Marktgröße für Nutzfahrzeugschmierstoffe in der Türkei

|

|

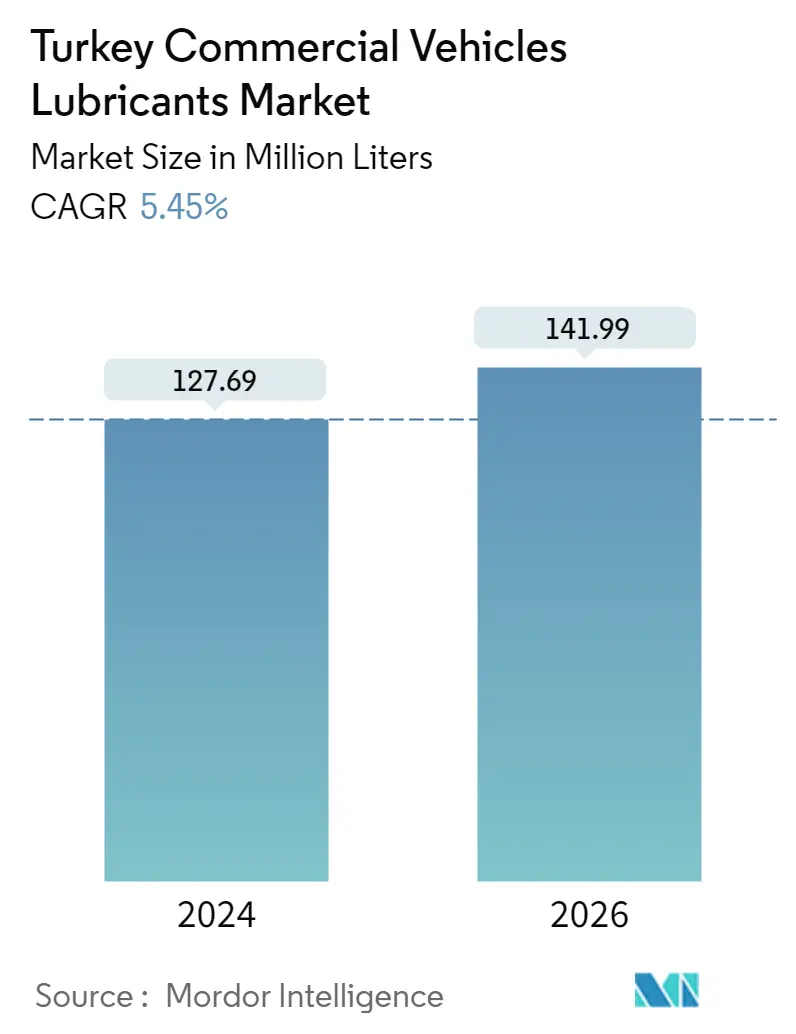

Studienzeitraum | 2015 - 2026 |

|

|

Marktvolumen (2024) | 127.69 Millionen Liter |

|

|

Marktvolumen (2026) | 141.99 Millionen Liter |

|

|

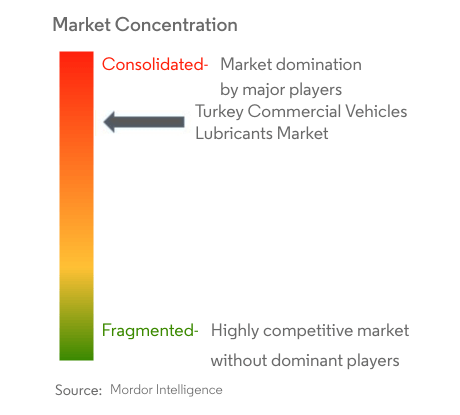

Marktkonzentration | Hoch |

|

|

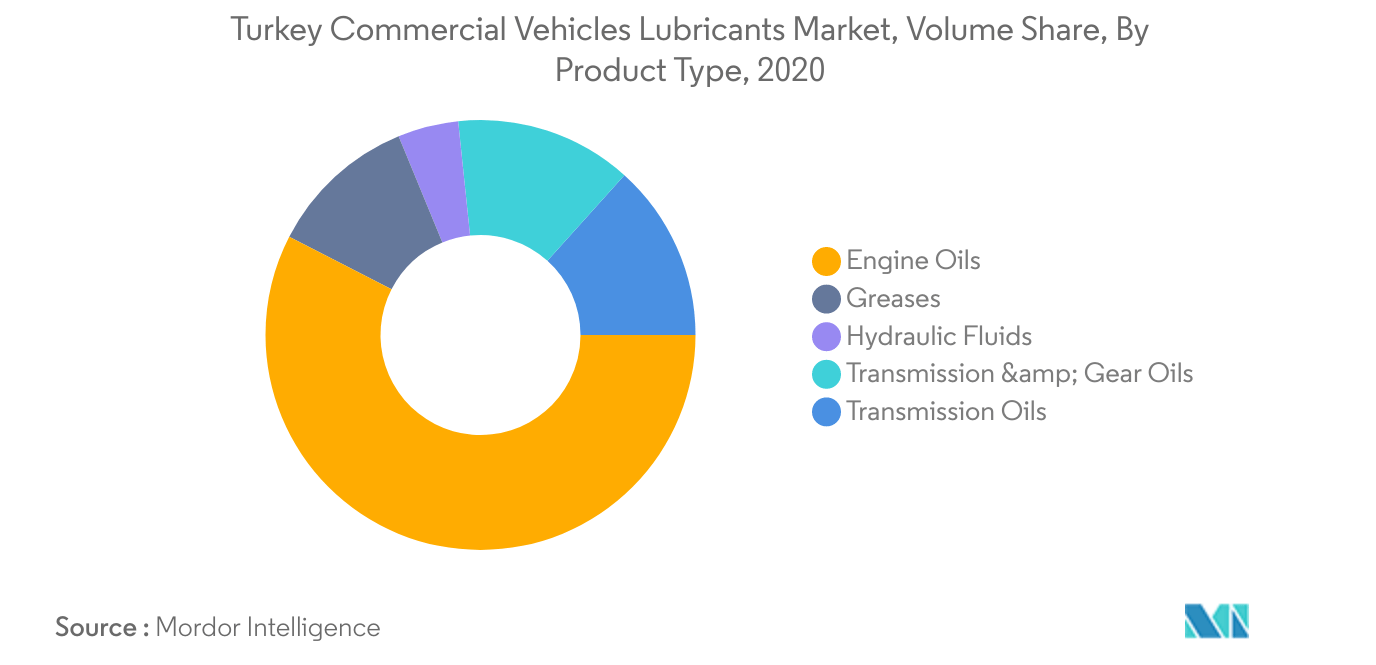

Größter Anteil nach Produkttyp | Motoröle |

|

|

CAGR(2024 - 2026) | 5.45 % |

|

|

Am schnellsten wachsend nach Produkttyp | Fette |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Schmierstoffe für Nutzfahrzeuge in der Türkei

Die Größe des türkischen Marktes für Nutzfahrzeugschmierstoffe wird im Jahr 2024 auf 127,69 Millionen Liter geschätzt und soll bis 2026 141,99 Millionen Liter erreichen, was einem jährlichen Wachstum von 5,45 % im Prognosezeitraum (2024-2026) entspricht.

- Größtes Segment nach Produkttyp – Motoröle Motoröl ist aufgrund seines hohen Volumenbedarfs und kürzerer Ölwechselintervalle der führende Produkttyp, da es in Hochtemperatur- und Hochdruckanwendungen verwendet wird.

- Schnellstes Segment nach Produkttyp – Fette Die prognostizierte Erholung der Importe und Verkäufe von Nutzfahrzeugen sowie der Anstieg der Geschäftsaktivitäten ab 2021 dürften in naher Zukunft zu einem Anstieg des Fettverbrauchs führen.

Größtes Segment nach Produkttyp Motoröle

- In der Türkei sind Nutzfahrzeuge (CVs) der größte Fahrzeugtyp im Hinblick auf den Kfz-Schmiermittelverbrauch. Im Zeitraum 2015–2019 ging der Verbrauch an Nutzfahrzeugschmierstoffen um etwa 7 % zurück, was vor allem auf die rückläufige Industrietätigkeit aufgrund der Wirtschaftskrise zurückzuführen ist.

- Im Jahr 2020 machten Nutzfahrzeuge etwa 56 % des gesamten Automobilschmierstoffverbrauchs im Land aus. Motoröl hatte mit einem Anteil von rund 72 % im Jahresverlauf den größten Anteil am PV-Schmierstoffverbrauch. Im Jahr 2020 ging der Verbrauch von Nutzfahrzeugschmierstoffen um 7,1 % zurück, was auf die geringere Auslastung der Fahrzeugflotte nach dem Ausbruch von COVID-19 zurückzuführen ist.

- Das Fettsegment dürfte der am schnellsten wachsende Schmierstofftyp sein und im Zeitraum 2021–2026 eine jährliche Wachstumsrate von 7,04 % aufweisen. Dieses Wachstum wird wahrscheinlich durch steigende Verkäufe von Nutzfahrzeugen und die Erholung des Güterverkehrs im Land vorangetrieben.

Überblick über die Schmierstoffindustrie für Nutzfahrzeuge in der Türkei

Der türkische Markt für Nutzfahrzeugschmierstoffe ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 90,90 % ausmachen. Die Hauptakteure in diesem Markt sind BP PLC (Castrol), FUCHS, Petrol Ofisi, Royal Dutch Shell PLC und TotalEnergies (alphabetisch sortiert).

Marktführer für Schmierstoffe für Nutzfahrzeuge in der Türkei

BP PLC (Castrol)

FUCHS

Petrol Ofisi

Royal Dutch Shell PLC

TotalEnergies

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Nutzfahrzeugschmierstoffe in der Türkei

- März 2021 Castrol kündigt die Einführung von Castrol ON (eine E-Fluid-Reihe von Castrol, die E-Getriebeöle, E-Kühlmittel und E-Fette umfasst) in seinem Produktportfolio an. Dieses Sortiment ist speziell für Elektrofahrzeuge konzipiert.

- März 2021 Hyundai Motor Company und Royal Dutch Shell PLC gaben eine fünfjährige globale Geschäftskooperationsvereinbarung mit einem neuen Schwerpunkt auf sauberer Energie und CO2-Reduzierung bekannt, um Hyundai dabei zu helfen, seine Transformation zum Anbieter intelligenter Mobilitätslösungen fortzusetzen.

- Februar 2021 Royal Dutch Shell PLC führt ein globales Portfolio kohlenstoffneutraler Schmierstoffe für eine Vielzahl von Automobil- und Industrieanwendungen zur Kontrolle der Kohlenstoffemissionen ein.

Marktbericht für Schmierstoffe für Nutzfahrzeuge in der Türkei – Inhaltsverzeichnis

1. Zusammenfassung und wichtigste Ergebnisse

2. Einführung

2.1. Studienannahmen und Marktdefinition

2.2. Umfang der Studie

2.3. Forschungsmethodik

3. Wichtige Branchentrends

3.1. Trends in der Automobilindustrie

3.2. Gesetzlicher Rahmen

3.3. Analyse der Wertschöpfungskette und des Vertriebskanals

4. Marktsegmentierung

4.1. Nach Produkttyp

4.1.1. Motoröle

4.1.2. Fette

4.1.3. Hydraulikflüssigkeiten

4.1.4. Getriebe- und Getriebeöle

5. Wettbewerbslandschaft

5.1. Wichtige strategische Schritte

5.2. Marktanteilsanalyse

5.3. Firmenprofile

5.3.1. Altinbas Holdings (Alpet Madeni Yağları)

5.3.2. BP PLC (Castrol)

5.3.3. Demiroren (M Oil)

5.3.4. FUCHS

5.3.5. Gulf Oil International

5.3.6. LUKOIL

5.3.7. Petline Petrol Ürünleri A.Ş

5.3.8. Petrol Ofisi

5.3.9. Royal Dutch Shell PLC

5.3.10. TotalEnergies

6. Anhang

6.1. Anhang-1 Referenzen

6.2. Anhang-2 Liste der Tabellen und Abbildungen

7. Wichtige strategische Fragen für CEOs im Bereich Schmierstoffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- BEVÖLKERUNG VON NUTZFAHRZEUGEN, ANZAHL DER EINHEITEN, TÜRKEI, 2015 – 2026

- Abbildung 2:

- TÜRKISCHER SCHMIERSTOFFMARKT FÜR NUTZFAHRZEUGE, VOLUMEN IN LITER, NACH PRODUKTTYP, 2015–2026

- Abbildung 3:

- TÜRKISCHER SCHMIERSTOFFMARKT FÜR NUTZFAHRZEUGE, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 4:

- SCHMIERSTOFFMARKT FÜR NUTZFAHRZEUGE IN DER TÜRKEI, VOLUMEN IN LITER, MOTORÖLE, 2015–2026

- Abbildung 5:

- TÜRKISCHER MARKT FÜR SCHMIERSTOFFE FÜR NUTZFAHRZEUGE, MOTORENÖLE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 6:

- SCHMIERSTOFFMARKT FÜR NUTZFAHRZEUGE IN DER TÜRKEI, VOLUMEN IN LITER, FETTE, 2015–2026

- Abbildung 7:

- TÜRKISCHER MARKT FÜR SCHMIERSTOFFE FÜR NUTZFAHRZEUGE, FETTE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 8:

- SCHMIERSTOFFMARKT FÜR NUTZFAHRZEUGE IN DER TÜRKEI, VOLUMEN IN LITER, HYDRAULIKFLÜSSIGKEITEN, 2015-2026

- Abbildung 9:

- SCHMIERSTOFFMARKT FÜR NUTZFAHRZEUGE IN DER TÜRKEI, HYDRAULIKFLÜSSIGKEITEN, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 10:

- SCHMIERSTOFFMARKT FÜR NUTZFAHRZEUGE IN DER TÜRKEI, VOLUMEN IN LITER, GETRIEBE- UND GETRIEBEÖLE, 2015–2026

- Abbildung 11:

- TÜRKISCHER MARKT FÜR SCHMIERSTOFFE FÜR NUTZFAHRZEUGE, GETRIEBE- UND GETRIEBEÖLE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 12:

- TÜRKISCHER MARKT FÜR SCHMIERSTOFFE FÜR NUTZFAHRZEUGE, AKTIVSTE UNTERNEHMEN, NACH ANZAHL DER STRATEGISCHEN UMGEBUNGEN, 2018 – 2021

- Abbildung 13:

- TÜRKISCHER SCHMIERSTOFFMARKT FÜR NUTZFAHRZEUGE, AM MEISTEN ANGEWENDETE STRATEGIEN, 2018 – 2021

- Abbildung 14:

- Marktanteil von Schmierstoffen für Nutzfahrzeuge in der Türkei (%), nach Hauptakteuren, 2020

Segmentierung der Schmierstoffindustrie für Nutzfahrzeuge in der Türkei

| Nach Produkttyp | |

| Motoröle | |

| Fette | |

| Hydraulikflüssigkeiten | |

| Getriebe- und Getriebeöle |

Marktdefinition

- Fahrzeugtypen - Nutzfahrzeuge werden unter dem Markt für Nutzfahrzeugschmierstoffe betrachtet.

- Produkttypen - Für die Zwecke dieser Studie werden Schmierstoffprodukte wie Motoröle, Getriebe- und Getriebeöle, Hydraulikflüssigkeiten und Fette berücksichtigt.

- Service-Nachfüllung - Bei der Berechnung des Schmierstoffverbrauchs für Nutzfahrzeuge wird im Rahmen der Studie das Nachfüllen von Service-/Wartungsarbeiten berücksichtigt.

- Werksfüllung - Im Rahmen der Studie werden Erstschmierstoffbefüllungen neu produzierter Nutzfahrzeuge betrachtet.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.