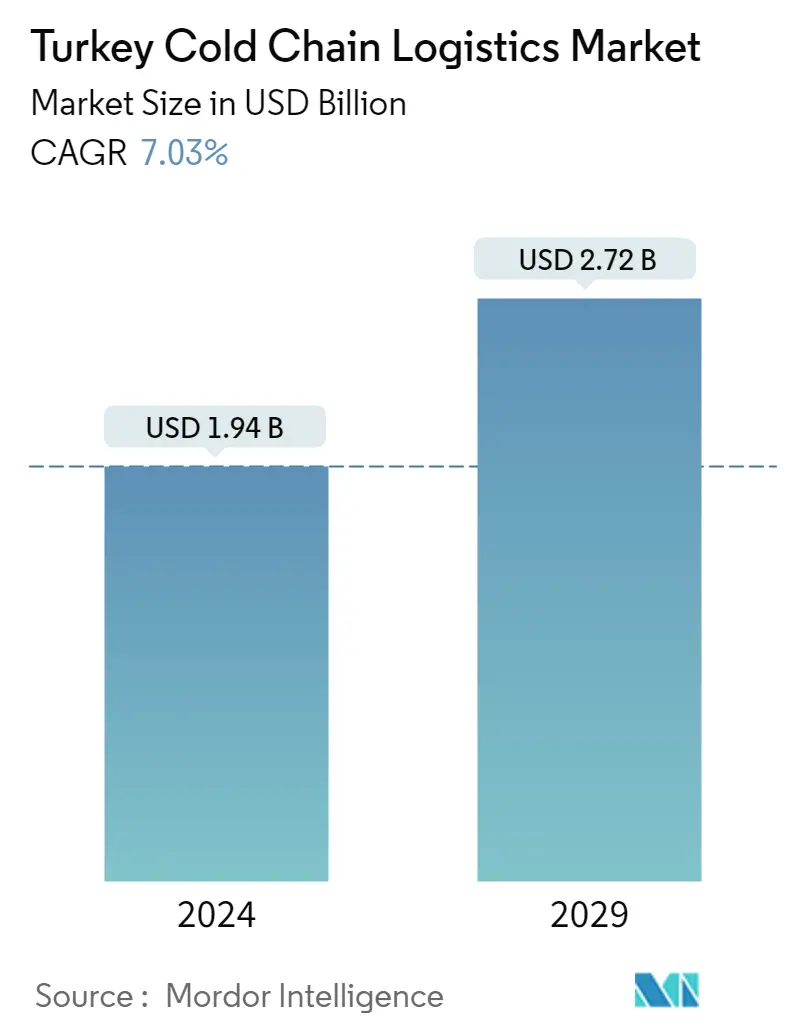

Marktgröße für Kühlkettenlogistik in der Türkei

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 1.94 Milliarden |

| Marktgröße (2029) | USD 2.72 Milliarden |

| CAGR(2024 - 2029) | 7.03 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Kühlkettenlogistik in der Türkei

Die Größe des türkischen Kühlkettenlogistikmarkts wird im Jahr 2024 auf 1,94 Milliarden US-Dollar geschätzt und soll bis 2029 2,72 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,03 % im Prognosezeitraum (2024–2029) entspricht.

- Die COVID-19-Pandemie hatte positive Auswirkungen auf die Kühlkettenlogistikbranche. Die wachsende Beliebtheit verpackter Lebensmittel und Getränke hat dazu beigetragen, die Kühlkette zu erweitern, da die Nachfrage nach temperaturkontrollierter Lagerung zunimmt. Darüber hinaus hat die Nachfrage nach Impfstoffen im ganzen Land eine entscheidende Rolle bei der Ankurbelung des Marktes gespielt.

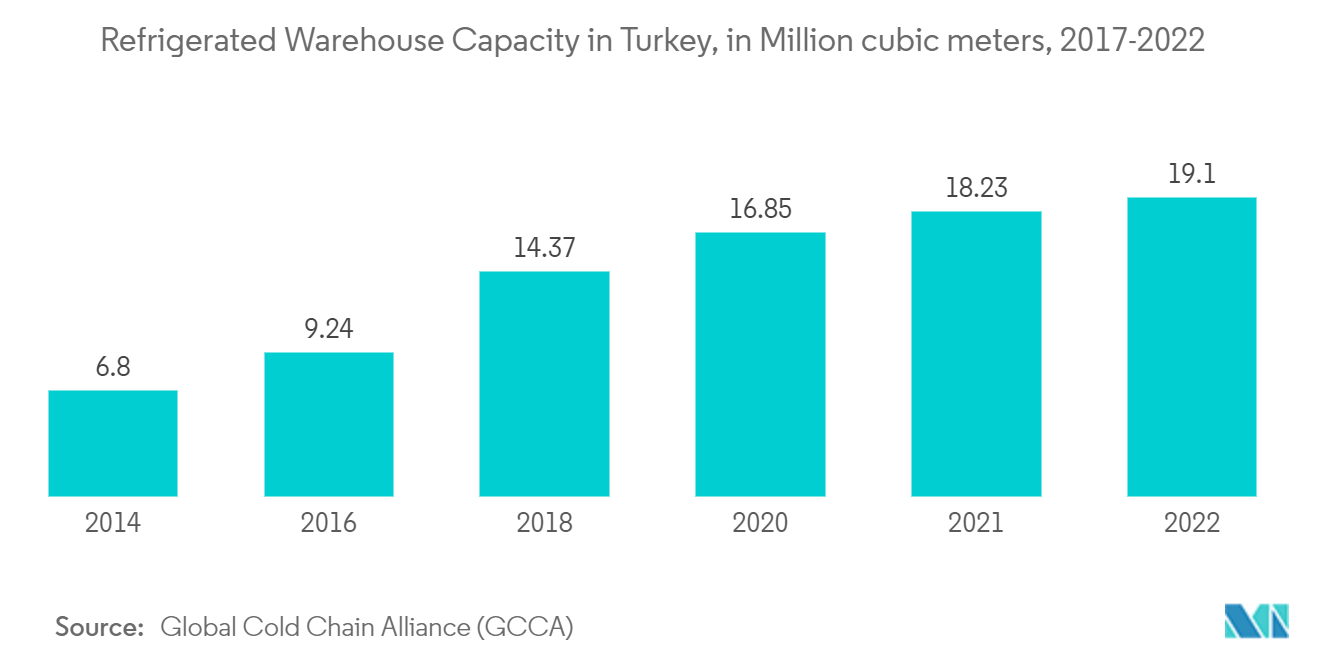

- Die strategische Lage der Türkei, die Europa, den Nahen Osten und Asien verbindet, macht sie zu einem idealen Transport- und Logistikknotenpunkt. In Bezug auf die Kühllagerkapazität liegt die Türkei weltweit auf Platz 8. Nach Angaben der Global Cold Chain Alliance betrug die durchschnittliche Größe des Kühlhauses in der Türkei im Jahr 2021 etwa 729 Kubikmeter. Der Marktentwicklungsindex für Kühlhäuser in der Türkei lag im Jahr 2021 bei 0,242 und war damit in den Ländern mit mittlerem Index höher.

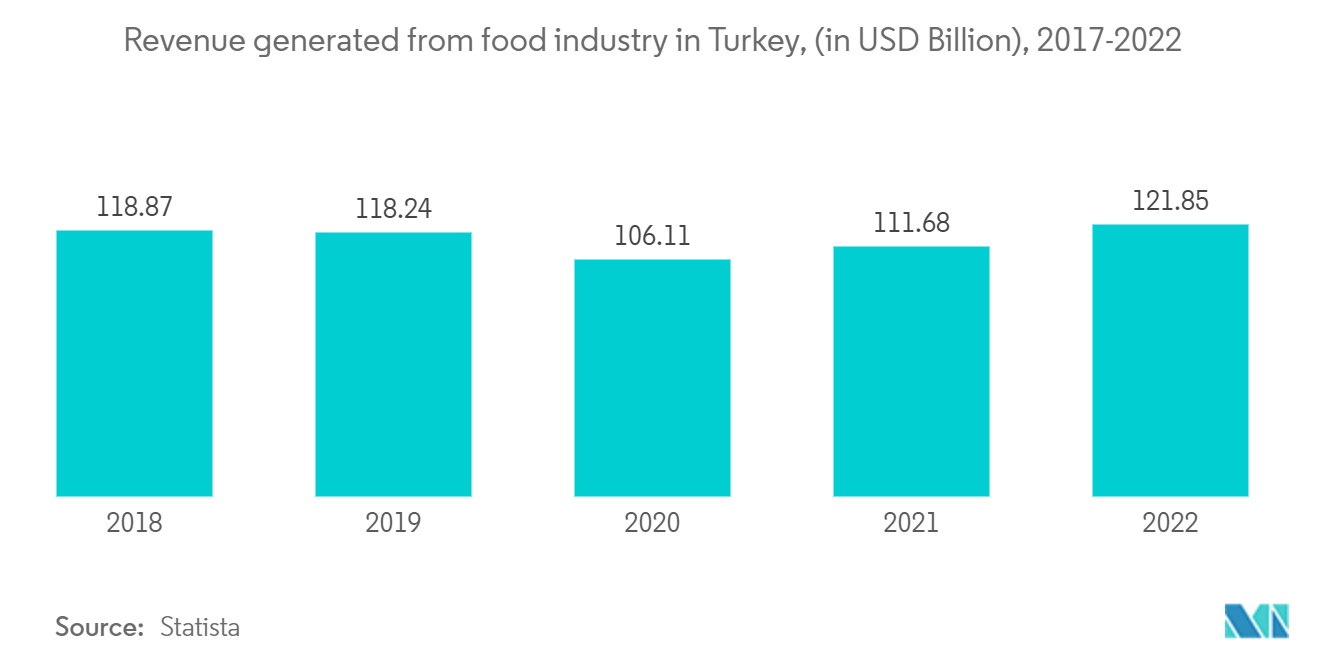

- Das Wachstum der Kühlkettenlogistik wird durch die Nachfrage nach Lebensmitteln wie Milchprodukten, Fisch und Fleisch vorangetrieben, und der Anteil dieser Produkte am gesamten Lebensmittelumsatz beträgt 35 %. Weitere Faktoren sind staatliche Initiativen zur Entwicklung der Kühlketteninfrastruktur.

Markttrends für Kühlkettenlogistik in der Türkei

Steigende Nachfrage nach frischen und gefrorenen Lebensmitteln treibt den Markt voran

Der Gartenbau, einschließlich Obst, Gemüse und Blumen, hat sich in der Türkei zu einem wichtigen Wirtschaftszweig entwickelt. Die vielfältigen Ökosysteme ermöglichen den wirtschaftlichen Anbau verschiedenster Gartenbaukulturen. Die Türkei ist einer der größten Produzenten von Haselnüssen, Kirschen, Feigen, Aprikosen und Granatäpfeln. Das Land produziert außerdem Quitten, Wassermelonen, Gurken, grüne Paprika, Linsen, Pistazien, Äpfel, Tomaten, Auberginen, Oliven, Tee, Kichererbsen, Zuckerrüben, Mandeln, Zwiebeln, Zitronen, Grapefruit, Baumwolle und Gerste.

Die Türkei hat einen großen Binnenmarkt mit 85 Millionen Menschen, von denen mehr als 15 Millionen in Istanbul leben. Obwohl die Türkei einer der weltweit größten Exporteure von Obst und Gemüse ist, ist daher auch der Inlandsmarkt äußerst wichtig.

Es ist nicht verwunderlich, dass türkische Landwirte in letzter Zeit damit begonnen haben, in die Sortenerneuerung und die Anhebung der Produktqualitätsstandards zu investieren, um das Maximum aus unserer Region exportieren zu können, wobei der Schwerpunkt vor allem auf Indien und südostasiatischen Ländern, der Europäischen Union und den reichen Ländern des Nahen Ostens liegt.

Ein wichtiger Aspekt der staatlichen Regulierung ist die Sicherstellung des Temperaturregimes aller Beteiligten im Obst- und Gemüsehandel beim Transport beispielsweise von Beeren und Pilzen. Obwohl andere Obst- und Gemüsesorten ohne Kühlung transportiert und auf Großhandelsmärkten verkauft werden, ist die Anforderung, auch nur ein begrenztes Sortiment zu kühlen, ein großer Fortschritt im Vergleich zur aktuellen Praxis auf den Obst- und Gemüsemärkten im Kaukasus und in Zentralasien, wo die meisten Einzelhändler gegen die Temperatur verstoßen Regime.

Regierungsinitiativen treiben das Wachstum des Marktes voran

Die türkische Regierung hat stark in die Kühlketteninfrastruktur des Landes investiert und so zur Erhöhung der Lagerkapazität beigetragen. Die Regierung kündigte an, 200 Milliarden US-Dollar in Infrastrukturprojekte zu stecken, um ihren ehrgeizigen Plan zu unterstützen, das Handelsvolumen bis 2023 auf 1,1 Billionen US-Dollar zu steigern. Die Türkei nutzt die Möglichkeit steuerlicher Anreize, um inländische und ausländische Investitionen für die industrielle Entwicklung und die Integration von Land und Stadt zu kanalisieren. Diese Anreize bzw. Steuererleichterungen stehen Investoren in der Regel zur Verfügung, um je nach Investitionsumfang private Investitionsaktivitäten in ausgewählten Sektoren/Regionen zu fördern. Nach Angaben des Ministeriums für Industrie und Technologie können Investmentunternehmen in den Kühllagersektor investieren, was im Rahmen des Regionalen Investitionsanreizprogramms berücksichtigt wird. Im Rahmen dieser Regelung können Unternehmen, die in Kühllager investieren, eine Steuerermäßigung von bis zu 50 % erhalten. Die türkische Regierung erhöhte auch die Ausgaben für Infrastruktur-FE, während die Regierung 2015 12 Milliarden US-Dollar ausgab. Im Jahr 2020 stiegen die Ausgaben auf 25 Milliarden US-Dollar.

Überblick über die Kühlkettenlogistikbranche in der Türkei

Die Branche hat eine Handvoll Akteure und wird größtenteils von organisierten Unternehmen dominiert, die in anderen Ländern präsent sind. Havi Logistics, Ekol, Polar Logistics, DHL und Emran Logistics haben auf dem türkischen Markt für Kühlkettenlogistik Fuß gefasst. Auf dem türkischen Markt für Kühlkettenlogistik ist aufgrund der gestiegenen Nachfrage auf den lokalen und internationalen Märkten ein allmählicher Anstieg der Zahl der Mehrwertdienstleister zu verzeichnen. Dies hat dazu geführt, dass Kühlkettenunternehmen die Vorteile der Bereitstellung von End-to-End-Services für ihre Kunden erkannt haben. Unternehmen haben bereits damit begonnen, ihren Kunden Mehrwertdienste anzubieten und planen, ihr Leistungsspektrum zu erweitern.

Marktführer für Kühlkettenlogistik in der Türkei

-

Havi Logistics

-

Yusen Logistics

-

Polar Express cold chain logistics

-

DHL Logistics

-

Ekol Logistic

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kühlkettenlogistik in der Türkei

- Mai 2023 PSA International Pte Ltd (PSA) hat über seine hundertprozentige Tochtergesellschaft PSA-BDP Turkey Supply Chain Solutions Pte Ltd eine Vereinbarung zum Erwerb von 75 % der in Privatbesitz befindlichen Aktien von ALISAN Logistics AS (ALISAN) unterzeichnet. ALISAN ist ein Logistikunternehmen mit Sitz in der Türkei, das in den Bereichen Fast Moving Consumer Goods (FMCG), Chemie, Automobilindustrie und Agrarindustrie tätig ist. Nach Abschluss der Transaktion wird ALISAN unter der Schirmherrschaft von PSAs Frachtlösungssparte PSA BDP zusammengefasst.

- April 2023 Die Europäische Bank für Wiederaufbau und Entwicklung (EBWE) stellt bis zu 25 Millionen Euro in ein von Citi geleitetes Supply-Chain-Finance-Programm (SCF) für das finnische Unternehmen Metso Outotec bereit. Türkische Lieferanten, die an dem Programm teilnehmen – bei denen es sich in der Mehrzahl um KMU handelt – werden außerdem für das Erreichen der Emissionsreduktionsziele durch einen Zuschuss aus dem Türkiye-EBRD-Kooperationsfonds belohnt. Citi verwaltet das Programm.

Marktbericht für Kühlkettenlogistik in der Türkei – Inhaltsverzeichnis

1. Einführung

1.1 Studienannahmen und Marktdefinition

1.2 Umfang des Marktes

2. Forschungsmethodik

3. Zusammenfassung

4. Markteinblicke

4.1 Aktuelles Marktszenario

4.2 Marktdynamik

4.2.1 Treiber

4.2.2 Einschränkungen

4.2.3 Gelegenheiten

4.3 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.4 Regierungsinitiativen und Vorschriften

4.5 Technologietrends und Automatisierung in Kühllagern

4.6 Auswirkungen des veränderten Lebensstils der Verbraucher auf die Kühlkettenlogistik

4.7 Auswirkungen von COVID-19 auf den Markt

5. Marktsegmentierung

5.1 Durch Service

5.1.1 Lagerung

5.1.2 Transport

5.1.3 Mehrwertdienste (Schockfrostung, Etikettierung, Bestandsverwaltung usw.)

5.2 Nach Temperatur

5.2.1 Gekühlt

5.2.2 Gefroren

5.3 Vom Endbenutzer

5.3.1 Milchprodukte (Milch, Butter, Käse, Eis usw.)

5.3.2 Pharma und Biowissenschaften

5.3.3 Chemikalien

5.3.4 Agrarindustrie

5.3.5 Fisch, Fleisch und Meeresfrüchte

5.3.6 Backen und Konditorei

5.3.7 Andere Endbenutzer

6. Wettbewerbslandschaft

6.1 Überblick über die Marktkonzentration

6.2 Firmenprofile

6.2.1 Havi Logistik

6.2.2 Yusen Logistik

6.2.3 PolarXP Logistik

6.2.4 DHL Logistik

6.2.5 Schule Türkei

6.2.6 Agilitätslogistik

6.2.7 Boomerang-Logistik

6.2.8 UPS Logistik

6.2.9 MAERSK Logistik

6.2.10 Fasdat Gida Dagitm Logistics*

7. Zukunft des Marktes

8. Anhang

8.1 Einblicke in Kapitalflüsse

8.2 Außenhandelsstatistik – Export und Import, nach Produkt und Land

8.3 Beitrag des Transport- und Lagersektors zur Wirtschaft

Segmentierung der Kühlkettenlogistikbranche in der Türkei

Der Markt für Kühlkettenlogistik umfasst den Transport temperaturempfindlicher Produkte entlang einer Lieferkette durch thermische und gekühlte Verpackungsmethoden sowie die logistische Planung zum Schutz der Integrität dieser Sendungen. Als Transportmittel kommen Kühl-Lkw, Kühlwaggons, Kühlfracht und Luftfracht zum Einsatz.

Der türkische Markt für Kühlkettenlogistik ist nach Service (Lagerung, Transport und Mehrwertdienste), Temperaturtyp (gekühlt und gefroren) und Anwendung (Milchprodukte (Milch, Butter, Käse, Eis usw.), Pharma) segmentiert Biowissenschaften, Chemie, Agrarindustrie, Fisch, Fleisch und Meeresfrüchte, Backwaren und Süßwaren sowie andere Anwendungen). Der Bericht bietet Marktgrößen und Prognosen für den Fracht- und Logistikmarkt in Myanmar in Wert (USD) für alle oben genannten Segmente.

| Durch Service | ||

| ||

| ||

|

| Nach Temperatur | ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Kühlkettenlogistik in der Türkei

Wie groß ist der türkische Markt für Kühlkettenlogistik?

Es wird erwartet, dass die Marktgröße des türkischen Kühlkettenlogistikmarkts im Jahr 2024 1,94 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,03 % auf 2,72 Milliarden US-Dollar wachsen wird.

Wie groß ist der Kühlkettenlogistikmarkt in der Türkei aktuell?

Im Jahr 2024 wird die Größe des türkischen Kühlkettenlogistikmarkts voraussichtlich 1,94 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem türkischen Kühlkettenlogistikmarkt?

Havi Logistics, Yusen Logistics, Polar Express cold chain logistics, DHL Logistics, Ekol Logistic sind die wichtigsten Unternehmen, die auf dem türkischen Markt für Kühlkettenlogistik tätig sind.

Welche Jahre deckt dieser türkische Kühlkettenlogistikmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des türkischen Kühlkettenlogistikmarkts auf 1,81 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des türkischen Kühlkettenlogistikmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des türkischen Kühlkettenlogistikmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht zur Kühlkettenlogistik in der Türkei

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Kühlkettenlogistik in der Türkei im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Kühlkettenlogistik in der Türkei umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.