Marktanalyse für Keramikfliesen in der Türkei

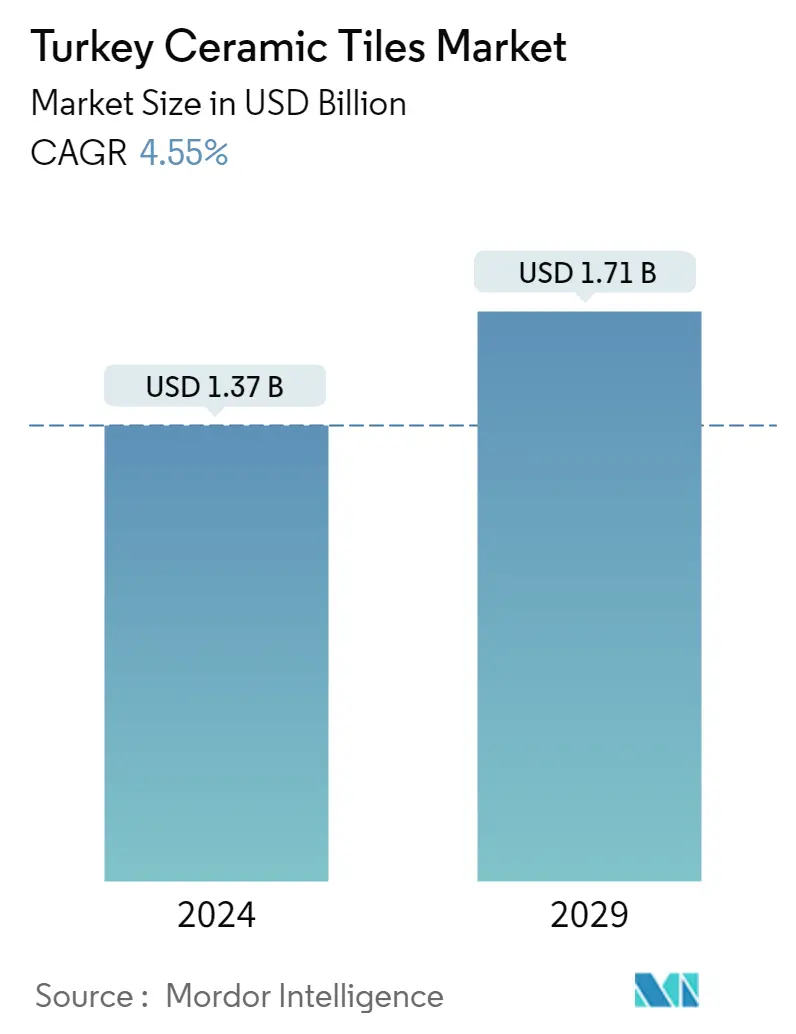

Die Marktgröße für Keramikfliesen in der Türkei wird im Jahr 2024 auf 1,37 Milliarden US-Dollar geschätzt und soll bis 2029 1,71 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,55 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund des unerwarteten COVID-19-Ausbruchs erlebte das türkische Keramikfliesengeschäft, eines der Top-Marktsegmente für Bodenbeläge, im Jahr 2020 große Rückschläge. COVID-19 wirkte sich negativ auf den Keramikfliesenmarkt und die Bauindustrie, den Hauptmarkt für Keramikfliesen, aus.

Es wird erwartet, dass der türkische Keramikfliesenmarkt im Prognosezeitraum aufgrund von Faktoren wie zunehmender Bautätigkeit und Urbanisierung ein starkes Wachstum verzeichnen wird. Keramikfliesen sind langlebig, steif und umweltfreundlich, entsprechen den Green-Building-Standards und erfreuen sich daher zunehmender Beliebtheit bei Boden- und Wandanwendungen.

Die Türkei verfügt über eine der ältesten und am schnellsten wachsenden Keramikindustrien der Welt. Die Keramikfliesenindustrie ist einer der am weitesten entwickelten Sektoren in der Türkei. Das Land hat sich zu einem der zehn größten Keramikfliesenhersteller der Welt entwickelt. Mit einer Produktionskapazität von über 330 Millionen Quadratmetern liegt die Branche des Landes weltweit an achter und in Europa an dritter Stelle.

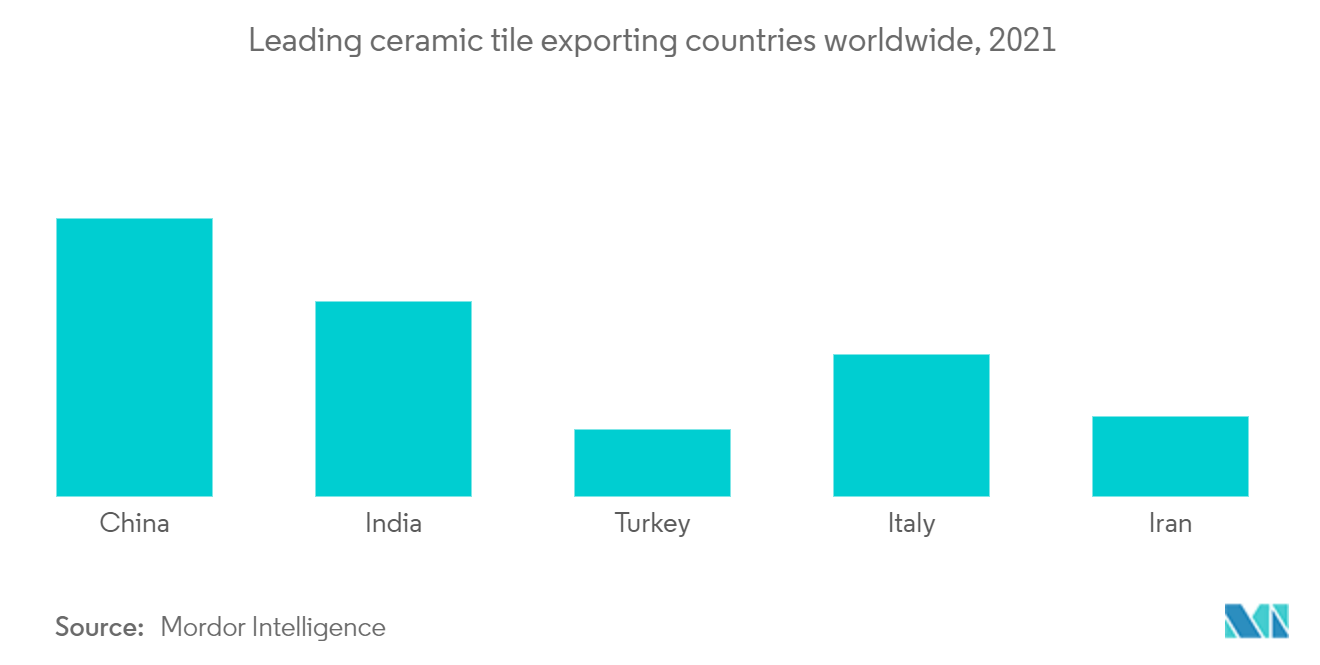

Die Türkei ist der viertgrößte Keramikfliesenexporteur der Welt und exportiert fast 30 % ihrer Produkte in mehr als 100 Länder auf fünf Kontinenten. In der Reihenfolge ihrer Vitalität sind die wichtigsten Exportmärkte Deutschland, Israel, das Vereinigte Königreich, Kanada und die Vereinigten Staaten. Der Markt in der Türkei erlebt einen neuen Trend zu Keramikfliesen in Natursteinoptik und die Hersteller präsentieren verschiedene, von der Natur inspirierte Produktvarianten mit traditionellen Designs wie türkischen Motiven.

Markttrends für Keramikfliesen in der Türkei

Steigende Bauaktivitäten in der Türkei treiben den Markt an

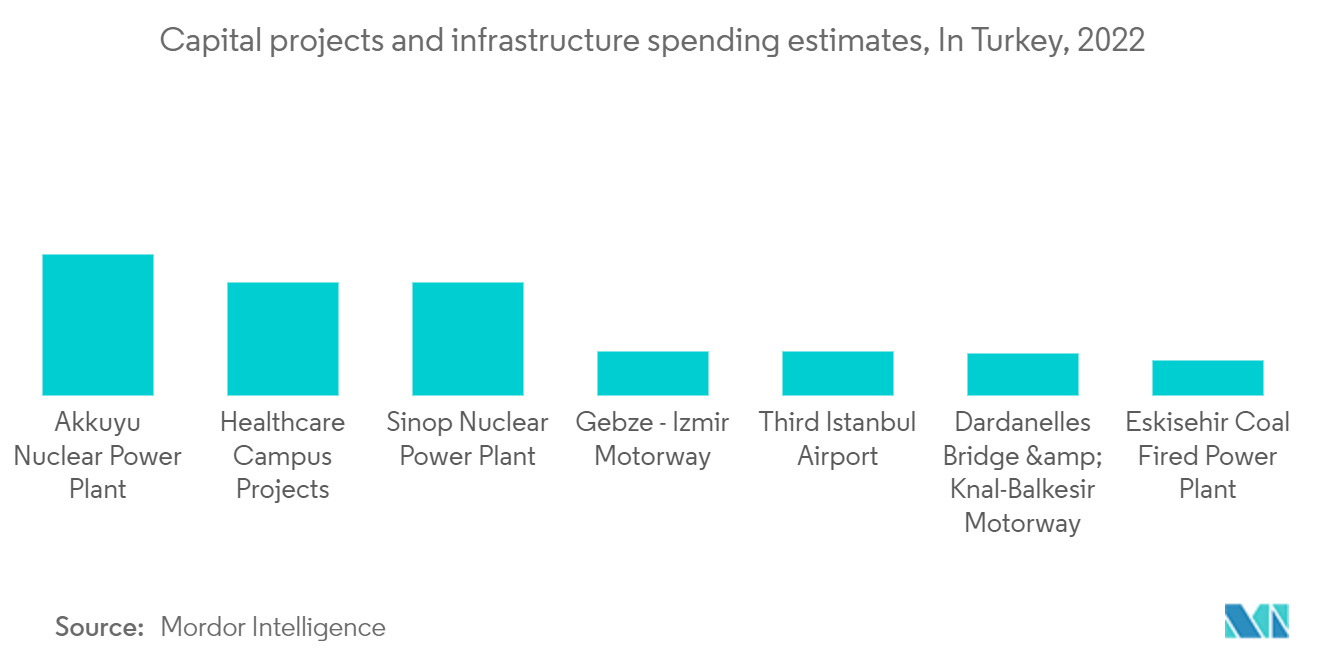

Die Keramikfliesenindustrie wird in der Türkei vom Bausektor angetrieben. Der Bausektor spielt eine wichtige Rolle in der türkischen Wirtschaft. Aufgrund der wachsenden Zahl von Megaprojekten und den damit verbundenen Investitionen spielen auch die politischen Dynamiken eine große Rolle für die wirtschaftlichen Gleichgewichte im ganzen Land.

Darüber hinaus haben die zunehmenden Investitionen in die Infrastruktur wie Transport und Energie im ganzen Land sowie die Entwicklung neuer Siedlungen die Zahl der Wohnungsbauprojekte effektiv erhöht. Der direkte Anteil des Bausektors an der türkischen Wirtschaft beträgt 8 %, der indirekte Anteil liegt bei 30 %, wenn man verschiedene Bausektoren im Rahmen der Studie betrachtet.

Steigende Exporte türkischer Keramikfliesen

Der Export ist für die türkische Keramikindustrie von entscheidender Bedeutung. Von 2015 bis 2018 stiegen die türkischen Keramikfliesenexporte stetig auf 100 Millionen Quadratmeter, was 30 % der nationalen Produktion entspricht. Die Türkei ist das siebtgrößte Exportland für Keramikfliesen weltweit.

Die Fliesenexporte des Landes sind in den letzten vier Jahren stetig gewachsen (77 Millionen Quadratmeter im Jahr 2015, 81 im Jahr 2016, 93 im Jahr 2017 und 100 im Jahr 2018). Sie stellen 30 % des türkischen Produktionsvolumens dar (nach 335 Mio. m² im Jahr 2018), mit einem durchschnittlichen Verkaufspreis von etwa 5 EUR/m². Fast die Hälfte der gesamten Fliesenexporte des Landes im Jahr 2018 wurde in Länder der Europäischen Union verkauft, ein Viertel wurde in Asien und 17 % in Nordamerika verkauft. Es wird erwartet, dass die zunehmenden Exporte von Keramikfliesen aus der Türkei das Marktwachstum ankurbeln werden.

Überblick über die türkische Keramikfliesenindustrie

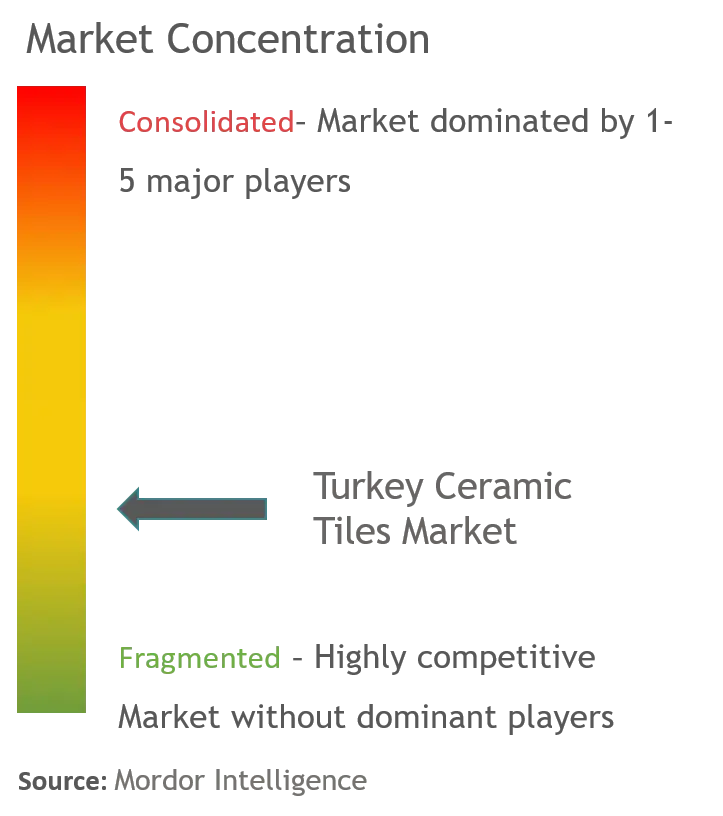

Der türkische Markt für Keramikfliesen ist fragmentiert und umfasst Akteure wie die Kale Group, Turkish Ceramics und NG Kuthaya Seramik. Die Marktteilnehmer führen kontinuierlich Produkte mit geringer Umweltbelastung, verbesserter Haltbarkeit und Ästhetik ein, um die Aufmerksamkeit der Verbraucher zu gewinnen. Die Hauptakteure der Branche konzentrieren sich darauf, optimale Betriebskosten zu erzielen, ihre Produktqualität zu verbessern und ihre Produktionsleistung zu maximieren. Um Marktanteile zu erobern, investieren die Unternehmen in moderne Technologien, beispielsweise die digitale Inkjet-Drucktechnologie. Zu den Hauptakteuren zählen Turkish Ceramics, Kale Group, NG Kuthaya Seramik und Seramiksan.

Marktführer für Keramikfliesen in der Türkei

-

Turkish Ceramics

-

Kale Group

-

NG Kuthaya Seramik

-

Seramiksan

-

VitrA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Keramikfliesen in der Türkei

- 2023: Die neue Fliesenkollektion von Vitra ist ab sofort in seinen Stores erhältlich. Kunden werden aufgefordert, sich auf eine gewagte, lebendige und regenerierende Entdeckungsreise mit den neuesten integrierten Systemen und Materialbibliotheken von VitrA Tiles zu begeben, die von der Natur und der grundlegenden zirkulären Kreativität des Lebens inspiriert sind. Es steht eine große Auswahl an Keramikfliesen zur Verfügung.

- 2023: Die Kale-Gruppe stellt eine neue Reihe von Keramikfliesen in verschiedenen Farben vor. Beispielsweise sind die meisten Royal Marbles Silver River Dark Porzellanfliesen, Silverstone Matte Beige Rock Surface Porzellanfliesen usw. in den Größen 60x120 und 80x80 erhältlich.

Segmentierung der türkischen Keramikfliesenindustrie

Dieser Bericht soll eine detaillierte Analyse des türkischen Keramikfliesenmarktes liefern. Im Mittelpunkt stehen die Marktdynamik, die sich abzeichnenden Trends in den Branchensegmenten und regionalen Märkten sowie Einblicke in die verschiedenen Produkt- und Anwendungstypen. Außerdem werden die Hauptakteure und die Wettbewerbslandschaft des türkischen Keramikfliesenmarktes analysiert. Der Markt für Keramikfliesen in der Türkei ist nach Produkt (glasierte, Porzellan-, kratzfreie und andere Produkte), Anwendung (Bodenfliesen, Wandfliesen und andere Anwendungen), Bauart (Neubau, Ersatz und Renovierung) und Ende segmentiert -Benutzer (Wohn- und Geschäftskunden). Der Bericht bietet Marktgrößen und Prognosen für den Markt für Keramikfliesen in der Türkei im Wert (in Mio. USD) für alle oben genannten Segmente.

| Nach Produkt | Glasiert |

| Porzellan | |

| Kratzfrei | |

| Andere Produkte | |

| Auf Antrag | Bodenfliesen |

| Wandfliesen | |

| Andere Anwendungen | |

| Nach Bautyp | Neubau |

| Ersatz | |

| Renovierung | |

| Vom Endbenutzer | Wohnen |

| Kommerziell |

Häufig gestellte Fragen zur Marktforschung für Keramikfliesen in der Türkei

Wie groß ist der Markt für Keramikfliesen in der Türkei?

Die Marktgröße für Keramikfliesen in der Türkei wird im Jahr 2024 voraussichtlich 1,37 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,55 % auf 1,71 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Keramikfliesen in der Türkei derzeit?

Im Jahr 2024 wird der Markt für Keramikfliesen in der Türkei voraussichtlich ein Volumen von 1,37 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem türkischen Markt für Keramikfliesen?

Turkish Ceramics, Kale Group, NG Kuthaya Seramik, Seramiksan, VitrA sind die wichtigsten Unternehmen, die auf dem türkischen Markt für Keramikfliesen tätig sind.

Welche Jahre deckt dieser türkische Markt für Keramikfliesen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des türkischen Marktes für Keramikfliesen auf 1,31 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Keramikfliesen in der Türkei für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Keramikfliesen in der Türkei für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Home and Property Improvement Reports

Other Popular Industry Reports

Bericht über die türkische Keramikfliesenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate türkischer Keramikfliesen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse türkischer Keramikfliesen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich kostenlos ein Beispiel dieser Branchenanalyse Bericht als PDF herunterladen.