Marktanalyse für Studentenfutter

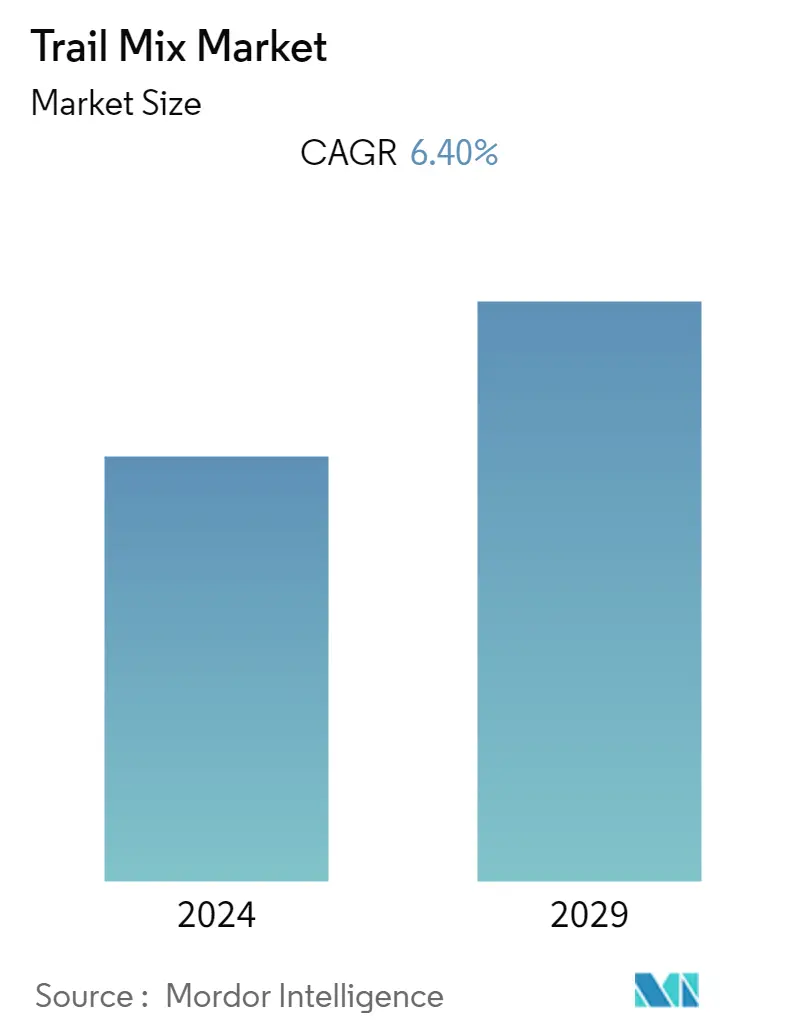

Der Markt für Studentenfutter wurde im laufenden Jahr auf 4,87 Milliarden US-Dollar geschätzt und es wird erwartet, dass er in den nächsten fünf Jahren eine jährliche Wachstumsrate von 6,4 % verzeichnen wird.

- Verbraucher entwickeln ein zunehmendes Bewusstsein für die gesundheitlichen Folgen von Snackprodukten, die künstlichen Zucker und andere ungesunde Zusatzstoffe enthalten. Diese Veränderung im Verbraucherverhalten wird durch die zunehmende Beliebtheit des Veganismus und die Nachfrage nach Lebensmitteln und Nahrungsergänzungsmitteln aus Bio-Zutaten vorangetrieben.

- Bedenken hinsichtlich des Tierschutzes, des persönlichen Wohlbefindens und der Nachhaltigkeit sind die Hauptgründe für diesen Wandel. Daher setzt sich auf dem Markt immer mehr Studentenfutter durch, das ausschließlich aus pflanzlichen Bio-Zutaten besteht. Aus diesem Grund verwöhnen sich Verbraucher mit dem Kauf von Studentenfuttermischungen, die verschiedene Nüsse, Trockenfrüchte, Superfood-Samen, gefriergetrocknete Früchte und andere Zutaten wie Soja enthalten, die ihren Produkten einen hohen Nährwert verleihen.

- Darüber hinaus haben die veränderten Lebensstile von Menschen auf der ganzen Welt und die Neigung der Menschen zu Zwei-in-Eins-Snackprodukten, die ihren Appetit zusammen mit nahrhaftem Essen stillen, die Nachfrage nach praktischen Nahrungsquellen wie Studentenfutter, das unterwegs verzehrt werden kann, erhöht gehen, was ein wesentlicher Faktor für das Wachstum dieses Marktes sein wird. Daher haben viele Akteure Studentenfutter und andere Nüsse, Samen und Trockenfrüchte eingeführt, um der wachsenden Nachfrage nach solchen Nährstoffprodukten gerecht zu werden.

- Beispielsweise wurde im Januar 2023 eine neue Produktlinie mit dem Namen ProV Minis von der Lebensmittelmarke ProV des in Mumbai ansässigen Startups Proventus Agrocom eingeführt. Kleine Snackpackungen mit aromatisierten Trockenfrüchten, Nüssen und Samen namens ProV Minis sind ideal für den gesunden Snack unterwegs. Das neue Produkt von ProVMinis wurde in den Sorten Nuss-Samen-Mischung, Mandel-Piri-Piri, Cashew-Cremekäse, Cashew geröstet und gesalzen und cremiger Cashew-Käse angeboten.

- Die Nachfrage nach dem Trendkonsum von Studentenfutter wird voraussichtlich steigen, insbesondere in Entwicklungsländern wie Indien, Brasilien, China und anderen. Dies ist auf die stetig wachsende Zahl junger Menschen in diesen Regionen zurückzuführen, gepaart mit langen Arbeitszeiten und einem geschäftigen Lebensstil, die zu einem Rückgang der verfügbaren Freizeit geführt haben, was zu einer deutlichen Verlagerung des Konsumverhaltens der Verbraucher von traditionellen Mahlzeiten hin zu häufigen gesunden Snacks führt.

- Darüber hinaus taucht auf dem Markt eine wachsende Flotte von Herstellern/Unternehmern mit einzigartigen Produktangeboten auf, die die Lücke zwischen Angebot und Nachfrage schließen. Beispielsweise führte Força Foods im Jahr 2021 eine Reihe von Studentenfuttermischungen ein, die aus Wassermelonenkernen hergestellt werden, und das Unternehmen gibt an, dass jeder Beutel seines Studentenfutters im Vergleich zu Studentenfuttermischungen auf Nussbasis fast 10 Gallonen Wasser einspart.

Markttrends für Studentenfutter

Tendenz zu weniger Zucker und gesünderen Snackoptionen

- Das zunehmende Gesundheits- und Gewichtsbewusstsein der Verbraucher hat zu einer Verschiebung der Ernährungspräferenzen geführt, vor allem hin zu gesunden und nahrhaften Lebensmitteln. Nach Angaben der International Diabetes Federation (IDF) litten im Jahr 2021 etwa 17 % der Erwachsenen in Mexiko im Alter zwischen 20 und 79 Jahren an Diabetes. Die Türkei, Spanien und die Vereinigten Staaten gehörten zu den anderen ausgewählten Ländern mit einer hohen Diabetes-Prävalenz in diesem bestimmten Jahr.

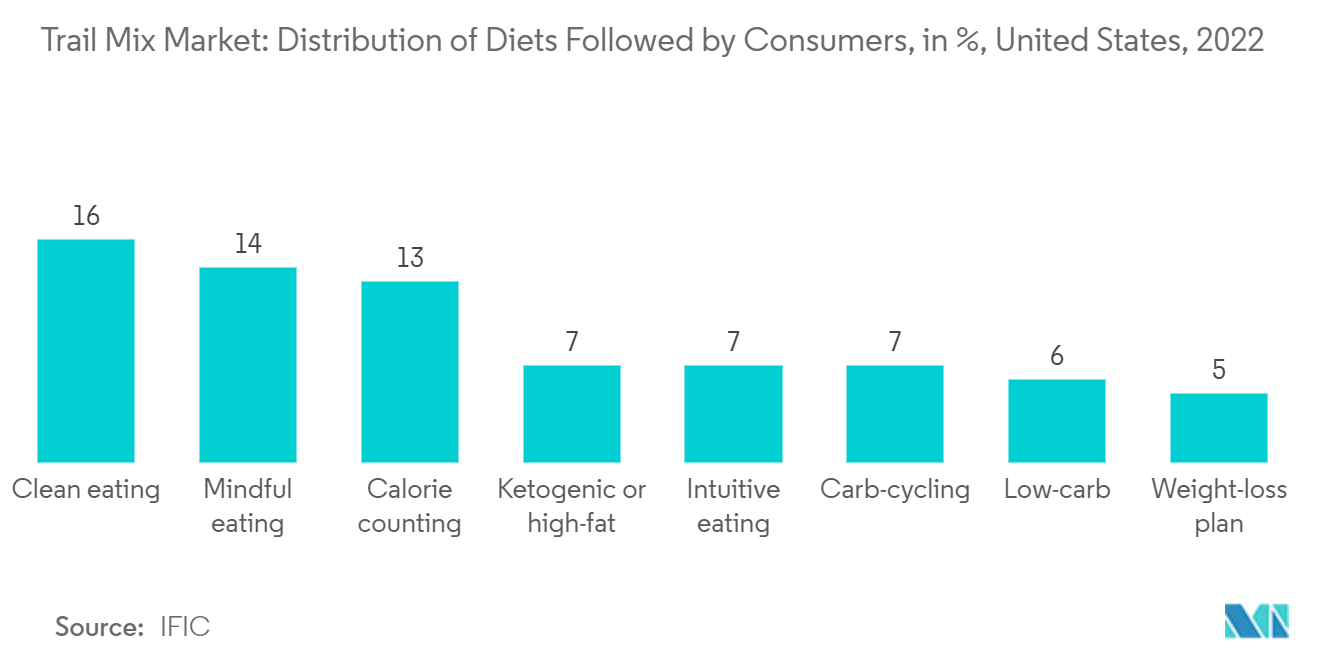

- Laut den vom International Food Information Council (IFIC) veröffentlichten Umfrageergebnissen versuchten Berichten zufolge 59 % der Befragten in den Vereinigten Staaten im Jahr 2022, den Zuckergehalt in ihrer Ernährung zu begrenzen. Aufgrund des wachsenden öffentlichen Wissens über die Risiken von Diabetes und anderen Lebensstilstörungen wie … Aufgrund von Fettleibigkeit und Herz-Kreislauf-Erkrankungen sind Verbraucher auf eine zuckerarme oder zuckerfreie Ernährung umgestiegen. Daher haben Lebensmittelunternehmen auf der ganzen Welt gesundheitsbasierte Snackprodukte wie Studentenfutter mit wenig oder ohne Zucker auf den Markt gebracht.

- Darüber hinaus haben sich diese Studentenfutter als eine gesündere Alternative erwiesen, da sie keine künstlichen Zutaten enthalten, nicht übermäßig verarbeitet werden und kaum Zucker enthalten. Diese gesunden Studentenfutter-Optionen sind nicht nur frei von Chemikalien und umweltfreundlich, sondern enthalten auch keine Konservierungsstoffe oder künstlichen Farbstoffe.

- Unternehmen wie PepsiCo Inc. und Coca-Cola setzen sich dafür ein, künstliche Inhaltsstoffe zu entfernen und den Zuckergehalt in ihren Produkten zu reduzieren. Außerdem bevorzugt der Großteil der Millennial-Bevölkerung in den Vereinigten Staaten und im Vereinigten Königreich gesündere Snacks, wodurch die Nachfrage nach Studentenfuttermischungen steigt, die sich durch Eigenschaften wie geringen Zuckerzusatz, keine Aromastoffe und andere auszeichnen.

- Beispielsweise führte Cadbury im Februar 2023 vier neue Leckereien ohne hohen Fett-, Salz- oder Zuckergehalt (HFSS) unter der Marke Cadbury Dairy Milk Fruitier Nuttier ein. Cadbury Dairy Milk Fruitier und Nuttier Trail Mix sind eine Mischung aus verschiedenen Früchten, Nüssen und Cadbury-Schokolade. Die Produkte enthalten weniger Zucker und gesättigte Fettsäuren, enthalten aber mehr Ballaststoffe und Proteine.

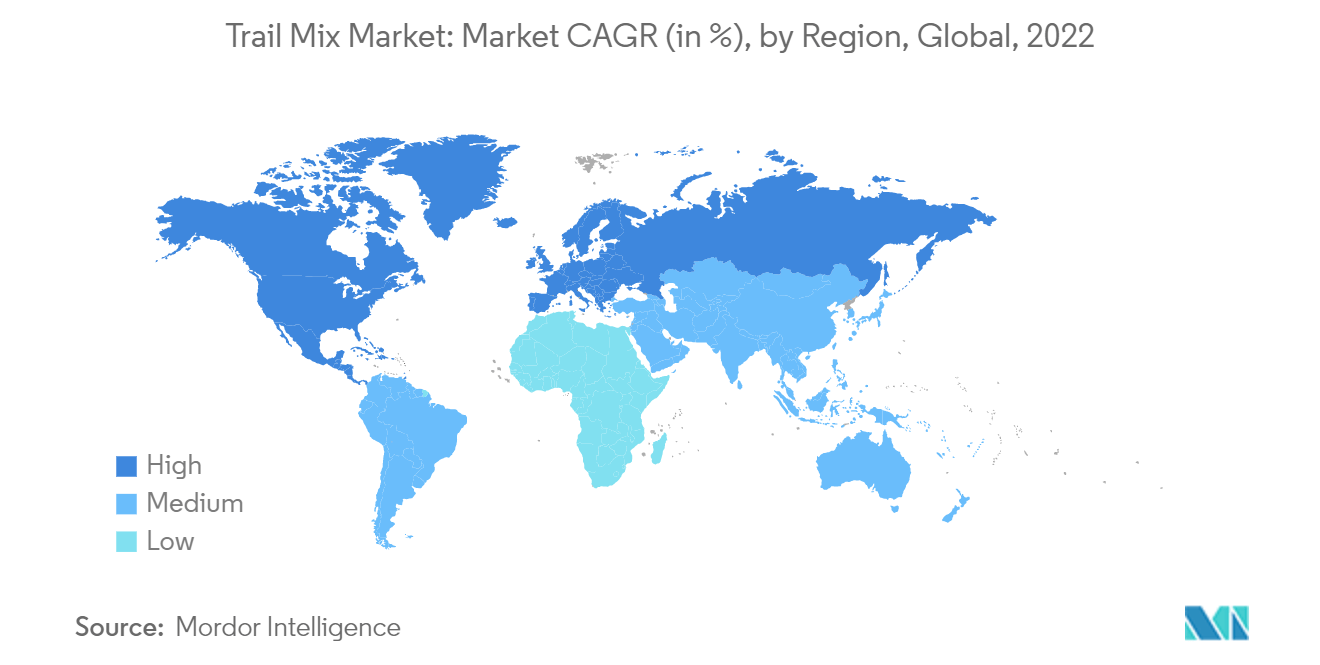

Nordamerika dominiert den Weltmarkt

- Nordamerika dürfte im Prognosezeitraum aufgrund der wachsenden Vorliebe für Snacks mit Nüssen und Samen die höchste Wachstumsrate aufweisen. Der Markt für gesunde Snacks wie Studentenfutter wird durch die steigende Nachfrage der Verbraucher nach fett- und zuckerarmen Frühstückszutatenalternativen in der Region angetrieben. Die Hauptursachen für diese Krankheiten waren ungesunde Ernährung und Lebensstile. Die Marktexpansion ist vor allem auf den hohen landesweiten Snackkonsum sowie die steigende Verbrauchernachfrage nach gesunden Snacks zurückzuführen.

- Nach Angaben der Plant-Based Foods Association (PBFA) und des Good Food Institute (GFI) stiegen die Einzelhandelsumsätze mit pflanzlichen Lebensmitteln in den USA im Jahr 2021 weiter um 6,2 % und erreichten mit 7,4 Milliarden US-Dollar ein Allzeithoch. Um mit der steigenden Nachfrage nach Studentenfuttersorten aller Art Schritt zu halten, führen Hersteller daher kontinuierlich innovative, saubere und biologische Produkte ein und expandieren in den nordamerikanischen Markt. Beispielsweise bieten die Marken von Conagra unter der Marke Angie's Boomchickapop Studentenfutter an, das gentechnikfrei, glutenfrei und frei von künstlichen Farb-, Geschmacks- und Konservierungsstoffen ist.

- Darüber hinaus bietet der wachsende E-Commerce die Möglichkeit, bequem von zu Hause aus einzukaufen. Große Player wie PepsiCo, Kellogg's und andere verkaufen ihre Produkte entweder über ihre Websites oder über Dritte wie Walmart, Carrefour usw. Laut den von der Canadian Internet Registration Authority (CIRA) veröffentlichten Umfrageergebnissen im Jahr 2022 kanadisch Online-Käufer bestellten Lebensmittel häufiger bei überregionalen Lebensmitteleinzelhändlern als bei lokalen.

- 7 % der kanadischen Kunden kauften wesentlich häufiger bei nationalen oder großen Lebensmittelketten ein als vor dem Ausbruch. Mittlerweile nutzten 5 % der Kunden nahegelegene unabhängige Lebensmittelgeschäfte. So haben Online- und E-Commerce-Shops ihren Marktanteil sowohl im Hinblick auf den Umsatz als auch auf die Beliebtheit bei den Verbrauchern in der gesamten Region schrittweise erhöht, was wiederum den untersuchten Markt vorantreiben könnte.

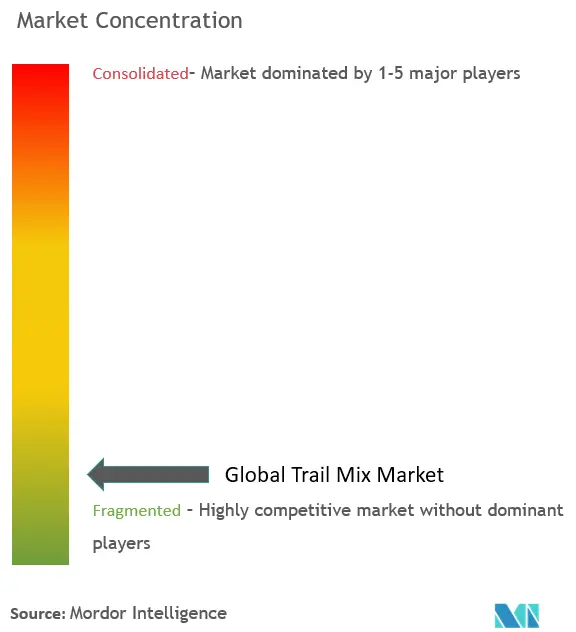

Überblick über die Trail-Mix-Branche

Zu den wichtigsten Hauptakteuren auf dem globalen Markt für Studentenfutter zählen unter anderem The JM Smucker Company, PepsiCo, Inc., Second Nature Brands, Hormel Foods Corporation und Texas Star Nut Food Co. Aufgrund ihres breiten Angebots an Studentenfuttermitteln nehmen diese Unternehmen einen beträchtlichen Anteil an der Branche ein. In jeder Region gibt es mehrere inländische Wettbewerber mit starken Vertriebsnetzen. Daher tendieren multinationale Unternehmen, die ihren Marktanteil vergrößern wollen, dazu, sie zu kaufen.

Ein weiterer wichtiger Ansatz, den Unternehmen umsetzen, ist die Entwicklung neuer Produkte, da die Produktdiversifizierung die Verbraucherbasis verbreitert. Unternehmen konkurrieren auf der Grundlage verschiedener Faktoren, darunter Produktangebote, Zutaten, Geschmacksrichtungen, Preise, Größen, Verpackungsformate und Marketingaktivitäten, um Wettbewerbsvorteile auf dem untersuchten Markt zu erzielen.

Marktführer für Studentenfutter

-

The J.M. Smucker Company

-

PepsiCo, Inc.

-

Second Nature Brands

-

Hormel Foods Corporation

-

Texas Star Nut & Food Co

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Studentenfutter

- August 2022 Die in Großbritannien ansässige Obst-, Nuss- und Samen-Snackmarke Whitworths hat ihr Portfolio um neue Studentenfuttermischungen mit gemischten Nüssen und tropischen Trockenfrüchten erweitert. Das Sortiment war zunächst in den Varianten Meersalz und Chardonnay-Essig, reifer Cheddar und Chutney mit roten Zwiebeln, Jalapeno und Limette sowie rauchiger Ahornspeck erhältlich.

- April 2022 Second Nature Brands, ein in Michigan ansässiger Hersteller hochwertiger, nahrhafter und gesünderer Snacks und Leckereien wie Kar's Nuts, Second Nature Snacks und Sanders Chocolates, wurde von CapVest Partners LLP, einem internationalen Private-Equity-Unternehmen, übernommen Investor, von einem mit Palladium Equity Partners, LLC verbundenen Private-Equity-Fonds.

- Juli 2021 Die JM Smucker Company bringt zwei neue Snackmischungen auf den Markt, die von klassischen Geschmacksprofilen inspiriert sind. Die Sahale Snacks Bohnen- und Nuss-Snackmischungen des Unternehmens sind jetzt in den Sorten weißer Cheddar, schwarzer Pfeffer und Kreolen mit den Vorteilen von Pflanzenprotein erhältlich.

- Mai 2021 Mars Inc. geht eine Partnerschaft mit Instacart ein, um sein Produktportfolio durch das Liefersystem Instacart, einem führenden Lebensmitteltechnologieunternehmen in Nordamerika, zu erweitern.

Segmentierung der Trail-Mix-Branche

Ein Studentenfutter ist eine Kombination aus Samen, Nüssen und Trockenfrüchten, die Verbraucher bevorzugt als Snack verzehren.

Der untersuchte Markt wurde nach Vertriebskanal und Geografie segmentiert. Nach Vertriebskanälen ist der Markt in Hypermärkte/Supermärkte, Convenience-Stores, Fachgeschäfte, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika sowie den Nahen Osten und Afrika unterteilt.

Die Marktgröße wurde wertmäßig in USD für alle oben genannten Segmente ermittelt.

| Verbrauchermärkte/Supermärkte |

| Convenience-Stores |

| Fachgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Russland | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | Indien |

| China | |

| Japan | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Vertriebsweg | Verbrauchermärkte/Supermärkte | |

| Convenience-Stores | ||

| Fachgeschäfte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Russland | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | Indien | |

| China | ||

| Japan | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Studentenfutter

Wie groß ist der Trail-Mix-Markt derzeit?

Der Trail-Mix-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 6,40 % verzeichnen.

Wer sind die Hauptakteure auf dem Trail-Mix-Markt?

The J.M. Smucker Company, PepsiCo, Inc., Second Nature Brands, Hormel Foods Corporation, Texas Star Nut & Food Co sind die größten Unternehmen, die auf dem Trail-Mix-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Trail-Mix-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Trail-Mix-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Studentenfutter-Markt.

Welche Jahre deckt dieser Trail-Mix-Markt ab?

Der Bericht deckt die historische Marktgröße des Trail-Mix-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Trail-Mix-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Studentenfutter

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Studentenfuttermischungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Trail-Mixes-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)