| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

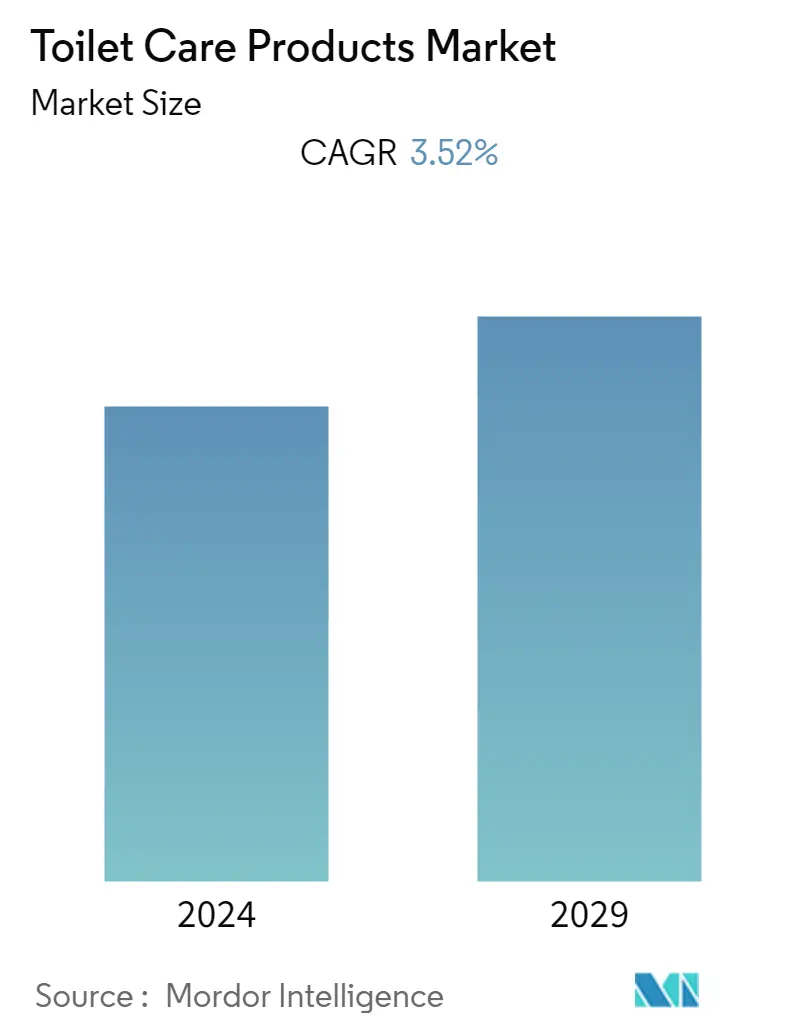

| CAGR | 3.52 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

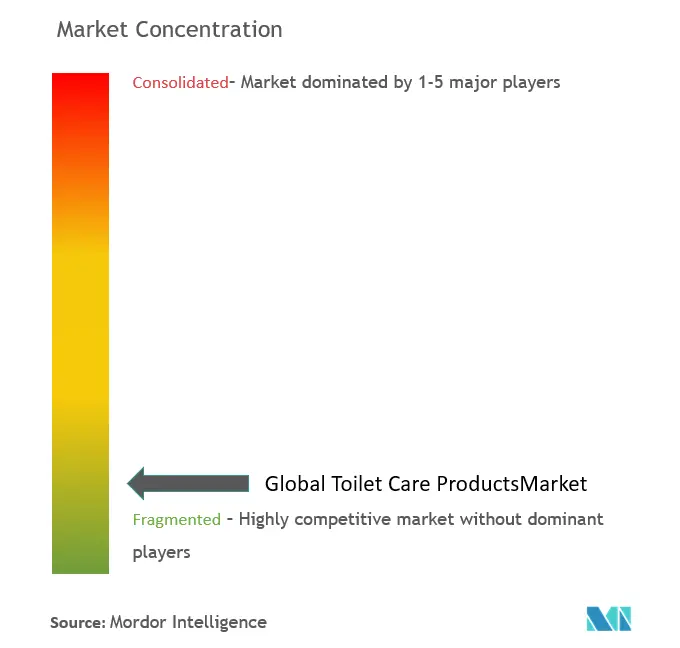

| Marktkonzentration | Hoch |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Toilettenpflegeprodukte

Der Markt für Toilettenpflegeprodukte wird in den nächsten fünf Jahren voraussichtlich eine jährliche Wachstumsrate von 3,52 % verzeichnen.

Die COVID-19-Krise hat den Markt für Toilettenpflegeprodukte erheblich beeinträchtigt. Das Interesse der Verbraucher verlagerte sich auf die Aufrechterhaltung sauberer Häuser, Waschräume und anderer Bereiche. Dieses Verhalten war vor allem auf das zunehmende Bewusstsein für die Notwendigkeit von Hygiene zur Reduzierung von Keimen und Infektionen zurückzuführen. Aufgrund der Schließung von Einzelhandelsgeschäften, Verbrauchermärkten/Supermärkten usw. bevorzugten Verbraucher E-Commerce-Websites zum Kauf dieser Haushaltsprodukte.

Der Markt wächst aufgrund der veränderten Kundenwahrnehmung hin zu Hygieneprodukten. Die zunehmende Verbreitung sozialer Medien hat zu fortschrittlichen Gesprächen über Hygieneprodukte und Gesundheit unter den Verbrauchern geführt und ihr Leben auf positive Weise verbessert. Nach Angaben des Weltwirtschaftsforums lag beispielsweise der Anteil der Erwachsenen in den USA, die im Jahr 2021 mindestens eine Social-Media-Seite nutzten, bei 72 %. Der Markt für Toilettenpflegeprodukte wird auch durch die zunehmende Verbreitung von Intimhygieneprogrammen, die Premiumisierung von Produkten, die Kaufkraft der Verbraucher, die Urbanisierung und einen verbesserten Lebensstil der Mittelschicht angetrieben. Beispielsweise kündigte Dettol (Reckitt Benckiser Group PLC) Nigeria, eine SDG 6-Initiative im Rahmen der Dettol Clean Naija-Kampagne, Pläne für den Start seines Dettol School Hygiene Education Programme 2021 an. Ziel des Programms ist es, Grundschüler zu sensibilisieren, aufzuklären und zu motivieren, Hygienepraktiken in ihr tägliches Leben zu integrieren.

Markttrends für Toilettenpflegeprodukte

Einführung eines gesünderen Lebensstils

Die wachsende Bedeutung eines gesünderen Lebensstils aufgrund der wachsenden Sorge der Menschen um ein gesundes und hygienisches Leben sowie eine staub- und schmutzfreie Umgebung führte zu steigenden Pro-Kopf-Ausgaben für Toilettenpflegeprodukte. Aus diesem Grund führen Anbieter innovative Toiletten- und Oberflächenreiniger im Hinblick auf Verpackung, Produktbündelung, Qualität, Preisgestaltung und Duft ein. Die steigende Nachfrage nach praktischen und einfach anzuwendenden Toilettenreinigungsprodukten hat zur Entwicklung neuer Toilettenpflegeprodukte beigetragen. Der Duft spielt seit einigen Jahren eine wichtige Rolle in Toilettenreinigungsprodukten. Verbraucher suchen zunehmend nach Produkten, die einen angenehmen Geruch bieten, wodurch sich die Anbieter von ihren Produkten unterscheiden. Da immer mehr Menschen verstehen, wie wichtig es ist, die Toilettenhygiene aufrechtzuerhalten, wächst der Markt für Toilettenpflegeprodukte.

Darüber hinaus haben Millennials ihre monatlichen Ausgaben für Körperpflege- und Hygieneprodukte erhöht. Nach Angaben des Bureau of Labor Statistics gab in den Vereinigten Staaten (2021) jeder Verbraucher durchschnittlich etwa 385 US-Dollar pro Jahr für Körperpflegedienste aus, was mehr ist als im Jahr 2020. Den neuesten von AdEx India zur Verfügung gestellten Informationen zufolge gab Einem Zweig von TAM Media Research zufolge stieg die Menge an Fernsehwerbung für den Bereich Körperpflege und Hygiene im Jahr 2021 im Vergleich zu 2019 um 16 %. Der Umfrage zufolge machten die drei besten Kategorien mehr als 50 % der Fernsehwerbung für den Sektor aus Körperpflege- und Hygieneindustrie. Mit einem Anteil von fast einem Viertel am TV-Werbevolumen behauptete Hindustan Unilever seine Position als größter Werbetreibender.

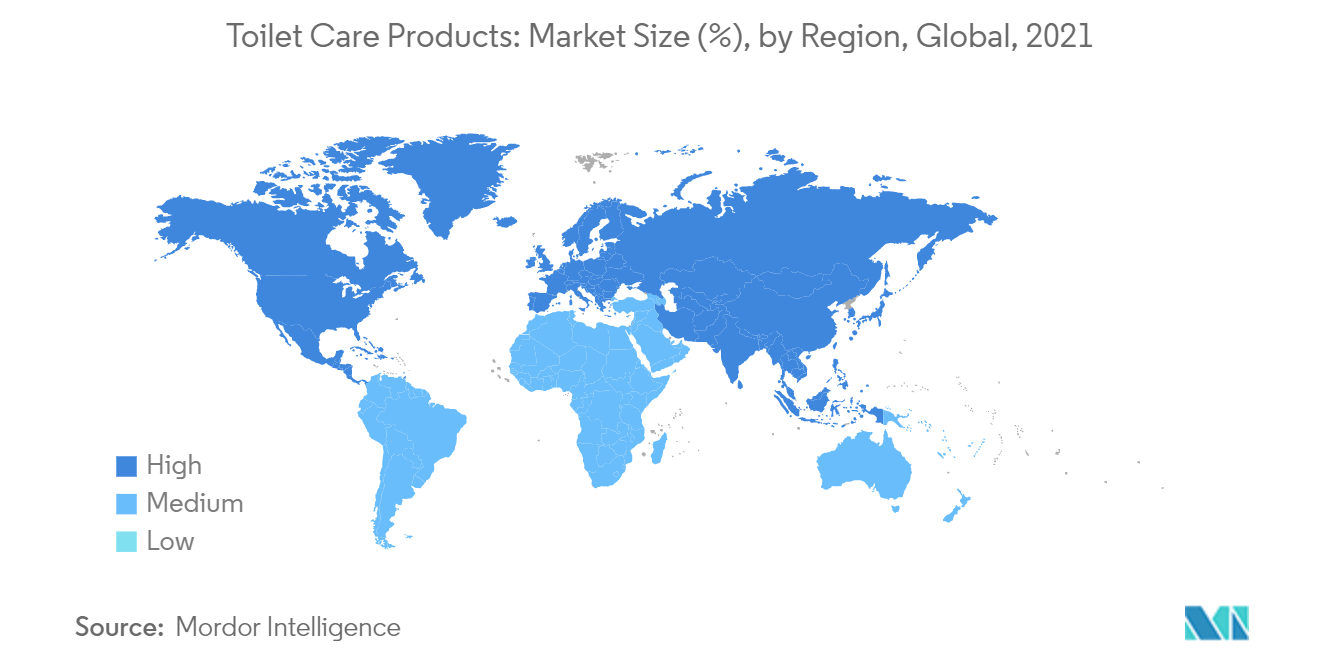

Der asiatisch-pazifische Raum ist der am schnellsten wachsende Markt

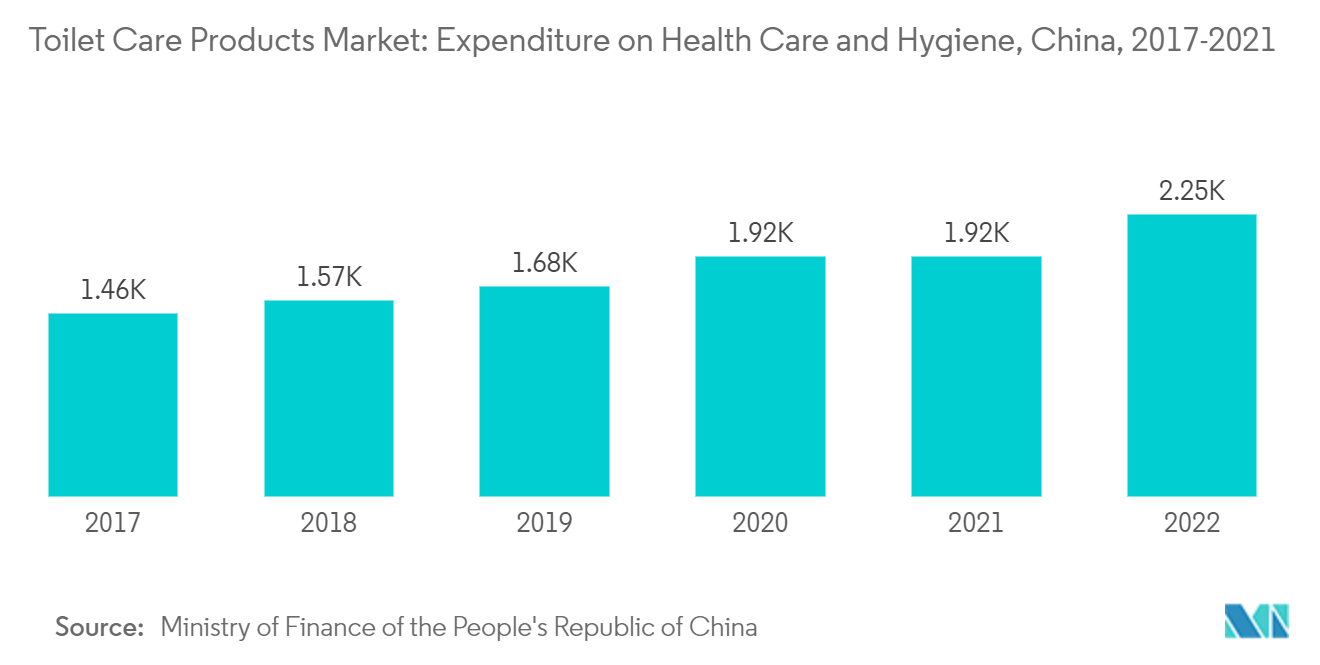

Der asiatisch-pazifische Raum ist der am schnellsten wachsende Markt. Das steigende Gesundheitsbewusstsein der Verbraucher hinsichtlich der Verbreitung schädlicher Krankheiten, die durch ungereinigte Toiletten übertragen werden können, führte zu einem steigenden Absatz von Toilettenpflegeprodukten in der Region. Verbraucher in der gesamten Region bevorzugen umweltfreundliche Toilettenpflegeprodukte mit natürlichen und erfrischenden Düften. Der Anstieg der Pro-Kopf-Ausgaben für Haushaltswaren (einschließlich Körperpflegeartikel) in Entwicklungsländern wie China ist auf das wachsende Wissen der Menschen über die Vorteile eines gesünderen Lebensstils für einen sauberen und hygienischen Lebensstil zurückzuführen. Nach Angaben des Finanzministeriums der Volksrepublik China wurden die gesamten öffentlichen Ausgaben für Hygiene/Körperpflege und Gesundheitsversorgung im Jahr 2021 in China auf 1,92 Billionen CNY geschätzt.

Indien hat eine beträchtliche Bevölkerung, was es zu einem lukrativen Markt für Toilettenpflegeprodukte macht, und das Hygienebewusstsein im Land ist deutlich gestiegen. Darüber hinaus ergreifen Regierungen verschiedener Länder verschiedene Initiativen für saubere Toiletten und steigern so den Marktumsatz im Prognosezeitraum. Beispielsweise betreibt die indische Regierung das Sanitärprogramm Clean India, Green India (Swachh Bharat) und hat mehr als 80 Millionen Toiletten gebaut. Da sich die Menschen zunehmend der Risiken bewusst werden, die mit den in Intimhygieneprodukten verwendeten Chemikalien verbunden sind, steigt die Nachfrage der Verbraucher nach Bio-Komponenten. Aufgrund dieses steigenden Bewusstseins entwickeln große Akteure innovative, komfortablere und neuartige Lösungen. Im Jahr 2020 brachte Better India beispielsweise Indiens erste Abonnement-Kits mit einer Reihe ungiftiger Haushaltsreiniger auf den Markt, darunter auch Toilettenreiniger.

Überblick über die Branche der Toilettenpflegeprodukte

Der Markt für Toilettenpflegeprodukte ist hart umkämpft. Die Mehrheit der Anteile wird von führenden Unternehmen gehalten, darunter Procter Gamble, Unilever, Church Dwight, Reckitt Benckiser Group und The Clorox Company. Wichtige Akteure konzentrieren sich auf Online-Vertriebskanäle für Online-Marketing und Branding, um ihre geografische Reichweite zu erweitern und ihren Kundenstamm zu vergrößern. Die führenden Hersteller auf dem Markt für Toilettenpflegeprodukte konzentrieren sich darauf, die Chancen der aufstrebenden Märkte im asiatisch-pazifischen Raum wie China und Indien zu nutzen, um ihre Umsatzbasis zu erweitern. Die wichtigsten Marken unternehmen Fusionen und Übernahmen, entwickeln neue Produkte mit modernster Technologie, die weniger Auswirkungen auf die Umwelt hat, und führen innovative Werbekampagnen durch, um eine Konsolidierung zu erreichen.

Marktführer für Toilettenpflegeprodukte

-

Henkel AG & Co. KGaA

-

Procter & Gamble

-

Reckitt Benckiser Group PLC

-

Church & Dwight Inc.

-

Unilever PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Toilettenpflegeprodukte

- Im Februar 2022 brachte die Reckitt Benckiser Group PLC eine neue Version ihres Toilettenpflegeprodukts Harpic auf den Markt. Die Harpic-Packung wird über einen QR-Code verfügen, der es den Verbrauchern ermöglicht, den Herstellungsprozess des Produkts zu verfolgen. Die Hauptstrategie hinter dieser Einführung besteht darin, die Markentreue der Verbraucher aufrechtzuerhalten, da viele künstliche Produkte wie Harpic aussehen. Die Strategie wird dem Unternehmen auch dabei helfen, ein Umsatzwachstum zu verzeichnen, indem den Verbrauchern Originalprodukte angeboten werden. Dies wird dem Unternehmen auch dabei helfen, seine Standardisierung weltweit aufrechtzuerhalten.

- Im März 2021 brachte Chairman, die Toilettenpapiermarke von Procter Gamble, nicht fungible (NFT) Toilettenpapiere auf den Markt. Die Strategie hinter der Produkteinführung bestand darin, das Hygienebewusstsein der Verbraucher zu stärken. Diese Strategie wird dem Unternehmen auch dabei helfen, sein Produktportfolio und sein Geschäft zu erweitern.

- Im Februar 2021 hat die Henkel AG Co. KGaA eine neue Verpackung für ihren Toilettenreiniger-Bereich auf den Markt gebracht. Das Unternehmen unterstreicht sein Engagement für nachhaltige Verpackungen und die Förderung einer Kreislaufwirtschaft. Nach Angaben des Unternehmens ist der Anteil an recyceltem Polyethylen (PE) in den Verpackungen von WC-Reinigungsgelen deutlich gestiegen und liegt bei WC-Reinigern im Standardsortiment bei 50 %.

Branchensegmentierung für Toilettenpflegeprodukte

Toilettenpflegeprodukte dienen der Aufrechterhaltung der Hygiene auf Toiletten. Beispielsweise wird Toilettenreiniger um den Rand herum in die Toilettenschüssel gesprüht und anschließend mit einer Toilettenbürste geschrubbt.

Der Markt für Toilettenpflegeprodukte ist nach Produkttyp (Toilettenboden-/Fliesenreiniger, Wasserhahnreiniger, Waschbeckenreiniger, Badewannenreiniger, automatische Toilettenreiniger, Toilettenpapier und andere Produkttypen), Vertriebskanal (Supermärkte/Hypermärkte, Convenience-Stores) segmentiert. Online-Einzelhandelsgeschäfte und andere Vertriebskanäle) und Geografie (Nordamerika, Europa, Asien-Pazifik, Südamerika sowie Naher Osten und Afrika). Der Bericht bietet Marktgröße und Prognosen zum Wert (in Mio. USD) für alle oben genannten Segmente.

| Produktart | Toilettenboden-/Fliesenreiniger | ||

| Wasserhahnreiniger | |||

| Beckenreiniger | |||

| Badewannenreiniger | |||

| Automatische Toilettenreiniger | |||

| Klopapier | |||

| Andere Produkttypen | |||

| Vertriebsweg | Supermärkte/Hypermärkte | ||

| Convenience-Stores | |||

| Online-Einzelhandelsgeschäfte | |||

| Andere Vertriebskanäle | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

| Europa | Spanien | ||

| Großbritannien | |||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Südafrika | ||

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Toilettenpflegeprodukte

Wie groß ist der Markt für Toilettenpflegeprodukte derzeit?

Der Markt für Toilettenpflegeprodukte wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3,52 % verzeichnen.

Wer sind die Hauptakteure auf dem Toilettenpflegeprodukte-Markt?

Henkel AG & Co. KGaA, Procter & Gamble, Reckitt Benckiser Group PLC, Church & Dwight Inc., Unilever PLC sind die wichtigsten Unternehmen, die auf dem Markt für Toilettenpflegeprodukte tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Toilettenpflegeprodukte?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Toilettenpflegeprodukte-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für Toilettenpflegeprodukte.

Welche Jahre deckt dieser Markt für Toilettenpflegeprodukte ab?

Der Bericht deckt die historische Marktgröße des Marktes für Toilettenpflegeprodukte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Toilettenpflegeprodukte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Consumer Goods and Services Reports

Other Popular Industry Reports

Branchenbericht für Toilettenpflegeprodukte

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Toilettenpflegeprodukten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Toilettenpflegeprodukten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.