Marktanalyse für Titandioxid

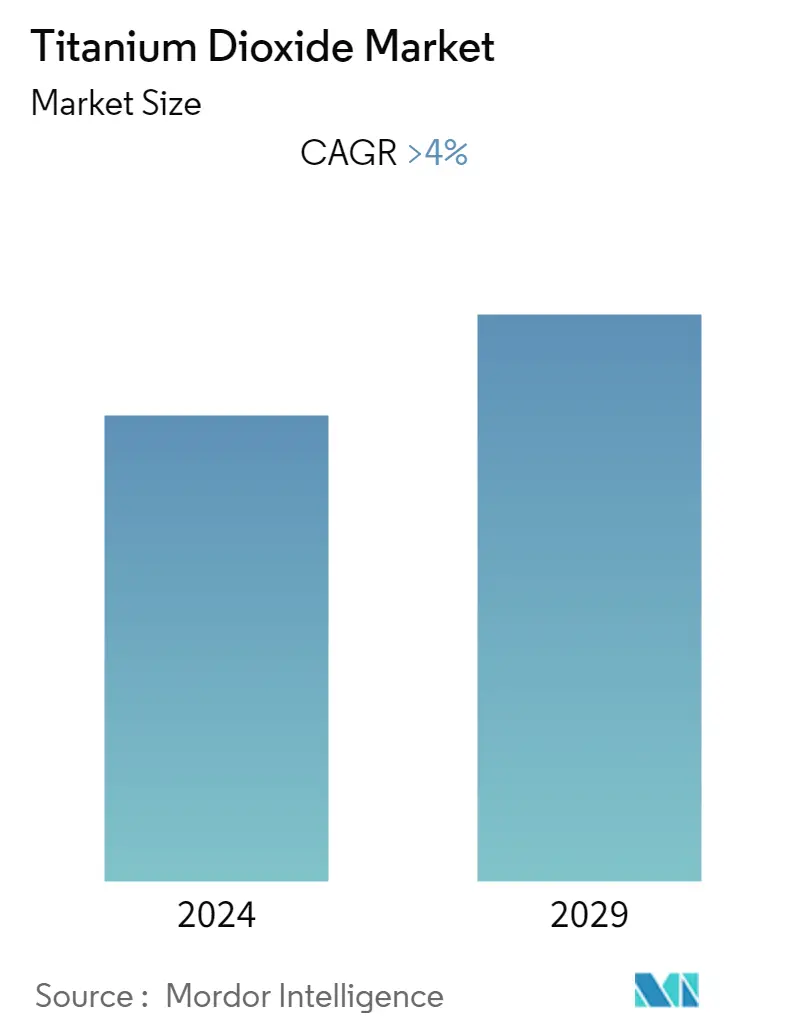

Schätzungen zufolge wird der Titandioxidmarkt bis Ende dieses Jahres über 6 Millionen Tonnen erreichen. Der Markt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Die Produktionsaktivitäten und Bauarbeiten wurden aufgrund von Lieferkettenunterbrechungen und Arbeitskräftemangel während der Pandemie eingestellt, was sich auf die Nachfrage aus verschiedenen Anwendungsbereichen wie Farben und Beschichtungen, Kunststoffen, Kosmetika und andere. Beispielsweise verzeichnete L'Oréal, das weltweit größte Kosmetikunternehmen, im ersten Halbjahr 2020 einen Verlust von 1.735 Millionen Euro (2.024,52 Millionen US-Dollar) im Vergleich zum gleichen Zeitraum im Jahr 2019. Im Jahr 2022 erholte sich die Lage jedoch und stellte die Marktlage wieder her Wachstumskurs.

- Kurzfristig dürfte die stark steigende Nachfrage aus der Farben- und Lackindustrie der Hauptfaktor für das Marktwachstum sein.

- Andererseits wird erwartet, dass die Toxizität von Titandioxid das Marktwachstum bremsen wird.

- Der verstärkte Einsatz ultrafeiner Titandioxidpartikel in der Kosmetik- und Bauindustrie dürfte im Prognosezeitraum Chancen bieten.

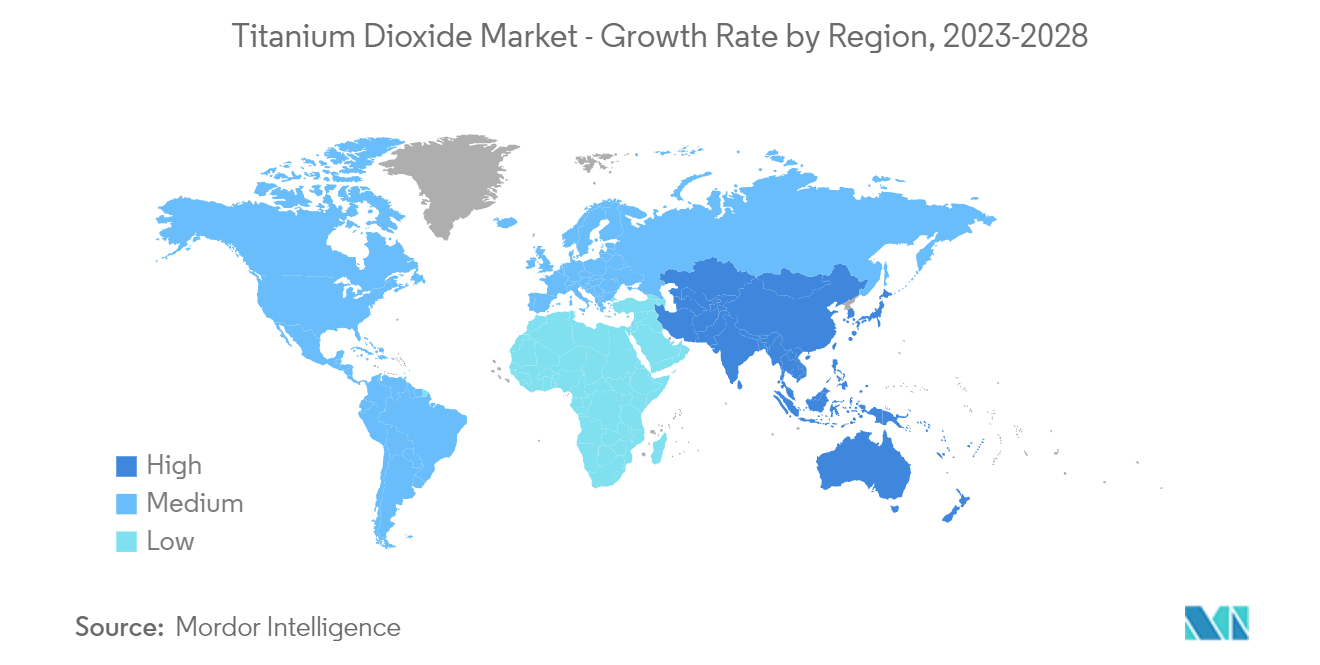

- Der asiatisch-pazifische Raum dominierte weltweit den Markt. Aufgrund des steigenden Verbrauchs aus China und Indien wird erwartet, dass es im Prognosezeitraum auch die höchste Wachstumsrate verzeichnen wird.

Markttrends für Titandioxid

Das Segment Farben und Beschichtungen wird voraussichtlich den Markt dominieren

- Titandioxid ist das am häufigsten verwendete weiße Pigmentmaterial in der Farben- und Lackindustrie. Wenn es in eine Beschichtung eingearbeitet wird, streut es sichtbares Licht effizient und verleiht ihm Weißheit, Helligkeit und Opazität, weshalb es in der Farben- und Beschichtungsindustrie weit verbreitet ist.

- Die Farben- und Lackindustrie erlebt einen Boom mit dem rasanten Wachstum der Bau-, Bau- und Automobil-Endverbraucherindustrie.

- Verschiedene Erweiterungen in der Farben- und Lackindustrie könnten den Titandioxidmarkt in den kommenden Jahren vergrößern. Als Referenz Im Mai 2021 investierte PPG Industries Inc. 13 Millionen US-Dollar in die Erweiterung seiner Farben- und Beschichtungseinheit in China, die acht neue Produktionslinien für Pulverbeschichtungen und ein erweitertes Technologiezentrum für Pulverbeschichtungen umfasst. Durch diese Erweiterung soll die Kapazität um mehr als 8.000 Tonnen pro Jahr erhöht werden.

- Im Automobilbereich werden Lacke und Lacke im Innen- und Außenbereich von Fahrzeugen eingesetzt, da sie den Fahrzeugen Schutz und Optik verleihen. Sie werden in Metallteilen und Fahrzeugkomponenten aus Kunststoff von Automobilen eingesetzt.

- Laut OICA-Daten stieg die weltweite Automobilproduktion um rund 3 % und erreichte im Jahr 2021 80,14 Millionen Einheiten im Vergleich zu Millionen Einheiten im gleichen Zeitraum im Jahr 2020. Die Autoverkäufe stiegen im ersten Halbjahr 2021 im Vergleich zu 2020 um rund 29 %. Erreichen von 44,40 Millionen Einheiten. Dieser Faktor dürfte den Markt im Prognosezeitraum antreiben.

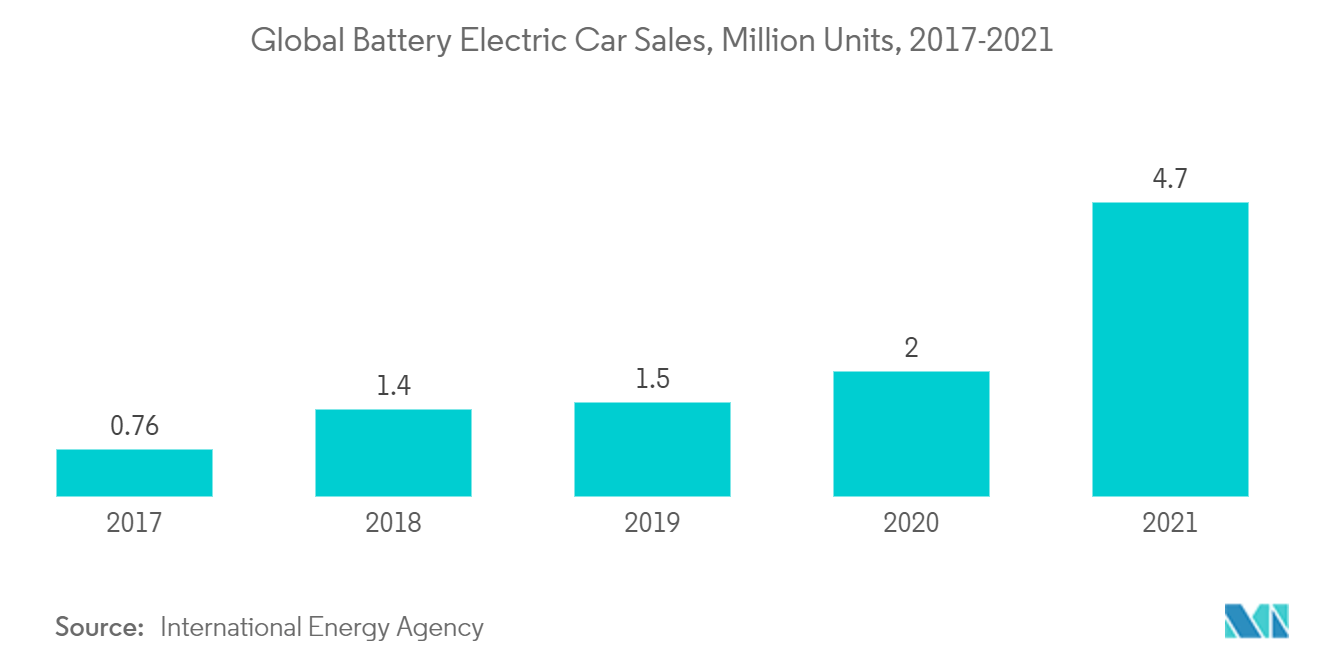

- Die Nachfrage nach Farben und Lacken für Elektroautos steigt, da Automobilhersteller bestrebt sind, ihren CO2-Fußabdruck zu reduzieren. Die verwendeten Farben und Beschichtungen müssen so konzipiert sein, dass sie der rauen Hochspannungsumgebung von Elektrofahrzeugsystemen standhalten und die Karosserie des Fahrzeugs vor Korrosion schützen. Diese Beschichtungen müssen außerdem die Haltbarkeit der Fahrzeugoberfläche gewährleisten und vielfältige ästhetische Möglichkeiten bieten. Darüber hinaus stieg der weltweite Absatz von Batterie-Elektroautos um 135 % auf 4,7 Millionen Einheiten bis Ende 2021.

Asien-Pazifik wird den Markt dominieren

- Die Region Asien-Pazifik dominiert den Gesamtmarkt. Aufgrund der steigenden Produktion in Branchen wie Kosmetik, Farben und Lacken sowie Kunststoffen wird der Verbrauch von Titandioxid im Prognosezeitraum voraussichtlich spürbar steigen.

- China ist einer der weltweit größten Produzenten und Verbraucher von Titandioxidprodukten. Darüber hinaus dürfte die Nachfrage nach TiO2 für Farben und Beschichtungen in der Bauindustrie steigen. Nach Angaben des National Bureau of Statistics of China generierte die chinesische Bauindustrie im Jahr 2021 eine Wertschöpfung von etwa 8 Billionen CNY (0,15 Billionen US-Dollar).

- Im November 2021 kündigte Asian Paints Pläne an, 127 Millionen US-Dollar in das Werk Gujarat, Indien, zu investieren, um die Farbenproduktionskapazität in den nächsten zwei bis drei Jahren von 130.000 Kiloliter auf 250.000 Kilotonnen zu erweitern.

- Darüber hinaus wird erwartet, dass die Kunststoffindustrie in China und Indien wächst. Die chinesische Kunststoffindustrie wächst aufgrund der Verfügbarkeit billigerer Rohstoffe und der massiven Nachfrage aus Entwicklungsländern stark.

- Nach Angaben des National Bureau of Statistics of China wurden im Jahr 2021 etwa 80,04 Millionen Tonnen Kunststoffprodukte produziert, verglichen mit 76,03 Millionen Tonnen im Jahr 2020.

- Nach Angaben des Plastics Export Promotion Council (PLEXCONCIL) stieg Indiens Kunststoffexport von April bis November 2022 um 11,1 % auf 295,3 Milliarden US-Dollar (kumulierter Wert), verglichen mit 265,8 Milliarden US-Dollar im April-November 2021.

- Auch im asiatisch-pazifischen Raum ist ein starkes Wachstum der Nachfrage nach Kosmetikprodukten zu verzeichnen, was zu einer verstärkten Nutzung durch Teenager und einem erhöhten Hygienebewusstsein führt und so den untersuchten Markt erweitert.

Überblick über die Titandioxid-Branche

Der Titandioxid-Markt ist ein konsolidierter Markt, in dem einige große Akteure einen erheblichen Marktanteil halten. Zu den Hauptakteuren (nicht in einer bestimmten Reihenfolge) auf dem Markt gehören The Chemours Company, Tronox Holdings PLC, Venator Materials PLC, KRONOS Worldwide Inc. und LB Group.

Marktführer für Titandioxid

-

The Chemours Company

-

Venator Materials PLC

-

LB Group

-

Tronox Holdings PLC

-

KRONOS Worldwide Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Titandioxid

- Im August 2022 begann Chemours mit dem Abbau in seiner neuesten Sandmine in Florida, was die Titanoxidproduktion des Unternehmens steigern wird. Chemours wird aus der Mine Ilmenit beziehen, das in ihrem chloridbasierten TiO2-Syntheseprozess verwendet wird. Die Abbaudauer des Standortes soll acht Jahre betragen.

- Im Januar 2022 gab die LB Group die Investition von 1 Milliarde CNY (157,6 Millionen US-Dollar) am Standort Xiangyang bekannt, um eine neue Pigmentveredelungsanlage für Titandioxid (TiO 2 ) mit einer Leistung von 200.000 pro Jahr zu errichten. Es werden zwei TiO 2 -Pigmentveredelungslinien gebaut, die jeweils 100 ktpa TiO 2 -Pigmentzwischenprodukt verarbeiten können.

Segmentierung der Titandioxid-Industrie

Titandioxid ist eines der weißesten Materialien der Erde. Es wird häufig als Weißpigment verwendet, um in verschiedenen Anwendungen, wie Farben und Beschichtungen, Kosmetika, Lebensmitteln und anderen Anwendungen, Weißheit und Deckkraft zu verleihen.

Der Titandioxidmarkt ist nach Qualität, Anwendung und Geografie segmentiert. Nach Qualität ist der Markt in Rutil und Anatas unterteilt. Je nach Anwendung ist der Markt in Farben und Beschichtungen, Kunststoffe, Papier und Zellstoff, Kosmetika und andere Anwendungen unterteilt. Der Bericht bietet außerdem Marktgrößen und Prognosen für 15 Länder in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Grad | Rutil | ||

| Anatas | |||

| Anwendung | Farben und Beschichtungen | ||

| Kunststoffe | |||

| Papier und Zellstoff | |||

| Kosmetika | |||

| Andere Anwendungen (Leder, Textilien) | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Titandioxid-Marktforschung

Wie groß ist der Titandioxid-Markt derzeit?

Der Titandioxid-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem Titandioxid-Markt?

The Chemours Company, Venator Materials PLC, LB Group, Tronox Holdings PLC, KRONOS Worldwide Inc. sind die wichtigsten Unternehmen, die auf dem Titandioxid-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Titandioxid-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Titandioxid-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Titandioxid-Markt.

Welche Jahre deckt dieser Titandioxid-Markt ab?

Der Bericht deckt die historische Marktgröße des Titandioxid-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Titandioxid-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Specialty Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht zu Titandioxid

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Titandioxid im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Titandioxid-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.