Marktanalyse für die Verarbeitung und Zerteilung dünner Wafer

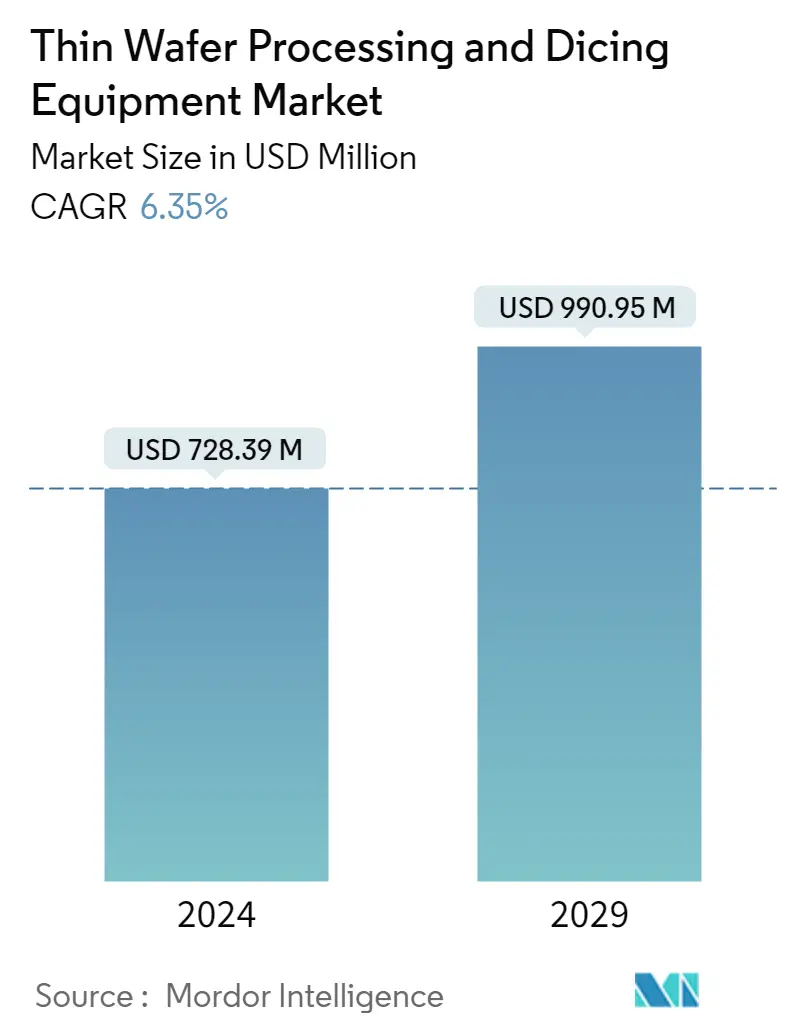

Die Marktgröße für Dünnwafer-Verarbeitungs- und Dicing-Geräte wird im Jahr 2024 auf 728,39 Millionen US-Dollar geschätzt und soll bis 2029 990,95 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,35 % im Prognosezeitraum (2024–2029) entspricht.

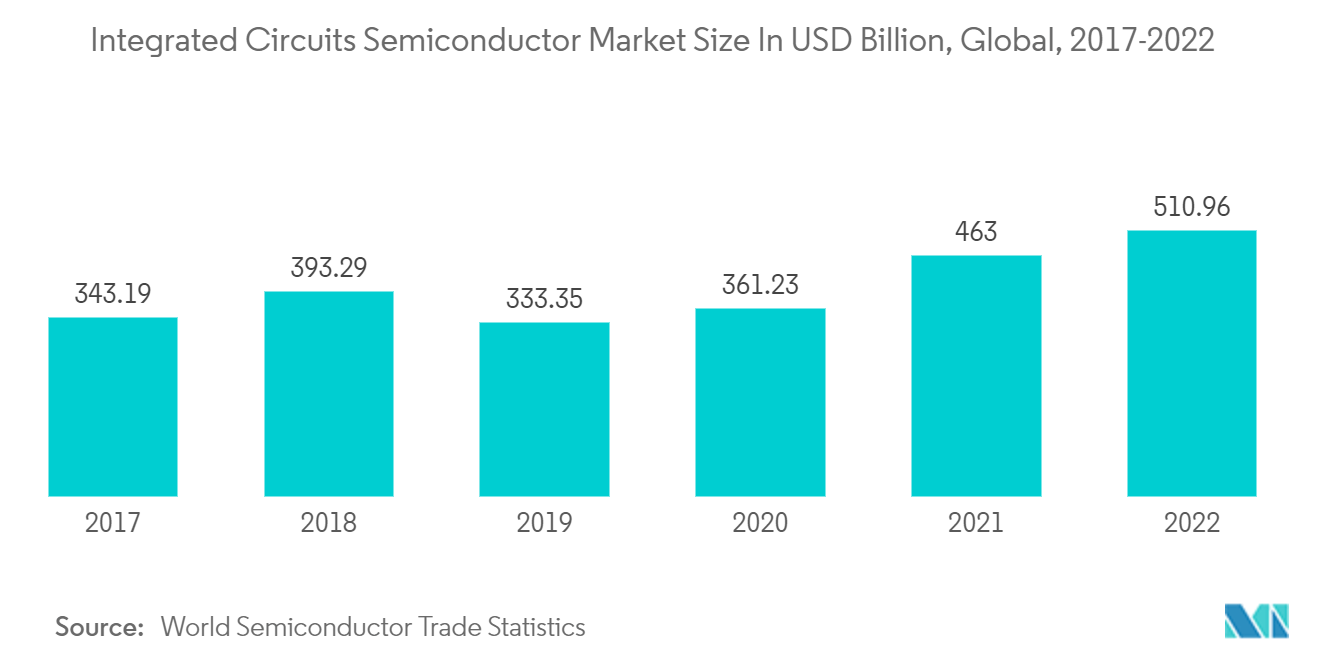

Die zunehmenden Bemühungen, elektronische Verpackungen aufgrund der enormen Nachfrage nach elektronischen Komponenten aufgrund der zunehmenden Nutzung äußerst einfallsreich zu gestalten, haben elektronische Verpackungen für eine Vielzahl von Anwendungen nützlich gemacht. Diese Faktoren treiben das Wachstum des Halbleiter- und IC-Packaging-Marktes voran.

- Einer der Hauptfaktoren, der die Nachfrage nach Geräten zur Verarbeitung und Zerteilung dünner Wafer in den kommenden Jahren voraussichtlich ankurbeln wird, ist die wachsende Nachfrage nach dreidimensionalen integrierten Schaltkreisen, die in Miniaturhalbleitergeräten wie Speicherkarten, Smartphones und Smartcards weit verbreitet sind und verschiedene Computergeräte. Dreidimensionale Schaltkreise erfreuen sich zunehmender Beliebtheit in zahlreichen platzbeschränkten Anwendungen wie tragbaren Unterhaltungselektronikgeräten, Sensoren, MEMS und Industrieprodukten, da sie die Gesamtleistung des Produkts in Bezug auf Geschwindigkeit, Haltbarkeit, geringen Stromverbrauch und leichten Speicher verbessern.

- Der zunehmende Einsatz von Server- und Rechenzentrumssystemen in verschiedenen Unternehmen und Branchen aufgrund der weit verbreiteten Verfügbarkeit kostengünstiger Cloud-Computing-Lösungen dürfte die Nachfrage nach Logikgeräten wie Mikroprozessoren und digitalen Signalprozessoren ankurbeln. Darüber hinaus steigt mit der zunehmenden Anzahl vernetzter IoT-fähiger Geräte auch die Auslastung von Mikroprozessoren. In diesen Geräten werden zunehmend dünne Wafer eingesetzt, um ein effektives Temperaturmanagement zu ermöglichen und die Leistung zu steigern. All diese Gründe tragen zur Expansion des Marktes für Logikgeräte bei.

- Siliziumwafer werden seit langem als Fertigungsplattform in der Mikroelektronik und MEMS verwendet. Das Silizium-auf-Isolator-Substrat ist eine einzigartige Variante des Standard-Siliziumwafers. Zur Herstellung dieser Wafer werden zwei Siliziumwafer mit einer ca. 1-2 µm dicken Verbindungsschicht aus Siliziumdioxid zusammengeklebt. Ein Siliziumwafer wird auf eine Dicke von 10–50 µm geglättet. Die genaue Dicke der Beschichtung wird durch die Anwendung bestimmt.

- Die Kosten für den Bau hochmoderner Gießereien für dünne Wafer sind exponentiell gestiegen, was Druck auf die Branche ausübt. Hier hat sich in jüngster Zeit die Zahl der Halbleiterhersteller konsolidiert. Die Leistungssteigerungen verlangsamen sich, wodurch spezielle dünne Wafer immer attraktiver werden. Die Designentscheidungen, die eine universelle Verwendung dünner Wafer ermöglichen, können für einige Rechenaufgaben nicht optimal sein.

- Aufgrund des weltweiten Nachfragerückgangs im Industrie- und Automobilelektroniksektor, der durch die COVID-19-Pandemie noch verschärft wurde, verzeichneten die am Markt tätigen Hersteller einen Rückgang der Bestellungen für Dünnwafer-Halbleiter.

Markttrends für die Verarbeitung und Zerteilung dünner Wafer

Steigender Bedarf an Miniaturisierung von Halbleitern, um den Markt voranzutreiben

- Aufgrund der steigenden Nachfrage nach kompakten elektronischen Geräten in Segmenten wie Unterhaltungselektronik, Gesundheitswesen und Automobilindustrie sind Hersteller von Halbleiter-ICs gezwungen, die Größe von ICs zu reduzieren. Es hat daher zu einer Miniaturisierung des Marktes geführt, der im Prognosezeitraum voraussichtlich einen Anstieg seiner Nachfrage verzeichnen wird.

- In allen Regionen trägt das Fabless-Geschäftsmodell maßgeblich zur herausragenden Stellung verschiedener asiatischer Länder beim weltweiten Halbleiterabsatz bei. Fabless-Firmen lagern die Fertigung in der Regel an reine Gießereien und ausgelagerte Montage- und Testfirmen (OSAT) aus. Laut dem von der Semiconductor Industry Association (SIA) veröffentlichten Bericht ist die Dominanz der Vereinigten Staaten im Jahr 2021 seit 1990 stark zurückgegangen und verfügt nur noch über 12 % der Halbleiterproduktionskapazität. Der Aufstieg Ostasiens, insbesondere Chinas, ist auf verschiedene Anreize und Subventionen zurückzuführen, die von den Regierungen verschiedener Länder angeboten werden.

- Laut Fujifilm schreitet die Miniaturisierung von Halbleitergeräten voran, da der zunehmende Einsatz von KI, IoT, dem Kommunikationsstandard der nächsten Generation 5G und die Weiterentwicklung der autonomen Fahrtechnologie voraussichtlich die Nachfrage und Leistungssteigerung von Halbleitern weiter steigern werden. Die oben genannten Faktoren haben zu einem Anstieg der Nachfrage nach kleinen und leichten Verbrauchergeräten geführt, die auf einer 3D-Schaltkreisarchitektur basieren, die auf ultradünnen Siliziumwafern aufgebaut ist, um Spitzenleistungen zu erbringen.

- Diese Waffeln sind extrem dünn und flach. Gleichzeitig hat die Miniaturisierung dazu geführt, dass mehrere Funktionen auf einem einzigen Chip integriert werden müssen. Aufgrund der großformatigen Wafer (mit einem Durchmesser von bis zu 12 Zoll) gibt es einen neuen Trend in der Wafertechnologie.

- Im Mai 2021 verkündete IBM mit der Erfindung des ersten Chips mit 2-Nanometer-(nm)-Nanoblatttechnologie einen Durchbruch im Halbleiterdesign und -prozess. Halbleiter werden in einer Vielzahl von Anwendungen eingesetzt, darunter Computer, Haushaltsgeräte, Kommunikationsgeräte, Transportsysteme und kritische Infrastruktur. Chipleistung und Energieeffizienz sind besonders im Zeitalter von Hybrid Cloud, KI und dem Internet der Dinge sehr gefragt. Die innovative 2-nm-Chiptechnologie von IBM trägt dazu bei, den Stand der Technik in der Halbleiterindustrie voranzutreiben und dieser wachsenden Nachfrage gerecht zu werden. Es wird erwartet, dass er eine um 45 % bessere Leistung und einen um 75 % geringeren Energieverbrauch bietet als die derzeit fortschrittlichsten 7-nm-Node-Chips.

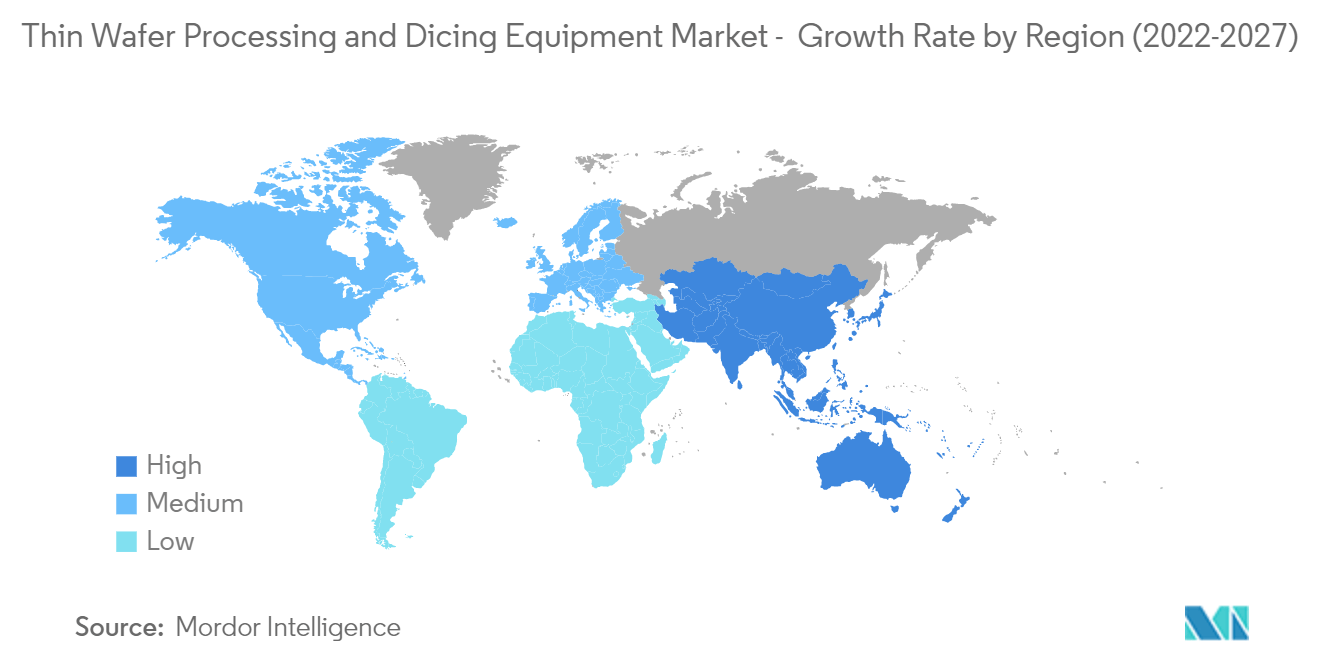

Der asiatisch-pazifische Raum wird den größten Marktanteil halten

- Der asiatisch-pazifische Raum ist der größte und am schnellsten wachsende Halbleitermarkt der Welt. Die große Nachfrage nach Smartphones und anderen Unterhaltungselektronikgeräten aus Ländern wie China, der Republik Korea und Singapur ermutigt viele Anbieter, Produktionsstätten in der Region zu gründen.

- Die verschiedenen chinesischen Marktteilnehmer konzentrieren sich auf die Ausweitung ihres Geschäfts durch Übernahmen und Fusionen. Beispielsweise erwarb Wingtech im August 2021 Newport Wafer Fab für rund 63 Millionen Euro über eine niederländische Tochtergesellschaft namens Nexperia. Laut einer bei der Shanghai Stock Exchange eingereichten Erklärung von Wingtech wurde der Deal im Juli bekannt gegeben und bestätigte damit die Bedingungen der Vereinbarung. Wingtech ist ein börsennotierter Hersteller, der Smartphones und andere Haushaltsgeräte montiert.

- Japan nimmt eine wichtige Stellung in der Halbleiterindustrie ein, da es die Heimat mehrerer großer Hersteller und der Elektronikindustrie ist. Es wird erwartet, dass die Regierung eine Untersuchung einleitet, um das Potenzial für die Ansiedlung großer Chiphersteller in das Land einzuschätzen. Mittlerweile gelten in Japan ansässige Unternehmen als bedeutende Lieferanten der meisten kritischen Materialien, die bei der Halbleiterherstellung und -verpackung verbraucht werden. Für in Japan ansässige Zulieferer verteuern japanische Wechselkurse und hohe Produktionskosten die Materialien und eröffnen anderen Zulieferern Möglichkeiten für Low-End-Anwendungen.

- In Australien beeinflussen der wachsende Elektronikfertigungssektor und die zunehmende Akzeptanz fortschrittlicher Geräte in verschiedenen Endverbraucherbranchen das Marktwachstum. Vor allem der Verkauf von Fernsehern und Smartphones hat das Wachstum in der Unterhaltungselektronik vorangetrieben.

- Im Oktober 2021 startete die Quad Alliance in Australien, Indien, den Vereinigten Staaten und Japan außerdem eine Initiative zur Halbleiter-Lieferkette, die auf Kapazitätskartierung, Schwachstellenerkennung und verbesserte Lieferkettensicherheit für Halbleiter und ihre kritischen Komponenten abzielt. Zusammen mit dem Semiconductor Sector Service Bureau von NSW sind dies die richtigen Schritte, um Australien als Akteur im asiatisch-pazifischen Raum zu etablieren und seine Position in der globalen Halbleiterlieferkette zu sichern.

- Derzeit wird Indiens Halbleiterbedarf größtenteils durch Importe gedeckt. Daher war es notwendig, Anreize für die Wertschöpfungskette zu schaffen, um Indien wirtschaftlich unabhängig und technologisch führend zu machen. Die Regierung plante im Dezember 2021 ein umfassendes Programm zur Entwicklung des indischen Ökosystems für die Halbleiter- und Displayfertigung mit einem Budget von über 76.000 crores INR. Die finanziellen Unterstützungsmaßnahmen im Rahmen des neuen Programms beliefen sich auf 230.000 INR und deckten die gesamte Lieferkette für Elektrogeräte und mehr ab.

- Der Wachstumskurs vollautonomer Automobile wird stark von Faktoren im asiatisch-pazifischen Raum beeinflusst, darunter technologische Fortschritte, die Bereitschaft der Verbraucher, vollautomatische Fahrzeuge zu akzeptieren, die Preisgestaltung sowie die Fähigkeit von Zulieferern und OEMs, erhebliche Bedenken hinsichtlich der Fahrzeugsicherheit auszuräumen. Diesen Faktoren zufolge konzentrieren sich die Automobil- und Halbleiterindustrie stets darauf, Technologien weiterzuentwickeln, Rohstoffpreise auszuhandeln und schließlich Autos mit zuverlässiger Technologie zu kombinieren.

Branchenübersicht für die Verarbeitung und Zerteilung dünner Wafer

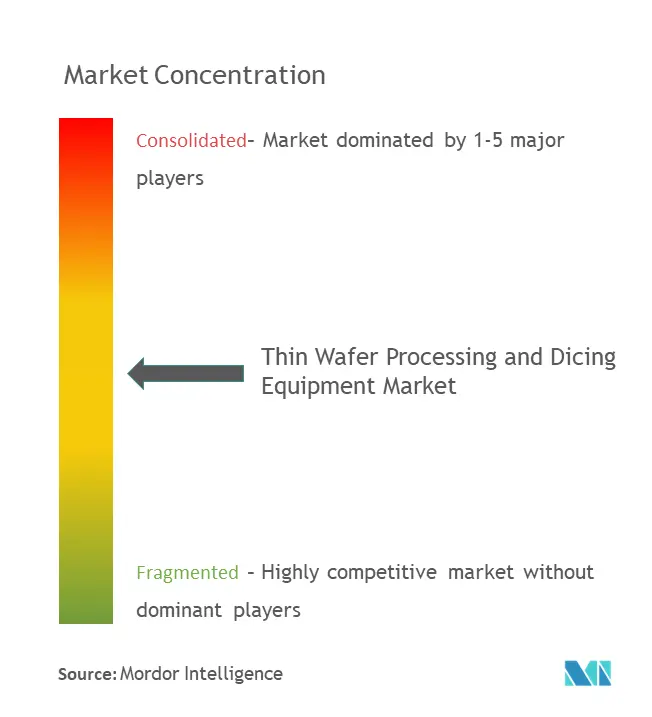

Der Markt für die Verarbeitung und Zerteilung dünner Wafer umfasst nur sehr wenige große Akteure, wie Disco Corporation, Panasonic Corporation, Nippon und Pulse Motor Taiwan. Darüber hinaus steht der Markt bei den Herstellungsprozessen dünner Wafer noch vor erheblichen Herausforderungen. Der oben genannte Faktor führte auch zu einem langsameren Markteintritt neuer Player. Dennoch sichern ständige Innovationen und Forschungs- und Entwicklungsanstrengungen der Marktteilnehmer einen Wettbewerbsvorteil. Daher wird die Wettbewerbskonkurrenz im Markt derzeit als moderat eingeschätzt.

- April 2022 – Die DISCO Corporation hat bekannt gegeben, dass sie mit dem EPIC Distinguished Supplier Award von Intel ausgezeichnet wurde. Diese Auszeichnung zeichnet ein gleichbleibendes Maß an robuster Leistung über alle Leistungskriterien hinweg aus.

- Januar 2022 – Die in Tokio ansässige Yokogawa Electric Corporation unterzeichnete eine Absichtserklärung mit Aramco zur Zusammenarbeit bei der Erkundung potenzieller Möglichkeiten zur Lokalisierung der Halbleiterchip-Herstellung im Königreich Saudi-Arabien.

Marktführer bei der Verarbeitung und Zerteilung dünner Wafer

-

Suzhou Delphi Laser Co. Ltd

-

SPTS Technologies Limited

-

Plasma-Therm

-

Han's Laser Technology Industry Group

-

ASM Laser Separation International (ALSI) BV

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für die Verarbeitung und Zerteilung dünner Wafer

- März 2022 – DISCO Corporation hat den Erwerb von Immobilien in Higashikojiya, Ota-ku, Tokio bekannt gegeben. Dieser Immobilienerwerb wird dem Unternehmen bei seinem Forschungs- und Entwicklungswachstum helfen, indem er es ab April 2022 als Forschungs- und Entwicklungszentrum nutzt. Er wird dem Unternehmen zusätzlich helfen, indem er die hohe Nachfrage auf dem Halbleitermarkt in der Zukunft unterstützt.

- März 2022 – DB HiTek gab bekannt, dass das Unternehmen plant, die alten 8-Zoll-Wafer-Geräte durch neue zu ersetzen. Es wird erwartet, dass das Unternehmen einen erheblichen Betrag für diese Aktivität ausgeben wird und damit den Investitionsbetrag von 115,2 Milliarden KRW im Jahr 2021 übersteigt. Darüber hinaus plant DB HiTek, seine 8-Zoll-Foundry-Kapazität von derzeit 138.000 Wafern pro Monat auf 150.000 Wafer pro Monat zu erhöhen.

Branchensegmentierung für die Verarbeitung und Zerteilung dünner Wafer

Der Bedarf an Miniaturisierung hin zu kleinen, leistungsstarken und kostengünstigen Gerätekonfigurationen hat den Bedarf an dünnen Wafern geschaffen. Die meisten davon erreichten sogar unter 100 µm oder sogar 50 µm für Anwendungen wie Speicher und Leistungsgeräte. Wafer unter 390 µm gelten als dünne Wafer. Beim Wafer-Dicing wird der Chip von einem Halbleiter-Wafer getrennt, nachdem der Wafer bearbeitet wurde.

Die Ausrüstung für die Verarbeitung und Zerteilung dünner Wafer ist nach Gerätetyp (Ausdünnungsausrüstung, Zerteilungsausrüstung (Blade Dicing, Laser Dicing, Stealth Dicing, Plasma Dicing)), nach Anwendung (Speicher und Logik, MEMS-Geräte, Leistungsgeräte, CMOS-Bildsensoren) segmentiert. RFID), Waferdicke, Wafergröße (weniger als 4 Zoll, 5 Zoll und 6 Zoll, 8 Zoll, 12 Zoll) und Geografie.

| Nach Gerätetyp | Ausdünnungsausrüstung | ||

| Würfelausrüstung | Klingenwürfeln | ||

| Laserablation | |||

| Stealth-Würfeln | |||

| Plasmawürfeln | |||

| Auf Antrag | Speicher und Logik (TSV) | ||

| MEMS-Geräte | |||

| Leistungsgeräte | |||

| CMOS-Bildsensoren | |||

| RFID | |||

| Nach Wafergröße | Weniger als 4 Zoll | ||

| 5 Zoll und 6 Zoll | |||

| 8 Zoll | |||

| 12 Zoll | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Deutschland | |||

| Frankreich | |||

| Spanien | |||

| Italien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Australien | |||

| Indien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Lateinamerika | Mexiko | ||

| Brasilien | |||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | Südafrika | ||

| Saudi-Arabien | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Dünnwafer-Verarbeitungs- und Würfelschneidegeräte

Wie groß ist der Markt für Dünnwafer-Verarbeitungs- und Dicing-Geräte?

Die Marktgröße für Dünnwafer-Verarbeitungs- und Dicing-Geräte wird im Jahr 2024 voraussichtlich 728,39 Millionen US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 6,35 % auf 990,95 Millionen US-Dollar wachsen.

Wie groß ist der Markt für Dünnwafer-Verarbeitungs- und Dicing-Geräte?

Im Jahr 2024 wird die Größe des Marktes für Dünnwafer-Verarbeitungs- und Dicing-Geräte voraussichtlich 728,39 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für Dünnwafer-Verarbeitungs- und Dicing-Geräte?

Suzhou Delphi Laser Co. Ltd, SPTS Technologies Limited, Plasma-Therm, Han's Laser Technology Industry Group, ASM Laser Separation International (ALSI) BV sind die wichtigsten Unternehmen, die auf dem Markt für Dünnwafer-Verarbeitungs- und Dicing-Geräte tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Dünnwafer-Verarbeitungs- und Dicing-Geräte?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Dünnwafer-Verarbeitungs- und Dicing-Geräte?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Dünnwafer-Verarbeitungs- und Dicing-Geräte.

Welche Jahre deckt dieser Markt für Dünnwafer-Verarbeitungs- und Dicing-Geräte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Dünnwafer-Verarbeitungs- und Dicing-Geräte auf 684,90 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für die Verarbeitung und Zerteilung dünner Wafer für die Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des Marktes für die Verarbeitung und Zerteilung dünner Wafer für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Unsere Bestseller-Berichte

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht zur Verarbeitung und Zerteilung dünner Wafer

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Thin Wafer Processing Dicing Equipment im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Thin Wafer Processing Dicing Equipment umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.