Texas-Fracht- und Logistikmarktanalyse

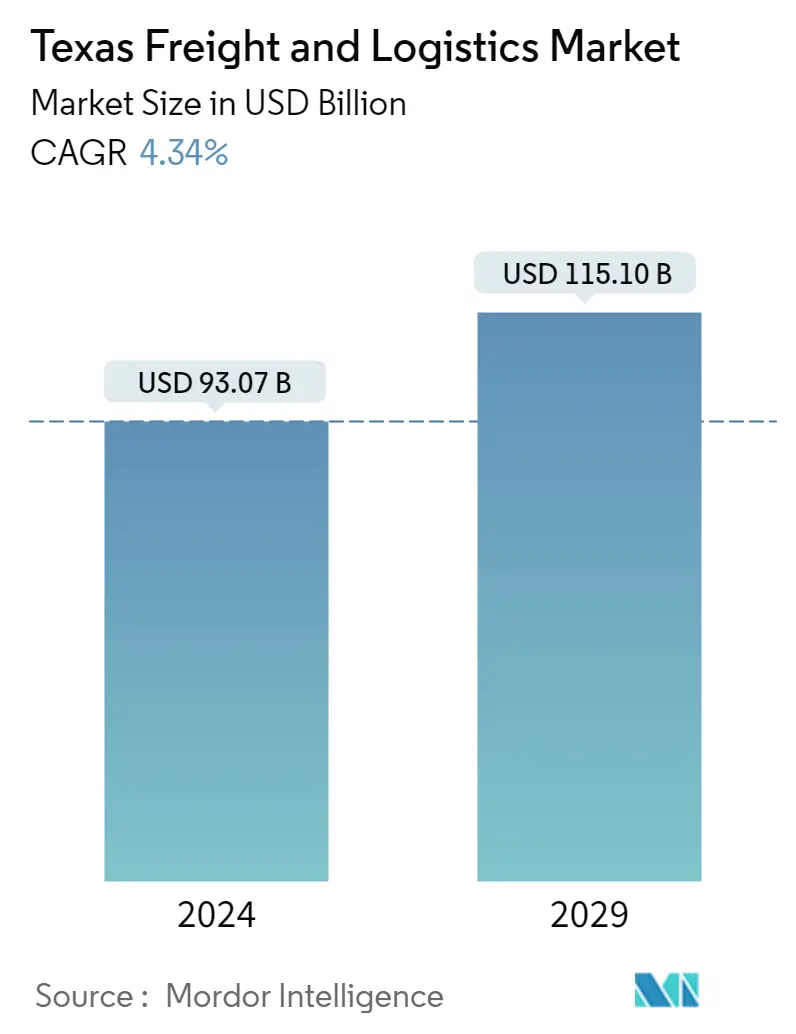

Die Größe des texanischen Fracht- und Logistikmarkts wird im Jahr 2024 auf 93,07 Milliarden US-Dollar geschätzt und soll bis 2029 115,10 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,34 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wird durch die geografische Lage des Staates und den enormen Warentransport innerhalb und aus dem Land bestimmt, der über Texas erfolgt. Darüber hinaus wird der Markt auch durch eine große Anzahl von Häfen in Texas angetrieben.

- Die enorme Größe von Texas ist eine bekannte Tatsache, auf die Texaner auf der ganzen Welt stolz sind. Nur der Bundesstaat Alaska ist mit 268.597 Quadratmeilen physisch größer. Aber Texas kann etwas für sich beanspruchen, was selbst Alaska nicht kann Es ist ein wichtiger internationaler Schifffahrtsknotenpunkt. Der Staat verfügt über 29 Einreisehäfen, darunter Seehäfen (Beaumont, Corpus Christi, Freeport, Galveston, Houston und Port Arthur), zwei internationale Flughäfen (Dallas/Fort Worth und George Bush), drei Landhäfen (El Paso, Hidalgo und Laredo) und intermodale Häfen (Beaumont, Corpus Christi, Freeport, Galveston, Houston und Port Arthur). Die texanischen Häfen unterstützen als internationale Handelszentren eine Wirtschaftstätigkeit im Bundesstaat von fast 450 Milliarden US-Dollar und eine nationale Wirtschaftstätigkeit von 1 Billion US-Dollar.

- Texas grenzt an Mexiko, Amerikas zweitgrößten Handelspartner. Texas ist nach der Erweiterung des Panamakanals für den asiatischen Handel besser positioniert, insbesondere angesichts der Engpässe in den Häfen an der Westküste. Das multimodale Güterverkehrsnetzwerk unterstützt Landwirtschaft, Energie, Fertigung, Verteidigung, Bauwesen, Vertrieb und andere Schlüsselindustrien in ganz Texas. Das multimodale Netzwerk verbindet texanische Unternehmen mit nationalen und internationalen Lieferungen, Einrichtungen und Märkten. Es wird erwartet, dass die texanische Fracht- und Logistikbranche im Jahr 2022 gute Aussichten hat, da mehrere neue Trends die Branche dominieren werden.

- Texas führt die 50 Bundesstaaten bei der Gesamtzahl der Fahrspurmeilen an und hat vier der acht Städte mit der höchsten Fahrspurzahl pro Kopf. Die texanische Straßenpolitik steckt voller Innovationen, von gut gestalteten privaten mautpflichtigen Straßen bis hin zu staatlichen Forschern, die mit einem Fracht-Shuttle-System experimentieren, bei dem Lastkraftwagen entlang förderbandartiger Mittelstreifen getrennt vom regulären Verkehr bewegt werden. Die Transport- und Logistiksysteme von Texas sind hochmodern und zukunftsorientiert, und es ist zu erwarten, dass der Staat weiterhin führend in der Logistik- und Versandunterstützung für asiatische, hispanische und europäische E-Commerce-Märkte sein wird. Da Texas der wichtigste Staat für den internationalen Handel ist, verfügt er über ein riesiges Netzwerk von Lagerhäusern, Produktionsstätten, Straßen, Schienen, Häfen und anderer Infrastruktur. Solange Texas eine offene Wirtschaft bleibt und weiter wächst und solange sich die Vereinigten Staaten zum Freihandel verpflichten, wird der Staat der Ausgangspunkt für fortschrittliche Logistik sein.

Texas-Fracht- und Logistikmarkttrends

Anstieg der Mehrwertdienste im Land, das den Markt antreibt

- Die meisten Vertriebskanäle umfassen weiterhin den Präsenzbetrieb, doch Einzelhändler müssen ihre Vertriebsstrategien anpassen, da Verbraucher zunehmend in die digitale Sphäre migrieren. Konkret bauen sie ihre Online-Shopping-Plattform aus und nutzen den neuen Trend des Verkaufs über soziale Netzwerke, den sogenannten Social Commerce. Die Kombination von Vertriebsmöglichkeiten in virtuellen und physischen Räumen und anderen alternativen Vertriebskanälen hebt den Omnichannel-Vertrieb auf ein neues Niveau. Beim Ausbau der Vertriebskanäle müssen Anbieter jedoch auch prüfen, ob ihre aktuellen Logistik- und Lieferprozesse für ihre neuen Vertriebskanäle geeignet sind, und notwendige Anpassungen vornehmen. Infolgedessen müssen Lager-, Distributionszentrums- und Fulfillment-Logistikmanagement an die Multi- und Omnichannel-Logistikabläufe angepasst werden, die im Vergleich zur linearen Kommissionierung im konventionellen Single-Channel-Vertrieb komplexere Herausforderungen mit sich bringen.

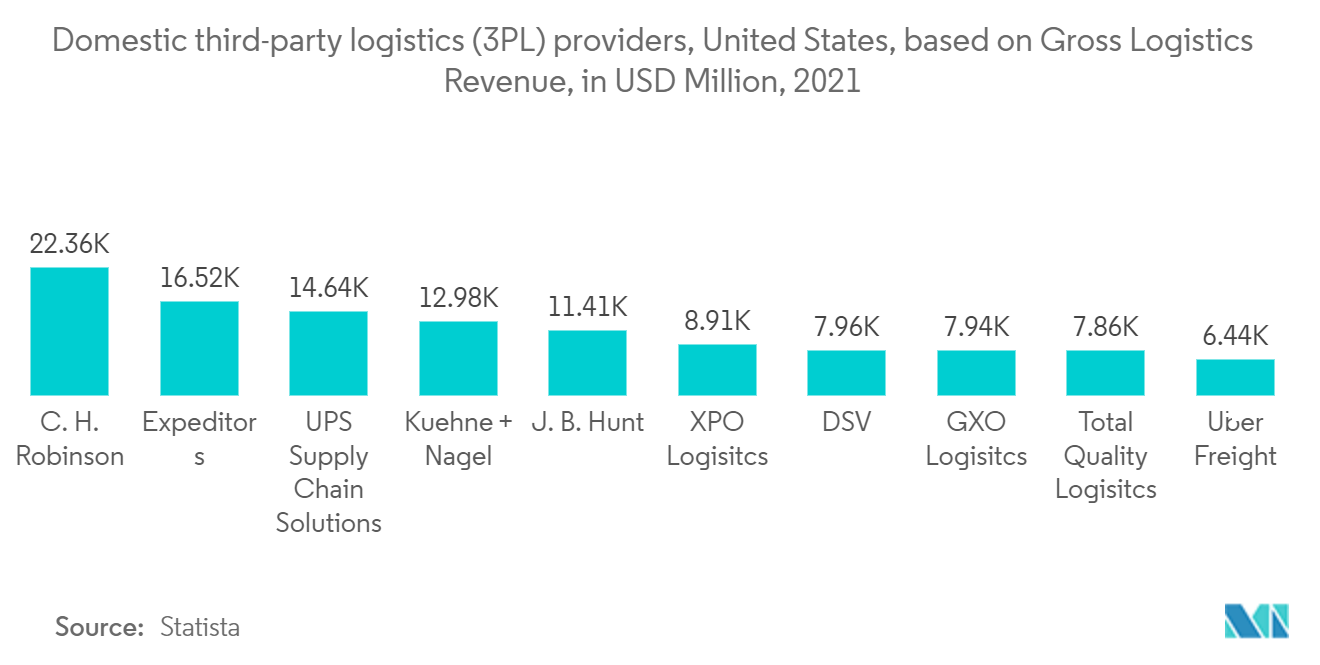

- Die starke Verbrauchernachfrage, anhaltende Engpässe in der Lieferkette und begrenzte Transportkapazitäten ließen die Transportraten auf dem Luft-, Land- und Seeweg im Jahr 2021 auf historische Höchststände steigen, da sich die Verlader auf externe Logistikdienstleister verließen, um ihre Lagerbestände aufzufüllen und Produktausfälle zu vermeiden. Auch wenn uns viele 3PLs noch keine Finanzergebnisse für 2021 vorgelegt haben, zeigen die aktuellen Schätzungen von Armstrong Associates, dass der Bruttoumsatz des US-3PL-Marktes um satte 50,3 % gestiegen ist, sodass sich der gesamte US-3PL-Markt auf 347,9 Milliarden US-Dollar beläuft. Um die Nachfrage zu befriedigen, nutzten ITM- und DTM-3PLs zunehmend den Spotmarkt, um Spediteure für die Lieferungen zu finden. Während die starke Nachfrage das Wachstum im gesamten 3PL-Markt ankurbelte, waren die wahren Marktführer 3PLs mit ausgeprägten Spediteur-Management-Fähigkeiten, die technologisch innovativ waren und es ihnen ermöglichten, auf langjährige Spediteurbeziehungen zurückzugreifen, um die Nachfrage der Verlader zu decken, anstatt sich zu sehr auf die Verwendung von Frachtbrettern oder herkömmlichen Einkaufsmöglichkeiten zu verlassen Kapazität zu Spotmarktpreisen.

- Da immer mehr 3PLs API-Integrationen (Anwendungsprogrammschnittstellen) in die Transportmanagementsysteme (TMS) großer Verlader für die Angebotserstellung von Spotmarktpreisen für LKW-Ladungen und die automatische Ausschreibung und Buchung von Ladungen einbauen, schreitet die fortschreitende Digitalisierung der transaktionalen DTM/Frachtvermittlung für LKW-Ladungen rasant voran. Mehrere Dutzend 3PLs nutzen diese TMS-Schnittstellen, um Verladern sofortige Spot-Tarifangebote zu unterbreiten und die Möglichkeit zu haben, Ladungsausschreibungen und -buchungen über die System-APIs abzuschließen. Dieser Prozess automatisiert die traditionellen Verkaufsfunktionen der Frachtvermittlung auf dem Spotmarkt und ermutigt Verlader, häufiger Spotpreise anstelle von Vertragspreisen zu nutzen. Der Verkauf von LKW-Ladungen auf dem Spotmarkt wird zusammen mit den Verkaufs- (Beschaffungs-)Funktionen der Spediteure bei Frachtmaklern automatisiert, die intelligente Kapazitätsmanagementsysteme nutzen, um die Ladungen der Verlader digital den Spediteuren zuzuordnen, basierend auf historischen und Echtzeitdaten der Spediteurkapazität, die durch maschinelles Lernen/künstliche Intelligenz analysiert werden Algorithmen.

Anstieg des grenzüberschreitenden Straßengüterverkehrs treibt das Marktwachstum voran

- Die wirtschaftliche Bedeutung des Lkw-Transports kann nicht genug betont werden, wenn man bedenkt, dass schätzungsweise 80 % der amerikanischen Gemeinden für Frachtdienste ausschließlich auf Lkw-Transporte angewiesen sind. Besonders wichtig ist der Lkw-Verkehr im weitläufigen Texas, das sowohl geografisch der größte der 48 angrenzenden Bundesstaaten als auch Standort eines großen Wirtschaftsbooms ist. Im Raum Dallas/Fort Worth werden im Jahr bis Mai 2022 voraussichtlich 294.700 Arbeitsplätze geschaffen, was fast dem Dreifachen des durchschnittlichen jährlichen Zuwachses vor der Covid-19-Pandemie entspricht. Unterdessen entwickelt sich die Lkw-Branche weiter. Früher dachte man, dass es sich dabei fast ausschließlich um einen Männerberuf handelte, heute sind dort eine Rekordzahl und eine wachsende Zahl von Frauen beschäftigt.

- Das Jahr endete mit einem guten Ergebnis Im Dezember 2021 wurden Güter im Wert von 60,6 Milliarden US-Dollar zwischen Kanada und den Vereinigten Staaten transportiert, was einem Anstieg von 27,4 % gegenüber dem gleichen Monat im Jahr 2020 und einem Anstieg von 21,9 % gegenüber Dezember 2019 entspricht. Lkw transportierten im Jahr 30,8 Milliarden US-Dollar Fracht über die kanadisch-amerikanische Grenze im Dezember 2021, was 50,9 % des gesamten Frachtwerts über die Nordgrenze ausmacht. Auf Überfahrten in Windsor, Ontario, entfielen 9,2 Milliarden US-Dollar an grenzüberschreitender LKW-Fracht, während Sarnia, Ontario, weitere 5,5 Milliarden US-Dollar abwickelte. Nur der US-mexikanische Hafen in Laredo, Texas, verzeichnete mehr Lkw-Fracht als die beiden kanadisch-amerikanischen Häfen zusammen, mit einem Lkw-Frachtvolumen von 16,8 Milliarden US-Dollar.

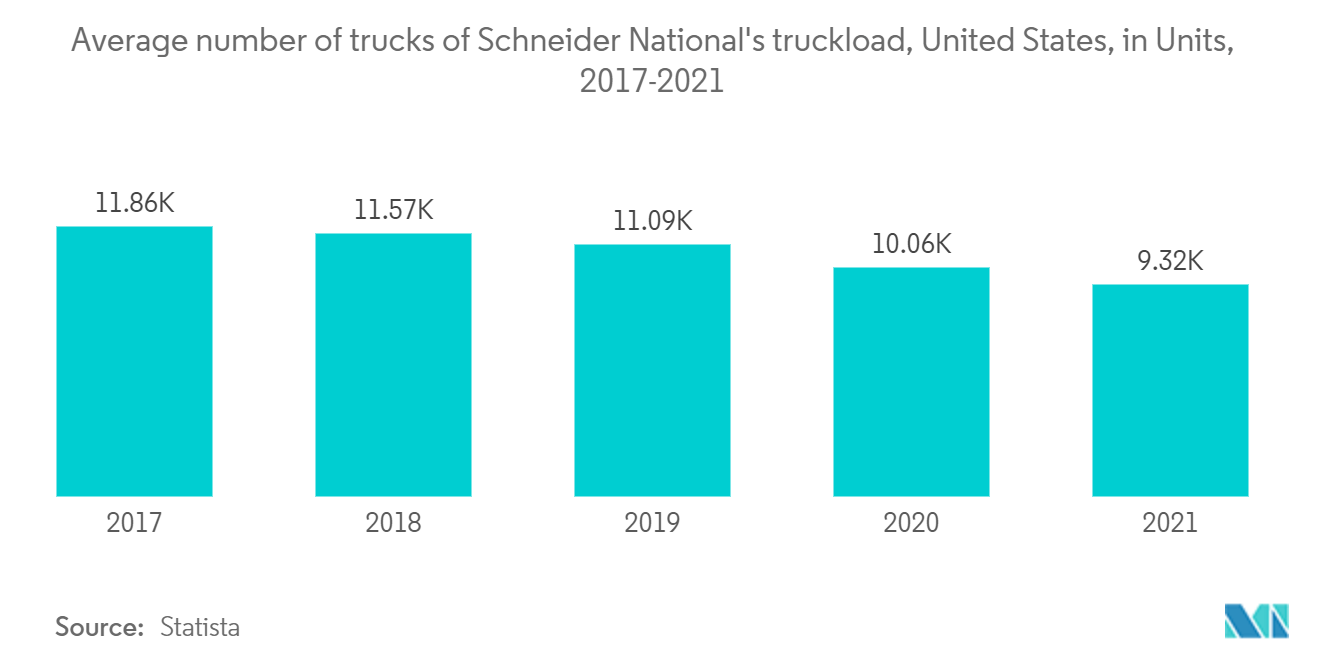

- Der Umfang der für den Berufseinstieg erforderlichen Aus- und Weiterbildungsmaßnahmen nimmt zu, und die Gehaltsskala steigt deutlich an. Es handelt sich um einen der besser bezahlten Berufsfelder, die auch Nicht-Hochschulabsolventen zur Verfügung stehen, und es steht allen offen, mit gleichem Lohn für gleiche Arbeit. Im LKW-Transport gibt es keine Lohnunterschiede. Nach Angaben der American Trucking Association fehlen in den Vereinigten Staaten 80.000 Lkw-Fahrer, und ein Experte der Lkw-Branche glaubt, dass dies viel mit der alternden Belegschaft zu tun hat. In den Vereinigten Staaten ist der durchschnittliche Trucker über 50 Jahre alt. Da sich immer mehr Menschen auf den Ruhestand vorbereiten, wird erwartet, dass die schrumpfende Zahl der Fahrer die Inflation noch weiter in die Höhe treibt.

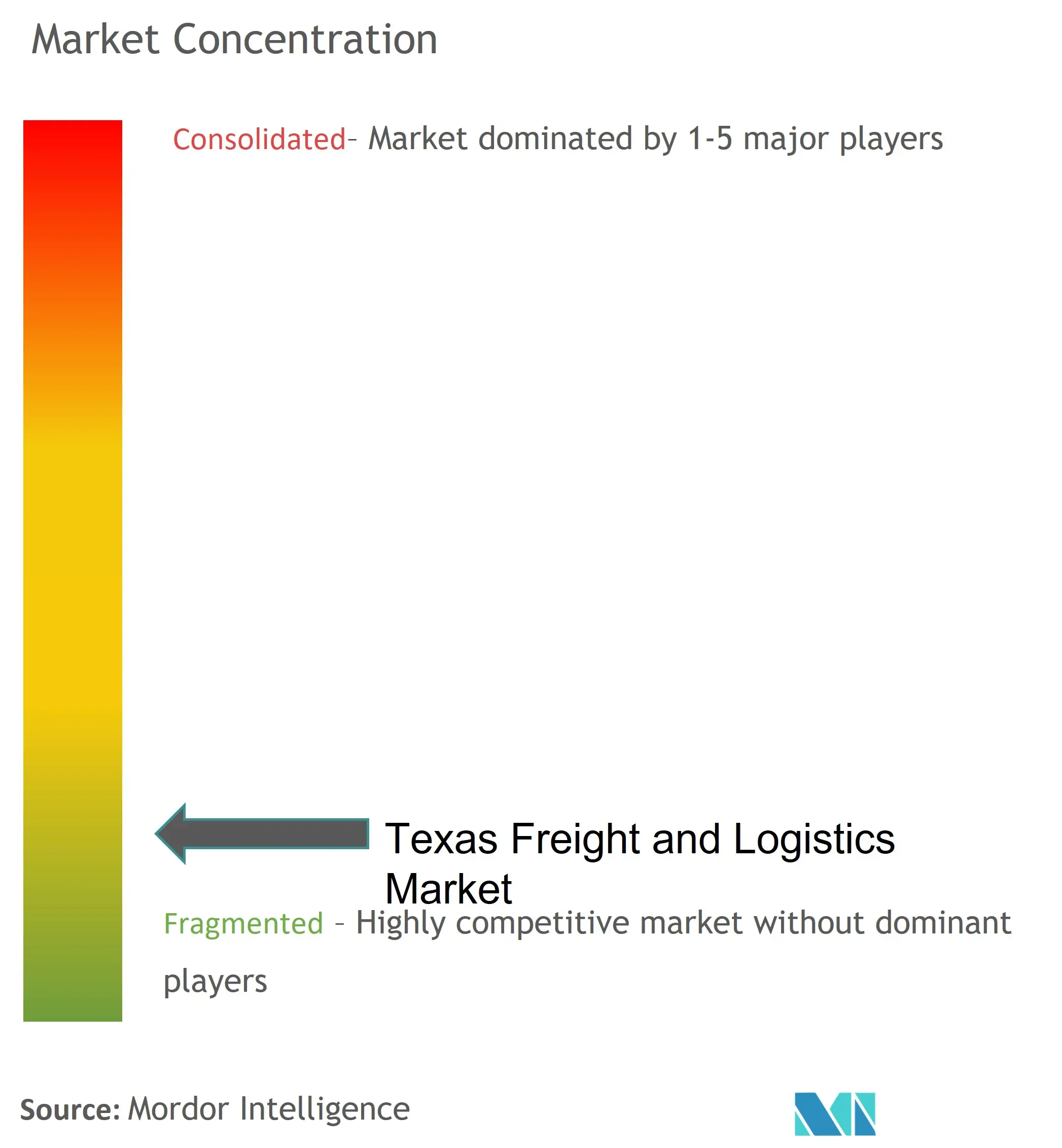

Überblick über die Fracht- und Logistikbranche in Texas

Der texanische Fracht- und Logistikmarkt ist fragmentiert und verfügt über eine große Anzahl lokaler Akteure. Die Hauptakteure sind unter anderem Ceva Logistics, XPO Logistics Inc, CH Robinson Worldwide, Americold Logistics und Kintetsu World Express. Von den in der Region vertretenen großen internationalen Akteuren (wie Ceva, XPO und UPS) wird erwartet, dass sie versuchen, den Markt zu konsolidieren, um einen höheren Marktanteil zu gewinnen. Es wird erwartet, dass der Anstieg der Frachttonnage über Straßen und Häfen des Landes mehr Chancen auf dem Markt schaffen wird. Darüber hinaus werden die Unternehmen, die bessere Dienstleistungen anbieten, andere Marktteilnehmer übertrumpfen.

Marktführer im Bereich Fracht und Logistik in Texas

-

Ceva Logistics

-

XPO Logistics Inc

-

C H Robinson Worldwide

-

Americold Logistics

-

Kintetsu World Express

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Texas-Fracht- und Logistikmarkt

- November 2022 – Quantix, ein Portfoliounternehmen von Wind Point Partners in Chicago, hat fünf Unternehmen übernommen Dobbins Enterprises, CS Express, Chancelor Transportation, TK Chancelor Enterprises und Templet Transit. Quantix gab außerdem die Aufnahme eines neuen Vertreters, LD McCloud Transportation, in seine Transportabteilung für Flüssigkeiten und Kunststoffe bekannt und fügte mehr als 140 LKWs und Zusatzausrüstung hinzu. Kunden werden mit den neuen Lkw an der gesamten Golfküste bedient, darunter Houston, Baton Rouge und Port Allen (Louisiana) sowie Meridian (Mississippi).

- Oktober 2022 – E2open Parent Holdings, Inc., die größte SaaS-Plattform mit vernetzter Lieferkette für mehrere Unternehmen, gibt bekannt, dass sie ihre Partnerschaft mit Uber Freight erweitert hat, um eine Echtzeit-Bewertungslösung innerhalb der Transportation Management System (TMS)-Anwendung von e2open bereitzustellen. Bei der Carrier Highlight-Innovation handelt es sich um eine neue Kernfunktion, die durch die Multi-Tenant-Umgebung von e2open ermöglicht wird und allen Verladern einen sofortigen Vergleich von Transporttarifoptionen in Echtzeit mit den derzeit in ihrem Netzwerk verfügbaren Vertrags- und Spottarifen ermöglicht.

Segmentierung der texanischen Fracht- und Logistikbranche

Unter Fracht und Logistik versteht man den Transport von Gütern auf nationalen und internationalen Märkten über verschiedene Verkehrsträger, darunter Luft, Schiene und Straße. Eine vollständige Hintergrundanalyse des texanischen Fracht- und Logistikmarktes, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommender Trends in den Marktsegmenten, der Marktdynamik und geografischen Trends Die Auswirkungen von COVID-19 sind in diesem Bericht enthalten.

Der texanische Fracht- und Logistikmarkt ist nach Funktion (Gütertransport, Spedition, Lagerung und Mehrwertdienste) und nach Endbenutzer (Bauwesen, Öl und Gas und Steinbrüche, Land-, Fischerei- und Forstwirtschaft, Fertigung und Automobilindustrie, Vertrieb) segmentiert Handel und andere Endbenutzer). Der Bericht bietet Marktgröße und prognostizierte Werte (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Gütertransport | Straße |

| Schiene | |

| Meer und Binnenland | |

| Luft | |

| Spedition | |

| Lagerung | |

| Mehrwertdienste |

| Konstruktion |

| Öl und Gas und Steinbrüche |

| Land-, Fischerei- und Forstwirtschaft |

| Fertigung und Automobil |

| Vertriebshandel |

| Andere Endbenutzer |

| Nach Funktion | Gütertransport | Straße |

| Schiene | ||

| Meer und Binnenland | ||

| Luft | ||

| Spedition | ||

| Lagerung | ||

| Mehrwertdienste | ||

| Vom Endbenutzer | Konstruktion | |

| Öl und Gas und Steinbrüche | ||

| Land-, Fischerei- und Forstwirtschaft | ||

| Fertigung und Automobil | ||

| Vertriebshandel | ||

| Andere Endbenutzer |

Häufig gestellte Fragen zur Texas-Fracht- und Logistikmarktforschung

Wie groß ist der texanische Fracht- und Logistikmarkt?

Die Größe des texanischen Fracht- und Logistikmarktes wird im Jahr 2024 voraussichtlich 93,07 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,34 % auf 115,10 Milliarden US-Dollar wachsen.

Wie groß ist der texanische Fracht- und Logistikmarkt derzeit?

Im Jahr 2024 wird die Größe des texanischen Fracht- und Logistikmarktes voraussichtlich 93,07 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem texanischen Fracht- und Logistikmarkt?

Ceva Logistics, XPO Logistics Inc, C H Robinson Worldwide, Americold Logistics, Kintetsu World Express sind die wichtigsten Unternehmen, die auf dem Texas Freight and Logistics Market tätig sind.

Welche Jahre deckt dieser Texas Freight and Logistics Market ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des texanischen Fracht- und Logistikmarktes auf 89,20 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Texas Freight and Logistics Market für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Texas Freight and Logistics Market für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der texanischen Fracht- und Logistikbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Texas Freight And Logistics im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Texas Freight And Logistics umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.