Tahini-Marktgröße und -anteil

Tahini-Marktanalyse von Mordor Intelligence

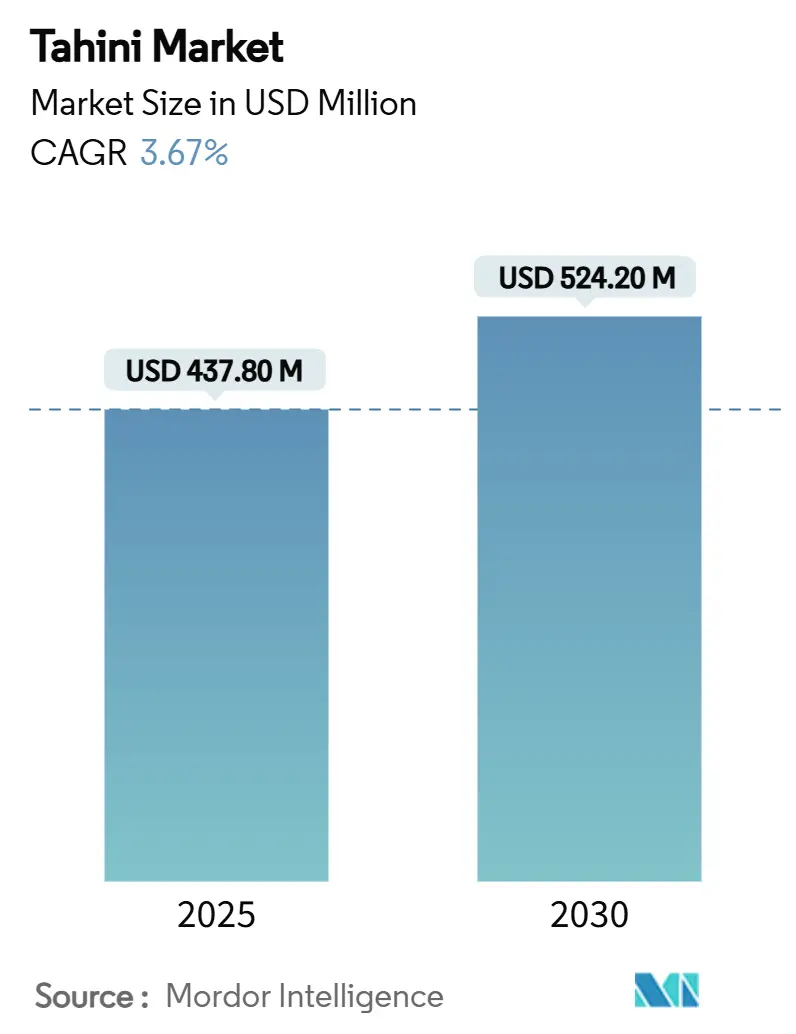

Die Tahini-Marktgröße beträgt 437,8 Millionen USD im Jahr 2025 und wird voraussichtlich bis 2030 524,2 Millionen USD erreichen, mit einem Wachstum von 3,67% CAGR. Die Dynamik spiegelt die wachsende globale Akzeptanz der nahöstlichen Küche wider, eine breitere Verlagerung hin zu pflanzlichen Lebensmitteln und das wachsende Interesse der Verbraucher an nährstoffreichen Brotaufstrichen, die frei von umfangreicher Verarbeitung sind. Die Nachfrage wird weiter unterstützt durch den 25%igen Proteingehalt des Inhaltsstoffs, natürlich vorkommendes Kalzium und Magnesium sowie seine Kompatibilität mit veganen, glutenfreien und Clean-Label-Diäten. Wachstumsmöglichkeiten umfassen Premium-Bio-Varianten, praktische Quetschflaschen-Formate und Hochdruckverarbeitung, die die Haltbarkeit ohne Konservierungsstoffe verlängert. Währenddessen erweitern die wachsende E-Commerce-Penetration, Geschmacksexperimente und Social-Media-Food-Trends die Reichweite des Produkts in neue Demografien und Mahlzeitengelegenheiten.

Wichtige Erkenntnisse des Berichts

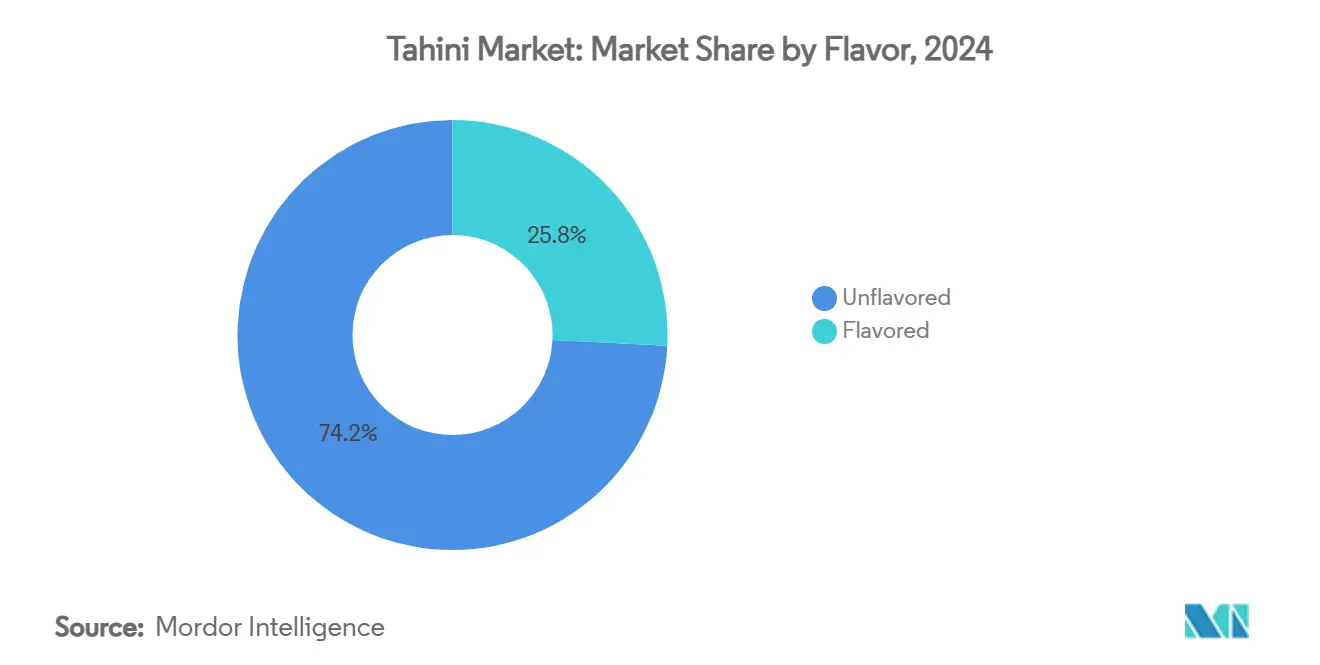

- Nach Geschmack führte nicht aromatisiertes Tahini mit 74,21% des Tahini-Marktanteils im Jahr 2024, während aromatisierte Varianten voraussichtlich mit einer CAGR von 4,42% bis 2030 wachsen werden.

- Nach Art hielten konventionelle Produkte 87,35% der Tahini-Marktgröße im Jahr 2024; Bio-Tahini wird voraussichtlich mit einer CAGR von 6,22% bis 2030 expandieren.

- Nach Verpackung machten Gläser-Formate 48,56% der Tahini-Marktgröße im Jahr 2024 aus, während Quetschflaschen zwischen 2025-2030 mit einer CAGR von 5,25% steigen werden.

- Nach Vertriebskanal beherrschten Supermärkte und Verbrauchermärkte 52,76% des Umsatzanteils im Jahr 2024, aber der Online-Einzelhandel entwickelt sich am schnellsten mit einer CAGR von 6,81% bis 2030.

- Nach Geografie eroberte der Nahe Osten und Afrika 39,58% Umsatzanteil im Jahr 2024; Asien-Pazifik wird die höchste regionale CAGR von 4,13% bis 2030 verzeichnen.

Globale Tahini-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Beliebtheit der nahöstlichen Küche weltweit | +0.8% | Nordamerika und Europa, Übertragung auf Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Wachstum bei pflanzlichen Brotaufstrichen und veganen Diäten | +0.7% | Global, mit Konzentration in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Einzelhandelspenetration über E-Commerce und Gourmet-Lebensmittelketten | +0.5% | Global, frühe Gewinne in städtischen Zentren | Kurzfristig (≤ 2 Jahre) |

| Einführung der Hochdruckverarbeitung zur Verlängerung der Haltbarkeit | +0.3% | Nordamerika und Europa Kernmärkte | Mittelfristig (2-4 Jahre) |

| Innovationen bei Geschmack und Verpackung | +0.4% | Global, mit Premium-Positionierung in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Verfügbarkeit von Bio-, Clean-Label- und zusatzstofffreien Varianten | +0.6% | Nordamerika und Europa, Ausweitung auf Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Beliebtheit der nahöstlichen Küche weltweit

Die Globalisierung der nahöstlichen kulinarischen Traditionen schafft anhaltende Nachfrage nach authentischem Tahini in nicht-traditionellen Märkten, wobei Restaurants und Foodservice-Betriebe die anfängliche Akzeptanz vorantreiben, bevor sich die Einzelhandelspenetration beschleunigt. Hummus, ein beliebter nahöstlicher Dip, fungiert als Einstieg und führt Verbraucher in Tahini ein. Während es traditionell in nahöstlichen Gerichten verwendet wird, findet Tahini nun seinen Weg in Smoothies, Salatdressings und Backwaren. Die Food-Kultur der sozialen Medien und Empfehlungen von Starköchen verstärken diesen Wandel, insbesondere bei gesundheitsbewussten Verbrauchern. Saudi-Arabien, das 29,7 Millionen internationale Touristen im Jahr 2024 begrüßt, erlebt einen Anstieg der Tahini-Nachfrage [1]Quelle: Travel and Tour World, "Saudi Arabia, Qatar, Turkey, Egypt, Oman, Kuwait, UAE, and Jordan Ignite a Middle East Tourism Boom Set to Become a Three Hundred Fifty Billion US Dollar Powerhouse by the End of the Decade: New Report", www.travelandtourworld.com. Touristen, die lokalen Küchen ausgesetzt sind, entwickeln einen Geschmack für Tahini und suchen es bei ihrer Rückkehr nach Hause. Zusätzlich überbrücken Einwanderer aus dem Nahen Osten kulturelle Lücken und machen den Tahini-Konsum mainstream. Fusionsküche integriert Tahini weiter in lokale Gerichte. Angesichts dieser Trends wandelt sich Tahini von einer Spezialzutat zu einem Grundnahrungsmittel in Vorratskammern entwickelter Volkswirtschaften.

Wachstum bei pflanzlichen Brotaufstrichen und veganen Diäten

Die Akzeptanz pflanzlicher Ernährung beschleunigt die Tahini-Nachfrage, da Verbraucher proteinreiche Alternativen zu tierischen Brotaufstrichen suchen, wobei Tahinis 25%iger Proteingehalt es günstig gegenüber traditionellen Nussbutterprodukten positioniert. Die wachsende Akzeptanz veganer Diäten und die steigende Nachfrage nach pflanzlichen Brotaufstrichen treiben den Tahini-Markt an. Laut einem Bericht der Plant Based Foods Association (PBFA) erreichte der pflanzliche Lebensmittelmarkt in den Vereinigten Staaten im Jahr 2023 einen Wert von 8,1 Milliarden USD [2]Quelle: Good Food Institute, "2023 State of the Industry Report Plant based: Meat, Seafood, Eggs and Dairy", www.gfi.org. Das wachsende Bewusstsein für die Gesundheitsvorteile veganer Diäten, einschließlich reduzierter Risiken chronischer Krankheiten, trägt ebenfalls zur erhöhten Nachfrage nach Tahini als vielseitigem und nahrhaftem Brotaufstrich bei. Laut den Centers for Disease Control and Prevention kämpfen etwa 129 Millionen Amerikaner mit mindestens einer schweren chronischen Erkrankung, einschließlich Herzkrankheiten, Krebs, Diabetes, Adipositas und Bluthochdruck [3]Quelle: Center for Disease Control and Prevention, "Chronic Disease Prevalence in the US: Sociodemographic and Geographic Variations by Zip Code Tabulation Area", www.cdc.gov Darüber hinaus hat die Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) die Rolle pflanzlicher Diäten bei der Erreichung globaler Nachhaltigkeitsziele hervorgehoben, was mit der wachsenden Verbraucherpräferenz für Tahini und andere pflanzliche Produkte übereinstimmt.

Einzelhandelspenetration über E-Commerce und Gourmet-Lebensmittelketten

Digitale Handelsplattformen transformieren den Markt für Spezial-Tahini-Marken erheblich. Durch die Ermöglichung direkter Verbraucherbeziehungen eliminieren diese Plattformen die Abhängigkeit von traditionellen Einzelhandels-Gatekeepern und ermöglichen es Marken, höhere Gewinnmargen bei ihren Premium-Produkten zu erzielen. Gleichzeitig positionieren Gourmet-Lebensmittelketten Tahini strategisch in ihren kuratierten Speziallebensmittelbereichen. Dieser Ansatz verbessert nicht nur das Markenimage, sondern unterstützt auch Premium-Preise, indem Tahini mit hochwertigen handwerklichen und internationalen Produkten assoziiert wird. Darüber hinaus bieten Online-Plattformen kleineren Tahini-Produzenten die Möglichkeit, nationale Märkte ohne ein umfangreiches Vertriebsnetzwerk zu erreichen. Diese Zugänglichkeit treibt die Markenvielfalt voran und fördert Innovation in der Tahini-Kategorie. Zusätzlich statten die fortgeschrittenen Datenanalysefähigkeiten digitaler Kanäle Marken mit wertvollen Einblicken in Verbraucherpräferenzen aus.

Einführung der Hochdruckverarbeitung zur Verlängerung der Haltbarkeit

Die Einführung der Hochdruckverarbeitung (HPP) entwickelt sich zu einem bedeutenden Treiber im Tahini-Markt. HPP ist ein nicht-thermisches Lebensmittelkonservierungsverfahren, das hohen Druck verwendet, um Krankheitserreger und Verderbnismikroorganismen zu inaktivieren und dadurch die Haltbarkeit von Produkten zu verlängern, ohne ihren Nährwert oder ihre sensorischen Eigenschaften zu beeinträchtigen. Diese Technologie ist besonders vorteilhaft für Tahini, da sie hilft, seinen natürlichen Geschmack, seine Textur und sein Nährstoffprofil zu erhalten und gleichzeitig die Lebensmittelsicherheit zu gewährleisten. Die wachsende Verbrauchernachfrage nach Clean-Label- und minimal verarbeiteten Lebensmitteln hat die Einführung von HPP im Tahini-Markt weiter angeheizt. Zusätzlich nutzen Hersteller HPP, um die Verwendung künstlicher Konservierungsstoffe zu reduzieren, was mit der zunehmenden Präferenz für gesündere und natürlichere Lebensmittel übereinstimmt. Infolgedessen wird erwartet, dass die Integration der Hochdruckverarbeitung eine entscheidende Rolle beim Wachstum des Tahini-Markts während des Prognosezeitraums spielen wird.

Hemmfaktoren-Auswirkungsanalyse

| Hemmfaktor | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Konkurrenz durch alternative Samen- und Nussbutter | -0.4% | Global, besonders Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Preisvolatilität von Sesamsamen | -0.6% | Global, mit akuter Auswirkung auf preissensitive Märkte | Kurzfristig (≤ 2 Jahre) |

| Allergenbedenken bezüglich Sesam | -0.3% | Nordamerika und Europa Regulierungsmärkte | Langfristig (≥ 4 Jahre) |

| Begrenztes Verbraucherbewusstsein in nicht-nahöstlichen Regionen | -0.2% | Asien-Pazifik und Südamerika Schwellenmärkte | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Konkurrenz durch alternative Samen- und Nussbutter

Der Tahini-Markt steht vor erheblichen Beschränkungen aufgrund der wachsenden Konkurrenz durch alternative Samen- und Nussbutter. Produkte wie Mandelbutter, Erdnussbutter, Sonnenblumenkernbutter und Cashewbutter gewinnen bei den Verbrauchern an Beliebtheit. Diese Alternativen bieten oft ähnliche Nährwertvorteile, wie hohen Protein- und gesunden Fettgehalt, während sie verschiedene Geschmackspräferenzen ansprechen. Zusätzlich werden viele dieser Produkte als allergenfrei oder geeignet für spezifische Ernährungsbedürfnisse vermarktet, wie glutenfreie oder vegane Diäten, was ihre Attraktivität weiter erhöht. Die steigende Verfügbarkeit dieser Alternativen in Einzelhandelsgeschäften und Online-Plattformen hat die Konkurrenz verschärft und stellt eine Herausforderung für das Wachstum des Tahini-Markts während des Prognosezeitraums dar. Darüber hinaus haben die aggressiven Marketingstrategien der Hersteller alternativer Samen- und Nussbutter die Wettbewerbslandschaft weiter verschärft. Diese wachsende Konkurrenz durch alternative Samen- und Nussbutter wird voraussichtlich während des gesamten Prognosezeitraums eine bedeutende Herausforderung für den Tahini-Markt bleiben.

Preisvolatilität von Sesamsamen

Die Preisvolatilität von Sesamsamen wirkt als erhebliche Beschränkung im Tahini-Markt. Sesampreise sind hochgradig anfällig für Schwankungen aufgrund verschiedener Faktoren, einschließlich unvorhersagbarer Wetterbedingungen, geopolitischer Spannungen und Lieferkettenunterbrechungen. Diese Faktoren können zu inkonsistenten Rohstoffkosten führen, was die Tahini-Produktion und Preisstrategien beeinflusst. Zusätzlich verschärft die Abhängigkeit von spezifischen Regionen für den Sesamsamenanbau das Problem weiter, da jegliche ungünstigen Ereignisse in diesen Gebieten das globale Angebot und die Preise direkt beeinflussen können. Solche Volatilität stellt Herausforderungen für Hersteller dar, stabile Gewinnmargen zu erhalten und die Verbrauchernachfrage effektiv zu erfüllen. Darüber hinaus erhöht der Mangel an alternativen Rohstoffen für die Tahini-Produktion die Abhängigkeit von Sesamsamen und verstärkt die Auswirkungen von Preisschwankungen. Diese Unvorhersagbarkeit beeinflusst auch langfristige Planungs- und Investitionsentscheidungen für Marktteilnehmer, da sie Schwierigkeiten bei der Vorhersage von Kosten und Einnahmen haben.

Segmentanalyse

Nach Geschmack: Dominanz des nicht aromatisierten Tahini treibt Authentizität

Traditionelles nicht aromatisiertes Tahini dominierte den Tahini-Markt mit einem bedeutenden Anteil von 74,21% im Jahr 2024. Dies spiegelt das weit verbreitete Verbrauchervertrauen und die Vielseitigkeit als Zutat wider, die nahtlos zwischen herzhaften und süßen Anwendungen wechselt. Restaurants, insbesondere solche, die Hummus in großem Maßstab produzieren, verlassen sich stark auf nicht aromatisiertes Tahini für seine konsistente Qualität, reiche Textur und Anpassungsfähigkeit in der großmaßstäblichen Lebensmittelzubereitung. Zusätzlich schätzen Hobbyköche es als Vorratskammer-Grundnahrungsmittel, das Geschmack und Textur von Saucen, Backwaren und Smoothies verbessert und es zu einem wesentlichen Bestandteil sowohl in professionellen als auch in Haushaltsküchen macht.

Aromatisierte Tahini-Varianten hingegen gewinnen an Bedeutung und verzeichnen eine CAGR von 4,42% mit starkem Wachstumspotenzial. Diese Varianten dringen zunehmend in Mainstream-Snacksegmente ein, angetrieben von innovativen Angeboten wie Schokoladen-Tahini-Aufstrichen, zimtinfizierten Packungen und honigbasierten Frühstückstoppings. Die wachsende Nachfrage nach einzigartigen und vielfältigen Geschmacksprofilen bei den Verbrauchern wird voraussichtlich die Akzeptanz aromatisierter Tahini beschleunigen und es als wichtigen Akteur in den sich entwickelnden Snack- und Frühstücksmärkten positionieren. Aromatisiertes Tahini spricht gesundheitsbewusste Verbraucher an, die genussvolle, aber nahrhafte Optionen suchen, und seine Vielseitigkeit ermöglicht es, es in verschiedene Anwendungen zu integrieren, einschließlich Aufstriche, Toppings und sogar eigenständige Snacks.

Nach Art: Bio-Positionierung erfasst gesundheitsbewusstes Wachstum

Im Jahr 2024 dominieren weiterhin konventionelle Produkte den Tahini-Markt und machen einen bedeutenden Anteil von 87,35% des Marktanteils aus. Diese Dominanz ist ihrer weit verbreiteten Verfügbarkeit in verschiedenen Vertriebskanälen und ihrer wettbewerbsfähigen Preisgestaltung zuzuschreiben, was eine breite Verbraucherbasis anspricht. Konventionelle Tahini-Produkte werden oft als kosteneffektive Option wahrgenommen, was sie zu einer bevorzugten Wahl sowohl für individuelle Verbraucher als auch für Foodservice-Anbieter macht. Ihre etablierte Präsenz im Markt gewährleistet eine stetige Nachfrage, unterstützt durch konsistente Lieferketten und starke Markenerkennung bei den Verbrauchern.

Andererseits entwickeln sich Bio-Tahini-Linien als hochgewachsenes Segment innerhalb des Marktes. Obwohl sie derzeit einen kleineren Anteil halten, wird projiziert, dass Bio-Tahini mit einer beeindruckenden CAGR von 6,22% bis 2030 wächst und damit das Wachstum der Gesamtkategorie übertrifft. Dieses Wachstum wird angetrieben durch die zunehmende Verbraucherpräferenz für gesündere und nachhaltig beschaffte Produkte sowie das wachsende Bewusstsein für Bio-Zertifizierungen. Bio-Tahini spricht gesundheitsbewusste Verbraucher und diejenigen an, die Premium-Qualitätsprodukte suchen, und erzielt oft höhere Preispunkte. Infolgedessen erweitern Hersteller ihre Bio-Produktportfolios, um dieser wachsenden Nachfrage gerecht zu werden und das Wachstum des Segments weiter anzutreiben.

Nach Verpackung: Convenience-Formate fordern traditionelle Gläser heraus

Glasgläser dominierten den Tahini-Markt mit einem bedeutenden Umsatzanteil von 48,56% im Jahr 2024. Ihre weit verbreitete Akzeptanz ist ihrer Kompatibilität mit bestehenden Regalinfrastrukturen zuzuschreiben, was Lagerung und Anzeige für Einzelhändler vereinfacht. Zusätzlich werden Glasgläser oft als Premium-Verpackung wahrgenommen, die Authentizität und Qualität an Verbraucher effektiv kommuniziert. Dieses Verpackungsformat passt auch zur wachsenden Verbraucherpräferenz für nachhaltige und recycelbare Materialien und festigt damit weiter seine Position im Markt. Glasgläser bieten auch ausgezeichnete Produktsichtbarkeit, die es Verbrauchern ermöglicht, die Qualität und Textur von Tahini vor dem Kauf zu bewerten, was Vertrauen stärkt und Kaufentscheidungen vorantreibt.

Andererseits entwickeln sich Quetschflaschen als starker Konkurrent, projiziert mit einer bemerkenswerten CAGR von 5,25% bis 2030. Dieses Wachstum wird angetrieben durch die steigende Nachfrage nach Bequemlichkeit bei Verbrauchern, die mess-freie und präzise Anwendung priorisieren. Quetschflaschen erfüllen diesen Bedarf und machen es einfacher, Tahini auf Toast, Salate und gegrilltes Gemüse ohne Verschütten oder Verschwendung zu träufeln. Ihr benutzerfreundliches Design und ihre Tragbarkeit machen sie besonders attraktiv für geschäftige Haushalte und Verbraucher unterwegs und tragen zu ihrer steigenden Beliebtheit im Tahini-Markt bei. Darüber hinaus reduziert die kontrollierte Ausgabe durch Quetschflaschen die Produktverschwendung und macht sie zu einer wirtschaftlichen Wahl für Verbraucher.

Nach Vertriebskanal: Digitale Transformation beschleunigt Spezialzugang

Supermärkte und Verbrauchermärkte machten 52,76% des globalen Einzelhandelsumsatzes im Tahini-Markt im Jahr 2024 aus. Diese Kanäle sind zur bevorzugten Wahl für Verbraucher geworden aufgrund ihrer Fähigkeit, wöchentlichen Lebensmitteleinkaufsbedürfnissen gerecht zu werden und gleichzeitig eine breite Palette von Produkten unter einem Dach anzubieten. Ihre umfangreiche physische Präsenz und Zugänglichkeit ermöglichen es ihnen, eine breite Käuferbasis zu erreichen, was sie zu einem dominanten Vertriebskanal für Tahini macht. Zusätzlich erhöhen die Bequemlichkeit von Ladenaktionen, Mengenrabattoptionen und die Möglichkeit, Produkte physisch zu inspizieren, ihre Attraktivität für Verbraucher, die Qualität und Wert suchen.

Jedoch gewinnt der Online-Kanal schnell an Bedeutung im Tahini-Markt und wächst mit einer CAGR von 6,81%. Dieser Kanal bietet Verbrauchern eine umfangreiche Auswahl an Tahini-Produkten, einschließlich Nischen- und Spezialoptionen, die möglicherweise nicht in physischen Geschäften verfügbar sind. Online-Plattformen bieten auch detaillierte Produktinformationen, wie die Herkunft des Tahini, in der Produktion verwendete Steinmahlverfahren und Pestizidtestergebnisse, die der steigenden Nachfrage nach Transparenz und informierten Kaufentscheidungen gerecht werden. Die Bequemlichkeit der Hauszustellung, flexible Zahlungsoptionen und die Möglichkeit, Preise zu vergleichen, tragen weiter zur wachsenden Beliebtheit von Online-Kanälen bei Tahini-Verbrauchern bei.

Notiz: Segmentanteile aller einzelnen Segmente bei Kauf des Berichts verfügbar

Geografische Analyse

Im Jahr 2024 beherrscht die Region Naher Osten und Afrika einen dominanten Marktanteil von 39,58%, gestärkt durch Tahinis tief verwurzelte kulturelle Bedeutung in traditionellen Küchen und gut etablierte Lieferketten, die sesamproduzierenden Nationen mit Verarbeitungszentren verbinden. Libanon, Syrien und die Türkei stechen nicht nur als primäre Verbraucher hervor, sondern auch als wichtige Re-Exporteure. Hier werden traditionelle Steinmahltechniken angewendet, die authentische Geschmacksprofile gewährleisten, die Premium-Preise auf der globalen Bühne erzielen. Das Wachstum der Region bleibt unerschütterlich trotz politischer Turbulenzen in zentralen Märkten, weitgehend angetrieben durch globale Diaspora-Gemeinschaften, die authentische nahöstliche Tahini-Marken fördern. Diese Diaspora-Gemeinschaften unterstützen nicht nur die Exportnachfrage, sondern tragen auch zur globalen Anerkennung von nahöstlichem Tahini als hochwertigem Produkt bei.

Asien-Pazifik befindet sich in einem schnellen Aufstieg, projiziert mit einem Wachstum von 4,13% CAGR bis 2030. Dieser Anstieg ist größtenteils der schnellen Urbanisierung, einer aufstrebenden Mittelschicht und einem erhöhten Gesundheitsbewusstsein bei Verbrauchern zuzuschreiben, die zu Premium-, nährstoffreichen Lebensmitteln gravitieren. Japan führt den regionalen Trend an und webt Tahini nahtlos sowohl in traditionelle als auch in avantgardistische Gerichte ein, was seine Verwendung in Fusionsküchen weiter popularisiert hat. Währenddessen deuten Chinas riesige Bevölkerung und steigende verfügbare Einkommen auf eine vielversprechende Marktzukunft hin, auch wenn der derzeitige Pro-Kopf-Verbrauch zurückbleibt. Das wachsende Bewusstsein für Tahinis Nährwertvorteile und seine Vielseitigkeit in verschiedenen Rezepten wird voraussichtlich seine Akzeptanz in der Region vorantreiben.

Nordamerika und Europa, obwohl reife Märkte, verzeichnen stetiges Wachstum. Dies wird angetrieben durch gesundheitsbewusste Verbraucher, eine steigende Wertschätzung für nahöstliche Küche und eine Verlagerung zu pflanzlichen Diäten, wobei Tahini als begehrte Alternative zu konventionellen Nussbutterprodukten auftritt. Die FDA-Klassifizierung von Sesam als Hauptallergen stellt ein zweischneidiges Schwert dar: während es Herausforderungen mit sich bringt, können Marken, die diese Vorschriften navigieren, einen größeren Marktanteil erobern und nicht-konforme Konkurrenten unter regulatorischer Kontrolle lassen. Zusätzlich bietet die wachsende Nachfrage nach allergenfreien und Clean-Label-Produkten in diesen Regionen eine Gelegenheit für konforme Marken, sich zu differenzieren und Nischenmärkte zu bedienen.

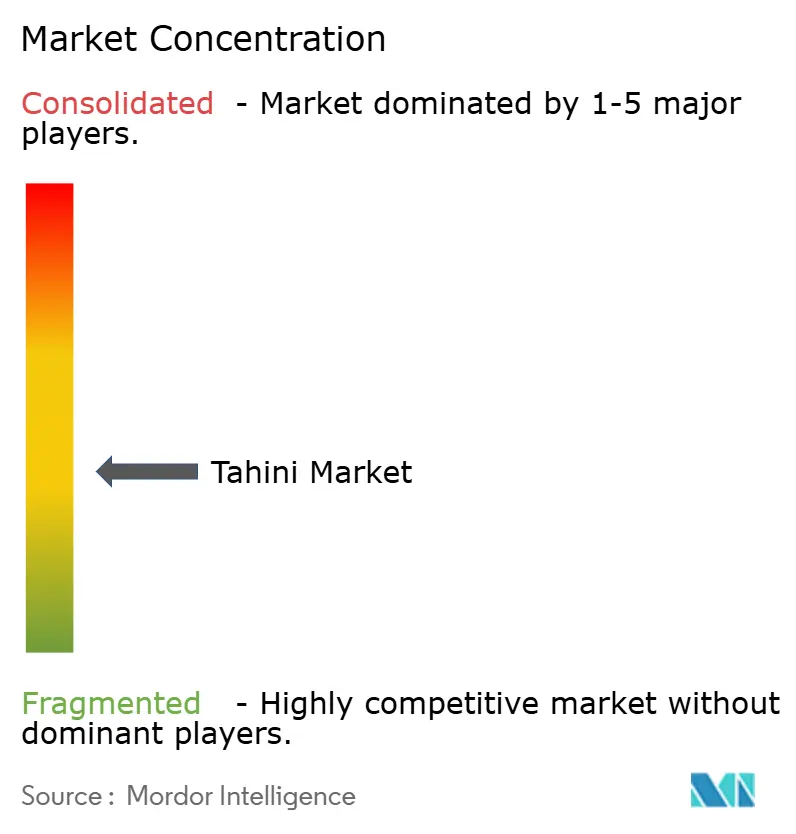

Wettbewerbslandschaft

Der Tahini-Markt zeigt moderate Fragmentierung mit einem Konzentrationsindex von 4 von 10. Dieses Maß an Fragmentierung deutet auf erhebliche Möglichkeiten sowohl für etablierte Akteure als auch für neue Marktteilnehmer hin, Marktanteile durch Differenzierungsstrategien und Erweiterung ihrer geografischen Präsenz zu gewinnen. Die Wettbewerbslandschaft des Marktes wird durch eine Mischung aus traditionellen und modernen Akteuren geprägt, die jeweils einzigartige Stärken nutzen, um verschiedene Verbraucherpräferenzen anzusprechen. Die sich entwickelnde Natur des Marktes schafft ein dynamisches Umfeld, in dem Unternehmen verschiedene strategische Ansätze erkunden können, um ihre Position zu etablieren und zu stärken.

Traditionelle nahöstliche Produzenten, wie Haitoglou Bros SA und Al Wadi Al Akhdar SAL, behalten eine starke Präsenz bei, indem sie authentische Positionierung betonen und gut etablierte Vertriebsnetzwerke nutzen. Diese Unternehmen profitieren von ihrem Erbe und ihrer Expertise in der Produktion hochwertiger Tahini, was bei Verbrauchern ankommt, die traditionelle und authentische Produkte suchen. Ihre Fähigkeit, Qualität und Authentizität konsistent zu erhalten, hat es ihnen ermöglicht, eine treue Kundenbasis zu behalten und gleichzeitig Möglichkeiten zur Expansion in neue Märkte zu erkunden.

Andererseits konzentrieren sich nordamerikanische Marken wie Soom Foods und Mighty Sesame Co. auf Premium-Positionierung und innovative Marketingstrategien, um gesundheitsbewusste Verbraucher anzuziehen. Diese Marken betonen die Nährwertvorteile von Tahini und integrieren moderne Bequemlichkeit in ihre Produktangebote, wie quetschbare Verpackungen und Bio-Zertifizierungen. Durch die Ausrichtung ihrer Produkte auf aktuelle Gesundheits- und Wellness-Trends schneiden sich diese Unternehmen erfolgreich eine Nische im Markt. Die Wettbewerbsdynamik des Tahini-Markts spiegelt ein Gleichgewicht zwischen traditioneller Authentizität und moderner Bequemlichkeit wider und bietet mehrere Wege für Marktteilnehmer, Wachstum und Differenzierung zu erreichen.

Tahini-Branchenführer

-

Haitoglou Bros SA

-

Halwani Bros Co. Ltd

-

Prince Tahini Ltd

-

Al Wadi Al Akhdar SAL

-

Sunshine International Foods Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Merter Gida Ltd. Sti. gab die Einführung seiner neuesten Innovation bekannt: einen Haselnuss-Aufstrich mit Kakao und Tahini-Honig-Mischung - ein köstliches, vollnatürliches Produkt, das mit nur vier Premium-Zutaten hergestellt wird. Der Aufstrich kombiniert den reichen Geschmack von Haselnüssen und Kakao mit den nährenden Eigenschaften von Tahini und natürlichem Honig und bietet eine gesunde Alternative zu herkömmlichen Aufstrichen.

- August 2023: Seed + Mill, ein US-amerikanisches Unternehmen, das sich auf Halva und Tahini spezialisiert hat, hat sein neuestes Produkt vorgestellt: ein Bio-scharfes Tahini, das nun praktisch in einer Quetschflasche verpackt ist. Hergestellt aus geschälten und gerösteten Sesamsamen, ist Seed + Mills Bio-scharfes Tahini mit rotem scharfen Chili, süßem Paprika und Paprikaextrakt angereichert. Dieses neue Angebot ist nicht nur gentechnikfrei und glutenfrei, sondern entspricht auch veganen und koscheren Diäten.

Globaler Tahini-Marktbericht Umfang

Tahini ist ein Gewürz aus gerösteten gemahlenen geschälten Sesamsamen, Öl und manchmal Salz, besonders berühmt im Nahen Osten. Der globale Tahini-Markt ist geografisch segmentiert in Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika. Für jedes Segment wurden die Marktbemessung und Prognosen basierend auf dem Wert (in Millionen USD) durchgeführt.

| Aromatisiert |

| Nicht aromatisiert |

| Konventionell |

| Bio |

| Gläser |

| Quetschflaschen |

| Beutel und Portionsbeutel |

| Supermärkte und Verbrauchermärkte |

| Convenience-Stores |

| Spezial- und Gourmetgeschäfte |

| Online-Einzelhandel |

| Weitere |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Übriges Nordamerika | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Spanien | |

| Frankreich | |

| Italien | |

| Niederlande | |

| Schweden | |

| Polen | |

| Belgien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Thailand | |

| Indonesien | |

| Singapur | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Peru | |

| Kolumbien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Übriger Naher Osten und Afrika |

| Nach Geschmack | Aromatisiert | |

| Nicht aromatisiert | ||

| Nach Art | Konventionell | |

| Bio | ||

| Nach Verpackung | Gläser | |

| Quetschflaschen | ||

| Beutel und Portionsbeutel | ||

| Nach Vertriebskanal | Supermärkte und Verbrauchermärkte | |

| Convenience-Stores | ||

| Spezial- und Gourmetgeschäfte | ||

| Online-Einzelhandel | ||

| Weitere | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Übriges Nordamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Spanien | ||

| Frankreich | ||

| Italien | ||

| Niederlande | ||

| Schweden | ||

| Polen | ||

| Belgien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Thailand | ||

| Indonesien | ||

| Singapur | ||

| Übriges Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Peru | ||

| Kolumbien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Übriger Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Tahini-Markt?

Der Tahini-Markt wird auf 437,8 Millionen USD im Jahr 2025 geschätzt und soll bis 2030 524,2 Millionen USD erreichen.

Welche Region führt den Tahini-Markt an?

Die Region Naher Osten und Afrika führt mit 39,58% Umsatzanteil, da Tahini tief in lokalen Küchen verwurzelt ist.

Welcher Vertriebskanal wächst am schnellsten?

Der Online-Einzelhandel verzeichnet das höchste Wachstum und expandiert mit einer CAGR von 6,81%, da Verbraucher ihre Lebensmitteleinkäufe auf digitale Plattformen verlagern.

Warum gewinnen Quetschflaschen an Beliebtheit?

Quetschflaschen entsprechen der Verbrauchernachfrage nach bequemer, mess-freier Anwendung und unterstützen Portionskontrolle, was zu einer prognostizierten CAGR von 5,25% führt.

Seite zuletzt aktualisiert am: