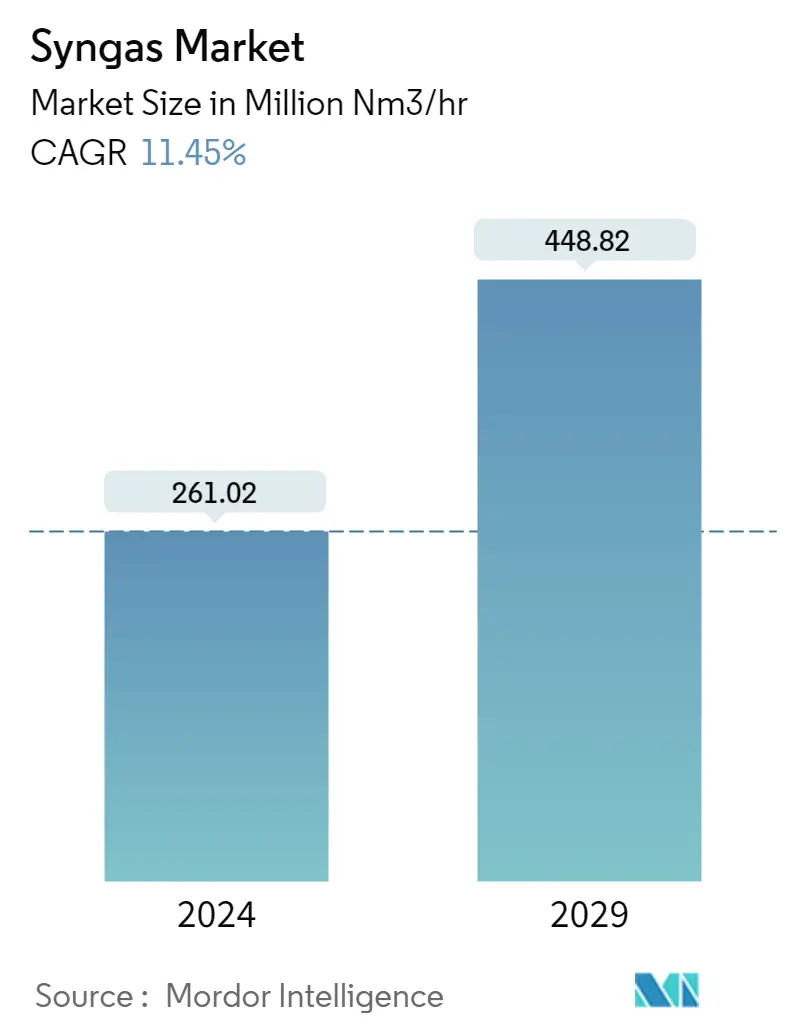

Größe des Syngas-Marktes

| Studienzeitraum | 2019 - 2029 |

| Marktvolumen (2024) | 261.02 Millionen metrische Normalkubikmeter pro Stunde (mm nm³/h) |

| Marktvolumen (2029) | 448.82 Millionen metrische Normalkubikmeter pro Stunde (mm nm³/h) |

| CAGR(2024 - 2029) | 11.45 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Syngas-Marktanalyse

Die Größe des Syngas-Marktes wird im Jahr 2024 auf 261,02 Millionen metrische Normalkubikmeter pro Stunde (mm nm³/h) geschätzt und wird bis 2029 voraussichtlich 448,82 Millionen metrische Normalkubikmeter pro Stunde (mm nm³/h) erreichen und mit einer jährlichen Wachstumsrate wachsen von 11,45 % im Prognosezeitraum (2024-2029).

COVID-19 wirkte sich im Jahr 2020 negativ auf den Markt aus. Mit der Wiederaufnahme des Betriebs in wichtigen Anwendungen im Jahr 2021 wird jedoch erwartet, dass sich der Markt im Prognosezeitraum deutlich erholen wird.

- Es wird erwartet, dass die wachsende Nachfrage nach Synthesegas aus der Elektrizitäts- und Chemieindustrie, das zunehmende Umweltbewusstsein und staatliche Vorschriften zur Nutzung erneuerbarer Brennstoffe sowie die steigende Wasserstoffnachfrage für Düngemittel das Wachstum des Marktes vorantreiben werden.

- Umgekehrt erfordert der Aufbau einer Synthesegas-Produktionsanlage hohe Kapitalinvestitionen und Finanzierung. Es wird erwartet, dass dieser Faktor das Wachstum des Marktes behindert.

- Die Entwicklung der Technologie zur unterirdischen Kohlevergasung dürfte in Zukunft eine Chance darstellen.

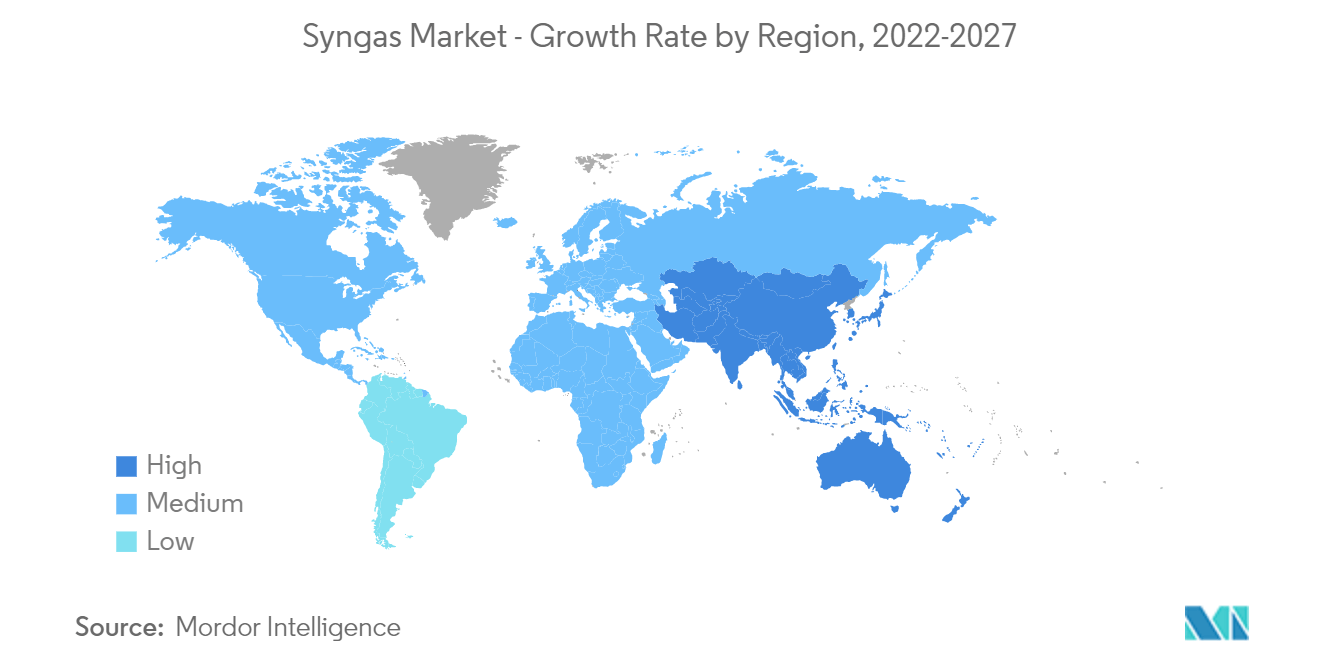

- Der asiatisch-pazifische Raum dominierte weltweit den Markt mit dem größten Verbrauch und hielt einen großen Marktanteil.

Syngas-Markttrends

Ammoniak-Segment soll den Markt dominieren

- Ammoniak wird aus Synthesegas hergestellt, wobei Methan der Hauptrohstoff ist. In der ersten Phase werden Dampf und Methan durch einen Katalysator geleitet, um Kohlendioxid und Wasserstoff zu erzeugen. In der zweiten Phase wird Luft hinzugefügt, wodurch Kohlendioxid, Wasserstoff, Stickstoff und Dampf entstehen.

- Im nächsten Schritt wird Kohlendioxid entfernt, die Mischung getrocknet und Stickstoff und Wasserstoff, die zuvor komprimiert und abgekühlt wurden, in Gegenwart eines Katalysators zu Ammoniak zusammengeführt. Das verbleibende im vorletzten Schritt gebildete Synthesegas wird zurück zum Reaktor geleitet.

- Ammoniak ist der Grundbaustein der globalen Stickstoffindustrie. Der Ammoniakverbrauch für Stickstoffdünger macht über 80 % des weltweiten Ammoniakmarktes aus.

- Ammoniak wird zur Herstellung von Ammoniumnitraten zur Herstellung von Sprengstoffen verwendet. Es wird auch bei der Herstellung von Acrylnitril für Acrylfasern und Kunststoffe, Hexamethylendiamin für Nylon 66, Caprolactam für Nylon 6, Isocyanaten für Polyurethane und Hydrazin sowie verschiedenen Aminen und Nitrilen verwendet.

- Laut United States Geological 2022 wird die weltweite Ammoniakproduktion im Jahr 2021 auf 150 Millionen Tonnen geschätzt.

- China ist der größte Ammoniakproduzent, gefolgt von Russland, den Vereinigten Staaten und Indien. Im Jahr 2021 betrug die Ammoniakproduktion Chinas 39 Millionen Tonnen.

- Die Ammoniakproduktion in den Vereinigten Staaten wurde auf 14 Millionen Tonnen geschätzt. Im Jahr 2021 produzierten 16 Unternehmen es in 35 Anlagen in 16 Bundesstaaten der USA. Etwa 60 % der gesamten Ammoniakproduktionskapazität der USA befanden sich aufgrund ihrer großen Erdgasreserven in Louisiana, Oklahoma und Texas.

- Nach Angaben des US Geological Survey wird geschätzt, dass die weltweite Ammoniakkapazität in den nächsten vier Jahren um 4 % steigen wird. Kapazitätserweiterungen werden in Afrika, Osteuropa und Südasien erwartet.

- Aufgrund des schnellen Wachstums der Ammoniakindustrie wird daher erwartet, dass die Nachfrage nach Synthesegas im Prognosezeitraum steigt.

Asien-Pazifik-Region soll die Marktnachfrage ankurbeln

- Der asiatisch-pazifische Raum dominierte den globalen Marktanteil, mit steigender Nachfrage aus Ländern wie China und Indien, die zu den am schnellsten wachsenden Volkswirtschaften weltweit gehören. Darüber hinaus setzen Länder auf erneuerbare Energiequellen, was ein Marktwachstum auslöst.

- In China erhielt Air Products einen langfristigen Vor-Ort-Vertrag zur Lieferung von Synthesegas an Jiutai New Material Co. Ltd. für dessen hochwertiges Monoethylenglykol-Projekt in Hohhot, China. Das Projekt wird voraussichtlich im Jahr 2023 beginnen. Die Anlage/Anlage ist für die Produktion von über 500.000 Nm3/h Synthesegas ausgelegt und besteht aus fünf Vergasern, zwei etwa 100.000 Nm3/h Luftzerlegungsanlagen (ASU) mit Synthesegasreinigung und -verarbeitung und den dazugehörigen Komponenten Infrastruktur und Versorgungseinrichtungen.

- Ein Durchbruch in der Kohle-zu-Syngas-Verarbeitungsanlage im Xuwei National Petrochemical Park, Stadt Lianyungang, Provinz Jiangsu, China, ist im 80 % Air Products/20 % Joint Venture mit Debang Xinghua Technology Co. Ltd (einer Tochtergesellschaft von Jiangsu) offensichtlich Debang Chemical Industrial Group Co. Ltd (Debang Group)).

- Indien entwickelte eine Technologie zur Umwandlung von indischer Kohle mit hohem Aschegehalt in Methanol und errichtete seine erste Pilotanlage in Hyderabad. Der Prozess der Umwandlung von Kohle in Methanol kann aus der Umwandlung von Kohle in Synthesegas (Synthesegas) und der weiteren Verarbeitung bestehen und so den Synthesegasmarkt im Land erweitern.

- Der indische Mischkonzern Reliance Industries Limited kündigte außerdem seine Pläne an, Synthesegas in seinem Jamnagar-Komplex in blauen Wasserstoff umzuwandeln, bis die Preise für grünen Wasserstoff sinken. Solche Faktoren können sich positiv auf den untersuchten Markt auswirken.

- Ammoniak wird hauptsächlich in der Düngemittelproduktion verwendet. Die indische Regierung hat im Geschäftsjahr 2021-22 außerdem eine Haushaltszuweisung für Düngemittel in Höhe von 10,75 Milliarden US-Dollar bereitgestellt. Es wird erwartet, dass dies den Synthesegasmarkt für die Ammoniakproduktion im Prognosezeitraum ankurbeln wird.

- Daher wird erwartet, dass die oben genannten Faktoren den Markt in Zukunft erheblich beeinflussen werden.

Überblick über die Syngas-Branche

Der Synthesegasmarkt ist teilweise fragmentiert. Zu den Hauptakteuren auf dem Markt (nicht in bestimmter Reihenfolge) zählen unter anderem Air Liquide SA, Linde PLC, Air Products and Chemicals Inc., Maire Tecnimont SpA und Technip Energies NV.

Marktführer für Synthesegas

-

Air Liquide

-

Linde plc

-

Maire Tecnimont SpA

-

Technip Energies NV

-

Air Products and Chemicals Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Syngas-Marktnachrichten

- Juli 2022 Maire Tecnimont SpA gab bekannt, dass NextChem von Storengy einen Auftrag zur Untersuchung einer Anlage zur Umwandlung von Altholz und festen Brennstoffen zur Herstellung von Biomethan in Frankreich erhalten hat. NextChem wird voraussichtlich für die Ingenieurdienstleistungen und Kostenschätzungen für die Synthesegasreinigung, die Methanisierungseinheit und die Methanaufbereitung verantwortlich sein.

- Juni 2022 Shell PLC hat mit Tokyo Gas Co. und Osaka Gas Co. eine Dekarbonisierungsvereinbarung für die Projekte Erdgas und Kohlenstoffabscheidung, -nutzung und -sequestrierung (CCUS) geschlossen. Bis 2030 könnten diese japanischen Unternehmen das Ziel verfolgen, 1 % des derzeit gelieferten Gases durch synthetisches Gas auf Biomethanbasis oder Syngas zu ersetzen.

- Mai 2022 Pertamina und Air Liquide Indonesia haben vereinbart, bei der Entwicklung einer Technologie zur Kohlenstoffabscheidung und -nutzung in der Verarbeitungsanlage der Balikpapan-Raffinerie zusammenzuarbeiten. Im Rahmen dieser gemeinsamen Studienvereinbarung werden Pertamina und Air Liquide voraussichtlich eine gemeinsame Studie zur Anwendung von CO2 undefined- Synthesegas und Rauchgasabscheidungstechnologie aus der Wasserstoffproduktion durchführen.

Syngas-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang des Berichts

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Wachsende Nachfrage in der Elektrizitäts- und Chemieindustrie

4.1.2 Steigendes Umweltbewusstsein und staatliche Vorschriften zur Nutzung erneuerbarer Brennstoffe

4.1.3 Steigender Wasserstoffbedarf für Düngemittel

4.2 Einschränkungen

4.2.1 Hohe Kapitalinvestition und Finanzierung

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße im Volumen)

5.1 Rohstoff

5.1.1 Pet-Cola

5.1.2 Kohle

5.1.3 Erdgas

5.1.4 Andere Rohstofftypen

5.2 Technologie

5.2.1 Dampfreformierung

5.2.2 Vergasung

5.3 Vergasertyp

5.3.1 Repariertes Bett

5.3.2 Mitgerissener Fluss

5.3.3 Wirbelschicht

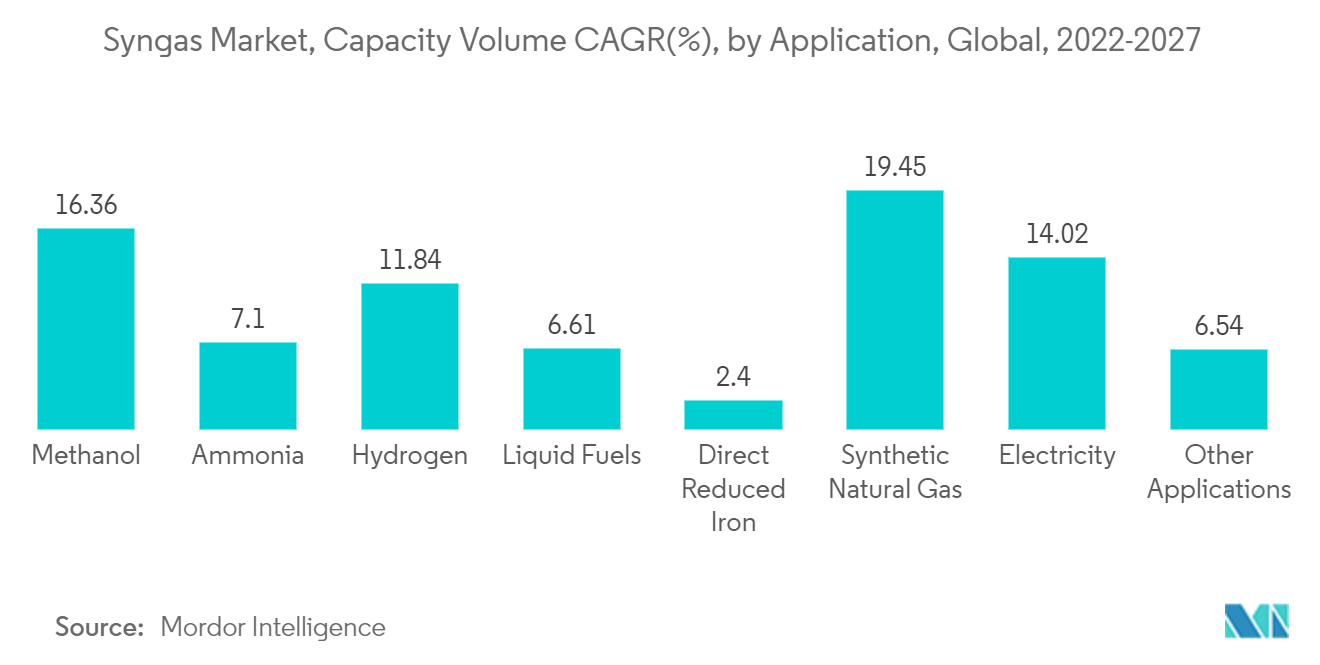

5.4 Anwendung

5.4.1 Methanol

5.4.2 Ammoniak

5.4.3 Wasserstoff

5.4.4 Flüssige Brennstoffe

5.4.5 Direkt reduziertes Eisen

5.4.6 Synthetisches Erdgas

5.4.7 Elektrizität

5.4.8 Andere Anwendungen

5.5 Erdkunde

5.5.1 Asien-Pazifik

5.5.1.1 China

5.5.1.2 Indien

5.5.1.3 Rest des asiatisch-pazifischen Raums

5.5.2 Nordamerika

5.5.2.1 Vereinigte Staaten

5.5.2.2 Kanada

5.5.2.3 Trinidad und Tobago

5.5.3 Europa

5.5.3.1 Russland

5.5.3.2 Rest von Europa

5.5.4 Südamerika

5.5.4.1 Venezuela

5.5.4.2 Brasilien

5.5.4.3 Rest von Südamerika

5.5.5 Naher Osten und Afrika

5.5.5.1 Saudi-Arabien

5.5.5.2 Katar

5.5.5.3 Südafrika

5.5.5.4 Iran

5.5.5.5 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktranking-Analyse

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 A.H.T Syngas Technology NV

6.4.2 Air Liquide

6.4.3 Air Products and Chemicals Inc.

6.4.4 Airpower Technologies Limited

6.4.5 John Wood Group PLC

6.4.6 KBR Inc.

6.4.7 Linde PLC

6.4.8 Maire Tecnimont Spa

6.4.9 Sasol

6.4.10 Shell PLC

6.4.11 Technip Energies NV

6.4.12 Topsoe AS

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Entwicklung der Technologie zur unterirdischen Kohlevergasung

Segmentierung der Syngas-Industrie

Synthesegas ist ein Gasgemisch, das hauptsächlich Wasserstoff und Kohlenmonoxid enthält und größtenteils durch Dampfreformierung und Vergasung hergestellt wird. Daraus können Chemikalien wie Ammoniak, Essigsäure, Butanol, Methanol und Dimethylether hergestellt werden. Im Düngemittelsegment wird hauptsächlich Ammoniak verbraucht, als Kraftstoff können Methanol und Dimethylether verwendet werden.

Der Synthesegasmarkt ist nach Rohstoff, Technologie, Vergasertyp, Anwendung und Geografie segmentiert. Nach Rohstoffen ist der Markt in Petrolkoks, Kohle, Erdgas und andere Rohstofftypen unterteilt. Technisch gesehen ist der Markt in Dampfreformierung und Vergasung unterteilt. Nach Vergasertyp ist der Markt in Festbett, Flugstrom und Wirbelschicht unterteilt. Je nach Anwendung ist der Markt in Methanol, Ammoniak, Wasserstoff, flüssige Brennstoffe, direkt reduziertes Eisen, synthetisches Erdgas, Elektrizität und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für Synthesegas in 12 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Kapazitätsvolumens (Millionen metrische Normalkubikmeter pro Stunde (MM NM³/h)) erstellt.

| Rohstoff | ||

| ||

| ||

| ||

|

| Technologie | ||

| ||

|

| Vergasertyp | ||

| ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Syngas-Marktforschung

Wie groß ist der Syngas-Markt?

Die Größe des Syngas-Marktes wird im Jahr 2024 voraussichtlich 261,02 Millionen metrische Normalkubikmeter pro Stunde (mm nm³/h) erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 11,45 % wachsen, um bis 2029 448,82 Millionen metrische Normalkubikmeter pro Stunde (mm nm³/h) zu erreichen.

Wie groß ist der Syngas-Markt derzeit?

Im Jahr 2024 wird die Größe des Syngas-Marktes voraussichtlich 261,02 Millionen metrische Normalkubikmeter pro Stunde (mm nm³/h) erreichen.

Wer sind die Hauptakteure auf dem Syngas-Markt?

Air Liquide, Linde plc, Maire Tecnimont SpA, Technip Energies NV, Air Products and Chemicals Inc. sind die wichtigsten Unternehmen, die auf dem Syngas-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Syngas-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Syngas-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Syngas-Markt.

Welche Jahre deckt dieser Syngas-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Syngas-Marktes auf 234,20 Millionen metrische Normalkubikmeter pro Stunde (mm nm³/h) geschätzt. Der Bericht deckt die historische Marktgröße des Syngas-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Syngas-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Synthesegas-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Syngas im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Syngas-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.