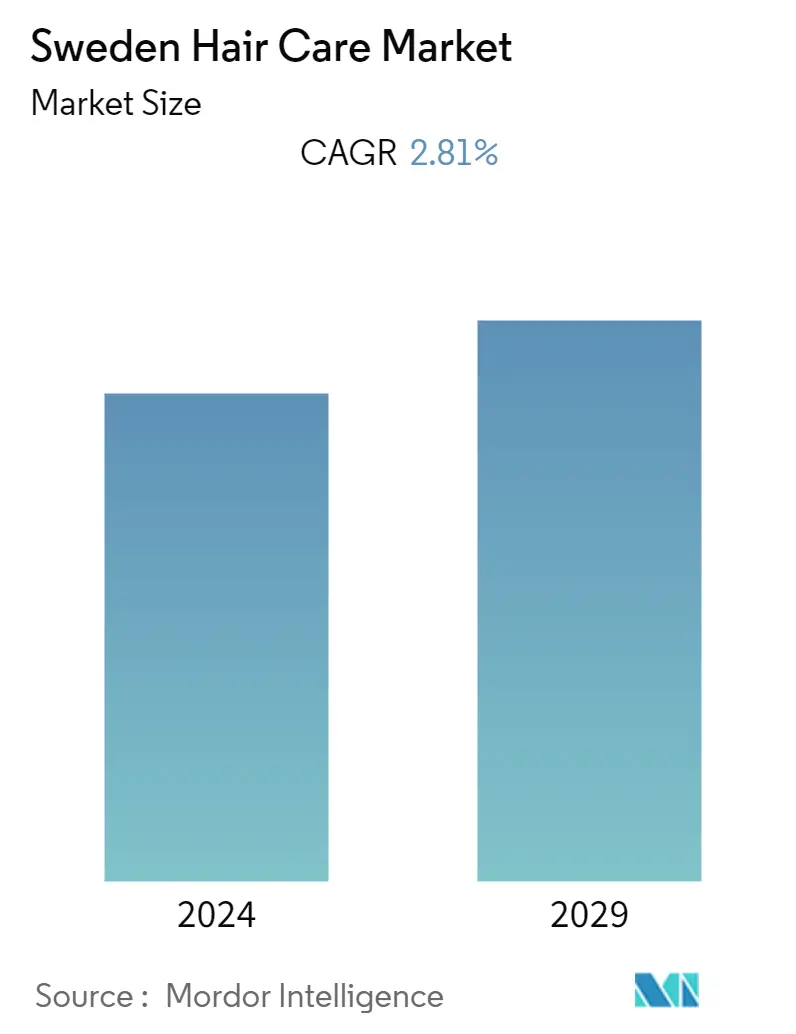

Größe des Haarpflegemarktes in Schweden

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

| CAGR | 2.81 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

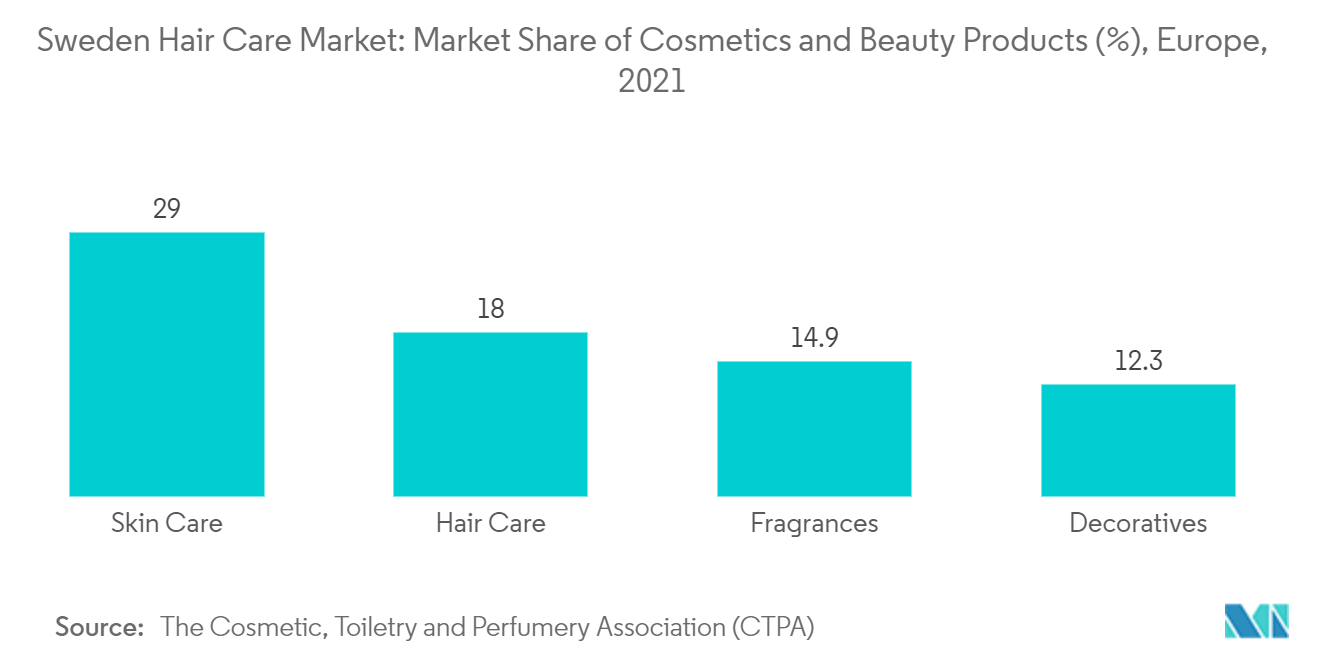

Schweden Haarpflege-Marktanalyse

Es wird erwartet, dass der schwedische Haarpflegemarkt in den nächsten fünf Jahren eine jährliche Wachstumsrate von 2,81 % verzeichnen wird.

Verbraucher im Land werden sich ihrer Haargesundheit bewusst, da Haarprobleme wie Haarausfall, graues Haar, Schuppen und andere Probleme im Land zunehmen. Die Nachfrage der Verbraucher nach nachhaltigen und qualitativ hochwertigen Haarpflegeprodukten steigt. Da jeder Mensch einen anderen Haartyp hat, steigt auch im Land die Nachfrage nach personalisierten Haarpflegeprodukten. Aus diesem Grund bringen Marktteilnehmer und Salonprofis neue personalisierte Haarpflegeprodukte auf den Markt. Im September 2021 erweiterte Drunk Elephant, eine Marke der Shiseido Company Limited , seine Vertriebskanäle, indem es seine Produktlinien online und offline in Ultra-Beauty-Stores einführte. Die Produktlinie umfasst eine Hautpflegeserie sowie das Cocomino Glossing Shampoo, den Cocomino Marula Cream Conditioner und das Wild Marula Tangle Spray. .

Darüber hinaus bringen die Marktteilnehmer ihre Produkte über verschiedene Social-Media-Plattformen wie YouTube, Instagram, Facebook und viele mehr auf den Markt und bewerben sie, wodurch die Generation Z und Millennials im Land von den Produkten angezogen werden. Laut StatCounter-Daten aus dem Jahr 2021 nutzen 78,93 % der Menschen in Schweden Facebook und 6,08 % der Menschen Instagram. Darüber hinaus treibt auch die klassische Werbung im Fernsehen, in Zeitschriften und auf Plakaten das Marktwachstum voran. Im Jahr 2021 gab Loreal SA 11,32 Milliarden US-Dollar für Werbung aus. Mittelfristig wird erwartet, dass die Nachfrage nach Haarpflegeprodukten aufgrund der steigenden Nachfrage nach biologischen und natürlichen Haarpflegeprodukten und der zunehmenden Haarprobleme im Land steigt.

Haarpflegemarkttrends in Schweden

Steigerung des Bewusstseins für die Haargesundheit

Die Verbraucher im Land werden sich ihrer Haarpflegeprodukte und der darin enthaltenen Inhaltsstoffe bewusst. Sie werden auf die chemischen Inhaltsstoffe wie Parabene, Aluminium und Sulfat in Haarpflegeprodukten aufmerksam und vermeiden die Verwendung chemikalienreicher Haarpflegeprodukte wie Shampoos, Spülungen und anderer Produkte. Darüber hinaus sind Haarschäden aufgrund von Umweltverschmutzung und Umweltveränderungen zu einem großen Problem im Land geworden. Darüber hinaus steigt im Land die Nachfrage nach natürlichen/biologischen Haarpflegeprodukten aufgrund ihrer Vorteile gegenüber chemischen Shampoos. Bio-Haarpflegeprodukte halten den pH-Wert und das Säuregleichgewicht der Kopfhaut aufrecht und sorgen für kräftigeres Haar. Marktteilnehmer bringen unter Berücksichtigung der Nachfrage neue und biologische Haarpflegeprodukte auf den Markt. Beispielsweise brachte die Kokoswassermarke Vita Coco im Mai 2021 eine europäische Haarpflege mit Shampoos, Spülungen und Kuren auf den Markt, die sich auf die Pflege trockener Haare und die Reparatur geschädigter Haare und Kopfhaut konzentriert.

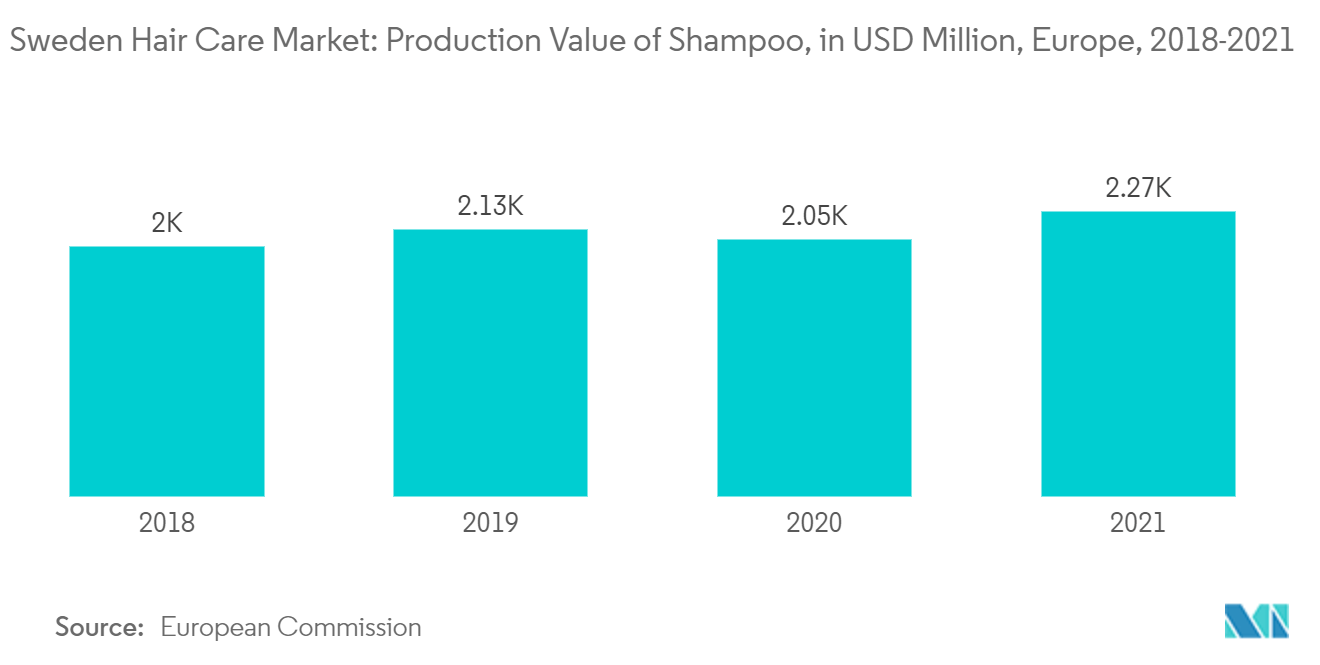

Steigende Nachfrage nach Shampoos

Die Nachfrage der Verbraucher nach verschiedenen Arten von Shampoos je nach Haarproblem und Haartyp steigt. Aufgrund des steigenden verfügbaren Einkommens und einer zunehmend erwerbstätigen Bevölkerung nehmen Stress- und Angstprobleme bei Verbrauchern zu, die zu Haarausfallproblemen wie Kahlheit, Schuppen, grauem Haar, schwachem Haar und vielem mehr führen. Aus diesem Grund steigt die Nachfrage der Verbraucher nach dermatologisch getesteten Shampoos. Die Marktteilnehmer gründen Fusionen und Übernahmen, um ihr Geschäft zu erweitern und neue Produkte zu entwickeln. Beispielsweise gingen Estée Lauder Companies und Balmain im September 2022 eine Partnerschaft ein, um Balmain Beauty, eine Linie luxuriöser Schönheitsprodukte, auf den Markt zu bringen. Im Rahmen der Vereinbarung werden die Unternehmen zusammenarbeiten, um die Produktlinie zu entwickeln, zu produzieren und zu vertreiben, die wohlhabende Verbraucher weltweit, auch in Europa, anspricht.

Überblick über die Haarpflegebranche in Schweden

Der schwedische Haarpflegemarkt ist durch die Präsenz sowohl globaler als auch inländischer Akteure fragmentiert. Zu den prominenten Marktteilnehmern zählen L'Oréal SA, Unilever PLC, Beiersdorf AG, Henkel AG Co KGaA und Procter and Gamble Company. Da das Bewusstsein der Verbraucher für chemische Produkte wächst, entscheiden sie sich für die Verwendung biologischer und natürlicher Haarpflegeprodukte. Die Marktteilnehmer sind ständig innovativ und bringen neue Produkte mit natürlichen und nachhaltigen Inhaltsstoffen auf den Markt.

Schwedens Haarpflege-Marktführer

-

L'Oréal S.A.

-

Unilever PLC

-

Beiersdorf AG

-

Henkel AG & Co KGaA

-

Procter and Gamble Company

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum schwedischen Haarpflegemarkt

- Im Oktober 2022 brachten die Marken Head Shoulders, Pantene, Herbal Essences und Aussie der Procter and Gamble Company ihre ersten Shampoo- und Conditioner-Riegel in ganz Europa auf den Markt. Nach Angaben des Unternehmens entspricht ein Shampoo-Riegel einer 250-ml-Flüssigshampoo-Flasche.

- Im Oktober 2022 brachte Hankel die erste personalisierte B2B2C-Haarpflegemarke Salon LabMe auf den Markt. Zu den Produkten gehören Shampoo, Spülungen, Haarseren und andere. Das Produktsortiment ermöglicht Kunden eine individuelle und professionelle Haarpflege.

- Im Januar 2022 führte Garnier, eine Marke von L'Oréal, europaweit den No Rinse Conditioner ein. Dieses Produkt ist eine Innovation für umweltfreundliche Verpackungen. Die Produkte sind in leichteren integrierten Kartonröhren mit 75 % weniger Kunststoff verpackt, was zu einer Reduzierung des CO2-Fußabdrucks um insgesamt 92 % führt.

Schweden-Haarpflegemarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktführer

4.2 Marktbeschränkungen

4.3 Porters Fünf-Kräfte-Analyse

4.3.1 Bedrohung durch neue Marktteilnehmer

4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

4.3.3 Verhandlungsmacht der Lieferanten

4.3.4 Bedrohung durch Ersatzprodukte

4.3.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Typ

5.1.1 Shampoo

5.1.2 Spülung

5.1.3 Haaröl und Serum

5.1.4 Andere

5.2 Vertriebsweg

5.2.1 Supermarkt/Hypermarkt

5.2.2 Convenience-Stores

5.2.3 Fachgeschäfte

5.2.4 Online-Shops

5.2.5 Andere Vertriebskanäle

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Die am häufigsten verwendeten Strategien

6.2 Marktanteilsanalyse

6.3 Firmenprofile

6.3.1 Oriflame Cosmetics Global SA.

6.3.2 L'Oreal S.A.

6.3.3 Unilever PLC

6.3.4 Beiersdorf AG

6.3.5 Henkel AG & Co KGaA

6.3.6 Maria Nila AB

6.3.7 Avon Products Inc.

6.3.8 Estee Lauder Companies Inc.

6.3.9 Kao Corporation

6.3.10 Procter and Gamble Company

6.3.11 Noir Stockholm Hair Care Products

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der schwedischen Haarpflegeindustrie

Haarpflegeprodukte tragen dazu bei, das Haar gesund und kräftig zu halten. Der schwedische Haarpflegemarkt ist nach Typ in Shampoo, Spülung, Haaröl und -serum und andere unterteilt. Der Markt ist außerdem nach Vertriebskanälen in Supermärkte/Hypermärkte, Convenience-Stores, Fachgeschäfte, Online-Shops und andere Vertriebskanäle unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen basierend auf dem Wert (in Mio. USD) erstellt.

| Typ | ||

| ||

| ||

| ||

|

| Vertriebsweg | ||

| ||

| ||

| ||

| ||

|

FAQs zur Haarpflege-Marktforschung in Schweden

Wie groß ist der Haarpflegemarkt in Schweden derzeit?

Der schwedische Haarpflegemarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 2,81 % verzeichnen.

Wer sind die Hauptakteure auf dem schwedischen Haarpflegemarkt?

L'Oréal S.A., Unilever PLC, Beiersdorf AG, Henkel AG & Co KGaA, Procter and Gamble Company sind die wichtigsten Unternehmen, die auf dem schwedischen Haarpflegemarkt tätig sind.

Welche Jahre deckt dieser schwedische Haarpflegemarkt ab?

Der Bericht deckt die historische Marktgröße des schwedischen Haarpflegemarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des schwedischen Haarpflegemarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der schwedischen Haarpflegeindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Haarpflege in Schweden im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Sweden Hair Care umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.