Marktgröße und Marktanteil für Fracht und Logistik in Schweden

Marktanalyse für Fracht und Logistik in Schweden von Mordor Intelligence

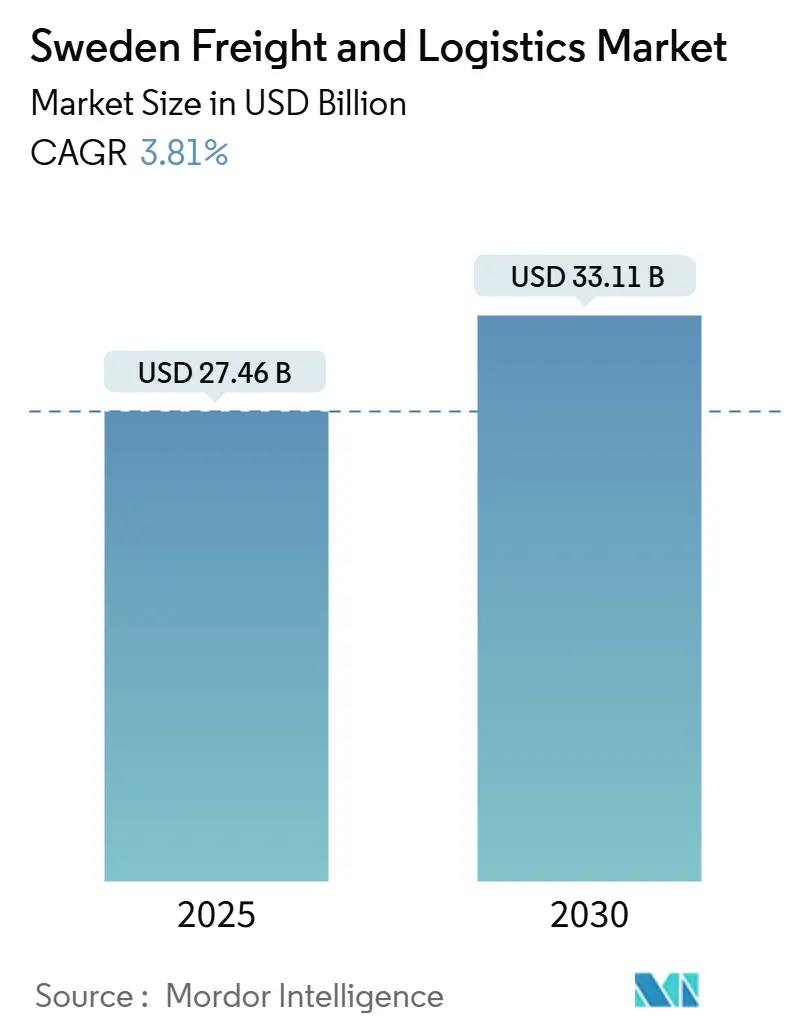

Die Marktgröße für Fracht und Logistik in Schweden wird 2025 auf 27,46 Milliarden USD geschätzt und soll bis 2030 auf 33,11 Milliarden USD anwachsen, was einer CAGR von 3,81% (2025-2030) entspricht. Der Aufschwung resultiert aus anhaltenden Infrastrukturinvestitionen, beschleunigter Elektrifizierung des Schwerlastverkehrs und rascher Einführung von Lagerautomatisierung. Robuste Handelsverbindungen mit dem Rest Europas stützen die Nachfrage, während die Kapazitätserweiterung des Hafens Göteborg zusätzliche Seeverkehrsströme anzieht. Der Luftfrachttransport, obwohl klein, entwickelt sich schnell auf der Grundlage hochwertiger Fertigungsexporte und steigender grenzüberschreitender E-Commerce-Pakete. Unterdessen beginnen die Schienenvolumen zu steigen, da die CO₂-Bepreisung Fracht von den Straßen ablenkt, und ein dichtes Paketschließfach-Netzwerk erleichtert die Beschränkungen der letzten Meile in Großstädten.

Wichtige Berichtsergebnisse

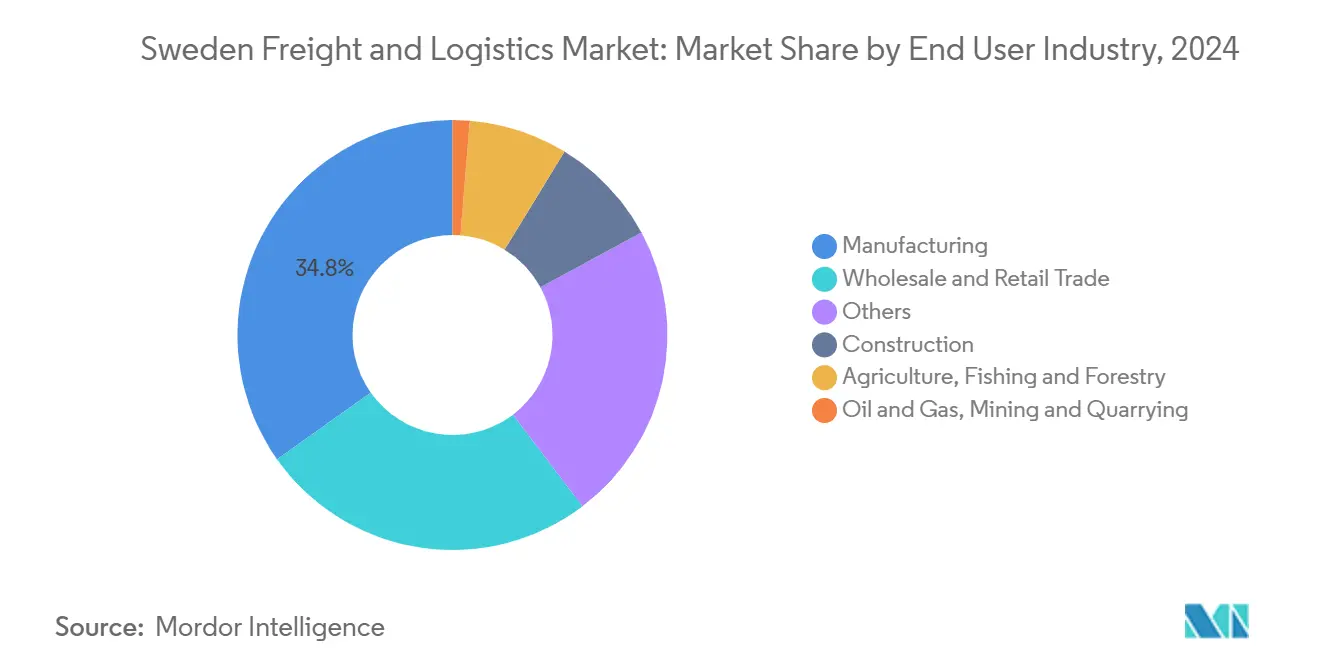

- Nach Endverbraucherindustrie führte die Fertigung mit 34,80% des Marktanteils für Fracht und Logistik in Schweden im Jahr 2024, während der Groß- und Einzelhandel die stärkste CAGR von 4,08% zwischen 2025-2030 verzeichnen soll.

- Nach Logistikfunktion führte das Frachttransportsegment mit 63,45% der Marktgröße für Fracht und Logistik in Schweden im Jahr 2024; das Kurier-, Express- und Paket- (KEP) Segment entwickelt sich am schnellsten, wobei internationale KEP-Dienste zwischen 2025-2030 mit einer CAGR von 4,54% wachsen sollen.

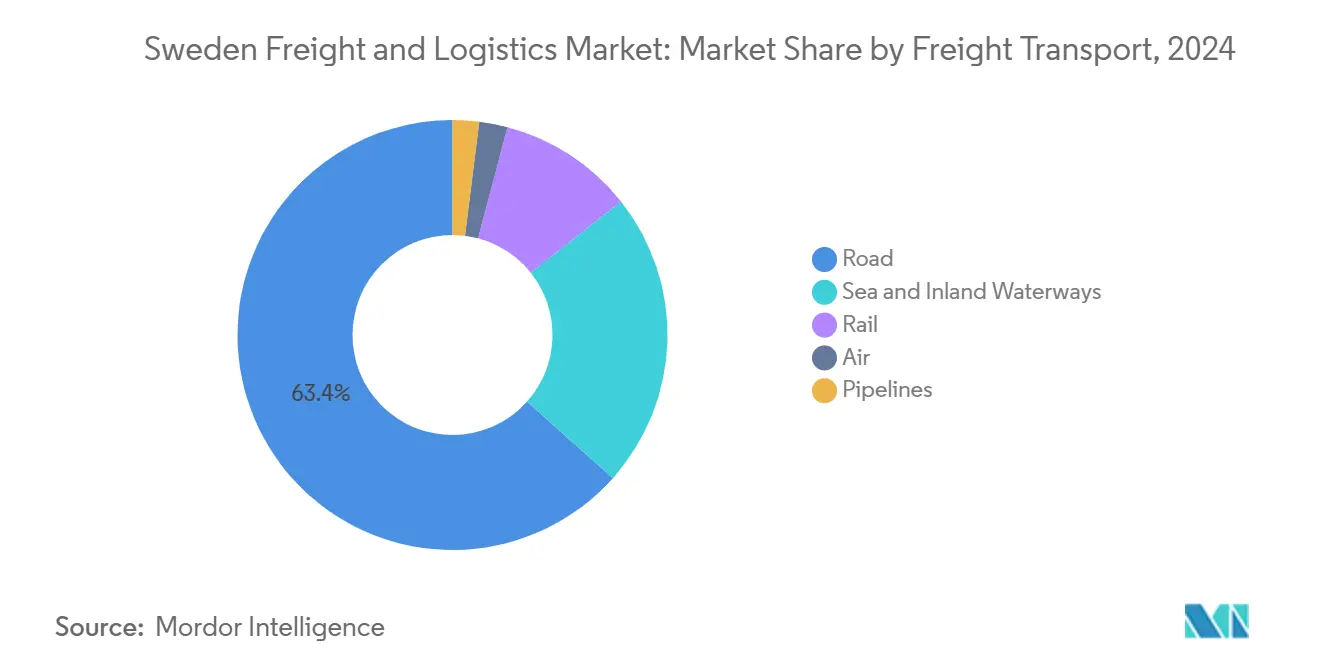

- Nach Frachttransportmodus hielt der Straßenfrachtverkehr 63,41% Umsatzanteil im Jahr 2024, während die Luftfracht die stärkste CAGR von 4,29% zwischen 2025-2030 verzeichnen soll.

- Nach KEP-Segment eroberten inländische Zustellungen 63,88% Umsatzanteil im Jahr 2024; internationale KEP-Werte sollen zwischen 2025-2030 mit einer CAGR von 4,54% wachsen.

- Nach Lagerhaltungs- und Lagerungstyp entfielen auf nicht-temperaturkontrollierte Lager 91,76% Umsatzanteil im Jahr 2024, während temperaturkontrollierte Räume zwischen 2025-2030 mit einer CAGR von 3,66% expandieren sollen.

- Nach Speditionsdienstleistung dominierten See- und Binnenwasserstraßen mit 70,77% Umsatzanteil im Jahr 2024 und erwarten das schnellste Wachstum mit einer CAGR von 4,04% zwischen 2025-2030.

Markttrends und Einblicke für Fracht und Logistik in Schweden

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Staatliche Investitionen in grüne Frachtkorridore und elektrifizierte Straßennetze | +1.0% | National, mit Konzentration entlang der Hauptautobahnen E20 und E4 | Langfristig (≥ 4 Jahre) |

| Erweiterung der Hafenkapazität Göteborg zur Unterstützung exportorientierter Industrien | +1.1% | Westschweden, mit landesweiten Ausstrahlungseffekten | Mittelfristig (2-4 Jahre) |

| Verlagerung von Fracht von der Straße zur Schiene durch CO₂-Besteuerung und EU Fit-for-55-Richtlinien | +0.8% | National, mit Schwerpunkt auf wichtigen Frachtkorridoren | Mittelfristig (2-4 Jahre) |

| Wachsende Einführung von Lagerautomatisierung und Robotik zur Kompensierung von Arbeitskräftemangel | +0.6% | Stadtzentren (Stockholm, Göteborg, Malmö) | Mittelfristig (2-4 Jahre) |

| Digitalisierung des Frachtmanagements und Echtzeitlösungen für Transparenz | +0.5% | National, besonders urbane Logistik | Kurz- bis mittelfristig (1-4 Jahre) |

| Anstieg der Paketvolumen beschleunigt Last-Mile-Liefernachfrage in ganz Schweden | +0.4% | National, mit Konzentration in städtischen und vorstädtischen Gebieten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Staatliche Investitionen in grüne Frachtkorridore und elektrifizierte Straßennetze

Schweden plant die Elektrifizierung von 2.000 km stark befahrener Autobahnen bis 2030, einschließlich der weltweit ersten permanenten Elektrostraße auf dem E20-Korridor[1]Euronews Staff, "Sweden Builds the World's First Permanent Electrified Road," euronews.com . Dynamisches Laden wird Lkw-Batteriepakete um bis zu 71% verkleinern und Fahrzeuggewicht und -kosten senken. Da der Straßenfrachttransport 2024 einen Anteil von 63,41% am Frachttransportsegment hielt, wird die Korridorelektrifizierung die Kostenstrukturen für Fernverkehrsunternehmen umgestalten und die Einführung schwerer Elektrofahrzeuge beschleunigen.

Erweiterung der Hafenkapazität Göteborg zur Unterstützung exportorientierter Industrien

Das Arendal 2-Terminal, 2024 zu Kosten von 60 Millionen Euro (66,21 Millionen USD) fertiggestellt, fügt 144.000 m² Kai und Lager hinzu und hebt die jährliche Containerabfertigung weit über die 2023 aufgestellte Rekordmarke von 914.000 TEUs. Schienengleisaufrüstungen ermöglichen nun 240 Züge pro Tag, das Dreifache des vorherigen Limits. Die vertiefte Fahrrinne des Hafens erweitert die Schiffsmischung und verankert das Wachstum des schwedischen Fracht- und Logistikmarktes durch Unterstützung exportorientierter Hersteller.

Verlagerung von Fracht von der Straße zur Schiene durch CO₂-Besteuerung und EU "Fit-for-55"-Richtlinien

Die Einbeziehung der Schifffahrt in das EU-Emissionshandelssystem (ETS) und höhere Straßennutzungsgebühren machen die Schiene kostenwettbewerbsfähiger. Studien prognostizieren einen Anstieg der Schiffskraftstoffkosten um 11-42% innerhalb des Europäischen Wirtschaftsraums, was Verlader ermutigt, Fracht höherer Dichte zur Schiene zu leiten. Nationale Treibhausgas-Reduktionsziele unterstützen zusätzlich diese Wende, obwohl Analysten warnen, dass Anreize der dekarbonisierenden Straßenflotte voraus bleiben müssen.

Wachsende Einführung von Lagerautomatisierung und Robotik zur Kompensierung von Arbeitskräftemangel

Eine Bestandsaufnahme von 50 großen Einzelhändlern zeigt eine deutliche Verlagerung hin zu Ware-zu-Person-Systemen, autonomen mobilen Robotern und digitalen Zwillingen, wobei die Automatisierungsintensität bis 2030 stark ansteigen soll. Personalengpässe, besonders in alternden ländlichen Gebieten, treiben die Nachfrage nach automatisierter Lagerung und Bereitstellung an, da Betreiber trotz eines prognostizierten Arbeitskräftemangels von 410.000 Arbeitern Serviceniveaus sichern.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Kapazitätsengpässe auf wichtigen Schienenfrachtstrecken (Nordisches Dreieck) verursachen Verzögerungen | -0.6% | Hauptschienenkorridore, die Stockholm, Göteborg und Malmö verbinden | Mittelfristig (2-4 Jahre) |

| Hohe Logistikkosten durch Langstreckentransporte und geringe Rückladungsnutzung im Norden | -0.4% | Nordschweden (Region Norrland) | Langfristig (≥ 4 Jahre) |

| Fahrermangel verschärft durch alternde Belegschaft und restriktive Migrationsregeln | -0.3% | National, mit größerer Auswirkung in ländlichen Gebieten | Mittelfristig (2-4 Jahre) |

| Hafenstreiks und Gewerkschaftsstörungen beeinträchtigen Containerdurchsatz | -0.3% | Hafenstädte (hauptsächlich Göteborg) | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Kapazitätsengpässe auf wichtigen Schienenfrachtstrecken verursachen Verzögerungen

Die Schiene trägt einen deutlich geringeren Anteil der nationalen Fracht, teilweise weil dem Nordischen Dreieck-Korridor Slots für steigende Frachtströme fehlen. Die Malmbanan-Eisenerzlinie erlitt 2023 mehrere Entgleisungen, die den Handel wochenlang zum Stillstand brachten. Obwohl 165 Milliarden SEK (16,35 Milliarden USD) bis 2033 für Schienenaufrüstungen vorgesehen wurden, argumentieren Branchengruppen, dass die Ausgaben unter den benötigten 280 Milliarden SEK (27,74 Milliarden USD) liegen, um kritische Engpässe zu beseitigen[2]Swedish Transport Administration, "National Transport Infrastructure Plan 2022-2033," trafikverket.se.

Hohe Logistikkosten durch Langstreckentransporte und geringe Rückladungsnutzung im Norden

Geringe Dichte zwingt Lkw, auf nördlichen Routen leer zurückzukehren, was die Stückkosten um 25-40% über den nationalen Durchschnitt treibt[3]OECD, "International Trade in the Wake of Multiple Shocks," oecd.org . Transport macht bis zu 18% der Produktionsausgaben für Forst- und Bergbauunternehmen aus, was die Wettbewerbsfähigkeit reduziert, bis die Bottnische Korridor-Schienenverbindung später im nächsten Jahrzehnt fertiggestellt ist.

Segmentanalyse

Nach Endverbraucherindustrie: Fertigung treibt Logistiknachfrage

Das Fertigungssegment hatte 2024 mit etwa 34,80% den größten Anteil am schwedischen Fracht- und Logistikmarkt. Automobil-, Maschinen- und High-Tech-Produzenten leiten beträchtliche Volumina durch Göteborg und intermodale Depots, was zeitdefinierte, multimodale Lösungen erfordert. Das Groß- und Einzelhandelssegment soll mit einer prognostizierten CAGR von 4,08% (2025-2030) am schnellsten wachsen, was signalisiert, dass die Paketanstiege des Online-Handels stetig die Lücke schließen werden. Das Bauwesen stützt sich auf Massenguttransport für Zement, Stahl und Projektfracht im Zusammenhang mit dem Ausbau grüner Energie. Landwirtschaft, Fischerei und Forstwirtschaft - starke Zellstoffexporte über Göteborg hielten die Ströme trotz globaler Preisschwankungen widerstandsfähig. Bergbau und Energie unterstützen dedizierte Schienen- und Hafeninfrastruktur im Norden.

Die Wachstumsaussichten unterscheiden sich nach Branchen. Die Fertigung rüstet weiterhin für elektrifizierte Mobilität und kohlenstoffarme Metalle um und spornt die Nachfrage nach eingehenden Batteriezellen und ausgehenden Fertigfahrzeugen an. Der Groß- und Einzelhandel nutzt Paketschließfächer und Same-Day-Services, um Kundenvorschläge zu schärfen. Die Baulogistik profitiert von staatlicher Finanzierung für elektrifizierte Autobahns und Hafenerweiterungen. Ressourcensektoren hängen von der Zuverlässigkeit der Schiene ab; jede Störung lenkt schwere Erze zurück zur Straße und belastet Nachhaltigkeitsziele. Im Allgemeinen berücksichtigen 8 von 10 nordischen Verbrauchern jetzt Nachhaltigkeit beim Kauf, was Verlader in jeder Branche unter Druck setzt, die Verteilung zu dekarbonisieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Logistikfunktion: Frachttransport dominiert, während Kurier-, Express- und Paket- (KEP) beschleunigt

Der Frachttransport generierte 2024 63,45% der Gesamtumsätze im schwedischen Fracht- und Logistikmarkt. Der Straßenfrachttransport blieb König und wickelte Kurztransport-Paletten, Sammelgut und temperaturkontrollierte Lebensmittelverteilung ab. See- und Binnenwasserfrachttransport profitierte von direkten Asien-Schleifen, die Göteborg anliefen. Schienenfrachttransport gewann Anteile, wo Grünstahl-Produzenten Terminkontrakte für kohlenstofffreien Schienentransport unterzeichneten. Luftfrachttransport ist klein, aber strategisch für hochwertige Elektronik und dringende Ersatzteile und soll zwischen 2025-2030 mit einer CAGR von 4,29% wachsen. Das KEP-Segment eroberte einen bedeutenden Umsatzanteil der Gesamtumsätze durch die Stärke des E-Commerce und des grenzüberschreitenden Next-Day-Angebots. Die Spedition konsolidiert sich, da globale Vermittler Nischen-Skandinavische Makler akquirieren, um digitale Buchungstools zu skalieren. Das Lagerhaltungs- und Lagerungssegment ist der Hotspot für Automatisierungsversuche; nicht-temperaturkontrollierte Einrichtungen dominieren mit einem Segmentanteil von 91,76% im Jahr 2024.

Margenertrends variieren. Straßentransportunternehmen stehen vor höheren Kapitalausgaben bei der Elektrifizierung ihrer Flotten, doch niedrigere Kraftstoff- und Wartungskosten kompensieren einige Kosten. Schifffahrtslinien müssen ETS-Gebühren berücksichtigen und sie zu LNG, Methanol oder Biodiesel drängen. Luftfrachtbetreiber integrieren Zuschläge für nachhaltigen Flugkraftstoff in Skandinaviens größte Gateways. Spediteure fusionieren, um Sichtbarkeitsplattformen zu finanzieren, die jeden Modus umfassen können. Lagerbetreiber investieren stark in Robotik und tauschen höhere Kapitalausgaben gegen Arbeitseinsparungen und verbesserten Durchsatz.

Nach Kurier-, Express- und Paket: E-Commerce gestaltet Liefernetzwerke um

Im KEP-Bereich entfielen 2024 auf inländische Pakete 63,88% des Umsatzanteils. Internationale Ströme, obwohl kleiner, sollen mit einer CAGR von 4,54% (2025-2030) inländische übertreffen. E-Commerce-Bestellungen führten allein für PostNord zu 243 Millionen Paketen im Jahr 2023, ein Anstieg von 6% gegenüber dem Vorjahr. Verbraucher schätzen Optionalität: 59% wollen den Liefermodus auswählen, und die Paketschließfach-Präferenz stieg 2023 auf 20% von 5% vor vier Jahren. Hauslieferung wird immer noch von 68% der Käufer bevorzugt, aber nur 42% der Händler bieten sie an, was Raum für Innovatoren lässt.

Der Wettbewerb ist heftig. PostNord kommandierte 2023 den höchsten Segmentanteil, gefolgt von DHL mit dem zweithöchsten Segmentanteil. Deutsche Bahn/DB Schenker, UPS und FedEx halten jeweils niedrige einstellige Anteile. Konsolidierung droht: DSVs Übernahme von DB Schenker 2025 erweitert die grenzüberschreitende Paketkapazität. Technologie ist entscheidend im aktuellen Markt. PostNords KI-verstärkter Rosersberg-Sortierer hebt den stündlichen Durchsatz um 70% und erhöht die Genauigkeit auf 99,8%. Betreiber wetteifern um die Elektrifizierung von Last-Mile-Transportern, um städtische Sauberluft-Mandate zu erfüllen.

Nach Lagerhaltung und Lagerung: Automatisierung transformiert Betrieb

Nicht-temperaturkontrollierte Gebäude entfielen 2024 auf 91,76% des Segmentumsatzanteils, da Schwedens Exporte zu Papier, Maschinen und Konsumgütern tendieren. Der schwedische Fracht- und Logistikmarktanteil für automatisierte Lösungen steigt, da Einzelhändler Ware-zu-Person-Technologie einsetzen, um SKU-Proliferation zu bewältigen. Die durchschnittliche Automatisierungsdurchdringung soll sich bis 2030 verdoppeln. Beispiel: Eine Logistikimmobilie in Borås wechselte 2024 den Besitzer und wurde für ihr AutoStore-Raster und 12-Tonnen-Bodenlast geschätzt.

Temperaturkontrollierte Lagerhaltung, mit erwarteter CAGR von 3,66% (2025-2030), bedient Pharmazeutika und einen florierenden Tiefkost-Sektor. EQTs Akquisition von Constellation Cold Logistics unterstreicht das Interesse von Private Equity an temperaturkontrollierten Knoten. Betreiber rüsten auf natürliche Kältemittel um und streben BREEAM-Zertifizierungen an, um multinationale Mieter zu sichern, die wissenschaftsbasierte Ziele versprechen.

Nach Frachttransportmodus: Straßenflexibilität trifft Schienennachhaltigkeit

Der Straßenfrachttransport entfiel 2024 auf 63,41% des Umsatzanteils. Seine Reichweite über verstreute Städte bleibt unübertroffen, besonders für verderbliche Waren und Hauslieferungspakete. Der Straßenfrachttransport soll wachsen, da Ladekorridore die Gesamtbetriebskosten für batterieelektrische Lkw senken. See- und Binnenwasserfrachttransport wurde durch Göteborgs Tiefseeverbindungen und Stena Lines baltische Ro-Ro-Linien verankert. Schienenfrachttransport könnte an Wert gewinnen, wenn Kapazitätserweiterungen im Nordischen Dreieck mit der Nachfrage Schritt halten. Luftfrachttransport soll die stärkste CAGR von 4,29% zwischen 2025-2030 erfassen, angetrieben von Halbleiterausrüstung und Biotech-Sendungen, die Geschwindigkeit über Kosten bewerten.

Die Wettbewerbsfähigkeit der Schiene hängt von Infrastrukturarbeiten ab, die unter dem nationalen Plan von 165 Milliarden SEK (16,35 Milliarden USD) finanziert werden. Verlader sind bereit, Fracht hoher Dichte zu wechseln, sobald Block-Zug-Pfade garantiert sind. Straßentransporteure planen, die Emissionen bis 2030 durch eine Mischung aus elektrischen und Biogasflotten zu halbieren. Schiffsbetreiber bereiten sich darauf vor, ETS-Kosten weiterzugeben, testen aber auch grünes Methanol-Bunkern. Das Wachstum der Luftfracht bleibt an Bauchkapazität auf interkontinentalen Passagierflügen gebunden; die Fahrplanwiederherstellung nach der Pandemie ist Rückenwind.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Spedition: Maritime Dominanz inmitten modaler Integration

See- und Binnenwasserspedition repräsentierte 2024 70,77% des Umsatzanteils und spiegelte Schwedens Exportprofil schwerer und sperriger Güter wider. Die schwedische Fracht- und Logistikmarktgröße für See- und Binnenwasserspedition wird mit einer CAGR von 4,04% von 2025-2030 prognostiziert, unterstützt von integrierten digitalen Plattformen, die See- und Last-Mile-Etappen zusammenfügen. Luftfrachtspedition bedient Just-in-Time-Lieferketten in Elektronik und Biowissenschaften. Der Rest umfasst Zollabfertigung, Projektfracht und Supply-Chain-Beratung.

Die Konsolidierung ist lebhaft. Logwin kaufte Ende 2024 Infranordic Shipping, um die skandinavische Reichweite zu stärken und TMS-Lösungen zu integrieren. Käufer suchen Skalierung, um Echtzeittransparenz, CO₂-Tracking und Compliance-Module zu erschließen. Spediteure sichern sich auch Schienenkapazitätsblöcke als Absicherung gegen maritime ETS-Zuschläge.

Geografieanalyse

Westschweden, verankert durch Göteborg, ist das wichtigste Logistik-Gateway des Landes. Der Hafen wickelte 57% des nationalen Containerdurchsatzes ab und verzeichnete im ersten Halbjahr 2024 5% Volumenwachstum. Angrenzende Schienenaufrüstungen verdreifachten die täglichen Zugslots und verbanden exportstarke Cluster in Jönköping und Västra Götaland. Die laufende Fahrrinnenvertiefung ermöglicht größere LNG-bereite Schiffe und verstärkt den schwedischen Fracht- und Logistikmarkt als unverzichtbaren nordischen Knotenpunkt.

Das Stockholm-Mälaren-Becken beherbergt Schwedens größtes Verbraucherzentrum. Verteilzentren um Eskilstuna und Västerås unterstützen Next-Day-Paketlieferung in die Hauptstadtregion. Steigende Nachfrage nach Wahlmöglichkeiten treibt Investitionen in Micro-Fulfillment-Standorte und Paketschließfach-Raster an. E-Commerce-Spieler setzen KI-Nachfrageplanung ein, um städtische Verkehrsspitzen zu minimieren und gleichzeitig Serviceversprechen zu bewahren. Die Nähe zu Arlandas expandierendem Frachtvorfeld unterstützt zeitkritische Pharma- und Modeimporte für zentrale schwedische Boutiquen.

Der Süden, einschließlich Malmö, nutzt die Öresundbrücke, um Handel nach Dänemark und Kontinentaleuropa zu leiten. Der Copenhagen-Malmö-Hafen berichtete 2023 über einen 12%igen Frachtanstieg und sicherte sich 44 Millionen Euro (48,56 Millionen USD) an EU-Finanzierung für grüne Häfen. Immobilieninvestoren fügen weiterhin nachhaltige Logistikparks in der Nähe des E6-Korridors hinzu, angelockt durch die Nachfrage nach grenzüberschreitender Erfüllung. Skånes Gartenbauexporte generieren Rückfracht für Kühl-Lkw, die sonst leer von nördlichen Märkten zurückkehren.

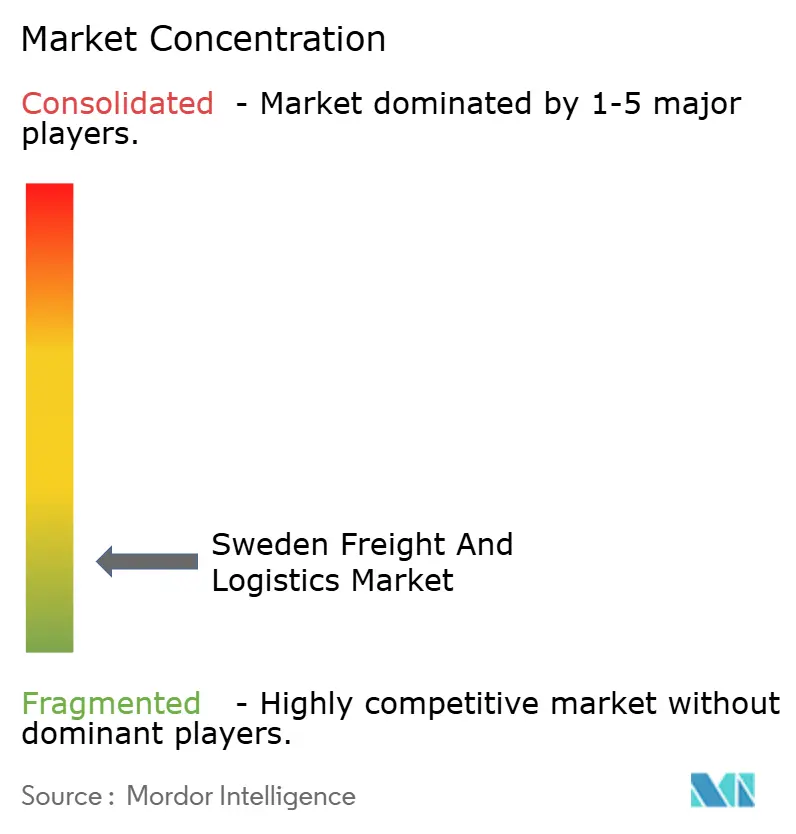

Wettbewerbslandschaft

Der schwedische Fracht- und Logistikmarkt weist eine Mischung aus globalen Integratoren und spezialisierten regionalen Betreibern auf. DSVs 15,7-Milliarden-USD-Übernahme von DB Schenker im April 2025 hebt die dänische Gruppe in die Spitzenklasse der nordischen Dienstleister und erschließt Kostensyncergien von bis zu 770 Millionen USD jährlich. PostNord bleibt einer der führenden KEP-Führer; seine digitale-Zwilling-Sortierplattform steigert den Durchsatz um 6-8% und reduziert Fehlerquoten, wodurch sein Vorsprung in einem margenverschärfenden Paketmarkt bewahrt wird. DHL, ein weiterer bedeutender Marktteilnehmer, zeigte seine grünen Referenzen mit der Eröffnung eines solarbetriebenen Logistikzentrums in Örebro im Januar 2025.

Regionale Herausforderer schaffen sich Nischen. Bring zielt auf vollständig fossilfreie Paketzustellung bis 2025 ab und berichtet bereits über eine 51%ige CO₂-Reduktion gegenüber dem Niveau von 2012. Instabee nutzt app-basierte Aggregation, um Lieferungen an Verbraucherpläne anzupassen und den städtischen Anteil der etablierten Anbieter zu untergraben. Immobilieninvestoren wie Storebrand und EQT leiten Kapital in automatisierte und temperaturkontrollierte Lager und ermöglichen 3PLs zu skalieren, ohne schwere Bilanzbelastung.

Die Strategie schwenkt zur End-to-End-Kontrolle. A.P. Moller-Maersks 45-Millionen-USD-Omnichannel-Anlage in Torsvik verschmilzt Lagerhaltung mit Kontraktlogistik und entspricht seinem Ziel, bis 2030 die Hälfte des Gruppenumsatzes aus Nicht-Ozean-Services zu beziehen. Spediteure und Transportunternehmen bündeln gleichermaßen Transparenz, Compliance und nachhaltige Kraftstoffoptionen, um multinationale Verlader zu halten, die Scope-3-Berichterstattung verschärfen.

Branchenführer für Fracht und Logistik in Schweden

-

DSV A/S (einschließlich DB Schenker)

-

DHL Group

-

PostNord (inkl. PostNord Sverige AB)

-

A.P. Moller - Maersk (einschließlich Maersk Sverige AB)

-

Green Cargo

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: DSV vollendete seine 14,22-Milliarden-Euro-Übernahme (15,69 Milliarden USD) von DB Schenker und schuf einen 37-Milliarden-USD-Umsatz-Logistikriesen.

- März 2025: A.P. Moller-Maersk eröffnete ein 43.000 m² automatisiertes Lager in Torsvik, das zu 100% mit erneuerbaren Energien betrieben wird.

- Februar 2025: PostNord nahm einen 65-Millionen-USD-KI-gesteuerten Sortierer in Rosersberg in Betrieb, der die Kapazität auf 40.000 Pakete pro Stunde erhöht.

- Januar 2025: DHL eröffnete ein 25.000 m² BREEAM-Excellent-Logistikzentrum in Örebro mit 1,2 GWh Solarleistung.

Berichtsumfang für den schwedischen Fracht- und Logistikmarkt

Fracht und Logistik umfassen Straßen-, Schienen-, See- und Lufttransport sowie unterstützende Dienstleistungen wie Lagerhaltung, Lagerung, Spedition und Zollabfertigung für den Binnen- und Außenhandel. Der Bericht bietet eine vollständige Hintergrundanalyse des schwedischen Fracht- und Logistikmarktes, die eine Bewertung der Wirtschaft, einen Marktüberblick, Marktgrößenschätzungen für kritische Segmente, aufkommende Markttrends, Marktdynamik und wichtige im Bericht behandelte Unternehmensprofile umfasst. Der Bericht behandelt auch die Auswirkungen von COVID-19 auf den Markt.

Der schwedische Fracht- und Logistikmarkt ist nach Funktion (Frachttransport, Spedition, Lagerhaltung, Mehrwertdienste und sonstige Funktionen) und Endverbraucher (Fertigung und Automobil, Öl und Gas, Bergbau und Steinbrüche, Landwirtschaft, Fischerei und Forstwirtschaft, Bauwesen, Distributionshandel (Groß- und Einzelhandelssegmente - FMCG inbegriffen) und andere Endverbraucher (Telekommunikation, Pharmazeutika usw.)) segmentiert.

Der Bericht bietet Marktgröße und Prognosen für den schwedischen Fracht- und Logistikmarkt in Werten (USD) für alle oben genannten Segmente.

| Landwirtschaft, Fischerei und Forstwirtschaft |

| Bauwesen |

| Fertigung |

| Öl und Gas, Bergbau und Steinbrüche |

| Groß- und Einzelhandel |

| Sonstige |

| Kurier-, Express- und Paket- (KEP) | Nach Zieltyp | Inländisch |

| International | ||

| Spedition | Nach Transportmodus | Luft |

| See- und Binnenwasserstraßen | ||

| Sonstige | ||

| Frachttransport | Nach Transportmodus | Luft |

| Pipelines | ||

| Schiene | ||

| Straße | ||

| See- und Binnenwasserstraßen | ||

| Lagerhaltung und Lagerung | Nach Temperaturkontrolle | Nicht-temperaturkontrolliert |

| Temperaturkontrolliert | ||

| Sonstige Dienstleistungen | ||

| Nach Endverbraucherindustrie | Landwirtschaft, Fischerei und Forstwirtschaft | ||

| Bauwesen | |||

| Fertigung | |||

| Öl und Gas, Bergbau und Steinbrüche | |||

| Groß- und Einzelhandel | |||

| Sonstige | |||

| Nach Logistikfunktion | Kurier-, Express- und Paket- (KEP) | Nach Zieltyp | Inländisch |

| International | |||

| Spedition | Nach Transportmodus | Luft | |

| See- und Binnenwasserstraßen | |||

| Sonstige | |||

| Frachttransport | Nach Transportmodus | Luft | |

| Pipelines | |||

| Schiene | |||

| Straße | |||

| See- und Binnenwasserstraßen | |||

| Lagerhaltung und Lagerung | Nach Temperaturkontrolle | Nicht-temperaturkontrolliert | |

| Temperaturkontrolliert | |||

| Sonstige Dienstleistungen | |||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der schwedische Fracht- und Logistikmarkt 2025?

Er steht bei 27,46 Milliarden USD und soll bis 2030 33,11 Milliarden USD erreichen, was einer CAGR von 3,81% (2025-2030) entspricht.

Welcher Frachttransportmodus hält den größten Anteil?

Straßentransport dominiert mit 63,41% Anteil im Jahr 2024 dank flexibler Last-Mile-Reichweite.

Was ist das am schnellsten wachsende Segment unter Frachttransport?

Luftfrachttransport führt mit einer erwarteten CAGR von 4,29% zwischen 2025 und 2030, angetrieben von hochwertigen Exporten und E-Commerce.

Wer sind die führenden KEP-Spieler in Schweden?

PostNord führt mit 34,38% Marktanteil, gefolgt von DHL mit 19,65% und Posten Bring.

Wie gestaltet die Elektrifizierung den Frachttransport?

Regierungspläne zur Elektrifizierung von 2.000 km Autobahns und dynamische Ladepilotstrecken sollen Betriebskosten für schwere Elektrofahrzeuge senken und Emissionen über Fernverkehrskorridore reduzieren.

Welche Herausforderungen begrenzen das Wachstum des Schienenfrachttransports?

Kapazitätsengpässe auf dem Nordischen Dreieck-Korridor und Finanzierungslücken bei Gleisaufrüstungen verzögern die modale Verlagerung von der Straße zur Schiene.

Seite zuletzt aktualisiert am: