Größe des Automobilmarktes in Afrika

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

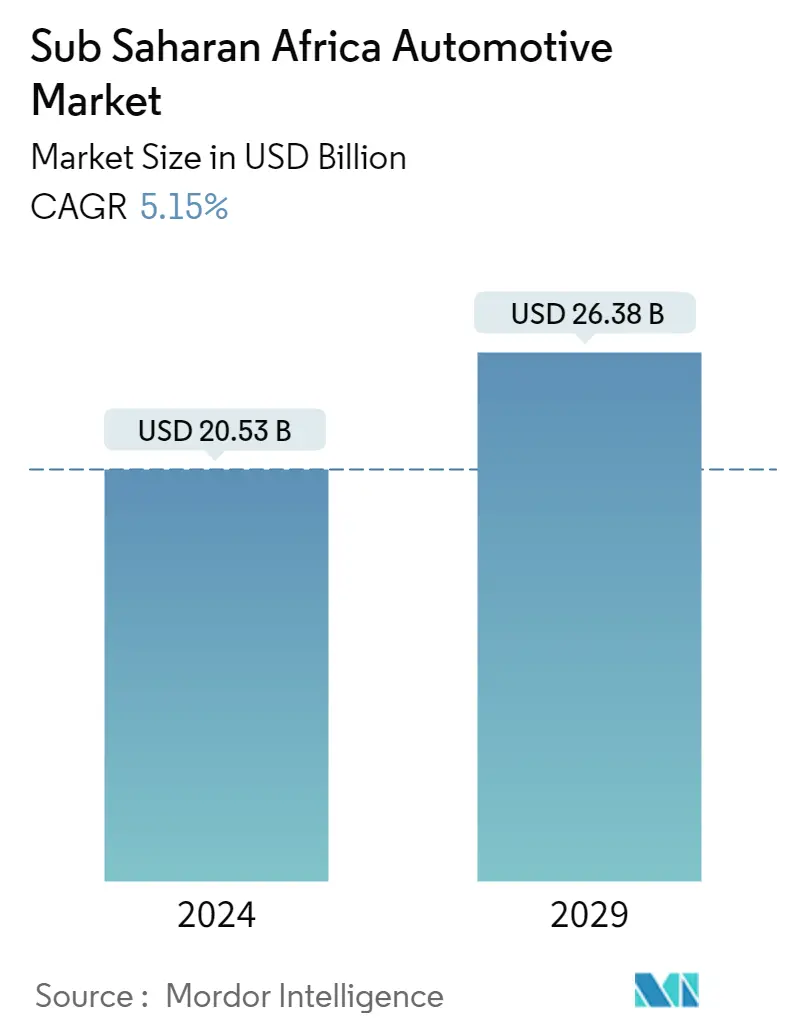

| Marktgröße (2024) | USD 20.53 Milliarden |

| Marktgröße (2029) | USD 26.38 Milliarden |

| CAGR(2024 - 2029) | 5.15 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des afrikanischen Automobilmarktes

Die Größe des Automobilmarktes in Subsahara-Afrika wird im Jahr 2024 auf 20,53 Milliarden US-Dollar geschätzt und soll bis 2029 26,38 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,15 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hatte erhebliche Auswirkungen auf den Markt und die Nachfrage bleibt immer noch hinter dem Vor-COVID-Niveau zurück. Bis 2018 stieg die Nachfrage nach Neufahrzeugen im afrikanischen Raum. Allerdings ergreifen Regierungen in der gesamten Region Initiativen, um die Automobilindustrie anzukurbeln, indem sie ein Importverbot für Gebrauchtfahrzeuge einführen. Nach Angaben des National Automotive Design and Development Council (NADDC) gibt Nigeria jährlich etwa 2,88 Billionen NGN (8 Milliarden US-Dollar) für den Import von etwa 300.000 bis 400.000 Autos aus.

Mittelfristig haben einige Regierungen in Subsahara-Afrika damit begonnen, Ziele für die Elektrifizierung von Fahrzeugen und Anreize für die Einführung von Elektrofahrzeugen bekannt zu geben, beispielsweise Steuerbefreiungen für den Verkauf von Elektrofahrzeugen in Ruanda. Darüber hinaus entsteht in der Region ein aufkeimendes Start-up-Ökosystem für Elektrofahrzeuge mit Schwerpunkt auf elektrischen Zweirädern. Laut Automobilexperten gab es Ende 2021 mehr als 20 Start-ups im Ökosystem mit einer Gesamtfinanzierung von mehr als 25 Millionen US-Dollar in diesem Jahr.

Um die Einfuhr von Fahrzeugen zu verhindern und die lokale Fahrzeugproduktion zu fördern, hat Nigeria außerdem einen Einfuhrzoll von 70 % auf importierte Fahrzeuge erhoben. Dies führte zu einem erhöhten Volumen lokal montierter und hergestellter Fahrzeuge im Land und die meisten lokalen Unternehmen verzeichneten Entwicklungen in ihrem Herstellungsprozess und ihrer Kapazität. Zum Beispiel,.

- Innoson Vehicles Manufacturing Limited (IVM) eröffnete 2019 in Nnewi, Bundesstaat Anambra, ein neues automatisiertes Werk zur Herstellung von Bussen. Das automatisierte Werk senkte die Kosten für den neuen Hummer-Bus mit 15 bis 17 Sitzplätzen von 16 Mio. NGN auf 9 Mio. NGN.

Trends auf dem Automobilmarkt in Afrika

Steigende andere alternative Kraftstoffe, um die Nachfrage auf dem Markt anzukurbeln

Der Verkehr ist derzeit für 10 % der gesamten Treibhausgasemissionen (THG) Afrikas verantwortlich, und diese Zahl wird voraussichtlich noch steigen, da der Fahrzeugpark in Subsahara-Afrika wächst. Es wird erwartet, dass der Fahrzeugbestand in den sechs Ländern, die etwa 70 % des jährlichen Fahrzeugabsatzes in Subsahara-Afrika und 45 % der Bevölkerung der Region ausmachen (Südafrika, Äthiopien, Ruanda, Uganda, Kenia und Nigeria), angetrieben durch Urbanisierung und steigende Einkommen. Mit der Erweiterung seines Fahrzeugparks wird die Herausforderung für Subsahara-Afrika darin bestehen, eine nachhaltigere Mobilität voranzutreiben und gleichzeitig zu vermeiden, dass das Land zu einer Mülldeponie für die weltweit unerwünschten gebrauchten ICE-Fahrzeuge wird.

Während die Dynamik zunimmt, steht Afrika südlich der Sahara beim Übergang zur Elektromobilität vor einigen einzigartigen Herausforderungen, darunter in einigen Fällen eine unzuverlässige Stromversorgung, eine geringe Erschwinglichkeit von Fahrzeugen und die Abhängigkeit von Gebrauchtfahrzeugen. Viele Länder haben erhebliche Fortschritte bei der Verbesserung des Stromzugangs gemacht (alle sechs genannten Länder haben städtische Stromzugangsquoten von über 70 %, einige sogar über 90 %); Die Zuverlässigkeit der Stromversorgung bleibt jedoch ein Problem. Darüber hinaus wurde für das Jahr 2020 der System Average Interruption Disruption Index (SAIDI) für Subsahara-Afrika mit 39,30 angegeben, verglichen mit 0,87 für OECD-Länder mit hohem Einkommen.

Auch die Infrastruktur Afrikas verbessert sich, was dem Automobilmarkt der Region zugute kommen wird. Es wird erwartet, dass einige Länder das Wachstum bis 2023 vorantreiben werden, wobei Länder wie Ghana eine Schlüsselrolle spielen.

- Ghana strebt danach, bis 2030 ein entwickeltes Land zu sein. Wenn das Land sein Ziel auch nur zur Hälfte erreicht, wird der ghanaische Automobilmarkt voraussichtlich schnell wachsen, da das Wirtschaftswachstum direkt proportional zum Wachstum der Automobilmärkte ist.

- Der kürzlich eingeführte Eleksa CityBug ist das günstigste Elektrofahrzeug für südafrikanische Straßen. Der neue Eleksa kostet am Point-of-Sale 230.000 Rand. Auf dem Land beweist der CityBug immer noch seine Verkehrstauglichkeit.

Südafrika wird voraussichtlich die größte Automobilindustrie des Kontinents sein

Die Kfz-Zinssätze schwanken jährlich in den Ländern südlich der Sahara und hängen stark vom Wirtschaftswachstum des einzelnen Landes ab. Die südafrikanische Automobilindustrie ist immer noch dabei, sich an die Marktkräfte anzupassen. Die zunehmende Zahl importierter Fahrzeuge und die Nachwirkungen der Weltwirtschaftskrise, insbesondere die Unsicherheit über die europäischen Märkte und die Auswirkungen auf die lokalen Exporte, beeinträchtigen die Produktion.

Auf diese Kräfte musste auch der Kfz-Ersatzteilmarkt reagieren. Beide Bereiche sind außerdem von steigenden Strom- und Rohstoffpreisen sowie steigenden Arbeitslöhnen, geringer Produktivität und mangelnder Flexibilität betroffen. Um zu überleben und zu wachsen, müssen Automobilunternehmen kontinuierlich Kundenbeziehungen ausbauen und pflegen, technische Exzellenz erreichen, qualifizierte Arbeitskräfte binden und erhebliche Risiken bewältigen.

Autoverkäufe in Südafrika im Jahr 2022. Toyota verkaufte im Juni 7.086 Einheiten (18,4 % Anteil) der Pkw-Verkäufe, VW verkaufte 5.652 Einheiten (14,7 % Anteil) und Suzuki verkaufte 4.622 Einheiten (12,0 % Anteil). Daimler Trucks and Buses verkaufte im Juni 387 Einheiten (14,9 %), Toyota 353 Einheiten (13,6 %) und Isuzu 322 Einheiten (12,4 %).

Überblick über die afrikanische Automobilindustrie

Die Automobilindustrie in der Region wird von führenden Herstellern wie Volkswagen, Toyota, Nissan, Hyundai und Suzuki dominiert. Zu den jüngsten Entwicklungen gehören:.

- Im Juli 2022 wird die südafrikanische Variante der kosmetischen Upgrades von Creta mit der neuen Version geteilt, die in Indonesien verkauft wird. Dazu gehört das Parametric Jewel-Designthema des Tucson der neuen Generation für den Kühlergrill und die geteilten LED-Scheinwerfer. Der Innenraum bleibt weitgehend unverändert und verfügt zusätzlich über einen 8-Zoll-Touchscreen. Es ist mit bis zu sechs Airbags, elektronischer Stabilitätskontrolle (ESC) und ABS mit EBD ausgestattet.

- Im August 2022 brachte Maruti Suzuki auch seinen neuen Kompakt-SUV Grand Vitara auf ausländischen Märkten auf den Markt. Der Grand Vitara SUV wurde kürzlich vor seiner offiziellen Markteinführung von Indiens größtem Automobilhersteller in Südafrika vorgestellt. Grand Vitara, der das S-förmige Kreuz ersetzen wird.

- Volkswagen hat sich in dem in Nigeria unterzeichneten MoU dazu verpflichtet, die Fertigung/Produktion schrittweise auszubauen und Nigeria langfristig zu einem Automobilstandort an der Westküste Afrikas zu machen.

Afrikas Automobilmarktführer

-

Nissan Motor Co., Ltd.

-

Toyota South Africa Motors (Pty) Ltd

-

Volkswagen South Africa

-

Hyundai Automotive South Africa

-

Suzuki Auto South Africa

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum afrikanischen Automobilmarkt

- Im Mai 2022 kam der Toyota Starlet 2022 mit einem Startpreis von 226.200 SAR in Südafrika an. Das Premium-Schrägheckmodell, in den USA als Toyota Glanza bekannt, wird in Indien hergestellt und unter der Marke Starlet exportiert. Es wurde kürzlich in Indien mit erheblichen Änderungen neu eingeführt.

Afrika-Automobilmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktführer

4.2 Marktbeschränkungen

4.3 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.3.1 Bedrohung durch neue Marktteilnehmer

4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

4.3.3 Verhandlungsmacht der Lieferanten

4.3.4 Bedrohung durch Ersatzprodukte

4.3.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Karosserietyp

5.1.1 Fließheck

5.1.2 Seit

5.1.3 Sports Utility Vehicles

5.1.4 Andere (Minivans, MPV usw.)

5.2 Nach Fahrzeugtyp

5.2.1 Personenkraftwagen

5.2.2 Nutzfahrzeuge

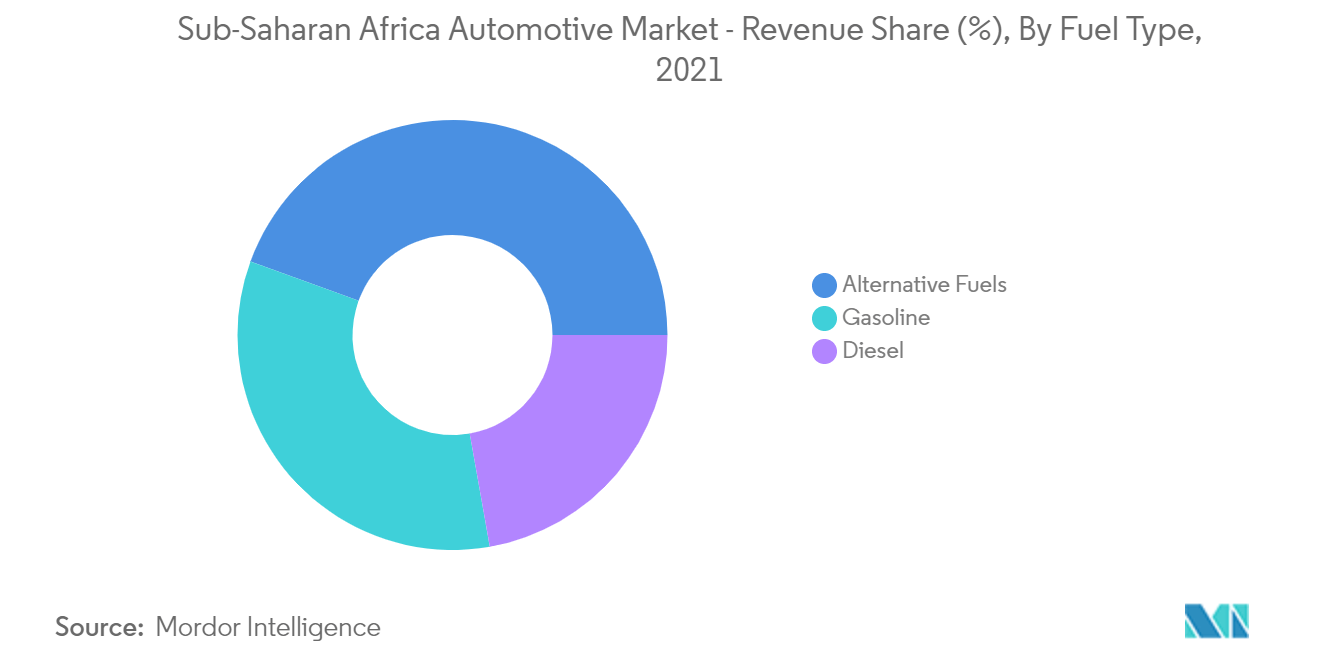

5.3 Nach Kraftstofftyp

5.3.1 Benzin

5.3.2 Diesel

5.3.3 Andere alternative Kraftstoffe

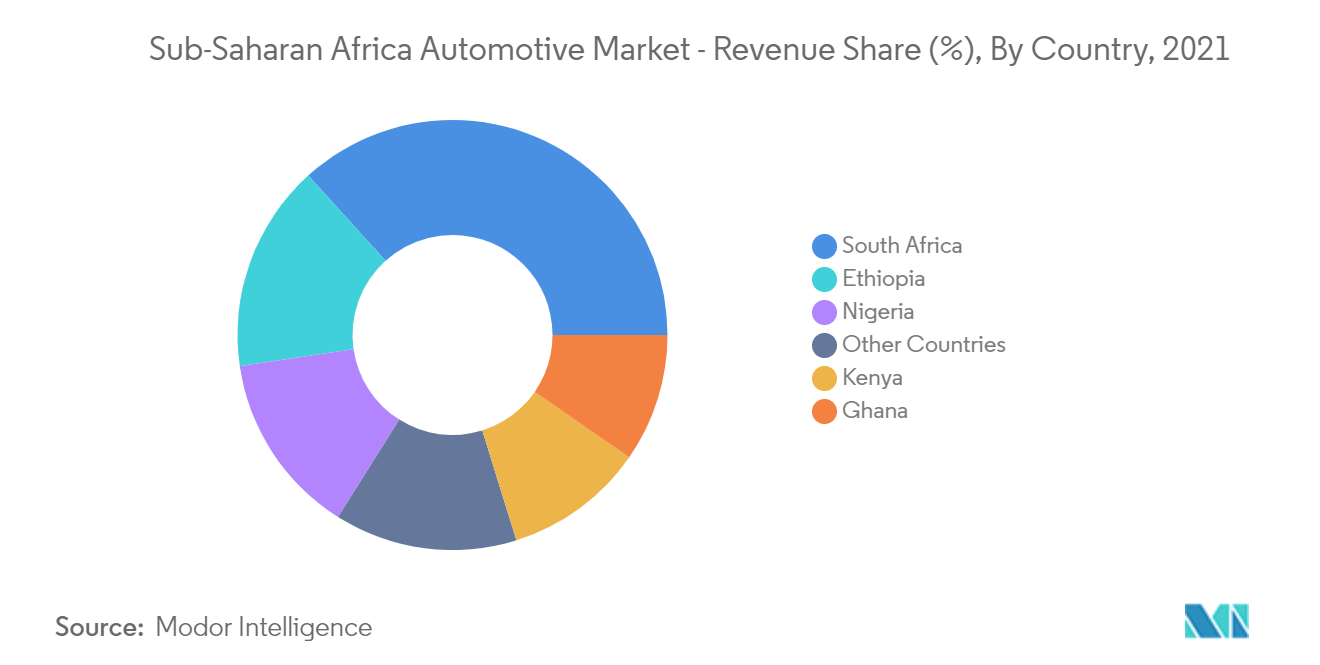

5.4 Land

5.4.1 Südafrika

5.4.2 Nigeria

5.4.3 Kenia

5.4.4 Äthiopien

5.4.5 Ghana

5.4.6 Andere Länder (Tansania, Angola, Sambia usw.)

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Marktanteil des Anbieters

6.2 Firmenprofile*

6.2.1 Toyota Motor Corporation

6.2.2 Volkswagen AG

6.2.3 Hyundai Motor Company

6.2.4 Groupe Renault

6.2.5 Nissan Motor Co., Ltd.

6.2.6 Isuzu Motors Ltd

6.2.7 Ford Motor Company

6.2.8 Honda Motor Company, Ltd.

6.2.9 Subaru Corporation

6.2.10 Suzuki Motor Corporation

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der afrikanischen Automobilindustrie

Der Ausblick auf den Automobilmarkt südlich der Sahara untersucht die wachsende Nachfrage der Region nach Personenkraftwagen, Nutzfahrzeugen und Zweirädern, OEM-Investitionen zum Aufbau einer Präsenz in Ländern, Entwicklungen auf dem Markt für Elektrofahrzeuge und Marktanteile von OEMs und OES. Vorschriften zum Import von Neu- und Gebrauchtfahrzeugen, von der Regierung erhobene Steuern für Neu- und Gebrauchtfahrzeuge, Regierungsinitiativen zur Förderung der Automobilindustrie und die Zukunft der Automobilindustrie in Subsahara-Afrika.

Der Automobilmarkt in Subsahara-Afrika ist nach Karosserietyp, Kraftstofftyp, Fahrzeugtyp und Geografie segmentiert.

Nach Karosserietyp ist der Markt in Schrägheckmodelle, Limousinen, Sport Utility Vehicles und andere unterteilt. NACH Kraftstofftyp ist der Markt in Benzin, Diesel und andere alternative Kraftstoffe unterteilt. Nach Fahrzeugtyp ist der Markt in Personenkraftwagen, Nutzfahrzeuge und Zweiräder unterteilt. Geografisch ist der Markt in Südafrika, Kenia, Nigeria, Äthiopien, Ghana und andere Länder unterteilt. Für jedes Segment wurden die Marktgröße und die Prognose auf Basis des Wertes (in Mio. USD) erstellt.

| Karosserietyp | ||

| ||

| ||

| ||

|

| Nach Fahrzeugtyp | ||

| ||

|

| Nach Kraftstofftyp | ||

| ||

| ||

|

| Land | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Automobilmarktforschung in Afrika

Wie groß ist der Automobilmarkt in Subsahara-Afrika?

Die Größe des Automobilmarktes in Subsahara-Afrika wird im Jahr 2024 voraussichtlich 20,53 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,15 % auf 26,38 Milliarden US-Dollar wachsen.

Wie groß ist der Automobilmarkt in Subsahara-Afrika derzeit?

Im Jahr 2024 wird die Größe des Automobilmarktes in Subsahara-Afrika voraussichtlich 20,53 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Automobilmarkt für Subsahara-Afrika?

Nissan Motor Co., Ltd., Toyota South Africa Motors (Pty) Ltd, Volkswagen South Africa, Hyundai Automotive South Africa, Suzuki Auto South Africa sind die wichtigsten Unternehmen, die auf dem Automobilmarkt in Subsahara-Afrika tätig sind.

Welche Jahre deckt dieser Automobilmarkt für Subsahara-Afrika ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Automobilmarkts in Subsahara-Afrika auf 19,52 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Automobilmarkts in Subsahara-Afrika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch den Markt für Subsahara-Afrika Größe des afrikanischen Automobilmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der afrikanischen Automobilindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Automobilindustrie in Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Africa Automotive umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.