Marktanalyse für Styrol

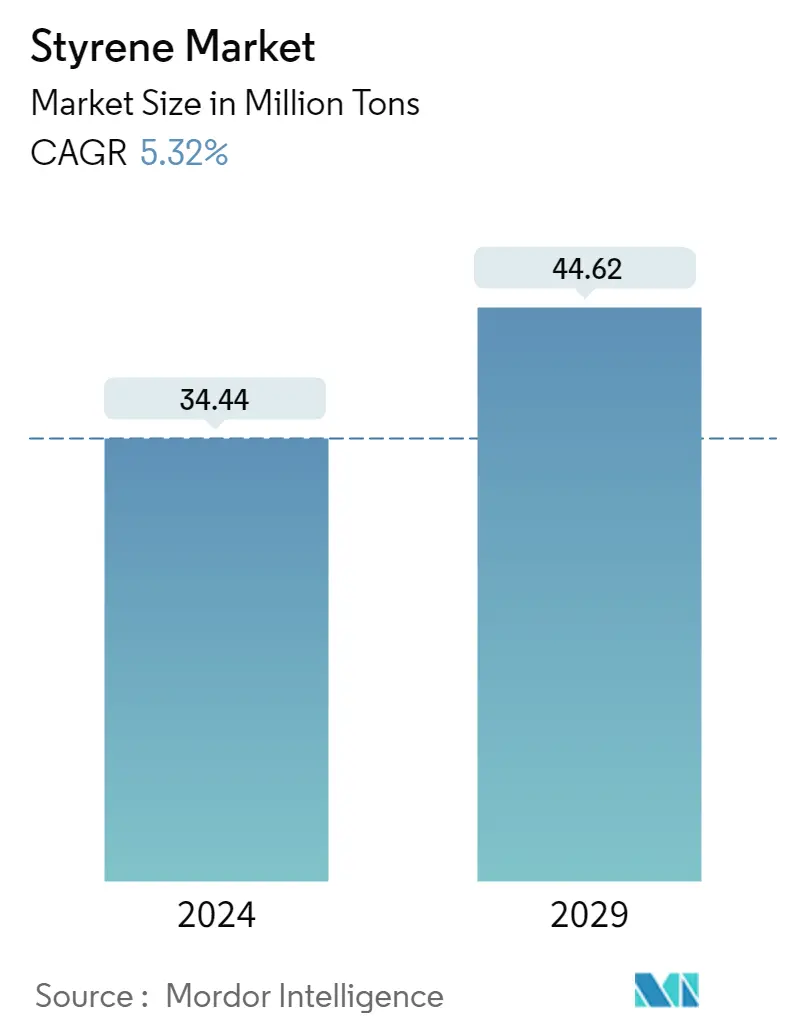

Die Größe des Styrolmarkts wird im Jahr 2024 auf 34,44 Millionen Tonnen geschätzt und soll bis 2029 44,62 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 5,32 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie wirkte sich negativ auf den Styrolmarkt aus. Allerdings erholte sich der Markt im Jahr 2021 deutlich, was auf den steigenden Verbrauch in verschiedenen Branchen wie der Verpackungs-, Bau-, Automobil- und anderen Industrie zurückzuführen ist.

- Kurzfristig ist die steigende Nachfrage aus der Unterhaltungselektronikindustrie ein wesentlicher Treiber für das Wachstum des untersuchten Marktes.

- Allerdings dürfte der zunehmende Einsatz biobasierter Kunststoffe in der Verpackungsindustrie das Wachstum des Marktes bremsen.

- Dennoch dürfte die laufende Forschung zur Entwicklung von biobasiertem Polystyrol bald lukrative Wachstumschancen für den Weltmarkt schaffen.

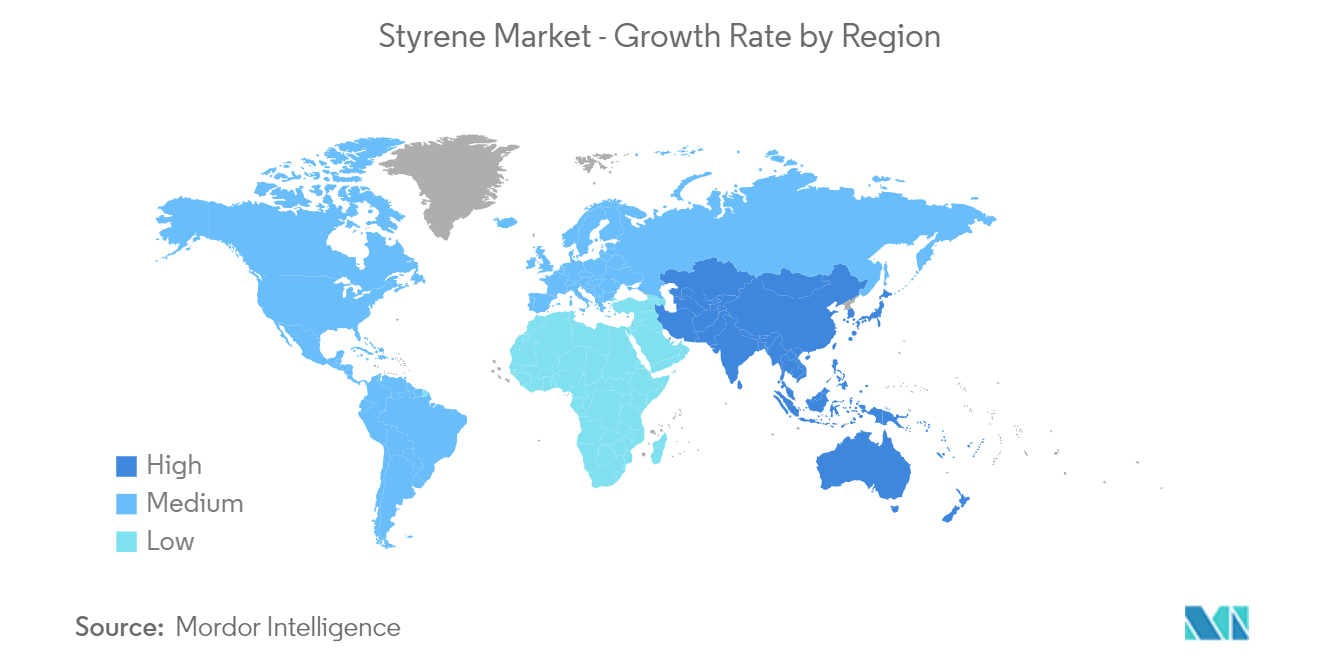

- Der asiatisch-pazifische Raum dominiert den Styrolmarkt, wobei der größte Verbrauch aus Ländern wie China, Japan, ASEAN-Ländern usw. stammt.

Markttrends für Styrol

Verpackungsindustrie soll den Markt vorantreiben

- Aufgrund seiner günstigen Eigenschaften wird Styrol häufig in der Verpackungsindustrie verwendet. Es handelt sich um einen vielseitigen, leichten Kunststoff mit hervorragender Klarheit, Schlagfestigkeit und Wärmeisolierung. Aufgrund dieser Eigenschaften eignet es sich für eine Vielzahl von Verpackungsanwendungen.

- Eine der häufigsten Anwendungen von Styrol in der Verpackungsindustrie ist die Herstellung von Polystyrolschaum, der oft als expandiertes Polystyrol (EPS) oder Styropor bezeichnet wird. EPS-Schaum wird häufig für Schutzverpackungen verwendet, darunter Polstermaterialien, Isolierungen für verderbliche Waren und leichte Versandbehälter.

- Styrol wird auch zur Herstellung von Hartpolystyrol verwendet, das üblicherweise in Lebensmittelverpackungen verwendet wird. Durchsichtige Polystyrolbehälter wie Muschelschalen, Becher und Tabletts erfreuen sich in der Gastronomiebranche großer Beliebtheit, da sie durch ihre Transparenz den Kunden einen einfachen Blick auf den Inhalt ermöglichen.

- Darüber hinaus wird Polystyrol auch in der Medizin- und Gesundheitsbranche für verschiedene Verpackungsanwendungen eingesetzt; IQVIA zeigt, dass der globale Pharmamarkt in den letzten Jahren deutlich gewachsen ist. Der gesamte globale Pharmamarkt wurde im Jahr 2022 auf 1,48 Billionen US-Dollar geschätzt. Dies ist nur ein leichter Anstieg gegenüber 2021, als der Markt einen Wert von 1,42 Billionen US-Dollar hatte.

- Im asiatisch-pazifischen Raum wächst die Nachfrage nach verpackten Lebensmitteln aufgrund von Veränderungen im Lebensstil, dem wachsenden verfügbaren Einkommen der Menschen, der zunehmenden Zahl von Berufstätigen und der wachsenden Vorliebe für Fast Food.

- Aufgrund von Faktoren wie dem wachsenden Pro-Kopf-Einkommen und dem Aufschwung der E-Commerce-Riesen im Land ist China der weltweit größte Verpackungsverbraucher. Indiens Verpackungsindustrie ist die fünftgrößte der Welt und wächst nach Angaben der Plastics Industry Association of India jährlich um etwa 22–25 %. Aufgrund hochqualifizierter Arbeitskräfte und günstiger Arbeitskosten können die Kosten für die Verpackung und Verarbeitung von Lebensmitteln bis zu 40 % niedriger sein als in Europa. Es wird erwartet, dass die wachsende Bevölkerung und die steigende Nachfrage nach Verpackungen den Markt antreiben werden.

- Ebenso beschäftigt die europäische Lebensmittel- und Getränkeindustrie im Jahr 2022 4,6 Millionen Menschen und erwirtschaftet einen Umsatz von 1,1 Billionen Euro (1,159 Billionen US-Dollar) sowie eine Wertschöpfung von 230 Milliarden Euro (242,37 Milliarden US-Dollar), was sie zu einer der größten Fertigungsindustrien in der Welt macht Europa. Dadurch erhöht die wachsende Lebensmittel- und Getränkeindustrie in der Region die Nachfrage nach Lebensmittelverpackungen und beflügelt den untersuchten Markt.

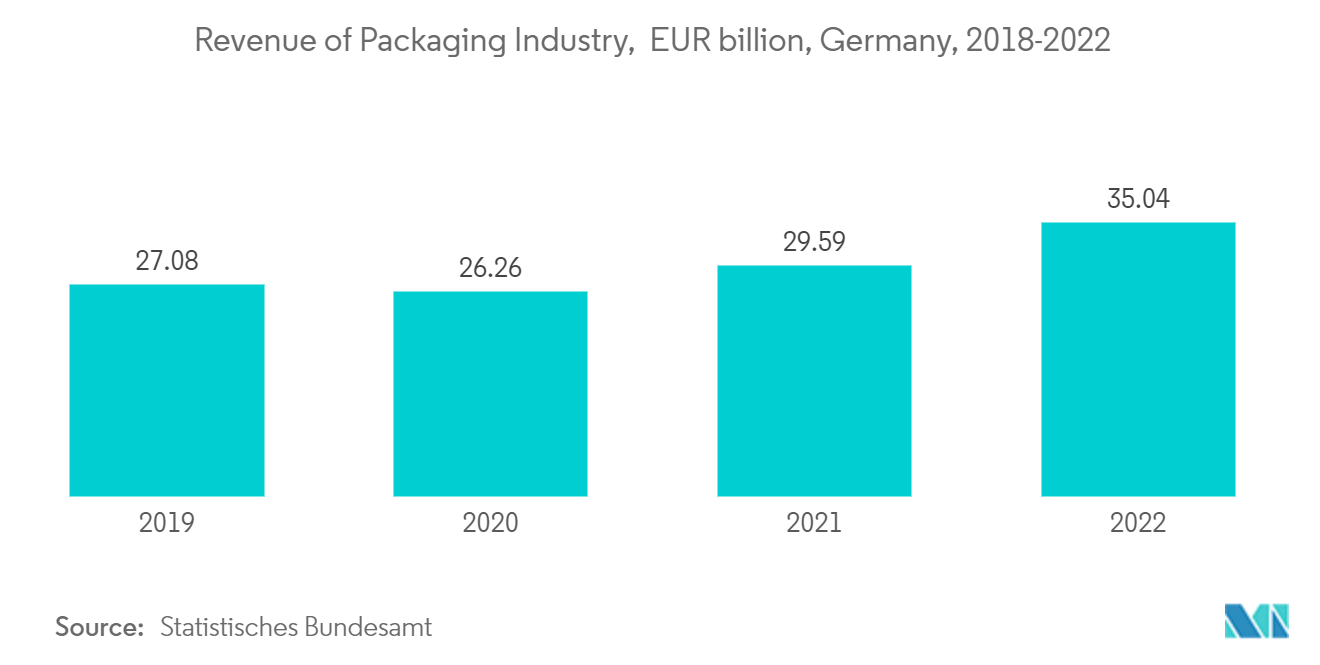

- Laut Statistischem Bundesamt hat der Umsatz der Verpackungsindustrie in Deutschland im Jahr 2022 35,04 Milliarden Euro (37,71 Milliarden US-Dollar) erreicht und ist im Vergleich zu den Vorjahren gewachsen.

- Solche Faktoren dürften die Nachfrage nach dem untersuchten Markt aus dem Verpackungssegment unterstützen.

Es wird erwartet, dass der asiatisch-pazifische Raum den Markt dominieren wird

- Der asiatisch-pazifische Raum dominierte den Markt und wird seine Dominanz im Prognosezeitraum wahrscheinlich beibehalten.

- Zunehmende Verpackungsanwendungen in der gesamten Region, eine starke Nachfrage nach Elektro- und Elektronikprodukten und das schnelle Wachstum der Automobil- und Transportbranche kurbeln den Styrolmarkt aktiv an.

- Laut ZEVI erreichte der asiatische Elektromarkt im Jahr 2021 ein Volumen von 3,11 Billionen Euro (3,67 Billionen US-Dollar), was einem Anstieg von 10 % entspricht. Die Nachfrage stieg im Jahr 2022 um 13 % und für 2023 wird eine Wachstumsrate von 7 % erwartet. Chinas Markt ist der größte der Welt und sogar bedeutender als die Märkte aller Industrieländer zusammen. Im Jahr 2021 trug der chinesische Markt 2,07 Billionen Euro (2,45 Billionen US-Dollar) oder 41,6 % des Weltmarktes bei; Darüber hinaus wuchs die chinesische Elektronikindustrie im Jahr 2022 um 14 %, und der Sektor wird voraussichtlich im Jahr 2023 um 8 % wachsen.

- Laut der China Association of Automobile Manufacturers (CAAM) verfügt China mit einer Gesamtproduktion von 27 Millionen Fahrzeugen im Jahr 2022 über die größte Automobilproduktionsbasis der Welt, was einem Anstieg von 3,4 % im Vergleich zu 26 Millionen produzierten Einheiten im letzten Jahr entspricht.

- China ist eine der wichtigsten Verpackungsindustrien der Welt. Es wird erwartet, dass das Land im Prognosezeitraum aufgrund des Anstiegs kundenspezifischer Verpackungen und der gestiegenen Nachfrage nach verpackten Konsumgütern im Lebensmittelsegment ein kontinuierliches Wachstum verzeichnen wird. Laut Interpak wird in China in der Kategorie Lebensmittelverpackungen die Gesamtverpackungsmenge im Jahr 2023 voraussichtlich 447 Milliarden Einheiten erreichen.

- Branchenpublikationen zufolge sollen im Zeitraum 2021–2022 neue Fabriken für Polystyrol und ABS-Kunststoffe mit einer Gesamtkapazität von über 3,5 Millionen Tonnen eröffnet werden, darunter neue Anlagen für Unternehmen wie Sinopec Gulei, Zhejiang Petrochemical und Shandong Lihuaya. Aufgrund der Energiekrise im Land kann es jedoch zu Verzögerungen kommen.

- Ebenso wird nach Angaben der Packaging Industry Association of India (PIAI) erwartet, dass die indische Verpackungsindustrie im Prognosezeitraum um 22 % wachsen wird. Darüber hinaus wird erwartet, dass der indische Verpackungsmarkt bis 2025 ein Volumen von 204,81 Milliarden US-Dollar erreichen wird, was einer jährlichen Wachstumsrate von 26,7 % zwischen 2020 und 2025 entspricht. Daher wird erwartet, dass der Markt für Kunststoffspritzguss in der Region wachsen wird.

- Was die Elektronik betrifft, so wurde die Produktion der globalen Elektronik- und IT-Industrie nach Angaben der Japan Electronics and Information Technology Industries Association (JEITA) im Jahr 2022 auf 3,44 Billionen US-Dollar geschätzt, was einer Wachstumsrate von 1 % gegenüber dem Vorjahr entspricht, verglichen mit 3,36 US-Dollar Billionen im Jahr 2021.

- Somit deuten die oben genannten Faktoren auf die steigende Nachfrage verschiedener Endverbraucher in der Region nach Styrol hin.

Überblick über die Styrolindustrie

Der untersuchte Markt ist teilweise fragmentiert und besteht aus Top-Playern. Zu den Hauptakteuren (nicht in einer bestimmten Reihenfolge) gehören unter anderem Shell PLC, Chevron Phillips Chemical Company LLC, SABIC, Repsol und INEOS.

Marktführer für Styrol

-

Shell Plc

-

SABIC

-

Repsol

-

INEOS

-

Chevron Phillips Chemical Company LLC.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Styrolmarkt

- Dezember 2022 LG Chem gab am Sonntag seine Pläne bekannt, ein neues Acrylnitril-Butadien-Styrol (ABS)-Produkt aus pflanzlichen Quellen auf den Markt zu bringen. Durch Innovation hat das Unternehmen seine Präsenz auf dem Markt gestärkt.

- März 2022 Repsol gibt seine Partnerschaft mit Ravago zum Bau der größten Polypropylen (PP)-Mischanlage zur Herstellung von Polycarbonat/Acrylnitril-Butadien-Styrol (PC-ABS) für den Automobilsektor in Marokko bekannt. Durch die Partnerschaft hat das Unternehmen seine globale Präsenz erweitert.

- Januar 2022 INEOS Styrolution startet eine 50.000-Tonnen-ABS-Produktionskapazität in Wingles, Frankreich. Dadurch wird das Produktportfolio von INEOS erweitert.

Segmentierung der Styrolindustrie

Styrol ist eine organische Verbindung, die üblicherweise zur Herstellung von Kunststoffen, Harzen und synthetischem Kautschuk verwendet wird. Es ist eine farblose Flüssigkeit mit einem charakteristisch süßen Geruch und leicht entzündlich. Styrol wird hauptsächlich zur Herstellung von Polystyrol verwendet, einem vielseitigen Kunststoff, der für seine Isoliereigenschaften und sein breites Anwendungsspektrum bekannt ist, darunter Verpackungsmaterialien, Einwegutensilien, Isolierungen und Konsumgüter.

Der Styrolmarkt ist nach Produkttyp, Endverbraucherindustrie und Geografie segmentiert. Der Markt ist nach Produkttyp in Polystyrol, Acrylnitril-Butadien-Styrol, Styrol-Butadien-Kautschuk und andere Produkttypen unterteilt. Nach Endverbraucherindustrie ist der Markt in Verpackungs-, Bau-, Konsumgüter-, Automobil- und Transportindustrie, Elektro- und Elektronikindustrie sowie andere Endverbraucherindustrien unterteilt. Der Bericht deckt auch die Marktgröße und Prognosen in 15 Ländern in den wichtigsten Regionen ab. Der Bericht bietet Marktgrößen- und Volumenprognosen (Tonnen) für die oben genannten Segmente.

| Produktart | Polystyrol | ||

| Acrylnitril-Butadien-Styrol | |||

| Styrol-Butadien-Kautschuk | |||

| Andere Produkttypen (Styrol-Acrylnitril) | |||

| Endverbraucherindustrie | Verpackung | ||

| Konstruktion | |||

| Konsumgüter | |||

| Automobil und Transport | |||

| Elektrik und Elektronik | |||

| Andere Endverbraucherindustrien (Textil) | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Südafrika | ||

| Saudi-Arabien | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Styrol-Marktforschung

Wie groß ist der Styrolmarkt?

Die Größe des Styrolmarktes wird im Jahr 2024 voraussichtlich 34,44 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,32 % auf 44,62 Millionen Tonnen wachsen.

Wie groß ist der Styrolmarkt derzeit?

Im Jahr 2024 wird die Größe des Styrolmarktes voraussichtlich 34,44 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Styrol-Markt?

Shell Plc, SABIC, Repsol, INEOS, Chevron Phillips Chemical Company LLC. sind die wichtigsten Unternehmen, die auf dem Styrolmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Styrolmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Styrol-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Styrolmarkt.

Welche Jahre deckt dieser Styrolmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Styrolmarktes auf 32,70 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Styrol-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Styrol-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Styrol-Butadien-Industriebericht

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Styrol im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Styrolanalyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.