Marktanalyse für sterile medizinische Verpackungen

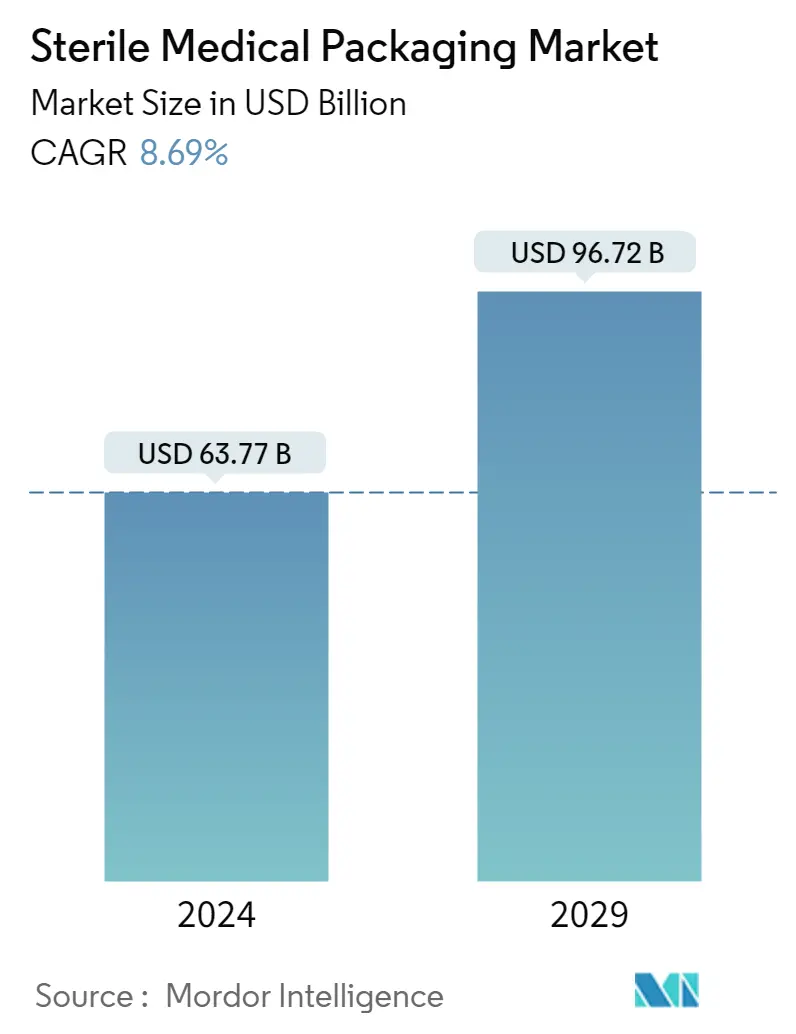

Die Marktgröße für sterile medizinische Verpackungen wird im Jahr 2024 auf 63,77 Milliarden US-Dollar geschätzt und soll bis 2029 96,72 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,69 % im Prognosezeitraum (2024–2029) entspricht.

- Die von Epidemien und Pandemien ausgehenden Bedrohungen werden immer deutlicher als anhaltende universelle Herausforderungen und gelten nun als oberste Priorität für Maßnahmen im Rahmen der globalen Gesundheitsagenda. Verschiedene Organisationen haben strenge Vorschriften zur Infektionsprävention und -kontrolle (IPC) erlassen, die voraussichtlich die Nachfrage nach sterilen medizinischen Verpackungen, kontaminationsfreien Medizinprodukten und der Verhinderung der Übertragung von Krankheiten steigern werden. Aufgrund dieser Regulierung investiert ein Akteur wie Jubilant HollisterStie in die Erweiterung seiner Kapazitäten. Im Mai 2022 investierte Jubilant HollisterStier 285 Millionen US-Dollar, um seine Kapazität zur Abfüllung und Endbearbeitung steriler Injektionspräparate in seinem Werk in Spokane, Washington, zu verdoppeln. Die Investition ist Teil der Kooperationsvereinbarung des Unternehmens, die 149,6 Millionen US-Dollar von der US-Regierung zur Erweiterung seiner wichtigen Impfstoffproduktionskapazitäten in den USA bereitstellt.

- Darüber hinaus erweitern Anbieter kontinuierlich ihre Geschäftstätigkeit, um ihr Produktportfolio zu erweitern. Beispielsweise hat Dordan Manufacturing Inc. (ein nach ISO 9001:2015 zertifiziertes Unternehmen) sein Reinraumprojekt initiiert, um sein bestehendes Fachwissen im Bereich medizinischer Verpackungen zu erweitern. Das Unternehmen entwirft, produziert und vertreibt maßgeschneiderte thermogeformte Verpackungen für verschiedene Branchen.

- Sterile medizinische Verpackungen sind ein wesentlicher Bestandteil der Gesundheitsversorgung und der Bekämpfung von Infektionskrankheiten. Bei sterilen medizinischen Verpackungen werden weiterhin Innovationen entwickelt und in Einwegoptionen und biologisch abbaubare Kunststoffe investiert, ohne dass das Risiko einer Kontamination besteht. Diese Verpackungen schützen Patienten, medizinisches Personal und Ärzte vor möglichen mikrobiellen Infektionen. Es trägt auch dazu bei, sicherzustellen, dass medizinische Produkte während Transport, Lagerung und Verwendung steril und nicht kontaminiert sind.

- In den letzten Jahren haben sich viele Polymere wie Polycarbonate, Polypropylen und Polyethylen als Material der Wahl in der medizinischen Verpackungsindustrie durchgesetzt. Hochleistungsfortschritte bei Kunststoffen und technischen Polymeren haben jedoch eine zunehmende Verbreitung in der Branche gefunden und ersetzen herkömmliche Metalle und bestehende Standardkunststoffe, vor allem aufgrund des Aufkommens strenger und robuster Desinfektionsmittel. Im September 2022 entwickelten Wissenschaftler im Vereinigten Königreich eine Kunststofffolie, die an ihrer Oberfläche haftende SARS-CoV-2-Viruspartikel allein durch Raumlicht abtöten kann. Der selbststerilisierende Film wurde von einem Team der Queen's University Belfast im Vereinigten Königreich entwickelt und ist kostengünstig herzustellen und leicht zu skalieren. Es wird in Tischdecken, Vorhängen in Krankenhäusern und Einwegschürzen verwendet. Die Folie ist mit einer dünnen Schicht aus Partikeln beschichtet, die ultraviolettes (UV) Licht absorbieren und reaktive Sauerstoffspezies – ROS – erzeugen, und soll Einweg-Kunststofffolien ersetzen, die in der Gesundheitsbranche verwendet werden.

- In europäischen Ländern verlangen EU-Vorschriften jedoch, dass verschiedene Pharmahersteller bei der Lieferung von Produkten in die EU die Good Manufacturing Practices (GMP) der EU einhalten. Darüber hinaus müssen Hersteller und Importeure von den zuständigen Behörden der Mitgliedstaaten lizenziert und registriert sein. Hersteller und Importeure werden regelmäßig von ihren EU-Behörden in der Gerichtsbarkeit oder anderen anerkannten Behörden überprüft, um die Einhaltung ihrer GMPs in der EU zu bestätigen. Dieser Prozess gilt unabhängig vom Standort des Herstellers. Wird das Produkt von einem anderen Unternehmen importiert, ist der Importeur für die GMP-Konformität verantwortlich.

- Darüber hinaus trugen Störungen in der Lieferkette zu einem Rückgang bei der Herstellung steriler Verpackungen im Zuge der globalen COVID-19-Pandemie bei. Im Gegensatz dazu begünstigen die zunehmenden Bedenken der Verbraucher im Zusammenhang mit der Virusexposition gegenüber verschiedenen Materialien das Wachstum der Branche. Darüber hinaus ist die schnelle Produktion während der Pandemie zu einem Schlüsselfaktor für medizinische Verpackungsexperten geworden. Immer mehr Medizinunternehmen fordern schnellere und nachhaltigere Verpackungen, und Verpackungsunternehmen übertreiben es, dieser Nachfrage nach COVID-19 gerecht zu werden.

Markttrends für sterile medizinische Verpackungen

Fläschchen und Ampullen dürften einen erheblichen Anteil haben

- Zu den sterilen medizinischen Verpackungen gehören hauptsächlich Fläschchen und Ampullen. Sie werden in der Pharmabranche häufig zur Abfüllung und Lagerung einer Vielzahl von Medikamenten und Pharmazeutika eingesetzt. In diesen Gegenständen können chemisch instabile Materialien, Medikamente und Chemikalien aufbewahrt werden. Diese helfen dabei, Manipulationen an dort aufbewahrten Medikamenten und anderen Dingen zu verhindern. Jede Probe, auch Medikamente und Medikamente, kann in Fläschchen länger aufbewahrt werden.

- Die Nachfrage nach Fläschchen und Ampullen ist aufgrund des Medikamenten- und Impfbedarfs im Zusammenhang mit der COVID-19-Pandemie in den letzten Jahren gestiegen. Hersteller von Pharmaverpackungen haben ihre Produktionskapazitäten deutlich erhöht. Monatlich werden Millionen von Fläschchen und Ampullen von Herstellern produziert, die voll ausgelastet sind.

- Große Unternehmen der Branche konzentrieren sich auf Expansionen durch Investitionen und Kooperationen. Beispielsweise kündigte der deutsche Pharmaverpackungslieferant Gerresheimer im August 2022 eine Investition von bis zu 94 Millionen US-Dollar an, um seine Produktions-, Versand- und Vertriebskapazitäten für Glasfläschchen in den Vereinigten Staaten zu stärken. Für das Erweiterungsprojekt wird das Unternehmen sein Werk in North Carolina um eine Fläschchenformungslinie erweitern. Dazu gehören Maßkontrolle, Glühen, visuelle Inspektion und Verpackungslinien.

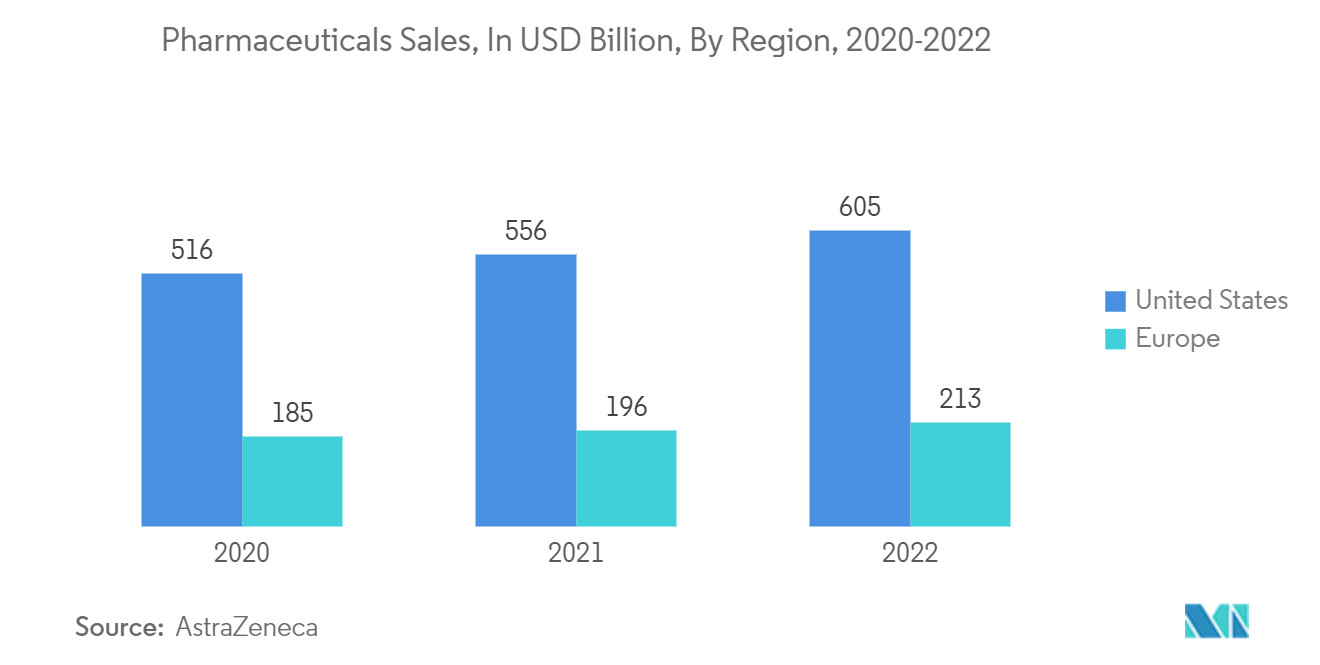

- Glas ist eines der Materialien, die häufig zur Herstellung von Fläschchen und Ampullen verwendet werden. Die steigenden Gesundheitsausgaben, zusammen mit wachsenden Arzneimittelverkäufen und der zunehmenden Neigung verschiedener Endverbraucher, darunter Krankenhäuser und Pharmaunternehmen, würden die Verwendung der Artikel aufgrund ihrer chemischen Inertheit und Undurchlässigkeit gegenüber Arzneimittelstabilität, Glasfläschchen und Ampullenverpackungen vorantreiben flüssige und lyophilisierte Medikamente. Darüber hinaus wachsen laut AstraZeneca die Arzneimittelumsätze in den Vereinigten Staaten im Jahresvergleich um etwa 8 % und haben im Jahr 2022 605 Milliarden US-Dollar erreicht, verglichen mit 516 Milliarden US-Dollar im Jahr 2020.

- Darüber hinaus besteht in Ländern mit hoher Bevölkerungsdichte ein steigender Bedarf an Fläschchen und Ampullen. Die steigende Pharmaproduktion in diesen Ländern steigert den Bedarf zusätzlich. Abhängig von Parametern wie Inhaltsstoffen und Medikamentengehalt müssen sie in einem nicht reaktiven Behälter verpackt werden. Der erhöhte Verbrauch von Biopharmazeutika, Impfstoffen und Insulin, insbesondere in Ländern im asiatisch-pazifischen Raum, Lateinamerika und Osteuropa, dürfte im Prognosezeitraum zu einem Anstieg der Verwendung von Ampullen führen.

Für Nordamerika wird ein deutliches Wachstum erwartet.

- Die Industrieländer in der Region, wie die Vereinigten Staaten und Kanada, verfügen über wohlhabende Volkswirtschaften, alternde Bevölkerungen und fortschrittliche medizinische Versorgungssysteme. Mit seiner hochentwickelten Grundversorgungsgemeinschaft, umfangreichen medizinischen und biowissenschaftlichen Forschungsaktivitäten, einer hohen Ausgabenintensität im Gesundheitswesen und einer umfangreichen Pharma- und Medizinbedarfs- sowie Medizingeräteindustrie sind die Vereinigten Staaten der weltweit größte Markt für sterile medizinische Verpackungsprodukte. Es ist einer unserer wichtigsten geografischen Märkte.

- Hohe medizinische Ausgaben für Medizintechnik treiben die Nachfrage nach dem Markt für sterile medizinische Verpackungen in den Vereinigten Staaten an. Der technologische Fortschritt in der Medizin hat es Ärzten ermöglicht, Krankheiten auf bisher schwierige Weise zu diagnostizieren und zu behandeln. Erhöhte medizinische Ausgaben für Medizintechnik können dazu führen, dass neue medizinische Geräte und Produkte auf den Markt kommen. Mit zunehmender Verfügbarkeit, Anzahl und Vielfalt an Geräten und Produkten steigt auch die Nachfrage nach sterilen medizinischen Verpackungen.

- Internationale Unternehmen weiten ihr Geschäft in der Region aus. Im März 2023 eröffnete Granules India seine Verpackungsanlage über seine Abspaltungstochtergesellschaft Granules Consumer Health (GCH) mit Sitz in Virginia, USA. Die Anlage ist über 79.000 Quadratmeter groß und mit Verpackungslinien und Reinräumen ausgestattet, um verschreibungspflichtige und rezeptfreie Produkte auf dem gesamten US-Markt zu verpacken und zu versenden. Die Einrichtung erhielt die US-amerikanische FDA-Zulassung mit null 483 Beobachtungen.

- Die steigende Nachfrage nach sterilen medizinischen Verpackungsprodukten aus der Pharmaindustrie würde das Wachstum des untersuchten Marktes im geplanten Zeitraum weiter vorantreiben. Laut StatCan wird der Umsatz der Pharma- und Medizinindustrie im Jahr 2024 voraussichtlich 9,94 Milliarden US-Dollar betragen.

- Darüber hinaus treibt die steigende Nachfrage nach injizierbaren Arzneimitteln in Kanada das Wachstum von Glasflaschen voran. Der Bedarf an Onkologie- und anderen hochwirksamen Medikamenten (wie Steroiden, intravenösen Flüssigkeiten und Antikörperkonjugaten, die einen schnellen Wirkungseintritt erfordern) wird voraussichtlich der wichtigste Wachstumstreiber sein. Darüber hinaus konzentrieren sich Global Player wie Hikma Pharmaceuticals PLC auf die Einführung steriler injizierbarer Medikamente in der Region. Im März 2023 kündigte Hikma Pharmaceuticals PLC (Hikma), ein multinationales Pharmaunternehmen, die Einführung von vier neuen sterilen injizierbaren Medikamenten in Kanada an, die neue Behandlungsmöglichkeiten für Patienten und Gesundheitsdienstleister bieten und gleichzeitig die wachsende Präsenz des Unternehmens auf dem kanadischen Markt ausbauen.

Überblick über die Branche der sterilen medizinischen Verpackungen

Der Markt für sterile medizinische Verpackungen ist hart umkämpft, da mehrere kleine und große Akteure auf nationalen und internationalen Märkten tätig sind. Die Marktteilnehmer verfolgen wichtige Strategien wie Produktinnovationen, Fusionen und Übernahmen sowie strategische Partnerschaften, um ihr Produktportfolio zu erweitern und ihre geografische Reichweite zu erweitern. Zu den Marktteilnehmern zählen unter anderem Amcor PLC, Steripack Ltd, Wipak Group und Placon Corporation.

Im Mai 2022 eröffnete Cleanroom Film and Bags (CFB), ein Geschäftsbereich eines in den USA ansässigen Verpackungsunternehmens, eine Anlage zur Herstellung steriler Reinraumverpackungen. Die Anlage verfügt über ISO-zertifizierte Reinräume und wird solarbetriebene Energie nutzen.

Im April 2022 erweiterte Amcor seine Gesundheitsverpackungsanlage in Sligo, Irland, um seine Position in der Sterilverpackungsbranche zu stärken. Im Rahmen des Projekts wird Amcor Reinraumfertigungsumgebungen der Klasse VII und ISO 13485-zertifizierte fortschrittliche Thermoformungsbetriebe hinzufügen, die den gesetzlichen Anforderungen entsprechen.

Marktführer für sterile medizinische Verpackungen

-

Amcor PLC

-

Dupont De Nemours Inc.

-

Steripack Ltd

-

Wipak Group

-

Placon Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für sterile medizinische Verpackungen

- April 2023 Die Stadt Warschau, Indiana, und die Kosciuszko Economic Development Corporation (KEDCO) gaben bekannt, dass das globale Lieferkettenlösungsunternehmen Mentor Supply Chain USA (Mentor Media) im Warschauer Technologiepark ein Zentrum für sterile Verpackung und Lieferkettenmanagement eröffnen wird. Zu den Geschäftsfeldern gehören Veredelungsdienste für medizinische Geräte und Lieferkettenmanagementdienste. Solche Erweiterungen treiben das Marktwachstum für sterile medizinische Verpackungen voran.

- November 2022 Schreiner MediPharm, ein Spezialist für Arzneimitteletiketten, und SCHOTT Pharma, ein Hersteller von Lösungen zur Arzneimitteleindämmung und -abgabe für Arzneimittel, erweitern ihre Partnerschaft, um neue intelligente Konzepte zu entwickeln, die vorgefüllten Spritzen einen funktionalen Mehrwert verleihen. Bisher konzentrierte sich diese Partnerschaft hauptsächlich auf die Ausstattung von COC-Spritzen mit analogen Merkmalsetiketten. Zwei pharmazeutische Verpackungsunternehmen haben Spritzen mit RFID-Etiketten auf den Markt gebracht und digitalisieren derzeit vorgefüllte Spritzen.

Segmentierung der Branche für sterile medizinische Verpackungen

Die sterilen Verpackungsprodukte dienen vor allem dazu, Medikamente und medizinische Geräte sowie andere pharmazeutische Produkte vor Kontamination zu schützen. Diese sind langlebig, reißfest und verfügen über eine hervorragende mikrobielle Barriere, wodurch die Verpackung steril bleibt.

Der Markt für sterile medizinische Verpackungen ist nach Materialtyp (Kunststoffe (PP, Polyester, PS, PVC, HDPE), Papier und Pappe, Glas), Produkttyp (Thermoformtabletts, sterile Flaschen und Behälter, Beutel und Beutel, Blisterpackungen, Fläschchen) segmentiert und Ampullen, vorgefüllte Spritzen, Wickel), Anwendungstyp (pharmazeutische, chirurgische und medizinische Geräte, IVD), Sterilisationstyp (chemische Sterilisation, Strahlensterilisation, Druck-/Temperatursterilisation) und nach Geografie (Nordamerika (USA, Kanada). ), Europa (Großbritannien, Frankreich, Deutschland, Italien, Spanien), Asien-Pazifik (China, Japan, Indien, Australien), Lateinamerika (Brasilien, Argentinien, Mexiko), Naher Osten und Afrika (Saudi-Arabien, Südafrika). , Ägypten). Die Marktgrößen und Prognosen werden in Werten (USD) für alle oben genannten Segmente angegeben.

| Plastik | PP |

| Polyester | |

| PS | |

| PVC, HDPE usw. | |

| Papier und Pappe | |

| Glas | |

| Andere |

| Thermoform-Tabletts |

| Sterile Flaschen und Behälter |

| Beutel und Taschen |

| Blisterpackungen |

| Fläschchen und Ampullen |

| Fertigspritzen |

| Wraps |

| Pharmazeutisch |

| Chirurgische und medizinische Geräte |

| IVD |

| Andere Anwendungen |

| Chemische Sterilisation |

| Strahlensterilisation |

| Druck-/Temperatursterilisation |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Rest der Welt |

| Nach Materialtyp | Plastik | PP |

| Polyester | ||

| PS | ||

| PVC, HDPE usw. | ||

| Papier und Pappe | ||

| Glas | ||

| Andere | ||

| Nach Produkttyp | Thermoform-Tabletts | |

| Sterile Flaschen und Behälter | ||

| Beutel und Taschen | ||

| Blisterpackungen | ||

| Fläschchen und Ampullen | ||

| Fertigspritzen | ||

| Wraps | ||

| Nach Anwendungstyp | Pharmazeutisch | |

| Chirurgische und medizinische Geräte | ||

| IVD | ||

| Andere Anwendungen | ||

| Nach Sterilisationstyp | Chemische Sterilisation | |

| Strahlensterilisation | ||

| Druck-/Temperatursterilisation | ||

| Nach Geographie | Nordamerika | |

| Europa | ||

| Asien-Pazifik | ||

| Rest der Welt |

Häufig gestellte Fragen zur Marktforschung für sterile medizinische Verpackungen

Wie groß ist der globale Markt für sterile medizinische Verpackungen?

Es wird erwartet, dass der globale Markt für sterile medizinische Verpackungen im Jahr 2024 63,77 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,69 % auf 96,72 Milliarden US-Dollar wachsen wird.

Wie groß ist der globale Markt für sterile medizinische Verpackungen derzeit?

Im Jahr 2024 wird die Größe des globalen Marktes für sterile medizinische Verpackungen voraussichtlich 63,77 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Markt für sterile medizinische Verpackungen?

Amcor PLC, Dupont De Nemours Inc., Steripack Ltd, Wipak Group, Placon Corporation sind die wichtigsten Unternehmen, die auf dem Markt für sterile medizinische Verpackungen tätig sind.

Welches ist die am schnellsten wachsende Region im globalen Markt für sterile medizinische Verpackungen?

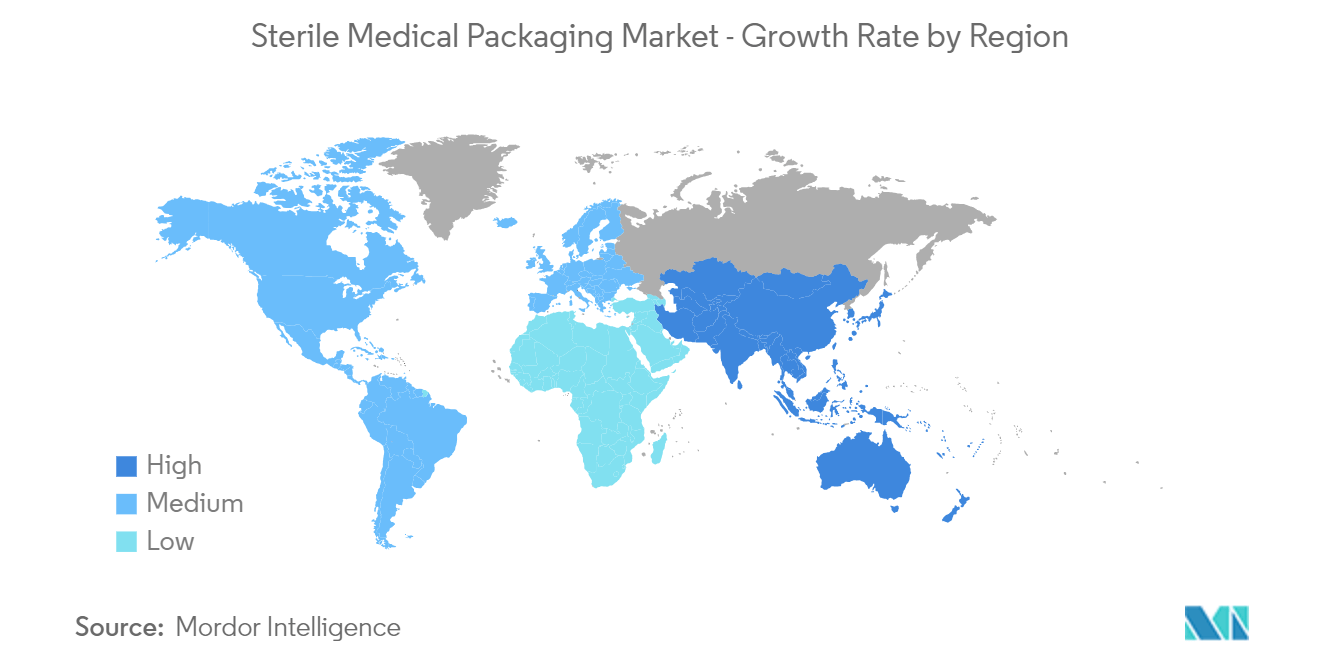

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Markt für sterile medizinische Verpackungen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Markt für sterile medizinische Verpackungen.

Welche Jahre deckt dieser globale Markt für sterile medizinische Verpackungen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die globale Marktgröße für sterile medizinische Verpackungen auf 58,67 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Marktes für sterile medizinische Verpackungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die globale Marktgröße für sterile medizinische Verpackungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über sterile medizinische Verpackungen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate steriler medizinischer Verpackungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse steriler medizinischer Verpackungen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.