Marktanalyse für Spezialchemikalien

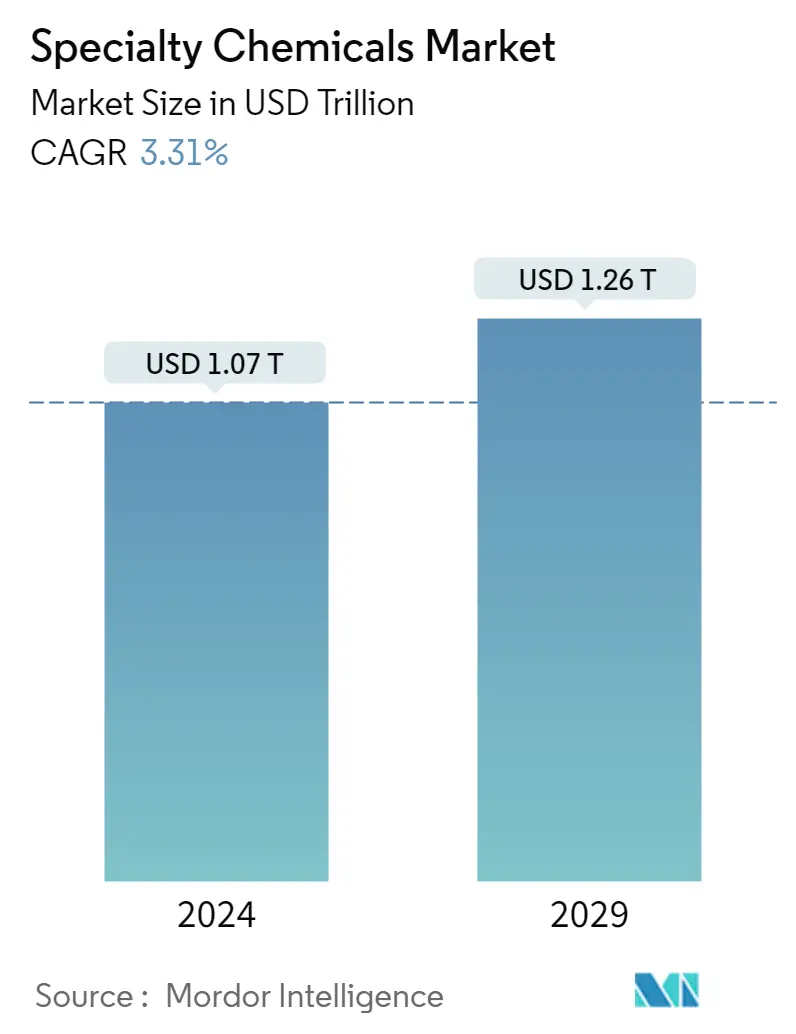

Die Marktgröße für Spezialchemikalien wird im Jahr 2024 auf 1,07 Billionen US-Dollar geschätzt und soll bis 2029 1,26 Billionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,31 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wurde durch den COVID-19-Ausbruch im Jahr 2020 negativ beeinflusst. Aufgrund des Pandemieszenarios verhängten mehrere Länder einen Lockdown, der zu Unterbrechungen der Lieferkette, Arbeitsunterbrechungen und Arbeitskräftemangel führte. Seit der Aufhebung der Beschränkungen erholt sich der Sektor jedoch gut. Steigende Hausverkäufe und neue Projekteinführungen haben zu einem Anstieg der Nachfrage nach Farben, Lacken und Bauchemikalien geführt. Die steigende Nachfrage nach Halbleitern, integrierten Schaltkreisen und Agrochemikalien führte in den letzten zwei Jahren zu einer Markterholung.

- Die Hauptfaktoren für das Marktwachstum sind das robuste Wachstum der Bauaktivitäten, insbesondere im asiatisch-pazifischen Raum sowie im Nahen Osten und in Afrika. Darüber hinaus treibt die wachsende Bevölkerung weltweit die Nachfrage nach Nahrungsmitteln voran.

- Auf der anderen Seite sind zunehmende Umweltvorschriften und sinkende Reserven an fossilen Brennstoffen die Hemmnisse, die das Wachstum des Marktes behindern.

- Die zunehmende Forschung und Entwicklung zur Entwicklung neuartiger Produkte wird dem untersuchten Markt im Prognosezeitraum wahrscheinlich Chancen bieten.

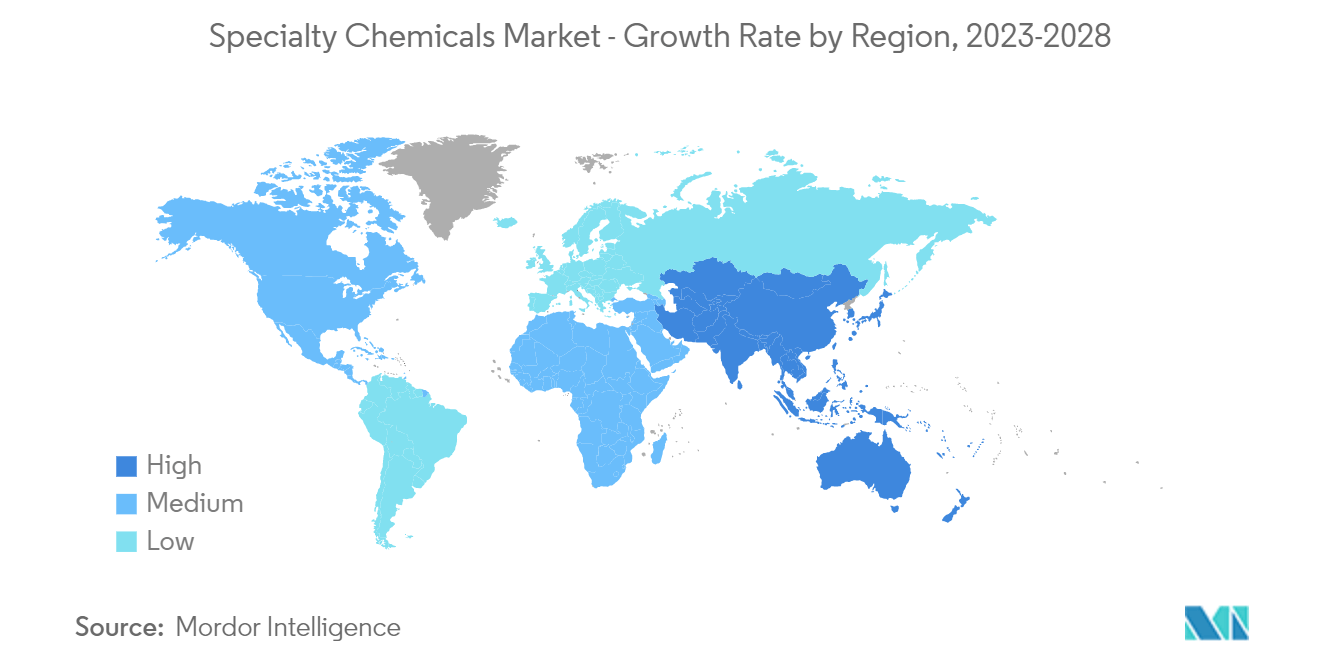

- Der asiatisch-pazifische Raum dominierte den Weltmarkt aufgrund der großen Kundenbasis, was zu einer hohen Nachfrage nach Spezialchemikalien, einer steigenden Industrieproduktion und einem robusten Wachstum des Bausektors in der Region führte.

Markttrends für Spezialchemikalien

Segment Agrochemikalien soll die Marktnachfrage dominieren

- Das Segment der Agrochemikalien dominierte den Marktanteil der Spezialchemikalien. Das Wachstum des Segments wird maßgeblich durch die sinkende Ackerfläche pro Kopf und die weltweit steigende Nachfrage nach Nahrungsmitteln getragen.

- Die Weltbevölkerung wächst rasant. Diese wachsende Bevölkerung erhöht den Nahrungsmittelbedarf. Die Versorgung dieser ständig wachsenden Bevölkerung mit Nahrungsmitteln wird zu einer Bedrohung. Andererseits geht die Ackerfläche aufgrund der Industrialisierung und Urbanisierung zurück. Düngemittel werden seit langem zur Steigerung der Pflanzenproduktivität eingesetzt, wodurch die Nachfrage nach Agrochemikalien im Prognosezeitraum steigt.

- Angesichts des steigenden Pro-Kopf-Einkommens und der wachsenden Bevölkerung wird geschätzt, dass die Nachfrage nach Nahrungsmitteln und Nutzpflanzen weltweit steigt. Laut FAO wird beispielsweise erwartet, dass die Nahrungsmittelnachfrage in den Vereinigten Staaten bis 2050 um 50–90 % steigen wird.

- Die Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) und das International Food Policy Research Institute (IFPRI) haben Prognosen für einen Anstieg der weltweiten Nahrungsmittelnachfrage bis 2050 veröffentlicht. Die FAO-Prognosen deuten darauf hin, dass die weltweite Nahrungsmittelnachfrage bis 2050 um 70 % steigen könnte , wobei ein Großteil des prognostizierten Anstiegs der weltweiten Nahrungsmittelnachfrage voraussichtlich auf steigende Verbrauchereinkommen in der Asien-Pazifik-Region, Osteuropa und Lateinamerika zurückzuführen sein wird.

- Darüber hinaus erfreuen sich Mikronährstoffdünger, biobasierte Düngemittel und Spezialdünger (z. B. Flüssigdünger) aufgrund der wachsenden Bedenken hinsichtlich der Nährstoffaufnahme durch Pflanzen und der zunehmenden Gesundheits- und Umweltbedenken immer größerer Beliebtheit.

- Bioherbizide, die Mikroben als biologische Unkrautbekämpfungsmittel nutzen, erfreuen sich neben synthetischen Herbiziden auch zunehmender Beliebtheit in der integrierten Schädlingsbekämpfung. Obwohl das Segment nur einen winzigen Teil der Branche ausmacht, wird mit einem deutlichen Wachstum gerechnet.

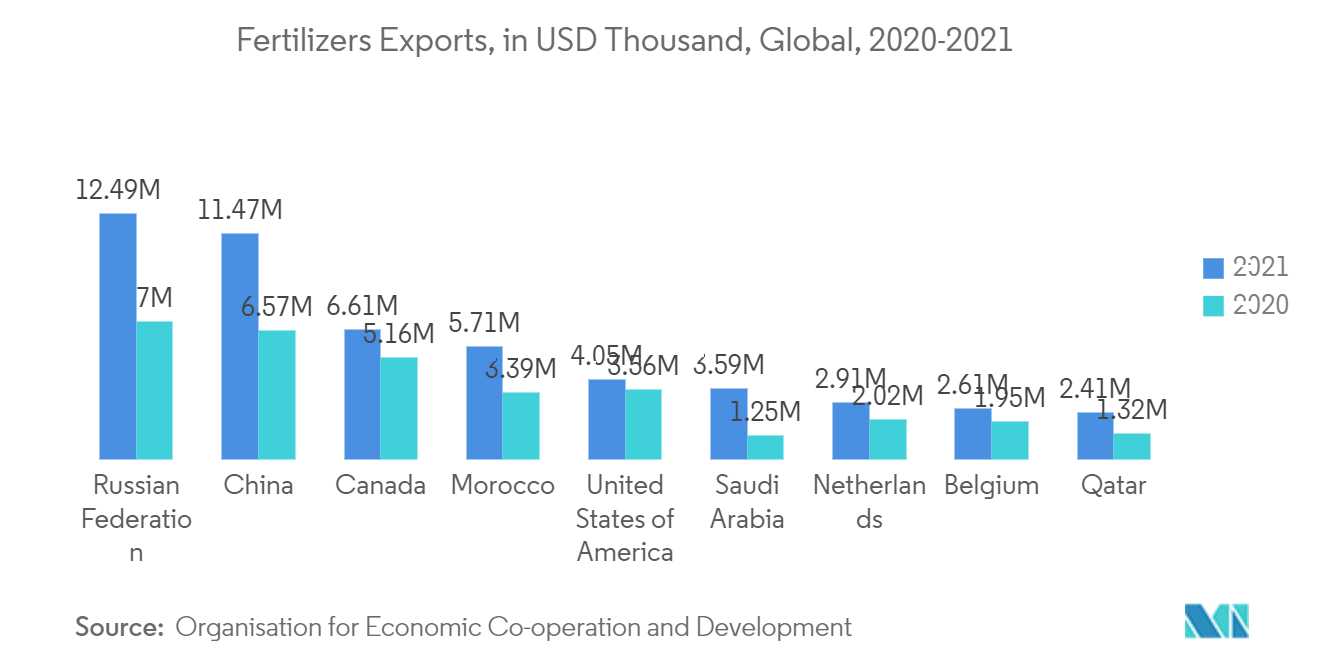

- Die von allen Ländern exportierten Düngemittel beliefen sich im Jahr 2021 auf rund 83,2 Milliarden US-Dollar. Dieser Dollarbetrag spiegelt einen durchschnittlichen Anstieg von 50,7 %5 für alle Düngemittelversender im Jahr 2020 wider, als sich die gesamten Düngemittelexporte auf 55,2 Milliarden US-Dollar beliefen.

- Russland exportierte im Jahr 2021 12,4 Milliarden US-Dollar, ein Anstieg von rund 78 % im Vergleich zu 2020 (6,99 Milliarden US-Dollar), wobei Indien einer der größten Importeure aus der Föderation ist. Darüber hinaus verzeichnete China einen deutlichen Anstieg der Exporte um fast 74,6 %. Die Düngemittelexporte aus China beliefen sich im Jahr 2021 auf 11,47 Milliarden US-Dollar.

- Darüber hinaus sind die Verknappung landwirtschaftlicher Flächen und der Verlust von Ernten aufgrund von Schädlingen und Krankheiten die wesentlichen Faktoren, die den Insektizidmarkt antreiben.

- Daher wird erwartet, dass all diese günstigen Trends die Nachfrage nach dem Agrochemikalienmarkt im Prognosezeitraum ankurbeln werden. Es wird erwartet, dass dadurch der Bedarf an Spezialchemikalien steigt.

Asien-Pazifik-Region wird den Markt dominieren

- Der asiatisch-pazifische Raum dominierte den Spezialchemiemarkt. Aufgrund des robusten Wachstums des Bausektors, der steigenden Nachfrage nach Kosmetikprodukten, der steigenden Investitionen und der Produktion in der zunehmenden Produktion der Elektro- und Elektronikindustrie, der steigenden Nachfrage nach Klebstoffen und Kunststoffen aus der Verpackungsindustrie usw. dürfte es seine Position im Prognosezeitraum behalten zunehmende Installation von Wasseraufbereitungssystemen durch die Industrie in der Region.

- Die wachsende Bevölkerung in der Region, insbesondere in Ländern wie China und Indien, erhöht die Nachfrage nach Nahrungsmitteln. Es wird erwartet, dass es den Markt für Agrochemikalien ankurbelt und somit dazu beiträgt, dass der Markt für Spezialpolymere im Prognosezeitraum wächst.

- Das Wachstum des asiatisch-pazifischen Bausektors wird hauptsächlich durch die Expansion des Dienstleistungssektors vorangetrieben, was zu einem Anstieg der Nachfrage nach Büroflächen, einer Zunahme von Wohnungsbauprojekten und einem Zufluss von Investitionen multinationaler Unternehmen zum Aufbau einer industriellen Basis führt in der Region. Solche Faktoren werden im Prognosezeitraum wahrscheinlich die Nachfrage nach Farben und Beschichtungen, Kleb- und Dichtstoffen, Bauchemikalien und Spezialpolymeren in der Region erhöhen.

- Nach Angaben des National Bureau of Statistics of China belief sich die Wertschöpfung der Bauunternehmen in China im Jahr 2021 auf 8.013,8 Milliarden CNY (~1151,61 Milliarden US-Dollar), was einem Anstieg von 2,15 % gegenüber dem Vorjahr entspricht.

- Auch in Indien werden in den nächsten sieben Jahren voraussichtlich rund 1,3 Billionen US-Dollar in den Wohnungsbau investiert. Es wird erwartet, dass im Land 60 Millionen neue Häuser gebaut werden. Die Verfügbarkeit von bezahlbarem Wohnraum dürfte in Indien bis 2025 um rund 70 % steigen. Darüber hinaus ist das Wohnen für alle bis 2022 der indischen Regierung auch ein bedeutender Wendepunkt für die Branche.

- Klebstoffe sind zu einem wichtigen Technologiebestandteil in Automobilanwendungen geworden und ersetzen kontinuierlich herkömmliche Klebe- oder Adhäsionsmethoden. Dadurch steigt die Produktion von Kleb- und Dichtstoffen in der Region, was zu einem Anstieg der Nachfrage nach Kosmetikchemikalien führt.

- Laut Japan Automobile Manufacturers Association (JAMA) produzierte das Land im Jahr 2021 7.846.955 Einheiten von Personenkraftwagen und leichten Fahrzeugen.

- Die Elektronikindustrie verwendet Klebstoffe für verschiedene Anwendungen, darunter Schutzbeschichtungen, den Schutz von Anschlusselektroden und die Verklebung von oberflächenmontierten Geräten und vielen anderen. Die Elektronikindustrie ist eine der am schnellsten wachsenden Branchen in Indien. Nach Angaben des Ministeriums für Elektronik und IT beträgt die Marktgröße der Branche im Geschäftsjahr 2021 4.950–5.000 Milliarden INR (~ 66,95–67,62 Milliarden US-Dollar).

- Daher dürften alle diese günstigen Trends zusammengenommen das Wachstum des Spezialchemiemarktes in der Region im Prognosezeitraum vorantreiben.

Überblick über die Spezialchemiebranche

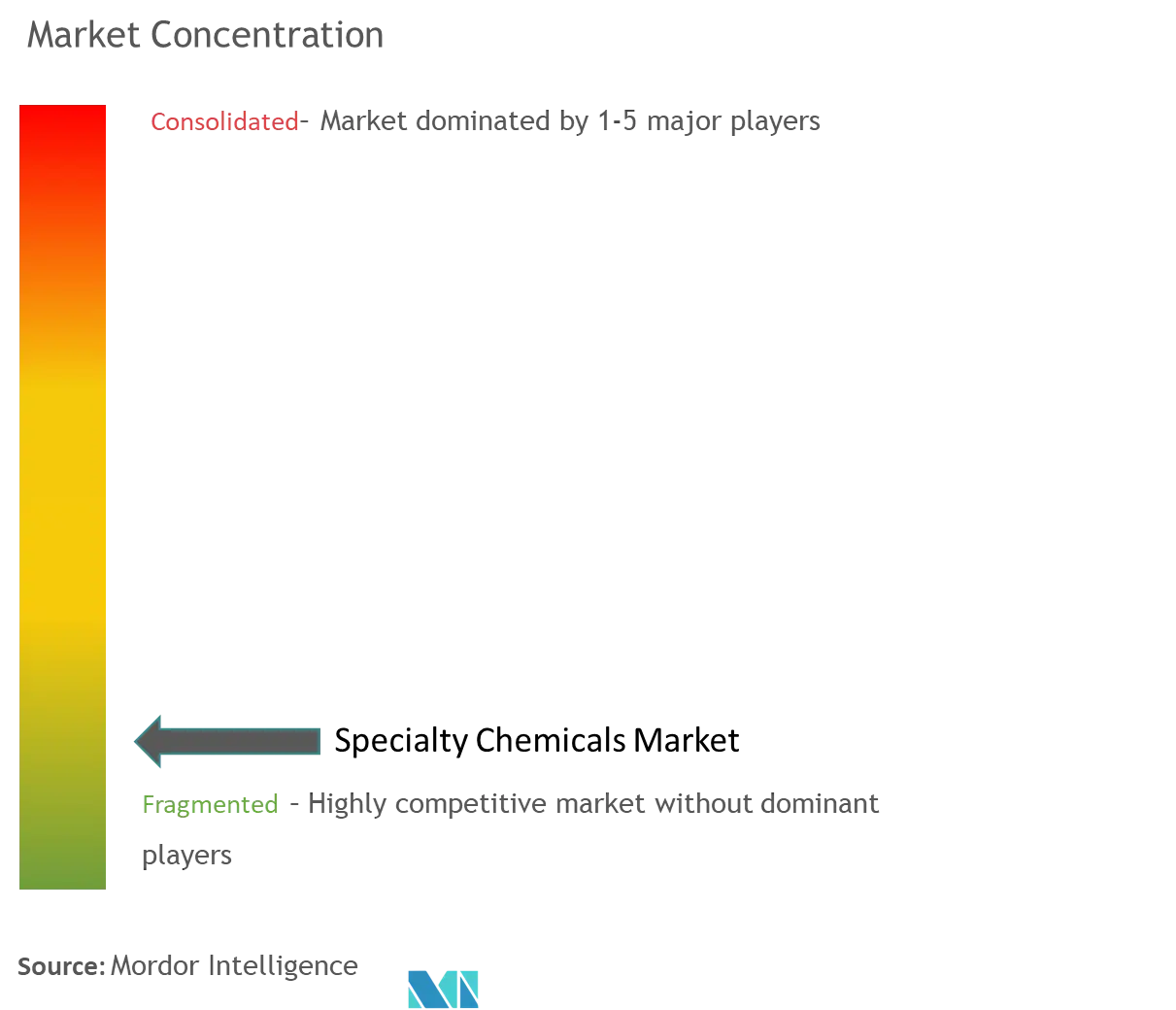

Der Markt für Spezialchemikalien ist stark fragmentiert und zahlreiche Akteure halten einen bedeutenden Marktanteil. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören unter anderem BASF SE, Dow, Corteva, Sika AG und Solvay.

Marktführer im Bereich Spezialchemikalien

-

BASF SE

-

Dow

-

Corteva

-

Sika AG

-

Solvay

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Spezialchemikalien

- Dezember 2022 Die Clariant AG kündigt an, ihre Position in China zu stärken und ihr Werk für Pflegechemikalien im Land zu erweitern, darunter Pharmazeutika, Körperpflege, Haushaltspflege und industrielle Anwendungen. Das Unternehmen bietet im Spezialsegment Pflegechemikalien an.

- April 2022 Evonik investiert in die Erweiterung der Produktionskapazität für Isobuten-Derivate am Standort Marl um 50 %5. Der Isobuten-Teil des C4-Produktionsnetzwerks produziert die petrochemischen Spezialitäten Tertiärbutanol (TBA), Di-Isobuten (DiB) und 3,5,5-Trimethylhexanal (TMH). Tertiäres Butanol ist ein einzigartiger Lösungsmittel- und Tablettenüberzug für die Pharmaindustrie.

Segmentierung der Spezialchemieindustrie

Spezialchemikalien sind die chemischen Produkte, auf die viele andere Branchen wie Bauchemikalien, Farben und Beschichtungen, Textilchemikalien, Bergbauchemikalien, Kunststoffadditive und andere angewiesen sind. Zu den Anwendungen von Spezialchemikalien gehören die Förderung der Landwirtschaft, des Baugewerbes, der Verarbeitung pharmazeutischer Produkte, der Verarbeitung chemischer Produkte und Zwischenprodukte, der Lebensmittelverarbeitung und Zutaten für den Haushalt, des Handels mit Beschichtungen und Papier sowie des Transportwesens. Der Markt für Spezialchemikalien ist unterteilt in Farben und Beschichtungen (Dynamik, Anwendung (Architektur, Automobil, Industrie, Holz und andere Anwendungen)), Katalysatoren (Dynamik, Funktion (chemische Synthesekatalysatoren, Erdölraffinierungskatalysatoren und Polymerisationskatalysatoren)) und Bauwesen Chemikalien (Dynamik, Anwendung (gewerblich, industriell, Infrastruktur, Wohnraum und öffentlicher Raum)), kosmetische Chemikalien (Dynamik, Anwendung (Haarpflege, Hautpflege, Mundpflege, persönliche Hygiene und andere Anwendungen)), Farbstoffe, Tinten und Pigmente (Dynamik, Typ (Tinten, Farbstoffe, organische Pigmente und anorganische Pigmente)), elektronische Chemikalien (Dynamik, Anwendung (Halbleiter und integrierte Schaltkreise sowie Leiterplatten)), Wasseraufbereitungschemikalien (Dynamik, Funktion (Flockungsmittel, Gerinnungsmittel, Biozide usw.) Desinfektionsmittel, Entschäumer und Entschäumungsmittel, pH-Einsteller und Weichmacher sowie andere Funktionen)), Lebensmittelzusatzstoffe (Dynamik, Typ (natürliche Zusatzstoffe und synthetische Zusatzstoffe)), Agrochemikalien (Dynamik, Typ (Düngemittel, Herbizid, Fungizid, Insektizid, Nematizid), Molluskizide und andere Pflanzenschutzchemikalien)), industrielle und institutionelle Reinigungsmittel (Dynamik, Anwendung (Allzweckreiniger, Desinfektions- und Desinfektionsmittel, Wäschepflegemittel und Fahrzeugwaschmittel)), Schmierstoffadditive (Dynamik, Produkttyp (Dispergiermittel und Emulgatoren, Reinigungsmittel, Oxidationsinhibitoren, Hochdruckadditive und Antiverschleißadditive, Viskositätsindexmodifikatoren, Reibungsmodifikatoren, Korrosionsinhibitoren und andere Produkttypen), Bergbauchemikalien (Dynamik, Funktion (Flotationschemikalien, Extraktionschemikalien und Mahlhilfsmittel)) , Ölfeldchemikalien (Dynamik, Anwendung (Biozid, Korrosions- und Ablagerungsinhibitor, Demulgator, Polymer, Tensid und andere chemische Typen)), Kleb- und Dichtstoffe (Dynamik, Technologie (Klebstoffe auf Wasserbasis, Klebstoffe auf Lösungsmittelbasis, Schmelzklebstoffe). , reaktive Klebstoffe, andere Kleb- und Dichtstoffe)), Kunststoffadditive (Dynamik, kunststoffartig (Polyethylen (PE), Polystyrol (PS), Polypropylen (PP), Polyamid (PA), Polyethylenterephthalat (PET), Polyvinylchlorid ( PVC), Polycarbonat (PC) und andere Kunststoffarten), Gummiverarbeitungschemikalien (Dynamik, Anwendung (Reifen und Nicht-Reifen)), Spezialpolymere (Dynamik), Textilchemikalien (Dynamik, Anwendung (Beschichtungs- und Schlichtechemikalien), Farbstoffe und Hilfsstoffe, Appreturmittel, Entschlichtungsmittel und andere Anwendungen) und Geographie (Asien-Pazifik, Nordamerika, Europa, Südamerika,und Naher Osten und Afrika). Der Bericht bietet Marktgrößen und Prognosen für den Umsatz von Spezialchemikalien (in Mio. USD) für alle oben genannten Segmente.

| Dynamik | |

| Anwendung | Architektonisch |

| Automobil | |

| Industriell | |

| Holz | |

| Andere Anwendungen |

| Dynamik | |

| Funktion | Katalysatoren für die chemische Synthese |

| Katalysatoren für die Erdölraffinierung | |

| Polymerisationskatalysatoren |

| Dynamik | |

| Kommerziell | |

| Industriell | |

| Infrastruktur | |

| Wohnen | |

| Öffentlicher Raum |

| Dynamik | |

| Haarpflege | |

| Hautpflege | |

| Mundpflege | |

| Körperhygiene | |

| Andere Anwendungen |

| Dynamik | |

| Typ | Tinten |

| Farbstoffe | |

| Organische Pigmente | |

| Anorganische Pigmente |

| Dynamik | |

| Halbleiter und integrierte Schaltkreise | |

| Leiterplatten |

| Dynamik | |

| Flockungsmittel | |

| Gerinnungsmittel | |

| Biozide und Desinfektionsmittel | |

| Entschäumer und Entschäumungsmittel | |

| pH-Regler und Weichmacher | |

| Andere Funktionen |

| Dynamik | |

| Natürliche Zusatzstoffe | |

| Synthetische Zusatzstoffe |

| Dynamik | |

| Düngemittel | |

| Herbizid | |

| Fungizid | |

| Insektizid | |

| Nematizid | |

| Molluskizid | |

| Andere Pflanzenschutzmittel |

| Dynamik | |

| Allzweckreiniger | |

| Desinfektionsmittel und Desinfektionsmittel | |

| Wäschepflegeprodukte | |

| Fahrzeugwaschprodukte |

| Dynamik | |

| Produktart | Dispergiermittel und Emulgatoren |

| Reinigungsmittel | |

| Oxidationsinhibitoren | |

| Hochdruckadditive und Verschleißschutzadditive | |

| Modifikatoren für den Viskositätsindex | |

| Reibungsmodifikatoren | |

| Korrosionsinhibitoren | |

| Andere Produkttypen |

| Dynamik | |

| Flotationschemikalien | |

| Extraktionschemikalien | |

| Schleifhilfen |

| Dynamik | |

| Biozid | |

| Korrosions- und Kesselsteininhibitor | |

| Demulgator | |

| Polymer | |

| Tensid | |

| Andere chemische Typen |

| Dynamik | |

| Technologie | Klebstoffe auf Wasserbasis |

| Lösungsmittelbasierte Klebstoffe | |

| Schmelzklebstoffe | |

| Reaktive Klebstoffe | |

| Andere Klebstoffe | |

| Dichtstoffe |

| Dynamik | |

| Kunststofftyp | Polyethylen (PE) |

| Polystyrol (PS) | |

| Polypropylen (PP) | |

| Polyamid (PA) | |

| Polyethylenterephthalat (PET) | |

| Polyvinylchlorid (PVC) | |

| Polycarbonat (PC) | |

| Andere Kunststoffarten |

| Dynamik | |

| Reifen | |

| Nicht ermüdend |

| Dynamik |

| Dynamik | |

| Beschichtungs- und Leimungschemikalien | |

| Farbstoffe und Hilfsmittel | |

| Finishing-Agenten | |

| Entschlichtungsmittel | |

| Andere Anwendung |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN-Länder | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Spanien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Farben und Beschichtungen | Dynamik | |

| Anwendung | Architektonisch | |

| Automobil | ||

| Industriell | ||

| Holz | ||

| Andere Anwendungen | ||

| Katalysatoren | Dynamik | |

| Funktion | Katalysatoren für die chemische Synthese | |

| Katalysatoren für die Erdölraffinierung | ||

| Polymerisationskatalysatoren | ||

| Bauchemikalien | Dynamik | |

| Kommerziell | ||

| Industriell | ||

| Infrastruktur | ||

| Wohnen | ||

| Öffentlicher Raum | ||

| Kosmetische Chemikalien | Dynamik | |

| Haarpflege | ||

| Hautpflege | ||

| Mundpflege | ||

| Körperhygiene | ||

| Andere Anwendungen | ||

| Farbstoffe, Tinten und Pigmente | Dynamik | |

| Typ | Tinten | |

| Farbstoffe | ||

| Organische Pigmente | ||

| Anorganische Pigmente | ||

| Elektronische Chemikalien | Dynamik | |

| Halbleiter und integrierte Schaltkreise | ||

| Leiterplatten | ||

| Chemikalien zur Wasseraufbereitung | Dynamik | |

| Flockungsmittel | ||

| Gerinnungsmittel | ||

| Biozide und Desinfektionsmittel | ||

| Entschäumer und Entschäumungsmittel | ||

| pH-Regler und Weichmacher | ||

| Andere Funktionen | ||

| Lebensmittelzusatzstoffe | Dynamik | |

| Natürliche Zusatzstoffe | ||

| Synthetische Zusatzstoffe | ||

| Agrochemikalien | Dynamik | |

| Düngemittel | ||

| Herbizid | ||

| Fungizid | ||

| Insektizid | ||

| Nematizid | ||

| Molluskizid | ||

| Andere Pflanzenschutzmittel | ||

| Industrielle und institutionelle Reinigungskräfte | Dynamik | |

| Allzweckreiniger | ||

| Desinfektionsmittel und Desinfektionsmittel | ||

| Wäschepflegeprodukte | ||

| Fahrzeugwaschprodukte | ||

| Schmierstoffzusätze | Dynamik | |

| Produktart | Dispergiermittel und Emulgatoren | |

| Reinigungsmittel | ||

| Oxidationsinhibitoren | ||

| Hochdruckadditive und Verschleißschutzadditive | ||

| Modifikatoren für den Viskositätsindex | ||

| Reibungsmodifikatoren | ||

| Korrosionsinhibitoren | ||

| Andere Produkttypen | ||

| Bergbauchemikalien | Dynamik | |

| Flotationschemikalien | ||

| Extraktionschemikalien | ||

| Schleifhilfen | ||

| Ölfeldchemikalien | Dynamik | |

| Biozid | ||

| Korrosions- und Kesselsteininhibitor | ||

| Demulgator | ||

| Polymer | ||

| Tensid | ||

| Andere chemische Typen | ||

| Kleb- und Dichtstoffe | Dynamik | |

| Technologie | Klebstoffe auf Wasserbasis | |

| Lösungsmittelbasierte Klebstoffe | ||

| Schmelzklebstoffe | ||

| Reaktive Klebstoffe | ||

| Andere Klebstoffe | ||

| Dichtstoffe | ||

| Kunststoffzusätze | Dynamik | |

| Kunststofftyp | Polyethylen (PE) | |

| Polystyrol (PS) | ||

| Polypropylen (PP) | ||

| Polyamid (PA) | ||

| Polyethylenterephthalat (PET) | ||

| Polyvinylchlorid (PVC) | ||

| Polycarbonat (PC) | ||

| Andere Kunststoffarten | ||

| Chemikalien zur Gummiverarbeitung | Dynamik | |

| Reifen | ||

| Nicht ermüdend | ||

| Spezialpolymere | Dynamik | |

| Textilchemikalien | Dynamik | |

| Beschichtungs- und Leimungschemikalien | ||

| Farbstoffe und Hilfsmittel | ||

| Finishing-Agenten | ||

| Entschlichtungsmittel | ||

| Andere Anwendung | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Spezialchemikalien

Wie groß ist der Markt für Spezialchemikalien?

Es wird erwartet, dass der Markt für Spezialchemikalien im Jahr 2024 ein Volumen von 1,07 Billionen US-Dollar erreicht und bis 2029 mit einer jährlichen Wachstumsrate von 3,31 % auf 1,26 Billionen US-Dollar wächst.

Wie groß ist der Markt für Spezialchemikalien derzeit?

Im Jahr 2024 wird die Marktgröße für Spezialchemikalien voraussichtlich 1,07 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Spezialchemikalien-Markt?

BASF SE, Dow, Corteva, Sika AG, Solvay sind die wichtigsten Unternehmen, die auf dem Markt für Spezialchemikalien tätig sind.

Welches ist die am schnellsten wachsende Region im Spezialchemikalien-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Spezialchemikalien-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Markt für Spezialchemikalien.

Welche Jahre deckt dieser Markt für Spezialchemikalien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Spezialchemikalienmarktes auf 1,04 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Spezialchemikalien für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Spezialchemikalien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht der Spezialchemie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Spezialchemikalien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Spezialchemikalien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.