Größe des spanischen Foodservice-Marktes

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | USD 145.58 Milliarden |

|

|

Marktgröße (2029) | USD 267.70 Milliarden |

|

|

Marktkonzentration | Niedrig |

|

|

Größter Anteil nach Gastronomietyp | Cafés und Bars |

|

|

CAGR(2024 - 2029) | 12.96 % |

|

|

Am schnellsten wachsend nach Gastronomietyp | Wolkenküche |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des spanischen Foodservice-Marktes

Die Größe des spanischen Foodservice-Marktes wird im Jahr 2024 auf 145,58 Milliarden US-Dollar geschätzt und soll bis 2029 267,70 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 12,96 % im Prognosezeitraum (2024–2029) entspricht.

Die steigende Zahl an Touristen, insbesondere aus dem asiatischen Kontinent, treibt die neuesten Entwicklungen wie Menüinnovationen in Spanien voran

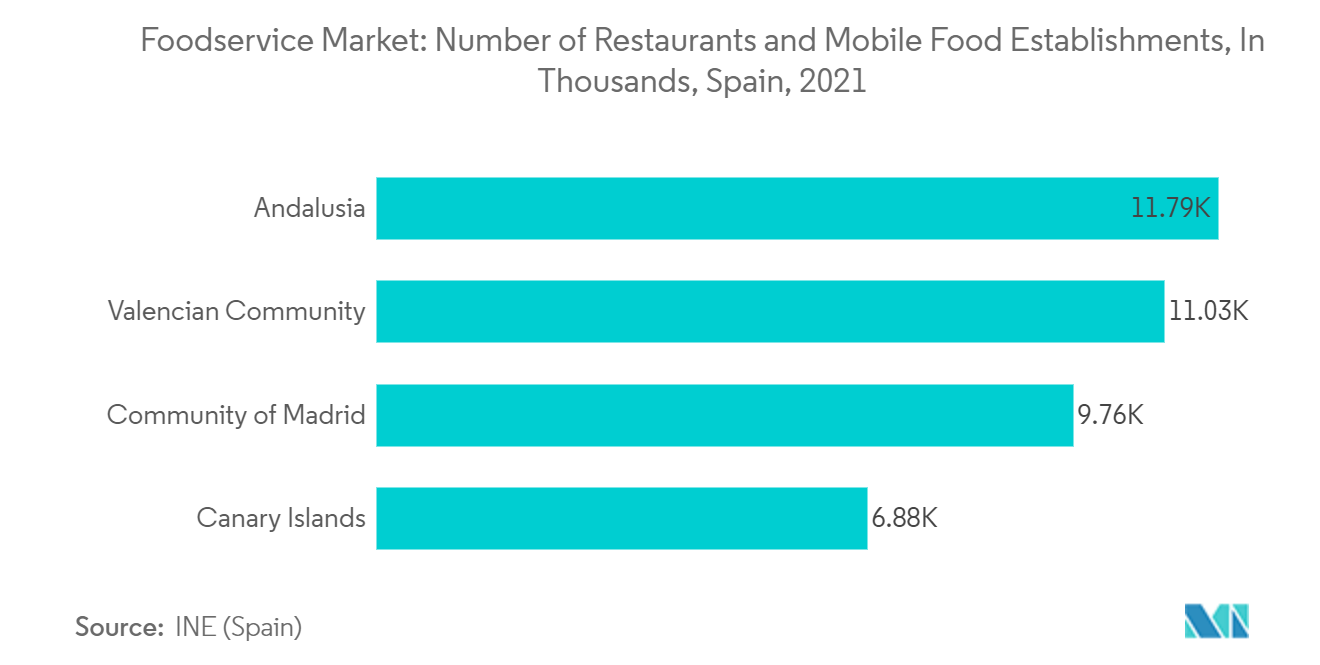

- Das Segment Cafés und Bars dominiert den spanischen Foodservice-Markt. Das Segment verzeichnete im Jahr 2022 ein Umsatzwachstum von 46,52 % im Vergleich zu 2020. In Spanien gibt es eine höhere Marktdurchdringung von Nachtclubs, Diskotheken und Bars mit Live-Konzerten. Mit der steigenden Touristenzahl wächst auch die Beliebtheit von Kneipen. Im Jahr 2022 kamen 30,2 Millionen internationale Touristen nach Spanien. Daher konzentrieren sich die Betreiber mehr darauf, ein vielfältiges Angebot an Vorspeisen und importiertem Alkohol anzubieten und investieren mehr in die Gestaltung des Ambientes.

- Im Segment der Full-Service-Restaurants dominieren asiatische Restaurants den Markt, da die Zahl der asiatischen Touristen, hauptsächlich aus den Philippinen, Südkorea und Japan, steigt. Beispielsweise besuchten im Jahr 2022 1,49 Millionen Touristen aus Japan und jeweils 431.628 Touristen aus den Philippinen und Südkorea Spanien. Daher bieten große Betreiber panasiatische Küche in Gourmetrestaurants an, um sowohl Einheimische als auch Touristen zu begeistern.

- Das Marktsegment der Schnellrestaurants wurde von fleischbasierten Küchen dominiert, die im Jahr 2022 einen geschätzten Marktanteil von 24,84 % ausmachten. Spanien ist das drittgrößte Land in Europa mit dem höchsten Fleischkonsum. Beispielsweise lag der Pro-Kopf-Verbrauch an Fleischprodukten im Jahr 2021 bei 51 kg. So bieten einige Schnellrestaurants wie Telepizza, Burger King und McDonald's eine Reihe fleischbasierter Produkte an. Der QSR-Markt wird im Prognosezeitraum voraussichtlich wachsen und eine jährliche Wachstumsrate von 12,10 % verzeichnen.

- Das Cloud-Küchensegment verzeichnete nach der Pandemie ein deutliches Wachstum, da die Verbraucher es vorzogen, mehr Lebensmittel online zu bestellen. Im Jahr 2022 waren es insgesamt 214. Aufgrund der niedrigen Betriebskosten sind einige Betreiber auf virtuelle Küchen umgestiegen, um ausgewählte Lebensmittel zum Mitnehmen anzubieten.

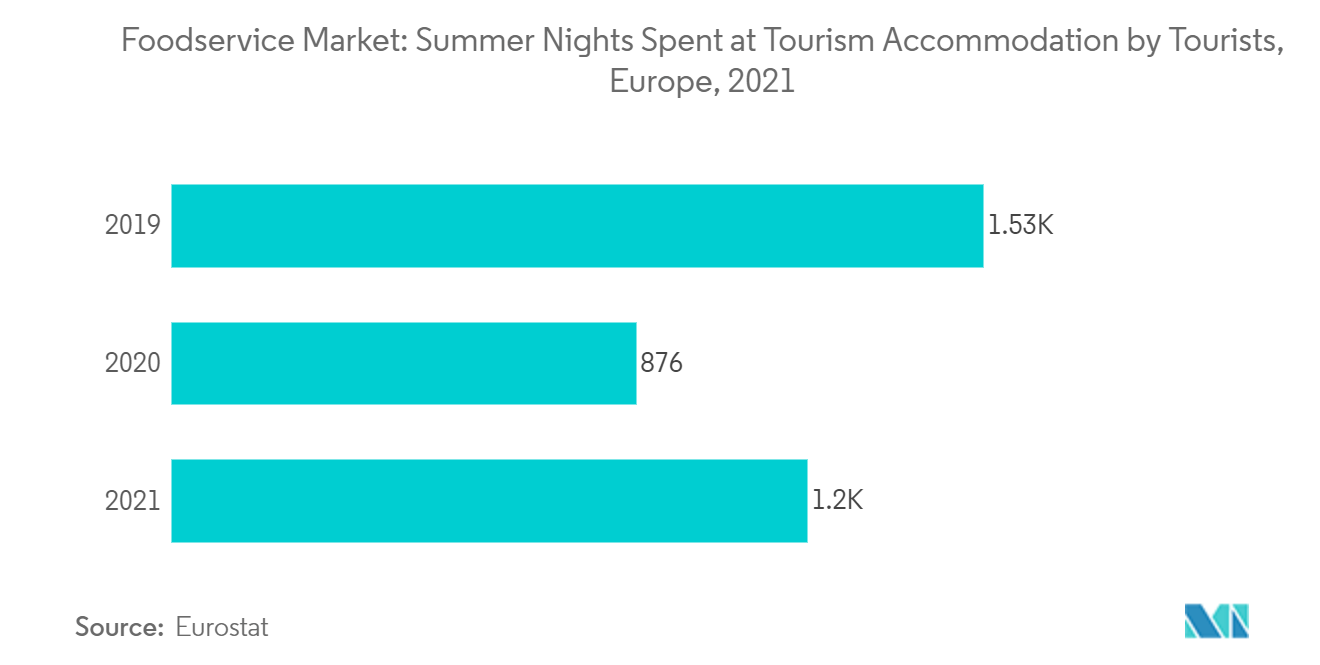

Zunehmender Tourismus kurbelt den Foodservice-Markt an

Tourismus, kleinere Haushalte, eine zunehmende Anzahl von Frauen in der Erwerbsbevölkerung, ein verändertes Konsumverhalten, eine Zunahme der Zahl von Restaurants, die in Restaurants speisen, und eine wachsende Vorliebe der Verbraucher, andere Küchen auszuprobieren, haben dazu geführt, dass die Popularität von Full-Service-Restaurants zugenommen hat. Der Tourismus ist heutzutage zu einem Trend für Entspannung und Zeit mit der Familie geworden. Menschen besuchen Orte im selben oder in verschiedenen Ländern für Freizeitreisen. So wurden beispielsweise nach Angaben der Bank von Spanien aus dem Jahr 2021 29,2 Milliarden Euro von internationalen Touristen in Spanien ausgegeben. Da das verfügbare Einkommen wächst, wird erwartet, dass auch die Foodservice-Trends zunehmen werden, was eine große Chance darstellt. Selbst in wachstumsschwachen Regionen mit hohem Einkommen könnten sich die Akteure der Gastronomie anpassen und von einem zunehmend wechselhaften und wettbewerbsintensiven Umfeld profitieren. Daher wächst die Nachfrage nach gutem Essen in einem erschwinglichen, informellen und sozialen Umfeld, da die Verbraucher das Format zweitrangig machen.

Verstärkte Präsenz von Online-Diensten bietet Wachstumschancen

Der Food-Service-Markt in Spanien ist in den vergangenen Jahrzehnten deutlich gewachsen. Unabhängige Restaurants dominieren nach wie vor den Markt und machen über 90 % des Umsatzes mit dem Wert der Verbrauchergastronomie aus. Neue Konsumgewohnheiten, das Eindringen sozialer Netzwerke in den Lebensstil der Verbraucher und neue Technologien haben den Spielern Zugang zu einem größeren potenziellen Kundenstamm verschafft. Nach Angaben des Landwirtschaftsministeriums aus dem Jahr 2021 essen in Spanien etwa 33,6 % der Menschen zu Mittag und 16,1 % der Menschen außerhalb ihrer Häuser. Online-Apps für die Lieferung von Lebensmitteln treiben den Food-Service-Markt aufgrund ihrer Bequemlichkeit und schnellen Lieferdienste voran. Pizza Hut, Golvo, Telepizza, Uber Eats und IL Patio sind einige der großen Restaurants, die auf dem spanischen Foodservice-Markt tätig sind.

Überblick über die Gastronomiebranche in Spanien

Der spanische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 1,06 % einnehmen. Die Hauptakteure in diesem Markt sind Alsea SAB de CV, AmRest Holdings SE, McDonald's Corporation, Restaurant Brands Iberia und Áreas SAU (alphabetisch sortiert).

Spaniens Foodservice-Marktführer

Alsea SAB de CV

AmRest Holdings SE

McDonald's Corporation

Restaurant Brands Iberia

Áreas SAU

Other important companies include Comess Group, Compass Group PLC, Food Delivery Brands, Groupo Ibersol, Restalia Grupo De Eurorestauracion SL.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum spanischen Foodservice-Markt

- März 2023 Telepiza bringt Megamediana auf den Markt, eine mittelgroße Pizza, die größer und im Vergleich zu kleineren Produkten zu höheren Preisen günstiger als der Rest der Branche ist. Mit 33 Zentimetern ist sie mehrere Zentimeter größer als die übrigen mittelgroßen Pizzen der Branche und kostet 8,20 US-Dollar. Außerdem ist sie die Pizza mit dem besten Größen-/Preisverhältnis auf dem Markt.

- Februar 2023 Groupo Ibersol unterzeichnet eine Vereinbarung mit Pret A Manger zur Expansion nach Portugal und Spanien, um ein solides Netzwerk von Restaurants mit Präsenz in der gewerblichen Gastronomie und im Reisesektor aufzubauen.

- Februar 2023 Die Reiseverpflegungsabteilung der Ibersol-Gruppe erhält von AENA einen Auftrag für 10 neue Verkaufsstellen am Flughafen Adolfo Suárez Madrid-Barajas. Der Vertrag hat eine Laufzeit von acht Jahren und soll einen Umsatz von mehr als 30 Millionen Euro erzielen. Darüber hinaus erhielt das Unternehmen einen Auftrag für acht Restaurants am internationalen Flughafen César Manrique-Lanzarote und integrierte sechs Standorte in der Luftzone von T1 und zwei Standorte in der Bodenzone T1 und T2.

Spanien Foodservice-Marktbericht – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

Angebote melden

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Anzahl der Verkaufsstellen

2.2. Durchschnittlicher Bestellwert

2.3. Gesetzlicher Rahmen

2.3.1. Spanien

2.4. Menüanalyse

3. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Gastronomietyp

3.1.1. Cafés und Bars

3.1.1.1. Nach Küche

3.1.1.1.1. Bars und Kneipen

3.1.1.1.2. Cafés

3.1.1.1.3. Saft-/Smoothie-/Dessertriegel

3.1.1.1.4. Spezialisierte Kaffee- und Teeläden

3.1.2. Wolkenküche

3.1.3. Full-Service-Restaurants

3.1.3.1. Nach Küche

3.1.3.1.1. asiatisch

3.1.3.1.2. europäisch

3.1.3.1.3. Lateinamerikanisch

3.1.3.1.4. Naher Osten

3.1.3.1.5. nordamerikanisch

3.1.3.1.6. Andere FSR-Küchen

3.1.4. Schnellrestaurants

3.1.4.1. Nach Küche

3.1.4.1.1. Bäckereien

3.1.4.1.2. Burger

3.1.4.1.3. Eiscreme

3.1.4.1.4. Fleischbasierte Küche

3.1.4.1.5. Pizza

3.1.4.1.6. Andere QSR-Küchen

3.2. Auslauf

3.2.1. Verkettete Verkaufsstellen

3.2.2. Unabhängige Outlets

3.3. Standort

3.3.1. Freizeit

3.3.2. Unterkunft

3.3.3. Einzelhandel

3.3.4. Eigenständige

3.3.5. Reisen

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Alsea SAB de CV

4.4.2. AmRest Holdings SE

4.4.3. Comess Group

4.4.4. Compass Group PLC

4.4.5. Food Delivery Brands

4.4.6. Groupo Ibersol

4.4.7. McDonald's Corporation

4.4.8. Restalia Grupo De Eurorestauracion SL

4.4.9. Restaurant Brands Iberia

4.4.10. Áreas SAU

5. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- ANZAHL DER VERKAUFSEINHEITEN NACH LEBENSMITTELKANÄLEN, SPANIEN, 2017–2029

- Abbildung 2:

- DURCHSCHNITTLICHER BESTELLWERT NACH FOODSERVICE-KANÄLEN, USD, SPANIEN, 2017 VS. 2022 VS. 2029

- Abbildung 3:

- SPANISCHER FOODSERVICE-MARKT, WERT, USD, 2017 – 2029

- Abbildung 4:

- WERT DES LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, USD, SPANIEN, 2017 – 2029

- Abbildung 5:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH LEBENSMITTELSERVICE-TYP, SPANIEN, 2017 VS. 2023 VS. 2029

- Abbildung 6:

- WERT DES LEBENSMITTELMARKTS FÜR CAFES BARS NACH KÜCHE, USD, SPANIEN, 2017 – 2029

- Abbildung 7:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR CAFES BARS NACH KÜCHE, %, SPANIEN, 2017 VS 2023 VS 2029

- Abbildung 8:

- WERT DES FOODSERVICE-MARKTES ÜBER BARS PUBS, USD, SPANIEN, 2017 – 2029

- Abbildung 9:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR BARS PUBS NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 10:

- WERT DES FOODSERVICE-MARKTES ÜBER CAFES, USD, SPANIEN, 2017 – 2029

- Abbildung 11:

- WERTANTEIL DES CAFES-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 12:

- WERT DES FOODSERVICE-MARKTES ÜBER SAFT-/SMOOTHIE-/DESSERTBARS, USD, SPANIEN, 2017 – 2029

- Abbildung 13:

- WERTANTEIL DES SAFT-/SMOOTHIE-/DESSERT-BARS-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 14:

- WERT DES FOODSERVICE-MARKTES ÜBER SPEZIALISIERTE KAFFEE- UND TEESHOPS, USD, SPANIEN, 2017 – 2029

- Abbildung 15:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR KAFFEE- UND TEEGESCHÄFTE NACH Filialen, %, SPANIEN, 2022 VS 2029

- Abbildung 16:

- WERT DES CLOUD KITCHEN FOODSERVICE-MARKTES, USD, SPANIEN, 2017 – 2029

- Abbildung 17:

- WERTANTEIL DES CLOUD KITCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 18:

- WERT DES FOODSERVICE-MARKTES FÜR FULL-SERVICE-RESTAURANTS NACH KÜCHE, USD, SPANIEN, 2017 – 2029

- Abbildung 19:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR VOLLSTÄNDIGE RESTAURANTS NACH KÜCHE, %, SPANIEN, 2017 VS. 2023 VS. 2029

- Abbildung 20:

- WERT DES ASIATISCHEN LEBENSMITTELMARKTS, USD, SPANIEN, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DES ASIATISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 22:

- WERT DES EUROPÄISCHEN LEBENSMITTELMARKTS, USD, SPANIEN, 2017 – 2029

- Abbildung 23:

- WERTANTEIL DES EUROPÄISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 24:

- WERT DES LATEINAMERIKANISCHEN LEBENSMITTELMARKTES, USD, SPANIEN, 2017 – 2029

- Abbildung 25:

- WERTANTEIL DES LATEINAMERIKANISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 26:

- WERT DES LEBENSMITTELMARKTS IM NAHEN ÖSTLICHEN, USD, SPANIEN, 2017 – 2029

- Abbildung 27:

- WERTANTEIL DES FOODSERVICE-MARKTES IM NAHEN OSTEN NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 28:

- WERT DES NORDAMERIKANISCHEN LEBENSMITTELMARKTES, USD, SPANIEN, 2017 – 2029

- Abbildung 29:

- WERTANTEIL DES NORDAMERIKANISCHEN FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 30:

- WERT DES MARKTES ANDERER FSR-KÜCHEN, USD, SPANIEN, 2017 – 2029

- Abbildung 31:

- WERTANTEIL ANDERER FSR-CUISINES-FOODSERVICE-MÄRKTE NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS. 2029

- Abbildung 32:

- WERT DES QUICK-SERVICE-RESTAURANTS-FOODSERVICE-MARKTES NACH KÜCHE, USD, SPANIEN, 2017 – 2029

- Abbildung 33:

- WERTANTEIL DES LEBENSMITTELMARKTES FÜR SCHNELLSERVICE-RESTAURANTS NACH KÜCHE, %, SPANIEN, 2017 VS. 2023 VS. 2029

- Abbildung 34:

- WERT DES BÄCKEREI-FOODSERVICE-MARKTES, USD, SPANIEN, 2017 – 2029

- Abbildung 35:

- WERTANTEIL DES BÄCKEREI-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 36:

- WERT DES BURGER-FOODSERVICE-MARKTES, USD, SPANIEN, 2017 – 2029

- Abbildung 37:

- WERTANTEIL DES BURGER-FOODSERVICE-MARKTES NACH Filialen, %, SPANIEN, 2022 VS 2029

- Abbildung 38:

- WERT DES EISCREME-FOODSERVICE-MARKTES, USD, SPANIEN, 2017 – 2029

- Abbildung 39:

- WERTANTEIL DES EISCREME-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 40:

- WERT DES FOODSERVICE-MARKTES FÜR FLEISCHBASIERTE KÜCHEN, USD, SPANIEN, 2017 – 2029

- Abbildung 41:

- WERTANTEIL DES FOODSERVICE-MARKTES FÜR FLEISCHBASIERTE KÜCHEN NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 42:

- WERT DES PIZZA-FOODSERVICE-MARKTES, USD, SPANIEN, 2017 – 2029

- Abbildung 43:

- WERTANTEIL DES PIZZA-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS 2029

- Abbildung 44:

- WERT ANDERER QSR-CUISINES-FOODSERVICE-MARKT, USD, SPANIEN, 2017 – 2029

- Abbildung 45:

- WERTANTEIL DES ANDEREN QSR-CUISINES-FOODSERVICE-MARKTES NACH VERKAUFSSTELLEN, %, SPANIEN, 2022 VS. 2029

- Abbildung 46:

- WERT DES FOODSERVICE-MARKTES NACH Filiale, USD, SPANIEN, 2017 – 2029

- Abbildung 47:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH VERKAUFSSTELLE, SPANIEN, 2017 VS. 2023 VS. 2029

- Abbildung 48:

- WERT DES FOODSERVICE-MARKTES ÜBER VERKAUFSKETTEN, USD, SPANIEN, 2017 – 2029

- Abbildung 49:

- WERTANTEIL DES LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-ART, %, SPANIEN, 2022 VS 2029

- Abbildung 50:

- WERT DES FOODSERVICE-MARKTES ÜBER UNABHÄNGIGE VERKAUFSSTELLEN, USD, SPANIEN, 2017 – 2029

- Abbildung 51:

- WERTANTEIL DES UNABHÄNGIGEN FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, SPANIEN, 2022 VS 2029

- Abbildung 52:

- WERT DES FOODSERVICE-MARKTES NACH STANDORT, USD, SPANIEN, 2017 – 2029

- Abbildung 53:

- WERTANTEIL DES FOODSERVICE-MARKTES, %, NACH STANDORT, SPANIEN, 2017 VS 2023 VS 2029

- Abbildung 54:

- WERT DES FOODSERVICE-MARKTES ÜBER FREIZEITSTANDORT, USD, SPANIEN, 2017 – 2029

- Abbildung 55:

- WERTANTEIL DES FREIZEIT-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, SPANIEN, 2022 VS 2029

- Abbildung 56:

- WERT DES FOODSERVICE-MARKTES ÜBER UNTERKUNFTSSTANDORT, USD, SPANIEN, 2017 – 2029

- Abbildung 57:

- WERTANTEIL DES UNTERKUNFT-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, SPANIEN, 2022 VS 2029

- Abbildung 58:

- WERT DES FOODSERVICE-MARKTES ÜBER EINZELHANDELSSTANDORT, USD, SPANIEN, 2017 – 2029

- Abbildung 59:

- WERTANTEIL DES LEBENSMITTELSERVICE-EINZELHANDELSMARKTES NACH LEBENSMITTELSERVICE-TYP, %, SPANIEN, 2022 VS 2029

- Abbildung 60:

- WERT DES FOODSERVICE-MARKTES ÜBER EINEN EIGENSTÄNDIGEN STANDORT, USD, SPANIEN, 2017 – 2029

- Abbildung 61:

- WERTANTEIL DES EIGENSTÄNDIGEN LEBENSMITTELSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, SPANIEN, 2022 VS 2029

- Abbildung 62:

- WERT DES FOODSERVICE-MARKTES ÜBER DEN REISESTANDORT, USD, SPANIEN, 2017 – 2029

- Abbildung 63:

- WERTANTEIL DES REISE-FOODSERVICE-MARKTES NACH LEBENSMITTELSERVICE-TYP, %, SPANIEN, 2022 VS 2029

- Abbildung 64:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, ANZAHL, SPANIEN, 2019 – 2023

- Abbildung 65:

- Am meisten angewandte Strategien, Anzahl, Spanien, 2019 – 2023

- Abbildung 66:

- WERTANTEIL DER WICHTIGSTEN SPIELER, %, SPANIEN, 2022

Segmentierung der Gastronomiebranche in Spanien

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Das Segment Cafés und Bars dominiert den spanischen Foodservice-Markt. Das Segment verzeichnete im Jahr 2022 ein Umsatzwachstum von 46,52 % im Vergleich zu 2020. In Spanien gibt es eine höhere Marktdurchdringung von Nachtclubs, Diskotheken und Bars mit Live-Konzerten. Mit der steigenden Touristenzahl wächst auch die Beliebtheit von Kneipen. Im Jahr 2022 kamen 30,2 Millionen internationale Touristen nach Spanien. Daher konzentrieren sich die Betreiber mehr darauf, ein vielfältiges Angebot an Vorspeisen und importiertem Alkohol anzubieten und investieren mehr in die Gestaltung des Ambientes.

- Im Segment der Full-Service-Restaurants dominieren asiatische Restaurants den Markt, da die Zahl der asiatischen Touristen, hauptsächlich aus den Philippinen, Südkorea und Japan, steigt. Beispielsweise besuchten im Jahr 2022 1,49 Millionen Touristen aus Japan und jeweils 431.628 Touristen aus den Philippinen und Südkorea Spanien. Daher bieten große Betreiber panasiatische Küche in Gourmetrestaurants an, um sowohl Einheimische als auch Touristen zu begeistern.

- Das Marktsegment der Schnellrestaurants wurde von fleischbasierten Küchen dominiert, die im Jahr 2022 einen geschätzten Marktanteil von 24,84 % ausmachten. Spanien ist das drittgrößte Land in Europa mit dem höchsten Fleischkonsum. Beispielsweise lag der Pro-Kopf-Verbrauch an Fleischprodukten im Jahr 2021 bei 51 kg. So bieten einige Schnellrestaurants wie Telepizza, Burger King und McDonald's eine Reihe fleischbasierter Produkte an. Der QSR-Markt wird im Prognosezeitraum voraussichtlich wachsen und eine jährliche Wachstumsrate von 12,10 % verzeichnen.

- Das Cloud-Küchensegment verzeichnete nach der Pandemie ein deutliches Wachstum, da die Verbraucher es vorzogen, mehr Lebensmittel online zu bestellen. Im Jahr 2022 waren es insgesamt 214. Aufgrund der niedrigen Betriebskosten sind einige Betreiber auf virtuelle Küchen umgestiegen, um ausgewählte Lebensmittel zum Mitnehmen anzubieten.

| Gastronomietyp | ||||||||||

| ||||||||||

| Wolkenküche | ||||||||||

| ||||||||||

|

| Auslauf | |

| Verkettete Verkaufsstellen | |

| Unabhängige Outlets |

| Standort | |

| Freizeit | |

| Unterkunft | |

| Einzelhandel | |

| Eigenständige | |

| Reisen |

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf deren Grundlage erstellt diese Variablen.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen