Marktgröße für Raumfahrtantriebssysteme

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 31.68 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 46.60 Milliarden US-Dollar |

|

|

Größter Anteil nach Antriebstechnik | Flüssigen Brennstoff |

|

|

CAGR (2024 - 2029) | 8.97 % |

|

|

Größter Anteil nach Region | Nordamerika |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Raumfahrtantriebssysteme

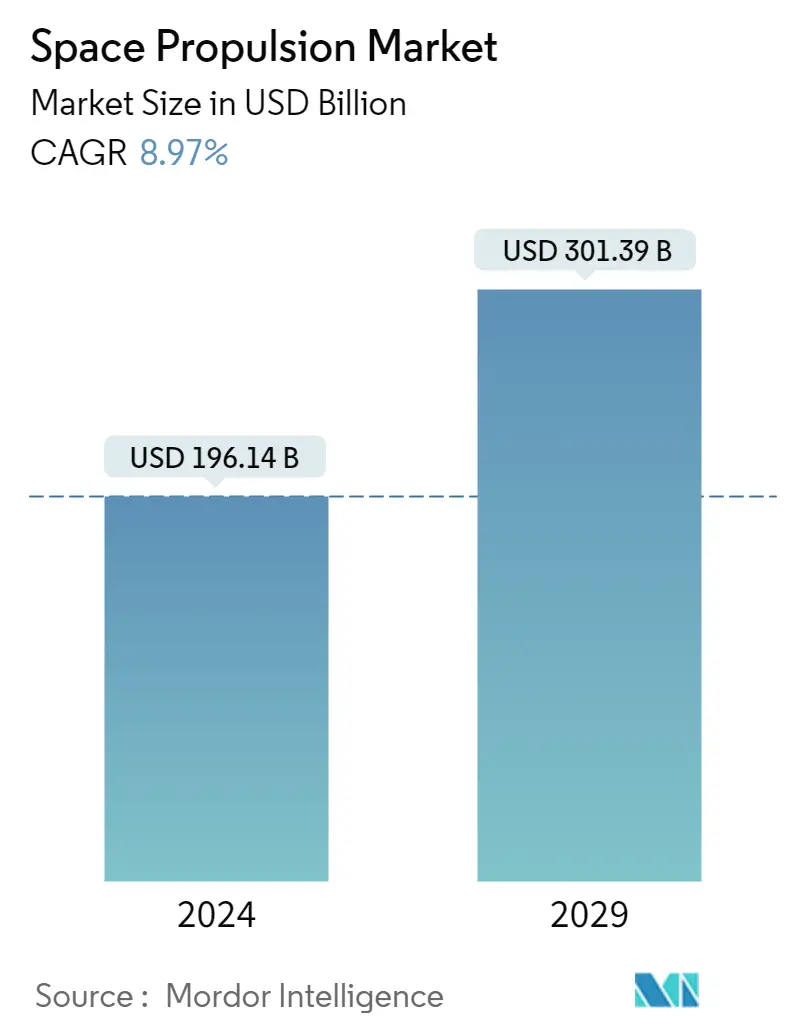

Die Größe des Marktes für Raumfahrtantriebe wird im Jahr 2024 auf 196,14 Milliarden US-Dollar geschätzt und soll bis 2029 301,39 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,97 % im Prognosezeitraum (2024–2029) entspricht.

Konsequenter Einsatz gasbasierter Antriebsantriebe zur Marktführerschaft im Segment

- Bei der Geschwindigkeits- und Richtungsänderung spielt das Antriebssystem des Satelliten eine wichtige Rolle. Es wird auch verwendet, um die Position des Raumfahrzeugs im Orbit zu koordinieren. Nach dem Eintritt in die Umlaufbahn benötigt das Raumschiff eine Lagekontrolle, die dabei hilft, seine Richtung in Bezug auf die Erde und die Sonne korrekt auszurichten. In manchen Fällen müssen Satelliten aus einer Umlaufbahn bewegt werden, und ohne die Fähigkeit, sich an ihre Umlaufbahn anzupassen, gilt die Lebensdauer der Satelliten als beendet. Daher wird erwartet, dass die Bedeutung von Antriebssystemen das Marktwachstum vorantreiben wird.

- Verschiedene Arten von Treibstoffen werden für unterschiedliche Zwecke verwendet. Flüssigtreibstoffe verwenden Raketentriebwerke, die flüssigen Treibstoff verwenden. Gastreibstoffe können ebenfalls verwendet werden, sind jedoch aufgrund ihrer geringen Dichte und der Schwierigkeit, herkömmliche Pumpmethoden anzuwenden, nicht üblich. Die chemischen Antriebssysteme, die Bewegungen ermöglichten, erwiesen sich als effizient und zuverlässig. Dazu gehören Hydrazinsysteme, Einzel- oder Doppelantriebssysteme, Hybridsysteme, Kalt-/Heißluftsysteme und Feststofftreibstoffe. Sie werden eingesetzt, wenn starker Schub oder schnelles Manövrieren erforderlich ist. Daher bleiben chemische Systeme die Weltraumantriebstechnologie der Wahl, wenn ihre Gesamtimpulskapazität ausreicht, um die Missionsanforderungen zu erfüllen.

- Elektrische Antriebe werden üblicherweise zum Halten von Stationen für kommerzielle Kommunikationssatelliten verwendet und sind aufgrund ihrer hohen spezifischen Impulse der Hauptantrieb einiger Weltraummissionen. Northrop Grumman Corporation, Moog Inc., Sierra Nevada Corporation, SpaceX und Blue Origin sind einige der größten Anbieter von Antriebssystemen. Es wird erwartet, dass der neue Start von Satelliten das Marktwachstum im Prognosezeitraum beschleunigen wird.

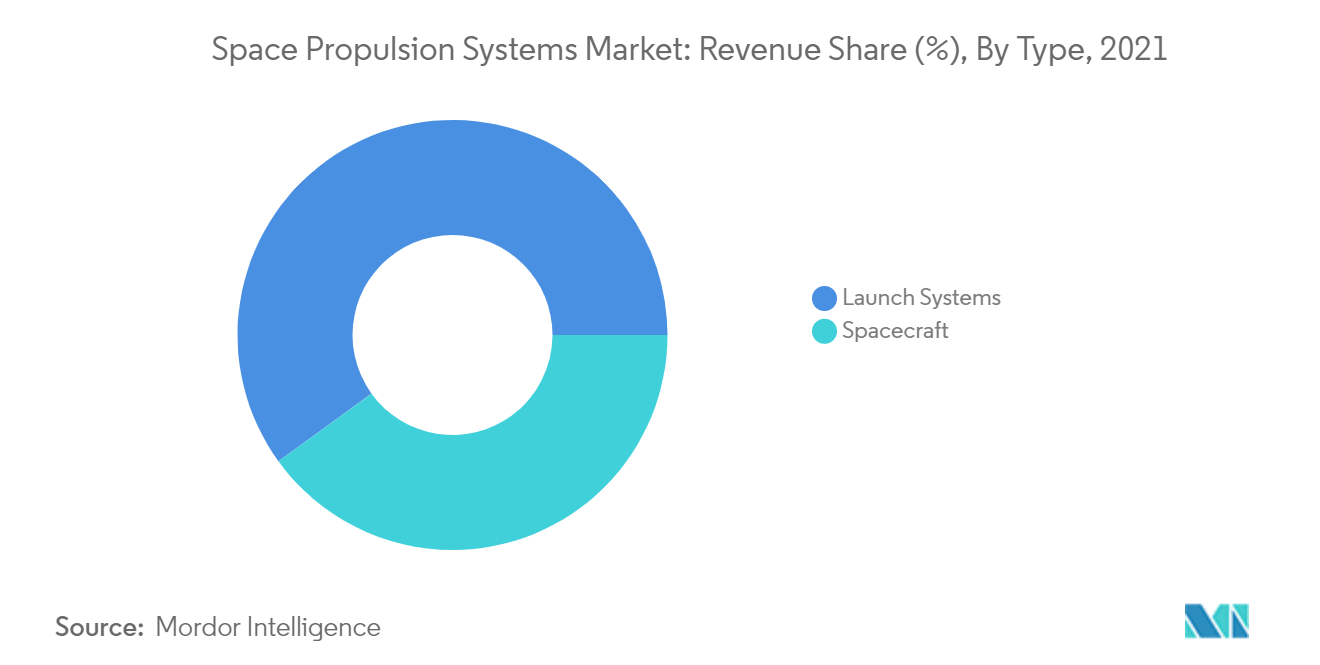

Es wird erwartet, dass das Segment der Trägerraketen den Markt dominieren wird

Das Segment der Trägerraketen ist das führende Segment auf dem Markt für Raumfahrtantriebe. Der hohe Marktanteil ist vor allem auf die höheren Kosten der Antriebssysteme in der Trägerrakete im Vergleich zu den Antriebssystemen im Raumfahrzeug zurückzuführen. Die Menge an Schub, die erzeugt werden muss, um ein Raumfahrzeug oder einen Satelliten in die Umlaufbahn zu bringen, ist tausendmal größer als der Schub, der erforderlich ist, um kleine und präzise Impulse zu liefern, um die Position oder Lage des Satelliten in den Umlaufbahnen genau zu steuern. Internationale Partnerschaften für Trägerraketensysteme gab es in der Vergangenheit. Es wird erwartet, dass diese Kooperationen den Markt antreiben werden.

So haben sich beispielsweise im Juni 2022 die NASA und die Europäische Weltraumorganisation (ESA) zusammengetan, um einen Pathfinder-Datenrelaissatelliten zu starten, um Missionen in den Polarregionen und auf der Rückseite des Mondes zu unterstützen. Es wird erwartet, dass der ESA-Satellit mit einem kommerziellen Raketenstartsystem der Vereinigten Staaten gestartet wird, um die transatlantischen Beziehungen im Rahmen des Artemis-Mondprogramms zu vertiefen. Mehrere junge Start-ups haben auch erfolgreich leistungsfähige Raketenstart- und Antriebssysteme entwickelt, was die Marktnachfrage weiter ankurbelt. So baute das indische Unternehmen Skyroot Aerospace im Mai 2022 Indiens erste Trägerrakete und Antriebssystem und gab den erfolgreichen Abschluss einer Testzündung der Raketenstufe Vikram-1 in voller Länge bekannt. Es wird erwartet, dass viele solcher Entwicklungen, die weltweit in der Pipeline sind, die Nachfrage nach Raumfahrtantriebssystemen im Prognosezeitraum erheblich ankurbeln werden.

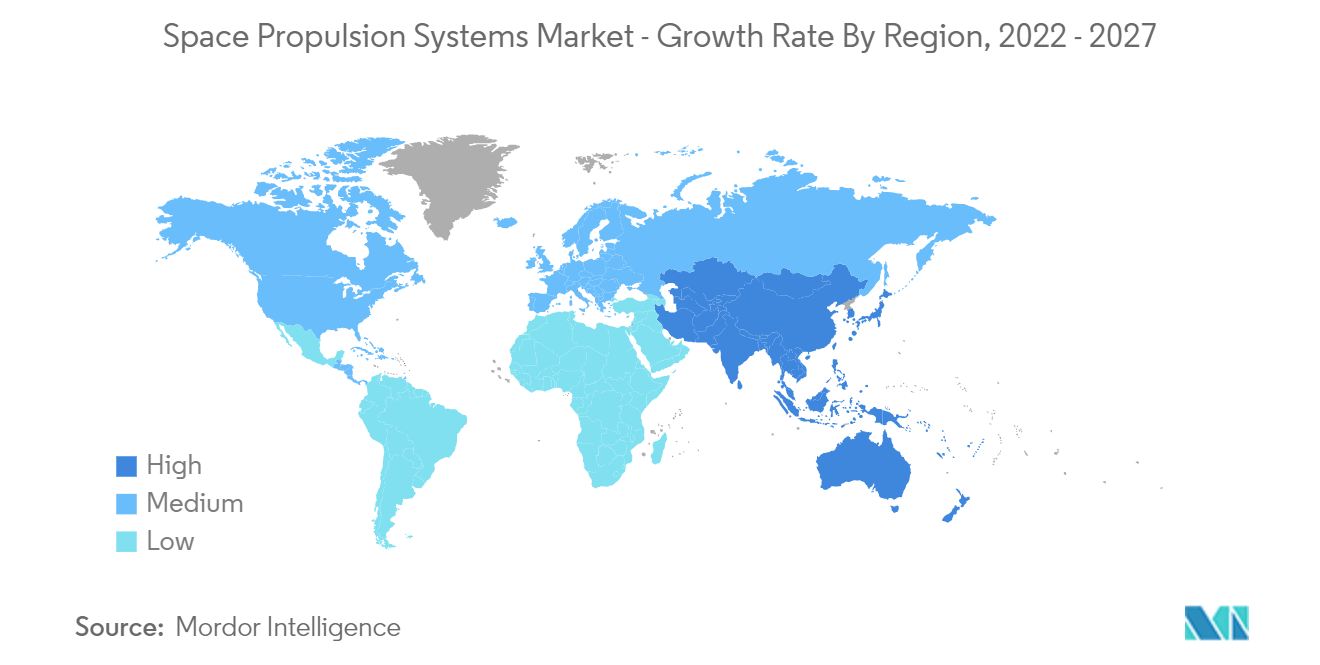

Nordamerika hielt 2021 den größten Marktanteil

Nordamerika hielt im Jahr 2021 den größten geografischen Marktanteil, insbesondere aufgrund der intensiven Weltraumforschung und -entwicklung in den Vereinigten Staaten. Das Wachstum des Marktes für Weltraumantriebssysteme in den Vereinigten Staaten wird hauptsächlich durch die aktuellen Weltraumexplorationsmissionen der NASA und die zunehmenden Satellitenstarts des US-Verteidigungsministeriums vorangetrieben. Im Jahr 2021 startete SpaceX in den Vereinigten Staaten insgesamt 31 Raketen sowohl für den Satellitenstart als auch für allgemeine Tests.

Die NASA investiert in Start-up-Unternehmen, um fortschrittliche Antriebssysteme für Kleinsatelliten zu entwickeln. Im Juni 2019 wählte die NASA sechs FE-Projekte im Rahmen ihrer Phase-II-Finanzierung des Small Business Innovation Research (SBIR)-Programms aus, um neue Hochimpulstriebwerke und Kommunikationstechnologien für Raumfahrzeuge zu entwickeln. Im Rahmen dieser Initiative investierte die NASA im Mai 2021 insgesamt 105 Millionen US-Dollar an zusätzlichen Finanzmitteln, die kleineren Start-ups im Bereich der Weltraumtechnologie zur Verfügung gestellt werden, um die Möglichkeiten für Weltraumantriebe in der Zukunft weiter zu erhöhen. Die NASA arbeitet auch am Projekt Solar Electric Propulsion (SEP), das darauf abzielt, die Länge und die Fähigkeiten ehrgeiziger neuer Explorations- und Wissenschaftsmissionen zu verlängern.

Darüber hinaus hat Kanada auf der anderen Seite Fortschritte bei der Erforschung und den Investitionen in den Weltraum gemacht. Im Juni 2022 hat SpaceRyde Kanadas erste Raketenfabrik der Orbitalklasse offiziell eröffnet. Die 25.000 ft² große Anlage soll die Forschung und Entwicklung sowie die Raketenherstellung der zukünftigen Raketen des Landes übernehmen. Aufgrund mehrerer solcher Investitionen und technologischer Entwicklungen wird erwartet, dass Nordamerika den Markt im Prognosezeitraum dominieren wird.

Branchenüberblick über Raumfahrtantriebssysteme

Der Raumfahrtantriebsmarkt ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 68 % ausmachen. Die Hauptakteure in diesem Markt sind Ariane Group, Avio, IHI Corporation, Moog Inc. und Northrop Grumman Corporation (alphabetisch sortiert).

Marktführer für Raumfahrtantriebssysteme

Ariane Group

Avio

IHI Corporation

Moog Inc.

Northrop Grumman Corporation

Other important companies include Blue Origin, Honeywell International Inc., OHB SE, Sierra Nevada Corporation, Sitael S.p.A., Space Exploration Technologies Corp., Thales.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Raumfahrtantriebssysteme

- Dezember 2023 Die NASA erteilt Blue Origin einen IDIQ-Vertrag (NASA Launch Services II Indefinite Delivery Indefinite Quantity) für den Start von Planeten-, Erdbeobachtungs-, Erkundungs- und Wissenschaftssatelliten für die Agentur an Bord von New Glenn, der wiederverwendbaren orbitalen Trägerrakete von Blue Origin.

- Februar 2023 Das Launch Services Program (LSP) der NASA erteilt Blue Origin den Auftrag für Escape and Plasma Acceleration and Dynamics Explorers (ESCAPADE). Im Rahmen des Vertrags wird Blue Origin seine wiederverwendbare New Glenn-Technologie für die Mission bereitstellen.

- Februar 2023 Thales Alenia Space hat mit dem Korea Aerospace Research Institute (KARI) einen Vertrag über die Bereitstellung des integrierten Elektroantriebs für dessen Satelliten GEO-KOMPSAT-3 (GK3) abgeschlossen.

Marktbericht für Raumfahrtantriebssysteme – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Ausgaben für Raumfahrtprogramme

-

4.2 Gesetzlicher Rahmen

- 4.2.1 Global

- 4.2.2 Australien

- 4.2.3 Brasilien

- 4.2.4 Kanada

- 4.2.5 China

- 4.2.6 Frankreich

- 4.2.7 Deutschland

- 4.2.8 Indien

- 4.2.9 Iran

- 4.2.10 Japan

- 4.2.11 Neuseeland

- 4.2.12 Russland

- 4.2.13 Singapur

- 4.2.14 Südkorea

- 4.2.15 Vereinigte Arabische Emirate

- 4.2.16 Großbritannien

- 4.2.17 Vereinigte Staaten

- 4.3 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Antriebstechnik

- 5.1.1 Elektrisch

- 5.1.2 Auf Gasbasis

- 5.1.3 Flüssigen Brennstoff

-

5.2 Region

- 5.2.1 Asien-Pazifik

- 5.2.1.1 Nach Land

- 5.2.1.1.1 Australien

- 5.2.1.1.2 China

- 5.2.1.1.3 Indien

- 5.2.1.1.4 Japan

- 5.2.1.1.5 Neuseeland

- 5.2.1.1.6 Singapur

- 5.2.1.1.7 Südkorea

- 5.2.2 Europa

- 5.2.2.1 Nach Land

- 5.2.2.1.1 Frankreich

- 5.2.2.1.2 Deutschland

- 5.2.2.1.3 Russland

- 5.2.2.1.4 Großbritannien

- 5.2.3 Nordamerika

- 5.2.3.1 Nach Land

- 5.2.3.1.1 Kanada

- 5.2.3.1.2 Vereinigte Staaten

- 5.2.4 Rest der Welt

- 5.2.4.1 Nach Land

- 5.2.4.1.1 Brasilien

- 5.2.4.1.2 Iran

- 5.2.4.1.3 Saudi-Arabien

- 5.2.4.1.4 Vereinigte Arabische Emirate

- 5.2.4.1.5 Rest der Welt

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Ariane Group

- 6.4.2 Avio

- 6.4.3 Blue Origin

- 6.4.4 Honeywell International Inc.

- 6.4.5 IHI Corporation

- 6.4.6 Moog Inc.

- 6.4.7 Northrop Grumman Corporation

- 6.4.8 OHB SE

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Sitael S.p.A.

- 6.4.11 Space Exploration Technologies Corp.

- 6.4.12 Thales

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOS

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Raumfahrtantriebsindustrie

Elektro-, Gas- und Flüssigbrennstoff werden als Segmente von Propulsion Tech abgedeckt. Asien-Pazifik, Europa und Nordamerika werden als Segmente nach Regionen abgedeckt.

- Bei der Geschwindigkeits- und Richtungsänderung spielt das Antriebssystem des Satelliten eine wichtige Rolle. Es wird auch verwendet, um die Position des Raumfahrzeugs im Orbit zu koordinieren. Nach dem Eintritt in die Umlaufbahn benötigt das Raumschiff eine Lagekontrolle, die dabei hilft, seine Richtung in Bezug auf die Erde und die Sonne korrekt auszurichten. In manchen Fällen müssen Satelliten aus einer Umlaufbahn bewegt werden, und ohne die Fähigkeit, sich an ihre Umlaufbahn anzupassen, gilt die Lebensdauer der Satelliten als beendet. Daher wird erwartet, dass die Bedeutung von Antriebssystemen das Marktwachstum vorantreiben wird.

- Verschiedene Arten von Treibstoffen werden für unterschiedliche Zwecke verwendet. Flüssigtreibstoffe verwenden Raketentriebwerke, die flüssigen Treibstoff verwenden. Gastreibstoffe können ebenfalls verwendet werden, sind jedoch aufgrund ihrer geringen Dichte und der Schwierigkeit, herkömmliche Pumpmethoden anzuwenden, nicht üblich. Die chemischen Antriebssysteme, die Bewegungen ermöglichten, erwiesen sich als effizient und zuverlässig. Dazu gehören Hydrazinsysteme, Einzel- oder Doppelantriebssysteme, Hybridsysteme, Kalt-/Heißluftsysteme und Feststofftreibstoffe. Sie werden eingesetzt, wenn starker Schub oder schnelles Manövrieren erforderlich ist. Daher bleiben chemische Systeme die Weltraumantriebstechnologie der Wahl, wenn ihre Gesamtimpulskapazität ausreicht, um die Missionsanforderungen zu erfüllen.

- Elektrische Antriebe werden üblicherweise zum Halten von Stationen für kommerzielle Kommunikationssatelliten verwendet und sind aufgrund ihrer hohen spezifischen Impulse der Hauptantrieb einiger Weltraummissionen. Northrop Grumman Corporation, Moog Inc., Sierra Nevada Corporation, SpaceX und Blue Origin sind einige der größten Anbieter von Antriebssystemen. Es wird erwartet, dass der neue Start von Satelliten das Marktwachstum im Prognosezeitraum beschleunigen wird.

| Elektrisch |

| Auf Gasbasis |

| Flüssigen Brennstoff |

| Asien-Pazifik | Nach Land | Australien |

| China | ||

| Indien | ||

| Japan | ||

| Neuseeland | ||

| Singapur | ||

| Südkorea | ||

| Europa | Nach Land | Frankreich |

| Deutschland | ||

| Russland | ||

| Großbritannien | ||

| Nordamerika | Nach Land | Kanada |

| Vereinigte Staaten | ||

| Rest der Welt | Nach Land | Brasilien |

| Iran | ||

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Rest der Welt |

| Antriebstechnik | Elektrisch | ||

| Auf Gasbasis | |||

| Flüssigen Brennstoff | |||

| Region | Asien-Pazifik | Nach Land | Australien |

| China | |||

| Indien | |||

| Japan | |||

| Neuseeland | |||

| Singapur | |||

| Südkorea | |||

| Europa | Nach Land | Frankreich | |

| Deutschland | |||

| Russland | |||

| Großbritannien | |||

| Nordamerika | Nach Land | Kanada | |

| Vereinigte Staaten | |||

| Rest der Welt | Nach Land | Brasilien | |

| Iran | |||

| Saudi-Arabien | |||

| Vereinigte Arabische Emirate | |||

| Rest der Welt | |||

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Bei den aufgeführten Zwecken handelt es sich um die vom Satellitenbetreiber selbst gemeldeten Zwecke.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivile (akademische, Amateur-), kommerzielle, staatliche (meteorologische, wissenschaftliche usw.) und militärische Zwecke beschrieben. Satelliten können sowohl für kommerzielle als auch für militärische Zwecke vielseitig genutzt werden.

- MTOW der Trägerrakete - Das MTOW (maximales Startgewicht) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete beim Start, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenumlaufbahnen sind in drei große Klassen unterteilt GEO, LEO und MEO. Satelliten auf elliptischen Umlaufbahnen weisen Apogäume und Perigäume auf, die sich deutlich voneinander unterscheiden, und kategorisieren Satellitenumlaufbahnen mit einer Exzentrizität von 0,14 und höher als elliptisch.

- Antriebstechnik - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satellitenmesse - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satelliten-Subsystem - In diesem Segment sind alle Komponenten und Subsysteme enthalten, darunter Treibstoffe, Busse, Sonnenkollektoren und andere Hardware von Satelliten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.