Größe des Öl- und Gas-Midstream-Marktes in Südostasien

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

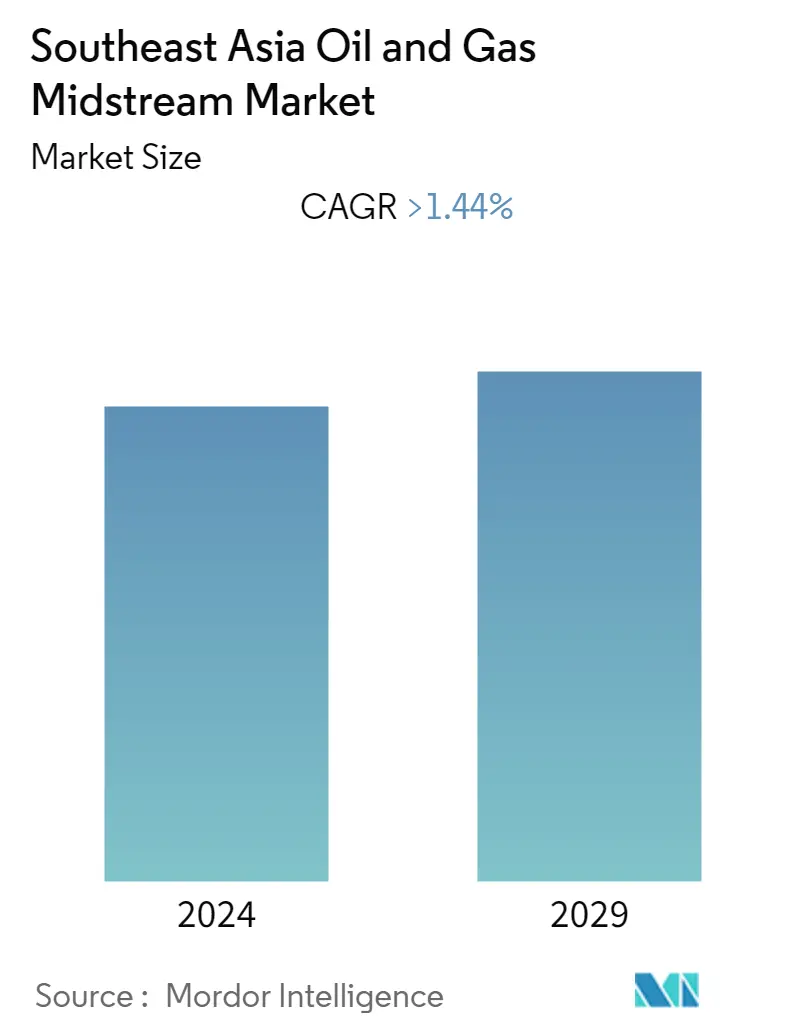

| CAGR | > 1.44 % |

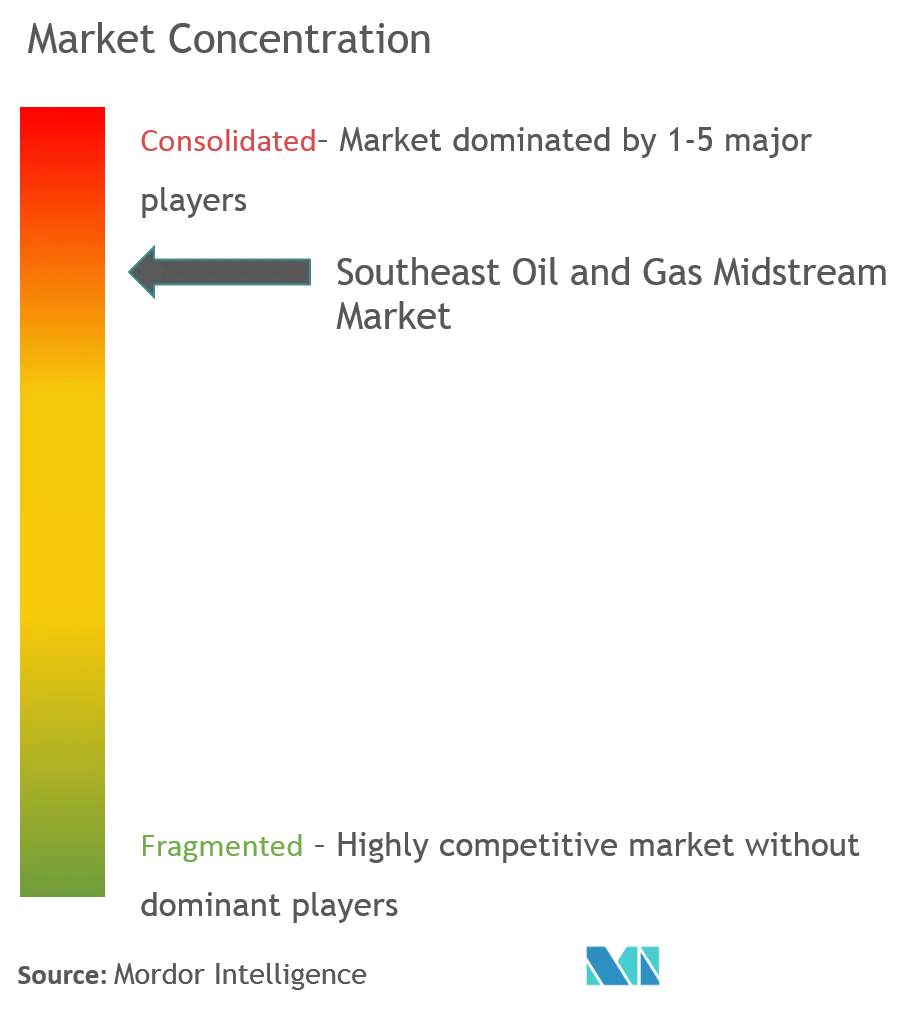

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des Öl- und Gas-Midstream-Marktes in Südostasien

Es wird erwartet, dass der südostasiatische Öl- und Gas-Midstream-Markt im Prognosezeitraum 2020–2025 mit einer jährlichen Wachstumsrate von über 1,44 % wachsen wird. Es wird erwartet, dass Faktoren wie die steigende Nachfrage nach Erdgas und Öl sowie steigende Investitionen die Nachfrage nach Südostasien ankurbeln werden Öl- und Gas-Midstream-Markt im Prognosezeitraum. Es wird jedoch erwartet, dass der Rückgang der Öl- und Gasproduktion in der Region das Wachstum des Marktes behindern wird.

- Es wird erwartet, dass die Pipelinekapazität in der Region im Prognosezeitraum wachsen wird, da viele Länder in der Region in ihre Pipeline-, Speicher- und LNG-Terminalprojekte investieren. Auch der steigende Verbrauch von Erdöl und Erdgas soll das Wachstum unterstützen.

- Es wird erwartet, dass eine umfassende Überarbeitung der Öl- und Gasgesetze in großen Ländern wie Indonesien zu einem Anstieg ausländischer Direktinvestitionen im Land führen und dadurch das Wachstum im Öl- und Gas-Midstream-Sektor steigern wird.

- Es wird erwartet, dass die thailändische Öl- und Gas-Midstream-Industrie aufgrund der bevorstehenden Pipeline-Infrastrukturprojekte im Land und des steigenden Ölverbrauchs im Prognosezeitraum ein Wachstum verzeichnen wird.

Südostasiatische Öl- und Gas-Midstream-Markttrends

Transportkapazität soll Wachstum verzeichnen

- Im Jahr 2019 verfügten die großen Länder der Region über mäßig entwickelte Öl- und Gaspipelinenetze in ihren Ländern, wobei Indonesien über eines der größten Pipelinenetze unter den Ländern Südostasiens verfügt. Es wird erwartet, dass die Pipeline-Infrastruktur in der Region im Prognosezeitraum zunehmen wird

- PetroVietnam Gas hat TechnipFMC im Jahr 2019 einen EPC-Auftrag für die Phase-2-Pipeline Nam Con Son 2 durch die Becken Nam Con Son und Cuu Long vor der Küste Südvietnams erteilt.

- Singapur wird im Prognosezeitraum voraussichtlich auf LNG umsteigen, um den Großteil seines Erdgasbedarfs zu decken, da die Pipeline-Lieferverträge für Erdgas eingestellt werden und die LNG-Importkapazität voraussichtlich erweitert wird, wobei in der Prognose eine neue schwimmende Regasifizierungsanlage geplant ist Zeitraum.

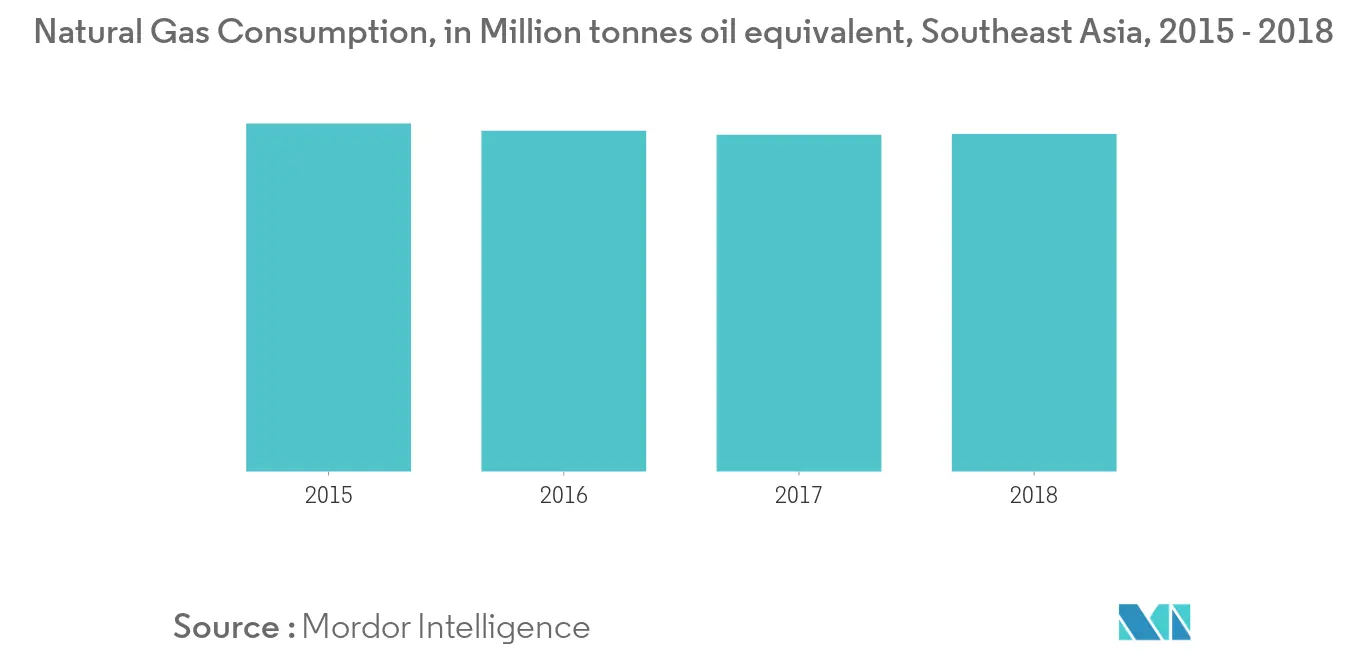

- Der Erdgasverbrauch stieg in der Region um 0,15 % auf 134,3 Mio. t RÖE im Jahr 2018, verglichen mit 134,1 Mio. Tonnen Öläquivalent (mt. RÖE) im Jahr 2017. Während die Gasproduktion in der Region zurückging, stieg sie von 194,6 Mio. t RÖE im Jahr 2017 auf etwa 192,4 Mio. t RÖE im Jahr 2018. Der Anstieg des Erdgasverbrauchs wirkt sich positiv auf das Wachstum des Sektors aus.

- Daher wird erwartet, dass die Pipelinekapazität in Südostasien im Prognosezeitraum aufgrund eines Anstiegs des Ölverbrauchs und Investitionen in die Speicherinfrastruktur leicht ansteigt.

Thailand verzeichnet deutliches Wachstum

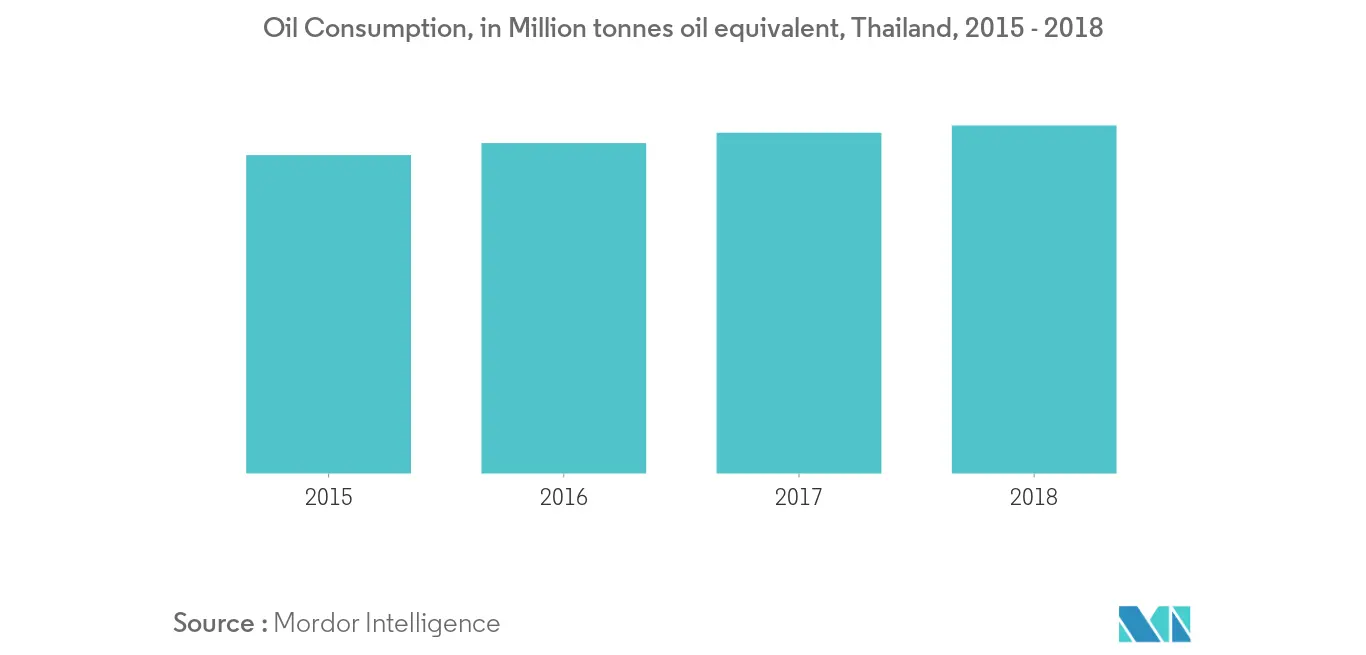

- Thailand ist der zweitgrößte Ölverbraucher und drittgrößte Ölproduzent in Südostasien. Im Jahr 2018 wurden 1,478 Millionen Barrel pro Tag verbraucht, hauptsächlich für den Transport und für nicht-energetische Zwecke. Thailand verfügt über ausreichend Öllagerkapazitäten. Die gesamte Speicherkapazität des Landes wird voraussichtlich etwa 10,2 Millionen Kiloliter betragen.

- Im Jahr 2019 plant Thailands staatliches Öl- und Gasunternehmen PTT Plc die Entwicklung einer Gaspipeline im Nordosten und geht davon aus, die Kapazität der bestehenden Gaspipeline des Konzerns zu erweitern. Die Erweiterung der Pipeline zielt darauf ab, die Infrastruktur zu verbessern und Thailand zu einem Drehkreuz für Flüssigerdgas (LNG) in Südostasien zu machen.

- Der Ölverbrauch im Land stieg um 2,2 % von 65,8 Millionen Tonnen Öläquivalent (MtoE) im Jahr 2018 auf 64,4 Millionen Tonnen Öläquivalent (mtoe) im Jahr 2017. Es wird erwartet, dass der Anstieg des Verbrauchs das Wachstum im Öl- und Gas-Midstream-Sektor in den USA ankurbeln wird Land und Region.

- Es wird erwartet, dass die thailändische Öl- und Gas-Midstream-Industrie im Prognosezeitraum leicht wachsen wird, was auf einen Anstieg des Ölverbrauchs und einen Anstieg der Investitionen in diesem Sektor zurückzuführen ist.

Überblick über die südostasiatische Öl- und Gas-Midstream-Branche

Der Öl- und Gas-Midstream-Markt in Südostasien ist mäßig konsolidiert. Zu den größten Unternehmen gehören PT Pertamina, PTT Public Company Limited, TechnipFMC plc, Vietnam Oil and Gas Group und PT. Connusa Energindo.

Südostasiatische Öl- und Gas-Midstream-Marktführer

-

PTT Public Company Limited

-

PT Pertamina

-

TechnipFMC plc

-

Vietnam Oil and Gas Group

-

PT. Connusa Energindo

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Südostasiatischer Öl- und Gas-Midstream-Marktbericht – Inhaltsverzeichnis

-

1. EINFÜHRUNG

-

1.1 Umfang der Studie

-

1.2 Marktdefinition

-

1.3 Studienannahmen

-

-

2. FORSCHUNGSMETHODIK

-

3. ZUSAMMENFASSUNG

-

4. MARKTÜBERSICHT

-

4.1 Einführung

-

4.2 Große installierte Pipelinekapazität und Prognose bis 2025

-

4.3 Installierte Kapazität und Prognose der LNG-Terminals in MTPA bis 2025

-

4.4 Aktuelle Trends und Entwicklungen

-

4.5 Regierungsrichtlinien und -vorschriften

-

4.6 Marktdynamik

-

4.6.1 Treiber

-

4.6.2 Zurückhaltung

-

-

4.7 Supply-Chain-Analyse

-

4.8 PESTLE-Analyse

-

-

5. MARKTSEGMENTIERUNG

-

5.1 Transport

-

5.1.1 Überblick

-

5.1.1.1 Vorhandene Infrastruktur

-

5.1.1.2 Projekte in der Pipeline

-

5.1.1.3 Bevorstehende Projekte

-

-

-

5.2 Lagerung

-

5.2.1 Überblick

-

5.2.1.1 Vorhandene Infrastruktur

-

5.2.1.2 Projekte in der Pipeline

-

5.2.1.3 Bevorstehende Projekte

-

-

-

5.3 LNG-Terminals

-

5.3.1 Überblick

-

5.3.1.1 Vorhandene Infrastruktur

-

5.3.1.2 Projekte in der Pipeline

-

5.3.1.3 Bevorstehende Projekte

-

-

-

5.4 Erdkunde

-

5.4.1 Thailand

-

5.4.2 Vietnam

-

5.4.3 Malaysia

-

5.4.4 Indonesien

-

5.4.5 Rest Südostasiens

-

-

-

6. WETTBEWERBSFÄHIGE LANDSCHAFT

-

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

-

6.2 Von führenden Spielern übernommene Strategien

-

6.3 Firmenprofile

-

6.3.1 PT Pertamina

-

6.3.2 PTT Public Company Limited

-

6.3.3 TechnipFMC plc

-

6.3.4 Vietnam Oil and Gas Group

-

6.3.5 PT. Connusa Energindo

-

-

-

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der südostasiatischen Öl- und Gas-Midstream-Industrie

Der südostasiatische Öl- und Gas-Midstream-Marktbericht umfasst:.

| Transport | ||||||||

|

| Lagerung | ||||||||

|

| LNG-Terminals | ||||||||

|

| Erdkunde | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Öl- und Gas-Midstream-Marktforschung in Südostasien

Wie groß ist der südostasiatische Öl- und Gas-Midstream-Markt derzeit?

Der südostasiatische Öl- und Gas-Midstream-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 1,44 % verzeichnen.

Wer sind die Hauptakteure auf dem südostasiatischen Öl- und Gas-Midstream-Markt?

PTT Public Company Limited, PT Pertamina, TechnipFMC plc, Vietnam Oil and Gas Group, PT. Connusa Energindo sind die größten Unternehmen, die im südostasiatischen Öl- und Gas-Midstream-Markt tätig sind.

Welche Jahre deckt dieser südostasiatische Öl- und Gas-Midstream-Markt ab?

Der Bericht deckt die historische Marktgröße des südostasiatischen Öl- und Gas-Midstream-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des südostasiatischen Öl- und Gas-Midstream-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die südostasiatische Öl- und Gas-Midstream-Industrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Midstream-Öl und -Gas in Südostasien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Midstream-Analyse für Öl und Gas in Südostasien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.