Marktanalyse für Industrie- und Serviceroboter in Südostasien

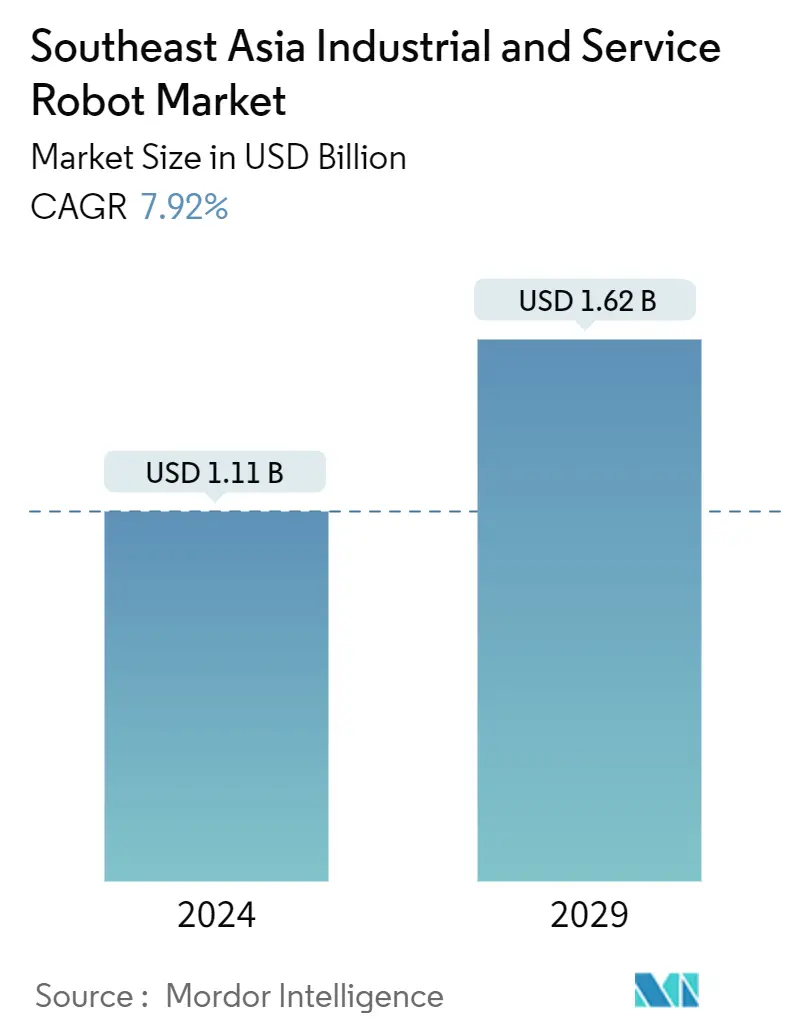

Die Größe des südostasiatischen Marktes für Industrie- und Serviceroboter wird im Jahr 2024 auf 1,11 Milliarden US-Dollar geschätzt und soll bis 2029 1,62 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,92 % im Prognosezeitraum (2024–2029) entspricht.

Die zunehmenden Entwicklungen in Südostasien in den Bereichen Autoteile, Elektronikfertigung und Logistik führen zu einer wachsenden Nachfrage nach Industrie- und Servicerobotern.

- Südostasiatische Länder verzeichnen bemerkenswerte Fortschritte bei der Einführung von Robotern. Zahlreiche Faktoren tragen wahrscheinlich zur beschleunigten Einführung von Robotern in der Region bei. Mehrere führende Länder in der Region haben erfolgreich nationale Ziele festgelegt und unterschiedliche Strategien umgesetzt, um Innovationen in der Robotik zu fördern und die Einführung von Robotern zu fördern. Bestimmte südostasiatische Länder haben eine proaktive Steuerpolitik eingeführt, um Anreize für die Einführung fortschrittlicher Robotertechnologie zu schaffen.

- Die zunehmende Verbreitung des Internets der Dinge (IoT) und Investitionen in die Robotik in verschiedenen südostasiatischen Regionen haben maßgeblich zum Marktwachstum beigetragen. Das Aufkommen von Industrie 4.0, der neuesten industriellen Revolution, hat auch die Weiterentwicklung innovativer Technologien wie kollaborativer Roboter und KI-gestützter Roboter vorangetrieben. Diese Fortschritte haben es der Industrie ermöglicht, die betriebliche Effizienz zu steigern, Fehler zu reduzieren und zahlreiche Prozesse zu rationalisieren. Der Einsatz von Robotersystemen hat zu einer erhöhten Sicherheit am Arbeitsplatz und verbesserten Produktionskapazitäten geführt und Anlass zu weiteren Investitionen in diese Technologie gegeben.

- Die attraktiven niedrigeren Betriebskosten in südostasiatischen Ländern haben globale Industrieroboterunternehmen dazu veranlasst, über eine Verlagerung ihrer Produktionskapazitäten in die Region nachzudenken. Es steigert auch die Produktivität in Sektoren wie der Logistik, die verschiedene Aufgaben umfassen, die stark von der Verfügbarkeit kostengünstigerer Roboter abhängen. Bemerkenswert ist, dass Roboter bereits heute einen erheblichen Beitrag zur Steigerung der Produktivität leisten. Sie sind an Aufgaben wie Müllabfuhr, Straßenreinigung, Essenszubereitung und -lieferung beteiligt und bieten Zimmerservice in Hotels an. Die potenziellen Vorteile und Chancen von Industrie- und Servicerobotern scheinen grenzenlos.

- Andererseits ist es wichtig zu beachten, dass eine der größten Herausforderungen für den Markt die sich ständig ändernden Bedürfnisse und Vorlieben der Endbenutzer und ihr begrenztes Wissen über kommende Technologien sind. Die Integration von Technologie bringt auch Cyberrisiken mit sich, die sie anfällig für Schwachstellen machen können.

- Während der COVID-19-Pandemie wurde in verschiedenen Branchen in südostasiatischen Ländern ein verstärkter Schwerpunkt auf die digitale Transformation gelegt. Dies führte zu einem stärkeren Einsatz von Robotern in der Region. Vietnam beispielsweise stand vor Herausforderungen, wurde jedoch von der Asiatischen Entwicklungsbank (ADB) als eine der am schnellsten wachsenden Volkswirtschaften in Südostasien geschätzt. Als Reaktion auf die Situation setzte das Land Roboter und Drohnen für Aufgaben wie den Transport von medizinischem Material, infektiösen Proben, lebenswichtigen Gütern, Sterilisation und die Überwachung öffentlicher Bereiche ein.

Markttrends für Industrie- und Serviceroboter in Südostasien

Elektronik/Elektrik wird Wachstum verzeichnen

- Industrieroboter wie Knickarmroboter und SCARA werden häufig in der Elektronik-/Elektroindustrie eingesetzt. Knickarmroboter werden zur Montage elektronischer Komponenten und Geräte eingesetzt. Sie beherrschen heikle und präzise Aufgaben wie das Löten und das Einsetzen von Bauteilen auf Leiterplatten. Sie werden bei Pick-and-Place-Vorgängen eingesetzt und sind äußerst nützlich in Hochgeschwindigkeitsproduktionslinien, wo Effizienz und Präzision von entscheidender Bedeutung sind. Sie können auch Sichtprüfungen durchführen, auf Mängel prüfen und sicherstellen, dass Produkte bestimmte Standards erfüllen.

- Darüber hinaus wird laut Statistics Malaysia die Herstellung von elektronischen Komponenten und Platinen, Kommunikationsgeräten und Unterhaltungselektronik in Malaysia im Jahr 2022 schätzungsweise 4,9 % zum Bruttoinlandsprodukt beitragen, ein Anstieg gegenüber 4,6 % im Jahr 2021. Die verarbeitende Industrie in Malaysia hatte im selben Jahr einen Anteil von 23,4 % am BIP, wobei die Herstellung elektronischer Komponenten den größten Beitrag leistete.

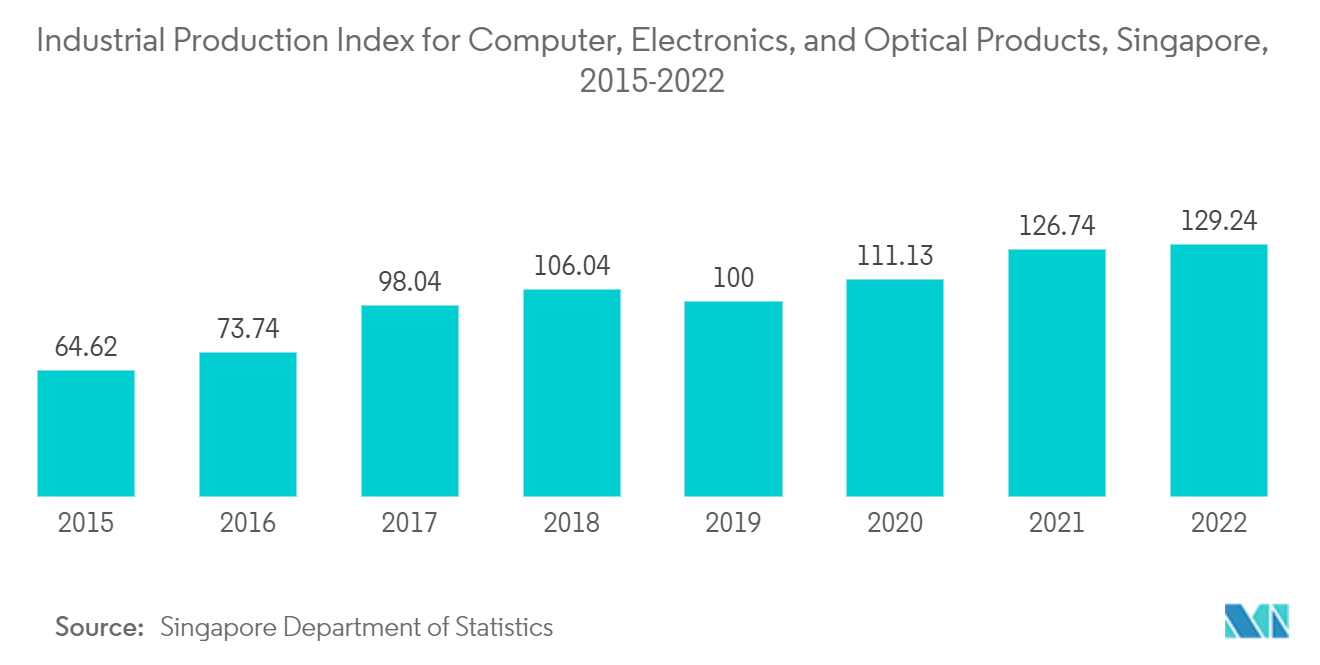

- Darüber hinaus lag der Industrieproduktionsindex für Computer, Elektronik und optische Produkte in Singapur nach Angaben des Statistikministeriums von Singapur im Jahr 2022 bei 129,24. Das war der höchste Wert seit einem Jahrzehnt. Singapur gehört weltweit zu den führenden Herstellern von Elektronikartikeln wie Halbleitern, was das Wachstum des untersuchten Marktes voraussichtlich verstärken wird.

- Im Oktober 2022 gab ein bekannter indonesischer Auftragsfertiger, Satnusa, mit niedrigen Preisen und hochentwickelter Technologie bekannt, dass er die weltweite Abkehr von der chinesischen Produktion nutzt, um seinen Kundenstamm zu diversifizieren und einer der wichtigsten Player in Südostasien zu werden. Satnusa wirbt um US-amerikanische und europäische Unternehmen, die ihre Produktion vom chinesischen Festland und Taiwan nach Südostasien verlagern wollen. Viele der hergestellten Smartphones und anderen Produkte werden derzeit in Indonesien verkauft.

- Auch Satnusa profitiert von staatlichen Anreizen. Die gesamte Insel Batam ist als Freihandelszone ausgewiesen, in der Unternehmen von günstigeren Einfuhrzöllen, vereinfachten Exportverfahren und anderen Vergünstigungen profitieren. Die indonesische Regierung könnte zusätzliche Vorteile bieten, um die Exporte anzukurbeln. Solche Entwicklungen würden mehrere Chancen für die Durchdringung des untersuchten Marktes bieten.

Es wird erwartet, dass Indonesien einen erheblichen Anteil hält

- Indonesien ist ein bemerkenswerter Industriehersteller, der in seinen Sektoren umfassend auf Automatisierung setzt. Das verarbeitende Gewerbe spielt eine bedeutende Rolle für das BIP eines Landes, wobei das verarbeitende Gewerbe Indonesiens im Jahr 2022 mehr als 18 % zur Wirtschaftsleistung des Landes beiträgt und damit den Hauptbeitrag leistet. Die starken Produktionsaktivitäten in Indonesien und Malaysia dürften die Nachfrage für den untersuchten Markt stärken.

- Laut lokalen Wirtschaftsstudien wurde festgestellt, dass Kleinst-, Klein- und Mittelunternehmen (KKMU) mehr als 99 % aller Unternehmen in Indonesien ausmachen, wobei der Lebensmittel- und Getränkesektor mindestens 44 % dieser Unternehmen ausmacht. Folglich wird die zunehmende Einführung von Technologie in den Fertigungssektoren der Region die Marktaussichten erheblich verbessern. Beispielsweise ermutigt die indonesische Regierung die lokale Lebensmittel- und Getränkeindustrie aktiv, digitale Fortschritte und den Übergang zur Nutzung technologischer Innovationen als integralen Bestandteil der nationalen Industriestrategie Making Industry 4.0 zu nutzen.

- Infolgedessen ist im FB-Sektor die Einführung innovativer Roboter deutlich zu beobachten, und mehrere Anbieter in der Region investieren ständig in die Einführung neuer Lösungen, was sich positiv auf das Marktwachstum auswirkt. Im Januar 2022 gab GoFood beispielsweise die bahnbrechende Einführung automatisierter Robotertechnologie bekannt. Der liebevoll Bellabot genannte Roboter ist mit erweiterten Funktionen wie 3D-Sensoren, Geräuscherkennung und berührungsbasierter Interaktion ausgestattet. Diese Entwicklung spiegelt das unerschütterliche Engagement von GoFood wider, den gesamten Lebensmittelbestellprozess zu verbessern und seinen Benutzern ein außergewöhnliches kulinarisches Erlebnis zu bieten. Durch die Einführung dieses speziellen Roboters ist GoFood als Teil des umfassenderen GoTo-Ökosystems der erste Online-Lebensmittellieferdienst (OFD) in Indonesien, der automatisierte Robotertechnologie nutzt. Die Implementierung der automatisierten Robotertechnologie durch GoFood wurde in Zusammenarbeit mit PT Pudu Robot Indonesia durchgeführt. Solche innovativen Anbieteraktivitäten zur Verbesserung der Technologieakzeptanz im FB-Sektor werden das Wachstum des Marktes fördern.

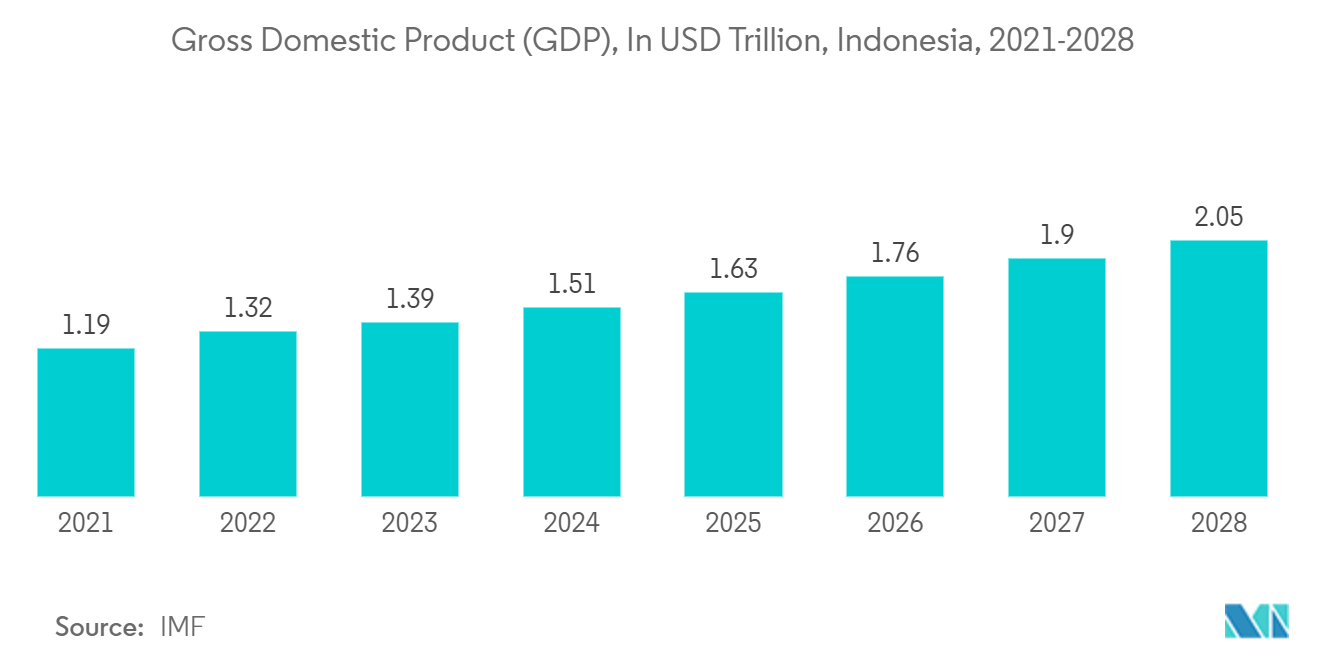

- Darüber hinaus verzeichnete die Lebensmittel- und Getränkeindustrie (FB) nach Angaben von Statistics Indonesia (BPS) im Jahr 2022 ein jährliches Wachstum von 4,90 % und erreichte einen Wert von 813,062 Milliarden IDR (51,82 Milliarden US-Dollar). Darüber hinaus wird für den Lebensmittel- und Getränkeherstellungssektor in Indonesien im selben Jahr eine Wachstumsrate des Bruttoinlandsprodukts von etwa 4,9 % prognostiziert. Darüber hinaus wird laut IWF erwartet, dass das BIP des Landes bis 2028 die Marke von 2 Billionen US-Dollar überschreiten wird. Diese bemerkenswerte Expansion ist auf die zunehmende Einführung der Automatisierung in der Branche zurückzuführen, die voraussichtlich eine entscheidende Rolle bei der Förderung des Marktwachstums spielen wird.

Überblick über die Industrie- und Serviceroboterbranche in Südostasien

Der Markt besteht aus etablierten Marktteilnehmern, globalen Unternehmen und neuen Akteuren, die darum konkurrieren, in einem zunehmend umkämpften Markt die Vorherrschaft zu behaupten. Industrie 4.0 und regionale Digitalisierungsinitiativen bieten lukrative Chancen auf dem Industrierobotermarkt. Es sind neue Unternehmen entstanden, die sich hinsichtlich der Robotersteuerungsfähigkeiten differenzieren. Mit Technologien wie IoT, künstlicher Intelligenz und virtueller/erweiterter Realität gedeihen solche Unternehmen mit beträchtlichen Umsatzsteigerungen.

Zahlreiche Unternehmen und aufstrebende Roboter-Start-ups widmen sich der Entwicklung modernster und technologisch anspruchsvoller Lösungen für Hersteller zur Steigerung der Effizienz. Prominente Akteure der Branche verfolgen aktiv Akquisitionsstrategien und entwickeln innovative und integrierte Roboter, um den Bedürfnissen der Endbenutzer gerecht zu werden. Daher streben Unternehmen eine leistungsstarke Wettbewerbsstrategie an. Zu den wichtigsten Marktteilnehmern zählen FANUC Corporation, Yaskawa Electric Corporation, KUKA AG, ABB Ltd, Kawasaki Heavy Industries Ltd und viele mehr.

- Im August 2023 kündigte die Yaskawa Electric Corporation die Einführung einer neuen Reihe von MOTOMAN-HC30PL (30 kg Nutzlastkapazität, 1600 mm Reichweite) an, einem Modell für Palettieranwendungen wie Pappe, für die mit 10 entwickelten Roboterserien zur menschlichen Zusammenarbeit kg und 20 kg Nutzlast.

- Im Mai 2023 erweiterte KUKA mit der Einführung der KR CYBERTECH-Serie für eine effiziente Automatisierung eine Roboter-Neuauflage. Der KR CYBERTECH führt Bauteile dem Montageprozess zu, prüft die Werkstückqualität und schleift und poliert Metallteile. Diese Flexibilität ist in verschiedenen Branchen besonders beliebt, darunter auch in dynamischen Branchen wie der Metall- und Elektronikindustrie.

Marktführer für Industrie- und Serviceroboter in Südostasien

-

FANUC Corporation

-

Yaskawa Electric Corporation

-

KUKA AG

-

ABB Ltd

-

Kawasaki Heavy Industries Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Industrie- und Serviceroboter in Südostasien

- Juli 2023 – KUKA erweitert sein Angebot an autonomen mobilen Robotern (AMR) um den KMR iisymobile Cobot und die mobile Plattform KMP 1500P. KUKA vereint Flexibilität und Zuverlässigkeit in anspruchsvollen Umgebungen mit dem KMR iisy, einer vollständig integrierten Kombination aus Cobot und Transportplattform, und dem KMP 1500P, einer innovativen mobilen Plattform. Diese Roboter sind optimal für Produktions- und Lageranlagen ausgestattet und somit die idealen kompetenten Partner für Industrie 4.0.

- Juni 2023 – FANUC Corporation entwickelt und startet den Verkauf der deckenmontierten SCARA-Roboter SR-3iA/U (3 kg Nutzlast und 350 mm Reichweite). Der Roboter eignet sich optimal für den Transport von Kleinteilen zwischen Produktionslinien und Montagearbeiten auf kleinem Raum.

Segmentierung der Industrie- und Serviceroboterindustrie in Südostasien

Industrieroboter sind für industrielle Automatisierungsanwendungen konzipiert, während Serviceroboter dazu konzipiert sind, nützliche Aufgaben für Menschen oder Geräte auszuführen, ausgenommen industrielle Automatisierungsanwendungen.

Der südostasiatische Markt für Industrie- und Serviceroboter ist nach Produktkategorie (Industrie, Gelenkroboter und SCARA), Service (professionell und privat) und Endverbraucher (Automobilindustrie, Elektronik/Elektrik, Kunststoff und Chemie, Metall und Maschinen, Lebensmittel) segmentiert. Getränke und Tabak) und Land (Indonesien, Malaysia, Singapur, Thailand, Vietnam und übriges Südostasien). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Nach Produktkategorie | Industriell | Artikuliert | |

| SKALA | |||

| Andere Produktkategorien | |||

| Service | Fachmann | ||

| Inländisch | |||

| Nach Endbenutzer-Branche | Automobil | ||

| Elektronik/Elektrik | |||

| Kunststoff und Chemie | |||

| Metall und Maschinen | |||

| Lebensmittel, Getränke und Tabak | |||

| Andere Fertigungsbranchen | |||

| Andere nicht produzierende Branchen | |||

| Nach Land | Indonesien | ||

| Malaysia | |||

| Singapur | |||

| Thailand | |||

| Vietnam | |||

| Rest Südostasiens | |||

Häufig gestellte Fragen zur Marktforschung für Industrie- und Serviceroboter in Südostasien

Wie groß ist der südostasiatische Markt für Industrie- und Serviceroboter?

Es wird erwartet, dass der südostasiatische Markt für Industrie- und Serviceroboter im Jahr 2024 1,11 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,92 % auf 1,62 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Industrie- und Serviceroboter in Südostasien derzeit?

Im Jahr 2024 wird der südostasiatische Markt für Industrie- und Serviceroboter voraussichtlich ein Volumen von 1,11 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem südostasiatischen Markt für Industrie- und Serviceroboter?

FANUC Corporation, Yaskawa Electric Corporation, KUKA AG, ABB Ltd, Kawasaki Heavy Industries Ltd sind die größten Unternehmen, die auf dem südostasiatischen Markt für Industrie- und Serviceroboter tätig sind.

Welche Jahre deckt dieser südostasiatische Markt für Industrie- und Serviceroboter ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des südostasiatischen Marktes für Industrie- und Serviceroboter auf 1,02 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des südostasiatischen Marktes für Industrie- und Serviceroboter für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des südostasiatischen Marktes für Industrie- und Serviceroboter für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht für Serviceroboter in Südostasien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Industrie- und Servicerobotern in Südostasien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Industrie- und Servicerobotern in Südostasien umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.