| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | 5.00 % |

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Büroimmobilien in Südkorea

Der südkoreanische Büroimmobilienmarkt wird im Prognosezeitraum (2022-2027) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Die COVID-19-Pandemie beeinträchtigte den Büroimmobilienmarkt in Südkorea aufgrund von Einschränkungen, Richtlinien zur sozialen Distanzierung und der Homeoffice-Kultur. Obwohl sich der Markt in einer Erholungsphase befindet, hat er noch nicht das Niveau vor der Pandemie erreicht. Das Wachstum des Sektors wird durch eine zunehmende Büroflächenabsorption, eine Zunahme der Vermietungsaktivitäten, sinkende Leerstandsraten usw. vorangetrieben.

Seoul entwickelt sich zu einem führenden Unternehmen im Büroimmobiliensektor. Bürogebäude machten im zweiten Quartal 2021 mehr als 70 % der Gewerbeimmobilientransaktionen in Seoul aus. Darüber hinaus verzeichneten die Preise für Bürogebäude in Seoul im zweiten Quartal 2021 ein robustes Wachstum, angetrieben durch steigende Investitionen inländischer Investoren. Der Flächenverbrauch an erstklassigen Büroflächen blieb im dritten Quartal 2021 im Land hoch. Die meisten erstklassigen Büroflächen werden von neuen Organisationen übernommen (mit einer Absorption von 27 %), zweitrangig an erstklassige Büroflächen (mit einer Absorption von 35 %) und erstklassige an erstklassige Büroflächen (mit 19 %). ) und Ausbau bestehender Organisationen (20 %).

Trends auf dem südkoreanischen Büroimmobilienmarkt

Steigende Nachfrage nach erstklassigen Büroflächen

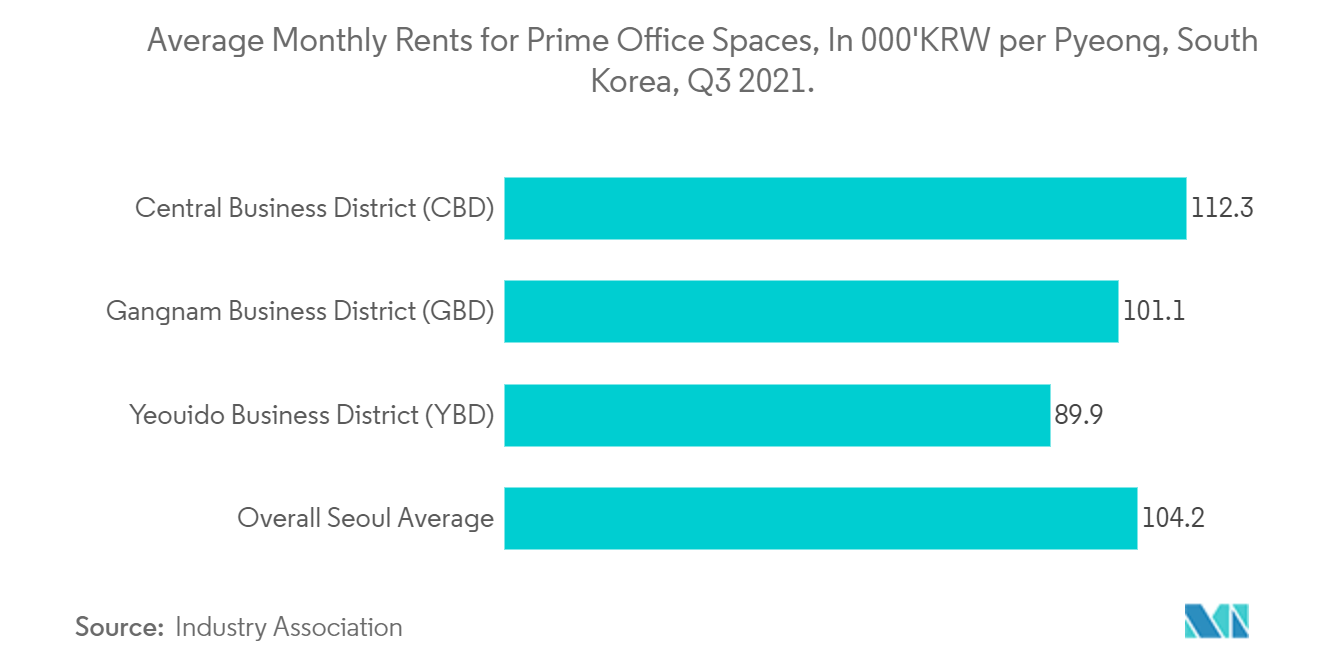

Der größte Teil der Nachfrage nach erstklassigen Büroflächen ist in Seoul zu beobachten. Im dritten Quartal 2021 sank die Leerstandsquote bei Spitzenbüros im Vergleich zum Vorquartal um 1,9 Prozentpunkte auf 9,9 %. Darüber hinaus stieg die Nettoabsorption aufgrund der höheren Nachfrage in allen Bezirken um 163.200 m². Große Geschäftsviertel wie das Central Business District (CBD), das Gangnam Business District (GBD) und das Yeouido Business District (YBD) beanspruchten die meisten erstklassigen Büroflächen in der Stadt.

Im Central Business District sank die Leerstandsquote im dritten Quartal 2021 im Vergleich zum Vorquartal um 1,1 Prozentpunkte auf 11,2 %. Darüber hinaus stieg die Nettoabsorption um 66.700 m² trotz des Angebots von 41.700 m² von K-Square Citi. Allerdings führten hohe Mieterpräferenzen in GBD zu einem Anstieg der Nettoabsorptionsfläche um 28.400 m², und die Leerstandsquote ging im dritten Quartal 2021 um 8 % zurück. Darüber hinaus stieg die Nettoabsorption in YBD auf 66.800 m², da die Mieter weiterhin in neue Wohnungen zogen Die Zahl der im letzten Jahr gelieferten Gebäude erhöhte sich, wodurch sich der Leerstand im Vergleich zum Vorquartal weiter um 4,0 Prozentpunkte auf 11,9 % reduzierte.

Im dritten Quartal 2021 stieg das Angebot an neuen Büroflächen jedoch, da K-Square Citi den Umbau im CBD abschloss und ein neues Angebot von 41.700 m² hinzukam. Unterdessen zogen Woongjin Group und Loca Mobility in den K-Square ein, nachdem sie im zweiten Quartal 40 % des Gebäudes vorvermietet hatten. Darüber hinaus verzeichneten die durchschnittlichen Jahresmieten in CBD, GBD und YBD jährliche Wachstumsraten von 1,3 %, 1,5 % bzw. 2,7 %.

Steigende Mietpreise für Büroflächen

Die Pandemie hatte erhebliche Auswirkungen auf den südkoreanischen Büromarkt. Der Markt erholt sich jedoch, und im Jahr 2021 ist ein deutliches Wachstum der Büroflächenabsorption zu beobachten. Die Mietpreise für Büroflächen verzeichneten nach der Pandemie ein positives Wachstum. Steigende Mietpreise werden durch sinkende Leerstandsraten und eine steigende Nachfrage nach Büroflächen von Technologiemietern verursacht, die hauptsächlich im Gangnam-Gebiet, im CBD und im Yeouido-Geschäftsviertel expandieren.

Darüber hinaus verzeichneten erstklassige Büroflächen im Gangnam Business District im dritten Quartal 2021 eine niedrige Leerstandsquote, da Centerfield, das im ersten Quartal 2021 fertiggestellt wurde, seine verfügbaren Flächen vermietete und einen Vertrag mit Amazon unterzeichnete. Darüber hinaus wurden 10 von Samsung Fire Marine Insurance frei gewordene Stockwerke im The Asset Gangnam Tower von PeopleFund und Naver besetzt. Im GBD-Gebiet stehen Technikmietern, die erstklassige Büroflächen suchen, nicht viele Optionen zur Verfügung, was zu steigenden Mietpreisen führt.

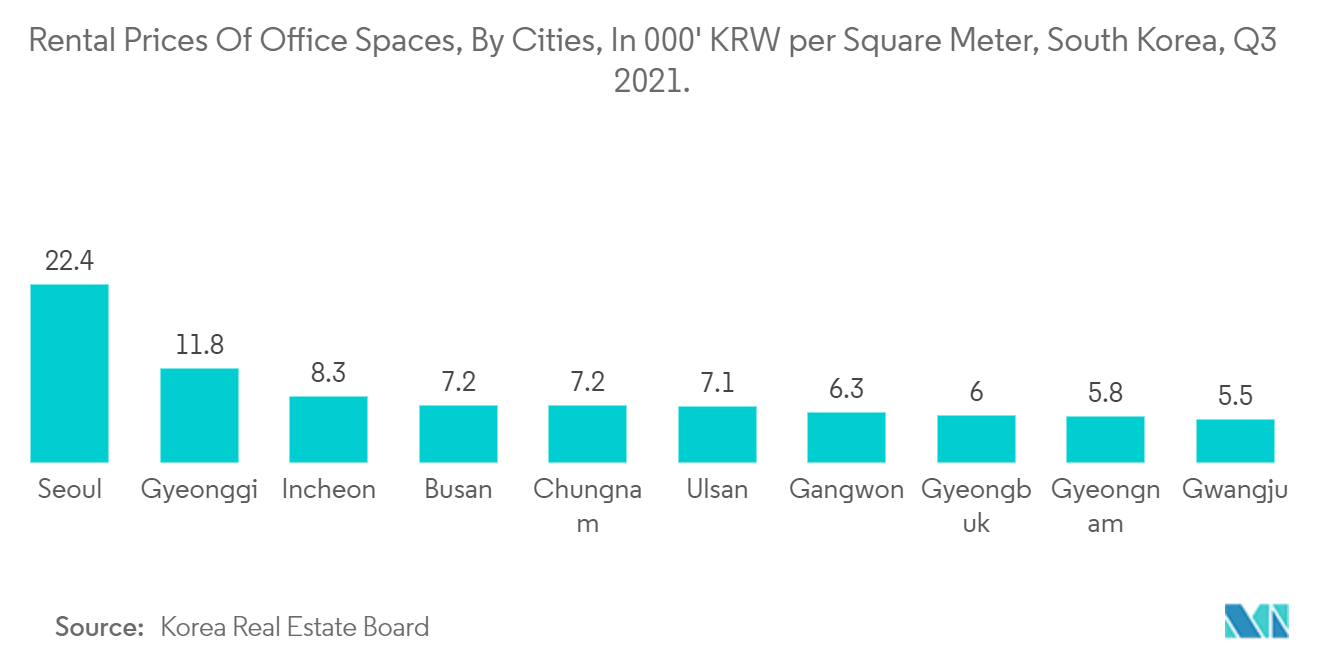

Den Statistiken des Korea Real Estate Board zufolge liegen die Provinzen Seoul und Gyeonggi in Südkorea bei den Mietpreisen für Büroflächen an der Spitze. Im dritten Quartal 2021 beliefen sich die Mietpreise für Bürogebäude in Seoul und Gyeonggi auf rund 22.400 KRW pro Quadratmeter bzw. 11.800 KRW pro Quadratmeter.

Überblick über die südkoreanische Büroimmobilienbranche

Der Büroimmobilienmarkt ist fragmentiert. Große Unternehmen haben Vorteile hinsichtlich der finanziellen Ressourcen, während kleine Unternehmen durch den Aufbau von Fachwissen auf lokalen Märkten effektiv konkurrieren können. Zu den großen Unternehmen zählen Hines, Brookfield Asset Management Inc. und Keangnam Enterprises Ltd.

Marktführer für Büroimmobilien in Südkorea

-

Brookfield Asset Management Inc.

-

Hines

-

Arup

-

Keangnam Enterprises Ltd

-

SK D&D Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum südkoreanischen Büroimmobilienmarkt

Februar 2022 Brookfield (ein globaler Investmentriese) plant die Ausgliederung eines Teils seines Vermögensverwaltungsgeschäfts in ein separates, Asset-Light-Unternehmen mit einem Wert von bis zu 100 Milliarden US-Dollar. Das Unternehmen fügte hinzu, dass sein Asien-Pazifik-Geschäft schneller wächst als alle anderen regionalen Aktivitäten und auf ein Gesamtvermögen von 100 Milliarden US-Dollar in Australien, China, Korea, Japan und Indien zusteuert.

Februar 2021 Hines (das internationale Immobilienunternehmen) kündigt die Ausweitung der Präsenz des Unternehmens in Japan und Südkorea an. Seit der Eröffnung der Büros in Seoul und Tokio im Jahr 2013 bzw. 2017 hat Hines seine Mitarbeiterzahl in den beiden Ländern kürzlich auf sieben erhöht. Es wird erwartet, dass sich das Team bis zum Jahresende nahezu verdoppeln wird, da sich die Büros verstärkt auf Entwicklung und Akquisitionen in den jeweiligen Volkswirtschaften konzentrieren.

Segmentierung der südkoreanischen Büroimmobilienbranche

Unter Büroimmobilien versteht man die Errichtung von Gebäuden zur Vermietung und zum Verkauf an Unternehmen unterschiedlicher Branchen. Der Bericht soll eine detaillierte Analyse des südkoreanischen Büroimmobilienmarktes liefern. Der Schwerpunkt liegt auf Markteinblicken, Dynamik, technologischen Trends und Regierungsinitiativen.

Der Markt ist nach Sektor und Schlüsselstadt segmentiert. Der Bericht bietet Marktgröße und prognostizierten Wert (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Nach Sektor | Informationstechnologie (IT und ITES) |

| Herstellung | |

| BFSI (Bankwesen, Finanzdienstleistungen und Versicherungen) | |

| Beratung | |

| Andere Dienstleistungen | |

| Von Key City | Seoul |

| Incheon | |

| Busan | |

| Andere Städte |

Häufig gestellte Fragen zur Marktforschung für Büroimmobilien in Südkorea

Wie groß ist der südkoreanische Büroimmobilienmarkt derzeit?

Der südkoreanische Büroimmobilienmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem südkoreanischen Büroimmobilienmarkt?

Brookfield Asset Management Inc., Hines, Arup, Keangnam Enterprises Ltd, SK D&D Co. Ltd sind die größten Unternehmen, die auf dem südkoreanischen Büroimmobilienmarkt tätig sind.

Welche Jahre deckt dieser südkoreanische Büroimmobilienmarkt ab?

Der Bericht deckt die historische Marktgröße des Büroimmobilienmarkts in Südkorea für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Büroimmobilienmarkts in Südkorea für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Other Popular Industry Reports

Bericht über die südkoreanische Büroimmobilienbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Büroimmobilien in Südkorea im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Büroimmobilien in Südkorea umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.