Marktgröße von Südkorea Foodservice Industrie

| Icons | Lable | Value |

|---|---|---|

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | USD 110,11 Milliarden |

|

|

Marktgröße (2029) | USD 254,17 Milliarden |

|

|

Größter Anteil nach Gastronomietyp | Full-Service-Restaurants |

|

|

CAGR(2024 - 2029) | 18.21 % |

|

|

Am schnellsten wachsend nach Gastronomietyp | Wolkenküche |

|

|

Market Concentration | Niedrig |

Hauptakteure |

||

|

||

|

**Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Südkoreanische Foodservice-Marktanalyse

Die Größe des südkoreanischen Foodservice-Marktes wird im Jahr 2024 auf 110,11 Milliarden US-Dollar geschätzt und soll bis 2029 254,17 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 18,21 % im Prognosezeitraum (2024–2029) entspricht

Eine hohe Nachfrage nach traditionellen Küchen und höhere Ausgaben für Gastronomie steigern den Umsatz

- Full-Service-Restaurants hatten im Jahr 2022 den größten Anteil am südkoreanischen Foodservice-Markt. Asiatische und nordamerikanische Küchen machten zusammen einen Marktanteil von über 50 % aus. Die Nachfrage nach diesen Küchen wird auf die zunehmende Vorliebe der Verbraucher für authentische regionale Küchen wie Kimchi und Bulgogi sowie japanische Küchen wie Sushi und Tempura zurückgeführt. Während traditionelle koreanische Gerichte nach wie vor beliebt sind, verschieben sich die Ernährungstrends zugunsten neuer und internationaler Vorlieben. Daher führen Restaurants zunehmend vegane, zuckerarme und glutenfreie Optionen in die klassische koreanische Küche ein und tragen so zum Aufstieg dieses Segments bei.

- Es wird prognostiziert, dass Cafés und Bars im Prognosezeitraum eine jährliche Wachstumsrate (CAGR) von 15,58 % nach Wert auf dem Markt verzeichnen werden, unterstützt durch den steigenden Konsum von Tee und Kaffee im Land. Der Kaffeekonsum in Südkorea machte etwa 6 % des Kaffeemarktes im asiatisch-pazifischen Raum aus. Im Jahr 2021 konsumierte Südkorea fast 2,5 Millionen 60-kg-Säcke Kaffee. Sein Konsum ist in den letzten Jahren stetig gestiegen und es ist eines der beliebtesten Getränke der Koreaner. Durchschnittlich konsumierten Koreaner 12,3 Tassen Kaffee pro Woche, was einem Gesamtjahresverbrauch von 2,3 Kilogramm im Jahr 2022 entspricht. Ediya Co und Starbucks gehören mit 2.200 bzw. 1.140 Filialen zu den größten Coffeeshops des Landes.

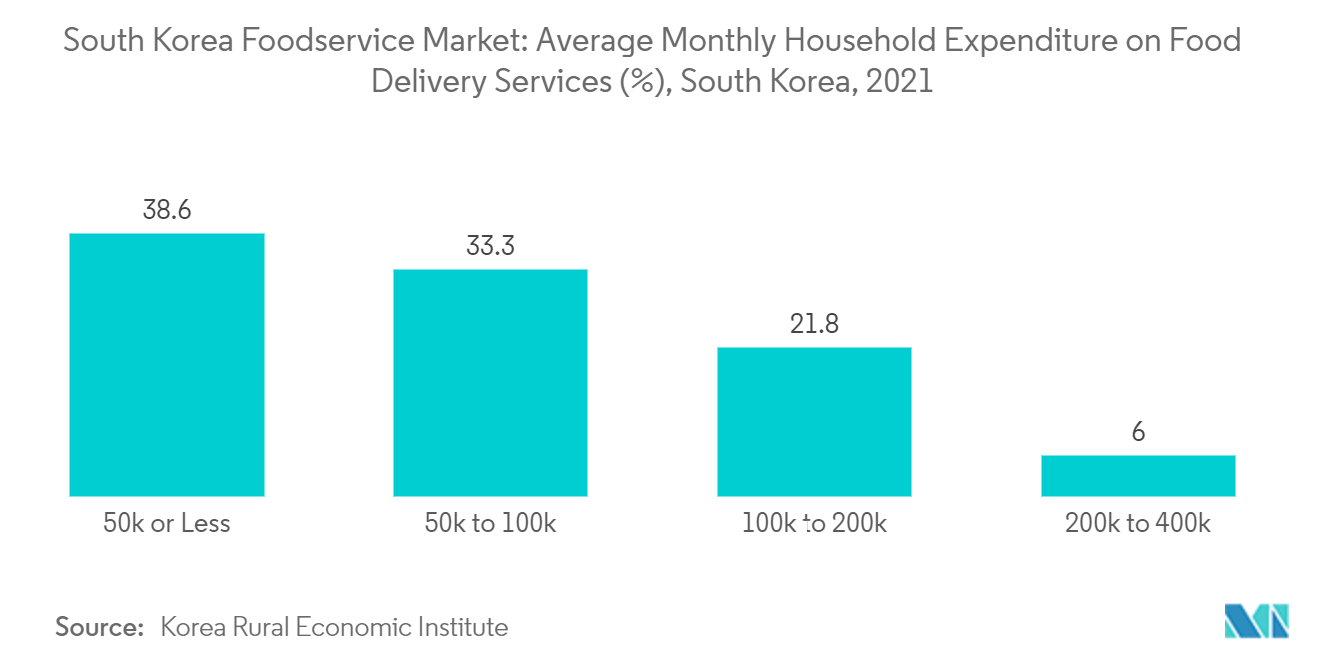

- Allerdings ist das Cloud-Küchensegment das am schnellsten wachsende im südkoreanischen Foodservice-Markt und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 35,13 % verzeichnen. Es wird erwartet, dass das Wachstum durch die zunehmende Online-Lieferung von Lebensmitteln über Smartphone-Anwendungen angekurbelt wird. Im Januar 2022 gab es in Südkorea rund 46,81 Millionen Internetnutzer. Die Zahl der Internetnutzer stieg zwischen 2021 und 2022 um 543.000.

Wachsende Nachfrage nach Online-Lieferdiensten für Mahlzeiten

Bequemlichkeit ist nach wie vor ein wichtiger Faktor, der die Essgewohnheiten von Südkoreanern mit einem geschäftigen Lebensstil bestimmt. Daher entwickeln Foodservice-Betreiber und andere Lebensmittelhersteller bequemere und gesündere Optionen für die Lieferung von Lebensmitteln über die Online-Lieferung. Darüber hinaus beschleunigten die durch die COVID-19-Pandemie verursachten Einschränkungen die Nachfrage nach Online-Lebensmittellieferungen. Solche sich entwickelnden Faktoren führten zur Entstehung mehrerer Anwendungen für die Lieferung von Lebensmitteln im Land, da die Verbraucher eine wachsende Nachfrage nach der Online-Lieferung von Mahlzeiten an ihren jeweiligen Arbeitsplätzen oder zu Hause registrierten. Dieser Trend schuf große Möglichkeiten für Online-Anwendungen zur Lieferung von Lebensmitteln, um den Verbrauchern durch verschiedene Strategien, wie z. B. das Anbieten von Rabatten, ein differenziertes Bestellerlebnis zu bieten. Der Markt für Essensliefer-Apps in Südkorea wird von Woowa Brothers dominiert, gefolgt von Delivery Hero. Die Essensliefer-Apps erweitern ihre Dienstleistungen als Teil ihrer Marketingstrategie, um in den digitalen Lebensmittelmarkt einzudringen und aus ihrer Position Kapital zu schlagen