Größe des südamerikanischen Fracht- und Logistikmarktes

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 269.51 Milliarden US-Dollar | |

| Marktgröße (2029) | 346.61 Milliarden US-Dollar | |

| Größter Anteil nach Logistikfunktion | Güterverkehr | |

| CAGR (2024 - 2029) | 4.29 % | |

| Größter Anteil nach Land | Brasilien | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Fracht und Logistik in Südamerika

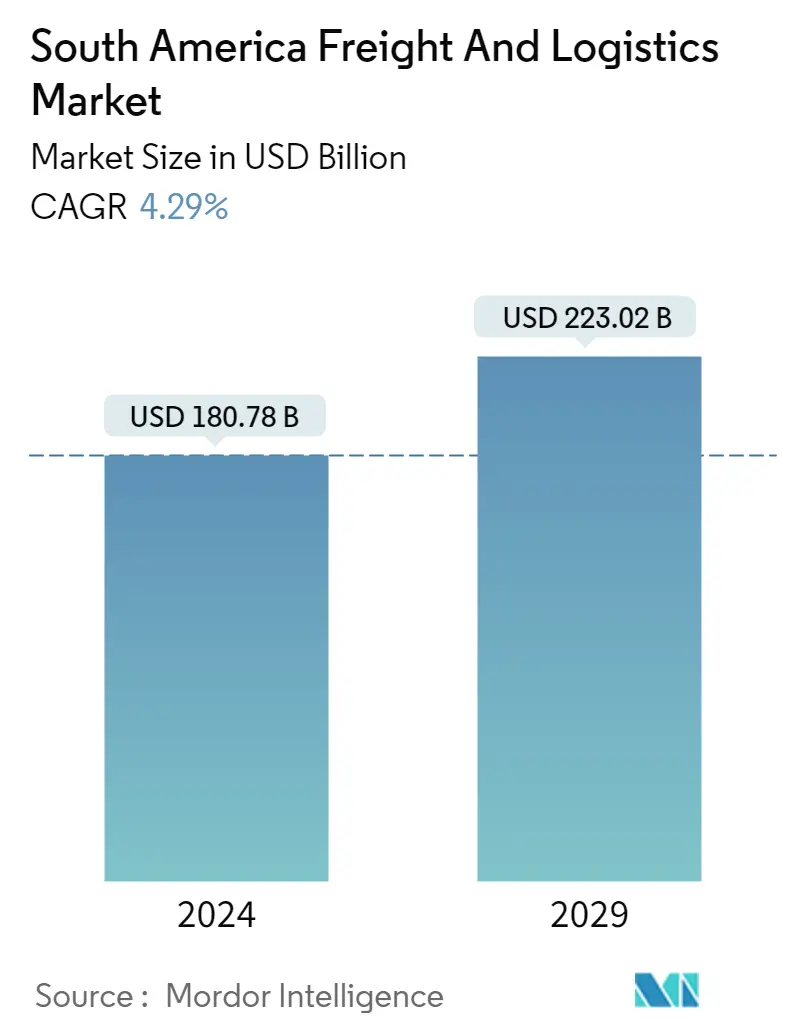

Die Größe des südamerikanischen Fracht- und Logistikmarkts wird im Jahr 2024 auf 180,78 Milliarden US-Dollar geschätzt und soll bis 2029 223,02 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,29 % im Prognosezeitraum (2024–2029) entspricht.

E-Commerce-Industrie und Infrastrukturinvestitionen, Entwicklung des Güterverkehrsmarktes in der Region

- Der Markt beobachtet zunehmende Investitionen im Schifffahrts- und LKW-Bereich. Viele neue Akteure sind in den Markt eingetreten, und mit dem Wettbewerbsvorteil der Digitalisierung wird erwartet, dass die neuen Akteure die Wettbewerbsfähigkeit des Marktes steigern werden. Von 2018 bis 2022 beliefen sich die durchschnittlichen jährlichen Infrastrukturinvestitionen in Brasilien auf 36,3 Milliarden US-Dollar, gefolgt von Chile mit einer durchschnittlichen jährlichen Infrastrukturinvestition von rund 17 Milliarden US-Dollar.

- E-Commerce ist ein wesentlicher Faktor für die steigende Nachfrage nach Transportdienstleistungen. Der Umsatz im E-Commerce-Markt in Südamerika wird im Jahr 2023 voraussichtlich 77,42 Milliarden US-Dollar erreichen. Der Umsatz wird im Zeitraum 2023–2027 voraussichtlich eine jährliche Wachstumsrate von 14,76 % verzeichnen und bis 2027 einen Wert von 134,27 Milliarden US-Dollar erreichen Markt wird die Zahl der Nutzer bis 2025 voraussichtlich 244,1 Millionen erreichen. Die Nutzerdurchdringung lag 2022 bei 54,0 % und wird bis 2025 voraussichtlich 58,7 % betragen.

- Brasilien ist mit Abstand der größte Markt für den Verkauf von Nutzfahrzeugen in Südamerika. Im Jahr 2019 beliefen sich die Verkäufe bzw. Zulassungen von Neufahrzeugen im Land auf fast 526.000 Einheiten. Argentinien lag mit rund 126,4 Tausend verkauften Nutzfahrzeugen in diesem Jahr an zweiter Stelle in der Region. Der Umsatz stieg im Jahr 2021 nach einem anfänglichen Rückgang im Jahr 2020 aufgrund von COVID-19. Seitdem haben die KEP-Anbieter erhebliche Marktanteile erobert. Im Jahr 2021 hielten FedEx (einschließlich TNT), United Parcel Service (UPS) und Deutsche Post DHL wie zuvor 44 %, 33 % bzw. 20 % des Marktes für Express- und Kurierdienste in Amerika vier Jahre.

Wachstum und Wandel in der Fracht- und Logistikbranche Südamerikas

- Brasilien ist neben Argentinien, Chile, Kolumbien und Peru eine der größten Volkswirtschaften der Region. Das gesamte Frachtvolumen in Brasilien verzeichnete im Jahr 2021 einen Anstieg von 6 % gegenüber dem Vorjahr, was auf die zunehmende Transportaktivität auf der Straße, der Schiene und dem Luftweg zurückzuführen ist. Die Luftfracht verzeichnete im September 2022 ein Wachstum von 10,8 % gegenüber dem Vorjahr, das höchste Wachstum unter anderen Regionen mit neuen Dienstleistungen und Kapazitäten und in einigen Fällen Investitionen in zusätzliche Flugzeuge für die Luftfracht. Die Frachtkapazität verzeichnete im September 2022 einen Anstieg um 18,4 % gegenüber dem Vorjahr. Allerdings wirkten sich steigende Treibstoffpreise und die Unterbrechung der globalen Transportketten negativ auf den internationalen Frachtverkehr im Land aus.

- Der E-Commerce-Sektor erlebt in der Region aufgrund der COVID-19-Pandemie einen Boom und wird im Prognosezeitraum voraussichtlich wachsen. Brasilien verzeichnete im ersten Quartal 2022 einen Anstieg des E-Commerce um 12,59 % gegenüber dem Vorjahr, während Chile ein Wachstum von 23 % gegenüber dem Vorjahr verzeichnete. Das enorme Wachstum im E-Commerce-Bereich treibt die Lagerlogistik in der Region voran. Im zweiten Quartal 2022 lag die durchschnittliche Leerstandsquote in der Region unter 6 %. Die Platzverfügbarkeit gehört zu den großen Herausforderungen der Lagerlogistik. Darüber hinaus war der Pharmamarkt in Argentinien mit einem Inlandsmarktwert von 8.329 Millionen US-Dollar im Jahr 2021 ein wesentlicher Treiber für die temperaturgeführte Lagerung im Land.

- Südamerika arbeitet an der Stärkung seiner Fracht- und Logistikinfrastruktur. Im Jahr 2022 kündigte die argentinische Regierung Direktinvestitionen in Höhe von 2,8 Milliarden US-Dollar an, um Verkehrs- und Wasserprojekte für den Haushalt 2023 zu verbessern. Es wurden Investitionen im Wert von 250 Millionen US-Dollar bereitgestellt, um die Dekarbonisierung der Transportindustrie in Brasilien voranzutreiben.

Trends auf dem Fracht- und Logistikmarkt in Südamerika

- Durch Migration bedingtes südamerikanisches Bevölkerungswachstum, das im Jahr 2056 voraussichtlich mit 751,9 Millionen seinen Höhepunkt erreichen wird

- Brasilien und Argentinien gehören zu den Spitzenreitern bei der Förderung des produktionsorientierten Wachstums in Südamerika

- Der Öl- und Gas-, Bergbau- und Steinbruchsektor treibt das BIP-Wachstum in Südamerika voran, wobei der Schwerpunkt auf der Steigerung der inländischen Produktion liegt

- In südamerikanischen Ländern kommt es aufgrund von Kostensteigerungen im Bergbau, Strom, Gas sowie finanziellen und sozialen Krisen in der Region zu einem starken Anstieg des WPI und des VPI

- Es wird erwartet, dass die Penetrationsrate der E-Commerce-Nutzer in der Region bis 2027 von 51,1 % im Jahr 2021 auf 63,7 % steigen wird

- Die Regierungen starten Programme wie den Productive Argentina Plan 2030 und die Chilean Technology Working Group, um die Produktion anzukurbeln

- Südamerikanische Volkswirtschaften streben eine Ausweitung der Kraftstoffexporte an, die von Regierungsinitiativen geleitet wird

- Die südamerikanischen Volkswirtschaften streben eine Reduzierung der Düngemittel- und Kraftstoffimporte an, unterstützt durch regierungsgeführte Initiativen

- In den südamerikanischen Ländern kam es zu einem Anstieg der Produktion und des Verkaufs von Nutzfahrzeugen, wobei Marken wie Scania und Mercedes Benz als Spitzenreiter hervorgingen

- Chile investiert rund 34 Milliarden US-Dollar in den Infrastruktur- und Transportausbau

- Lkw-Hersteller in Südamerika erforschen gasbetriebene und elektrische Lkw wie Volkswagen e-Delivery und Fusos eCanter

- Der zunehmende Außenhandel sowie die wirtschaftliche und politische Situation wirken sich erheblich auf den Güterverkehr aus

- Aufgrund der steigenden Ölproduktion und Kapazitätserweiterungsprojekten in der Region verzeichnet die Flottenkapazität ein Wachstum

- Südamerikanische Häfen benötigen umfassende Reformen, um die Konnektivität durch öffentliche und private Investitionen zu verbessern

- Mangelnde Transparenz bei den Regulierungsverfahren und Schwächen in der langfristigen Planung beeinträchtigen die Hafeneffizienz in der Region

- Proteste, niedrige Wasserstände und Preiserhöhungen für Fahrzeuge, Teile und Teile haben erheblich zu einem Anstieg der Gütertransportpreise geführt.

- Investitionen in die Kapazitätserweiterung verschiedener Verkehrsträger treiben das Wachstum in der Region voran

- Infrastrukturinvestitionen drängen Brasilien und Chile dazu, das Wirtschaftswachstum anzukurbeln

Überblick über die Fracht- und Logistikbranche in Südamerika

Der südamerikanische Fracht- und Logistikmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 6,35 % einnehmen. Die Hauptakteure in diesem Markt sind Deutsche Post DHL Group, DP World, DSV A/S (De Sammensluttede Vognmænd af Air and Sea), Kuehne + Nagel und SAAM (alphabetisch sortiert).

Marktführer im Bereich Fracht und Logistik in Südamerika

Deutsche Post DHL Group

DP World

DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

Kuehne + Nagel

SAAM

Other important companies include Agunsa Logistics, Alonso Group, Americold, CMA CGM, DB Schenker, TASA Logística, TIBA Group.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum südamerikanischen Fracht- und Logistikmarkt

- November 2022 DHL verlängert seine Partnerschaft mit dem Deutschen Bob-, Rennrodel- und Skeleton-Verband (BSD) um weitere vier Jahre. Die Premium- und Logistikpartnerschaft besteht seit der Wintersaison 2014/2015 und umfasst die Logistik der gesamten Ausrüstung während der Saison sowie das Branding von Sportgeräten und Bekleidung der Sportler.

- November 2022 DP World erweitert seine Aktivitäten in China durch die Unterzeichnung eines Memorandum of Understanding (MOU) zur Unterstützung der Logistik- und Handelsentwicklung im Lin-Gang Special Area, einer Freihandelszone in Shanghai.

- Oktober 2022 SAAM Towage unterzeichnet eine Vereinbarung mit Teck Neptune Terminals über den Einsatz der ersten beiden Elektroschlepper für den Hafen von Vancouver in Kanada. Die neuen Einheiten werden jedes Jahr 2.400 Tonnen Treibhausgase reduzieren. Die ElectRA 2300SX-Schlepper wurden vom in Vancouver ansässigen Marinearchitekten Robert Allan entworfen und werden von der türkischen Werft Sanmar gebaut.

Südamerika-Fracht- und Logistikmarktbericht – Inhaltsverzeichnis

1. SAAMFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Demografie

- 4.2 BIP-Verteilung nach Wirtschaftstätigkeit

- 4.3 BIP-Wachstum nach Wirtschaftsaktivität

- 4.4 Inflation

- 4.5 Wirtschaftsleistung und Profil

- 4.5.1 Trends in der E-Commerce-Branche

- 4.5.2 Trends in der Fertigungsindustrie

- 4.6 BIP des Transport- und Lagersektors

- 4.7 Exporttrends

- 4.8 Trends importieren

- 4.9 Benzinpreis

- 4.10 Betriebskosten für LKW-Transporte

- 4.11 Größe der LKW-Flotte nach Typ

- 4.12 Logistikleistung

- 4.13 Große Lkw-Lieferanten

- 4.14 Modaler Anteil

- 4.15 Tragfähigkeit der Seeflotte

- 4.16 Konnektivität für die Linienschifffahrt

- 4.17 Hafenanläufe und Leistung

- 4.18 Trends bei der Frachtpreisgestaltung

- 4.19 Trends bei der Frachttonnage

- 4.20 Infrastruktur

- 4.21 Regulierungsrahmen (Straße und Schiene)

- 4.21.1 Argentinien

- 4.21.2 Brasilien

- 4.21.3 Chile

- 4.22 Regulierungsrahmen (See und Luft)

- 4.22.1 Argentinien

- 4.22.2 Brasilien

- 4.22.3 Chile

- 4.23 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (beinhaltet 1. Marktwert in USD für alle Segmente 2. Marktvolumen für ausgewählte Segmente, nämlich Gütertransport, KEP (Kurier, Express und Paket) und Lagerung und Lagerung 3. Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Endverbraucherindustrie

- 5.1.1 Land-, Fischerei- und Forstwirtschaft

- 5.1.2 Konstruktion

- 5.1.3 Herstellung

- 5.1.4 Öl und Gas, Bergbau und Steinbrüche

- 5.1.5 Groß- und Einzelhandel

- 5.1.6 Andere

- 5.2 Logistikfunktion

- 5.2.1 Kurier, Express und Paket

- 5.2.1.1 Nach Zieltyp

- 5.2.1.1.1 Inländisch

- 5.2.1.1.2 International

- 5.2.2 Spedition

- 5.2.2.1 Nach Transportart

- 5.2.2.1.1 Luft

- 5.2.2.1.2 See- und Binnenwasserstraßen

- 5.2.2.1.3 Andere

- 5.2.3 Gütertransport

- 5.2.3.1 Nach Transportart

- 5.2.3.1.1 Luft

- 5.2.3.1.2 Pipelines

- 5.2.3.1.3 Schiene

- 5.2.3.1.4 Straße

- 5.2.3.1.5 See- und Binnenwasserstraßen

- 5.2.4 Lagerhaltung und Lagerung

- 5.2.4.1 Durch Temperaturkontrolle

- 5.2.4.1.1 Nicht temperaturgesteuert

- 5.2.4.1.2 Temperaturgesteuert

- 5.2.5 Andere Dienstleistungen

- 5.3 Land

- 5.3.1 Argentinien

- 5.3.2 Brasilien

- 5.3.3 Chile

- 5.3.4 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Agunsa Logistics

- 6.4.2 Alonso Group

- 6.4.3 Americold

- 6.4.4 CMA CGM

- 6.4.5 DB Schenker

- 6.4.6 Deutsche Post DHL Group

- 6.4.7 DP World

- 6.4.8 DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

- 6.4.9 Kuehne + Nagel

- 6.4.10 ZUSAMMEN

- 6.4.11 TASA Logística

- 6.4.12 TIBA Group

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FRACHT- UND LOGISTIK-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (Markttreiber, Beschränkungen und Chancen)

- 8.1.5 Technologische Fortschritte

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

- 8.7 Wechselkurs

Segmentierung der südamerikanischen Fracht- und Logistikbranche

Landwirtschaft, Fischerei und Forstwirtschaft, Baugewerbe, verarbeitendes Gewerbe, Öl und Gas, Bergbau und Steinbrüche, Groß- und Einzelhandel, Sonstige werden als Segmente von der Endverbraucherindustrie abgedeckt. Kurier, Express und Paket, Spedition, Gütertransport, Lagerung und Lagerung werden als Segmente durch die Logistikfunktion abgedeckt. Argentinien, Brasilien und Chile werden als Segmente nach Ländern abgedeckt.

- Der Markt beobachtet zunehmende Investitionen im Schifffahrts- und LKW-Bereich. Viele neue Akteure sind in den Markt eingetreten, und mit dem Wettbewerbsvorteil der Digitalisierung wird erwartet, dass die neuen Akteure die Wettbewerbsfähigkeit des Marktes steigern werden. Von 2018 bis 2022 beliefen sich die durchschnittlichen jährlichen Infrastrukturinvestitionen in Brasilien auf 36,3 Milliarden US-Dollar, gefolgt von Chile mit einer durchschnittlichen jährlichen Infrastrukturinvestition von rund 17 Milliarden US-Dollar.

- E-Commerce ist ein wesentlicher Faktor für die steigende Nachfrage nach Transportdienstleistungen. Der Umsatz im E-Commerce-Markt in Südamerika wird im Jahr 2023 voraussichtlich 77,42 Milliarden US-Dollar erreichen. Der Umsatz wird im Zeitraum 2023–2027 voraussichtlich eine jährliche Wachstumsrate von 14,76 % verzeichnen und bis 2027 einen Wert von 134,27 Milliarden US-Dollar erreichen Markt wird die Zahl der Nutzer bis 2025 voraussichtlich 244,1 Millionen erreichen. Die Nutzerdurchdringung lag 2022 bei 54,0 % und wird bis 2025 voraussichtlich 58,7 % betragen.

- Brasilien ist mit Abstand der größte Markt für den Verkauf von Nutzfahrzeugen in Südamerika. Im Jahr 2019 beliefen sich die Verkäufe bzw. Zulassungen von Neufahrzeugen im Land auf fast 526.000 Einheiten. Argentinien lag mit rund 126,4 Tausend verkauften Nutzfahrzeugen in diesem Jahr an zweiter Stelle in der Region. Der Umsatz stieg im Jahr 2021 nach einem anfänglichen Rückgang im Jahr 2020 aufgrund von COVID-19. Seitdem haben die KEP-Anbieter erhebliche Marktanteile erobert. Im Jahr 2021 hielten FedEx (einschließlich TNT), United Parcel Service (UPS) und Deutsche Post DHL wie zuvor 44 %, 33 % bzw. 20 % des Marktes für Express- und Kurierdienste in Amerika vier Jahre.

| Land-, Fischerei- und Forstwirtschaft |

| Konstruktion |

| Herstellung |

| Öl und Gas, Bergbau und Steinbrüche |

| Groß- und Einzelhandel |

| Andere |

| Kurier, Express und Paket | Nach Zieltyp | Inländisch |

| International | ||

| Spedition | Nach Transportart | Luft |

| See- und Binnenwasserstraßen | ||

| Andere | ||

| Gütertransport | Nach Transportart | Luft |

| Pipelines | ||

| Schiene | ||

| Straße | ||

| See- und Binnenwasserstraßen | ||

| Lagerhaltung und Lagerung | Durch Temperaturkontrolle | Nicht temperaturgesteuert |

| Temperaturgesteuert | ||

| Andere Dienstleistungen | ||

| Argentinien |

| Brasilien |

| Chile |

| Rest von Südamerika |

| Endverbraucherindustrie | Land-, Fischerei- und Forstwirtschaft | ||

| Konstruktion | |||

| Herstellung | |||

| Öl und Gas, Bergbau und Steinbrüche | |||

| Groß- und Einzelhandel | |||

| Andere | |||

| Logistikfunktion | Kurier, Express und Paket | Nach Zieltyp | Inländisch |

| International | |||

| Spedition | Nach Transportart | Luft | |

| See- und Binnenwasserstraßen | |||

| Andere | |||

| Gütertransport | Nach Transportart | Luft | |

| Pipelines | |||

| Schiene | |||

| Straße | |||

| See- und Binnenwasserstraßen | |||

| Lagerhaltung und Lagerung | Durch Temperaturkontrolle | Nicht temperaturgesteuert | |

| Temperaturgesteuert | |||

| Andere Dienstleistungen | |||

| Land | Argentinien | ||

| Brasilien | |||

| Chile | |||

| Rest von Südamerika | |||

Marktdefinition

- Agriculture, Fishing, and Forestry (AFF) - Dieses Endverbraucher-Industriesegment erfasst die externen (ausgelagerten) Logistikausgaben, die den Akteuren der AFF-Branche entstehen. Bei den berücksichtigten Endverbrauchern handelt es sich um Betriebe, die sich hauptsächlich mit dem Anbau von Nutzpflanzen, der Aufzucht von Tieren, der Holzernte sowie der Ernte von Fischen und anderen Tieren in ihren natürlichen Lebensräumen befassen und Bereitstellung damit verbundener Unterstützungsaktivitäten. Dabei spielen Logistikdienstleister (LSPs) eine entscheidende Rolle bei Beschaffungs-, Lagerungs-, Handhabungs-, Transport- und Vertriebsaktivitäten für den optimalen und kontinuierlichen Fluss von Inputs (Saatgut, Pestizide, Düngemittel, Ausrüstung und Wasser). von Herstellern oder Lieferanten zu den Produzenten und reibungsloser Fluss der Produktion (Erzeugnisse, Agrargüter) zu Händlern/Verbrauchern. Dies umfasst sowohl temperaturkontrollierte als auch nicht temperaturkontrollierte Logistik, je nach Bedarf entsprechend der Haltbarkeitsdauer der transportierten Waren oder gelagert.

- Construction - Dieses Endverbraucher-Industriesegment erfasst die externen (ausgelagerten) Logistikausgaben, die den Akteuren der Bauindustrie entstehen. Bei den berücksichtigten Endverbrauchern handelt es sich um Betriebe, die sich hauptsächlich mit dem Bau, der Reparatur und der Renovierung von Wohn- und Gewerbegebäuden, der Infrastruktur, Ingenieurarbeiten sowie der Unterteilung und Entwicklung befassen Land. Logistikdienstleister (LSPs) spielen eine entscheidende Rolle bei der Steigerung der Rentabilität von Bauprojekten, indem sie den Bestand an Rohstoffen und Geräten sowie zeitkritischen Lieferungen verwalten und andere Mehrwertdienste für ein effektives Projektmanagement bereitstellen.

- Courier, Express, and Parcel - Unter Kurier-, Express- und Paketdiensten, oft auch KEP-Markt genannt, versteht man Logistik- und Postdienstleister, die sich auf den Transport kleiner Güter (Pakete/Päckchen) spezialisiert haben. Es erfasst die Gesamtmarktgröße (USD) und das Marktvolumen (Anzahl der Pakete) von (1) Sendungen/Paketen/Paketen, die weniger als 70 kg/154 Pfund wiegen, (2) Geschäftskundenpaketen, d. h. Business-to-Business (B2B) Business-to-Consumer (B2C) sowie Privatkundenpakete (C2C), (3) Non-Express-Paketzustelldienste (Standard und Deferred) sowie Express-Paketzustelldienste (Day -Definite-Express und Time-Definite-Express), (4) Inlands- und Auslandspakete.

- Demographics - Um die gesamte adressierbare Marktnachfrage zu analysieren, wurden Bevölkerungswachstum und Prognosen untersucht und in diesem Branchentrend dargestellt. Es stellt die Bevölkerungsverteilung nach Kategorien wie Geschlecht (männlich/weiblich), Entwicklungsgebiet (städtisch/ländlich), Großstädten und anderen Schlüsselparametern wie Bevölkerungsdichte und Konsumausgaben (Wachstum und Anteil % des BIP) dar. Diese Daten wurden zur Bewertung der Schwankungen der Nachfrage und der Konsumausgaben sowie der wichtigsten Hotspots (Städte) potenzieller Nachfrage verwendet.

- Export Trends and Import Trends - Die gesamte Logistikleistung einer Volkswirtschaft korreliert positiv und signifikant (statistisch) mit ihrer Handelsleistung (Exporte und Importe). Daher wurden in diesem Branchentrend der Gesamtwert des Handels, die wichtigsten Waren/Warengruppen und die wichtigsten Handelspartner für die untersuchte Region (Land oder Region gemäß Berichtsumfang) zusammen mit den Auswirkungen der wichtigsten Handels-/Logistikinfrastruktur analysiert Investitionen und regulatorisches Umfeld.

- Freight Forwarding - Die Speditionsbranche, die sich hier auf die Branche der Frachttransportvereinbarung (FTA) bezieht, umfasst Unternehmen, die sich hauptsächlich mit der Organisation und Verfolgung von Frachttransporten zwischen Verladern und Spediteuren befassen. Berücksichtigte Logistikdienstleister (LSPs) sind Speditionen, NVOCCs, Zollmakler und Seeschifffahrtsagenten. Das Segment Sonstige unter Frachtweiterleitung erfasst die Einnahmen, die durch Mehrwertdienste von FTA wie kundenspezifische Makler-/Abfertigungsaktivitäten, Erstellung frachtbezogener Dokumentation, Konsolidierung/Dekonsolidierung von Waren, Frachtversicherung und Compliance, Organisation von Lagerung und Lagerung, Zusammenarbeit mit Verladern usw. erzielt werden Spedition mit anderen Transportmitteln, z. Straße und Schiene.

- Freight Pricing Trends - In diesem Branchentrend wurden die Frachtpreise nach Transportart (USD/Tonnenkm) für den Berichtszeitraum dargestellt. Die Daten wurden zur Bewertung des Inflationsumfelds, der Auswirkungen auf den Handel, des Frachtumschlags (Tonnenkilometer), der Fracht- und Logistikmarktnachfrage nach Verkehrsträgersegmenten und damit der Gesamtgröße des Fracht- und Logistikmarkts verwendet.

- Freight Tonnage Trends - In diesem Branchentrend wird die Frachttonnnage (Gewicht der Güter in Tonnen) dargestellt, die im Berichtszeitraum nach Transportmitteln umgeschlagen wurde. Die Daten wurden neben der durchschnittlichen Entfernung pro Sendung (km), dem Frachtvolumen (Tonnenkm) und den Frachtpreisen (USD/Tonnenkm) als einer der Parameter zur Beurteilung der Größe des Güterverkehrsmarktes verwendet.

- Freight Transport - Gütertransport bezieht sich auf die Beauftragung eines Logistikdienstleisters (ausgelagerte Logistik) für den Transport von Waren (Rohstoffe/End-/Zwischenprodukte/Fertigwaren, einschließlich Feststoffe und Flüssigkeiten) vom Ursprungsort zu einem Zielort innerhalb des Landes (Inland) oder grenzüberschreitend (international).

- Freight and Logistics - Externe Ausgaben für die (oder ausgelagerte) Erleichterung des Gütertransports (Gütertransport), Organisation des Gütertransports durch einen Agenten (Spedition), Lagerhaltung und Aufbewahrung (temperaturgeführt oder nicht temperaturgeführt), KEP (nationaler oder internationaler Kurier-, Express- und Expressversand). Paket) und andere Mehrwertlogistikdienstleistungen im Zusammenhang mit dem Transport von Waren (Rohstoffe oder Fertigwaren, einschließlich Feststoffe und Flüssigkeiten) vom Ursprungsort zu einem Zielort innerhalb des Landes (Inland) oder grenzüberschreitend (international) über ein oder mehrere Weitere Transportmittel, z. Straße, Schiene, See, Luft und Pipelines bilden den Fracht- und Logistikmarkt.

- Fuel Price - Steigende Treibstoffpreise können zu Verzögerungen und Störungen bei Logistikdienstleistern (LSPs) führen, während sinkende Preise zu einer höheren kurzfristigen Rentabilität und einer verstärkten Marktkonkurrenz führen können, um den Verbrauchern die besten Angebote anzubieten. Daher wurden die Kraftstoffpreisschwankungen im Berichtszeitraum untersucht und zusammen mit den Ursachen sowie den Marktauswirkungen dargestellt.

- GDP Distribution by Economic Activity - In diesem Branchentrend wurden das nominale Bruttoinlandsprodukt und seine Verteilung über die wichtigsten Wirtschaftssektoren in der untersuchten Region (Land oder Region gemäß Berichtsumfang) untersucht und dargestellt. Da das BIP positiv mit der Rentabilität und dem Wachstum der Logistikbranche zusammenhängt, wurden diese Daten zusätzlich zu den Input-Output-Tabellen/Angebot-Verwendungs-Tabellen verwendet, um die potenziell wichtigsten Sektoren zu analysieren, die zur Logistiknachfrage beitragen.

- GDP Growth by Economic Activity - In diesem Branchentrend wird das Wachstum des nominalen Bruttoinlandsprodukts in den wichtigsten Wirtschaftssektoren für die untersuchte Geographie (Land oder Region gemäß Berichtsumfang) dargestellt. Diese Daten wurden zur Bewertung des Wachstums der Logistiknachfrage aller Marktendverbraucher (hier berücksichtigte Wirtschaftssektoren) verwendet.

- Inflation - In diesem Branchentrend wurden Schwankungen sowohl bei der Großhandelspreisinflation (Änderung des Erzeugerpreisindex im Jahresvergleich) als auch bei der Verbraucherpreisinflation festgestellt. Diese Daten wurden verwendet, um das Inflationsumfeld zu bewerten, da es eine entscheidende Rolle für das reibungslose Funktionieren der Lieferkette spielt und sich direkt auf die Betriebskostenkomponenten der Logistik auswirkt, z. B. auf die Preise für Reifen, die Löhne und Zusatzleistungen der Fahrer, die Energie-/Kraftstoffpreise und die Wartungskosten. Mautgebühren, Lagermieten, Zollvermittlung, Speditionstarife, Kuriertarife usw. und wirken sich somit auf den gesamten Fracht- und Logistikmarkt aus.

- Infrastructure - Da die Infrastruktur eine entscheidende Rolle für die Logistikleistung einer Volkswirtschaft spielt, sind Variablen wie die Länge der Straßen, die Verteilung der Straßenlänge nach Oberflächenkategorie (asphaltiert vs. unbefestigt), die Verteilung der Straßenlänge nach Straßenklassifizierung (Schnellstraßen vs. Autobahnen vs. andere) wichtig Straßen), Schienenlänge, Volumen der von großen Häfen umgeschlagenen Container und Tonnage, die von großen Flughäfen umgeschlagen wird, wurden in diesem Branchentrend analysiert und dargestellt.

- Key Industry Trends - Der Berichtsabschnitt mit dem Namen Wichtige Branchentrends enthält alle untersuchten Schlüsselvariablen/Parameter, um die Schätzungen und Prognosen zur Marktgröße besser analysieren zu können. Alle Trends wurden in Form von Datenpunkten (Zeitreihen oder neueste verfügbare Datenpunkte) zusammen mit einer Parameteranalyse in Form eines prägnanten marktrelevanten Kommentars für die untersuchte Geographie (Land oder Region je nach Berichtsumfang) dargestellt ).

- Key Strategic Moves - Die von einem Unternehmen ergriffene Maßnahme zur Differenzierung von seinem Konkurrenten oder als allgemeine Strategie wird als strategischer Schlüsselschritt (Key Strategic Move, KSM) bezeichnet. Dazu gehören (1) Vereinbarungen, (2) Erweiterungen, (3) finanzielle Umstrukturierungen, (4) Fusionen und Übernahmen, (5) Partnerschaften und (6) Produktinnovationen. Die wichtigsten Akteure (Logistikdienstleister, LSPs) auf dem Markt wurden in die engere Auswahl genommen, ihre KSM wurden untersucht und in diesem Abschnitt vorgestellt.

- Liner Shipping Bilateral Connectivity Index - Es zeigt den Integrationsgrad eines Länderpaares in globale Linienschifffahrtsnetzwerke an und spielt eine entscheidende Rolle bei der Bestimmung des bilateralen Handels, der wiederum möglicherweise zum Wohlstand eines Landes und seiner umliegenden Region beiträgt. Daher wurden die wichtigsten Volkswirtschaften, die im Rahmen des Berichts mit dem Land/der Region verbunden sind, analysiert und im Branchentrend Liner Shipping Connectivity dargestellt.

- Liner Shipping Connectivity - Dieser Branchentrend analysiert den Zustand der Konnektivität zu den globalen Schifffahrtsnetzwerken basierend auf dem Status des Seeverkehrssektors. Es umfasst die Analyse der Konnektivität in der Linienschifffahrt, der bilateralen Konnektivität in der Schifffahrt und der Indizes für die Konnektivität der Linienschifffahrt in Häfen für die Geografie (Land/Region gemäß Berichtsumfang) im Berichtszeitraum.

- Liner Shipping Connectivity Index - Es zeigt an, wie gut Länder anhand des Status ihres Seeverkehrssektors an globale Schifffahrtsnetzwerke angeschlossen sind. Es basiert auf fünf Komponenten des Seeverkehrssektors (1) der Anzahl der Schifffahrtslinien, die ein Land bedienen, (2) der Größe des größten für diese Dienste eingesetzten Schiffes (in TEU), (3) der Anzahl der Verbindungsdienste eines Landes an die anderen Länder, (4) die Gesamtzahl der in einem Land eingesetzten Schiffe, (5) die Gesamtkapazität dieser Schiffe (in TEU).

- Logistics Performance - Logistikleistung und Logistikkosten sind das Rückgrat des Handels und beeinflussen die Handelskosten, wodurch Länder im globalen Wettbewerb konkurrieren. Die Logistikleistung wird durch marktweit eingeführte Supply-Chain-Management-Strategien, staatliche Dienstleistungen, Investitionen und Richtlinien, Treibstoff-/Energiekosten, Inflationsumfeld usw. beeinflusst. Daher ist in diesem Branchentrend die Logistikleistung der untersuchten Geographie (Land/Region gemäß Umfang des Berichts) wurde im Berichtszeitraum analysiert und dargestellt.

- Major Truck Suppliers - Der Marktanteil von Lkw-Marken wird durch Faktoren wie geografische Präferenzen, Portfolio an Lkw-Typen, Lkw-Preise, lokale Produktion, Durchdringung von Lkw-Reparatur- und Wartungsdiensten, Kundensupport, technologische Innovationen (wie Elektrofahrzeuge, Digitalisierung, autonome Lkw), Kraftstoffeffizienz usw. beeinflusst. Finanzierungsoptionen, jährliche Wartungskosten, Verfügbarkeit von Ersatzstoffen, Marketingstrategien usw. Daher die Verteilung (Anteil % für das Basisjahr der Studie) des Lkw-Verkaufsvolumens für führende Lkw-Marken und Kommentare zum aktuellen Marktszenario und zur Markterwartung im Prognosezeitraum wurden in diesem Branchentrend vorgestellt.

- Manufacturing - Dieses Segment der Endverbraucherbranche erfasst die externen (ausgelagerten) Logistikausgaben, die den Akteuren der verarbeitenden Industrie entstehen. Als Endverbraucher werden Unternehmen betrachtet, die sich hauptsächlich mit der chemischen, mechanischen oder physikalischen Umwandlung von Materialien oder Stoffen in neue Produkte befassen. Logistikdienstleister (LSPs) spielen eine entscheidende Rolle bei der Aufrechterhaltung eines reibungslosen Rohstoffflusses entlang der Lieferkette, indem sie die pünktliche Lieferung fertiger Waren an Händler oder Endkunden sowie die Lagerung und Lieferung der Rohstoffe an Kunden für die Just-in-Time-Fertigung ermöglichen.

- Maritime Fleet Load Carrying Capacity - Die Tragfähigkeit der Seeflotte zeigt den Entwicklungsstand der maritimen Infrastruktur und des Handels einer Volkswirtschaft. Sie wird von Faktoren wie Produktionsvolumen, internationalem Handel, wichtigen Endverbraucherindustrien, maritimer Konnektivität, Umweltvorschriften, Investitionen in die Entwicklung der Hafeninfrastruktur, Umschlagkapazität für Hafencontainer usw. beeinflusst. Dieser Branchentrend stellt die Ladekapazität der Seeflotte nach Typ dar Schiff nämlich. Containerschiffe, Öltanker, Massengutfrachter, Stückgut und andere Arten sowie die Einflussfaktoren für die untersuchte Geographie (Land/Region gemäß Berichtsumfang) im Berichtszeitraum.

- Modal Share - Der Frachtmodalanteil wird durch Faktoren wie Verkehrsträgerproduktivität, behördliche Vorschriften, Containerisierung, Versandentfernung, Temperaturkontrollanforderungen, Art der Waren, internationaler Handel, Gelände, Liefergeschwindigkeit, Sendungsgewicht, Massensendungen usw. beeinflusst. Außerdem wird der Verkehrsträgeranteil von beeinflusst Die Tonnage (Tonnen) und der Verkehrsträgeranteil nach Güterumschlag (Tonnen-km) unterscheiden sich je nach durchschnittlicher Entfernung der Sendungen, Gewicht der wichtigsten in der Wirtschaft transportierten Warengruppen und Anzahl der Fahrten. Dieser Branchentrend stellt die Verteilung der transportierten Güter nach Verkehrsträgern (Tonnen und Tonnenkilometer) für das Studienbasisjahr dar.

- Oil and Gas, Mining and Quarrying - Dieses Endverbraucherindustriesegment erfasst die externen (ausgelagerten) Logistikausgaben, die den Akteuren der Gewinnungsindustrie entstehen. Bei den berücksichtigten Endverbrauchern handelt es sich um Betriebe, die natürlich vorkommende mineralische Feststoffe wie Kohle und Erze gewinnen; flüssige Mineralien wie Rohöl; und Gase, wie zum Beispiel Erdgas. Logistikdienstleister (LSPs) decken gesamte Phasen von der Upstream- bis zur Downstream-Phase ab und spielen eine entscheidende Rolle beim Transport von Maschinen, Bohrausrüstung, geförderten Mineralien, Rohöl und Erdgas sowie raffinierten/verarbeiteten Produkten von einem Ort zum anderen.

- Other End Users - Das Segment Andere Endbenutzer umfasst die externen (ausgelagerten) Logistikausgaben, die bei Finanzdienstleistungen (BFSI), Immobilien, Bildungsdienstleistungen, Gesundheitswesen und professionellen Dienstleistungen (Verwaltung, Abfallwirtschaft, Recht, Architektur, Ingenieurwesen, Design, Beratung, wissenschaftliche Forschung und Entwicklung) anfallen ). Logistikdienstleister (LSPs) spielen eine entscheidende Rolle bei der zuverlässigen Beförderung von Lieferungen und Dokumenten zu/von diesen Branchen, z. B. beim Transport aller benötigten Geräte oder Ressourcen, beim Versand vertraulicher Dokumente und Akten, beim Transport von medizinischen Gütern und Lieferungen (chirurgische Lieferungen und Instrumente, (einschließlich Handschuhe, Masken, Spritzen, Ausrüstung), um nur einige zu nennen.

- Other Services - Das Segment Sonstige Dienstleistungen erfasst Umsätze aus (1) Mehrwertdiensten (Value Added Services, VAS) für den Gütertransport auf der Straße, der Schiene, in der Luft sowie auf See- und Binnenwasserstraßen, (2) VAS für den Seefrachttransport (Betrieb von Terminalanlagen wie Häfen und Piers, Betrieb von Wasserstraßenschleusen, Schifffahrt, Lotsen- und Anlegetätigkeiten, Leichtern, Bergungstätigkeiten, Leuchtturmtätigkeiten und andere verschiedene Unterstützungstätigkeiten), (3) VAS für den Landgütertransport (Betrieb von Terminalanlagen wie Bahnhöfen, Bahnhöfen für den Umschlag von (4) VAS für den Luftfrachttransport (Betrieb von Terminaleinrichtungen wie Flugterminals, Flughafen). und Flugsicherungstätigkeiten, Bodendiensttätigkeiten auf Flugplätzen, Landebahnwartung, Inspektion/Beförderung/Wartung/Prüfung von Flugzeugen, Betankungsdienste für Flugzeuge, unter anderen verschiedenen unterstützenden Tätigkeiten), (5) VAS für Lagerhaltung und Lagerdienste (Betrieb von Getreidesilos, allgemeine Warenlager, Kühllager, Lagertanks usw., Lagerung von Waren in Außenhandelszonen, Schockfrosten, Verpacken von Waren für den Versand, Verpacken und Vorbereiten von Waren für den Versand, Etikettieren und/oder Bedrucken der Verpackung, Zusammenbauen und Verpacken von Bausätzen (unter anderem sonstige unterstützende Tätigkeiten) und (6) VAS für Kurier-, Express- und Paketdienste (Abholung, Sortierung).

- Port Calls and Performance - Die Leistung von Häfen ist von entscheidender Bedeutung für den Güterverkehr, den Handel, die globale Konnektivität, erfolgreiche Wachstumsstrategien und die Investitionsattraktivität von Produktions- und Vertriebssystemen einer Volkswirtschaft und wirkt sich somit auf das BIP, die Beschäftigung, das Pro-Kopf-Einkommen und das Industriewachstum aus. Daher sind die Hafenleistungsparameter wie die durchschnittliche Verweildauer der Schiffe in den Häfen; In diesem Branchentrend wurden das Durchschnittsalter, die Größe, die Frachtkapazität, die Containerkapazität, die in die Häfen einlaufenden Schiffe, die Hafenanläufe und der Containerhafenumschlag analysiert und dargestellt.

- Port Liner Shipping Connectivity Index - Er spiegelt die Position eines Hafens im globalen Linienschifffahrtsnetzwerk wider, wobei ein höherer Indexwert mit einer besseren Konnektivität verbunden ist. Effiziente und gut angebundene Häfen (1) tragen dazu bei, Transportkosten zu minimieren, Lieferketten zu verknüpfen und den internationalen Handel zu unterstützen, (2) ebnen den Weg für Größenvorteile und die Entwicklung von Fachwissen, indem sie es den Produzenten ermöglichen, Möglichkeiten im In- und Ausland besser zu nutzen Märkte. Daher wurden die wichtigsten Häfen von strategischer Bedeutung im Land/in der Region im Rahmen des Berichts analysiert und im Branchentrend Liner Shipping Connectivity dargestellt.

- Port Throughput - Es spiegelt die Menge an Fracht oder die Anzahl der Schiffe wider, die ein Hafen jährlich umschlägt. Es kann sich auf (1) Frachttonnage, (2) Container-TEU und (3) Schiffsanläufe beziehen. Der Hafenumschlag in Bezug auf die gesamten umgeschlagenen Container (TEU) wurde im Branchentrend Hafenanläufe und Leistung dargestellt.

- Producer Price Inflation - Es zeigt die Inflation aus Sicht der Produzenten an, nämlich. der durchschnittliche Verkaufspreis, den sie für ihre Produktion über einen bestimmten Zeitraum erzielt haben. Die jährliche Veränderung (im Jahresvergleich) des Erzeugerpreisindex wird im Branchentrend Inflation als Großhandelspreisinflation ausgewiesen. Da der WPI dynamische Preisbewegungen auf umfassendste Weise erfasst, wird er häufig von Regierungen, Banken, der Industrie und Geschäftskreisen verwendet und gilt als wichtig für die Formulierung von Handels-, Steuer- und anderen Wirtschaftspolitiken. Die Daten wurden zusätzlich zur Verbraucherpreisinflation verwendet, um das Inflationsumfeld besser zu verstehen.

- Rest of South America - Der Rest Südamerikas erobert den ausgelagerten Logistikmarkt für (1) Bolivien (2), Kolumbien (3), Costa Rica (4), Dominikanische Republik (5), Ecuador (6), El Salvador (7), Guatemala (8), Guyana (9), Honduras ( 10) Nicaragua (11) Panama (12) Peru (13) Paraguay (14) Suriname (15) Uruguay und (16) Venuzuela

- Segmental Revenue - Der Segmentumsatz wurde trianguliert oder berechnet und für alle wichtigen Marktteilnehmer dargestellt. Es bezieht sich auf den fracht- und logistikmarktspezifischen Umsatz, den das Unternehmen im Basisjahr der Studie in der untersuchten Region (Land oder Region je nach Berichtsumfang) erzielt. Es wird durch die Untersuchung und Analyse wichtiger Parameter wie Finanzen, Serviceportfolio, Mitarbeiterstärke, Flottengröße, Investitionen, Anzahl der Länder, in denen es vertreten ist, wichtige Volkswirtschaften usw. berechnet, über die das Unternehmen in seinen Jahresberichten berichtet hat. Website. Für Unternehmen, die kaum finanzielle Offenlegungen haben, wurde auf kostenpflichtige Datenbanken wie DB Hoovers und Dow Jones Factiva zurückgegriffen und diese durch Branchen-/Experteninteraktionen überprüft.

- Transport and Storage Sector GDP - Wert und Wachstum des BIP des Transport- und Lagersektors stehen in direktem Zusammenhang mit der Größe des Fracht- und Logistikmarktes. Daher wurde diese Variable im Berichtszeitraum in Wert (USD) und als Anteil am gesamten BIP in diesem Branchentrend untersucht und dargestellt. Die Daten wurden durch prägnante und relevante Kommentare zu den Investitionen, Entwicklungen und dem aktuellen Marktszenario untermauert.

- Trends in E-Commerce Industry - Die verbesserte Internetkonnektivität und der Boom der Smartphone-Penetration haben in Verbindung mit steigenden verfügbaren Einkommen zu einem phänomenalen Wachstum des E-Commerce-Marktes weltweit geführt. Online-Käufer benötigen eine schnelle und effiziente Lieferung ihrer Bestellungen, was zu einer steigenden Nachfrage nach Logistikdienstleistungen, insbesondere E-Commerce-Fulfillment-Diensten, führt. Daher wurden der Bruttowarenwert (GMV), das historische und prognostizierte Wachstum sowie die Aufteilung der wichtigsten Warengruppen in der E-Commerce-Branche für die untersuchte Region (Land oder Region gemäß Berichtsumfang) analysiert und in diesem Branchentrend dargestellt.

- Trends in Manufacturing Industry - In der verarbeitenden Industrie geht es um die Umwandlung von Rohstoffen in fertige Produkte, während die Logistikbranche den effizienten Fluss der Rohstoffe zur Fabrik und den Transport der hergestellten Produkte zu den Händlern und Verbrauchern gewährleistet. Nachfrage und Angebot beider Branchen sind stark vernetzt und entscheidend für eine nahtlose Lieferkette. Daher wurden in diesem Branchentrend die Bruttowertschöpfung (BWS), die Aufteilung der BWS in die wichtigsten Fertigungssektoren und das Wachstum der Fertigungsindustrie im Berichtszeitraum analysiert und dargestellt.

- Trucking Fleet Size By Type - Der Marktanteil von Lkw-Typen wird durch Faktoren wie geografische Präferenzen, wichtige Endverbraucherindustrien, Lkw-Preise, lokale Produktion, Durchdringung der Lkw-Reparatur- und Wartungsdienste, Kundensupport, technologische Veränderungen (wie Elektrofahrzeuge, Digitalisierung, autonome Lkw) usw. beeinflusst. Daher In diesem Branchentrend wurde die Verteilung (Anteil % für das Basisjahr der Studie) des Lkw-Parkvolumens nach Lkw-Typ, Marktstörern, Lkw-Produktionsinvestitionen, Lkw-Spezifikationen, Lkw-Nutzungs- und Importvorschriften sowie Markterwartungen im Prognosezeitraum dargestellt.

- Trucking Operational Costs - Die Hauptgründe für die Messung/Benchmarking der Logistikleistung eines Speditionsunternehmens sind die Senkung der Betriebskosten und die Steigerung der Rentabilität. Andererseits hilft die Messung der Betriebskosten dabei, festzustellen, ob und wo betriebliche Änderungen zur Kostenkontrolle vorgenommen werden müssen, und Bereiche für eine Leistungsverbesserung zu identifizieren. Daher sind in diesem Branchentrend die Betriebskosten des LKW-Transports und die damit verbundenen Variablen, nämlich. Löhne und Sozialleistungen der Fahrer, Kraftstoffpreise, Reparatur- und Wartungskosten, Reifenkosten usw. wurden im Basisjahr der Studie untersucht und für die untersuchte Region (Land oder Region je nach Berichtsumfang) dargestellt.

- Warehousing and Storage - Das Segment Lagerung und Lagerung erfasst die Einnahmen, die durch den Betrieb von allgemeinen Waren-, Kühl- und anderen Arten von Lager- und Lagerungseinrichtungen erzielt werden. Diese Einrichtungen übernehmen die Verantwortung für die Lagerung und sichere Aufbewahrung der Waren und erheben keine Gebühren. Mehrwertdienste (VAS), die sie möglicherweise erbringen, werden als Teil des Segments sonstige Dienste betrachtet. VAS bezieht sich hier auf eine Reihe von Dienstleistungen im Zusammenhang mit der Verteilung der Waren eines Kunden und kann Etikettierung, Stückguttrennung, Bestandskontrolle und -verwaltung, leichte Montage, Auftragserfassung und -abwicklung, Verpackung, Pick Pack, Preisauszeichnung und Ticketausstellung sowie Transport umfassen Anordnung.

- Wholesale and Retail Trade - In diesem Segment der Endverbraucherbranche werden die externen (ausgelagerten) Logistikaufwendungen erfasst, die den Groß- und Einzelhändlern entstehen. Bei den berücksichtigten Endverbrauchern handelt es sich um Betriebe, die in erster Linie im Groß- oder Einzelhandel mit Waren, in der Regel ohne Weiterverarbeitung, tätig sind und mit dem Verkauf der Waren verbundene Dienstleistungen erbringen. Logistikdienstleister (LSPs) spielen eine entscheidende Rolle bei der zuverlässigen Bewegung von Lieferungen und fertigen Produkten von Produktionsbetrieben zu den Händlern und schließlich zum Endkunden. Sie umfassen Aktivitäten wie Materialbeschaffung, Transport, Auftragserfüllung, Lagerung und Lagerung, Bedarfsprognose, Bestandsverwaltung usw.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen