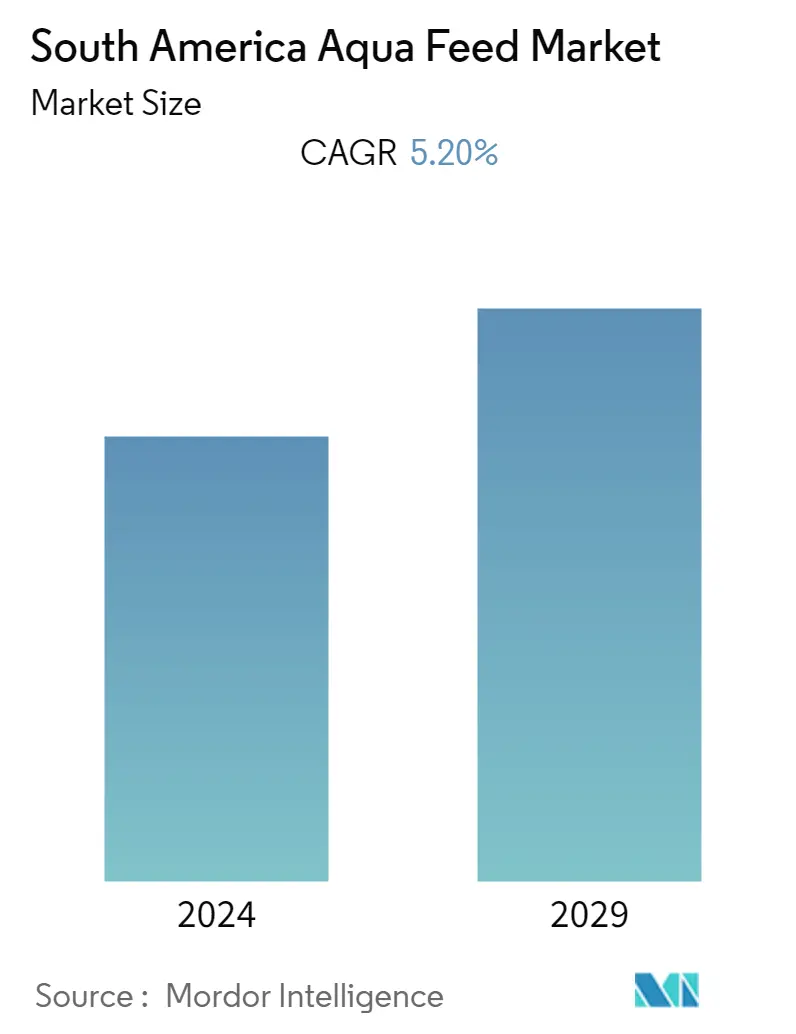

Größe des südamerikanischen Aquafuttermarktes

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | 5.20 % |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Südamerikanische Marktanalyse für Aquafutter

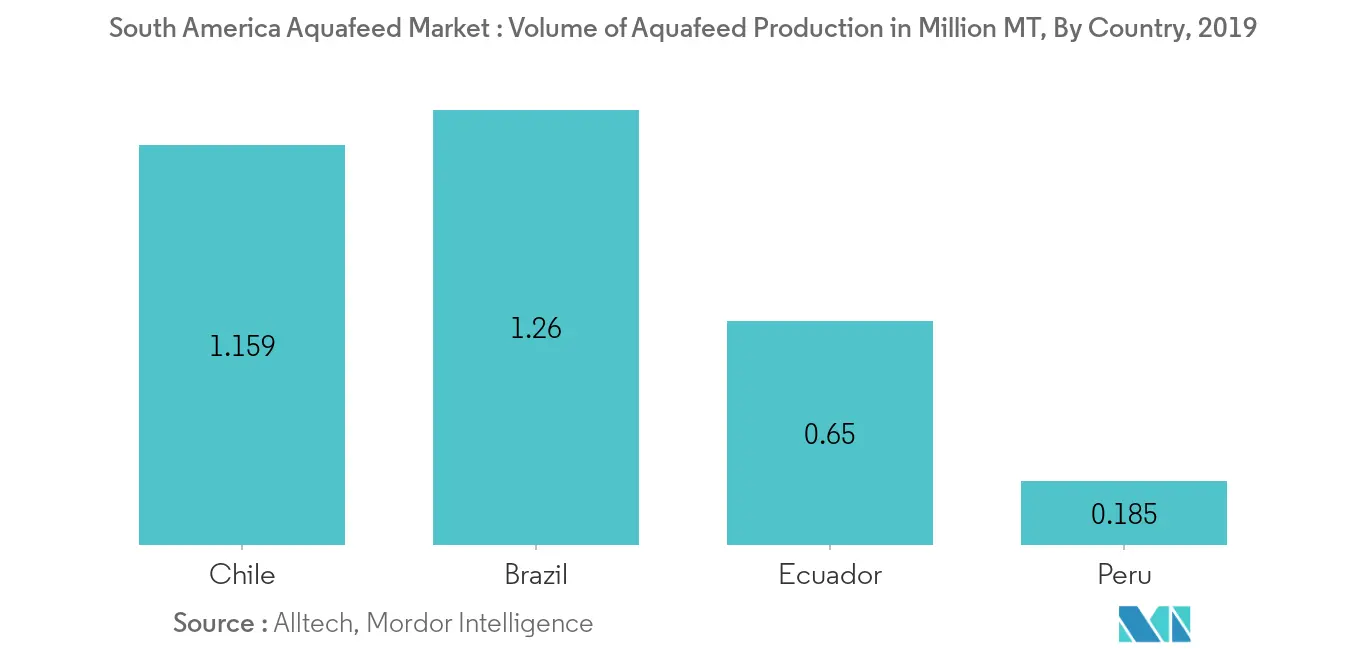

Der südamerikanische Aquafeed-Markt wird im Prognosezeitraum 2020–2025 voraussichtlich eine jährliche Wachstumsrate von 5,2 % verzeichnen. Brasilien und Chile sind zusammen mit einer Fischproduktion von 1,9 Millionen Tonnen die größten Produzenten, von denen wiederum erwartet wird, dass sie den südamerikanischen Markt für Aquakulturfutter anführen. Auch eine Steigerung der Produktion aquatischer Arten, ein stetiger Wandel der Ernährungspräferenzen und ein zunehmender Fischkonsum treiben den Markt in der Region an. Allerdings stellen Faktoren wie Umweltbedenken hinsichtlich der Wasserqualität und der Mangel an kostengünstigen Futtermitteln und Fütterungsstrategien eine Bedrohung für die Aquafutterindustrie dar. Derzeit wird Aquafeed in Form von Granulat oder Pellets hergestellt. Sie liefern Nährstoffe in stabiler und konzentrierter Form und ermöglichen es Wasserlebewesen, sich effizient zu ernähren und ihr volles Potenzial auszuschöpfen.

Südamerikanische Aquafuttermarkttrends

Erhöhte Produktion von Wassertieren

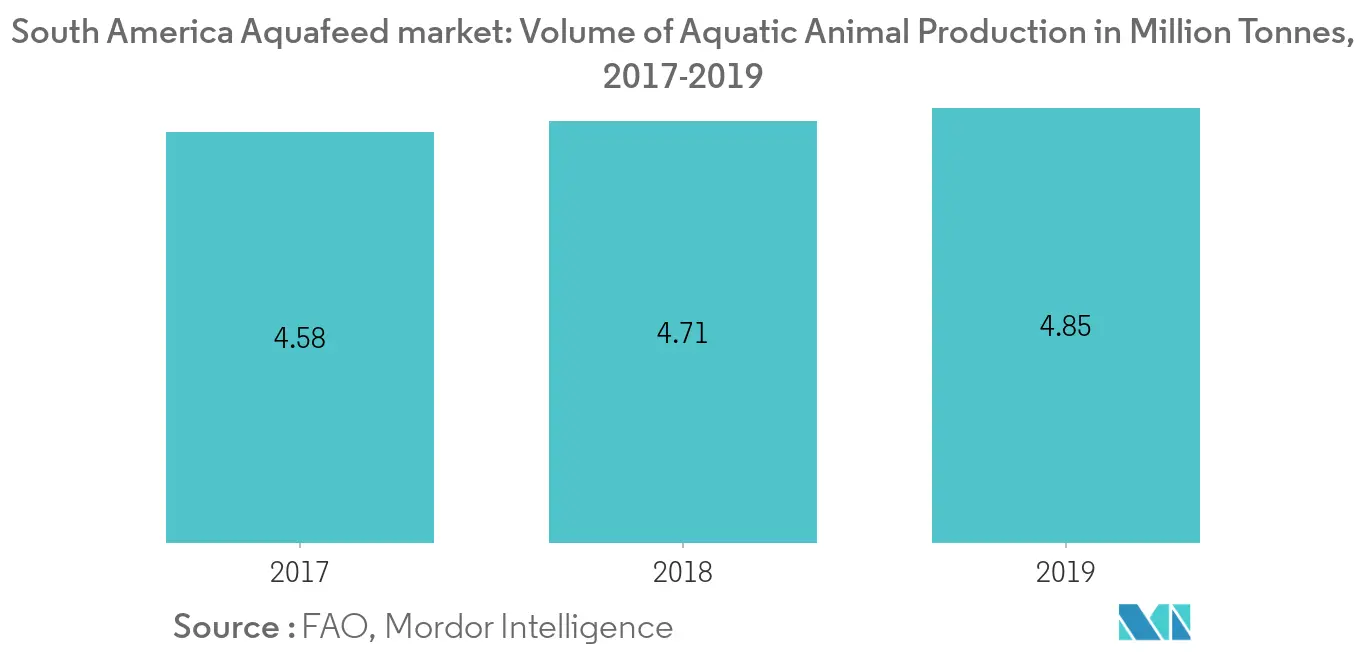

Die wachsende Nachfrage nach Aquakulturprodukten zeigt direkte Auswirkungen auf die Produktionsmengen von Aquafeed. Die Aquakulturproduktion in Südamerika betrug 4,5 Millionen Tonnen im Jahr 2015 und 4,85 Millionen Tonnen im Jahr 2019, was einem Wachstum von 12,7 % von 2015 bis 2019 entspricht. Es wird erwartet, dass dieses Wachstum der Produktionsmengen in den kommenden Jahren aufgrund des steigenden Konsums von Meeresfrüchten bei den Verbrauchern zunehmen wird. Darüber hinaus nehmen die Meeresfrüchteexporte aus Peru nach China in großem Umfang zu. Im Jahr 2019 exportierte China 89.489 Tonnen aquatische Arten aus Peru, das ist dreimal mehr als im Jahr 2018. Aufgrund der unzureichenden Produktion von Fischmehl in Japan importiert das Land außerdem aus Peru. Der steigende Produktionsbedarf von Wassertieren hat wiederum zu einer stärkeren Produktion von Aquafutter geführt.

Zunehmende Besorgnis über die Nährstoffanforderungen im Futter

Aquafeed sind Fischfutterprodukte aus vegetarischen und nicht-vegetarischen Quellen, darunter Soja, Weizen, Erbsen, Mais, Rapsprotein und Fischöle. Sie unterstützen die einfache Verteilung der Inhaltsstoffe und tragen zum gesunden Wachstum von Fisch- und Krustentierarten bei. Das Jugendstadium von Wassertieren erfordert für ein optimales Wachstum eine Ernährung mit maximalem Proteingehalt. Ungefähr 35 % des Futters müssen Proteine enthalten. Ein höherer Protein- und Omega-3-Gehalt macht die Wassertiere resistent gegen häufige Bakterien- und Pilzkrankheiten wie Flossenfäule und Fischwassersucht. Außerdem sind solche Arten sehr schmackhaft, weshalb Lachs und Karpfen, die viel Eiweiß und Omega-3 enthalten, immer gefragter werden. Von nun an bevorzugen Züchter Aquafutter, das den Protein- und Omega-3-Gehalt erhöht.

Überblick über die südamerikanische Aquafutterindustrie

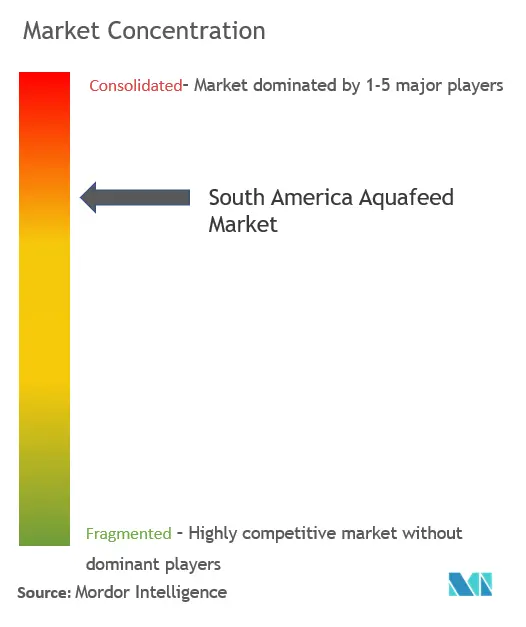

Auf dem südamerikanischen Markt für Aquakulturfutter konkurrieren Unternehmen nicht nur auf der Grundlage von Produktqualität und Werbung, sondern konzentrieren sich auch auf strategische Maßnahmen, um größere Marktanteile zu halten. Der Markt ist von Natur aus konsolidiert, mit der Präsenz wichtiger Akteure wie Biomar A/S, Nutreco NV, Ridley Corporation, Aller Aqua A/S, Beneo - Animal Nutrition, Cargill Inc., ADM Animal Nutrition, Alltech usw einen großen Anteil am Aquakulturfuttermarkt. Um Marktanteile zu gewinnen, verfolgen diese Unternehmen zahlreiche Marktstrategien wie innovative Produktentwicklung, Partnerschaften, Fusionen und Übernahmen sowie die Erweiterung bestehender Anlagen.

Südamerikanische Aquafutter-Marktführer

-

Biomar

-

Nutreco

-

ADM

-

Cargill Inc.

-

Alltech

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Südamerikanischer Marktbericht für Aquafutter – Inhaltsverzeichnis

-

1. EINFÜHRUNG

-

1.1 Studienergebnisse

-

1.2 Studienannahmen

-

1.3 Umfang der Studie

-

-

2. FORSCHUNGSMETHODIK

-

3. ZUSAMMENFASSUNG

-

4. MARKTDYNAMIK

-

4.1 Marktübersicht

-

4.2 Marktführer

-

4.3 Marktbeschränkungen

-

4.4 Porters Five-Force-Analyse

-

4.4.1 Bedrohung durch neue Marktteilnehmer

-

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

-

4.4.3 Verhandlungsmacht der Lieferanten

-

4.4.4 Bedrohung durch Ersatzprodukte

-

4.4.5 Wettberbsintensität

-

-

-

5. MARKTSEGMENTIERUNG

-

5.1 Feed-Typ

-

5.1.1 Fischfutter

-

5.1.1.1 Karpfenfutter

-

5.1.1.2 Lachsfutter

-

5.1.1.3 Tilapia-Futter

-

5.1.1.4 Welsfutter

-

5.1.1.5 Andere Futterarten

-

-

5.1.2 Weichtierfutter

-

5.1.3 Krebstierfutter

-

5.1.3.1 Garnelenfutter

-

5.1.3.2 Anderes Krebstierfutter

-

-

5.1.4 Anderes Aquafutter

-

-

5.2 Erdkunde

-

5.2.1 Brasilien

-

5.2.2 Peru

-

5.2.3 Chile

-

5.2.4 Argentinien

-

5.2.5 Rest von Südamerika

-

-

-

6. WETTBEWERBSFÄHIGE LANDSCHAFT

-

6.1 Marktanteilsanalyse

-

6.2 Am häufigsten angenommene Strategie

-

6.3 Firmenprofile

-

6.3.1 Archer Daniels Midland Co.

-

6.3.2 Cargill Inc.

-

6.3.3 Biomin GmbH

-

6.3.4 Altech Inc.

-

6.3.5 Nutreco NV

-

6.3.6 Ridley Corporation

-

6.3.7 Aller Aqua A/S

-

6.3.8 Beneo - Animal Nutrition

-

-

-

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

-

8. AUSWIRKUNGEN VON COVID-19

Segmentierung der südamerikanischen Aquafutterindustrie

Aquafutter ist üblicherweise in Form von Pellets erhältlich, deren Größe je nach Art, die gefüttert werden soll, unterschiedlich ist. Der Markt ist grob nach Typ kategorisiert in Fischfutter (Karpfenfutter, Lachsfutter, Tilapiafutter, Welsfutter und andere Futterarten), Weichtierfutter, Krebstierfutter (Garnelenfutter, anderes Krebstierfutter) und anderes Aquafutter. Der Bericht enthält eine umfassende Analyse des Marktanteils, der Größe und des Volumens des Aquafeed-Marktes in Südamerika.

| Feed-Typ | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

| Erdkunde | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur südamerikanischen Aquafutter-Marktforschung

Wie groß ist der Aquafuttermarkt in Südamerika derzeit?

Der südamerikanische Aquafuttermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,20 % verzeichnen.

Wer sind die Hauptakteure auf dem Aquafuttermarkt in Südamerika?

Biomar, Nutreco, ADM, Cargill Inc., Alltech sind die größten Unternehmen, die auf dem südamerikanischen Aquafuttermarkt tätig sind.

Welche Jahre deckt dieser südamerikanische Aquafuttermarkt ab?

Der Bericht deckt die historische Marktgröße des südamerikanischen Aquafuttermarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die südamerikanische Aquafuttermarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und. 2029.

Bericht der Aquafutterindustrie für Südamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Aquafutter in Südamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Südamerika-Aquafutteranalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.