Größe des südamerikanischen Proteinmarktes

|

|

Studienzeitraum | 2017 - 2029 |

|

|

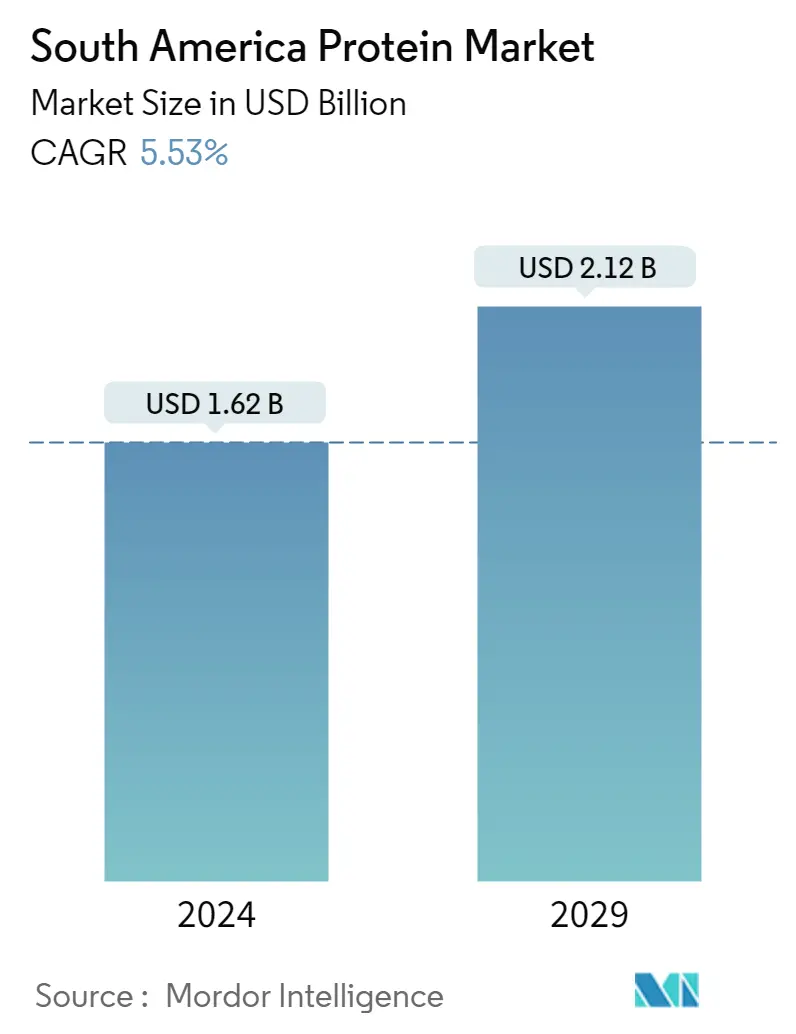

Marktgröße (2024) | USD 1.62 Milliarden |

|

|

Marktgröße (2029) | USD 2.12 Milliarden |

|

|

Marktkonzentration | Niedrig |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR(2024 - 2029) | 5.53 % |

|

|

Größter Anteil nach Ländern | Brasilien |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des südamerikanischen Proteinmarktes

Die Größe des südamerikanischen Proteinmarktes wird im Jahr 2024 auf 1,62 Milliarden US-Dollar geschätzt und soll bis 2029 2,12 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,53 % im Prognosezeitraum (2024–2029) entspricht.

Da die Bäckerei- und Milch-/Milchalternativenindustrie den größten Einsatz von Proteinen verzeichnete, besetzten Lebensmittel und Getränke den führenden Marktanteil in der Region

- Gemessen am Endverbraucher ist die FB-Industrie der führende Anwendungssektor für Protein in der Region. Die wichtigsten Untersegmente des FB-Segments sind Backwaren und Milchprodukte/Milchalternativen, die beide im Jahr 2022 mehr als 46 % des Gesamtvolumens ausmachten. Gelatine bleibt das am häufigsten verwendete Protein im Backwarensektor, da es Protein hinzufügt und als Protein fungiert ein transparentes Gelier- und Verdickungsmittel in Backwaren.

- Milchprodukte und Milchalternativen sind ein weiteres wichtiges Segment für tierische Proteine in der Region und verzeichneten im Untersuchungszeitraum eine jährliche Wachstumsrate von 3,38 %. Der Umsatzanstieg ist auf die Verwendung von Kasein als Gerinnungsmittel bei der Käseherstellung sowie auf den anhaltenden Trend zur Proteinanreicherung in der Kategorie Milchdesserts zurückzuführen. Hersteller von Produkten wie Eiscreme und Joghurt haben mit Proteinen angereicherte Versionen ihrer bestehenden Produkte auf den Markt gebracht, um die Angaben hoher Proteingehalt und Proteinzusatz zu machen. Infolgedessen waren Molkenprotein und Milchprotein nach Kasein und Kaseinaten (die in der Käseindustrie Anwendung finden) die am häufigsten verwendeten tierischen Proteine in diesem Segment. Diese Proteine werden auch hinzugefügt, um das Mundgefühl, die Viskosität und die Struktur zu verbessern.

- Das zweitgrößte Endverbrauchersegment blieb Tierfutter. Es hat die höchste CAGR (6,14 Vol.-%) bei der Verwendung von Pflanzenproteinen. Soja ist eine nährstoffreiche Quelle mit einer weniger schwankenden chemischen Zusammensetzung als andere Proteinquellen, weshalb es in der Tierernährung beliebt ist. Da Sojakonzentrate außerdem leicht verdauliche Aminosäuren enthalten und die Lipid- und Wasserretention unterstützen, eignen sie sich ideal für Vorspeisengerichte für Hühner. Da die Sojaproduktion in der Region hoch ist, wird es ein großes Angebot zu einem erschwinglichen Preis geben. Aufgrund des gestiegenen Angebots begannen die Hersteller, Sojaprotein anstelle anderer Proteine in Tierfutter zu integrieren.

Angesichts der wachsenden Bedenken der Verbraucher, sich zunehmend gesund zu ernähren, dominierte Brasilien den südamerikanischen Proteinmarkt

- Es wird erwartet, dass der Markt aufgrund der zunehmenden staatlichen Unterstützung ein hohes Wachstumspotenzial aufweist und im Prognosezeitraum eine jährliche Wachstumsrate von 5,21 % verzeichnet. Beispielsweise erleichterte die Einführung neuer Vorschriften der National Sanitary Surveillance Agency (ANIVSA) für Nahrungsergänzungsmittel in Brasilien im Jahr 2018 die Einreise von Marken in das Land erheblich. Es erleichterte auch bestehenden Marken das Gedeihen und die Innovation.

- Nach Ländern dominierte Brasilien den Markt, wo die Nachfrage nach Pflanzenproteinen den Markt anführt. Diese hohe Nachfrage ist auf die alternde Bevölkerung des Landes zurückzuführen, die sich Schätzungen zufolge bis 2050 verdreifachen wird und rund 66 Millionen Brasilianer umfasst. Angesichts der wachsenden Bedenken achten Verbraucher zunehmend auf eine gesunde Ernährung. Infolgedessen verzeichnete Brasilien mit einem CAGR von 6,55 % im Prognosezeitraum das schnellste Wachstumspotenzial aller südamerikanischen Länder. Das FB-Segment ist anwendungstechnisch führend bei der Marktnachfrage, wobei 70 % seiner Nachfrage auf die Untersegmente Backwaren, Fleisch/Fleischalternativen und Milchprodukte/Milchalternativen aufgeteilt werden.

- Unter den beiden Hauptklassifikationen mikrobieller Proteine weist Mykoprotein den höchsten Anteil sowie die schnellste CAGR auf, nämlich 3,96 Volumenprozent im Prognosezeitraum. Mykoprotein enthält viele essentielle Aminosäuren (EAAs). Sein EAA-Gehalt beträgt 41 % des Gesamtproteins, was mit Spirulina, einer Vielzahl von Algenproteinquellen, vergleichbar ist. Dieser Wert ist höher als der der meisten anderen häufig konsumierten pflanzlichen Proteine. Mykoprotein hat einen höheren Nährwert, eine fleischähnliche Textur und eine Vielzahl funktioneller Eigenschaften, was es zu einer vielversprechenden Proteinquelle macht, um sowohl pflanzliche als auch tierische Fleischproteine zu ersetzen.

Proteinmarkttrends in Südamerika

- Bio-Lebensmittel und die Einbeziehung von Omega-3-Trends gewinnen stark an Bedeutung

- Internationale Schlüsselakteure erweitern ihre Präsenz

- Alkoholalternativen beflügeln den Markt

- Die Umstellung der Verbraucher auf eine kohlenhydratarme Ernährung gefährdet das Marktwachstum

- Die wachsende Verbrauchernachfrage nach natürlich gesunden Saucen und Dressings kommt multinationalen Unternehmen zugute

- Brasilien hält einen großen Anteil am südamerikanischen Schokoladenmarkt

- Zunehmende Laktoseintoleranz zur Unterstützung des Absatzes von Milchalternativen

- Die zunehmende ältere Bevölkerung verändert die Marktdynamik

- Steigende Beliebtheit pflanzlicher Lebensmittel

- Die Nachfrage nach Clean-Label-Produkten steigt

- Die Verlagerung der Verbraucher hin zu diätetischen Lebensmitteln trieb das Marktwachstum voran

- Zunehmende Gesundheits- und Wellnesstrends bestimmen den Markt

- Mischfutter zur Unterstützung des Marktwachstums

- Südamerika bildet einen lukrativen Markt für Kosmetika

- Brasilien trägt in der gesamten Region den größten Anteil zum regionalen Pflanzenproteinverbrauch bei

- Die Soja- und Erbsenproduktion wird im Prognosezeitraum ein deutliches Wachstum verzeichnen

Überblick über die südamerikanische Proteinindustrie

Der südamerikanische Proteinmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 30,53 % einnehmen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Arla Foods amba, Ingredion Incorporated, International Flavors Fragrances, Inc. und Kerry Group plc (alphabetisch sortiert).

Marktführer für Proteine in Südamerika

Archer Daniels Midland Company

Arla Foods amba

Ingredion Incorporated

International Flavors & Fragrances, Inc.

Kerry Group plc

Other important companies include Bremil Group, BRF S.A., Gelnex, Lactoprot Deutschland GmbH, Tereos SCA.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum südamerikanischen Proteinmarkt

- April 2021 Ingredion Inc. bringt zwei neue Inhaltsstoffe in seinem Segment der pflanzlichen Erbsenproteine auf den Markt. Das Unternehmen brachte das Erbsenproteinisolat Vitessense Pulse 1853 und die Erbsenstärke Purity P 1002 auf den Markt, die zu 100 % nachhaltig von nordamerikanischen Farmen bezogen werden.

- Februar 2021 Arla Foods AmbA hat zugestimmt, einen 50-prozentigen Anteil an Arla Food Ingredients SA (AFISA), ihrem Joint Venture in Südamerika, vom Partner SanCor, einer argentinischen Molkereigenossenschaft, zu kaufen.

- Februar 2021 DuPont's Nutrition Biosciences und das Zutatenunternehmen IFF geben ihre Fusion im Jahr 2021 bekannt. Das kombinierte Unternehmen wird weiterhin unter dem Namen IFF firmieren. Die komplementären Portfolios verschaffen dem Unternehmen eine führende Position bei einer Reihe von Inhaltsstoffen, einschließlich Sojaprotein.

Südamerika-Proteinmarktbericht – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Endbenutzer-Marktvolumen

2.1.1. Babynahrung und Säuglingsnahrung

2.1.2. Bäckerei

2.1.3. Getränke

2.1.4. Frühstücksflocken

2.1.5. Gewürze/Soßen

2.1.6. Süßwaren

2.1.7. Milchprodukte und alternative Milchprodukte

2.1.8. Ernährung älterer Menschen und medizinische Ernährung

2.1.9. Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

2.1.10. RTE/RTC-Lebensmittelprodukte

2.1.11. Snacks

2.1.12. Sport-/Leistungsernährung

2.1.13. Tierfutter

2.1.14. Körperpflege und Kosmetik

2.2. Trends beim Proteinkonsum

2.2.1. Tier

2.2.2. Anlage

2.3. Produktionstrends

2.3.1. Tier

2.3.2. Anlage

2.4. Gesetzlicher Rahmen

2.4.1. Brasilien und Argentinien

2.5. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Quelle

3.1.1. Tier

3.1.1.1. Nach Proteintyp

3.1.1.1.1. Kasein und Kaseinate

3.1.1.1.2. Kollagen

3.1.1.1.3. Eiprotein

3.1.1.1.4. Gelatine

3.1.1.1.5. Insektenprotein

3.1.1.1.6. Milch eiweiß

3.1.1.1.7. Molkenprotein

3.1.1.1.8. Anderes tierisches Protein

3.1.2. Mikrobiell

3.1.2.1. Nach Proteintyp

3.1.2.1.1. Algenprotein

3.1.2.1.2. Mykoprotein

3.1.3. Anlage

3.1.3.1. Nach Proteintyp

3.1.3.1.1. Hanfprotein

3.1.3.1.2. Erbsenprotein

3.1.3.1.3. Kartoffelprotein

3.1.3.1.4. Reisprotein

3.1.3.1.5. Ich bin Protein

3.1.3.1.6. Weizenprotein

3.1.3.1.7. Anderes Pflanzenprotein

3.2. Endbenutzer

3.2.1. Tierfutter

3.2.2. Essen und Getränke

3.2.2.1. Durch Sub-Endbenutzer

3.2.2.1.1. Bäckerei

3.2.2.1.2. Getränke

3.2.2.1.3. Frühstücksflocken

3.2.2.1.4. Gewürze/Soßen

3.2.2.1.5. Süßwaren

3.2.2.1.6. Milchprodukte und alternative Milchprodukte

3.2.2.1.7. Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

3.2.2.1.8. RTE/RTC-Lebensmittelprodukte

3.2.2.1.9. Snacks

3.2.3. Körperpflege und Kosmetik

3.2.4. Ergänzungen

3.2.4.1. Durch Sub-Endbenutzer

3.2.4.1.1. Babynahrung und Säuglingsnahrung

3.2.4.1.2. Ernährung älterer Menschen und medizinische Ernährung

3.2.4.1.3. Sport-/Leistungsernährung

3.3. Land

3.3.1. Argentinien

3.3.2. Brasilien

3.3.3. Rest von Südamerika

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Archer Daniels Midland Company

4.4.2. Arla Foods amba

4.4.3. Bremil Group

4.4.4. BRF S.A.

4.4.5. Gelnex

4.4.6. Ingredion Incorporated

4.4.7. International Flavors & Fragrances, Inc.

4.4.8. Kerry Group plc

4.4.9. Lactoprot Deutschland GmbH

4.4.10. Tereos SCA

5. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- VOLUMEN DES BABYNAHRUNGS- UND SÄUGLINGSFORMELMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 2:

- VOLUMEN DES BÄCKEREIMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 3:

- VOLUMEN DES GETRÄNKEMARKTES, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 4:

- VOLUMEN DES FRÜHSTÜCKCEREALMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 5:

- VOLUMEN DES MARKTES FÜR GEWÜRZE/SAUCEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 6:

- VOLUMEN DES SÜßWARENMARKTES, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 7:

- VOLUMEN DES MARKTES FÜR MILCH- UND MILCHALTERNATIVPRODUKTE, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 8:

- VOLUMEN DES MARKTES FÜR ERNÄHRUNG FÜR ÄLTERE UND MEDIZINISCHE ERNÄHRUNG, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 9:

- VOLUMEN DES MARKTES FÜR FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVE PRODUKTE, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 10:

- VOLUMEN DES RTE/RTC-LEBENSMITTELMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 11:

- VOLUMEN DES SNACKS-MARKTES, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 12:

- VOLUMEN DES MARKTES FÜR SPORT-/LEISTUNGSERNÄHRUNG, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 13:

- VOLUMEN DES TIERFUTTERMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 14:

- VOLUMEN DES KÖRPERPFLEGE- UND KOSMETIKMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 15:

- PRO-KOPF-VERBRAUCH VON TIERISCHEM PROTEIN, GRAMM, SÜDAMERIKA, 2017 – 2029

- Abbildung 16:

- PRO-KOPF-VERBRAUCH VON PFLANZLICHEM PROTEIN, GRAMM, SÜDAMERIKA, 2017 – 2029

- Abbildung 17:

- TIERISCHE PROTEIN-ROHSTOFFPRODUKTION, METRISCHE TONNE, SÜDAMERIKA, 2017 - 2021

- Abbildung 18:

- PFLANZLICHE PROTEIN-ROHSTOFFPRODUKTION, METRISCHE TONNE, SÜDAMERIKA, 2017 - 2021

- Abbildung 19:

- VOLUMEN DES PROTEINMARKTS, TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 20:

- WERT DES PROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 21:

- VOLUMEN DES PROTEINMARKTS NACH QUELLE, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 22:

- WERT DES PROTEINMARKTS NACH QUELLE, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 23:

- WERTANTEIL DES PROTEINMARKTES NACH QUELLE, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 24:

- VOLUMENANTEIL DES PROTEINMARKTS NACH QUELLE, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 25:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS NACH PROTEINTYP, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 26:

- WERT DES TIERISCHEN PROTEINMARKTS NACH PROTEINTYP, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 27:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 28:

- VOLUMENANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 29:

- VOLUMEN DES KASEIN- UND KASEINATMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 30:

- WERT DES KASEIN- UND KASEINATMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 31:

- WERTANTEIL DES KASEIN- UND KASEINATMARKTS NACH ENDVERBRAUCHER, % KASEIN UND KASEINAT, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 32:

- VOLUMEN DES KOLLAGENMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 33:

- WERT DES KOLLAGENMARKTES, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 34:

- WERTANTEIL DES KOLLAGENMARKTES NACH ENDVERBRAUCHER, % KOLLAGEN, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 35:

- VOLUMEN DES EIPROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 36:

- WERT DES EIPROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 37:

- WERTANTEIL DES EIPROTEINMARKTS NACH ENDVERBRAUCHER, % EIPROTEIN, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 38:

- VOLUMEN DES GELATINEMARKTES, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 39:

- WERT DES GELATINE-MARKTES, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 40:

- WERTANTEIL DES GELATINE-MARKTES NACH ENDVERBRAUCHER, % GELATINE, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 41:

- VOLUMEN DES INSEKTENPROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 42:

- WERT DES INSEKTENPROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 43:

- WERTANTEIL DES INSEKTENPROTEINMARKTS NACH ENDVERBRAUCHER, % INSEKTENPROTEIN, SÜDAMERIKA, 2022 VS 2029

- Abbildung 44:

- VOLUMEN DES MILCHPROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 45:

- WERT DES MILCHPROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 46:

- WERTANTEIL DES MILCHPROTEINMARKTS NACH ENDVERBRAUCHER, % MILCHPROTEIN, SÜDAMERIKA, 2022 VS 2029

- Abbildung 47:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 48:

- WERT DES WHEY-PROTEIN-MARKTES, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 49:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH ENDVERBRAUCHER, % WHEY-PROTEIN, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 50:

- VOLUMEN DES MARKTES ANDERES TIERISCHES PROTEIN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 51:

- WERT DES ANDEREN TIERISCHEN PROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 52:

- WERTANTEIL DES MARKTES ANDERER TIERISCHER PROTEINE NACH ENDVERBRAUCHER, % ANDERER TIERISCHER PROTEINE, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 53:

- VOLUMEN DES MIKROBIELLEN PROTEINMARKTS NACH PROTEINTYP, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 54:

- WERT DES MIKROBIELLEN PROTEINMARKTS NACH PROTEINTYP, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 55:

- WERTANTEIL DES MIKROBIELLEN PROTEINMARKTS NACH PROTEINTYP, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 56:

- VOLUMENANTEIL DES MIKROBIELLEN PROTEINMARKTS NACH PROTEINTYP, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 57:

- VOLUMEN DES ALGENPROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 58:

- WERT DES ALGENPROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 59:

- WERTANTEIL DES ALGENPROTEINMARKTS NACH ENDVERBRAUCHER, % ALGENPROTEIN, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 60:

- VOLUMEN DES MYCOPROTEIN-MARKTES, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 61:

- WERT DES MYCOPROTEIN-MARKTES, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 62:

- WERTANTEIL DES MYCOPROTEIN-MARKTES NACH ENDVERBRAUCHER, % MYCOPROTEIN, SÜDAMERIKA, 2022 VS 2029

- Abbildung 63:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 64:

- WERT DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 65:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 66:

- VOLUMENANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH PROTEINTYP, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 67:

- VOLUMEN DES HANFPROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 68:

- WERT DES HANFPROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 69:

- WERTANTEIL DES HANFPROTEINMARKTS NACH ENDVERBRAUCHER, % HEMPPROTEIN, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 70:

- VOLUMEN DES ERBSENPROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 71:

- WERT DES ERBSENPROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 72:

- WERTANTEIL DES ERBSENPROTEINMARKTS NACH ENDVERBRAUCHER, % ERBSENPROTEIN, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 73:

- VOLUMEN DES KARTOFFELPROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 74:

- WERT DES KARTOFFELPROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 75:

- WERTANTEIL DES KARTOFFELPROTEINMARKTS NACH ENDVERBRAUCHER, % KARTOFFELPROTEIN, SÜDAMERIKA, 2022 VS 2029

- Abbildung 76:

- VOLUMEN DES REISPROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 77:

- WERT DES REISPROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 78:

- WERTANTEIL DES REISPROTEINMARKTS NACH ENDVERBRAUCHER, % REISPROTEIN, SÜDAMERIKA, 2022 VS 2029

- Abbildung 79:

- VOLUMEN DES SOJAPROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 80:

- WERT DES SOJAPROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 81:

- WERTANTEIL DES SOJAPROTEINMARKTS NACH ENDVERBRAUCHER, % SOJAPROTEIN, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 82:

- VOLUMEN DES WEIZENPROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 83:

- WERT DES WEIZENPROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 84:

- WERTANTEIL DES WEIZENPROTEINMARKTS NACH ENDVERBRAUCHER, % WEIZENPROTEIN, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 85:

- VOLUMEN DES ANDEREN PFLANZLICHEN PROTEINMARKTS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 86:

- WERT DES ANDEREN PFLANZLICHEN PROTEINMARKTS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 87:

- WERTANTEIL DES MARKTES ANDERER PFLANZLICHER PROTEINE NACH ENDVERBRAUCHER, % ANDERER PFLANZLICHER PROTEINE, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 88:

- VOLUMEN DES PROTEINMARKTS NACH ENDVERBRAUCHER, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 89:

- WERT DES PROTEINMARKTS NACH ENDVERBRAUCHER, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 90:

- WERTANTEIL DES PROTEINMARKTS NACH ENDVERBRAUCHER, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 91:

- VOLUMENANTEIL DES PROTEINMARKTS NACH ENDVERBRAUCHER, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 92:

- VOLUMEN DES PROTEINMARKTS, TIERFUTTERMITTEL, SÜDAMERIKA, 2017 – 2029

- Abbildung 93:

- WERT DES PROTEINMARKTS, TIERFUTTERMITTEL, SÜDAMERIKA, 2017 – 2029

- Abbildung 94:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % TIERFUTTER, SÜDAMERIKA, 2022 VS 2029

- Abbildung 95:

- VOLUMEN DES PROTEINMARKTS, LEBENSMITTEL UND GETRÄNKE, ENDVERBRAUCHER, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 96:

- WERT DES PROTEINMARKTS, LEBENSMITTEL UND GETRÄNKE, ENDVERBRAUCHER, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 97:

- WERTANTEIL DES PROTEINMARKTS NACH LEBENSMITTELN UND GETRÄNKEN ENDVERBRAUCHER, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 98:

- VOLUMENANTEIL DES PROTEINMARKTS NACH LEBENSMITTELN UND GETRÄNKEN ENDVERBRAUCHER, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 99:

- VOLUMEN DES PROTEINMARKTS, BÄCKEREI, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 100:

- WERT DES PROTEINMARKTS, BÄCKEREI, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 101:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % BÄCKEREI, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 102:

- VOLUMEN DES PROTEINMARKTS, GETRÄNKE, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 103:

- WERT DES PROTEINMARKTS, GETRÄNKE, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 104:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % GETRÄNKE, SÜDAMERIKA, 2022 VS 2029

- Abbildung 105:

- VOLUMEN DES PROTEINMARKTS, FRÜHSTÜCKSCEREAL, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 106:

- WERT DES PROTEINMARKTS, FRÜHSTÜCKSCEREAL, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 107:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % FRÜHSTÜCKSCEREAL, SÜDAMERIKA, 2022 VS 2029

- Abbildung 108:

- VOLUMEN DES PROTEINMARKTS, GEWÜRZE/SAUCEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 109:

- WERT DES PROTEINMARKTS, GEWÜRZE/SAUCEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 110:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % GEWÜRZE/SAUCEN, SÜDAMERIKA, 2022 VS 2029

- Abbildung 111:

- VOLUMEN DES PROTEINMARKTS, SÜSSWAREN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 112:

- WERT DES PROTEINMARKTS, SÜSSWAREN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 113:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % SÜSSWAREN, SÜDAMERIKA, 2022 VS 2029

- Abbildung 114:

- VOLUMEN DES PROTEINMARKTS, MILCH- UND MILCHALTERNATIVPRODUKTE, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 115:

- WERT DES PROTEINMARKTS, MILCH- UND MILCHALTERNATIVPRODUKTE, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 116:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % MILCH- UND MILCHALTERNATIVPRODUKTE, SÜDAMERIKA, 2022 VS 2029

- Abbildung 117:

- VOLUMEN DES PROTEINMARKTS, FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVE PRODUKTE, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 118:

- WERT DES PROTEINMARKTS, FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVPRODUKTE, USD, SÜDAMERIKA, 2017–2029

- Abbildung 119:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVE PRODUKTE, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 120:

- VOLUMEN DES PROTEINMARKTS, RTE/RTC-LEBENSMITTELPRODUKTE, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 121:

- WERT DES PROTEINMARKTS, RTE/RTC-LEBENSMITTELPRODUKTE, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 122:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % RTE/RTC-LEBENSMITTELPRODUKTE, SÜDAMERIKA, 2022 VS 2029

- Abbildung 123:

- VOLUMEN DES PROTEINMARKTS, SNACKS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 124:

- WERT DES PROTEINMARKTS, SNACKS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 125:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % SNACKS, SÜDAMERIKA, 2022 VS 2029

- Abbildung 126:

- VOLUMEN DES PROTEINMARKTS, KÖRPERPFLEGE UND KOSMETIK, SÜDAMERIKA, 2017 – 2029

- Abbildung 127:

- WERT DES PROTEINMARKTS, KÖRPERPFLEGE UND KOSMETIK, SÜDAMERIKA, 2017 – 2029

- Abbildung 128:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % KÖRPERPFLEGE UND KOSMETIK, SÜDAMERIKA, 2022 VS 2029

- Abbildung 129:

- VOLUMEN DES PROTEINMARKTS, ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 130:

- WERT DES PROTEINMARKTS, ERGÄNZUNGSMITTEL ENDVERBRAUCHER, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 131:

- WERTANTEIL DES PROTEINMARKTES NACH ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 132:

- VOLUMENANTEIL DES PROTEINMARKTES NACH ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 133:

- VOLUMEN DES PROTEINMARKTS, BABYNAHRUNG UND SÄUGLINGSFORMEL, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 134:

- WERT DES PROTEINMARKTS, BABYNAHRUNG UND SÄUGLINGSFORMEL, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 135:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % BABYNAHRUNG UND SÄUGLINGSFORMEL, SÜDAMERIKA, 2022 VS 2029

- Abbildung 136:

- VOLUMEN DES PROTEINMARKTS, ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 137:

- WERT DES PROTEINMARKTS, ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 138:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, SÜDAMERIKA, 2022 VS 2029

- Abbildung 139:

- VOLUMEN DES PROTEINMARKTS, SPORT-/LEISTUNGSERNÄHRUNG, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 140:

- WERT DES PROTEINMARKTS, SPORT-/LEISTUNGSERNÄHRUNG, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 141:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, % SPORT-/LEISTUNGSERNÄHRUNG, SÜDAMERIKA, 2022 VS 2029

- Abbildung 142:

- VOLUMEN DES PROTEINMARKTS NACH LÄNDERN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 143:

- WERT DES PROTEINMARKTS NACH LAND, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 144:

- WERTANTEIL DES PROTEINMARKTS NACH LAND, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 145:

- VOLUMENANTEIL DES PROTEINMARKTS NACH LAND, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 146:

- VOLUMEN DES PROTEINMARKTS, METRISCHE TONNEN, ARGENTINIEN, 2017 – 2029

- Abbildung 147:

- WERT DES PROTEINMARKTS, USD, ARGENTINIEN, 2017 – 2029

- Abbildung 148:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, %, ARGENTINIEN, 2022 VS 2029

- Abbildung 149:

- VOLUMEN DES PROTEINMARKTS, METRISCHE TONNEN, BRASILIEN, 2017 – 2029

- Abbildung 150:

- WERT DES PROTEINMARKTS, USD, BRASILIEN, 2017 – 2029

- Abbildung 151:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, %, BRASILIEN, 2022 VS 2029

- Abbildung 152:

- VOLUMEN DES PROTEINMARKTS, METRISCHE TONNEN, ÜBRIGES SÜDAMERIKA, 2017 – 2029

- Abbildung 153:

- WERT DES PROTEINMARKTS, USD, Übriges SÜDAMERIKA, 2017 – 2029

- Abbildung 154:

- WERTANTEIL DES PROTEINMARKTS NACH QUELLE, %, ÜBRIGE SÜDAMERIKA, 2022 VS 2029

- Abbildung 155:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER MASSNAHMEN, ANZAHL, SÜDAMERIKA-PROTEINMARKT, 2017 – 2022

- Abbildung 156:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, SÜDAMERIKA, 2017–2022

- Abbildung 157:

- Wertanteil der Hauptakteure, %, südamerikanischer Proteinmarkt, 2021

Segmentierung der südamerikanischen Proteinindustrie

Tier, Mikrobiell und Pflanze werden als Segmente nach Quelle abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Argentinien und Brasilien werden als Segmente nach Ländern abgedeckt.

- Gemessen am Endverbraucher ist die FB-Industrie der führende Anwendungssektor für Protein in der Region. Die wichtigsten Untersegmente des FB-Segments sind Backwaren und Milchprodukte/Milchalternativen, die beide im Jahr 2022 mehr als 46 % des Gesamtvolumens ausmachten. Gelatine bleibt das am häufigsten verwendete Protein im Backwarensektor, da es Protein hinzufügt und als Protein fungiert ein transparentes Gelier- und Verdickungsmittel in Backwaren.

- Milchprodukte und Milchalternativen sind ein weiteres wichtiges Segment für tierische Proteine in der Region und verzeichneten im Untersuchungszeitraum eine jährliche Wachstumsrate von 3,38 %. Der Umsatzanstieg ist auf die Verwendung von Kasein als Gerinnungsmittel bei der Käseherstellung sowie auf den anhaltenden Trend zur Proteinanreicherung in der Kategorie Milchdesserts zurückzuführen. Hersteller von Produkten wie Eiscreme und Joghurt haben mit Proteinen angereicherte Versionen ihrer bestehenden Produkte auf den Markt gebracht, um die Angaben hoher Proteingehalt und Proteinzusatz zu machen. Infolgedessen waren Molkenprotein und Milchprotein nach Kasein und Kaseinaten (die in der Käseindustrie Anwendung finden) die am häufigsten verwendeten tierischen Proteine in diesem Segment. Diese Proteine werden auch hinzugefügt, um das Mundgefühl, die Viskosität und die Struktur zu verbessern.

- Das zweitgrößte Endverbrauchersegment blieb Tierfutter. Es hat die höchste CAGR (6,14 Vol.-%) bei der Verwendung von Pflanzenproteinen. Soja ist eine nährstoffreiche Quelle mit einer weniger schwankenden chemischen Zusammensetzung als andere Proteinquellen, weshalb es in der Tierernährung beliebt ist. Da Sojakonzentrate außerdem leicht verdauliche Aminosäuren enthalten und die Lipid- und Wasserretention unterstützen, eignen sie sich ideal für Vorspeisengerichte für Hühner. Da die Sojaproduktion in der Region hoch ist, wird es ein großes Angebot zu einem erschwinglichen Preis geben. Aufgrund des gestiegenen Angebots begannen die Hersteller, Sojaprotein anstelle anderer Proteine in Tierfutter zu integrieren.

| Quelle | ||||||||||||

| ||||||||||||

| ||||||||||||

|

| Endbenutzer | |||||||||||||

| Tierfutter | |||||||||||||

| |||||||||||||

| Körperpflege und Kosmetik | |||||||||||||

|

| Land | |

| Argentinien | |

| Brasilien | |

| Rest von Südamerika |

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.