Marktgröße für Polyethylenterephthalat (PET) in Südamerika

|

|

Studienzeitraum | 2017 - 2029 |

|

|

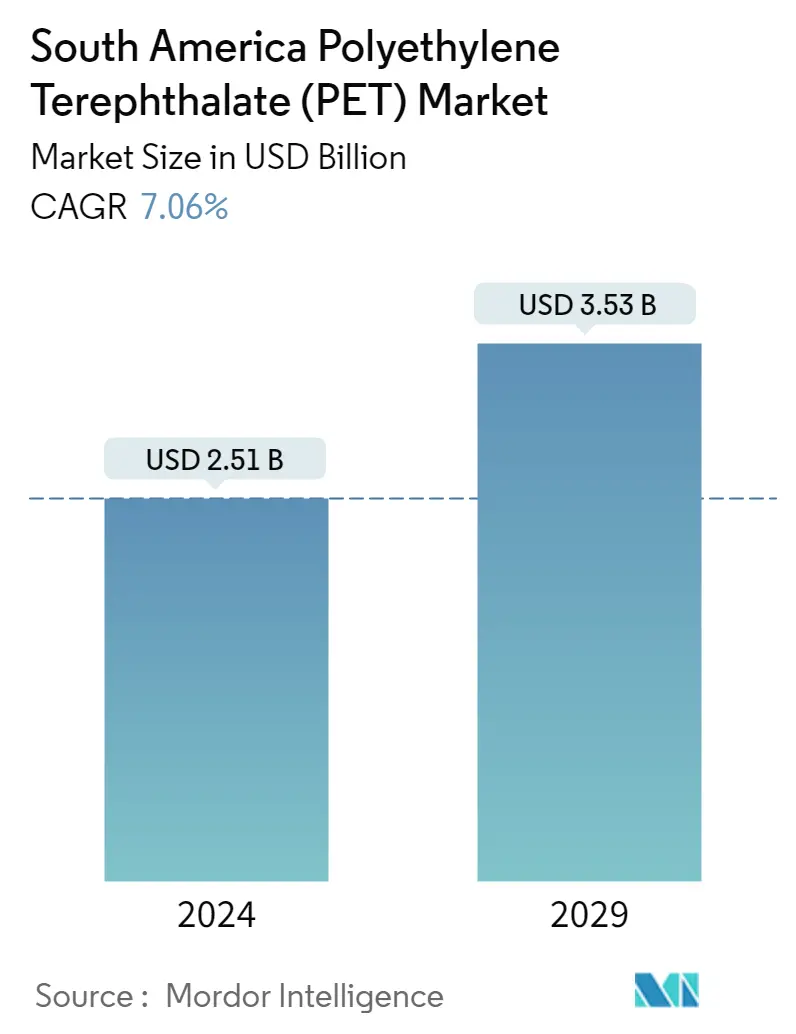

Marktgröße (2024) | USD 2.51 Milliarden |

|

|

Marktgröße (2029) | USD 3.53 Milliarden |

|

|

Marktkonzentration | Hoch |

|

|

Größter Anteil nach Endverbraucherbranche | Verpackung |

|

|

CAGR(2024 - 2029) | 7.06 % |

|

|

Größter Anteil nach Ländern | Brasilien |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Polyethylenterephthalat (PET) in Südamerika

Die Marktgröße für Polyethylenterephthalat in Südamerika wird im Jahr 2024 auf 2,51 Milliarden US-Dollar geschätzt und soll bis 2029 3,53 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,06 % im Prognosezeitraum (2024–2029) entspricht.

Veränderte Lebensstile und das Wachstum einzelhandelsfertiger Verpackungen zur Befriedigung der Marktnachfrage

- Der südamerikanische Polyethylenterephthalat-Markt liegt beim PET-Verbrauch weltweit an vierter Stelle. Die Branche verzeichnete im Jahr 2022 ein wertmäßiges Wachstum von 8,72 % im Vergleich zu 2021.

- Die Verpackungsindustrie ist der größte Verbraucher von PET-Harz. Im Jahr 2022 verzeichnete das Unternehmen wertmäßig eine jährliche Wachstumsrate von 8,75 % im Vergleich zum Vorjahr, was auf eine deutliche Verschiebung der Verbraucherpräferenzen hin zu Fertiggerichten und einem Lebensstil für unterwegs sowie auf die Zunahme einzelhandelsfertiger Verpackungen zurückzuführen ist. Dies treibt die Nachfrage nach Verpackungsmaterialien voran. Beispielsweise stieg die Produktion von Kunststoffverpackungen in der Region im Jahr 2022 auf 6.069 Kilotonnen, verglichen mit 5.816 Kilotonnen im Jahr 2021.

- Es wird erwartet, dass der Markt im Prognosezeitraum (2023–2029) eine jährliche Wachstumsrate (CAGR) von 7,08 % (Wert) verzeichnen wird, wobei die Elektro- und Elektronikindustrie im Prognosezeitraum die höchste jährliche Wachstumsrate (CAGR) von 8,44 % (Wert) meldet. Trends wie der Einsatz fortschrittlicher Materialien, organischer Elektronik, Miniaturisierung und bahnbrechender Technologien wie 5G, künstliche Intelligenz (KI) und das Internet der Dinge (IoT) sollen intelligente Fertigungspraktiken ermöglichen und als Wachstumstreiber für die Branche fungieren.

- Die Verpackungsindustrie ist die am zweitschnellsten wachsende Branche. Es wird prognostiziert, dass im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 7,07 % (Wert) verzeichnet wird, da die Regierungen plastikfreie Gesetze einführen und Einzelhändler und Verbrauchermarken dazu zwingen, auf nachhaltige Verpackungsoptionen wie PET-Polymer umzusteigen, da es sich um ein vollständig recycelbares Material handelt. Das Verpackungsproduktionsvolumen wird voraussichtlich bis 2029 8.553 Kilotonnen erreichen, gegenüber 6.069 Kilotonnen im Jahr 2022. Daher wird erwartet, dass das Wachstum der Kunststoffverpackungsproduktion den Markt im Prognosezeitraum antreiben wird.

Brasilien bleibt im Prognosezeitraum dominant

- PET hat ein breites Anwendungsspektrum in der Verpackung sowie in der Elektro- und Elektronikindustrie, beispielsweise zum Verpacken von Lebensmitteln und Getränken, Erfrischungsgetränken in Convenience-Größe, Wasser, Spulenformen, elektrischen Kapselungen, elektrischen Geräten und intelligenten Messgeräten. Auf Südamerika entfielen im Jahr 2022 wertmäßig 9,17 % des weltweiten PET-Harzverbrauchs.

- Brasilien ist der größte und am schnellsten wachsende Verbraucher von PET-Harz in der Region, mit dem höchsten Anteil von 66,63 % und einem CAGR von 7,21 % in Bezug auf Wert und Volumen im Prognosezeitraum. Dieses Wachstum ist auf die wachsende Verpackungs-, Elektro- und Elektronikindustrie sowie die Industriemaschinenindustrie zurückzuführen. Die Nachfrage nach flexiblen Kunststoffverpackungen steigt aufgrund der Verwendung leichter Produkte, des E-Commerce-Wachstums, der Betonung der Nachhaltigkeit und einer höheren Akzeptanzrate bei großen Konsumgüterherstellern in der Region. Der E-Commerce-Markt des Landes soll im Jahr 2027 einen Umsatz von 94,63 Milliarden US-Dollar erreichen, verglichen mit 53,86 Milliarden US-Dollar im Jahr 2023. Der wachsende Verpackungsmarkt dürfte die Nachfrage nach PET-Harzen im Prognosezeitraum ankurbeln.

- Die Nachfrage nach PET-Harz in Argentinien steigt aufgrund der wachsenden Verpackungs- sowie Elektro- und Elektronikindustrie deutlich an. Es wird erwartet, dass die steigende Nachfrage nach technologisch fortschrittlicher Unterhaltungselektronik und Geräten wie Smartphones, Laptops, Computer, Kameras und Fernseher die Nachfrage nach Unterhaltungselektronik in den kommenden Jahren ankurbeln wird. Der Umsatz mit Unterhaltungselektronik im Land soll im Jahr 2027 einen Umsatz von 3,4 Milliarden US-Dollar erreichen, verglichen mit 2,0 Milliarden US-Dollar im Jahr 2023. Infolgedessen dürfte der wachsende Elektro- und Elektronikmarkt im Land die Nachfrage nach PET-Harz ankurbeln die Zukunft.

Markttrends für Polyethylenterephthalat (PET) in Südamerika

- Zunehmende Vereinbarungen und Partnerschaften, um das Wachstum anzukurbeln

- Rasantes Wachstum des Elektrofahrzeugabsatzes zur Stärkung der Branche

- Regierungsreformen und zunehmende Infrastrukturinvestitionen sollen das Branchenwachstum unterstützen

- Lebensmittelverpackungen sollen die Nachfrage nach Kunststoffverpackungen steigern

- Nachfrage aus der Verpackungsindustrie soll die Nachfrage nach PET steigern

- Volatile Rohölpreise, gepaart mit geopolitischen Faktoren, bestimmen die Preise für PET-Harz

- Steigende Nachfrage nach Flaschen von Mineralwasser- und Getränkeherstellern

- Von verschiedenen Regierungen in der Region initiierte Abfallmanagementstrategien treiben das Recycling von PET voran

Branchenüberblick über Polyethylenterephthalat (PET) in Südamerika

Der südamerikanische Markt für Polyethylenterephthalat (PET) ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 100 % ausmachen. Die Hauptakteure auf diesem Markt sind Alfa SAB de CV, China Petroleum Chemical Corporation, Enka, Indorama Ventures Public Company Limited und Reliance Industries Limited (alphabetisch sortiert).

Marktführer für Polyethylenterephthalat (PET) in Südamerika

Alfa S.A.B. de C.V.

China Petroleum & Chemical Corporation

Enka

Indorama Ventures Public Company Limited

Reliance Industries Limited

Other important companies include Far Eastern New Century Corporation, Formosa Plastics Group, SABIC.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Südamerika-Marktbericht für Polyethylenterephthalat (PET) – Inhaltsverzeichnis

-

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

-

2. Angebote melden

-

3. EINFÜHRUNG

-

3.1 Studienannahmen und Marktdefinition

-

3.2 Umfang der Studie

-

3.3 Forschungsmethodik

-

-

4. WICHTIGSTE INDUSTRIETRENDS

-

4.1 Endbenutzertrends

-

4.1.1 Luft- und Raumfahrt

-

4.1.2 Automobil

-

4.1.3 Bauwesen und Konstruktion

-

4.1.4 Elektrik und Elektronik

-

4.1.5 Verpackung

-

-

4.2 Import- und Exporttrends

-

4.2.1 Handel mit Polyethylenterephthalat (PET).

-

-

4.3 Preistrends

-

4.4 Formtrends

-

4.5 Recycling-Übersicht

-

4.5.1 Trends beim Recycling von Polyethylenterephthalat (PET).

-

-

4.6 Gesetzlicher Rahmen

-

4.6.1 Argentinien

-

4.6.2 Brasilien

-

-

4.7 Analyse der Wertschöpfungskette und des Vertriebskanals

-

-

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Endverbraucherindustrie

-

5.1.1 Automobil

-

5.1.2 Bauwesen und Konstruktion

-

5.1.3 Elektrik und Elektronik

-

5.1.4 Industrie und Maschinen

-

5.1.5 Verpackung

-

5.1.6 Andere Endverbraucherbranchen

-

-

5.2 Land

-

5.2.1 Argentinien

-

5.2.2 Brasilien

-

5.2.3 Rest von Südamerika

-

-

-

6. WETTBEWERBSFÄHIGE LANDSCHAFT

-

6.1 Wichtige strategische Schritte

-

6.2 Marktanteilsanalyse

-

6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

-

6.4.1 Alfa S.A.B. de C.V.

-

6.4.2 China Petroleum & Chemical Corporation

-

6.4.3 Enka

-

6.4.4 Far Eastern New Century Corporation

-

6.4.5 Formosa Plastics Group

-

6.4.6 Indorama Ventures Public Company Limited

-

6.4.7 Reliance Industries Limited

-

6.4.8 SABIC

-

-

-

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON ENGINEERING PLASTICS

-

8. ANHANG

-

8.1 Globaler Überblick

-

8.1.1 Überblick

-

8.1.2 Porter's Five Forces Framework (Branchenattraktivitätsanalyse)

-

8.1.3 Globale Wertschöpfungskettenanalyse

-

8.1.4 Marktdynamik (DROs)

-

-

8.2 Quellen & Referenzen

-

8.3 Liste der Tabellen und Abbildungen

-

8.4 Primäre Erkenntnisse

-

8.5 Datenpaket

-

8.6 Glossar der Begriffe

-

Liste der Tabellen & Abbildungen

- Abbildung 1:

- PRODUKTIONSUMSATZ VON LUFT- UND RAUMFAHRTKOMPONENTEN, USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 2:

- PRODUKTIONSVOLUMEN VON AUTOMOBILEN, EINHEITEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 3:

- GRUNDFLÄCHE EINES NEUBAUES, QUADRATFUß, SÜDAMERIKA, 2017 - 2029

- Abbildung 4:

- PRODUKTIONSUMSATZ VON ELEKTRIK UND ELEKTRONIK, USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 5:

- PRODUKTIONSVOLUMEN VON KUNSTSTOFFVERPACKUNGEN, TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 6:

- IMPORTUMSATZ DES HANDELS MIT POLYETHYLENTEREPHTHALAT (PET) NACH TOP-LÄNDERN, USD, SÜDAMERIKA, 2017 – 2021

- Abbildung 7:

- EXPORTEINNAHMEN DES HANDELS MIT POLYETHYLENTEREPHTHALAT (PET) NACH TOP-LÄNDERN, USD, SÜDAMERIKA, 2017 – 2021

- Abbildung 8:

- SÜDAMERIKA-MARKT FÜR POLYETHYLENTEREPHTHALAT (PET), PREISENTWICKLUNG NACH LAND, USD PRO KG, 2017-2021

- Abbildung 9:

- UMSATZ VON POLYETHYLENTEREPHTHALAT (PET) NACH FORMART, USD, SÜDAMERIKA, 2017, 2023 UND 2029

- Abbildung 10:

- MENGE DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET), TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 11:

- WERT DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET), USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 12:

- VOLUMEN DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET) VON DER ENDVERBRAUCHERINDUSTRIE, TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 13:

- WERT DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET) VON DER ENDVERBRAUCHERINDUSTRIE, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 14:

- VOLUMENANTEIL DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET) VON DER ENDVERBRAUCHERINDUSTRIE, %, SÜDAMERIKA, 2017, 2023 UND 2029

- Abbildung 15:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyethylenterephthalats (PET), % SÜDAMERIKA, 2017, 2023 und 2029

- Abbildung 16:

- VOLUMEN DES IN DER AUTOMOBILINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET), TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 17:

- WERT DES IN DER AUTOMOBILINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET), USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 18:

- WERTANTEIL DES IN DER AUTOMOBILINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET) NACH LAND, %, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 19:

- VOLUMEN DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET) IN DER BAU- UND BAUINDUSTRIE, TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 20:

- WERT DES IN DER BAU- UND BAUINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET), USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DES IN DER BAU- UND BAUINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET) NACH LAND, %, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 22:

- VOLUMEN DES IN DER ELEKTRO- UND ELEKTRONIKINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET), TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 23:

- WERT DES IN DER ELEKTRO- UND ELEKTRONIKINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET), USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 24:

- WERTANTEIL DES IN DER ELEKTRO- UND ELEKTRONIKINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET) NACH LAND, %, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 25:

- VOLUMEN DES IN DER INDUSTRIE- UND MASCHINENINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET), TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 26:

- WERT DES IN DER INDUSTRIE- UND MASCHINENINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET), USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 27:

- WERTANTEIL DES IN DER INDUSTRIE- UND MASCHINENINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET) NACH LAND, %, SÜDAMERIKA, 2022 VS 2029

- Abbildung 28:

- VOLUMEN DES IN DER VERPACKUNGSINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET), TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 29:

- WERT DES IN DER VERPACKUNGSINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET), USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 30:

- WERTANTEIL DES IN DER VERPACKUNGSINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET) NACH LAND, %, SÜDAMERIKA, 2022 VS. 2029

- Abbildung 31:

- VOLUMEN DES IN ANDEREN ENDVERBRAUCHERN VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET) INDUSTRIE, TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 32:

- WERT DES IN ANDEREN ENDVERBRAUCHERINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET), USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 33:

- WERTANTEIL DES IN ANDEREN ENDVERBRAUCHERINDUSTRIE VERBRAUCHTEN POLYETHYLENTEREPHTHALATS (PET) INDUSTRIE NACH LAND, %, SÜDAMERIKA, 2022 VS 2029

- Abbildung 34:

- VERBRAUCHSMENGE POLYETHYLENTEREPHTHALAT (PET) NACH LAND, TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 35:

- WERT DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET) NACH LAND, USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 36:

- VOLUMENANTEIL DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET) NACH LAND, %, SÜDAMERIKA, 2017, 2023 UND 2029

- Abbildung 37:

- WERTANTEIL DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET) NACH LAND, %, SÜDAMERIKA, 2017, 2023 UND 2029

- Abbildung 38:

- VERBRAUCHSVOLUMEN VON POLYETHYLENTEREPHTHALAT (PET), TONNEN, ARGENTINIEN, 2017 – 2029

- Abbildung 39:

- WERT DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET), USD, ARGENTINIEN, 2017 - 2029

- Abbildung 40:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyethylenterephthalats (PET), %, Argentinien, 2022 vs. 2029

- Abbildung 41:

- VERBRAUCHSVOLUMEN VON POLYETHYLENTEREPHTHALAT (PET), TONNEN, BRASILIEN, 2017 – 2029

- Abbildung 42:

- WERT DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET), USD, BRASILIEN, 2017 – 2029

- Abbildung 43:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyethylenterephthalats (PET), %, Brasilien, 2022 vs. 2029

- Abbildung 44:

- VERBRAUCHSMENGE POLYETHYLENTEREPHTHALAT (PET), TONNEN, ÜBRIGE SÜDAMERIKA, 2017 - 2029

- Abbildung 45:

- WERT DES VERBRAUCHS VON POLYETHYLENTEREPHTHALAT (PET), USD, Übriges SÜDAMERIKA, 2017 – 2029

- Abbildung 46:

- Wertanteil des von der Endverbraucherindustrie verbrauchten Polyethylenterephthalats (PET), %, Übriges Südamerika, 2022 vs. 2029

- Abbildung 47:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, SÜDAMERIKA, 2019 – 2021

- Abbildung 48:

- MÄCHSTE ANWENDETE STRATEGIEN, ANZAHL, SÜDAMERIKA, 2019 – 2021

- Abbildung 49:

- PRODUKTIONSKAPAZITÄTSANTEIL VON POLYETHYLENTEREPHTHALAT (PET) DURCH WICHTIGSTE AKTEURE, %, SÜDAMERIKA, 2022

Branchensegmentierung für Polyethylenterephthalat (PET) in Südamerika

Automobil, Bauwesen, Elektrotechnik und Elektronik, Industrie und Maschinenbau sowie Verpackung werden als Segmente von der Endverbraucherindustrie abgedeckt. Argentinien und Brasilien werden als Segmente nach Ländern abgedeckt.

- Der südamerikanische Polyethylenterephthalat-Markt liegt beim PET-Verbrauch weltweit an vierter Stelle. Die Branche verzeichnete im Jahr 2022 ein wertmäßiges Wachstum von 8,72 % im Vergleich zu 2021.

- Die Verpackungsindustrie ist der größte Verbraucher von PET-Harz. Im Jahr 2022 verzeichnete das Unternehmen wertmäßig eine jährliche Wachstumsrate von 8,75 % im Vergleich zum Vorjahr, was auf eine deutliche Verschiebung der Verbraucherpräferenzen hin zu Fertiggerichten und einem Lebensstil für unterwegs sowie auf die Zunahme einzelhandelsfertiger Verpackungen zurückzuführen ist. Dies treibt die Nachfrage nach Verpackungsmaterialien voran. Beispielsweise stieg die Produktion von Kunststoffverpackungen in der Region im Jahr 2022 auf 6.069 Kilotonnen, verglichen mit 5.816 Kilotonnen im Jahr 2021.

- Es wird erwartet, dass der Markt im Prognosezeitraum (2023–2029) eine jährliche Wachstumsrate (CAGR) von 7,08 % (Wert) verzeichnen wird, wobei die Elektro- und Elektronikindustrie im Prognosezeitraum die höchste jährliche Wachstumsrate (CAGR) von 8,44 % (Wert) meldet. Trends wie der Einsatz fortschrittlicher Materialien, organischer Elektronik, Miniaturisierung und bahnbrechender Technologien wie 5G, künstliche Intelligenz (KI) und das Internet der Dinge (IoT) sollen intelligente Fertigungspraktiken ermöglichen und als Wachstumstreiber für die Branche fungieren.

- Die Verpackungsindustrie ist die am zweitschnellsten wachsende Branche. Es wird prognostiziert, dass im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 7,07 % (Wert) verzeichnet wird, da die Regierungen plastikfreie Gesetze einführen und Einzelhändler und Verbrauchermarken dazu zwingen, auf nachhaltige Verpackungsoptionen wie PET-Polymer umzusteigen, da es sich um ein vollständig recycelbares Material handelt. Das Verpackungsproduktionsvolumen wird voraussichtlich bis 2029 8.553 Kilotonnen erreichen, gegenüber 6.069 Kilotonnen im Jahr 2022. Daher wird erwartet, dass das Wachstum der Kunststoffverpackungsproduktion den Markt im Prognosezeitraum antreiben wird.

| Endverbraucherindustrie | |

| Automobil | |

| Bauwesen und Konstruktion | |

| Elektrik und Elektronik | |

| Industrie und Maschinen | |

| Verpackung | |

| Andere Endverbraucherbranchen |

| Land | |

| Argentinien | |

| Brasilien | |

| Rest von Südamerika |

Marktdefinition

- Endverbraucherindustrie - Baugewerbe, Verpackung, Automobil, Industriemaschinen, Elektrotechnik und Elektronik und andere sind die Endverbraucherbranchen, die im Polyethylenterephthalat-Markt berücksichtigt werden.

- Harz - Im Rahmen der Studie werden reines Polyethylenterephthalatharz in Primärformen wie Flüssigkeit, Pulver, Pellet usw. berücksichtigt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Die quantifizierbaren Schlüsselvariablen (industriell und fremdbezogen), die sich auf das spezifische Produktsegment und Land beziehen, werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Sekundärrecherchen und Literaturrecherchen ausgewählt. zusammen mit primären Expertenbeiträgen. Diese Variablen werden durch Regressionsmodellierung (sofern erforderlich) weiter bestätigt.

- Schritt 2 Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen