Marktgröße für Nahrungsergänzungsmittel für Haustiere in Südamerika

|

|

Studienzeitraum | 2017 - 2029 |

|

|

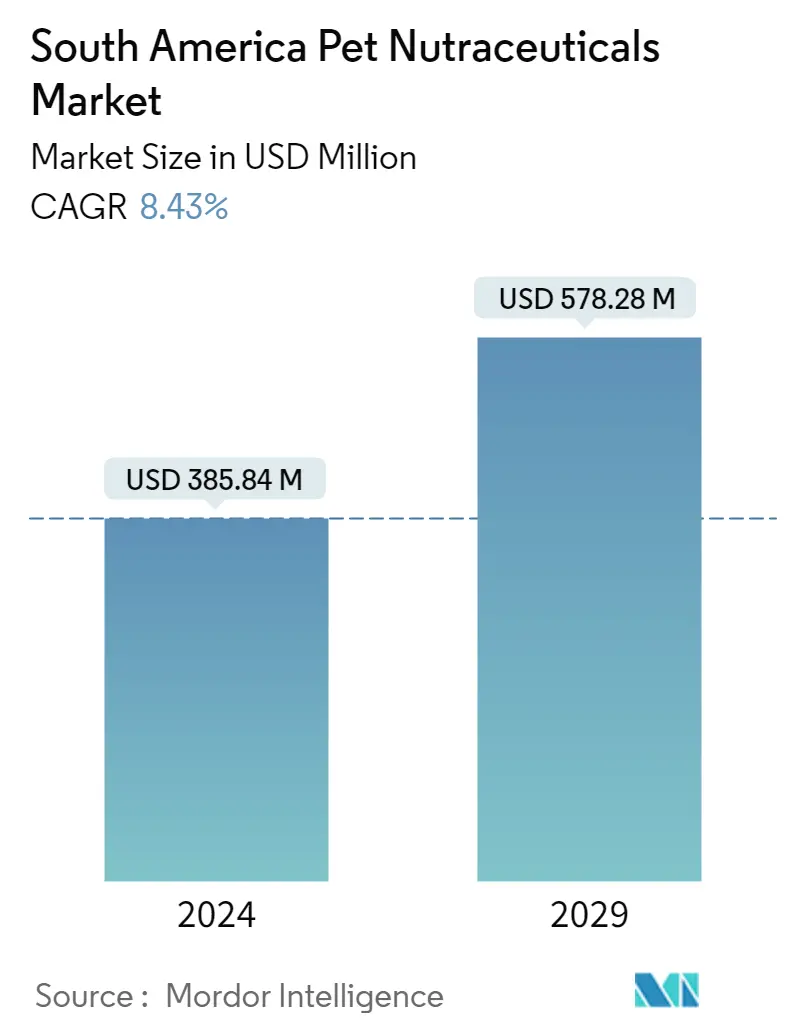

Marktgröße (2024) | USD 385.84 Million |

|

|

Marktgröße (2029) | USD 578.28 Million |

|

|

Größter Anteil nach Haustieren | Hunde |

|

|

CAGR (2024 - 2029) | 8.43 % |

|

|

Größter Anteil nach Land | Brasilien |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Nahrungsergänzungsmittel für Haustiere in Südamerika

Die Marktgröße für Nutraceuticals für Haustiere in Südamerika wird im Jahr 2024 auf 385,84 Millionen US-Dollar geschätzt und soll bis 2029 578,28 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,43 % im Prognosezeitraum (2024–2029) entspricht.

Die zunehmende Population älterer Haustiere und deren spezielle Haustierbedürfnisse treiben den Einsatz von Nutraceuticals für Haustiere in der Region voran

- Nahrungsergänzungsmittel für Haustiere sind speziell formulierte Nahrungsergänzungsmittel, die darauf abzielen, die Gesundheit und das Wohlbefinden von Haustieren zu verbessern. Diese Produkte erfreuen sich bei Tierbesitzern als vorbeugende Gesundheitsmaßnahme zunehmender Beliebtheit. Im Jahr 2022 machten Nutrazeutika für Haustiere 4,5 % des südamerikanischen Tiernahrungsmarktes aus. Der Markt verzeichnete zwischen 2017 und 2022 ein Wachstum von 62,1 %, was vor allem auf das zunehmende Bewusstsein der Tierhalter für die Bedeutung der Gesundheitsvorsorge für ihre Haustiere zurückzuführen ist. Eine in der Region durchgeführte Studie ergab, dass Tierhalter seit der COVID-19-Pandemie mehr auf die Gesundheit ihres Haustieres achten.

- Hunde haben mit 193,4 Millionen US-Dollar im Jahr 2022 den größten Anteil am Markt für Nutrazeutika für Haustiere. Im selben Jahr folgten andere Heimtiere im Wert von 80,7 Millionen US-Dollar und Katzen mit 69,5 Millionen US-Dollar. Die höhere Nachfrage nach Nutraceuticals für Hunde ist vor allem auf die im Vergleich zu anderen Haustieren größere Population zurückzuführen. Im Jahr 2022 betrug der Hundebestand beispielsweise 89,0 Millionen und der Katzenbestand 98,8 Millionen.

- Der Markt für Nutrazeutika für Haustiere in der Region wird durch Faktoren wie den wachsenden Trend zur Humanisierung unter Haustierbesitzern, die alternde Haustierpopulation, spezielle Haustierbedürfnisse und die Zunahme von E-Commerce-Kanälen angetrieben. Diese Faktoren tragen zum Wachstum des Marktes bei. Gelenkgesundheit, allgemeine Gesundheit, Haut und Immunität gehören zu den häufigsten Erkrankungen, für die Tierhalter sowohl bei Hunden als auch bei Katzen bereit sind, Geld auszugeben. Nutrazeutika zur Behandlung dieser Erkrankungen haben auf dem Markt ein erhebliches Wachstum verzeichnet.

- Der südamerikanische Markt für Nutrazeutika für Haustiere wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 8,0 % verzeichnen. Das Wachstum des Marktes ist auf die steigende Nachfrage nach präventiven Gesundheitslösungen für Haustiere zurückzuführen.

Brasilien dominierte den Markt aufgrund des Vorhandenseins eines gut etablierten Vertriebsnetzes

- Südamerika ist eine aufstrebende Region auf dem globalen Markt für Nahrungsergänzungsmittel für Haustiere, was auf Faktoren wie den Anstieg der Haustierpopulation, das wachsende Bewusstsein für die Vorteile der Bereitstellung von Nahrungsergänzungsmitteln in der Ernährung von Haustieren, die zunehmende Premiumisierung und die Humanisierung von Haustieren zurückzuführen ist. Beispielsweise stieg die Haustierpopulation zwischen 2017 und 2022 um 70,9 % und erreichte im Jahr 2022 eine Haustierpopulation von 267,5 Millionen.

- Es wird erwartet, dass der Markt im Prognosezeitraum wachsen wird, da es in den wichtigsten Ländern der Region, wie Brasilien und Argentinien, ein gut etabliertes Vertriebssystem gibt. In Brasilien beispielsweise gab es im Jahr 2020 etwa 32.000 unabhängige Zoohandlungen (Fachgeschäfte), in Argentinien gab es im Jahr 2022 mehr als 2.000 Supermärkte. Es wird erwartet, dass diese Faktoren bei der Verteilung von Nahrungsergänzungsmitteln für Haustiere in der gesamten Region hilfreich sein werden.

- Brasilien hat den höchsten Marktanteil in der Region. Auf das Land entfielen im Jahr 2022 215,2 Millionen US-Dollar, was auf einen höheren Heimtierbestand als in anderen Ländern, eine besser etablierte Tiernahrungsindustrie und wachsende Vertriebskanäle im Land zurückzuführen ist. Petz Retailer, einer der führenden Einzelhändler des Landes, plant beispielsweise, im Jahr 2023 30 bis 40 neue Geschäfte in ländlichen Gebieten und außerhalb der Stadt Sao Paulo zu eröffnen.

- Aufgrund der zunehmenden Humanisierung und Premiumisierung von Haustieren wird erwartet, dass Argentinien im Prognosezeitraum eine jährliche Wachstumsrate von 8,8 % verzeichnen wird. Die Menschen werden sich der Vorteile des Verzehrs von Nutrazeutika in der täglichen Ernährung für die Gesundheit von Haustieren immer bewusster.

- Es wird erwartet, dass die zunehmende Premiumisierung, die Humanisierung von Haustieren und die wachsende Haustierpopulation im Prognosezeitraum zu einem Wachstum des Marktes für Nutrazeutika für Haustiere in der Region führen werden.

Markttrends für Nutraceuticals für Haustiere in Südamerika

- Brasilien verfügt über die größte Katzenpopulation in der Region und bietet den Vorteil einer Anpassungsfähigkeit an kleinere Wohnräume und einen geringeren Wartungsaufwand

- Hunde sind die beliebtesten und geschätztesten Haustiere in Südamerika und machen 29,8 % der gesamten Haustierpopulation aus

- Aufgrund des einzigartigen Ökosystems beherbergte Brasilien den größten Bestand an anderen Haustieren, darunter Vögel, Zierfische und Säugetiere

Überblick über die Branche für Nahrungsergänzungsmittel für Haustiere in Südamerika

Der südamerikanische Markt für Nutraceuticals für Haustiere ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 38,88 % einnehmen. Die Hauptakteure in diesem Markt sind ADM, Alltech, Mars Incorporated, Nestle (Purina) und Vetoquinol (alphabetisch sortiert).

Marktführer für Nutraceuticals für Haustiere in Südamerika

ADM

Alltech

Mars Incorporated

Nestle (Purina)

Vetoquinol

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), Dechra Pharmaceuticals PLC, Nutramax Laboratories Inc., Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Nahrungsergänzungsmittel für Haustiere aus Südamerika

- Januar 2023 Wellness Pet Company Inc., eine Tochtergesellschaft der Clearlake Capital Group LP, bringt eine neue Reihe von Nahrungsergänzungsmitteln für Hunde auf den Markt, bei denen die Bereitstellung täglicher Gesundheitsvorteile zur Förderung des allgemeinen Wohlbefindens im Vordergrund steht. Diese Produkte tragen dazu bei, dem proaktiven Ansatz von Tierhaltern für langfristige Gesundheit und Wohlbefinden gerecht zu werden.

- Januar 2023 Mars Incorporated hat sich mit dem Broad Institute zusammengetan, um eine Open-Access-Datenbank mit Hunde- und Katzengenomen zu erstellen, um die präventive Haustierpflege voranzutreiben. Ziel ist die Entwicklung wirksamerer Präzisionsmedikamente und Diäten, die zu wissenschaftlichen Durchbrüchen für die Zukunft der Haustiergesundheit führen.

- Juli 2022 Nestlé Purina bringt eine Reihe von Pro Plan-Nahrungsergänzungsmitteln für Hunde und Katzen auf den Markt. Es hilft, die häufigsten Bedürfnisse von Haustieren zu erfüllen, wie z. B. die Unterstützung des Immunsystems von Haut und Fell.

Südamerika-Marktbericht für Nutraceuticals für Haustiere – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

Angebote melden

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Haustierpopulation

2.1.1. Katzen

2.1.2. Hunde

2.1.3. Andere Haustiere

2.2. Ausgaben für Haustiere

2.3. Gesetzlicher Rahmen

2.4. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Unterprodukt

3.1.1. Milch-Bioaktivstoffe

3.1.2. Omega-3-Fettsäuren

3.1.3. Probiotika

3.1.4. Proteine und Peptide

3.1.5. Vitamine und Mineralien

3.1.6. Andere Nutraceuticals

3.2. Haustiere

3.2.1. Katzen

3.2.2. Hunde

3.2.3. Andere Haustiere

3.3. Vertriebsweg

3.3.1. Convenience-Stores

3.3.2. Online-Kanal

3.3.3. Fachgeschäfte

3.3.4. Supermärkte/Hypermärkte

3.3.5. Andere Kanäle

3.4. Land

3.4.1. Argentinien

3.4.2. Brasilien

3.4.3. Rest von Südamerika

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Firmenprofile

4.4.1. ADM

4.4.2. Alltech

4.4.3. Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

4.4.4. Dechra Pharmaceuticals PLC

4.4.5. Mars Incorporated

4.4.6. Nestle (Purina)

4.4.7. Nutramax Laboratories Inc.

4.4.8. Schell & Kampeter Inc. (Diamond Pet Foods)

4.4.9. Vetoquinol

4.4.10. Virbac

5. WICHTIGE STRATEGISCHE FRAGEN FÜR PET-FOOD-CEOs

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- HAUSTIERBEVÖLKERUNG VON KATZEN, ANZAHL, SÜDAMERIKA, 2017 - 2022

- Abbildung 2:

- HAUSTIERBEVÖLKERUNG VON HUNDEN, ANZAHL, SÜDAMERIKA, 2017 - 2022

- Abbildung 3:

- HAUSTIERBEVÖLKERUNG ANDERER HAUSTIERE, ANZAHL, SÜDAMERIKA, 2017 – 2022

- Abbildung 4:

- HAUSTIERAUSGABEN PRO KATZE, USD, SÜDAMERIKA, 2017–2022

- Abbildung 5:

- HAUSTIERAUSGABEN PRO HUND, USD, SÜDAMERIKA, 2017–2022

- Abbildung 6:

- HAUSTIERAUSGABEN PRO ANDERES HAUSTIER, USD, SÜDAMERIKA, 2017–2022

- Abbildung 7:

- MENGE AN NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 8:

- WERT VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 9:

- MENGE AN NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH UNTERPRODUKTKATEGORIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 10:

- WERT VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH UNTERPRODUKTKATEGORIEN, USD, SÜDAMERIKA, 2017–2029

- Abbildung 11:

- VOLUMENANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 12:

- WERTANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 13:

- MENGE AN MILCH-BIOAKTIVEN, METRISCHEN TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 14:

- WERT DER MILCH-BIOAKTIVEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 15:

- WERTANTEIL DER MILCH-BIOAKTIVEN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 16:

- MENGE AN OMEGA-3-FETTSÄUREN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 17:

- WERT DER OMEGA-3-FETTSÄUREN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 18:

- WERTANTEIL DER OMEGA-3-FETTSÄUREN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 19:

- VOLUMEN AN PROBIOTIKA, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 20:

- WERT VON PROBIOTIKA, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DER PROBIOTIKA NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 22:

- VOLUMEN AN PROTEINEN UND PEPTIDE, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 23:

- WERT VON PROTEINEN UND PEPTIDE, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 24:

- WERTANTEIL VON PROTEINEN UND PEPTIDE NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 25:

- MENGE AN VITAMINEN UND MINERALIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 26:

- WERT VON VITAMINEN UND MINERALIEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 27:

- WERTANTEIL VON VITAMINEN UND MINERALIEN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 28:

- MENGE ANDERER NUTRAZEUTIKA, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 29:

- WERT ANDERER NUTRAZEUTIKA, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 30:

- WERTANTEIL ANDERER NUTRAZEUTIKA NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 31:

- MENGE AN NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH HAUSTIERART, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 32:

- WERT VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH HAUSTIERART, USD, SÜDAMERIKA, 2017–2029

- Abbildung 33:

- VOLUMENANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH HAUSTIERART, %, SÜDAMERIKA, 2017 GEGENÜBER 2023 GEGENÜBER 2029

- Abbildung 34:

- WERTANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH HAUSTIERART, %, SÜDAMERIKA, 2017 GEGENÜBER 2023 GEGENÜBER 2029

- Abbildung 35:

- MENGE AN NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERKATZEN, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 36:

- WERT VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERKATZEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 37:

- WERTANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE FÜR KATZEN NACH KATEGORIEN VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 38:

- MENGE AN NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE FÜR HUNDE, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 39:

- WERT VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 40:

- WERTANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE FÜR HUNDE NACH KATEGORIEN VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 41:

- VOLUMEN ANDERER NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 42:

- WERT ANDERER NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, USD, SÜDAMERIKA, 2017–2029

- Abbildung 43:

- WERTANTEIL ANDERER NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE NACH KATEGORIEN VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 44:

- VOLUMEN DER ÜBER VERTRIEBSKANÄLE VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 45:

- WERT DER ÜBER VERTRIEBSKANÄLE VERKAUFTEN NUTRAZEUTIKA/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, USD, SÜDAMERIKA, 2017–2029

- Abbildung 46:

- VOLUMENANTEIL DER ÜBER VERTRIEBSKANÄLE VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 47:

- Wertanteil der über Vertriebskanäle verkauften Nahrungsergänzungsmittel/Nahrungsergänzungsmittel für Haustiere, %, SÜDAMERIKA, 2017 vs. 2023 vs. 2029

- Abbildung 48:

- VOLUMEN DER ÜBER CONVENIENCE STORES VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 49:

- WERT DER ÜBER CONVENIENCE STORES VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, USD, SÜDAMERIKA, 2017–2029

- Abbildung 50:

- Wertanteil der über Convenience-Stores verkauften Nahrungsergänzungsmittel/Nahrungsergänzungsmittel für Haustiere nach Unterproduktkategorien, %, SÜDAMERIKA, 2022 und 2029

- Abbildung 51:

- VOLUMEN DER ÜBER ONLINE-KANÄLE VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 52:

- WERT DER ÜBER ONLINE-KANÄLE VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, USD, SÜDAMERIKA, 2017–2029

- Abbildung 53:

- WERTANTEIL DER ÜBER ONLINE-KANÄLE VERKAUFTEN NUTRAZEUTIKA/ERGÄNZUNGSMITTEL FÜR HAUSTIERE NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 54:

- VOLUMEN DER ÜBER FACHGESCHÄFTE VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 55:

- WERT DER ÜBER FACHGESCHÄFTE VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, USD, SÜDAMERIKA, 2017–2029

- Abbildung 56:

- Wertanteil der über Fachgeschäfte verkauften Nahrungsergänzungsmittel/Nahrungsergänzungsmittel für Haustiere nach Unterproduktkategorien, %, SÜDAMERIKA, 2022 und 2029

- Abbildung 57:

- VOLUMEN DER ÜBER SUPERMÄRKTE/HÄUSERMÄRKTE VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 58:

- WERT DER ÜBER SUPERMÄRKTE/HyPERMÄRKTE VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, USD, SÜDAMERIKA, 2017–2029

- Abbildung 59:

- WERTANTEIL DER ÜBER SUPERMÄRKTE/HyPERMÄRKTE VERKAUFTEN NUTRAZEUTIKA/ERGÄNZUNGSMITTEL FÜR HAUSTIERE NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 60:

- VOLUMEN DER ÜBER ANDERE KANÄLE VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 61:

- WERT DER ÜBER ANDERE KANÄLE VERKAUFTEN NAHRUNGSMITTEL/ERGÄNZUNGSMITTEL FÜR HAUSTIERE, USD, SÜDAMERIKA, 2017–2029

- Abbildung 62:

- WERTANTEIL DER ÜBER ANDERE KANÄLE VERKAUFTEN NUTRAZEUTIKA/ERGÄNZUNGSMITTEL FÜR HAUSTIERE NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 63:

- MENGE AN NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH LAND, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 64:

- WERT VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH LAND, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 65:

- VOLUMENANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH LAND, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 66:

- WERTANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH LAND, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 67:

- MENGE AN NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, METRISCHE TONNEN, ARGENTINIEN, 2017 – 2029

- Abbildung 68:

- WERT VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, USD, ARGENTINIEN, 2017 – 2029

- Abbildung 69:

- WERTANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH UNTERPRODUKT, %, ARGENTINIEN, 2022 UND 2029

- Abbildung 70:

- MENGE AN NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, METRISCHE TONNEN, BRASILIEN, 2017 – 2029

- Abbildung 71:

- WERT VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, USD, BRASILIEN, 2017 – 2029

- Abbildung 72:

- WERTANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH UNTERPRODUKT, %, BRASILIEN, 2022 UND 2029

- Abbildung 73:

- MENGE AN NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, METRISCHE TONNEN, ÜBRIGES SÜDAMERIKA, 2017–2029

- Abbildung 74:

- WERT VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE, USD, ÜBRIGES SÜDAMERIKA, 2017 – 2029

- Abbildung 75:

- WERTANTEIL VON NAHRUNGSMITTELN/ERGÄNZUNGSMITTELN FÜR HAUSTIERE NACH UNTERPRODUKT, %, ÜBRIGES SÜDAMERIKA, 2022 UND 2029

- Abbildung 76:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMZÜGE, ANZAHL, SÜDAMERIKA, 2017 – 2023

- Abbildung 77:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, SÜDAMERIKA, 2017–2023

- Abbildung 78:

- WERTANTEIL DER WICHTIGSTEN SPIELER, %, SÜDAMERIKA, 2022

Branchensegmentierung für Nahrungsergänzungsmittel für Haustiere in Südamerika

Bioaktive Milchprodukte, Omega-3-Fettsäuren, Probiotika, Proteine und Peptide, Vitamine und Mineralien werden als Segmente nach Unterprodukten abgedeckt. Katzen und Hunde werden als Segmente von Haustiere abgedeckt. Convenience Stores, Online-Vertrieb, Fachgeschäfte, Supermärkte/Hypermärkte werden als Segmente nach Vertriebskanal abgedeckt. Argentinien und Brasilien werden als Segmente nach Ländern abgedeckt.

- Nahrungsergänzungsmittel für Haustiere sind speziell formulierte Nahrungsergänzungsmittel, die darauf abzielen, die Gesundheit und das Wohlbefinden von Haustieren zu verbessern. Diese Produkte erfreuen sich bei Tierbesitzern als vorbeugende Gesundheitsmaßnahme zunehmender Beliebtheit. Im Jahr 2022 machten Nutrazeutika für Haustiere 4,5 % des südamerikanischen Tiernahrungsmarktes aus. Der Markt verzeichnete zwischen 2017 und 2022 ein Wachstum von 62,1 %, was vor allem auf das zunehmende Bewusstsein der Tierhalter für die Bedeutung der Gesundheitsvorsorge für ihre Haustiere zurückzuführen ist. Eine in der Region durchgeführte Studie ergab, dass Tierhalter seit der COVID-19-Pandemie mehr auf die Gesundheit ihres Haustieres achten.

- Hunde haben mit 193,4 Millionen US-Dollar im Jahr 2022 den größten Anteil am Markt für Nutrazeutika für Haustiere. Im selben Jahr folgten andere Heimtiere im Wert von 80,7 Millionen US-Dollar und Katzen mit 69,5 Millionen US-Dollar. Die höhere Nachfrage nach Nutraceuticals für Hunde ist vor allem auf die im Vergleich zu anderen Haustieren größere Population zurückzuführen. Im Jahr 2022 betrug der Hundebestand beispielsweise 89,0 Millionen und der Katzenbestand 98,8 Millionen.

- Der Markt für Nutrazeutika für Haustiere in der Region wird durch Faktoren wie den wachsenden Trend zur Humanisierung unter Haustierbesitzern, die alternde Haustierpopulation, spezielle Haustierbedürfnisse und die Zunahme von E-Commerce-Kanälen angetrieben. Diese Faktoren tragen zum Wachstum des Marktes bei. Gelenkgesundheit, allgemeine Gesundheit, Haut und Immunität gehören zu den häufigsten Erkrankungen, für die Tierhalter sowohl bei Hunden als auch bei Katzen bereit sind, Geld auszugeben. Nutrazeutika zur Behandlung dieser Erkrankungen haben auf dem Markt ein erhebliches Wachstum verzeichnet.

- Der südamerikanische Markt für Nutrazeutika für Haustiere wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 8,0 % verzeichnen. Das Wachstum des Marktes ist auf die steigende Nachfrage nach präventiven Gesundheitslösungen für Haustiere zurückzuführen.

| Unterprodukt | |

| Milch-Bioaktivstoffe | |

| Omega-3-Fettsäuren | |

| Probiotika | |

| Proteine und Peptide | |

| Vitamine und Mineralien | |

| Andere Nutraceuticals |

| Haustiere | |

| Katzen | |

| Hunde | |

| Andere Haustiere |

| Vertriebsweg | |

| Convenience-Stores | |

| Online-Kanal | |

| Fachgeschäfte | |

| Supermärkte/Hypermärkte | |

| Andere Kanäle |

| Land | |

| Argentinien | |

| Brasilien | |

| Rest von Südamerika |

Marktdefinition

- FUNKTIONEN - Tiernahrung dient in der Regel der vollständigen und ausgewogenen Ernährung des Haustiers, wird jedoch in erster Linie als funktionelles Produkt eingesetzt. Der Geltungsbereich umfasst die von Haustieren verzehrten Nahrungsmittel und Nahrungsergänzungsmittel, einschließlich tierärztlicher Diäten. Nahrungsergänzungsmittel/Nutrazeutika, die direkt an Haustiere abgegeben werden, fallen in den Geltungsbereich.

- WIEDERVERKÄUFER - Unternehmen, die Tiernahrung ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Als Endverbraucher im untersuchten Markt gelten Tierhalter.

- VERTRIEBSKANÄLE - Im Geltungsbereich werden Supermärkte/Hypermärkte, Fachgeschäfte, Convenience-Stores, Online-Kanäle und andere Kanäle berücksichtigt. Zu den Fachgeschäften zählen die Geschäfte, die ausschließlich Basis- und Spezialprodukte rund ums Haustier anbieten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 SCHLÜSSELVARIABLEN IDENTIFIZIEREN: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen