Marktgröße für Tiernahrung in Südamerika

|

|

Studienzeitraum | 2017 - 2029 |

|

|

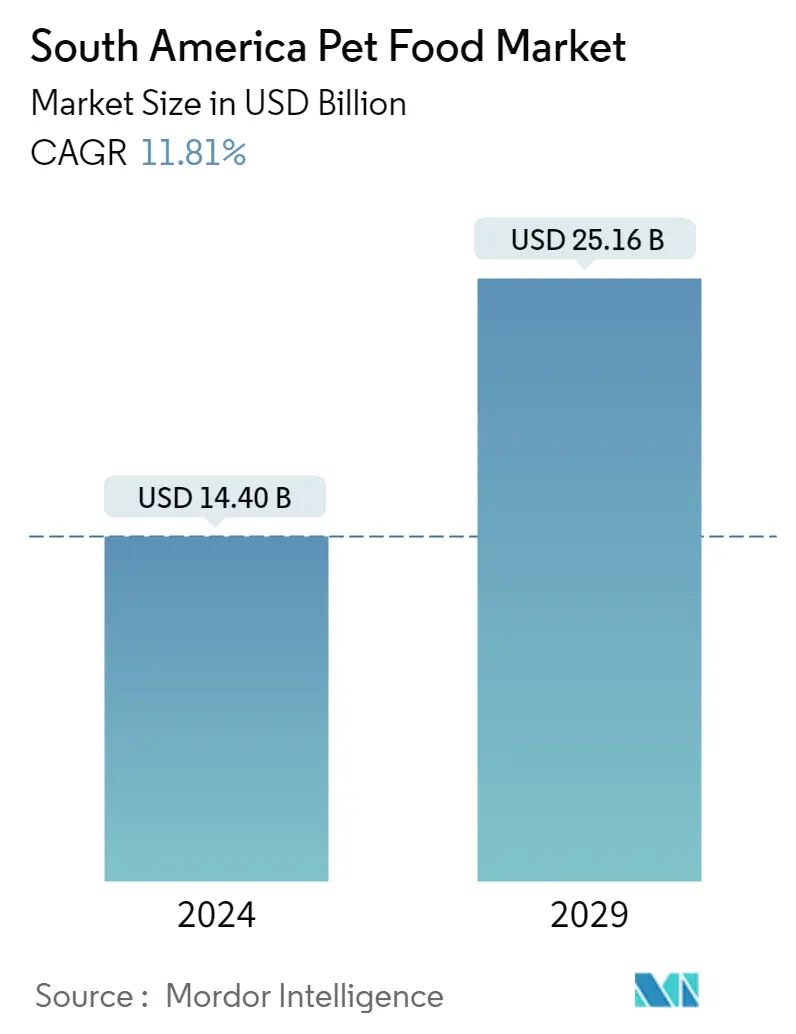

Marktgröße (2024) | USD 14.40 Milliarden |

|

|

Marktgröße (2029) | USD 25.16 Milliarden |

|

|

Marktkonzentration | Niedrig |

|

|

Größter Anteil bei Haustieren | Hunde |

|

|

CAGR(2024 - 2029) | 11.81 % |

|

|

Größter Anteil nach Ländern | Brasilien |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Tiernahrung in Südamerika

Die Größe des Tierfuttermarkts in Südamerika wird im Jahr 2024 auf 14,40 Milliarden US-Dollar geschätzt und soll bis 2029 25,16 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 11,81 % im Prognosezeitraum (2024–2029) entspricht.

Hunde machten den größten Anteil aus, was auf die starke Umstellung von hausgemachtem Futter auf kommerzielles Futter und die steigenden Ausgaben für Hunde zurückzuführen ist

- Der südamerikanische Tiernahrungsmarkt ist zwischen 2017 und 2022 um 80,7 % gewachsen. Das Wachstum des Marktes ist mit der sich verändernden wirtschaftlichen und sozialen Landschaft in der Region verbunden, und der rasche Anstieg des Einkommensniveaus der Mittelschicht hat zu einem Anstieg des Haustierbesitzes geführt Trends zur Humanisierung von Haustieren, die die Nachfrage nach dem Tiernahrungsmarkt ankurbeln.

- Das Hundefuttersegment hält mit einem Marktwert von 7,97 Milliarden US-Dollar im Jahr 2022 den größten Anteil am südamerikanischen Tiernahrungsmarkt. Diese Dominanz war damit verbunden, dass eine beträchtliche Anzahl von Tierbesitzern in den USA von selbstgekochtem Futter auf kommerzielles Tierfutter umstieg Region, zusammen mit den wachsenden Ausgaben für Hunde, die zwischen 2017 und 2022 um 33,8 % stiegen, was zu einem Wachstum von etwa 84,9 % in diesem Segment zwischen 2017 und 2022 führte.

- Es wird erwartet, dass das Segment Katzenfutter mit einer prognostizierten jährlichen Wachstumsrate von 12,7 % im Prognosezeitraum die höchste Wachstumsrate im südamerikanischen Tierfuttermarkt verzeichnen wird. Dies ist auf den deutlichen Anstieg der Katzenpopulation zurückzuführen, die zwischen 2017 und 2022 um 18,7 % zunahm. Dieser Anstieg der Katzenzahl hat zu einer größeren Verbraucherbasis für Katzenfutterprodukte geführt. Katzen werden als Haustiere immer beliebter, da sie im Vergleich zu anderen Haustieren einen geringen Wartungsaufwand und eine höhere Kosteneffizienz aufweisen.

- Zu den anderen Tieren zählen Vögel, kleine Säugetiere, Nagetiere und andere. Diese Tiere haben besondere Ernährungsbedürfnisse, die durch spezielle Tiernahrungsprodukte gedeckt werden müssen. Dieser Faktor trug dazu bei, dass das Segment Tiernahrung für andere Tiere zwischen 2017 und 2022 um 549,5 Millionen wuchs.

- Es wird erwartet, dass das zunehmende Bewusstsein der Tierhalter und die wachsende Haustierpopulation in der Region den Tiernahrungsmarkt im Prognosezeitraum ankurbeln werden.

Der zunehmende Besitz von Haustieren und das wachsende Bewusstsein für die Ernährung von Haustieren treiben den Markt an, wobei Brasilien das dominierende Land ist

- Der südamerikanische Tiernahrungsmarkt verzeichnete in den letzten Jahren ein deutliches Wachstum, das auf verschiedene Faktoren zurückzuführen ist, wie z. B. den zunehmenden Besitz von Haustieren, veränderte Verbraucherpräferenzen und ein gestiegenes Bewusstsein für die Gesundheit und Ernährung von Haustieren. Der Markt machte im Jahr 2022 wertmäßig etwa 7,1 % des weltweiten Tiernahrungsmarktes aus.

- Brasilien ist der größte Tiernahrungsmarkt in Südamerika und machte im Jahr 2022 63,6 % des Marktes aus. Die Dominanz Brasiliens ist hauptsächlich auf seine große Haustierpopulation zurückzuführen. Im Jahr 2022 gab es dort eine Haustierpopulation von 156,4 Millionen, was etwa 58,5 % der südamerikanischen Haustierpopulation ausmacht. Angesichts dieser großen Haustierpopulation wird erwartet, dass der brasilianische Tiernahrungsmarkt im Prognosezeitraum eine jährliche Wachstumsrate von 13,3 % verzeichnen wird.

- Argentinien ist einer der wichtigsten Märkte für Tiernahrung in Südamerika, der im Jahr 2022 einen Wert von 1,13 Milliarden US-Dollar hatte. Der Tiernahrungsmarkt des Landes verlagert sich in Richtung Premiumisierung. Es wird erwartet, dass die steigende Haustierpopulation im Land den Markt im Prognosezeitraum mit einer jährlichen Wachstumsrate von 15,8 % antreiben wird und ihn damit zum am schnellsten wachsenden Markt unter anderen Ländern in der Region macht.

- Der Rest von Südamerika hielt im Jahr 2022 etwa 26,5 % des Marktes. Der Heimtierbestand im Rest von Südamerika wächst, und der Heimtierfuttermarkt im Rest von Südamerika wird während der Prognose voraussichtlich eine jährliche Wachstumsrate von 6,9 % verzeichnen Zeitraum.

- Es wird erwartet, dass die wachsende Haustierpopulation, die wachsende Nachfrage nach Premiumfutter und das zunehmende Bewusstsein für gesundheitliche Bedenken bei Haustieren das Wachstum des südamerikanischen Tierfuttermarkts im Prognosezeitraum ankurbeln werden.

Markttrends für Tiernahrung in Südamerika

- Hunde sind die beliebtesten und geschätztesten Haustiere in Südamerika und machen 29,8 % der gesamten Haustierpopulation aus

- Brasilien hatte aufgrund des einzigartigen Ökosystems den größten Anteil an anderen Haustieren, darunter Vögel, Zierfische und Säugetiere.

Überblick über die Tiernahrungsindustrie in Südamerika

Der südamerikanische Tiernahrungsmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 27,62 % einnehmen. Die Hauptakteure in diesem Markt sind BRF Global, Empresas Carozzi SA, Mars Incorporated, Nestle (Purina) und PremieRpet (alphabetisch sortiert).

Marktführer für Tiernahrung in Südamerika

BRF Global

Empresas Carozzi SA

Mars Incorporated

Nestle (Purina)

PremieRpet

Other important companies include ADM, Alltech, Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), Farmina Pet Foods, General Mills Inc., Virbac.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Tiernahrung in Südamerika

- Juli 2023 Hill's Pet Nutrition stellt seine neuen MSC (Marine Stewardship Council) zertifizierten Seelachs- und Insektenproteinprodukte für Haustiere mit empfindlichem Magen und empfindlicher Haut vor. Sie enthalten Vitamine, Omega-3-Fettsäuren und Antioxidantien.

- Mai 2023 Nestle Purina bringt unter der Friskies-Marke Frskies Playfuls – Leckerlis neue Leckerlis für Katzen auf den Markt. Diese Leckerbissen haben eine runde Form und sind in den Geschmacksrichtungen Huhn und Leber sowie Lachs und Garnelen für erwachsene Katzen erhältlich.

- März 2023 PremieRpet bringt unter der Marke Natoo eine Reihe von proteinreichen Superpremium-Mahlzeitaufsätzen/Leckereien für Hunde und Katzen auf den Markt. Diese werden im PremieRpet-Werk in Brasilien hergestellt.

Südamerika-Marktbericht für Tiernahrung – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

Angebote melden

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Haustierpopulation

2.1.1. Katzen

2.1.2. Hunde

2.1.3. Andere Haustiere

2.2. Ausgaben für Haustiere

2.3. Gesetzlicher Rahmen

2.4. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Tiernahrungsprodukt

3.1.1. Essen

3.1.1.1. Nach Unterprodukt

3.1.1.1.1. Trockenfutter für Haustiere

3.1.1.1.1.1. Nach Produkt

3.1.1.1.1.1.1. Kroketten

3.1.1.1.1.1.2. Anderes Trockenfutter für Haustiere

3.1.1.1.2. Nassfutter für Haustiere

3.1.2. Nutraceuticals/Nahrungsergänzungsmittel für Haustiere

3.1.2.1. Nach Unterprodukt

3.1.2.1.1. Milch-Bioaktivstoffe

3.1.2.1.2. Omega-3-Fettsäuren

3.1.2.1.3. Probiotika

3.1.2.1.4. Proteine und Peptide

3.1.2.1.5. Vitamine und Mineralien

3.1.2.1.6. Andere Nutraceuticals

3.1.3. Leckerlis für Haustiere

3.1.3.1. Nach Unterprodukt

3.1.3.1.1. Knusprige Leckereien

3.1.3.1.2. Zahnbehandlungen

3.1.3.1.3. Gefriergetrocknete und ruckartige Leckereien

3.1.3.1.4. Weiche und zähe Leckereien

3.1.3.1.5. Andere Leckereien

3.1.4. Veterinärdiäten für Haustiere

3.1.4.1. Nach Unterprodukt

3.1.4.1.1. Diabetes

3.1.4.1.2. Verdauungsempfindlichkeit

3.1.4.1.3. Mundpflege-Diäten

3.1.4.1.4. Nieren

3.1.4.1.5. Erkrankung der Harnwege

3.1.4.1.6. Andere veterinärmedizinische Diäten

3.2. Haustiere

3.2.1. Katzen

3.2.2. Hunde

3.2.3. Andere Haustiere

3.3. Vertriebsweg

3.3.1. Convenience-Stores

3.3.2. Online-Kanal

3.3.3. Fachgeschäfte

3.3.4. Supermärkte/Hypermärkte

3.3.5. Andere Kanäle

3.4. Land

3.4.1. Argentinien

3.4.2. Brasilien

3.4.3. Rest von Südamerika

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Firmenprofile

4.4.1. ADM

4.4.2. Alltech

4.4.3. BRF Global

4.4.4. Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

4.4.5. Empresas Carozzi SA

4.4.6. Farmina Pet Foods

4.4.7. General Mills Inc.

4.4.8. Mars Incorporated

4.4.9. Nestle (Purina)

4.4.10. PremieRpet

4.4.11. Virbac

5. WICHTIGE STRATEGISCHE FRAGEN FÜR PET-FOOD-CEOs

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- HAUSTIERBEVÖLKERUNG VON KATZEN, ANZAHL, SÜDAMERIKA, 2017 - 2022

- Abbildung 2:

- HAUSTIERBEVÖLKERUNG VON HUNDEN, ANZAHL, SÜDAMERIKA, 2017 - 2022

- Abbildung 3:

- HAUSTIERBEVÖLKERUNG ANDERER HAUSTIERE, ANZAHL, SÜDAMERIKA, 2017 – 2022

- Abbildung 4:

- HAUSTIERAUSGABEN PRO KATZE, USD, SÜDAMERIKA, 2017–2022

- Abbildung 5:

- HAUSTIERAUSGABEN PRO HUND, USD, SÜDAMERIKA, 2017–2022

- Abbildung 6:

- HAUSTIERAUSGABEN PRO ANDERES HAUSTIER, USD, SÜDAMERIKA, 2017–2022

- Abbildung 7:

- MENGE AN HAUSTIERFUTTER, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 8:

- WERT VON HAUSTIERFUTTER, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 9:

- MENGE AN HAUSTIERFUTTER NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 10:

- WERT VON HAUSTIERFUTTER NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 11:

- VOLUMENANTEIL VON HAUSTIERFUTTER NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 12:

- WERTANTEIL VON HAUSTIERFUTTER NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 13:

- MENGE AN HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 14:

- WERT VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 15:

- MENGENANTEIL VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 16:

- WERTANTEIL VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 17:

- MENGE AN HAUSTIERFUTTER NACH UNTERTROCKENEN HAUSTIERFUTTERKATEGORIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 18:

- WERT VON HAUSTIERFUTTER NACH UNTERTROCKENEN HAUSTIERFUTTERKATEGORIEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 19:

- VOLUMENANTEIL VON HAUSTIERFUTTER NACH SUB-TROCKEN-HAUSTIERFUTTERKATEGORIEN, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 20:

- WERTANTEIL VON HAUSTIERFUTTER NACH SUB-TROCKEN-HAUSTIERFUTTERKATEGORIEN, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 21:

- MENGE AN KRYPLATTEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 22:

- WERT DER KIBBLES, USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 23:

- WERTANTEIL DER KIBBLES NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 24:

- VOLUMEN ANDERER TROCKENFUTTER FÜR HAUSTIERE, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 25:

- WERT ANDERER TROCKENFUTTER FÜR HAUSTIERE, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 26:

- WERTANTEIL ANDERER TROCKENFUTTER FÜR HAUSTIERE NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 27:

- VOLUMEN NASSES HAUSTIERFUTTER, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 28:

- WERT VON NASSEM HAUSTIERFUTTER, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 29:

- WERTANTEIL VON NASSEM HAUSTIERFUTTER NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 30:

- MENGE AN HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 31:

- WERT VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 32:

- MENGENANTEIL VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 33:

- WERTANTEIL VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 34:

- MENGE AN MILCH-BIOAKTIVEN, METRISCHEN TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 35:

- WERT DER MILCH-BIOAKTIVEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 36:

- WERTANTEIL DER MILCH-BIOAKTIVEN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 37:

- MENGE AN OMEGA-3-FETTSÄUREN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 38:

- WERT DER OMEGA-3-FETTSÄUREN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 39:

- WERTANTEIL DER OMEGA-3-FETTSÄUREN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 40:

- VOLUMEN AN PROBIOTIKA, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 41:

- WERT VON PROBIOTIKA, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 42:

- WERTANTEIL DER PROBIOTIKA NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 43:

- VOLUMEN AN PROTEINEN UND PEPTIDE, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 44:

- WERT VON PROTEINEN UND PEPTIDE, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 45:

- WERTANTEIL VON PROTEINEN UND PEPTIDE NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 46:

- MENGE AN VITAMINEN UND MINERALIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 47:

- WERT VON VITAMINEN UND MINERALIEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 48:

- WERTANTEIL VON VITAMINEN UND MINERALIEN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 49:

- MENGE ANDERER NUTRAZEUTIKA, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 50:

- WERT ANDERER NUTRAZEUTIKA, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 51:

- WERTANTEIL ANDERER NUTRAZEUTIKA NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 52:

- MENGE AN HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 53:

- WERT VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 54:

- MENGENANTEIL VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 55:

- WERTANTEIL VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 56:

- MENGE KNUSPRIGER LECKEREIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 57:

- WERT VON KNUSPRIGEN LECKEREIEN, USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 58:

- WERTANTEIL KNUSPRIGER LECKEREIEN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 59:

- MENGE ZAHNBEHANDLUNGEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 60:

- WERT VON ZAHNMEDIZINEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 61:

- WERTANTEIL DER ZAHNBEHANDLUNGEN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 62:

- MENGE GEFRIERGETROCKNETER UND JERKY-LECKEREIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 63:

- WERT VON GEFRIERGETROCKNETEN UND JERKY-LECKEREIEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 64:

- WERTANTEIL VON GEFRIERGETROCKNETEN UND JERKY-LECKEREIEN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 65:

- MENGE WEICHER UND ZAUER LECKEREIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 66:

- WERT VON WEICHEN UND ZÄHIGEN LECKERIEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 67:

- WERTANTEIL VON WEICHEN UND ZAUBEREICHEN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 68:

- MENGE ANDERER LECKEREIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 69:

- WERT ANDERER LECKERIEN, USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 70:

- WERTANTEIL ANDERER LECKERIEN NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 71:

- MENGE AN HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 72:

- WERT VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 73:

- MENGENANTEIL VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 74:

- WERTANTEIL VON HAUSTIERFUTTER NACH UNTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 75:

- MENGE AN DIABETES, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 76:

- WERT VON DIABETES, USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 77:

- WERTANTEIL VON DIABETES NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 78:

- VOLUMEN DER VERDAUUNGSEMPFINDLICHKEIT, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 79:

- WERT DER VERDAUUNGSEMPFINDLICHKEIT, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 80:

- WERTANTEIL DER VERDAUUNGSEMPFINDLICHKEIT NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 81:

- VOLUMEN DER MUNDPFLEGEDIÄT, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 82:

- WERT DER MUNDPFLEGEDIÄT, USD, SÜDAMERIKA, 2017–2029

- Abbildung 83:

- WERTANTEIL DER MUNDPFLEGEDIÄT NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 84:

- MENGENVOLUMEN, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 85:

- WERT VON RENAL, USD, SÜDAMERIKA, 2017 - 2029

- Abbildung 86:

- WERTANTEIL VON RENAL NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 87:

- VOLUMEN VON HARNWEGENKRANKHEITEN, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 88:

- WERT DER HARNWEGENKRANKHEIT, USD, SÜDAMERIKA, 2017–2029

- Abbildung 89:

- WERTANTEIL DER HARNWEGENKRANKHEIT NACH VERTRIEBSKANAL, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 90:

- VOLUMEN ANDERER Veterinärfuttermittel, metrische Tonnen, Südamerika, 2017–2029

- Abbildung 91:

- WERT ANDERER Veterinärdiäten, USD, SÜDAMERIKA, 2017–2029

- Abbildung 92:

- WERTANTEIL ANDERER Veterinärdiätmittel nach Vertriebskanälen, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 93:

- MENGE AN HAUSTIERFUTTER NACH HAUSTIERART, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 94:

- WERT VON HAUSTIERFUTTER NACH HAUSTIERART, USD, SÜDAMERIKA, 2017–2029

- Abbildung 95:

- VOLUMENANTEIL VON HAUSTIERFUTTER NACH HAUSTIERART, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 96:

- WERTANTEIL VON HAUSTIERFUTTER NACH HAUSTIERART, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 97:

- MENGE AN HAUSTIERKATZENFUTTER, METRISCHE TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 98:

- WERT VON HAUSTIERKATZENFUTTER, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 99:

- WERTANTEIL VON HAUSTIERKATZENFUTTER NACH HAUSTIERFUTTERKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 100:

- MENGE VON HUNDEFUTTER, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 101:

- WERT VON HUNDEFUTTER, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 102:

- WERTANTEIL VON HUNDEFUTTER NACH HAUSTIERFUTTERKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 103:

- VOLUMEN ANDERER HAUSTIERFUTTER, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 104:

- WERT ANDERER HAUSTIERFUTTER, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 105:

- WERTANTEIL ANDERER HAUSTIERFUTTER NACH HAUSTIERFUTTERKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 106:

- VOLUMEN DES ÜBER VERTRIEBSKANÄLE VERKAUFTEN HAUSTIERFUTTERS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 107:

- WERT DES ÜBER VERTRIEBSKANÄLE VERKAUFTEN HAUSTIERFUTTERS, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 108:

- VOLUMENANTEIL DES ÜBER VERTRIEBSKANÄLE VERKAUFTEN HAUSTIERFUTTERS, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 109:

- WERTANTEIL DES ÜBER VERTRIEBSKANÄLE VERKAUFTEN HAUSTIERFUTTERS, %, SÜDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 110:

- VOLUMEN DES ÜBER CONVENIENCE STORES VERKAUFTEN HAUSTIERFUTTERS, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 111:

- WERT DES ÜBER CONVENIENCE STORES VERKAUFTEN HAUSTIERFUTTERS, USD, SÜDAMERIKA, 2017–2029

- Abbildung 112:

- WERTANTEIL DES ÜBER CONVENIENCE STORES VERKAUFTEN HAUSTIERFUTTERS NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 113:

- VOLUMEN DES ÜBER ONLINE-KANAL VERKAUFTEN HAUSTIERFUTTERS, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 114:

- WERT DES ÜBER ONLINE-KANAL VERKAUFTEN HAUSTIERFUTTERS, USD, SÜDAMERIKA, 2017–2029

- Abbildung 115:

- WERTANTEIL DES ÜBER ONLINE-KANAL VERKAUFTEN HAUSTIERFUTTERS NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 116:

- VOLUMEN DES ÜBER FACHGESCHÄFTE VERKAUFTEN HAUSTIERFUTTERS, METRISCHE TONNEN, SÜDAMERIKA, 2017–2029

- Abbildung 117:

- WERT DES ÜBER FACHGESCHÄFTE VERKAUFTEN HAUSTIERFUTTERS, USD, SÜDAMERIKA, 2017–2029

- Abbildung 118:

- WERTANTTEIL DES ÜBER FACHGESCHÄFTE VERKAUFTEN HAUSTIERFUTTERS NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 119:

- VOLUMEN DES ÜBER SUPERMÄRKTE/HYPERMÄRKTE VERKAUFTEN HAUSTIERFUTTERS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 120:

- WERT DES ÜBER SUPERMÄRKTE/HYPERMÄRKTE VERKAUFTEN HAUSTIERFUTTERS, USD, SÜDAMERIKA, 2017–2029

- Abbildung 121:

- WERTANTEIL DES ÜBER SUPERMÄRKTE/HYPERMÄRKTE VERKAUFTEN HAUSTIERFUTTERS NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 122:

- VOLUMEN DES ÜBER ANDERE KANÄLE VERKAUFTEN HAUSTIERFUTTERS, METRISCHE TONNEN, SÜDAMERIKA, 2017 – 2029

- Abbildung 123:

- WERT DES ÜBER ANDERE KANÄLE VERKAUFTEN HAUSTIERFUTTERS, USD, SÜDAMERIKA, 2017–2029

- Abbildung 124:

- WERTANTEIL DES ÜBER ANDERE KANÄLE VERKAUFTEN HAUSTIERFUTTERS NACH HAUSTIERFUTTERPRODUKTKATEGORIEN, %, SÜDAMERIKA, 2022 UND 2029

- Abbildung 125:

- MENGE AN HAUSTIERFUTTER NACH LAND, TONNEN, SÜDAMERIKA, 2017 - 2029

- Abbildung 126:

- WERT VON HAUSTIERFUTTER NACH LAND, USD, SÜDAMERIKA, 2017 – 2029

- Abbildung 127:

- MENGENANTEIL VON HAUSTIERFUTTER NACH LAND, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 128:

- WERTANTEIL VON HAUSTIERFUTTER NACH LAND, %, SÜDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 129:

- MENGE AN HAUSTIERFUTTER, METRISCHE TONNEN, ARGENTINIEN, 2017 - 2029

- Abbildung 130:

- WERT VON HAUSTIERFUTTER, USD, ARGENTINIEN, 2017 – 2029

- Abbildung 131:

- WERTANTEIL VON HAUSTIERFUTTER NACH HAUSTIERFUTTERPRODUKT, %, ARGENTINIEN, 2022 UND 2029

- Abbildung 132:

- MENGE VON HAUSTIERFUTTER, METRISCHE TONNEN, BRASILIEN, 2017 – 2029

- Abbildung 133:

- WERT VON HAUSTIERFUTTER, USD, BRASILIEN, 2017 - 2029

- Abbildung 134:

- WERTANTEIL VON HAUSTIERFUTTER NACH HAUSTIERFUTTERPRODUKT, %, BRASILIEN, 2022 UND 2029

- Abbildung 135:

- MENGE AN HAUSTIERFUTTER, METRISCHE TONNEN, ÜBRIGES SÜDAMERIKA, 2017 - 2029

- Abbildung 136:

- WERT VON HAUSTIERFUTTER, USD, Übriges SÜDAMERIKA, 2017 – 2029

- Abbildung 137:

- WERTANTEIL VON HAUSTIERFUTTER NACH HAUSTIERFUTTERPRODUKT, %, ÜBRIGES SÜDAMERIKA, 2022 UND 2029

- Abbildung 138:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMZÜGE, ANZAHL, SÜDAMERIKA, 2017 – 2023

- Abbildung 139:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, SÜDAMERIKA, 2017–2023

- Abbildung 140:

- WERTANTEIL DER WICHTIGSTEN SPIELER, %, SÜDAMERIKA, 2022

Segmentierung der Tiernahrungsindustrie in Südamerika

Lebensmittel, Nutraceuticals/Ergänzungsmittel für Haustiere, Leckerlis für Haustiere und Veterinärnahrung für Haustiere werden als Segmente von Pet Food Product abgedeckt. Katzen und Hunde werden als Segmente von Haustiere abgedeckt. Convenience Stores, Online-Vertrieb, Fachgeschäfte, Supermärkte/Hypermärkte werden als Segmente nach Vertriebskanal abgedeckt. Argentinien und Brasilien werden als Segmente nach Ländern abgedeckt.

- Der südamerikanische Tiernahrungsmarkt ist zwischen 2017 und 2022 um 80,7 % gewachsen. Das Wachstum des Marktes ist mit der sich verändernden wirtschaftlichen und sozialen Landschaft in der Region verbunden, und der rasche Anstieg des Einkommensniveaus der Mittelschicht hat zu einem Anstieg des Haustierbesitzes geführt Trends zur Humanisierung von Haustieren, die die Nachfrage nach dem Tiernahrungsmarkt ankurbeln.

- Das Hundefuttersegment hält mit einem Marktwert von 7,97 Milliarden US-Dollar im Jahr 2022 den größten Anteil am südamerikanischen Tiernahrungsmarkt. Diese Dominanz war damit verbunden, dass eine beträchtliche Anzahl von Tierbesitzern in den USA von selbstgekochtem Futter auf kommerzielles Tierfutter umstieg Region, zusammen mit den wachsenden Ausgaben für Hunde, die zwischen 2017 und 2022 um 33,8 % stiegen, was zu einem Wachstum von etwa 84,9 % in diesem Segment zwischen 2017 und 2022 führte.

- Es wird erwartet, dass das Segment Katzenfutter mit einer prognostizierten jährlichen Wachstumsrate von 12,7 % im Prognosezeitraum die höchste Wachstumsrate im südamerikanischen Tierfuttermarkt verzeichnen wird. Dies ist auf den deutlichen Anstieg der Katzenpopulation zurückzuführen, die zwischen 2017 und 2022 um 18,7 % zunahm. Dieser Anstieg der Katzenzahl hat zu einer größeren Verbraucherbasis für Katzenfutterprodukte geführt. Katzen werden als Haustiere immer beliebter, da sie im Vergleich zu anderen Haustieren einen geringen Wartungsaufwand und eine höhere Kosteneffizienz aufweisen.

- Zu den anderen Tieren zählen Vögel, kleine Säugetiere, Nagetiere und andere. Diese Tiere haben besondere Ernährungsbedürfnisse, die durch spezielle Tiernahrungsprodukte gedeckt werden müssen. Dieser Faktor trug dazu bei, dass das Segment Tiernahrung für andere Tiere zwischen 2017 und 2022 um 549,5 Millionen wuchs.

- Es wird erwartet, dass das zunehmende Bewusstsein der Tierhalter und die wachsende Haustierpopulation in der Region den Tiernahrungsmarkt im Prognosezeitraum ankurbeln werden.

| Tiernahrungsprodukt | |||||||||||

| |||||||||||

| |||||||||||

| |||||||||||

|

| Haustiere | |

| Katzen | |

| Hunde | |

| Andere Haustiere |

| Vertriebsweg | |

| Convenience-Stores | |

| Online-Kanal | |

| Fachgeschäfte | |

| Supermärkte/Hypermärkte | |

| Andere Kanäle |

| Land | |

| Argentinien | |

| Brasilien | |

| Rest von Südamerika |

Marktdefinition

- FUNKTIONEN - Tiernahrung dient in der Regel der vollständigen und ausgewogenen Ernährung des Haustiers, wird jedoch in erster Linie als funktionelles Produkt eingesetzt. Der Geltungsbereich umfasst die von Haustieren verzehrten Nahrungsmittel und Nahrungsergänzungsmittel, einschließlich tierärztlicher Diäten. Nahrungsergänzungsmittel/Nutrazeutika, die direkt an Haustiere abgegeben werden, fallen in den Geltungsbereich.

- WIEDERVERKÄUFER - Unternehmen, die Tiernahrung ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Als Endverbraucher im untersuchten Markt gelten Tierhalter.

- VERTRIEBSKANÄLE - Im Geltungsbereich werden Supermärkte/Hypermärkte, Fachgeschäfte, Convenience-Stores, Online-Kanäle und andere Kanäle berücksichtigt. Zu den Fachgeschäften zählen die Geschäfte, die ausschließlich Basis- und Spezialprodukte rund ums Haustier anbieten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 SCHLÜSSELVARIABLEN IDENTIFIZIEREN: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen