Marktgröße für Biostimulanzien in Südamerika

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 532.30 Millionen US-Dollar | |

| Marktgröße (2029) | 828.80 Millionen US-Dollar | |

| Größter Anteil nach Form | Algenextrakte | |

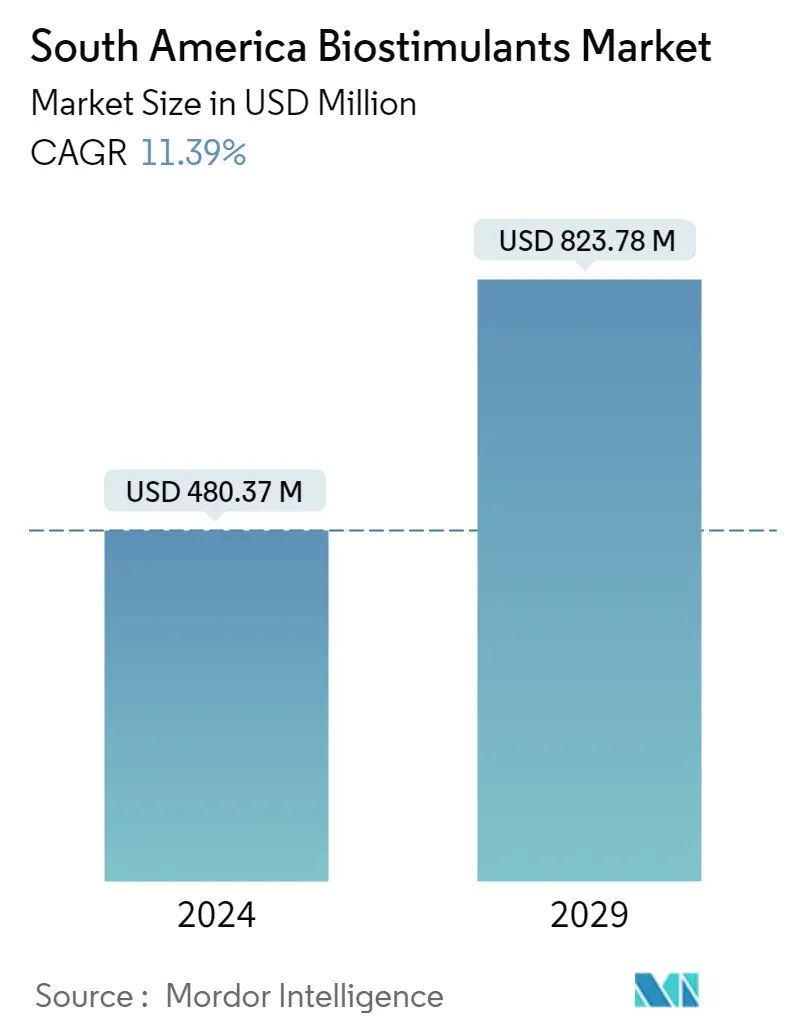

| CAGR (2024 - 2029) | 11.39 % | |

| Größter Anteil nach Land | Brasilien | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Biostimulanzien in Südamerika

Die Marktgröße für Biostimulanzien in Südamerika wird im Jahr 2024 auf 480,37 Millionen US-Dollar geschätzt und soll bis 2029 823,78 Millionen US-Dollar erreichen, was einem jährlichen Wachstum von 11,39 % im Prognosezeitraum (2024–2029) entspricht.

- Algenextrakte sind die größte Form Biostimulanzien aus Algenextrakten zeigen positive Auswirkungen auf Pflanzen, steigern das allgemeine Pflanzenwachstum und die Produktivität und erhöhen die Widerstandsfähigkeit gegen biotischen und abiotischen Stress.

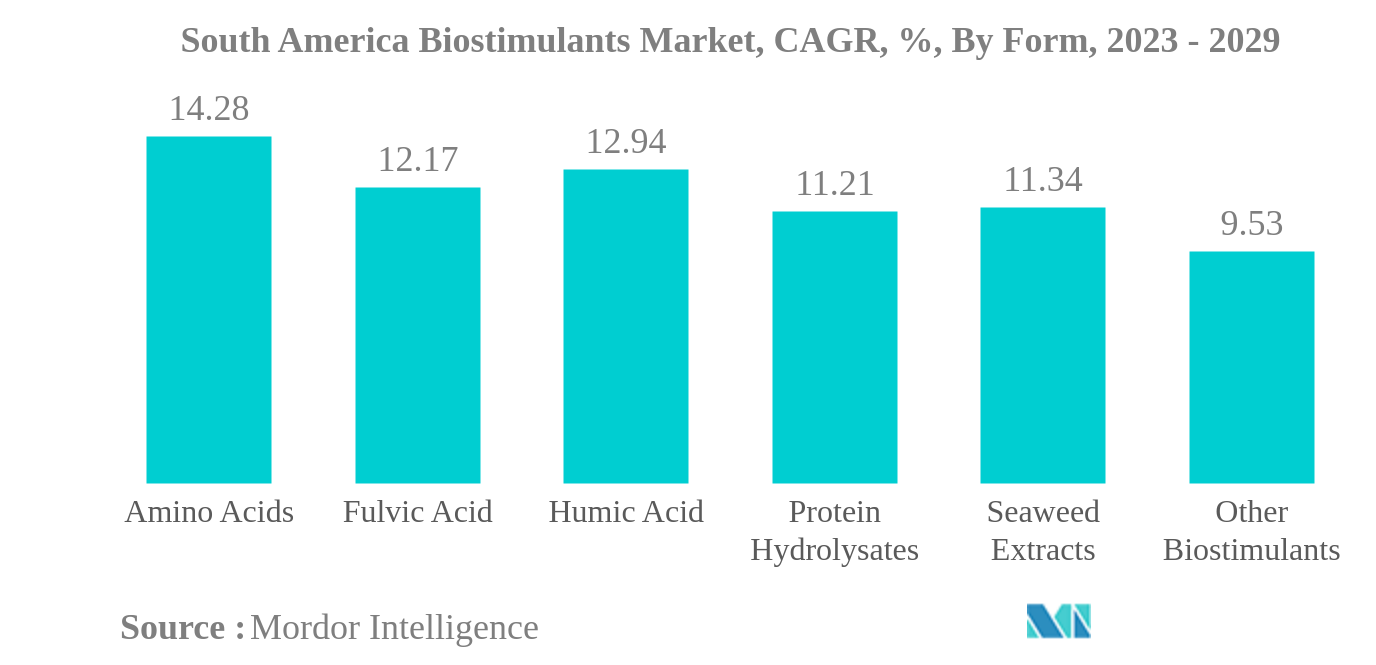

- Aminosäuren sind die am schnellsten wachsende Form Aminosäuren spielen eine wichtige Rolle bei der Steigerung der Pflanzenproduktivität, insbesondere unter Stressbedingungen. Reihenkulturen dominierten den Markt für Aminosäuren mit einem Anteil von 82,7 % im Jahr 2022.

- Reihenkulturen sind die größte Kulturart Zu den wichtigsten angebauten Reihenkulturen gehören Gerste, Mais, Reis, Sorghum, Sojabohnen, Sonnenblumen und Weizen. Im Jahr 2022 werden Feldfrüchte mit einer Bioanbaufläche von 2,3 Lakh Hektar angebaut.

- Brasilien ist das größte Land In Brasilien machten Cash Crops mit einem größeren Anteil an Bio-Anbauflächen im Jahr 2022 etwa 86,1 % aus. Baumwolle, Zuckerrohr und Kaffee sind die wichtigsten Cash Crops, die im Land angebaut werden.

Algenextrakte sind die größte Form

- Auf dem südamerikanischen Biostimulanzienmarkt werden viele Biostimulanzien als Wirkstoffe verwendet, darunter Huminsäuren, Fulvosäuren, Aminosäuren, Proteinhydrolysate, Algenextrakte, Chitosan, Biopolymere und andere Biostimulanzien wie pflanzliche und tierische Derivate. Zwischen 2017 und 2022 stieg der Wert des Biostimulanzienmarktes in der Region um 21,4 %.

- Der extreme Erntestress während der historischen Dürresaison in Argentinien hat dazu beigetragen, die starke Wirkung von Biostimulanzien unter schwierigen Wachstumsbedingungen für Mais und Sojabohnen zu demonstrieren. Reihenkulturen machten im Jahr 2022 78,3 % des Marktwerts für Biostimulanzien aus. Dies ist darauf zurückzuführen, dass Reihenkulturen im Jahr 2022 etwa 82,3 % der gesamten Bio-Anbaufläche in der Region ausmachten. Auf Cash Crops und Gartenbaukulturen entfielen 16,1 % bzw. 5,6 % Gesamtbiostimulanzien bzw.

- In Südamerika hatten Algenextrakt-Biostimulanzien mit 51,8 % im Jahr 2022 den größten Marktanteil. Mit einem Verbrauchsvolumen von 26,5 Tausend Tonnen hatte das Segment im Jahr 2022 einen Wert von 199,9 Millionen US-Dollar. Dies ist auf ihre Fähigkeit zurückzuführen, die Gesamtanlage zu verbessern Gesundheit, Stresstoleranz, Wurzelwachstum, Ernährung und Wasseraufnahme, Pflanzenwachstum und Ernteertrag. Algenextrakte verbessern die Nährstoffaufnahme und -translokation in Nutzpflanzen wie Mais, Ölsaaten, Raps, Tomaten, Weizen und Soja.

- Aminosäuren sind die am zweithäufigsten konsumierten Biostimulanzien in der Region. Der Verbrauch stieg zwischen 2017 und 2022 um 20,9 %, von 9,2 Tausend Tonnen im Jahr 2017 auf 11,2 Tausend Tonnen im Jahr 2022, was vor allem auf den zunehmenden Trend der Region zu nachhaltiger oder biologischer Landwirtschaft zurückzuführen ist. Der Marktwert von Biostimulanzien wird zwischen 2023 und 2029 voraussichtlich um 89,4 % wachsen.

Brasilien ist das größte Land

- Der südamerikanische Markt für Biostimulanzien verzeichnet ein erhebliches Wachstum, angetrieben durch den Fokus der Region auf eine kohlenstoffarme Landwirtschaft und die Notwendigkeit, eine wachsende Weltbevölkerung zu ernähren. Der Einsatz sowohl mikrobieller als auch nicht-mikrobieller Biostimulanzien in der Landwirtschaft kann zu einer erheblichen Reduzierung der Treibhausgasemissionen führen und hat daher für südamerikanische Länder höchste Priorität.

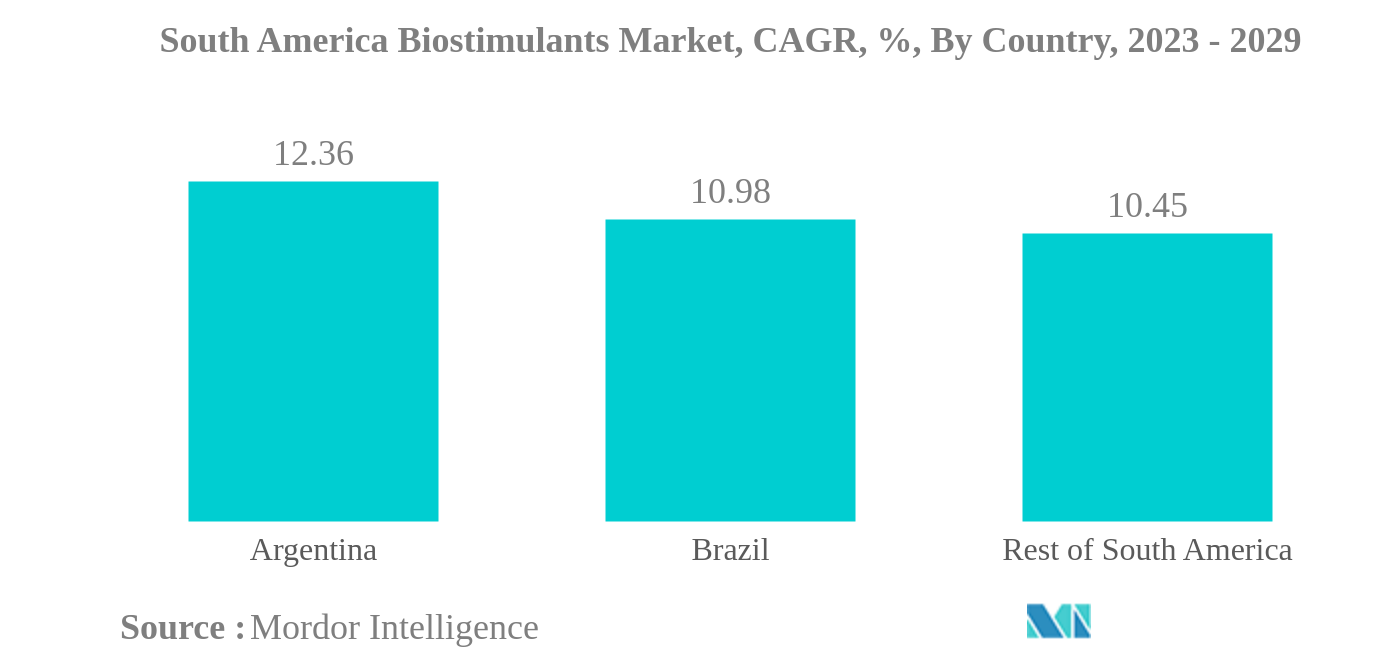

- Brasilien ist mit einem Marktanteil von 64 % der größte Markt für Biostimulanzien in der Region. Allerdings hat die Ausweitung der Landwirtschaft zur Rohstoffproduktion zu einer starken Erosion der Ackerflächen geführt. Um dieses Problem anzugehen, will Brasilien das Ziel der Vereinten Nationen zur Bodensanierung noch lange vor 2030 erreichen, indem degradiertes Land mit nützlichen Bodenmikroben, einschließlich wirksamerer Biostimulanzien, geimpft wird.

- Argentinien ist ein führendes Land in der Produktion von Bio-Lebensmitteln in Südamerika und exportiert große Mengen an Bio-Exporten, darunter Getreide, Ölsaaten, Früchte und Zuckerrohr. Der Anstieg der inländischen und internationalen Nachfrage nach Bio-Produkten treibt das Wachstum des Biostimulanzien-Marktes im Land voran, der im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 12,52 % verzeichnen wird.

- Das wachsende Bewusstsein der Landwirte in der Region für die Vorteile des ökologischen Landbaus ist ein weiterer Faktor, der das Marktwachstum von biologischen Betriebsmitteln wie Biostimulanzien vorantreibt. Landwirte erwägen den ökologischen Landbau als Alternative, um ihre lokalen Ressourcen zu erhalten und zu schützen und Umweltschäden zu vermeiden. Der Markt für Biostimulanzien in Südamerika wird im Prognosezeitraum (2023–2029) voraussichtlich eine jährliche Wachstumsrate von 10,8 % verzeichnen, was auf ein erhebliches Potenzial für die Agrarindustrie der Region hinweist.

Überblick über die Biostimulanzien-Branche in Südamerika

Der südamerikanische Markt für Biostimulanzien ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 7,24 % einnehmen. Die Hauptakteure in diesem Markt sind Biolchim SpA, Humic Growth Solutions Inc., Koppert Biological Systems Inc., Trade Corporation International und Vittia Group (alphabetisch sortiert).

Marktführer für Biostimulanzien in Südamerika

Biolchim SpA

Humic Growth Solutions Inc.

Koppert Biological Systems Inc.

Trade Corporation International

Vittia Group

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Biostimulanzien aus Südamerika

- Februar 2022 Plant Response wurde von The Mosaic Company übernommen, einem globalen Düngemittelhersteller. Diese Akquisition stärkt die globale Präsenz des Unternehmens und trägt dazu bei, neue Produkte und Lösungen für die Kunden nachhaltig zu entwickeln.

- September 2021 Tradecorp bringt weltweit Biimore auf den Markt, ein Biostimulans, das aus einem pflanzlichen Fermentationsprozess gewonnen wird. Biimore besteht aus einer einzigartigen Kombination aus primären und sekundären Verbindungen, L-α-Aminosäuren, Vitaminen, Zuckern und Spuren anderer natürlicher Verbindungen.

- Januar 2021 Atlántica Agrícola hat Micomix entwickelt, ein Biostimulans, das hauptsächlich aus Mykorrhizapilzen, Rhizobakterien und chelatisierten Mikronährstoffen besteht. Das Vorhandensein und die Entwicklung dieser Mikroorganismen in der Rhizosphäre schaffen eine symbiotische Beziehung mit der Pflanze, die die Aufnahme von Wasser und mineralischen Nährstoffen begünstigt und ihre Toleranz gegenüber Wasser- und Salzstress erhöht.

Südamerika-Biostimulanzien-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fläche im biologischen Anbau

- 4.2 Pro-Kopf-Ausgaben für Bio-Produkte

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Bilden

- 5.1.1 Aminosäuren

- 5.1.2 Fulvosäure

- 5.1.3 Huminsäure

- 5.1.4 Proteinhydrolysate

- 5.1.5 Algenextrakte

- 5.1.6 Andere Biostimulanzien

- 5.2 Erntetyp

- 5.2.1 Geldernten

- 5.2.2 Gartenbaukulturen

- 5.2.3 Reihenkulturen

- 5.3 Land

- 5.3.1 Argentinien

- 5.3.2 Brasilien

- 5.3.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Atlántica Agrícola

- 6.4.2 Biolchim SpA

- 6.4.3 Haifa Group

- 6.4.4 Humic Growth Solutions Inc.

- 6.4.5 Koppert Biological Systems Inc.

- 6.4.6 Plant Response Biotech Inc.

- 6.4.7 Sigma Agriscience LLC

- 6.4.8 Trade Corporation International

- 6.4.9 Valagro

- 6.4.10 Vittia Group

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON AGRAR-BIOLOGIKA

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Biostimulanzien-Industrie in Südamerika

Aminosäuren, Fulvinsäure, Huminsäure, Proteinhydrolysate und Algenextrakte werden als Segmente nach Form abgedeckt. Cash Crops, Gartenbaukulturen und Reihenkulturen werden als Segmente nach Kulturart abgedeckt. Argentinien und Brasilien werden als Segmente nach Ländern abgedeckt.| Aminosäuren |

| Fulvosäure |

| Huminsäure |

| Proteinhydrolysate |

| Algenextrakte |

| Andere Biostimulanzien |

| Geldernten |

| Gartenbaukulturen |

| Reihenkulturen |

| Argentinien |

| Brasilien |

| Rest von Südamerika |

| Bilden | Aminosäuren |

| Fulvosäure | |

| Huminsäure | |

| Proteinhydrolysate | |

| Algenextrakte | |

| Andere Biostimulanzien | |

| Erntetyp | Geldernten |

| Gartenbaukulturen | |

| Reihenkulturen | |

| Land | Argentinien |

| Brasilien | |

| Rest von Südamerika |

Marktdefinition

- DURCHSCHNITTLICHE DOSIERRATE - Dabei handelt es sich um die durchschnittliche Menge an ausgebrachten Biostimulanzien pro Hektar Ackerland in der jeweiligen Region/dem jeweiligen Land.

- PFLANZENART - Reihenkulturen Getreide, Hülsenfrüchte, Ölsaaten und Futterpflanzen, Gartenbau Obst und Gemüse, Nutzpflanzen Plantagenkulturen und Gewürze.

- FUNKTIONEN - Biostimulanzien

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Biostimulanzien wurden auf Produktebene durchgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.