Analyse des südafrikanischen Getränkemarktes

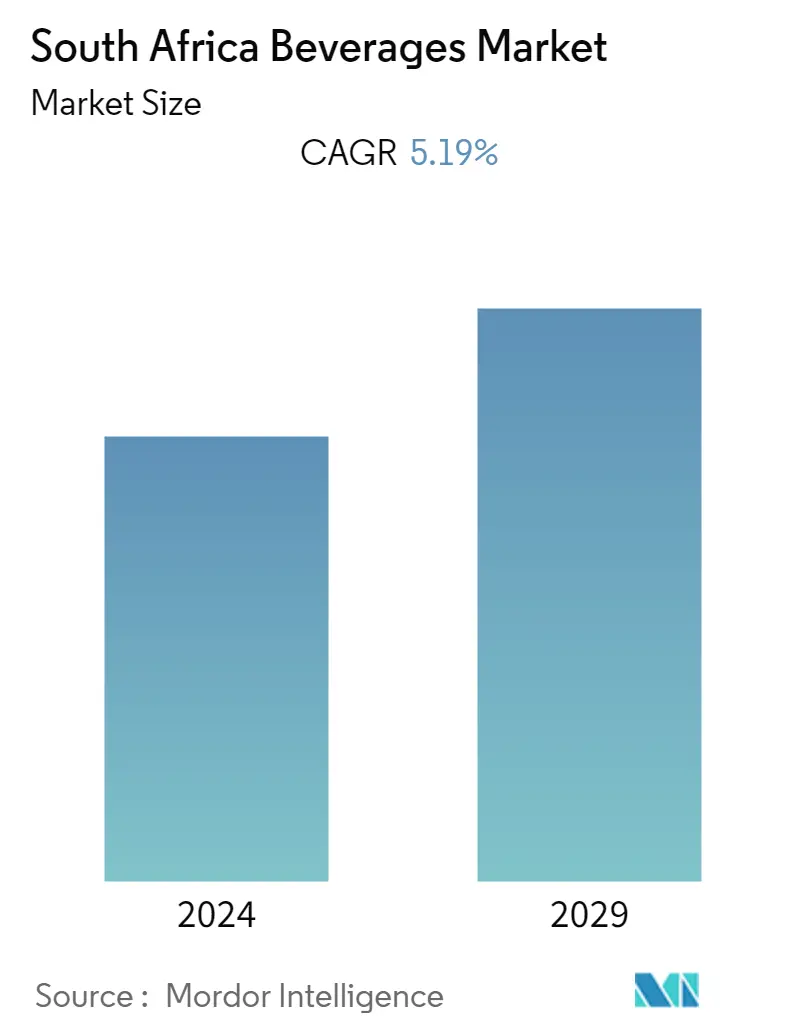

Es wird erwartet, dass die Größe des südafrikanischen Getränkemarktes von 19,01 Milliarden US-Dollar im Jahr 2023 auf 24,47 Milliarden US-Dollar im Jahr 2028 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 5,19 % im Prognosezeitraum (2023–2028) entspricht.

- Der südafrikanische Getränkemarkt verzeichnete in den letzten Jahren aufgrund verschiedener Faktoren, darunter sich ändernde Ernährungsgewohnheiten und Vorlieben der Verbraucher, ein deutliches Wachstum. Aufgrund ihres vollen Terminkalenders entscheiden sich Verbraucher für schnelle Getränkeoptionen für unterwegs, die unmittelbare Vorteile wie Energie, Flüssigkeitszufuhr oder Ernährung bieten. Dies wiederum hat unter anderem die Nachfrage nach Mineralwasser, Energy-Drinks, Sportgetränken sowie trinkfertigem Tee und Kaffee erhöht.

- Darüber hinaus gewinnen biologische, pflanzliche und funktionelle Getränke enorm an Bedeutung, da Verbraucher zunehmend gesündere und natürlichere Getränkeoptionen bevorzugen. Darüber hinaus ist die Nachfrage nach hochwertigen alkoholischen Getränken in Südafrika gestiegen und wird voraussichtlich im Prognosezeitraum anhalten. Lokale Akteure haben Fruchthopfen bei der Zubereitung von Craft-Bier eingeführt, das bei Verbrauchern beliebt geworden ist. Diese Strategie ermöglicht es den Unternehmen, ihre Produkte als Premiumprodukte zu positionieren und so das Marktwachstum zu fördern.

- Darüber hinaus ist die Nachfrage nach alkoholischen Getränken, einschließlich Bier, gestiegen, da der Trend zum geselligen Trinken aufgrund der Cocktailkultur und der wachsenden Stadtbevölkerung zunimmt. Andererseits erfreut sich auch alkoholfreies und alkoholarmes Bier zunehmender Beliebtheit, insbesondere bei jungen Verbrauchern, die einen positiven Lebensstil wählen und ihren Alkoholkonsum kontrollieren möchten.

- Darüber hinaus haben der zunehmende Einfluss sozialer Medien, die zunehmende Verbreitung des Internets und das Wachstum des E-Commerce-Sektors es den Herstellern ermöglicht, verbesserte Einzelhandelskanäle und Marktpräsenz zu schaffen.

Trends auf dem südafrikanischen Getränkemarkt

Erhöhter Konsum alkoholischer Getränke

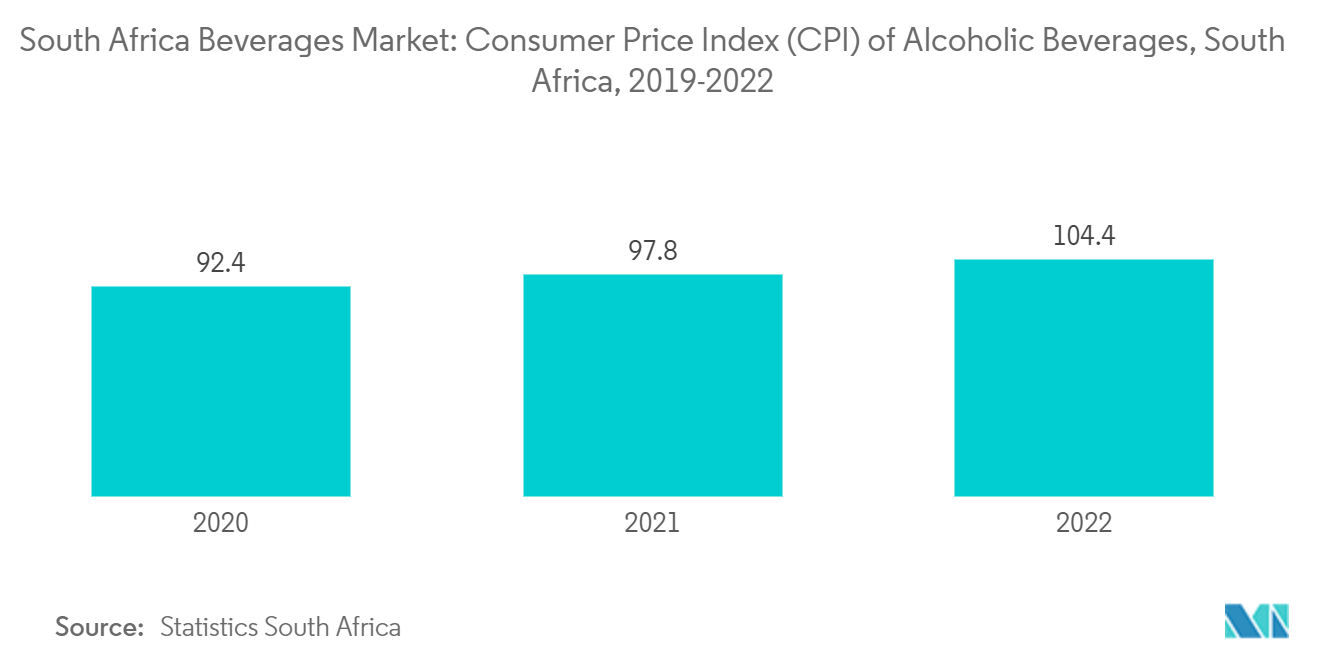

- Es wird erwartet, dass das Segment der alkoholischen Getränke in Südafrika mit der steigenden Zahl geselliger Trinker wächst. Die veränderte Verbraucherpräferenz hin zu alkoholarmen und handwerklich hergestellten Bieren sowie der zunehmende Premiumisierungstrend, der mit einem niedrigen Alkoholgehalt einhergeht, ermutigen Hersteller, qualitativ hochwertige Produkte herzustellen.

- Beispielsweise brachte South African Breweries (SAB), eine Tochtergesellschaft von AB InBev, im März 2021 das alkoholarme Flying Fish Seltzer-Bier im Land auf den Markt. Das Unternehmen gibt an, dass Flying Fish Seltzer-Bier mit 5,5 % ALC/VOL formuliert ist und 35 Kalorien pro 100 ml enthält. Es ist in einer Premium-300-ml-Slim-Dose mit zwei Geschmacksrichtungen erhältlich Zitrone und Himbeere.

- Darüber hinaus ist auf dem Markt eine zunehmende Verbreitung kleinerer und unabhängiger Brauereien zu verzeichnen, die lokal und direkt an Verbraucher verkaufen. Dieser Trend ist nicht nur in Südafrika zu beobachten und spiegelt einen globalen Wandel hin zu mehr Nischenprodukten und handwerklich hergestellten Produkten wider, da Verbraucher zunehmend nach einzigartigen und personalisierten Erlebnissen suchen.

Funktionelle Getränke im Trend

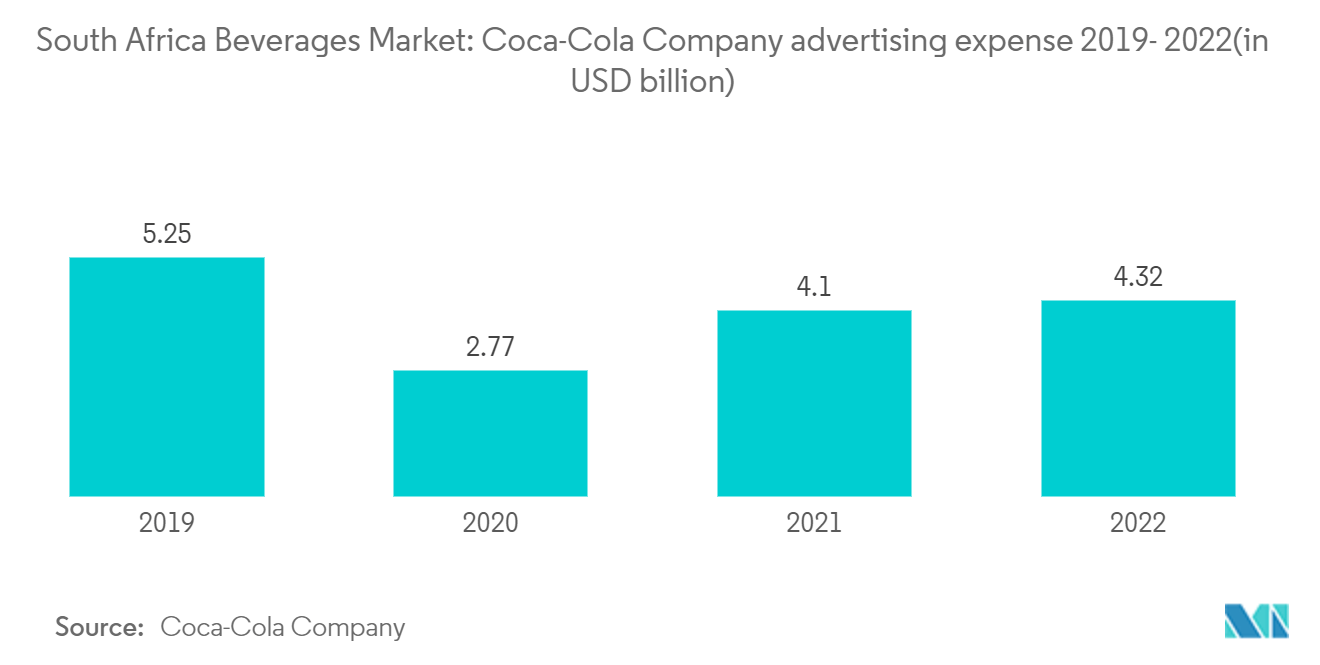

- Funktionelle Getränke erfreuen sich zunehmender Beliebtheit bei Verbrauchern, insbesondere bei Millennials, aufgrund der zunehmenden Werbung, Werbeausgaben und des Gesundheitsbewusstseins in der breiten Bevölkerung. Darüber hinaus werden Energiegetränke in der Werbung als Getränke dargestellt, die den Geist anregen, den Körper beleben und die Leistungsfähigkeit und Ausdauer steigern.

- Darüber hinaus erleben funktionelle Getränke in Südafrika eine Wachstumsphase mit neuen Geschmacksformulierungen, reduziertem Zucker und Kalorien sowie Innovationen bei Inhaltsstoffen wie Pflanzenstoffen und Kräutern. Coca-Cola, Südafrika, bietet beispielsweise einen Energy-Drink namens Coca-Cola Energy an. Das in der 300-ml-Dose erhältliche Getränk enthält Koffein, Guarana-Extrakte, B-Vitamine und kein Taurin.

- Wichtige Marktteilnehmer bieten neue, mit zusätzlichen Nährstoffen angereicherte Produkte an, um ihre Marktposition im Land zu stärken. Laut Angaben des Unternehmens bietet Red Bull South Africa beispielsweise Red Bull Green Energy Drinks an, die mit B-Vitaminen, Aminosäuren und natürlichem Zucker (Rübenzucker) angereichert sind, um der Verbrauchernachfrage nach funktionellen Getränken mit niedrigem Zuckergehalt gerecht zu werden.

Überblick über die südafrikanische Getränkeindustrie

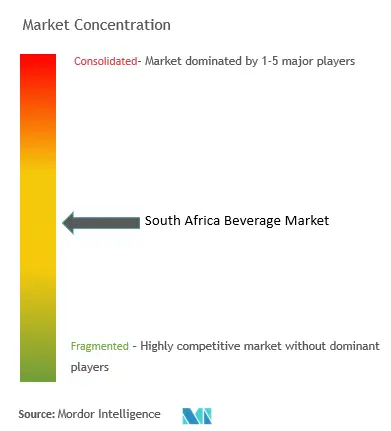

Der südafrikanische Getränkemarkt ist wettbewerbsintensiv, da mehrere regionale und internationale Akteure einen bedeutenden Marktanteil halten. Anheuser-Busch InBev NV, PepsiCo Inc., Kingsley Beverages, Diageo PLC und Coca-Cola Company haben einen herausragenden Anteil im Getränkesegment des Landes. Im Gegensatz dazu nimmt die Coca-Cola Company eine zentrale Stellung im südafrikanischen Marktsegment der alkoholfreien Getränke ein. Die Akteure erhöhen ihre Investitionen in Forschung und Entwicklung sowie Marketing und erweitern ihre Vertriebskanäle, um ihre Rolle auf dem Markt zu behaupten. Sie konzentrieren sich auch darauf, den Verbrauchern innovative Angebote zu bieten und gleichzeitig funktionale Vorteile in jedes Produkt zu integrieren. Darüber hinaus reduzieren die Akteure in der Region den Zuckergehalt in ihren Produkten, um die zuckergehaltsabhängigen Steuern zu mildern.

Südafrikanische Getränkemarktführer

-

Anheuser-Busch InBev NV

-

PepsiCo Inc.

-

Kingsley Beverages

-

Diageo PLC

-

Coca Cola Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Südafrikanische Getränkemarktnachrichten

- September 2022 Coca-Cola führt in Südafrika eine neue Saftmarke ein, Cappy, einen 100 % Fruchtsaft in verschiedenen Geschmacksrichtungen, darunter Tropical, Orange Mango, Apple, Orange und Grape.

- Juli 2022 Red Bull bringt in ganz Südafrika einen neuen Summer Edition Apricot Energy Drink auf den Markt, der eine Mischung aus Aprikose und Erdbeere mit einem Hauch Pfirsichgeschmack enthält.

- Juni 2022 Bang Energy, Nordamerikas drittgrößtes Energy-Drink, geht eine Partnerschaft mit SG Gateway Services ein, um seine Präsenz in Südafrika auszubauen. Bang Energy bietet Star Blast, Frosé Rosé und Rainbow Unicorn in führenden Einzelhandelsgeschäften im ganzen Land an und richtet sich an Fitnessbegeisterte, Sportler, Gamer, Extremsportfans und Mitarbeiter im Gesundheitswesen.

Segmentierung der südafrikanischen Getränkeindustrie

Ein Getränk ist jedes Getränk, das für den menschlichen Verzehr bestimmt ist, beispielsweise Tee, Kaffee, Spirituosen, Bier, Milch, Saft oder Erfrischungsgetränke.

Der südafrikanische Getränkemarkt ist in Produkttypen und Vertriebskanäle unterteilt. Nach Produkttyp ist der Markt in alkoholische und alkoholfreie Getränke unterteilt. Das Segment der alkoholischen Getränke ist weiter in Bier, Wein und Spirituosen unterteilt. Alkoholfreie Getränke werden in Energie- und Sportgetränke, kohlensäurehaltige Erfrischungsgetränke, Tee und Kaffee sowie andere Getränke unterteilt. Nach Vertriebskanälen deckt der Markt die wichtigsten Vertriebskanäle wie den On-Trade- und Off-Trade-Bereich ab. Off-Trade-Kanäle werden weiter in Supermärkte/Hypermärkte, Convenience-Stores, Online-Einzelhandelsgeschäfte und andere Kanäle unterteilt.

Für jedes Segment wurden die Marktgröße und -prognose in US-Dollar-Werten ermittelt.

| Alkoholische Getränke | Bier |

| Wein | |

| Spirituosen | |

| Alkoholfreie Getränke | Energie- und Sportgetränke |

| Softdrinks mit Kohlensäure | |

| Tee Kaffee | |

| Andere alkoholfreie Getränke |

| Im Handel | |

| Off-Trade | Supermärkte/Hypermärkte |

| Convenience-Stores | |

| Online-Einzelhandelsgeschäfte | |

| Andere Vertriebskanäle |

| Produktart | Alkoholische Getränke | Bier |

| Wein | ||

| Spirituosen | ||

| Alkoholfreie Getränke | Energie- und Sportgetränke | |

| Softdrinks mit Kohlensäure | ||

| Tee Kaffee | ||

| Andere alkoholfreie Getränke | ||

| Vertriebsweg | Im Handel | |

| Off-Trade | Supermärkte/Hypermärkte | |

| Convenience-Stores | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

Häufig gestellte Fragen zur südafrikanischen Getränkemarktforschung

Wie groß ist der südafrikanische Getränkemarkt derzeit?

Der südafrikanische Getränkemarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,19 % verzeichnen.

Wer sind die Hauptakteure auf dem südafrikanischen Getränkemarkt?

Anheuser-Busch InBev NV, PepsiCo Inc., Kingsley Beverages, Diageo PLC, Coca Cola Company sind die größten Unternehmen, die auf dem südafrikanischen Getränkemarkt tätig sind.

Welche Jahre deckt dieser südafrikanische Getränkemarkt ab?

Der Bericht deckt die historische Marktgröße des südafrikanischen Getränkemarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des südafrikanischen Getränkemarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Getränke in Südafrika.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate südafrikanischer Getränke im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von South Africa Beverages umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.