Marktanalyse für Third Party Logistics (3PL) in Südafrika

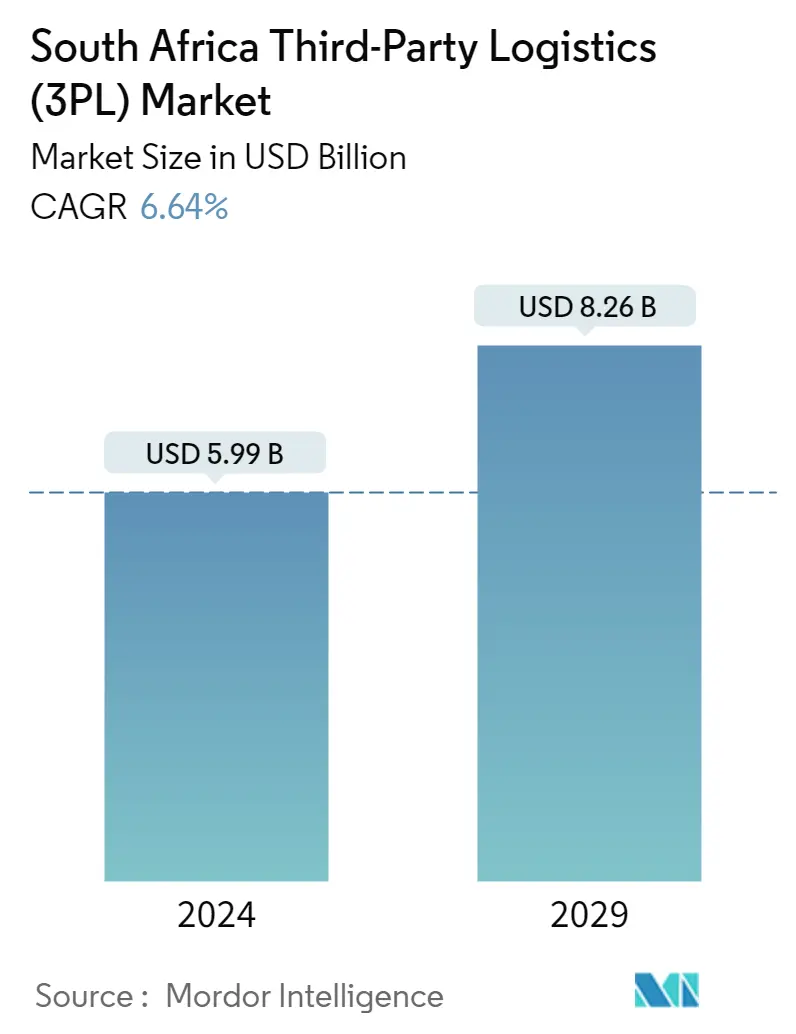

Die Größe des südafrikanischen Drittlogistikmarktes wird im Jahr 2024 auf 5,99 Milliarden US-Dollar geschätzt und soll bis 2029 8,26 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,64 % im Prognosezeitraum (2024–2029) entspricht.

Das Wachstum des Marktes wird durch das Wachstum des intrakontinentalen Handels vorangetrieben. Darüber hinaus gehören auch die Veränderung des Konsumverhaltens und das Wachstum der E-Commerce-Bestellungen zu den Treibern des Marktwachstums mit der höheren Nachfrage nach Logistikdienstleistungen.

Südafrika ist im Logistiksektor relativ unterentwickelt und erwartet im kommenden Jahrzehnt große und schnelle Veränderungen. Diese werden durch staatliche Vorschriften, eine zunehmende Auslagerung der Dienstleistungen durch die Unternehmen und steigende Erwartungen der Verbraucher an einen besseren Service unterstützt.

Markttrends für Third Party Logistics (3PL) in Südafrika

AfCFTA soll den intraregionalen Handel steigern

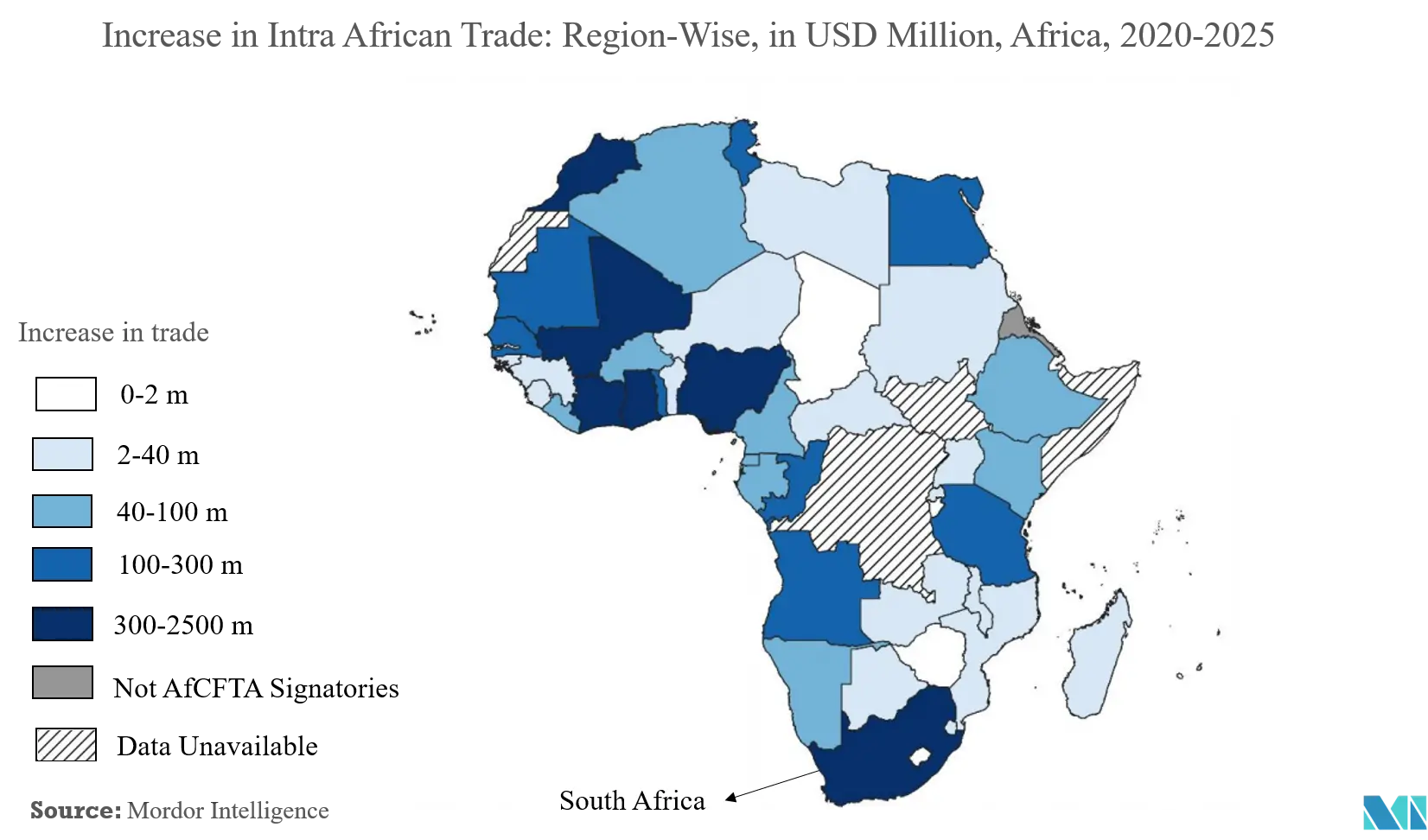

Der innerafrikanische Handel ist derzeit auf 15 % des Gesamthandels Afrikas begrenzt, was im Vergleich zu Asien, wo er bei 80 % liegt, auf eine sehr schwache intraregionale Wertschöpfungskette hinweist. Mit der Einführung des African Continental Free Trade Agreement (AfCFTA), der weltweit größten Freihandelszone, die von 54 Ländern unterzeichnet wurde und den Handel auf dem gesamten Kontinent revolutionieren soll, wird erwartet, dass das Handelsvolumen und damit die Wirtschaft des Kontinents wachsen bedeutend. Der Schwerpunkt des Gesetzes liegt auf der Steigerung der Produktionskapazitäten in einem äußerst wettbewerbsintensiven globalen Umfeld.

Die afrikanische Regierung führt Gespräche über den Ausbau der Straßen-, Eisenbahn- und Seeanbindung der Länder. Nigeria und Südafrika – die größten Volkswirtschaften auf dem afrikanischen Kontinent – verhandeln über eine gemeinsame Arbeit zum Aufbau eines Straßennetzes auf dem Kontinent.

Die Wiederherstellung und Verbesserung des Maputo-Korridors hat die bilateralen Handelsströme zwischen Südafrika und Mosambik erfolgreich angekurbelt und zu Investitionen und Entwicklungen sowie dem Bau und Betrieb von Transport-, Logistik-, Energie- und Industrieunternehmen im Wert von mehr als 5 Milliarden US-Dollar entlang des Korridors geführt.

Frankreich, einer der privilegierten Partner Südafrikas, investiert in Zusammenarbeit mit lokalen Unternehmen in die Eisenbahnindustrie des Landes. Die französisch-südafrikanische Zusammenarbeit erweist sich als besonders erfolgreich, mit einer laufenden Partnerschaft zwischen Alstom, dem in Frankreich ansässigen multinationalen Transportunternehmen, wo Alstom im Oktober 2019 eine modernisierte Schienenfabrik in Ekurhuleni in Südafrika eingeweiht hat.

Entwicklungen im Kühlkettenmarkt

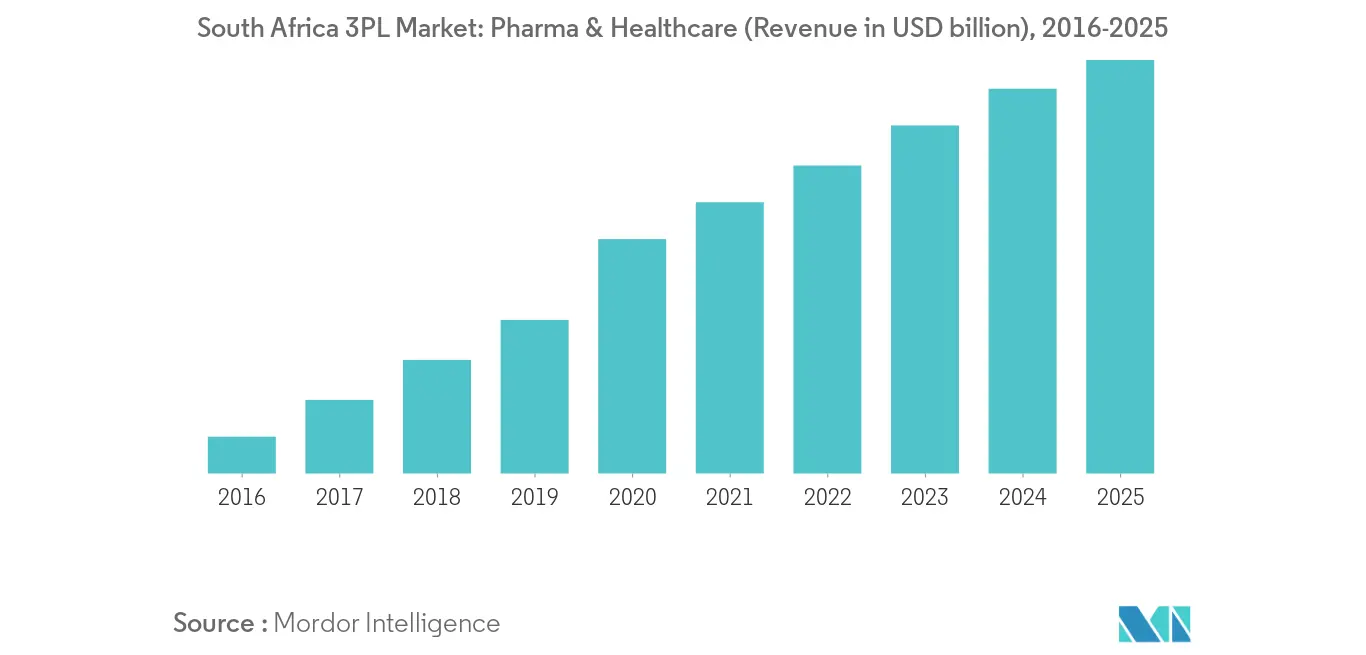

In den letzten Jahren ist der Konsum von Fleisch, Obst- und Gemüsekonserven sowie verpackten Lebensmitteln mit der wachsenden Mittelschicht gestiegen. Auch die Nachfrage aus dem Gesundheitswesen nach der Lagerung von Medikamenten, Impfstoffen und medizinischen Geräten ist im Laufe der Jahre gestiegen. Um die steigende Nachfrage mit dem Angebot an Dienstleistungen in Einklang zu bringen, entwickeln sich die Unternehmen aktiv weiter, um nicht nur einen schnelleren Service anzubieten, sondern dabei auch den CO2-Ausstoß auf ein Minimum zu reduzieren.

Zu den jüngsten Entwicklungen gehört, dass RCL Foods im November 2019 einen Vertrag mit Imperial Logistics bekannt gegeben hat, um einen effizienten Betrieb im Kühlkettenservice zu ermöglichen.

Im Juni 2019 wurde das neueste Kühllager von SAFT (Southern African Fruit Terminals) eröffnet, das über eine Lagerfläche von 17.105 Quadratmetern mit einer Kapazität von 5.500 Paletten verfügt. Dieser Standort bietet Landwirten und Genossenschaften, die Früchte für den Export transportieren, eine einfache Erreichbarkeit sowie den Hafen von Kapstadt und Einrichtungen in Killarney Gardens und Paarl.

Thermo King – weltweit führender Anbieter von Transportkühlung und -heizung für Anhänger, LKWs, Busse, Eisenbahnwaggons und Schiffscontainer – hat im März 2020 eine vollelektrische Multitemperatureinheit mit Rückhaltekapazität für Mercedes-Benz Sprinter-Transporter auf den Markt gebracht, die ein Komplettpaket bietet -Eine Transportkühllösung, die es Kunden ermöglicht, bis zu zwei Kühlzonen im Fahrzeug aufrechtzuerhalten und die Kühleinheit emissionsfrei laufen zu lassen, während der Fahrer zur Lieferung anhält, eine Pause einlegt oder das Fahrzeug für längere Zeit abstellen muss.

Überblick über die südafrikanische Third Party Logistics (3PL)-Branche

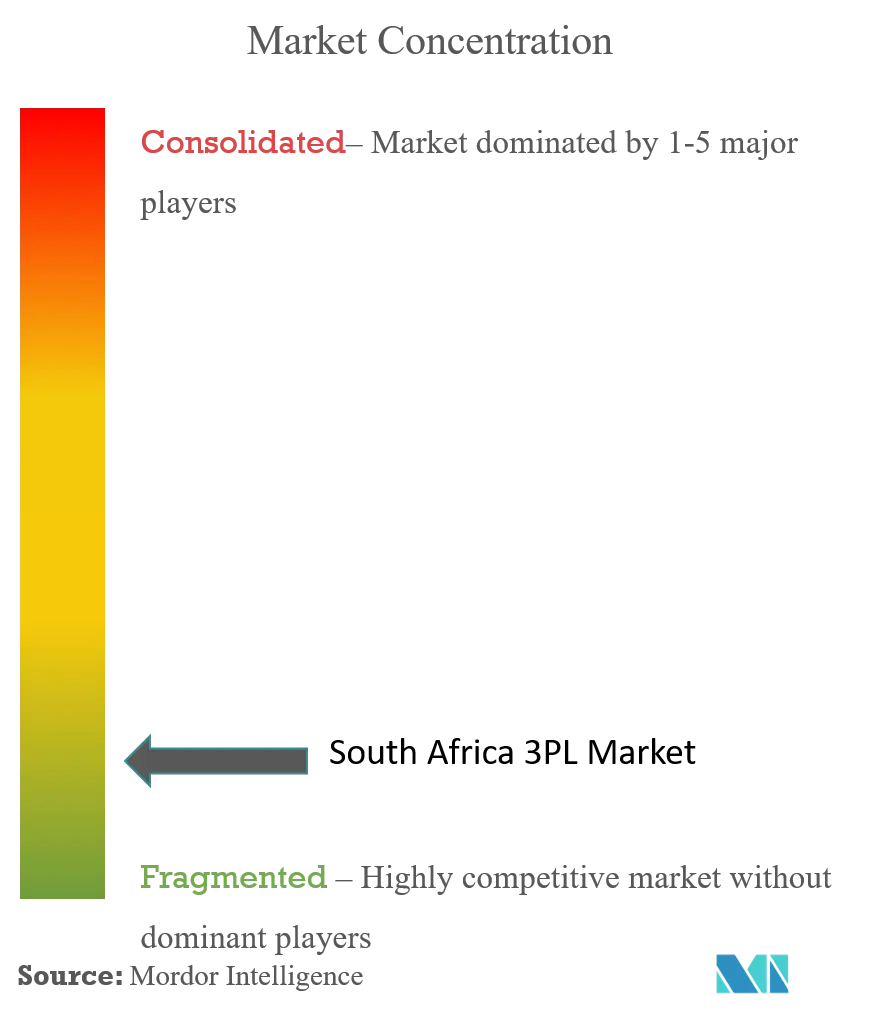

Der Markt ist stark fragmentiert und verfügt über eine große Anzahl lokaler und internationaler Akteure wie Imperial Logistics, DB Schenker, Panalpina Logistics-Bidvest, Value Logistics und Kühne + Nagel als Hauptakteure. Der Markt verfügt aufgrund der erwarteten Zunahme des Binnen- und Außenhandels über ein hohes Entwicklungspotenzial. Die Unternehmen streben eine maximale Expansion im Einklang mit den Marktentwicklungen bei minimalem CO2-Ausstoß und maximalem Einsatz erneuerbarer Ressourcen zur Energieerzeugung an.

Marktführer für Third Party Logistics (3PL) in Südafrika

-

Bidvest International Logistics

-

Kuehne + Nagel

-

DSV

-

Barloworld Logistics

-

Onelogix

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Branchensegmentierung für Third Party Logistics (3PL) in Südafrika

Eine umfassende Hintergrundanalyse des südafrikanischen Third-Party-Logistics-Marktes (3PL), die aktuelle Markttrends, Beschränkungen, technologische Aktualisierungen und detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche abdeckt. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

| Inländisches Transportmanagement |

| Internationales Transportmanagement |

| Mehrwertige Lagerung und Distribution |

| Fertigung und Automobil |

| Öl & Gas und Chemikalien |

| Vertriebshandel (Groß- und Einzelhandel einschließlich E-Commerce) |

| Pharma & Gesundheitswesen |

| Konstruktion |

| Andere Endbenutzer |

| Durch Service | Inländisches Transportmanagement |

| Internationales Transportmanagement | |

| Mehrwertige Lagerung und Distribution | |

| Vom Endbenutzer | Fertigung und Automobil |

| Öl & Gas und Chemikalien | |

| Vertriebshandel (Groß- und Einzelhandel einschließlich E-Commerce) | |

| Pharma & Gesundheitswesen | |

| Konstruktion | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Third Party Logistics (3PL) in Südafrika

Wie groß ist der südafrikanische Third-Party-Logistics-Markt (3PL)?

Es wird erwartet, dass die Größe des südafrikanischen Third-Party-Logistics-Marktes (3PL) im Jahr 2024 5,99 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,64 % auf 8,26 Milliarden US-Dollar wachsen wird.

Wie groß ist der südafrikanische Third-Party-Logistics-Markt (3PL)?

Im Jahr 2024 wird die Größe des südafrikanischen Third-Party-Logistics-Marktes (3PL) voraussichtlich 5,99 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem südafrikanischen Third-Party-Logistics-Markt (3PL)?

Bidvest International Logistics, Kuehne + Nagel, DSV, Barloworld Logistics, Onelogix sind die größten Unternehmen, die auf dem südafrikanischen Third-Party-Logistics-Markt (3PL) tätig sind.

Welche Jahre deckt dieser südafrikanische Third-Party-Logistics-Markt (3PL) ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des südafrikanischen Third-Party-Logistics-Marktes (3PL) auf 5,62 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des südafrikanischen Third-Party-Logistics-Marktes (3PL) für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die südafrikanische Third-Party-Logistics-Marktgröße für die Jahre 2024, 2025 , 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Südafrika 3PL-Branchenbericht

Statistiken für den 3PL-Marktanteil, die Größe und die Umsatzwachstumsrate in Südafrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die 3PL-Analyse für Südafrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.