Marktanalyse für Suppen

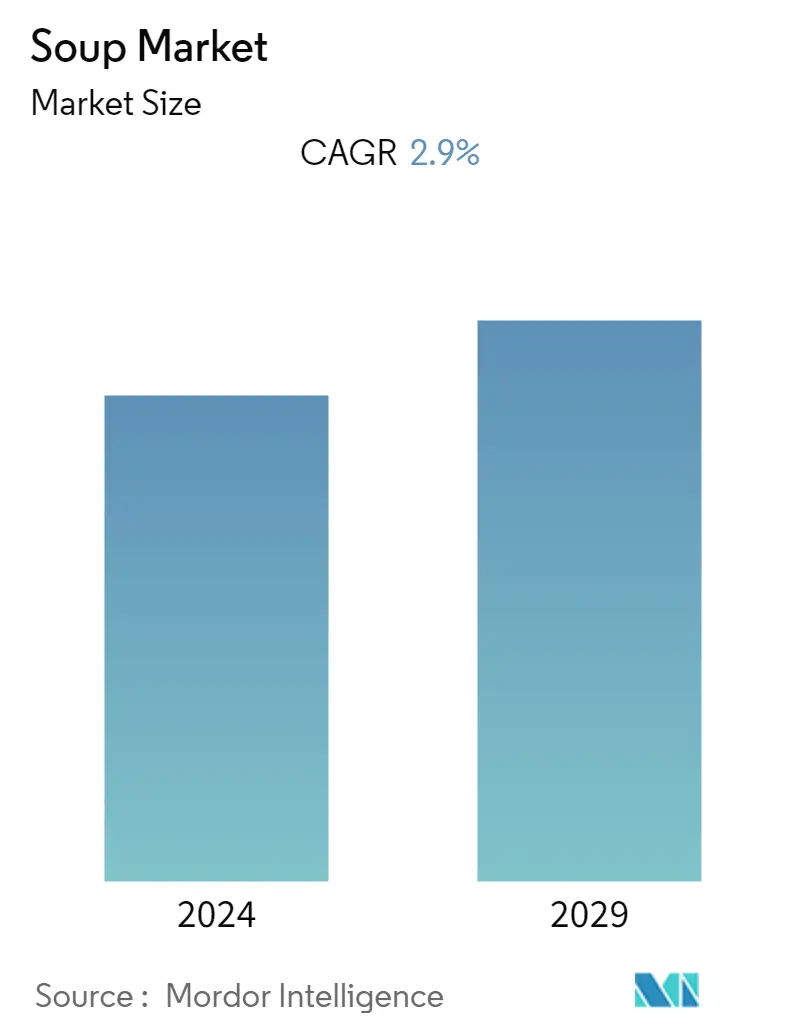

Der Suppenmarkt wird in den kommenden fünf Jahren voraussichtlich eine jährliche Wachstumsrate von 2,9 % verzeichnen.

Zunehmende Produktvielfalt, der Konsum von Gesundheits- und Wellnessprodukten sowie aktive Werbeaktionen durch Marktteilnehmer dürften zum Wachstum des Suppenmarktes beitragen. Darüber hinaus wird erwartet, dass die wachsende Nachfrage nach gesünderen Lebensmitteln die Nachfrage nach Suppen ankurbeln wird. Es wird erwartet, dass Instant-, Trocken- und UHT-Suppen aufgrund ihrer einfachen Zubereitung und der steigenden Verbrauchernachfrage nach solchen Produkten aufgrund eines geschäftigeren Lebensstils im Prognosezeitraum den Suppenmarkt dominieren werden.

Darüber hinaus ist die Nachfrage nach Suppen mit bestimmten Zertifizierungen und gesundheitsbezogenen Angaben erheblich gestiegen, insbesondere bei Verbrauchern, die eine bestimmte Diät einhalten. Verbraucher sind bereit, für solche gesundheitsorientierten Produkte einen Aufpreis zu zahlen, wodurch sie letztendlich den untersuchten Markt ergänzen. Der Trend hat den Verkauf von Suppen mit der Aufschrift Bio, mit natürlichen Zutaten hergestellt und frei von Werbeaussagen erheblich angekurbelt. Darüber hinaus ist ein deutlicher Anstieg von Convenience-Food-Produkten zu verzeichnen, insbesondere bei Verbrauchern mit mittlerem bis höherem Einkommen. Der Anstieg ist auf die zunehmende Erwerbstätigkeit von Frauen und deren wachsende Nachfrage nach schnellen und zeitsparenden Mahlzeiten weltweit zurückzuführen. Dies dürfte das Marktwachstum im Prognosezeitraum ankurbeln.

Markttrends für Suppen

Steigende Nachfrage nach Fertiggerichten

Die neuen kulturellen Einflüsse und steigenden kulinarischen Trends haben den Suppenmarkt deutlich beflügelt. Der Markt verzeichnet auch einen saisonalen Umsatzanstieg, da Verbraucher dazu neigen, im Winter mehr Suppen zu kaufen als im Sommer. Die zunehmende Produktvielfalt, der Konsum von Gesundheits- und Wellnessprodukten sowie aktive Werbeaktionen der Marktteilnehmer haben in den letzten Jahren zum Wachstum des Marktes beigetragen. Es wird erwartet, dass die steigende Nachfrage nach gesunden Lebensmitteln die Nachfrage nach Suppen in der Region, die einen erheblichen Anteil des untersuchten Marktes ausmacht, ankurbeln wird.

Der veränderte Lebensstil trägt der steigenden Nachfrage nach Fertiggerichten Rechnung. Die Bequemlichkeit von Suppen, gesünderen und schmackhafteren Lebensmittelalternativen, unterstützt den schnelllebigen Lebensstil der Verbraucher. Darüber hinaus entwickeln Unternehmen angesichts der steigenden Nachfrage nach Fertiggerichten zunehmend praktische Verpackungsformate für den Verzehr und die Entsorgung. Campbell bietet beispielsweise Suppe in mikrowellengeeigneten Bechern an und ist damit ein geeigneteres Verpackungsformat als Suppenpulver in normalen Tüten. Darüber hinaus planen verschiedene in diesem Segment tätige Unternehmen Produkteinführungen und erweitern ihr Produktangebot. Im September 2022 brachte Pacific Foods beispielsweise die neuen verzehrfertigen Bio-Suppen und Chilis in Dosen auf den Markt, verpackt in unbegrenzt recycelbaren, nicht mit BPA ausgekleideten Verpackungen.

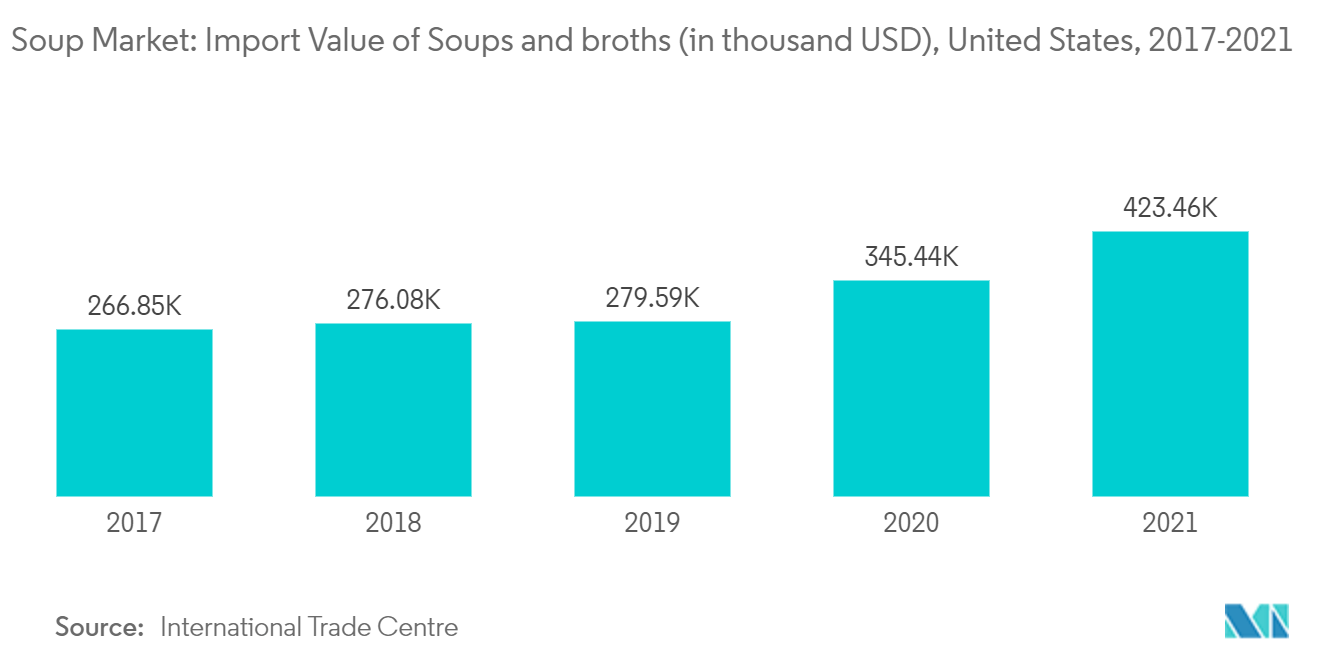

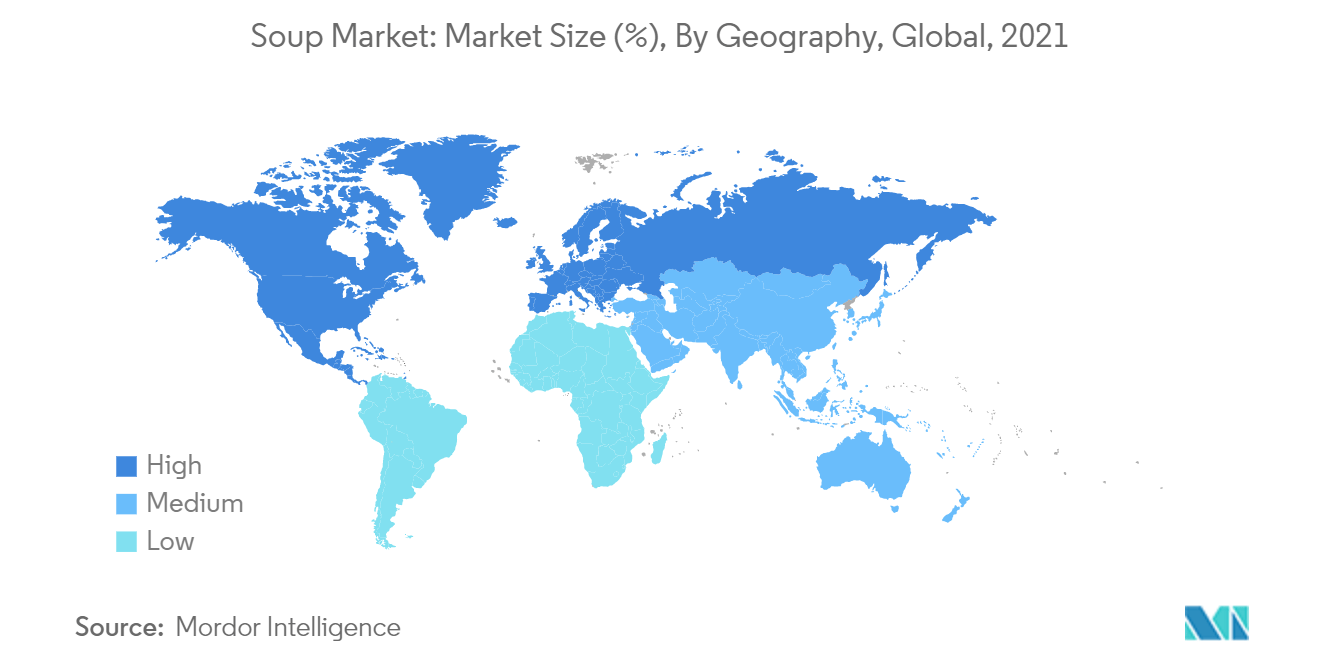

Nordamerika hält einen bedeutenden Anteil

Es wird erwartet, dass die veränderte Wahrnehmung von Suppen als gesündere Lebensmittelauswahl und die Bevorzugung von Suppe als schnelle Mahlzeit, unterstützt durch die Einführung von Premium-, Clean-Label- und neuartigen Geschmacksrichtungen, das Marktwachstum in der nordamerikanischen Region vorantreiben werden. Der Hauptfaktor für das Wachstum des nordamerikanischen Suppenmarktes ist der immer geschäftigere Lebensstil der Menschen in Ländern wie den Vereinigten Staaten und Kanada, wo sich die Menschen für Fertiggerichte entscheiden. Darüber hinaus steigern die Innovationen der Hersteller bei Suppenprodukten im Einklang mit den aktuellen Snack-Trends und die Bevorratung der richtigen Suppensorte für ihre Kunden den Umsatz in diesen Ländern. Beispielsweise stellte Upton's Naturals im Juli 2022 drei neue geschmackvolle vegane Fertigsuppen vor, die in den USA auf dem Herd oder in der Mikrowelle gekocht werden können. Aufgrund der höheren Auswandererbevölkerung im Land besteht auch eine Nachfrage nach Suppen mit unterschiedlichen ethnischen Geschmacksrichtungen auf dem kanadischen Markt. Die Hauptakteure konzentrieren sich daher auf die Entwicklung und Einführung gesünderer und unvergesslicher Suppenoptionen im Land.

Darüber hinaus sind einige der Restaurants und Fast-Food-Ketten wie Zoup! Tim Hortons bringt seine Einzelhandelslinie beliebter Suppen auf den Markt. Zum Beispiel im Januar 2022, Zoup! Eatery, eine lokale Restaurantkette, hat Zoup! ins Leben gerufen. Good, Really Good® Soups, eine Reihe hochwertiger Suppen und Brühen ohne Gluten, künstliche Zutaten und Konservierungsstoffe, mit einer der hausgemachten Basen von Zoup!.

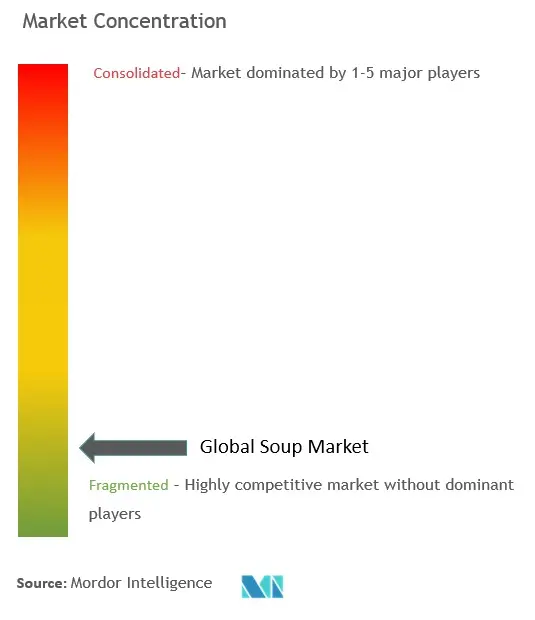

Überblick über die Suppenbranche

Der Suppenmarkt ist aufgrund zahlreicher internationaler und regionaler Akteure hart umkämpft. Der Markt verfügt über prominente Akteure wie Campbell Soup Company, Unilever, General Mills, Nestle SA und The Kraft Heinz Company, die einen bedeutenden Marktanteil halten und ihn zu einem konsolidierten Markt machen. Unternehmen konkurrieren auf der Grundlage von Preis, Qualität, Zutaten und Werbeaktionen. Daher konzentrieren sie sich auf strategische Initiativen zur Erlangung herausragender Marktanteile. Darüber hinaus erhöhen diese Unternehmen ihre Investitionen in Forschung und Entwicklung (FE), um Produkte mit innovativen Geschmacksrichtungen und Inhaltsstoffen zu entwickeln, die den Verbraucherbedürfnissen entsprechen, um ihre Präsenz auszubauen und ihre Position auf dem Markt zu behaupten.

Marktführer im Bereich Suppen

-

General Mills Inc.

-

The Kraft Heinz Company

-

The Campbell Soup Company

-

Nestlé S.A

-

Unilever Plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Suppenmarkt

- Im September 2022 brachte Tideford Organics, die britische Marke für pflanzliche, vegane und glutenfreie Suppen, eine Reihe neuer Suppengeschmacksrichtungen und verbesserte Rezepte auf den Markt und verdoppelte ihren Einzelhandelsvertrieb im Vergleich zum Vorjahr. Die Inspired-Linie brachte indische Blumenkohl-Masala-Suppen, libanesische Linsen-Grünkohl-Suppen und malaysische Kokosnuss-Nudel-Suppen auf den Markt. Sowie Butternut + Sage aus der Favorites-Kollektion.

- Im Juli 2022 hat Upton's Naturals drei neue Rezepte in sein Sortiment an veganen Suppen aufgenommen. Mit 8–11 g pflanzlichem Protein pro Portion sind diese neuen Produkte Non-GMO Certified (NSF), Plant-Based Certified und allergenfrei.

- Im Juni 2022 kündigte die Campbell Soup Company Pläne an, ab dem ersten Quartal des Geschäftsjahres 2023 neue Geschmacksrichtungen ihrer Suppenprodukte einzuführen.

Segmentierung der Suppenindustrie

Im Allgemeinen ist Suppe ein flüssiges Nahrungsmittel, das normalerweise warm oder heiß serviert wird und aus Hackfleisch, Gemüse und Flüssigkeiten wie Wasser, Brühe oder Milch besteht. Unter Suppe versteht man handelsübliche Suppen, einschließlich im Einzelhandel erhältlicher Instantsuppen. Der Suppenmarkt ist in Kategorie, Produkttyp, Verpackungstyp, Vertriebskanal und Geografie unterteilt. Basierend auf der Vielfalt wird der Markt in vegetarische und nicht-vegetarische Suppen unterteilt. Der Markt ist nach Produkttyp segmentiert konserviert/konserviert, gekühlt, dehydriert, gefroren, Instant und UHT. Nach Verpackung ist der Markt in Dosen-, Beutel- und andere Verpackungen unterteilt. Der Markt ist in Vertriebskanäle unterteilt Supermärkte/Hypermärkte, Convenience-Stores, Online und andere Vertriebskanäle. Geografisch ist der Markt in Nordamerika, Europa, Südamerika, den asiatisch-pazifischen Raum sowie den Nahen Osten und Afrika unterteilt. Der Bericht bietet außerdem Marktgrößen und Prognosen für Suppenprodukte in vier großen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen basierend auf dem Wert in Mio. USD bereitgestellt.

| Nach Typ | Konserviert/konserviert | ||

| Gekühlt | |||

| Dehydriert | |||

| Gefroren | |||

| Sofortig | |||

| UHT | |||

| Nach Kategorie | Vegetarische Suppe | ||

| Nicht-vegetarische Suppe | |||

| Durch Verpackung | Dosen | ||

| Verpackt | |||

| Andere Verpackungen | |||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | ||

| Convenience-Stores | |||

| Online-Einzelhandelsgeschäfte | |||

| Andere Vertriebskanäle | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

| Europa | Spanien | ||

| Großbritannien | |||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Rest der Asien-Pazifik-Region | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Südafrika | ||

| Saudi-Arabien | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Suppen-Marktforschung

Wie groß ist der Suppenmarkt derzeit?

Der Suppenmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 2,9 % verzeichnen.

Wer sind die Hauptakteure auf dem Suppenmarkt?

General Mills Inc., The Kraft Heinz Company, The Campbell Soup Company, Nestlé S.A, Unilever Plc sind die wichtigsten Unternehmen, die auf dem Suppenmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Suppenmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Suppenmarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Suppenmarkt.

Welche Jahre deckt dieser Suppenmarkt ab?

Der Bericht deckt die historische Marktgröße des Suppenmarkts für die Jahre 2018, 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Suppenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Food Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Bericht der Suppenindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Suppen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Suppenanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.