Marktanalyse für Sorghumsamen

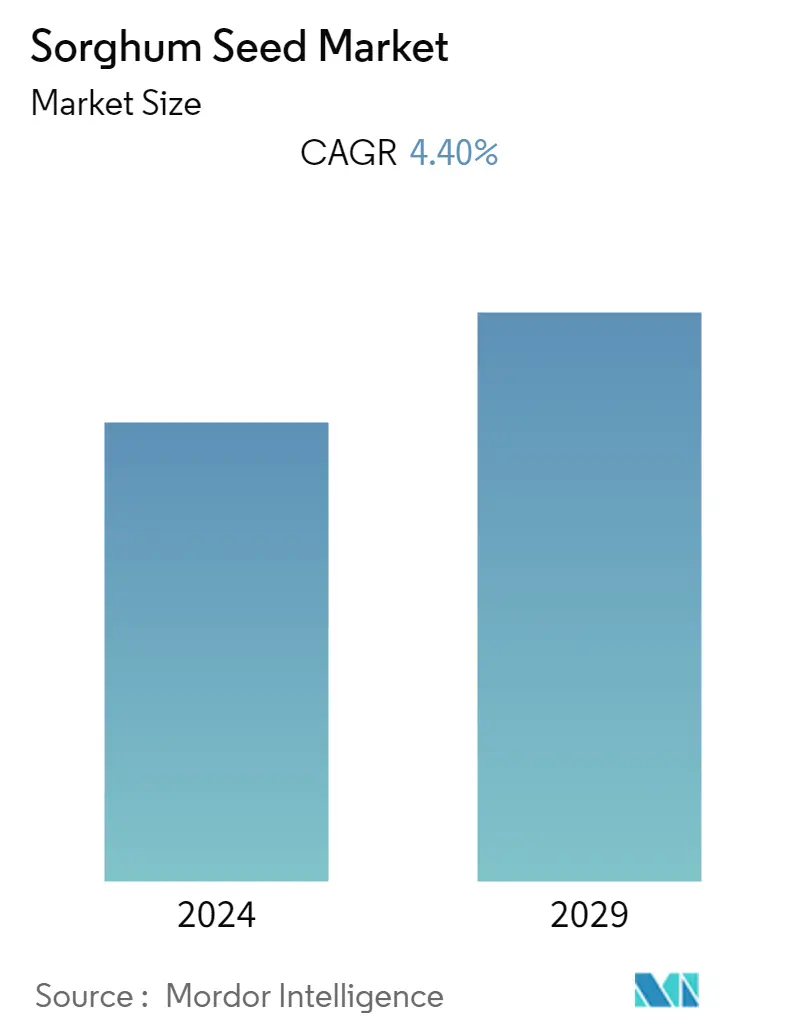

Der weltweite Markt für Sorghumsamen wird im Prognosezeitraum (2020–2025) voraussichtlich eine jährliche Wachstumsrate von 4,4 % verzeichnen.

- Sorghum-Pflanzen können in einer Vielzahl von Bereichen eingesetzt werden, beispielsweise als menschliche Nahrung, Tierfutter und Biokraftstoffe. Da es für sein Wachstum weniger Wasser benötigt, fördert dies auch das Wachstum in Regionen, in denen Wasserknappheit herrscht.

- Es wird erwartet, dass die Entwicklung von Hybrid-Sorghum-Sorten mit hervorragenden Eigenschaften auch die zukünftige Nachfrage nach Sorghum-Saatgut ankurbeln wird. Sorghum-Pflanzen werden hauptsächlich in trockenen Regionen wie Afrika, Mittelamerika und Südasien angebaut.

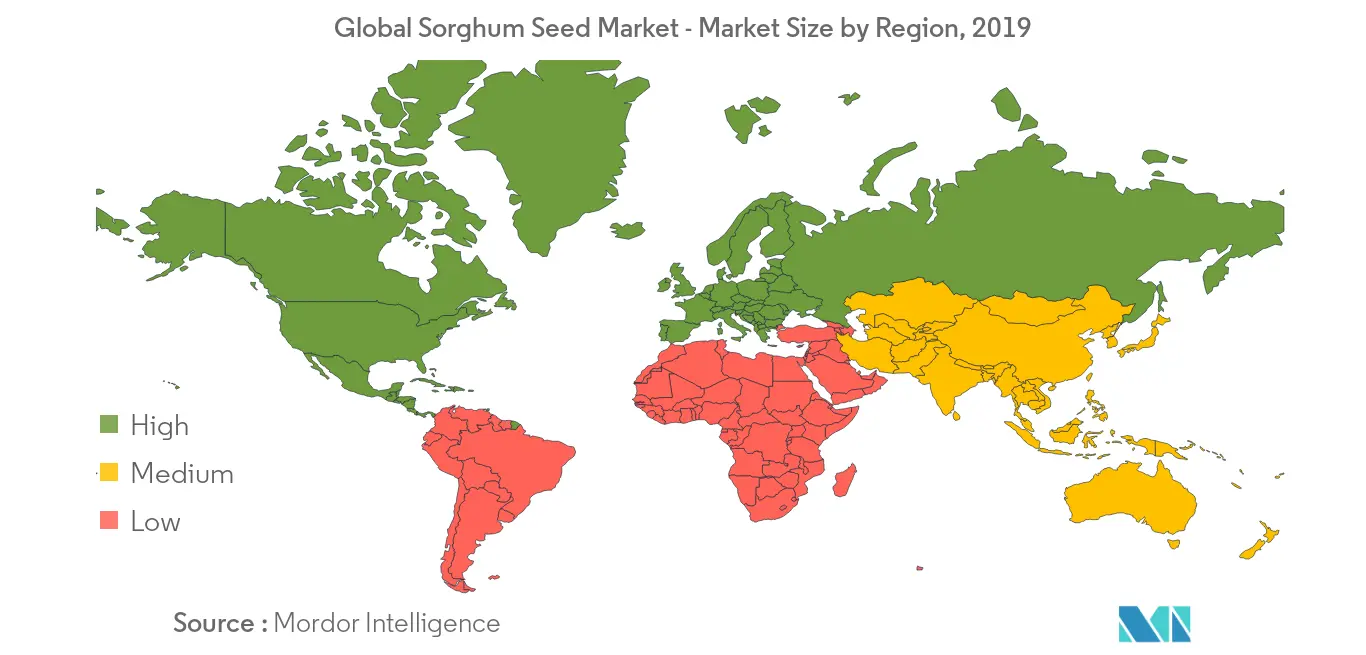

- Nordamerika ist das größte geografische Segment des untersuchten Marktes. Nordamerika ist der größte Sorghumproduzent, gefolgt von Nigeria und dem Sudan. Obwohl Afrika einer der größten Sorghumproduzenten ist, eröffnet der Bedarf an hochwertigem Hybridsaatgut größere Chancen auf den internationalen Handelsmärkten für Sorghumsamen in der Region.

- Die COVID-19-Pandemie wirkte sich auf die Produktion, Zertifizierung, den Vertrieb und die Kosten von Saatgut aus, die eine grundlegende Rolle bei der Entwicklung widerstandsfähiger Agrarsektoren spielen. Verfügbarkeit und Kosten des Transports aufgrund der geringeren Anzahl kommerzieller Flüge; weniger Personal steht für Produktions-, Transport- und Dokumentationsprozesse zur Verfügung; und ein Rückgang des Marktes für Pflanzen und Saatgut habe auch zu Problemen bei der Produktion von Saatgut für den internationalen Handel geführt. Allerdings wird erwartet, dass der Markt im Prognosezeitraum vor allem aufgrund der wachsenden Nachfrage aus dem Tierfuttersektor wachsen wird.

Markttrends für Sorghumsamen

Wachsende Nachfrage aus der Tierfutterbranche

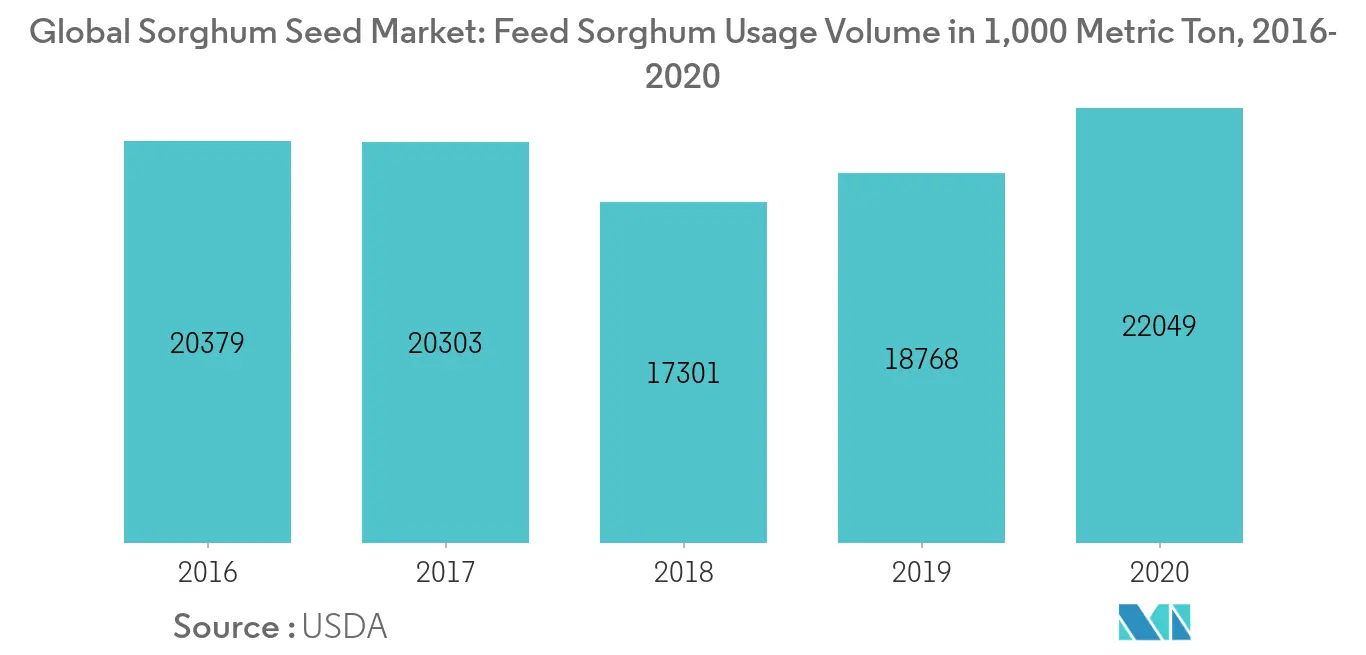

Die Hauptindustrien, die Sorghum verwenden, sind Tierfutterhersteller, Alkoholdestillerien und Stärkeindustrien. Die Nachfrage nach tierischem Eiweiß ist in den letzten Jahren beispiellos gestiegen. Nach Angaben der Organisation für wirtschaftliche Koordinierung und Entwicklung (OCED) ist der Fleischkonsum von 114 Millionen Tonnen im Jahr 2017 auf 116 Millionen Tonnen im Jahr 2018 gestiegen. Geflügelfleisch wird von Menschen am meisten konsumiert, mit einem Pro-Kopf-Verbrauch von 30,6 Kilogramm pro Person Jahr, gefolgt von Schweinefleisch mit einem Pro-Kopf-Verbrauch von 23,5 Kilogramm pro Jahr. Dies hat zu einem Anstieg des Viehbestands geführt, was sich direkt auf die Produktion von Tierfutter auswirkt. Infolgedessen ist laut einem von NASS-USDA veröffentlichten Bericht die Verwendung von Sorghum als Futterkonzentrat von 2,3 Millionen Tonnen im Jahr 2014 auf 3,6 Millionen Tonnen weltweit im Jahr 2016 gestiegen. Dies wird eine potenzielle Nachfrage nach Sorghumsamen schaffen.

Darüber hinaus gewährte die Europäische Kommission im Jahr 2016 Fördermittel für fünf EU-Länder, darunter Frankreich, Spanien, Italien, Bulgarien und Rumänien, mit einem Dreijahresbudget von 716.284,3 USD. Ziel des Fonds ist die Förderung von Sorghumgetreide, Futtermitteln und Saatgut, indem er zu seiner Entwicklung in Europa beiträgt. Der steigende Bedarf an Futtermitteln und die steigenden Maispreise ermutigen die Landwirte, mit dem Sorghumfutteranbau zu beginnen. Es wird erwartet, dass dies die Nachfrage nach Sorghumsamen ankurbeln wird.

Nordamerika hält den größten Anteil

Nordamerika ist der größte Markt für Sorghumsamen. Laut USDA ist Nordamerika einer der größten Exporteure von Sorghumsamen. Japan, Mexiko und die Philippinen sind die wichtigsten Importeure von nordamerikanischem Sorghum. Die in den USA erhältlichen Sorghum-Sorten sind völlig frei von Tanninen. Daher kann Sorghum in Geflügelfutter verwendet werden, ohne dass die anderen Futterzutaten geringfügig geändert werden müssen. Im Jahr 2016 veröffentlichte die kanadische Regierung einen MOA National Structure Adjustment Plan for Crop Farming (2016-2020), in dem Sorghumfutter als eine der Ersatzpflanzen für Mais aufgeführt ist. Solche Regierungsinitiativen zur Förderung der Sorghumproduktion im Land dürften den Verkauf von Futtersorghumsamen in der Region weiter fördern.

Überblick über die Sorghumsamen-Branche

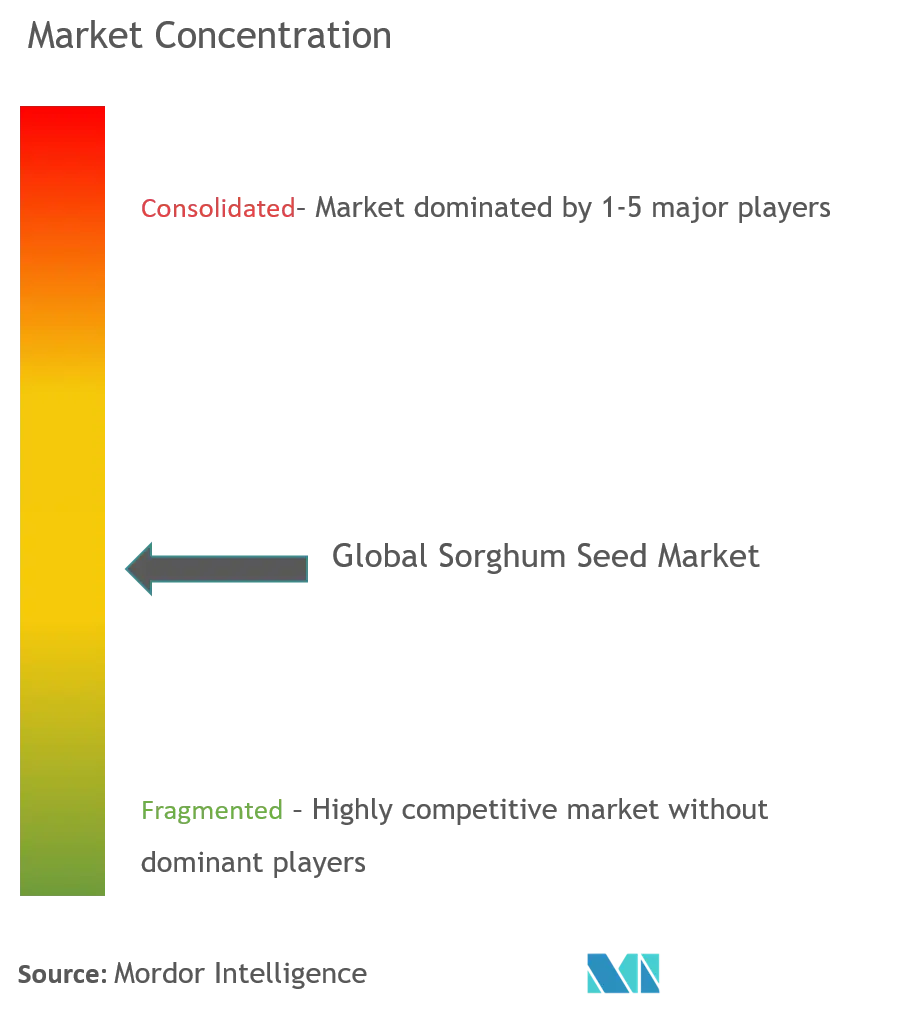

Der Markt für Sorghumsamen ist ein mäßig konzentrierter Markt mit der Präsenz verschiedener großer und kleinerer Akteure. Zu den wichtigsten Marktteilnehmern zählen Corteva Agriscience, KWS, Bayer und UPL Limited. Fusionen, Übernahmen, Expansion, Innovation und Produkteinführung sind nur einige der von den großen Playern verfolgten Strategien. Fast jeder große Anbieter auf dem Markt verfügt sowohl über Körnerhirse- als auch über Futterhirsesamen. Der Anstieg der Verkäufe von Futtersorghum-Saatgutsorten ist in erster Linie auf eine wachsende Vertriebsmannschaft sowie auf eine deutliche Steigerung der Stärkung der Forschungs- und Entwicklungszentren zurückzuführen.

Marktführer bei Sorghumsamen

-

KWS SAAT SE

-

Corteva Agriscience

-

Groupe Limagrain

-

Bayer Cropscience SE

-

UPL Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Sorghumsamen-Branche

Getreidehirse ist eine der Hauptnahrungsquellen für Menschen in Entwicklungsländern in Afrika und auch für die Menschen in Trockengebieten. Für die Zwecke dieses Berichts wurden Sorghumsamen berücksichtigt, die als Futter und Getreide verwendet werden. Die Marktgrößenschätzungen für die prognostizierten Jahre erfolgten real. Der durchschnittliche Verkaufspreis (ASP) wurde für jedes Land im gesamten Prognosezeitraum konstant gehalten. Der weltweite Markt für Sorghumsamen ist nach Typ in offen bestäubte Sorten und Hybriden unterteilt. und nach Geographie in Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika sowie den Nahen Osten und Afrika.

| Typ | Offen bestäubte Sorten | ||

| Hybriden | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

| Europa | Großbritannien | ||

| Deutschland | |||

| Spanien | |||

| Russland | |||

| Ukraine | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Australien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Nigeria | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Sorghumsamen-Marktforschung

Wie groß ist der Markt für Sorghumsamen?

Der Sorghum-Saatgutmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,40 % verzeichnen.

Wer sind die Hauptakteure auf dem Sorghumsamen-Markt?

KWS SAAT SE, Corteva Agriscience, Groupe Limagrain, Bayer Cropscience SE, UPL Limited sind die wichtigsten Unternehmen, die auf dem Sorghumsamenmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Sorghumsamenmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Sorghumsamen-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Sorghum-Saatgutmarkt.

Welche Jahre deckt dieser Sorghumsamenmarkt ab?

Der Bericht deckt die historische Marktgröße des Sorghumsamenmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Sorghumsamenmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Seeds Reports

Popular Agriculture Reports

Other Popular Industry Reports

Branchenbericht für Sorghumsaatgut

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Sorghumsamen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Sorghumsamen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.