Marktanalyse für Sorbitol

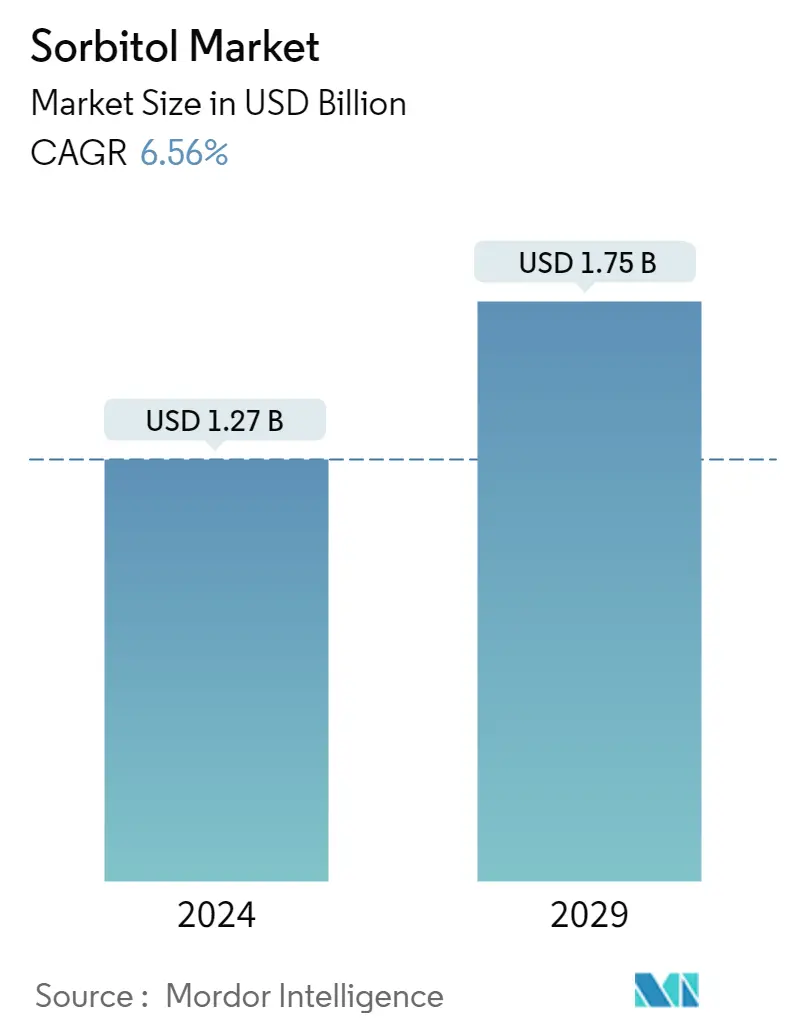

Die Größe des Sorbitol-Marktes wird im Jahr 2024 auf 1,27 Milliarden US-Dollar geschätzt und soll bis 2029 1,75 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,56 % im Prognosezeitraum (2024–2029) entspricht.

Da sich der COVID-19-Ausbruch weltweit weiter ausbreitete, kam es zu Störungen in der gesamten Lieferkette, die sich auf die Verbrauchsmuster und Investitionspläne der Hersteller auswirkten, indem sie Unternehmen dazu zwangen, andere und neue Betriebsrichtlinien einzuführen, mit Blick auf Gesundheits- und Wohlbefindensprobleme der Hersteller in der Produktionslinie. COVID-19 hat weltweit zu einem Rückgang der Zuckernachfrage geführt und sich auf die Zuckerindustrie ausgewirkt, was die Nachfrage nach Sorbit ankurbelt. Verbraucher sind sich ihrer Gesundheit bewusster geworden und suchen nach Lebensmitteln, die ihnen gesundheitliche Vorteile bieten. Zudem wächst bei Verbrauchern das Bewusstsein für die gesundheitsschädliche Wirkung von Zucker und die Tendenz zu kalorien- und zuckerarmen Lebensmitteln steigt, was den Markt antreibt.

Darüber hinaus erhöht die zunehmende Verbreitung von Diabetes und die steigende Zahl gesundheitsbewusster Menschen die Nachfrage nach Sorbitol in der Lebensmittelindustrie, da es kalorien- und zuckerarm ist. Beispielsweise leiden nach Angaben des US-Gesundheitsministeriums etwa 34,2 Millionen Menschen in den USA an Diabetes, was etwa 10,5 % der Bevölkerung ausmacht.

Es wird erwartet, dass die wachsende Wahrnehmung der Verbraucher hinsichtlich der Produktvorteile, die sich aus natürlichen Inhaltsstoffen ergeben, die Nachfrage ankurbeln wird. Es wird erwartet, dass sich die Präferenzverschiebung hin zu Bio-Körperpflege- und Kosmetikprodukten aufgrund von Gesundheits- und Sicherheitsfaktoren positiv auf das Marktwachstum auswirken wird. Die steigende Nachfrage nach kalorienarmen künstlichen Süßstoffen, insbesondere für Diabetiker, dürfte das Wachstum des Sorbitol-Marktes beschleunigen. Auch die Sensibilisierung für Nahrungsergänzungsmittel und ihre ernährungsphysiologischen Vorteile dürfte sich in naher Zukunft positiv auf die Branche auswirken. Die Nachfrage nach Sorbitol wird bei Verbrauchern und in verschiedenen Branchen aufgrund zunehmender Gesundheitsbedenken und einer stärkeren Neigung der Verbraucher zu gesunden Produkten für einen gesunden Lebensstil steigen.

Sorbitol-Markttrends

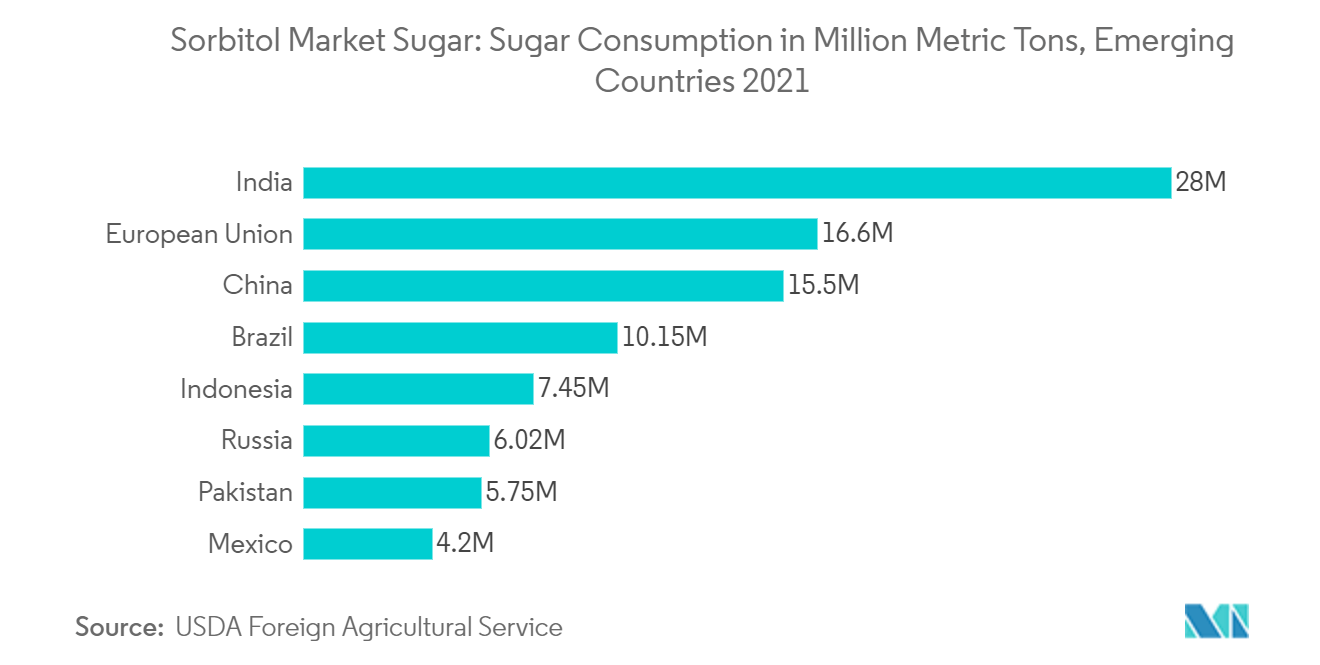

Steigende Nachfrage aus Schwellenländern

Der Wandel in der Präferenz für Bequemlichkeit, der unter anderem durch die Urbanisierung, eine wachsende Zahl von Frauen in der Erwerbsbevölkerung und steigende Haushaltseinkommen vorangetrieben wird, treibt die Nachfrage nach künstlichen Süßungsmitteln wie Sorbitol in Schwellenländern an. Sorbitol wird hauptsächlich bei der Herstellung von Süßwaren, Backwaren und Schokolade als Süßungsmittel oder feuchtigkeitsstabilisierendes Mittel verwendet. Die feuchtigkeitsstabilisierende Wirkung von Sorbitol macht es zu einer bevorzugten Wahl für Produkte, die schneller trocknen oder aushärten und so die Frische während der Lagerung bewahren. Herzkrankheiten und Gesundheitsprobleme sind auch in Schwellenländern ein großes Problem. Dies dürfte den Markt für künstliche Süßstoffe ankurbeln, die zu den aufkommenden Süßungsmitteln für Lebensmittel gehören, die keine Kalorien enthalten und 600-mal süßer als Zucker sind.

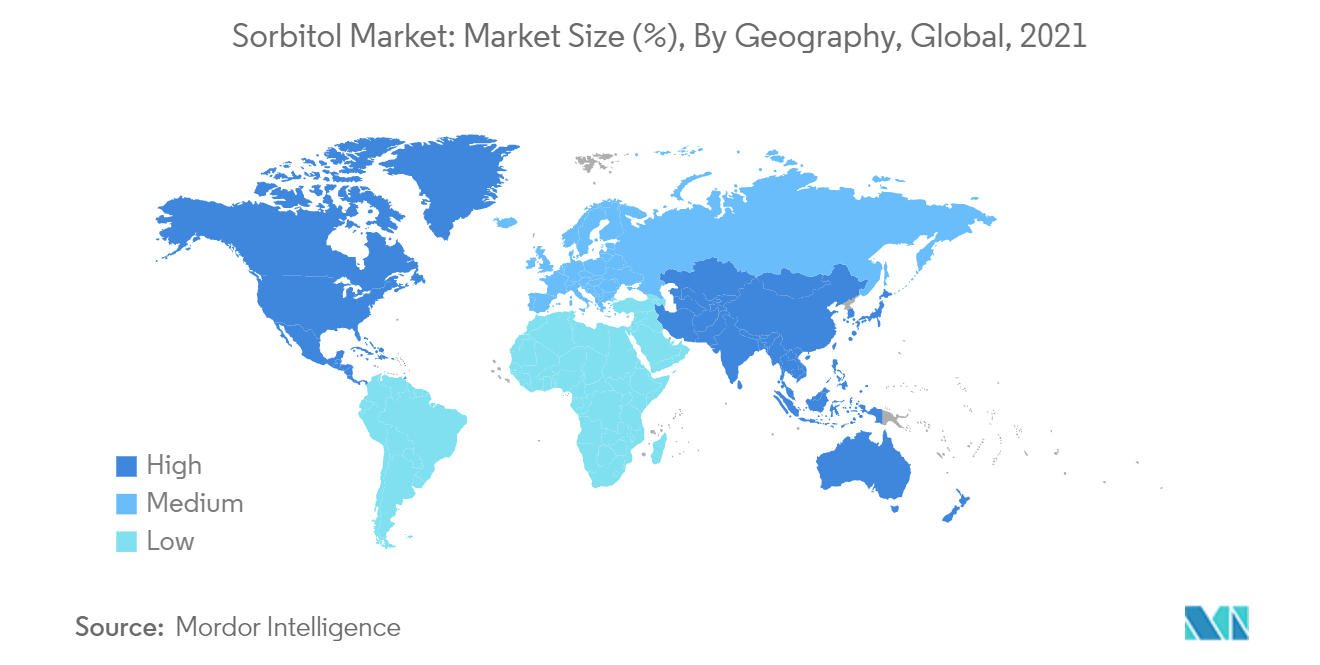

Nordamerika hält bedeutende Marktanteile

Die zunehmende Besorgnis der nordamerikanischen Bevölkerung über die gesundheitsschädlichen Auswirkungen, die durch den Verfall verpackter Waren wie Brötchen, Tiefkühldesserts und Schokolade entstehen, dürfte die Verwendung von Sorbit fördern, da es die Haltbarkeit solcher Produkte verlängert. Der Markt in den Vereinigten Staaten gilt inzwischen sowohl bei natürlichen als auch bei künstlichen Süßungsmitteln als gesättigt, was zu einem langsamen Wachstum führt. Mexiko ist ein Markt mit hohem Potenzial für natürliche und künstliche Süßstoffe. Das Land hat einen hohen Anteil fettleibiger Bevölkerung. Die Entscheidung der mexikanischen Regierung, die Steuer auf zuckerhaltige Getränke um 10 % zu erhöhen, unterstreicht ihre ernsthafte Absicht, den Zuckerkonsum zu reduzieren. Im Berichtszeitraum wurde der Zuckerkonsum durch starke Kampagnen der Regierung negativ beeinflusst, vor allem um das Bewusstsein für die schädlichen Auswirkungen von Fettleibigkeit zu schärfen. Diese Faktoren sind für den harten Wettbewerb auf dem Markt für Lebensmittelsüßstoffe im Land verantwortlich.

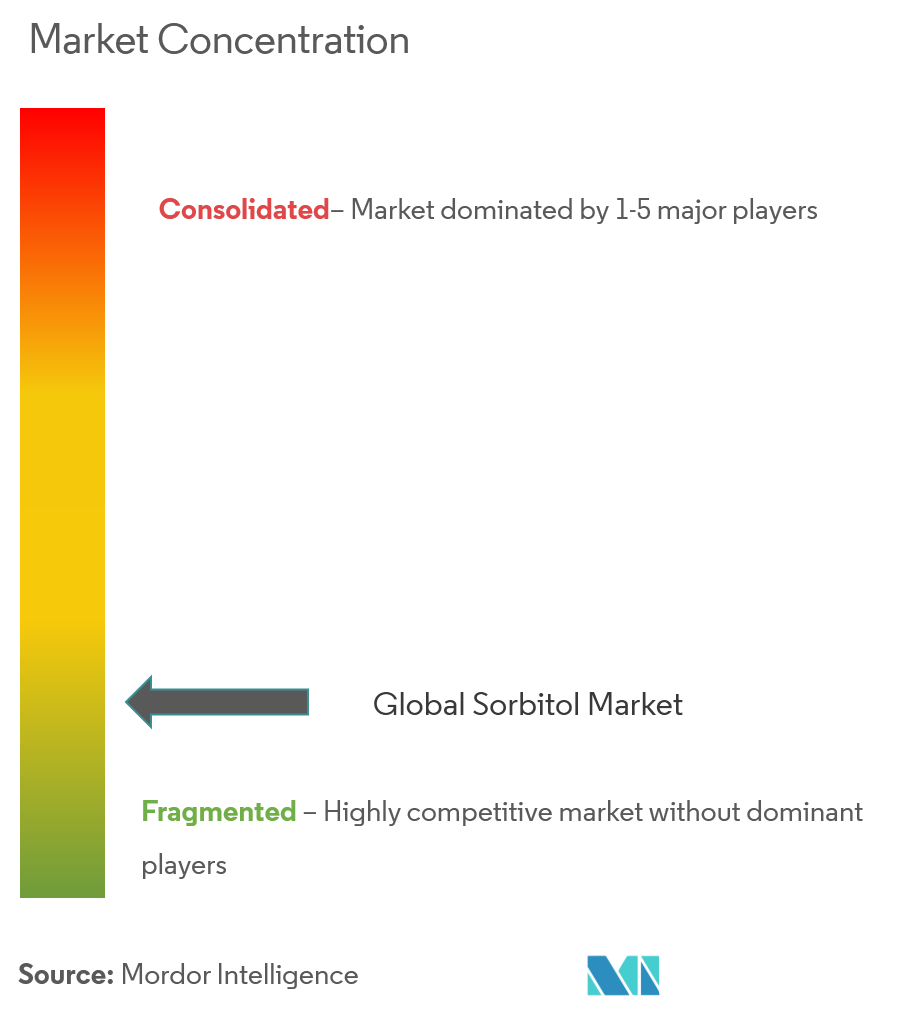

Überblick über die Sorbitol-Branche

Der globale Sorbitol-Markt ist derzeit wettbewerbsintensiv, da große Akteure wie Cargill, Merck, DuPont, Archer Daniels Midland Company, American International Foods Inc., SPI Pharma Inc. usw. vertreten sind und insgesamt den höchsten Marktanteil haben. Die starke Markentreue von Marken wie Cargill und DuPont in Schwellenländern ist der Hauptgrund dafür, dass diese Akteure auf diesen Märkten stark vertreten sind. Akquisitionen und neue Produkteinführungen sind die am meisten bevorzugten Wachstumsstrategien. Führende Unternehmen setzen auf Expansionen und Partnerschaften. Die Marktführer konzentrieren sich auf die Einführung innovativer, kalorienarmer und auf natürlichen Inhaltsstoffen basierender Produkte. Es wurden enorme Investitionen in Forschung und Entwicklung getätigt, um Produkte für spezifische Bedürfnisse zu entwickeln.

Marktführer für Sorbitol

-

Cargill Inc.

-

DuPont

-

Archer-Daniels-Midland Company

-

Roquette Freres

-

Tereos Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Sorbitol-Marktnachrichten

- Im Jahr 2021 gab die Archer Daniels Midland Company, ein weltweit führendes Unternehmen in den Bereichen Ernährung sowie landwirtschaftliche Erzeugung und Verarbeitung, heute bekannt, dass sie die Übernahme von Sojaprotein, einem führenden europäischen Anbieter gentechnikfreier Sojazutaten in Chicago, abgeschlossen hat.

- Im Jahr 2021 plant der US-amerikanische Lebensmittelverarbeiter Cargill die Übernahme des Bioindustriegeschäfts des britischen Spezialchemieherstellers Croda für rund 1 Milliarde US-Dollar, um seinen Vorstoß in den Bereich biobasierter Chemikalien in Europa, Asien und den Niederlanden fortzusetzen.

- Im Jahr 2020 hat Ingredion eine strategische Vertriebsvereinbarung mit Batory Foods unterzeichnet. Die Vereinbarung wurde für die Präsenz des Ingredion-Vertriebshändlers in Südkalifornien integriert, um Lebensmittel- und Getränkeherstellern dabei zu helfen, die Zutaten zu beschaffen, die sie für die Herstellung und Vermarktung ihrer Produkte benötigen.

Segmentierung der Sorbit-Industrie

Sorbitol, eine süß schmeckende kristalline Verbindung, die in manchen Früchten vorkommt, ist ein Zuckeralkohol, den der menschliche Körper langsam verstoffwechselt. Sorbitol wird verwendet, um Geschmack und Süße zu verleihen. Der globale Sorbit-Markt ist nach Typ in flüssiges Sorbit und Pulver-/Kristall-Sorbit unterteilt. Nach Anwendungen ist es in Süßwaren, Backwaren, Tiefkühlkost, Nahrungsergänzungsmittel, Getränke, Pharmazeutika, Kosmetika und Körperpflege unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika sowie den Nahen Osten und Afrika unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (in Mio. USD) erstellt.

| Nach Produkttyp | Flüssiges Sorbit | ||

| Pulver-/Kristallsorbit | |||

| Auf Antrag | Süßwaren | ||

| Bäckerei | |||

| Gefrorenes Essen | |||

| Nahrungsergänzungsmittel | |||

| Getränke | |||

| Arzneimittel | |||

| Kosmetik und Körperpflege | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

| Europa | Spanien | ||

| Großbritannien | |||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Südafrika | ||

| Saudi-Arabien | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Sorbitol-Marktforschung

Wie groß ist der Sorbit-Markt?

Es wird erwartet, dass die Größe des Sorbitol-Marktes im Jahr 2024 1,27 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 6,56 % bis 2029 auf 1,75 Milliarden US-Dollar wachsen wird.

Wie groß ist der Sorbitol-Markt derzeit?

Im Jahr 2024 wird die Größe des Sorbitol-Marktes voraussichtlich 1,27 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Sorbitol-Markt?

Cargill Inc., DuPont, Archer-Daniels-Midland Company, Roquette Freres, Tereos Group sind die wichtigsten Unternehmen, die auf dem Sorbitol-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Sorbitol-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Sorbitol-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Sorbitol-Markt.

Welche Jahre deckt dieser Sorbitol-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Sorbitol-Marktes auf 1,19 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Sorbitol-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Sorbitol-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Bericht der Sorbit-Industrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Sorbit im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Sorbit-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.