Marktanalyse für Sonarsysteme und -technologie

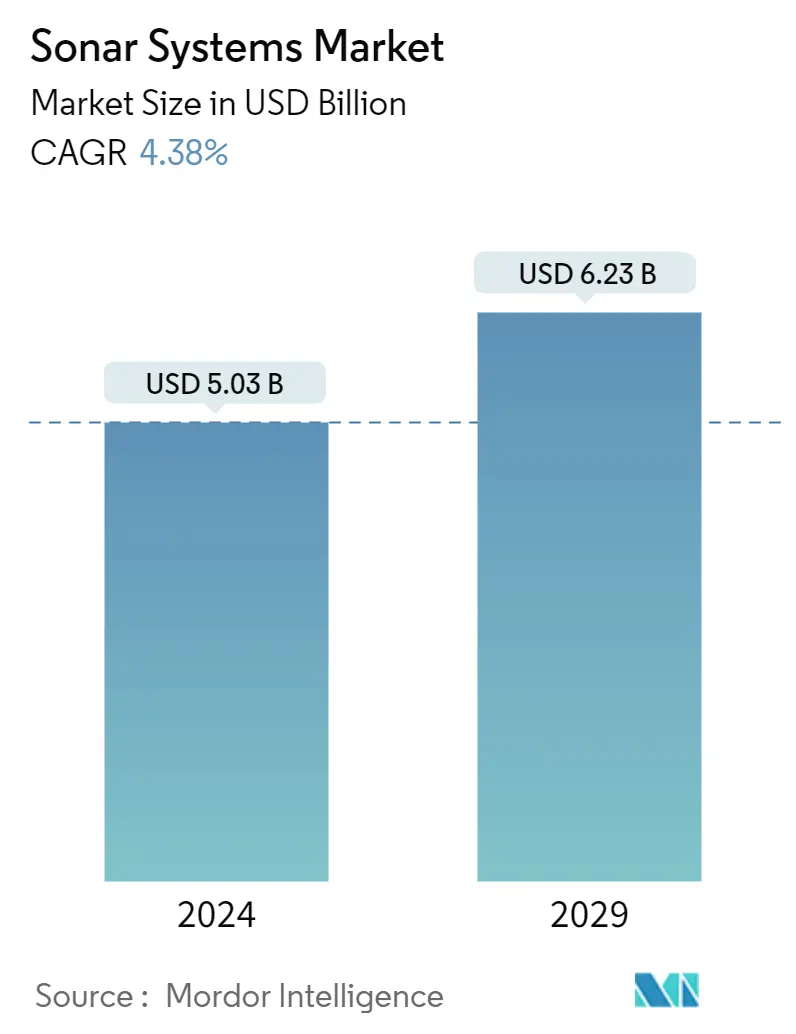

Die Marktgröße für Sonarsysteme wird im Jahr 2024 auf 5,03 Milliarden US-Dollar geschätzt und soll bis 2029 6,23 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 4,38 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt für Sonarsysteme wird durch die Einführung aktiver Sonarsysteme durch die Seestreitkräfte vorangetrieben, um die Fähigkeiten zur U-Boot-Kriegsführung zu verbessern, und es wird erwartet, dass der zunehmende Einsatz von Sonarbojen in taktischen Verteidigungsprogrammen das Wachstum des Marktes während der Prognose ankurbeln wird Zeitraum.

Darüber hinaus wird das Wachstum bei hochauflösender Bildgebung zur Kartierung des Meeresbodens in Verbindung mit der Beschaffung neuer Schiffe und U-Boote, die mit fortschrittlicher Sonartechnologie ausgestattet sind, sowie der Aufrüstung bestehender Schiffe mit Sonarfähigkeiten der nächsten Generation ebenfalls dazu führen, dass das Marktwachstum vorangetrieben wird Zukunft.

Andererseits könnten Faktoren wie teure Installations- und Wartungskosten neuer Sonartechnologien das Wachstum des Marktes dämpfen.

Darüber hinaus wird der zunehmende Einsatz der 3D-Drucktechnologie zum Aufbau eines 3D-gedruckten Sonarsystems den Marktteilnehmern neue Möglichkeiten eröffnen, da dies ein schnelles Prototyping und die Herstellung anspruchsvoller Sonarsysteme in kürzerer Zeit ermöglichen würde.

Markttrends für Sonarsysteme und -technologie

Das Verteidigungssegment wird im Prognosezeitraum das höchste Wachstum verzeichnen

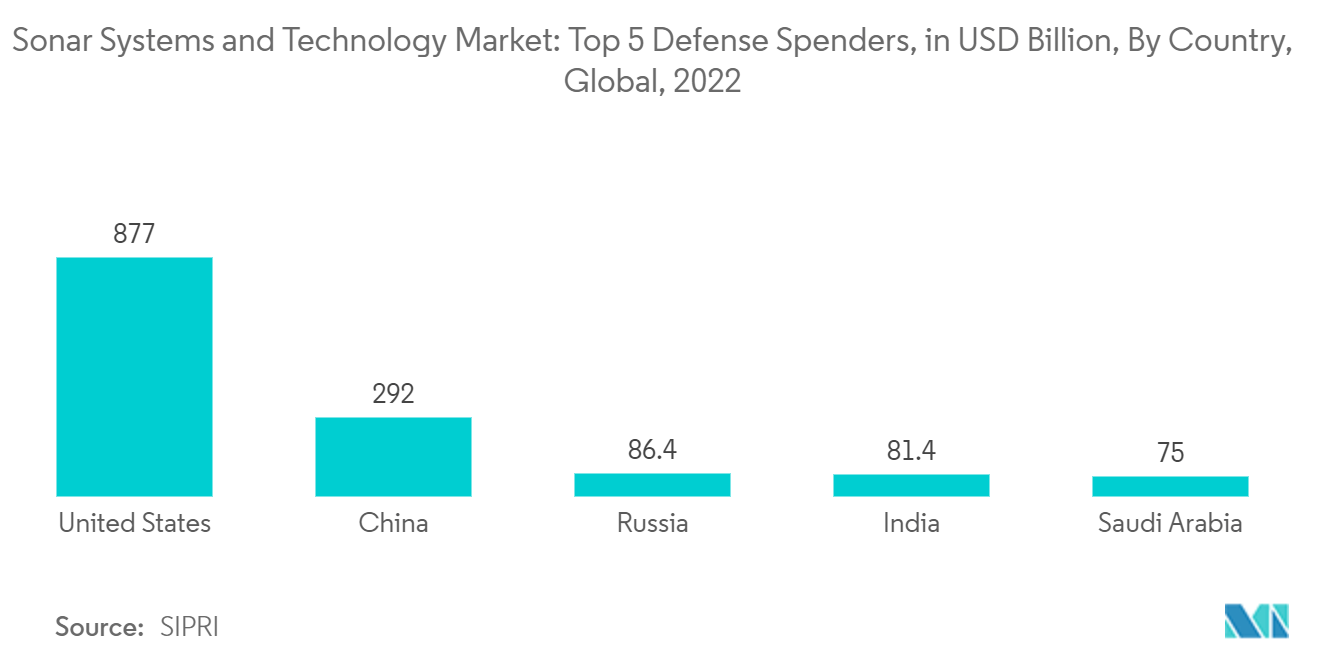

Die weltweit steigenden Verteidigungsausgaben für den Erwerb neuer und fortschrittlicher Sonarsysteme zur Steigerung der Leistungsfähigkeit von Marineschiffen sowie wachsende militärische Beschaffungsprogramme zur Anschaffung neuer Schiffe und U-Boote sind einige der Faktoren, die das Marktwachstum im Prognosezeitraum antreiben werden.

Der weltweite Anstieg der Militärausgaben hat dazu geführt, dass verschiedene Verteidigungskräfte weltweit Marineschiffe mit einer neuen Generation von Sonarsystemen nachrüsten, um ihre Fähigkeiten zu erhöhen und sich bei modernen Kriegseinsätzen einen Wettbewerbsvorteil zu verschaffen. Nach Angaben des Stockholm International Peace Research Institute (SIPRI) machten die US-Verteidigungsausgaben im Jahr 2022 in Höhe von 877 Milliarden US-Dollar fast 40 % der weltweiten Verteidigungsausgaben (2,2 Billionen US-Dollar) aus.

Auf der anderen Seite gab es erhebliche Fortschritte bei den Beschaffungsprogrammen der globalen Verteidigungsindustrie für den Erwerb neuer Schiffe und U-Boote, die mit fortschrittlichen Sonarsystemen ausgestattet sind. Beispielsweise gab Taiwan im September 2023 bekannt, dass es im Rahmen seines milliardenschweren Indigenous Defense Submarine (IDS)-Programms seinen ersten selbst entwickelten U-Boot-Prototyp namens Hai Kun auf den Markt gebracht habe. Darüber hinaus soll das neu gestartete U-Boot einen Preis von 1,54 Milliarden US-Dollar haben und bis Ende 2024 an die taiwanesische Marine ausgeliefert werden. Das U-Boot soll mit einer neuen Generation von Sonarsystemen ausgestattet sein, die von den USA entwickelt wurden.

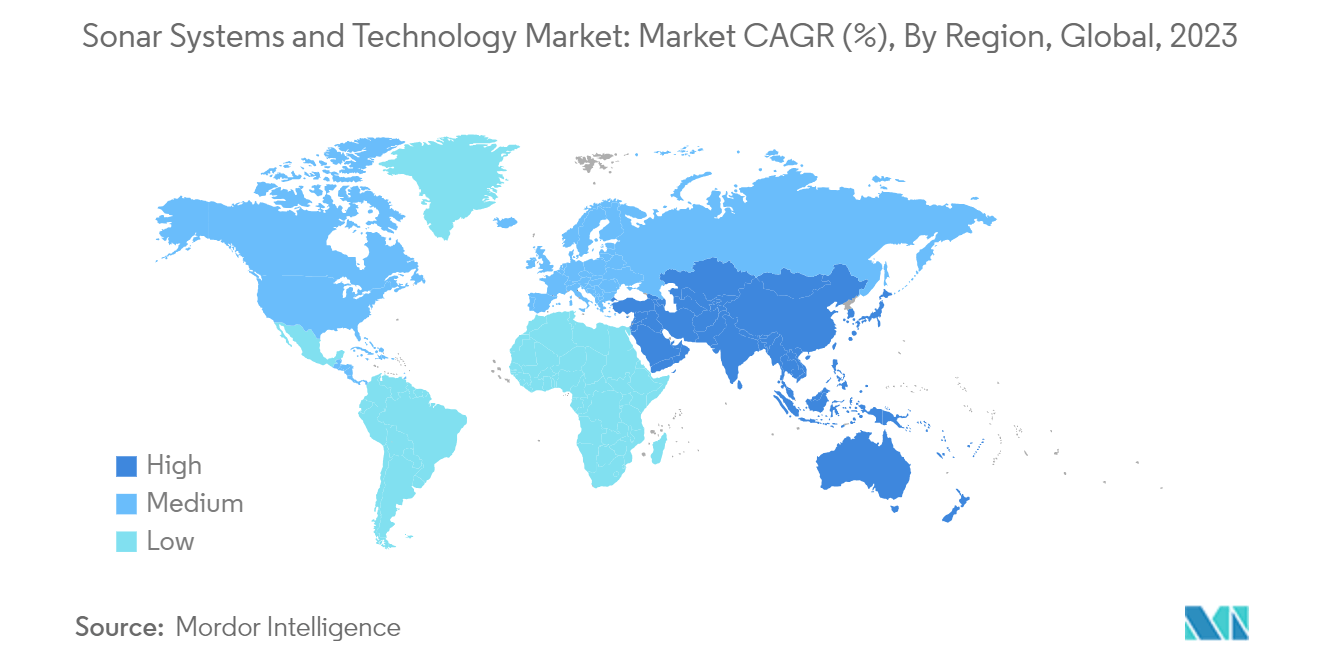

Asien-Pazifik wird im Prognosezeitraum den Markt dominieren

Das geopolitische Szenario in der Region Asien-Pazifik hat sie zu einem Brennpunkt beispielloser Scharmützel und bewaffneter Auseinandersetzungen gemacht, und dies hat dazu geführt, dass verschiedene Länder in der Region ein Wachstum bei den Verteidigungsausgaben sowie eine erhebliche Entwicklung bei der Beschaffung verzeichnen konnten fortschrittlicher Sonartechnologien zur Verbesserung der Verteidigungsfähigkeiten der Seestreitkräfte.

Beispielsweise gab Kraken Robotics im Juni 2023 bekannt, dass sie dabei sind, ihre hochauflösende Sonarausrüstung zur Kartierung des Meeresbodens namens Katfish zusammen mit Wartungsoptionen wie Schulung, Ersatzteilen und operativer Unterstützung an eine nicht genannte Verteidigungsmarine mit Sitz in der USA zu liefern Asien-Pazifik-Region im Rahmen eines Vertrags im Wert von 9,5 Millionen US-Dollar. Darüber hinaus umfasst die Lieferung der Ausrüstung auch Schleppsonare mit synthetischer Apertur sowie autonome Start- und Bergungssysteme und soll bis 2023 abgeschlossen sein. Darüber hinaus wird das KATFISH-Sonarsystem an Bord des Schiffes integriert, wie von der nicht genannten Verteidigungsmarine beschlossen Gewalt.

Andererseits gab es in verschiedenen Ländern im asiatisch-pazifischen Raum erhebliche Entwicklungen im Hinblick auf neue Sonartechnologien. Beispielsweise gab China im März 2023 bekannt, dass es ein neues kachelförmiges Gerät entwickelt hat, das die Sonarfrequenz des Feindes analysieren und gegensätzliche Schallwellen erzeugen kann, was dazu führt, dass der feindliche Sonarbetreiber das U-Boot-Geräusch mit Wassergeräuschen verwechselt und dadurch die Sonarfrequenz des Feindes beeinträchtigt Fähigkeit der feindlichen U-Boot-Betreiber, U-Boote gegnerischer Truppen zu entdecken und zu lokalisieren.

Branchenüberblick über Sonarsysteme und -technologie

Der Markt für Sonarsysteme und -technologie ist fragmentiert und wird von verschiedenen Akteuren dominiert. Zu den Hauptakteuren auf dem Markt für Sonarsysteme und -technologie gehören unter anderem Northrop Grumman Corporation, THALES, ThyssenKrupp AG, Lockheed Martin Corporation und General Dynamics Corporation.

Verschiedene Marktteilnehmer investieren erheblich in die Forschung und Entwicklung fortschrittlicher Sonartechnologien, die dazu beitragen werden, die Fähigkeiten von Marineschiffen zu verbessern. Darüber hinaus arbeiten verschiedene Akteure mit Verteidigungskräften weltweit zusammen, um die militärischen Anforderungen zu verstehen und Spitzentechnologien wie einziehbare Sonarsysteme für Schiffe zu entwickeln, die in seichten Gewässern operieren, und arbeiten gleichzeitig an der Geschäftsausweitung. Darüber hinaus wird erwartet, dass die wachsende globale Präsenz internationaler Unternehmen in Verbindung mit den zunehmenden Investitionen dieser Unternehmen in neue Technologien im Vergleich zu ihren regionalen Pendants dazu führen wird, dass die internationalen Unternehmen in den kommenden Jahren ihren Marktanteil auf dem Weltmarkt erheblich steigern werden.

Marktführer bei Sonarsystemen und -technologie

-

THALES

-

ThyssenKrupp AG

-

Lockheed Martin Corporation

-

General Dynamics Corporation

-

Northrop Grumman Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zu Sonarsystemen und -technologie

Im November 2023 gab LIG NEX1, ein südkoreanischer Verteidigungshersteller, den Abschluss der technischen Aufgaben für das Conformal Array Sonar Technology Development Program für U-Boote bekannt.

Im November 2022 gab die indische Organisation für Verteidigungsforschung und -entwicklung (DRDO) den Start des Rumpfmoduls der Einrichtung Submersible Platform for Acoustic Characterization Evaluation (SPACE) im Naval Physical Oceanographic Laboratory (NPOL) mit Sitz in Kochi bekannt. Die hochmoderne Test- und Evaluierungsanlage wurde für den Einsatz durch die indische Marine für ihre verschiedenen Plattformen, darunter Schiffe und U-Boote, entwickelt.

Branchensegmentierung für Sonarsysteme und -technologie

Sonar, was sich auf Schallnavigation und Entfernungsmessung bezieht, ist ein Gerät, das dabei hilft, Objekte zu erkennen, die sich unter Wasser befinden, indem es hochfrequente Schallwellen nutzt. Darüber hinaus werden die Schallwellen von einem Wandler gesendet, die nach dem Auftreffen auf ein Objekt unter Wasser zum Wandler zurückgesendet werden.

Der Markt für Sonarsysteme und -technologie ist nach Anwendung, Technologie und Geografie segmentiert. Je nach Anwendung ist der Markt in Verteidigung und Handel unterteilt. Technisch gesehen ist der Markt in aktives Sonar und passives Sonar unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen für den Sonarsystem- und Technologiemarkt in wichtigen Ländern in verschiedenen Regionen ab. Für jedes Segment wird die Marktgröße in Wert (USD) angegeben.

| Anwendung | Verteidigung | ||

| Kommerziell | |||

| Technologie | Aktives Sonar | ||

| Passives Sonar | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Deutschland | |||

| Frankreich | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Rest des asiatisch-pazifischen Raums | |||

| Lateinamerika | Brasilien | ||

| Mexiko | |||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung zu Sonarsystemen und -technologie

Wie groß ist der Sonarsystemmarkt?

Die Marktgröße für Sonarsysteme wird im Jahr 2024 voraussichtlich 5,03 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 4,38 % auf 6,23 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Sonarsysteme derzeit?

Im Jahr 2024 wird die Marktgröße für Sonarsysteme voraussichtlich 5,03 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Sonarsysteme-Markt?

THALES, ThyssenKrupp AG, Lockheed Martin Corporation, General Dynamics Corporation, Northrop Grumman Corporation sind die wichtigsten Unternehmen, die auf dem Sonarsystemmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Sonarsystem-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Sonarsysteme-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Sonarsystemmarkt.

Welche Jahre deckt dieser Sonarsysteme-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Sonarsystemmarktes auf 4,81 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Sonarsystemmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Sonarsystemmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Defense Reports

Popular Aerospace & Defense Reports

Branchenbericht zu Sonarsystemen und -technologie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Sonarsystemen und -technologie im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Sonarsystemen und -technologie umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.