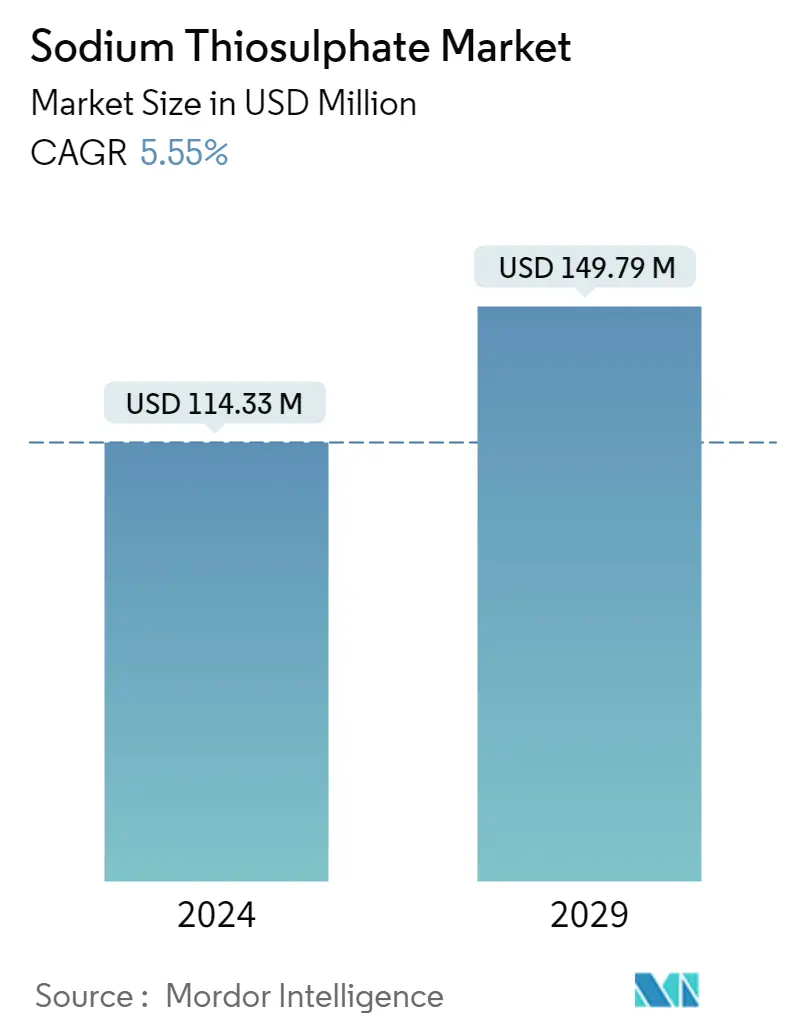

Marktgröße für Natriumthiosulfat

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 114.33 Millionen |

| Marktgröße (2029) | USD 149.79 Millionen |

| CAGR(2024 - 2029) | 5.55 % |

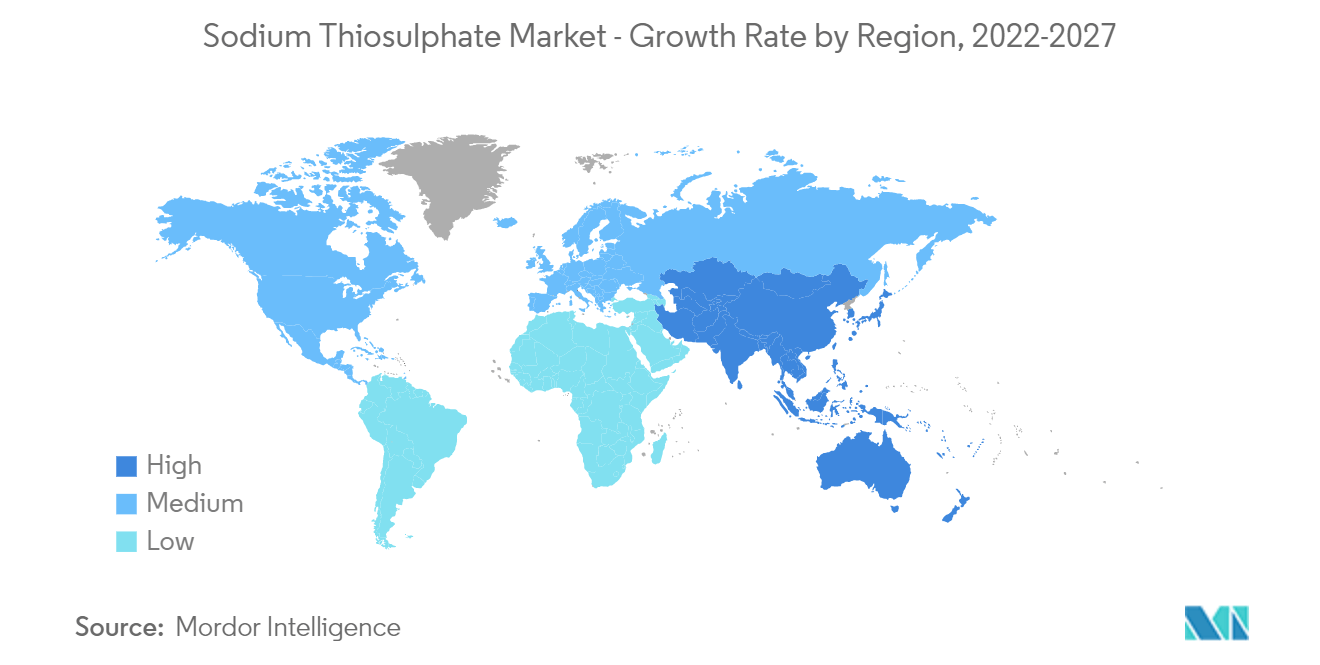

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Natriumthiosulfat

Die Größe des Natriumthiosulfat-Marktes wird im Jahr 2024 auf 114,33 Millionen US-Dollar geschätzt und soll bis 2029 149,79 Millionen US-Dollar erreichen, was einem jährlichen Wachstum von 5,55 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie wirkte sich aufgrund von Lieferketten- und Marktstörungen auf den Natriumthiosulfat-Markt aus. Im Zeitraum 2021–2022 erholte sich der Markt jedoch wieder.

- Kurzfristig sind der zunehmende Einsatz der Goldlaugung und der zunehmende Einsatz in pharmazeutischen Anwendungen einige treibende Faktoren, die die Marktnachfrage stimulieren.

- Andererseits dürften Bedenken hinsichtlich der Nebenwirkungen der intravenösen Verabreichung das Marktwachstum behindern.

- Der zunehmende Einsatz von Natriumthiosulfat in der medizinischen Industrie dürfte in den kommenden Jahren Chancen für den Markt schaffen.

- Es wird erwartet, dass die Region Asien-Pazifik den Markt dominiert und im Prognosezeitraum wahrscheinlich die höchste CAGR verzeichnen wird.

Markttrends für Natriumthiosulfat

Zunehmender Einsatz in der Wasseraufbereitung

- Natriumthiosulfat kann als Dichlorierungsmittel für Schwimmbäder, Aquarien und Wasseraufbereitungsanlagen verwendet werden, um abgesetztes Rückspülwasser aufzubereiten, bevor es in Flüsse eingeleitet wird. Natriumthiosulfat ist ein Reduktionsmittel oder Antioxidans, das freie Radikale neutralisiert.

- Natriumthiosulfatflüssigkeit wird in Ballastwasseraufbereitungssystemen verwendet, die durch Elektrolyse arbeiten und Natriumhypochlorit als Desinfektionsmittel verwenden. Es wirkt als Neutralisierungsmittel und entchlort das Ballastwasser, bevor es ins Meer eingeleitet wird.

- Natriumthiosulfat fördert die Qualität des Trinkwassers, indem es Chlor oder Fluor entfernt. Außerdem fördert Natriumthiosulfatkristallin die Entgiftung des Körpers, indem es Schwefel bereitstellt, um Chlor und Fluor im Wasser oder im Körper zu neutralisieren.

- Die Versorgung der Haushalte mit reinem Wasser ist eine der Hauptanforderungen aller Regierungen. Die zunehmende Verknappung von Trinkwasser in Verbindung mit der wachsenden Bevölkerung und dem steigenden Wasserbedarf ist das Hauptanliegen, das die Nachfrage nach Natriumthiosulfat für Wasseraufbereitungsanwendungen weltweit antreibt.

- Mit der 2030 Water Resources Group plant der Council on Energy, Environment Water (CEEW), das Abwassermanagement in Indien zu verbessern und private Investitionen in Hersteller von Wasseraufbereitungschemikalien zu erhöhen, um Abwasseraufbereitungsanlagen und Rohstoffe zu bauen.

- Aufgrund all dieser Faktoren könnte der Natriumthiosulfat-Markt im Prognosezeitraum weltweit wachsen.

Es wird erwartet, dass die Region Asien-Pazifik den Markt dominieren wird

- Es wird geschätzt, dass die Region Asien-Pazifik im Prognosezeitraum den Natriumthiosulfat-Markt dominieren wird. Es wird erwartet, dass die steigende Nachfrage nach dem Wasseraufbereitungssektor in Ländern wie China, Indien, Japan und ASEAN das Marktwachstum vorantreiben wird.

- Natriumthiosulfat wird häufig zur Goldgewinnung verwendet. China ist der größte Goldproduzent weltweit. Nach Angaben des World Gold Council produzierte China im Jahr 2021 332 Tonnen Gold, was etwa 9,3 % der gesamten Weltproduktion ausmacht.

- Im Dezember 2021 schloss das Umweltdienstleistungsunternehmen China Everbright Water ein Abwasseraufbereitungsprojekt am Ji'nan International Center for Medical Sciences in Shandong, China, im Wert von 319,5 Millionen CNY (~49,51 Millionen US-Dollar) ab. Es wird erwartet, dass das Unternehmen hauptsächlich Abwasserbehandlungsdienste für das kommunale Abwasser erbringt, das in den Gebieten Taipinghe, Meili und Emei im Gebiet des Ji'nan Medical Center anfällt. Das Projekt hat eine Konzessionslaufzeit von 30 Jahren, einschließlich einer einjährigen Bauzeit.

- In Indien wurden im Rahmen der im Oktober 2021 gestarteten Swachh Bharat Mission (Urban) 2.0 15.883 Crore INR (~2.148,18 Millionen US-Dollar) an Staaten/UTs für die Abwasser- oder Brauchwasserbewirtschaftung, einschließlich STPs und FSTPs (Fäkalienschlammbehandlungsanlagen), bereitgestellt..

- Darüber hinaus kündigte die indische Regierung im Unionshaushalt 2022 ein Paket von 60 Lakh Crore INR (~8,11,5 Milliarden US-Dollar) an, um jeden Haushalt mit Trinkwasser zu versorgen und so die Nachfrage nach Natriumthiosulfat im Land anzukurbeln.

- Aufgrund all dieser Faktoren wird erwartet, dass der Markt für Natriumthiosulfat in der Region im Prognosezeitraum stetig wächst.

Überblick über die Natriumthiosulfat-Branche

Der Natriumthiosulfat-Markt ist teilweise fragmentiert. Zu den Hauptakteuren auf dem Markt gehören unter anderem INEOS, Liyang Qingfeng Fine Chemical Co. Ltd, Changsha Weichuang Chemical Co. Ltd, Haimen Wuyang Chemical Industry Co. Ltd und Nissei Corporation (nicht in einer bestimmten Reihenfolge).

Marktführer für Natriumthiosulfat

-

INEOS

-

Liyang Qingfeng Fine chemical Co. Ltd

-

Changsha Weichuang Chemical Co. Ltd.

-

Haimen Wuyang Chemical Industry Co. Ltd.

-

Nissei Corporation

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Natriumthiosulfat

- September 2022 Fennec Pharmaceuticals Inc. gibt die Zulassung von PEDMARK durch die US-amerikanische Food and Drug Administration (FDA) bekannt. Diese Zulassung macht die Injektion des Unternehmens zur ersten und einzigen von der FDA zugelassenen Behandlung für Hörverlust bei pädiatrischen Krebspatienten.

- August 2022 Fennec Pharmaceuticals Inc. unterzeichnete eine Investitionsvereinbarung mit Petrichor Healthcare Capital Management und schloss wie bereits angekündigt den ersten Abschluss von vorrangig besicherten Schuldscheindarlehen im Wert von 5 Millionen US-Dollar ab. Gemäß den Bedingungen der Investitionsvereinbarung würde Fennec Pharmaceuticals von Petrichor zusätzliche Mittel in Höhe von 20 Millionen US-Dollar erhalten, wenn die mögliche Zulassung von PEDMARK (einer auf Natriumthiosulfat basierenden Formulierung) durch die US-amerikanische Lebensmittel- und Arzneimittelbehörde (FDA) bis zum 30. September abgeschlossen ist. 2022.

Natriumthiosulfat-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Zunehmender Einsatz in der Goldlaugung

4.1.2 Zunehmender Einsatz in pharmazeutischen Anwendungen

4.2 Einschränkungen

4.2.1 Bedenken hinsichtlich der Nebenwirkungen der intravenösen Verabreichung von Natriumthiosulfat

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße im Wert)

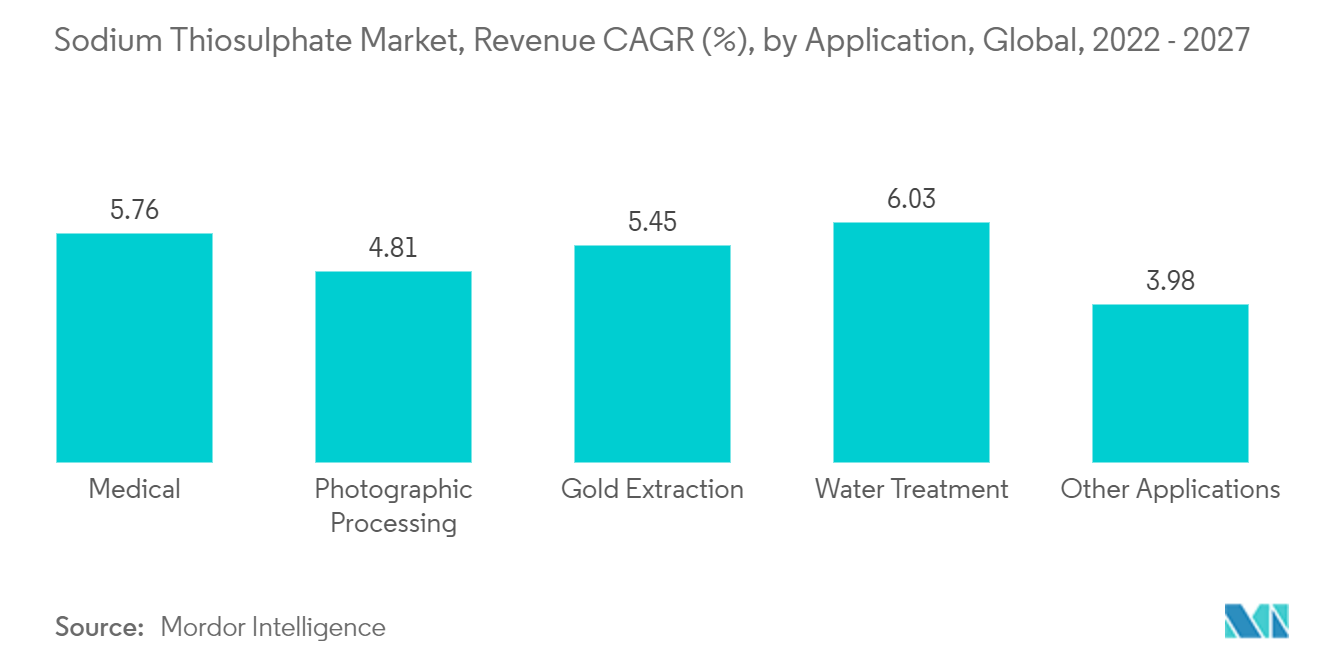

5.1 Auf Antrag

5.1.1 Medizinisch

5.1.2 Fotografische Verarbeitung

5.1.3 Goldgewinnung

5.1.4 Wasserversorgung

5.1.5 Andere Anwendungen

5.2 Nach Geographie

5.2.1 Asien-Pazifik

5.2.1.1 China

5.2.1.2 Indien

5.2.1.3 Japan

5.2.1.4 Südkorea

5.2.1.5 Rest des asiatisch-pazifischen Raums

5.2.2 Nordamerika

5.2.2.1 Vereinigte Staaten

5.2.2.2 Kanada

5.2.2.3 Mexiko

5.2.3 Europa

5.2.3.1 Deutschland

5.2.3.2 Großbritannien

5.2.3.3 Italien

5.2.3.4 Frankreich

5.2.3.5 Rest von Europa

5.2.4 Südamerika

5.2.4.1 Brasilien

5.2.4.2 Argentinien

5.2.4.3 Rest von Südamerika

5.2.5 Naher Osten und Afrika

5.2.5.1 Saudi-Arabien

5.2.5.2 Südafrika

5.2.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen, Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktranking-Analyse

6.3 Von wichtigen Akteuren übernommene Strategien

6.4 Firmenprofile

6.4.1 Ampak Chemicals Inc.

6.4.2 Changsha Weichuang Chemical Co. Ltd

6.4.3 Esseco SRL

6.4.4 Fennec Pharmaceuticals

6.4.5 Haimen Wuyang Chemical Industry Co. Ltd

6.4.6 Ineos

6.4.7 Lakshmi Chemical Industries

6.4.8 Liyang Qingfeng Fine Chemical Co. Ltd

6.4.9 Nilkanth Organics

6.4.10 Nissei Corporation

6.4.11 Sankyo Kasei Co. Ltd

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Neue Verwendung von Natriumthiosulfat in der medizinischen Industrie

Segmentierung der Natriumthiosulfat-Industrie

Natriumthiosulfat (Natriumthiosulfat) ist eine anorganische Verbindung, die durch Erhitzen von Schwefel mit wässriger Natriumhydroxid- oder wässriger Natriumsulfitlösung hergestellt wird. Der Natriumthiosulfat-Markt ist nach Anwendung und Geografie segmentiert. Je nach Anwendung ist der Markt in medizinische, fotografische Verarbeitung, Goldgewinnung, Wasseraufbereitung und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognose für den Natriumthiosulfat-Markt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognose auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Auf Antrag | ||

| ||

| ||

| ||

| ||

|

| Nach Geographie | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Natriumthiosulfat-Marktforschung

Wie groß ist der Natriumthiosulfat-Markt?

Es wird erwartet, dass die Marktgröße für Natriumthiosulfat im Jahr 2024 114,33 Millionen US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 5,55 % bis 2029 auf 149,79 Millionen US-Dollar wachsen wird.

Wie groß ist der Natriumthiosulfat-Markt derzeit?

Im Jahr 2024 wird die Marktgröße für Natriumthiosulfat voraussichtlich 114,33 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Natriumthiosulfat-Markt?

INEOS, Liyang Qingfeng Fine chemical Co. Ltd, Changsha Weichuang Chemical Co. Ltd., Haimen Wuyang Chemical Industry Co. Ltd., Nissei Corporation sind die wichtigsten Unternehmen, die auf dem Natriumthiosulfat-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Natriumthiosulfat-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Natriumthiosulfat-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Natriumthiosulfat-Markt.

Welche Jahre deckt dieser Natriumthiosulfat-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Natriumthiosulfat-Marktes auf 108,32 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße von Natriumthiosulfat für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße von Natriumthiosulfat für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über Natriumthiosulfat

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Natriumthiosulfat im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Natriumthiosulfat-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.