Marktanalyse für Natriumcyanid

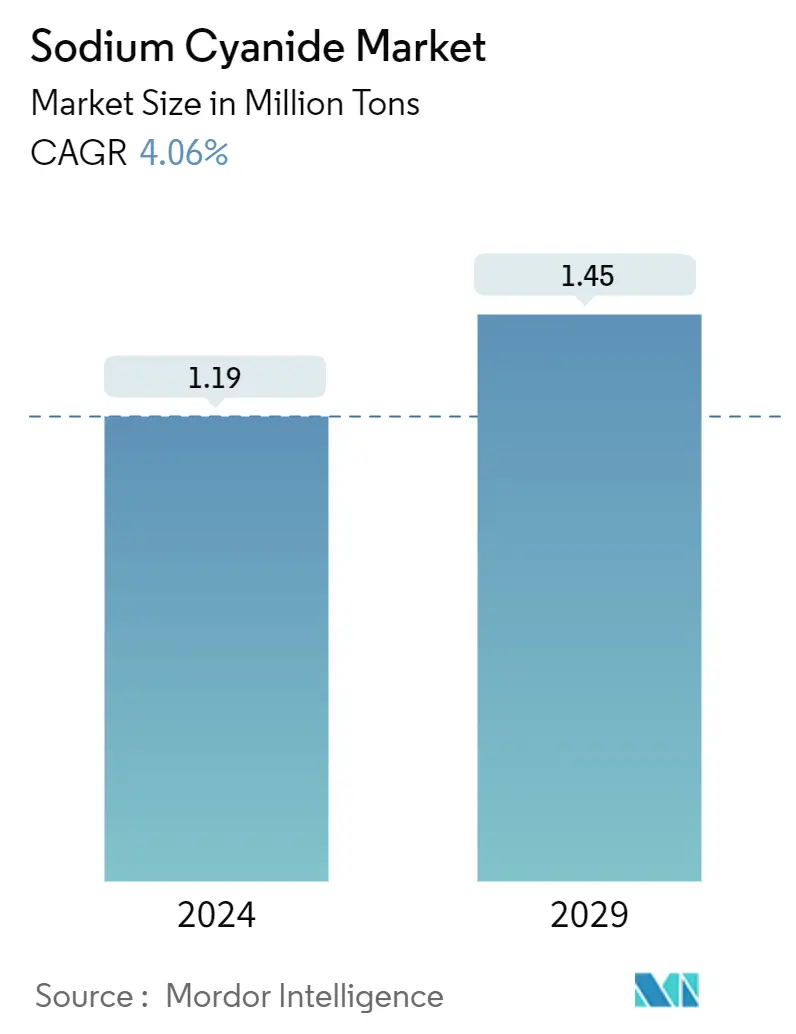

Die Größe des Natriumcyanid-Marktes wird im Jahr 2024 auf 1,19 Millionen Tonnen geschätzt und soll bis 2029 1,45 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 4,06 % im Prognosezeitraum (2024–2029) entspricht.

Die Auswirkungen von COVID-19 auf den globalen Natriumcyanid-Markt wurden weitgehend aufgehoben und der Markt erreichte nun das Niveau vor der Pandemie.

- Mittelfristig sind die zunehmenden Bergbauaktivitäten in Kanada und Mexiko sowie die Nachfrage aus der Goldbergbauindustrie die wesentlichen Treiber für das Wachstum des untersuchten Marktes.

- Andererseits behindern die Toxizität von Natriumcyanid und die Entwicklung von Ersatzstoffen für die Goldgewinnung das Wachstum des untersuchten Marktes.

- Die Entdeckung neuer Minen dürfte den Marktteilnehmern im Prognosezeitraum lukrative Möglichkeiten bieten.

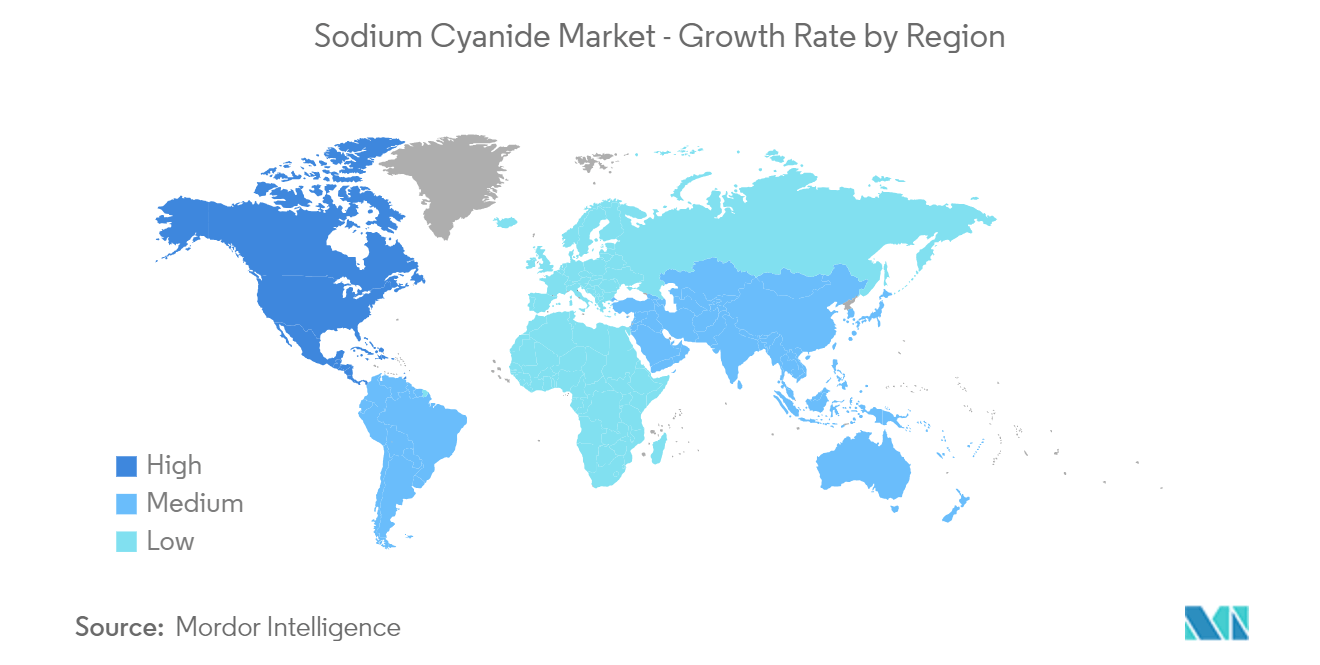

- Aufgrund der wachsenden Bergbauaktivitäten in der Region dominierte der asiatisch-pazifische Raum den Markt und eine starke Nachfrage aus der Endverbraucherindustrie trieb das Wachstum an.

Markttrends für Natriumcyanid

Bergbausegment soll die Marktnachfrage dominieren

- Ein Großteil des weltweit produzierten Natriumcyanids wird im Bergbau und in der Metallurgie, insbesondere bei der Gewinnung von Gold und Silber, verwendet. Es handelt sich um eine der wirtschaftlichsten, am einfachsten zu verarbeitenden und ökologisch nachhaltigsten Technologien für die Goldverarbeitung.

- Typischerweise wird Gold aus seinem Erz mit Natriumcyanid durch Auslaugen gewonnen. Das Erz wird mithilfe von Industriemaschinen zu einem feinen Pulver zerkleinert. Anschließend wird der Staub zu einer Natriumcyanidlösung (NaCN) gegeben und verarbeitet.

- Kanada gehört 2022 zu den vier größten Goldproduzenten, hinter China, Australien und Russland. Laut USGS-Statistik lag die Produktion des Landes im Jahr 2022 bei rund 220 Tonnen, was etwa 7 % der weltweiten Produktion entspricht. Das Produktionswachstum war hauptsächlich auf die erhöhte Produktion in den Minen Detour Lake, Canadian Malartic, Meadowbank Complex, Meliadine, Eagle Gold und Young-Davidson zurückzuführen.

- Verschiedene große Bergbauunternehmen streben eine Präsenz in Kanada an, und im Land laufen mehrere fortgeschrittene Projekte mit Machbarkeitsstudien für zukünftige Investitionen. Darüber hinaus ergreift die kanadische Regierung verschiedene Initiativen, um mehr Investoren für die Erschließung unerschlossener Bodenschätze zu gewinnen.

- Abgesehen von der nordamerikanischen Region gibt es in Afrika reichlich Bodenschätze, was es zu einem Zentrum für die globale Bergbauindustrie macht. Neben Südafrika, einem wichtigen Bergbausektor, gibt es in Ländern wie Ghana, Mali und Burkina Faso schnell wachsende Bergbauindustrien.

- Alle oben genannten Gründe sind dafür verantwortlich, dass das Bergbausegment im Prognosezeitraum den Natriumcyanid-Markt dominiert.

Asien-Pazifik-Region wird den Markt dominieren

- Der asiatisch-pazifische Raum dominierte den Weltmarktanteil. Aufgrund der starken Nachfrage aus der Goldgewinnung und der chemischen Industrie stieg die Nachfrage nach Natriumcyanid im asiatisch-pazifischen Raum, vor allem in China, schneller an.

- China ist der größte Goldproduzent mit einem Anteil von etwa 9 % am gesamten weltweit produzierten Gold. Nach Angaben des World Gold Council stieg die Minenproduktion in China um 42 Tonnen (13 %) auf 374 Tonnen. Dies liegt daran, dass sich der Bergbau in der Provinz Shandong nach weit verbreiteten Sicherheitsunterbrechungen für den größten Teil des Jahres 2021 wieder normalisiert hat.

- Darüber hinaus ist China der zweitgrößte Produzent von Kupfer, Bauxit, Mangan, Kobalt und Silber. Es werden auch Edelsteindiamanten, Chrom und Holz hergestellt.

- Solche Faktoren werden im Prognosezeitraum wahrscheinlich die Nachfrage nach Natriumcyanid in China ankurbeln.

- Dem USGS-Bericht zufolge produzierte die australische Goldindustrie im Jahr 2022 320 Tonnen abgebauten Gold, was einem Anstieg von 1,5 % gegenüber dem Vorjahr entspricht. Es wird geschätzt, dass das Land in Kürze die Produktion Chinas übertreffen wird, vor allem aufgrund der Expansionspläne.

- Da Indonesien darüber hinaus über riesige Mineralreserven verfügt, fördert die Regierung Investitionen, indem sie in- und ausländischen Investoren attraktive Möglichkeiten bietet. Zu den Zielmineralien gehören Gold, Bauxit, Kupfer, Silber, Zinn und vor allem Nickel (aufgrund seiner zunehmenden Anwendung in der Batterietechnologie).

- Angesichts all dieser Anwendungen und der robusten Nachfrage in der Region wird daher erwartet, dass der asiatisch-pazifische Raum im Prognosezeitraum der größte Markt sein wird.

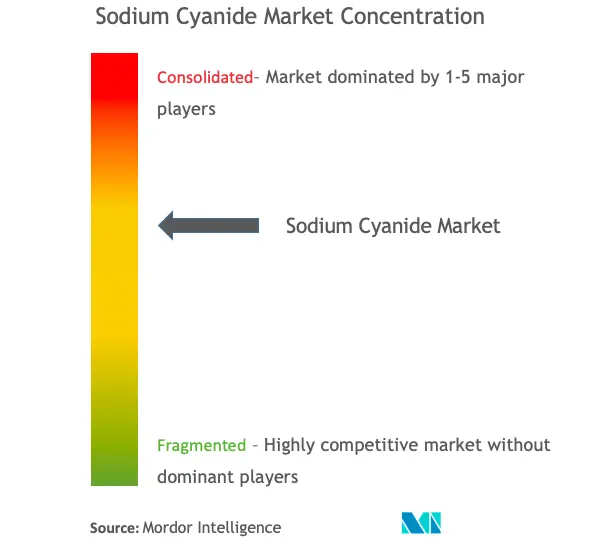

Überblick über die Natriumcyanid-Branche

Der Natriumcyanid-Markt ist konsolidiert, wobei die Top-10-Player über 60 % des Anteils an Produktionskapazitäten ausmachen. Zu den bemerkenswerten Marktteilnehmern (nicht in einer bestimmten Reihenfolge) gehören Cyanco International LLC, Malion New Materials, Draslovka, Australian Gold Reagents Pty Ltd. und Anhui Shuguang Chemical Group.

Marktführer für Natriumcyanid

-

Malion New Materials

-

Draslovka

-

Cyanco International LLC

-

Australian Gold Reagents Pty Ltd

-

Anhui Shuguang Chemical Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Die neueste Entwicklung

Die jüngsten Entwicklungen bei den wichtigsten Marktteilnehmern werden in der vollständigen Studie behandelt.

Segmentierung der Natriumcyanid-Industrie

Natriumcyanid ist ein weißes, kristallines, zerfließendes, wasserlösliches, giftiges Pulver, das durch Erhitzen von Natriumamid mit Holzkohle hergestellt wird. Es wird kommerziell zur Begasung, Galvanisierung, Gewinnung von Gold und Silber aus Erzen und zur chemischen Herstellung eingesetzt.

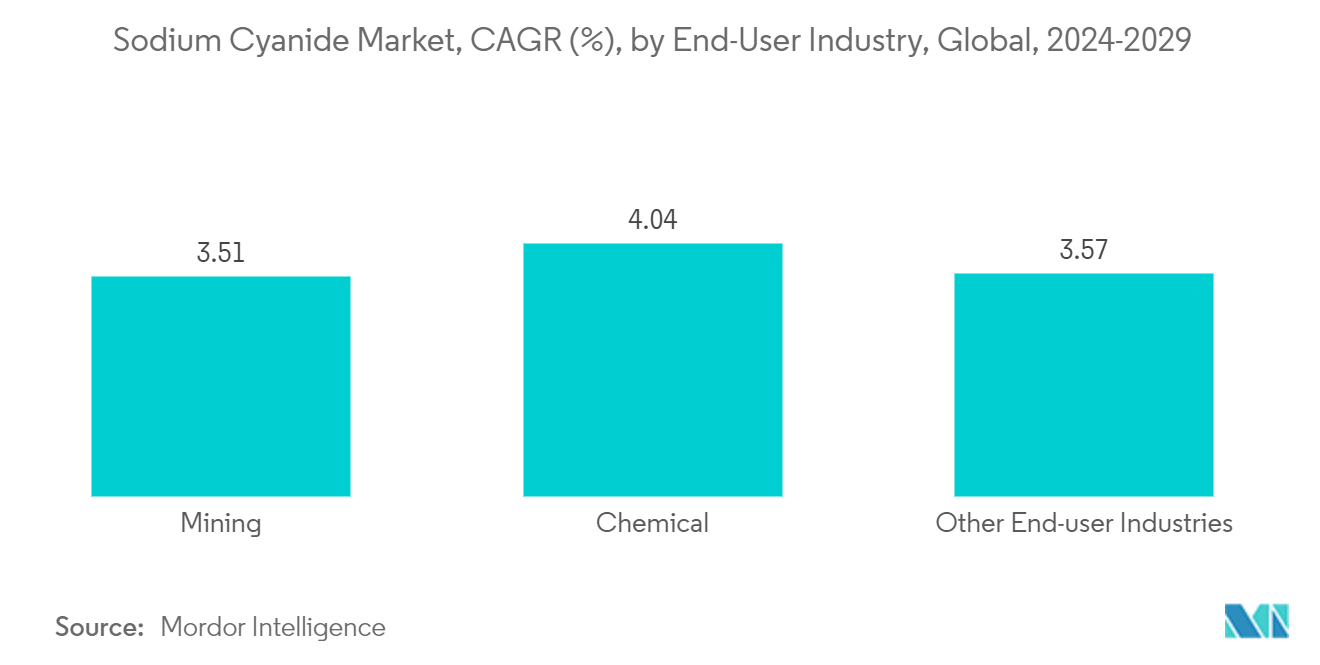

Der Natriumcyanid-Markt ist nach Endverbraucherindustrie und Geografie segmentiert. Die Endverbraucherindustrie unterteilt den Markt in Bergbau-, Chemie- und andere Endverbraucherindustrien. Der Bericht deckt auch die Marktgröße und Prognosen in 14 Ländern in den wichtigsten Regionen ab. Die Marktgröße und Prognosen jedes Segments basieren auf dem Volumen (Tonnen).

| Endverbraucherindustrie | Bergbau | ||

| Chemisch | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Asien-Pazifik | China | |

| Australien und Neuseeland | |||

| Indonesien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Russland | ||

| GUS-Staaten (ohne Russland) | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Peru | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Ghana | ||

| Sudan | |||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Natriumcyanid-Marktforschung

Wie groß ist der Natriumcyanid-Markt?

Die Marktgröße für Natriumcyanid wird im Jahr 2024 voraussichtlich 1,19 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,06 % auf 1,45 Millionen Tonnen wachsen.

Wie groß ist der Natriumcyanid-Markt derzeit?

Im Jahr 2024 wird die Marktgröße für Natriumcyanid voraussichtlich 1,19 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Natriumcyanid-Markt?

Malion New Materials, Draslovka, Cyanco International LLC, Australian Gold Reagents Pty Ltd, Anhui Shuguang Chemical Group sind die wichtigsten Unternehmen, die auf dem Natriumcyanid-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Natriumcyanid-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Natriumcyanid-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Natriumcyanid-Markt.

Welche Jahre deckt dieser Natriumcyanid-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Natriumcyanid-Marktes auf 1,14 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Natriumcyanid-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Natriumcyanid-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht über Natriumcyanid

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Natriumcyanid im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Natriumcyanid-Analyse umfasst eine Marktprognose für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.