Marktanalyse für Natriumcitrat

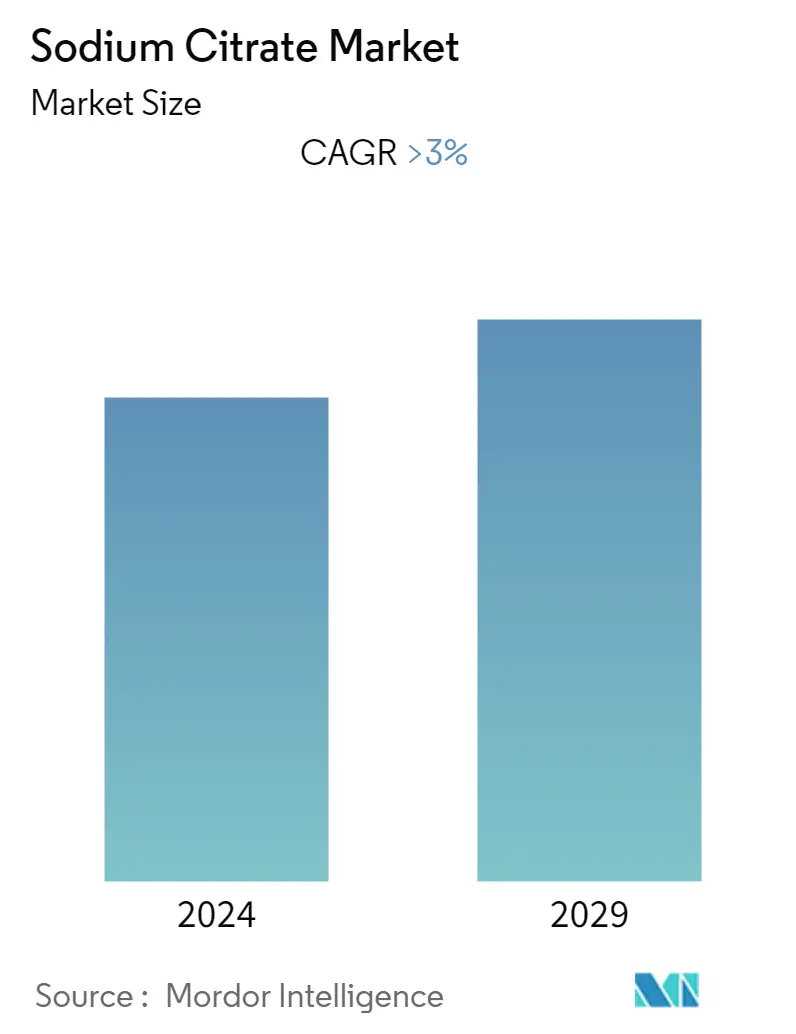

Es wird geschätzt, dass der globale Natriumcitrat-Markt im Prognosezeitraum ein gesundes Wachstum mit einer geschätzten jährlichen Wachstumsrate von über 3 % verzeichnen wird.

COVID-19 wirkte sich im Jahr 2020 negativ auf den Markt aus. Mehrere Länder weltweit verhängten aufgrund der Pandemie-Szenarien einen Lockdown, um die Ausbreitung des Virus einzudämmen. Im Jahr 2021 erholte sich der Zustand jedoch, was dem im Prognosezeitraum untersuchten Marktwachstum zugute kam.

- Der Hauptfaktor für das Wachstum des untersuchten Marktes ist der wachsende Konsum verpackter Lebensmittel und Getränke.

- Gesundheitsprobleme im Zusammenhang mit der Langzeitanwendung werden wahrscheinlich das Wachstum des Marktes behindern.

- Auch die steigende Nachfrage aus der Medizinbranche dürfte das Marktwachstum in den kommenden Jahren verstärken.

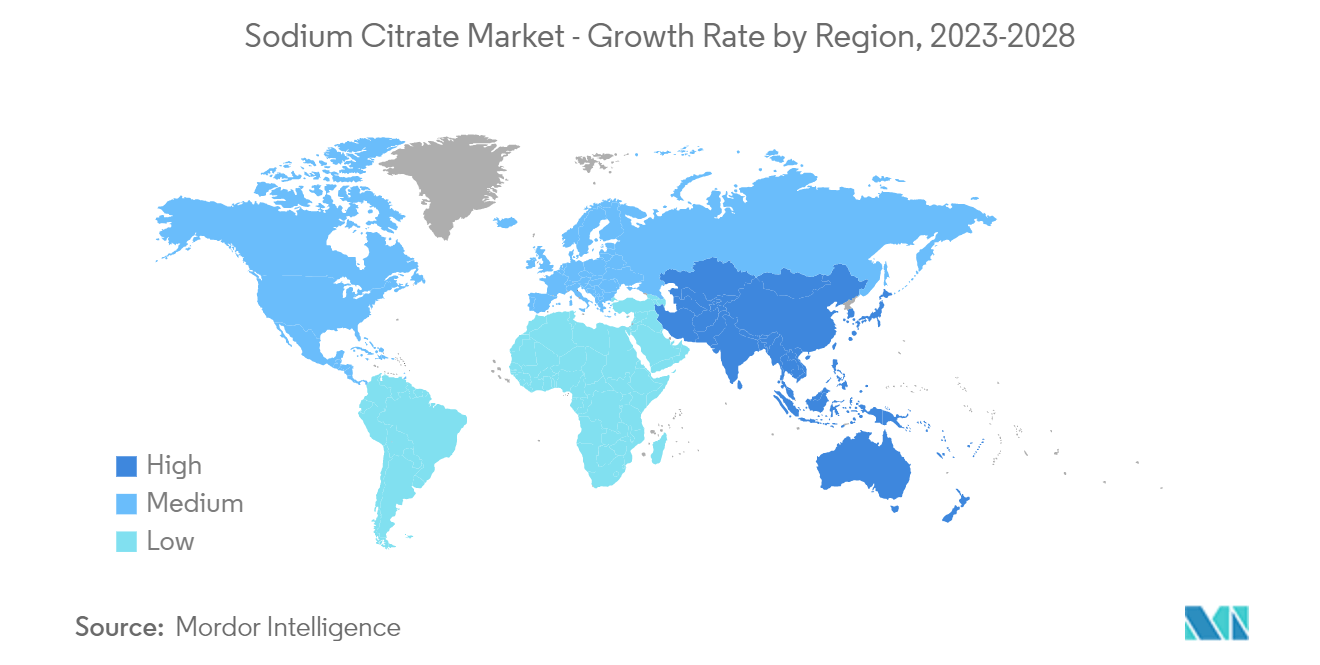

- Es wird erwartet, dass die Region Asien-Pazifik den Markt dominiert und im Prognosezeitraum wahrscheinlich auch die höchste CAGR verzeichnen wird.

Markttrends für Natriumcitrat

Das Lebensmittel- und Getränkesegment soll den Markt dominieren

- Natriumcitrat wird hauptsächlich als Lebensmittelzusatzstoff zum Würzen oder Konservieren von Lebensmitteln verwendet. In bestimmten Limonadenarten wird Natriumcitrat als Aromastoff verwendet.

- Darüber hinaus wird Natriumcitrat unter anderem als Aromastoff in vielen Fertiggetränken, Gelatinemischungen, Eiscreme, Schmelzkäse und Süßigkeiten verwendet. Darüber hinaus wird Natriumcitrat sowohl in wasserhaltiger als auch wasserfreier Form verwendet.

- Darüber hinaus wird Natriumcitrat mit Zitronensäure als Puffermittel kombiniert, um den pH-Wert in vielen Lebensmittel- und Getränkeanwendungen aufrechtzuerhalten. Es wird in verschiedenen Kosmetikprodukten verwendet, darunter Babyprodukte, Make-up, Badeprodukte, Haarfärbemittel und -farben sowie Hautpflegeprodukte.

- Im Jahr 2022 verzeichnete der weltweite Kosmetikmarkt ein Wachstum von über 16 % im Vergleich zum Vorjahr. Im Jahr 2021 war das französische Kosmetikunternehmen L'Oréal der führende Kosmetikhersteller der Welt und erwirtschaftete einen Umsatz von rund 35 Milliarden US-Dollar.

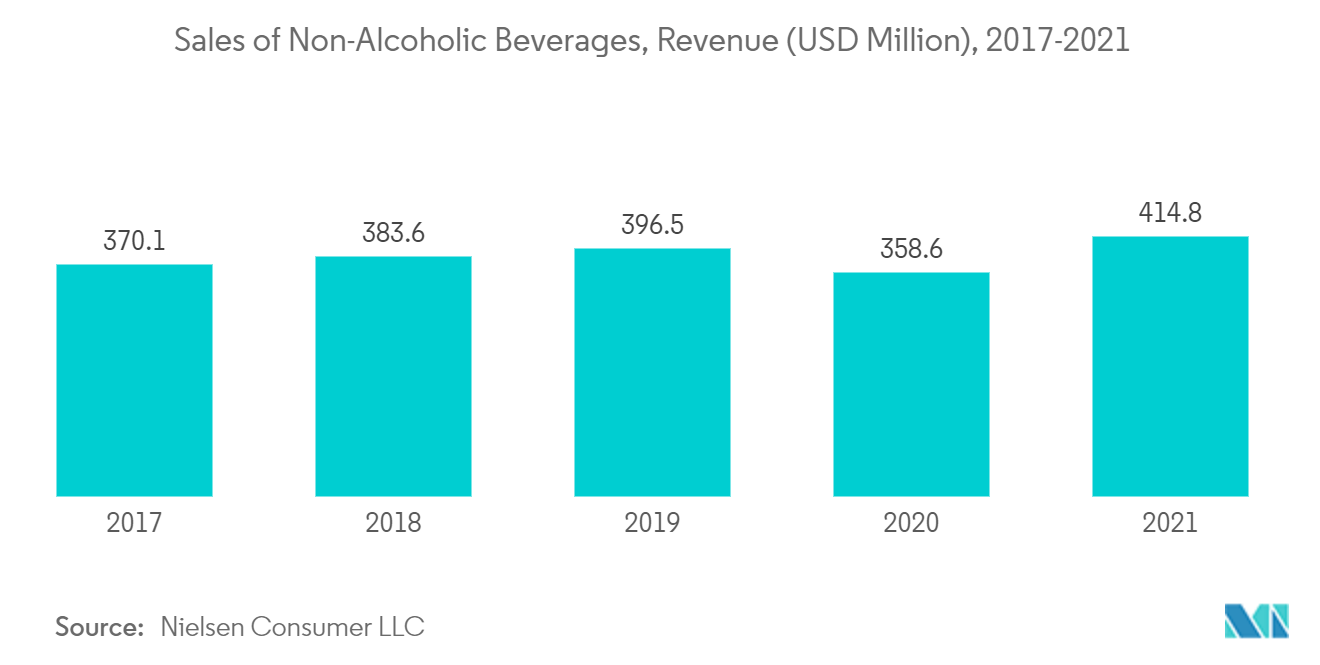

- Natriumcitrat ist das natürliche Natriumsalz der Zitronensäure. Es behält den sauren Geschmack der Zitronensäure und wird als saurer Salzgeschmackszusatz und Lebensmittelkonservierungsmittel verwendet. Es wird hauptsächlich in alkoholfreien Getränken verwendet, insbesondere in Zitronen-Limetten-Erfrischungsgetränken. Es wird auch zur Kontrolle des Säuregehalts verwendet und wirkt als Stabilisator.

- Nach Schätzungen von Statista beläuft sich der Markt für alkoholfreie Getränke im Jahr 2023 auf 1,48 Tonnen und soll bis 2027 jährlich um 4,65 % wachsen.

- Die Lebensmittel- und Getränkeindustrie ist lukrativ, insbesondere im asiatisch-pazifischen Raum und in den GCC-Staaten (hauptsächlich in den Vereinigten Arabischen Emiraten). Die Nachfrage nach Nahrungsmitteln und Getränken steigt in den Vereinigten Arabischen Emiraten rasant an und wird voraussichtlich auch in den nächsten Jahren anhalten.

- Nach Angaben des Ministeriums für Wirtschaft und Tourismus von Dubai gibt es in Dubai 13.000 Lebensmittel- und Getränkegeschäfte. Der Lebensmittel- und Getränkehandel der VAE nahm stetig zu und erreichte in den ersten neun Monaten des Jahres 2021 20 Milliarden US-Dollar.

- Aufgrund all dieser Faktoren wird der Markt für Natriumcitrat im Prognosezeitraum voraussichtlich weltweit wachsen.

Asien-Pazifik-Region wird den Markt dominieren

- Es wird erwartet, dass der asiatisch-pazifische Raum aufgrund der steigenden Nachfrage aus der Lebensmittel- und Getränke-, Medizin- und Körperpflegeindustrie in Ländern wie China und Indien den Markt dominieren wird.

- China ist der weltweit größte Importeur von Lebensmitteln und Getränken. Im Dezember 2022 wurden in China rund 13,8 Millionen Tonnen Erfrischungsgetränke produziert, was einem Anstieg von 4,6 % im Vergleich zum Vorjahreszeitraum entspricht.

- In der pharmazeutischen Industrie reguliert es den pH-Wert und kann als Alkalisierungs- und Puffermittel, Emulgator, Komplexbildner, Diuretikum und Expektorans verwendet werden. Außerdem wirkt es als Antikoagulans bei der Blutentnahme.

- China ist weltweit der zweitgrößte Markt für Arzneimittel. Mit dem Beitritt des Landes zur Welthandelsorganisation erlebte Chinas Pharmaindustrie rasante Fortschritte. Im Jahr 2021 hält China 12 % des globalen Pharmamarktes, gefolgt von den Vereinigten Staaten, die für 40 % des weltweiten Gesamtumsatzes verantwortlich sind.

- Im Jahr 2021 produzierte China über 38 Millionen Tonnen Natriumhydroxid, gefolgt von Japan mit 4,16 Millionen Tonnen und Südkorea mit 2,23 Millionen Tonnen.

- Nach Angaben des Ministeriums für Industrie und Informationstechnologie produzierten große Getränkehersteller im Januar und April 2022 57,9 Millionen Tonnen Getränke, ein Anstieg von 1 % gegenüber dem gleichen Zeitraum im Jahr 2021.

- Derzeit ist die Verbreitung von Körperpflegeprodukten in Indien vergleichsweise geringer als in entwickelten oder anderen Entwicklungsländern. Es wird jedoch erwartet, dass die Verbesserung des wirtschaftlichen Umfelds und die steigende Kaufkraft der indischen Bevölkerung die Akzeptanz von Körperpflegeprodukten im Land steigern werden.

- Aufgrund all dieser Faktoren wird erwartet, dass der Natriumcitrat-Markt im asiatisch-pazifischen Raum im Prognosezeitraum stetig wächst.

Überblick über die Natriumcitrat-Branche

Der Natriumcitrat-Markt ist seiner Natur nach teilweise konsolidiert. Zu den wichtigsten Marktteilnehmern zählen unter anderem Pan Chem Corporation, Jungbunzlauer Suisse AG, Cargill, Incorporated, ADM und ATPGroup.

Marktführer für Natriumcitrat

-

Pan Chem Corporation

-

Jungbunzlauer Suisse AG

-

Cargill, Incorporated

-

ADM

-

ATPGroup

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Natriumcitrat

- Februar 2023 Die Jungbunzlauer Suisse AG möchte ihren Kunden auf der Grundlage ihrer Vision Von der Natur zu Zutaten durch die Herstellung sichererer und nachhaltigerer Produkte helfen. Das Unternehmen beginnt mit der Produktion von Zitronensäure durch Fermentation nachwachsender Rohstoffe wie Kohlenhydraten aus Mais. um Rost wirksam zu entfernen und gleichzeitig die Unversehrtheit des Grundmetalls zu erhalten.

- Februar 2022 ADM übernimmt Comhan, einen führenden südafrikanischen Aromenhändler. Durch die Übernahme konnte das Unternehmen seine Präsenz in Südafrika ausbauen, indem es seine Produktions- und Lieferketten für innovative aromatisierte Produkte erweiterte.

Segmentierung der Natriumcitrat-Branche

Natriumcitrat ist das Natriumsalz der Zitronensäure. Es handelt sich um weißes, kristallines Pulver oder weiße, körnige Kristalle, die in feuchter Luft leicht zerfließen, in Wasser frei löslich und in Alkohol praktisch unlöslich sind. Der Natriumcitrat-Markt ist nach Qualität, Anwendung und Geografie segmentiert. Der Markt ist nach Qualität in Lebensmittel, Pharma und Industrie unterteilt. Je nach Anwendung ist der Markt in Lebensmittel und Getränke, Pharmazeutika, Kosmetika, Seifen und Reinigungsmittel sowie andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Natriumcitrat-Markt in 15 Ländern in den wichtigsten Regionen. Die Marktgröße und Prognosen werden für jedes Segment auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Grad | Essen | ||

| Pharmazeutisch | |||

| Industriell | |||

| Anwendung | Essen und Getränke | ||

| Arzneimittel | |||

| Kosmetika | |||

| Seifen und Reinigungsmittel | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Italien | |||

| Frankreich | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Natriumcitrat-Marktforschung

Wie groß ist der Natriumcitrat-Markt derzeit?

Der Natriumcitrat-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem Natriumcitrat-Markt?

Pan Chem Corporation, Jungbunzlauer Suisse AG, Cargill, Incorporated, ADM, ATPGroup sind die wichtigsten Unternehmen, die auf dem Natriumcitrat-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Natriumcitrat-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Natriumcitrat-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Natriumcitrat-Markt.

Welche Jahre deckt dieser Natriumcitrat-Markt ab?

Der Bericht deckt die historische Marktgröße des Natriumcitrat-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Natriumcitrat-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht über Natriumcitrat

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Natriumcitrat im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Natriumcitrat-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.