Rauchmelder Marktgröße und Marktanteil

Rauchmelder Markt-Analyse von Mordor Intelligenz

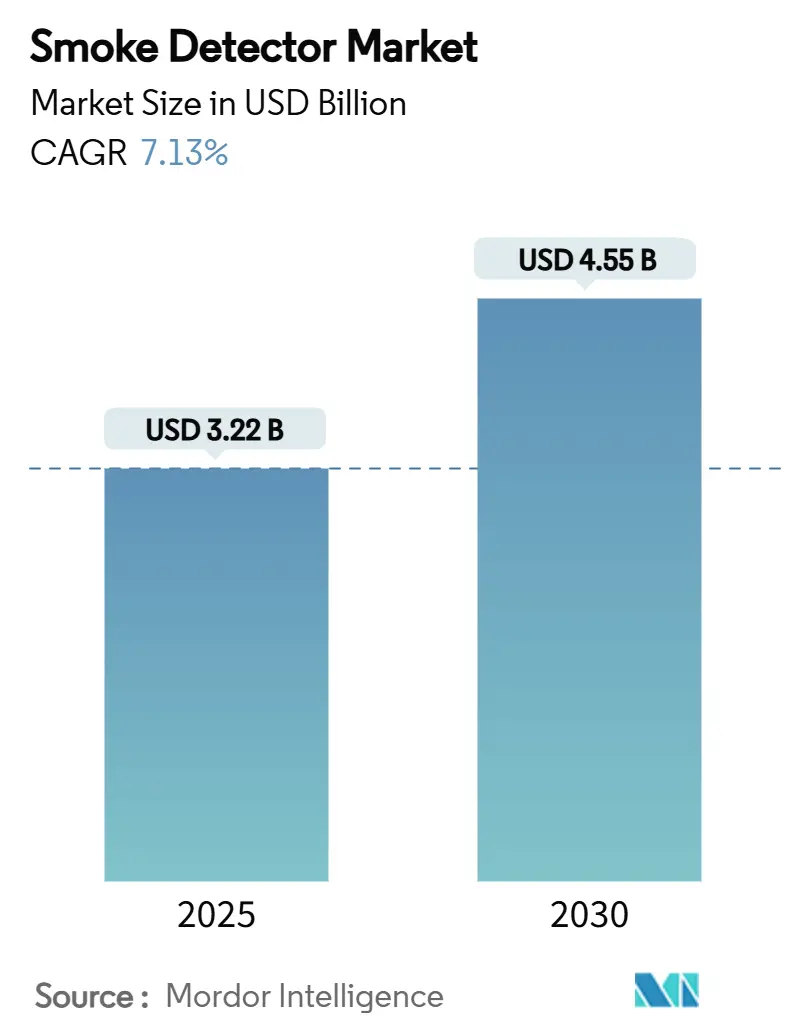

Die Rauchmelder Marktgröße wird auf USD 3,22 Milliarden im Jahr 2025 geschätzt und ist auf Kurs, eine CAGR von 7,13% zu verzeichnen, wodurch die Umsätze bis 2030 auf USD 4,55 Milliarden steigen. Das Wachstum wird durch strengere Brandschutz-Vorschriften, laufende urbane Bautätigkeiten und eine rasche Hinwendung zu intelligenten, versicherungsanreizbegünstigten Geräten vorangetrieben, die Fehlalarme reduzieren und Prämien senken. Bauvorschriften In Nordamerika, das EN 54-Rahmenwerk In Europa und Chinas GB 55037-2022 Nachrüstungsmandat erweitern weiterhin die installierte Basis vernetzter Alarme, während Dual-Sensor- und Ansaugtechnologien das Fehlalarm-Problem In komplexen Standorten angehen. Fotoelektrische Produkte behalten ihre Führung In Wohnungen mit geringem Schwelbrandrisiko, doch mehrere-Sensor-Systeme gewinnen Groß In Büros, Einkaufszentren und Lagerhallen, die nun sowohl Vorschriften- als auch Versichererprüfung gegenüberstehen. Hersteller konzentrieren sich auf versiegelte Lithium-Batterien und adressierbare IoT-Modul, um Wartung zu reduzieren und Echtzeitdaten an Gebäudemanagementsysteme zu liefern. Das Wettbewerbsfeld bleibt mäßig fragmentiert, da globale Marktführer Nischen-Innovatoren akquirieren, während neue Marktteilnehmer kostengünstige, app-bereite Designs für Schwellenmärkte vorantreiben.

Wichtige Bericht-Erkenntnisse

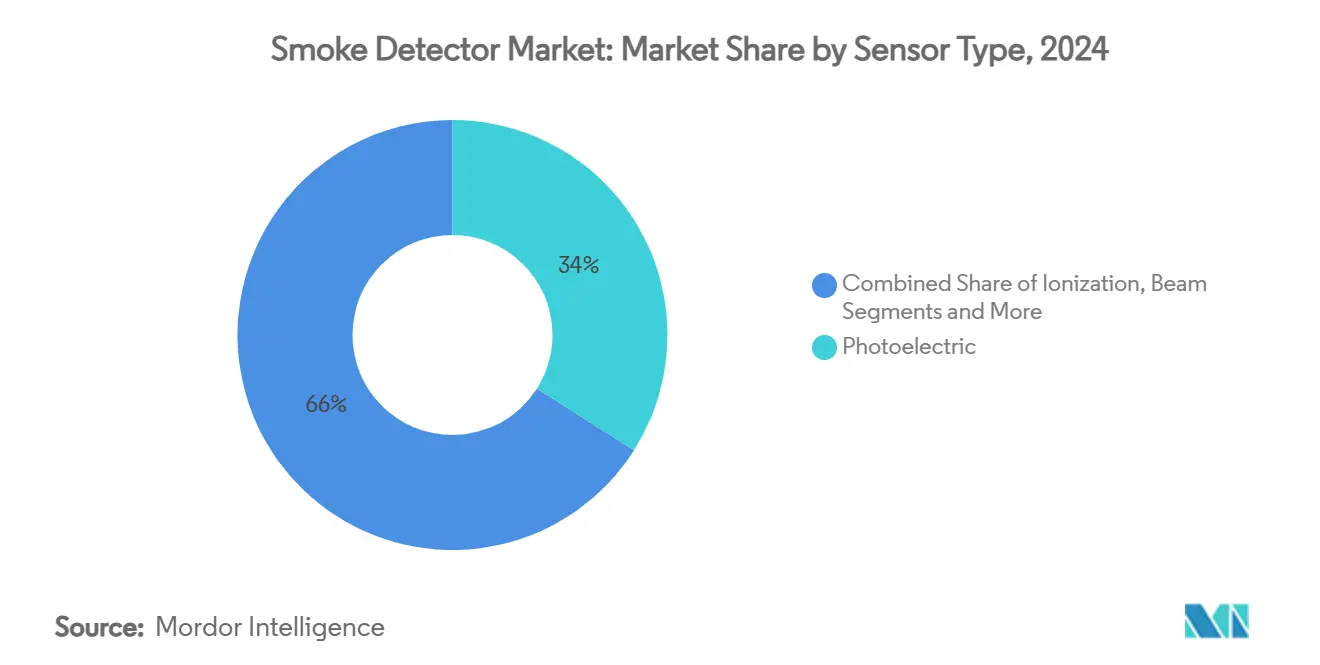

- Nach Sensortyp führten fotoelektrische Sensoren mit 34% Umsatzanteil In 2024; Dual-Sensor-Technologie wird voraussichtlich mit einer CAGR von 9,5% bis 2030 expandieren.

- Nach Stromquelle hielten batteriebetriebene Einheiten 44% des Rauchmelder Marktanteils In 2024, während festverdrahtete Systeme mit Batterie-Backup zwischen 2025 und 2030 mit einer CAGR von 8,8% wachsen werden.

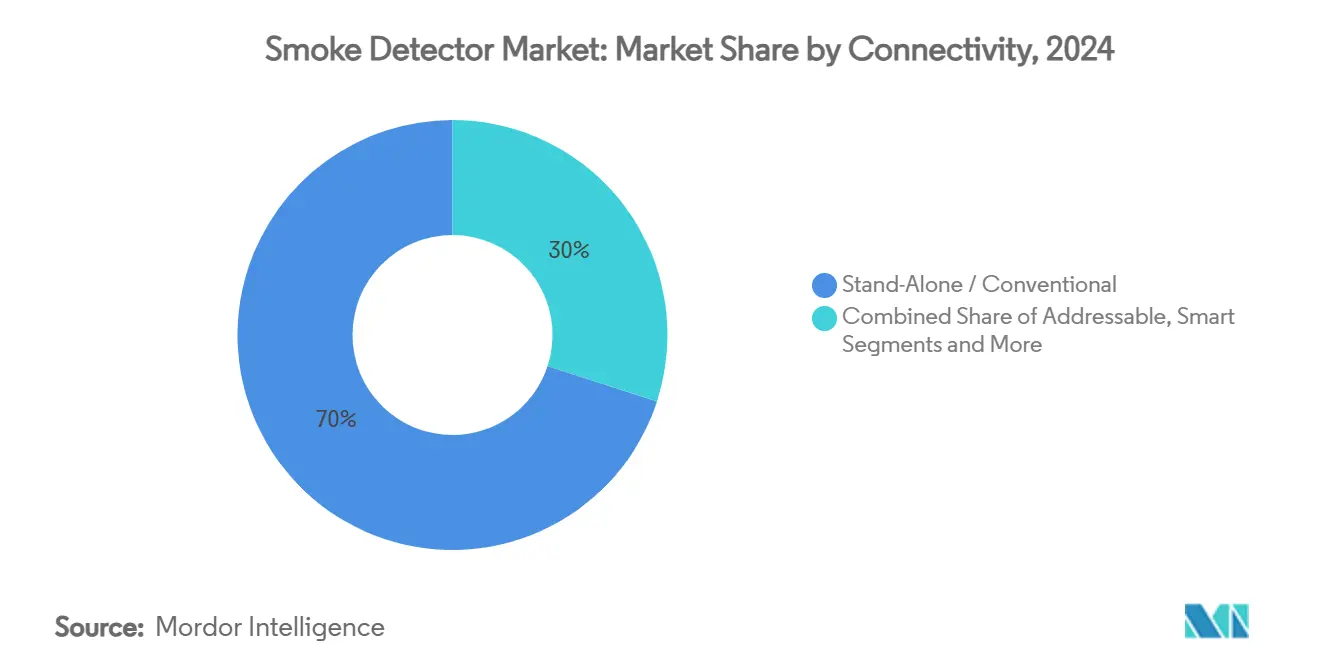

- Nach Konnektivität beherrschten eigenständige Melder 70% Anteil der Rauchmelder Marktgröße In 2024, doch intelligente IoT-fähige Modelle werden mit einer CAGR von 10,1% bis 2030 voranschreiten.

- Nach Endnutzer machten Wohnanwendungen 44% Anteil der Rauchmelder Marktgröße In 2024 aus; Transport- und Logistiklager werden voraussichtlich mit einer CAGR von 9,8% bis 2030 wachsen.

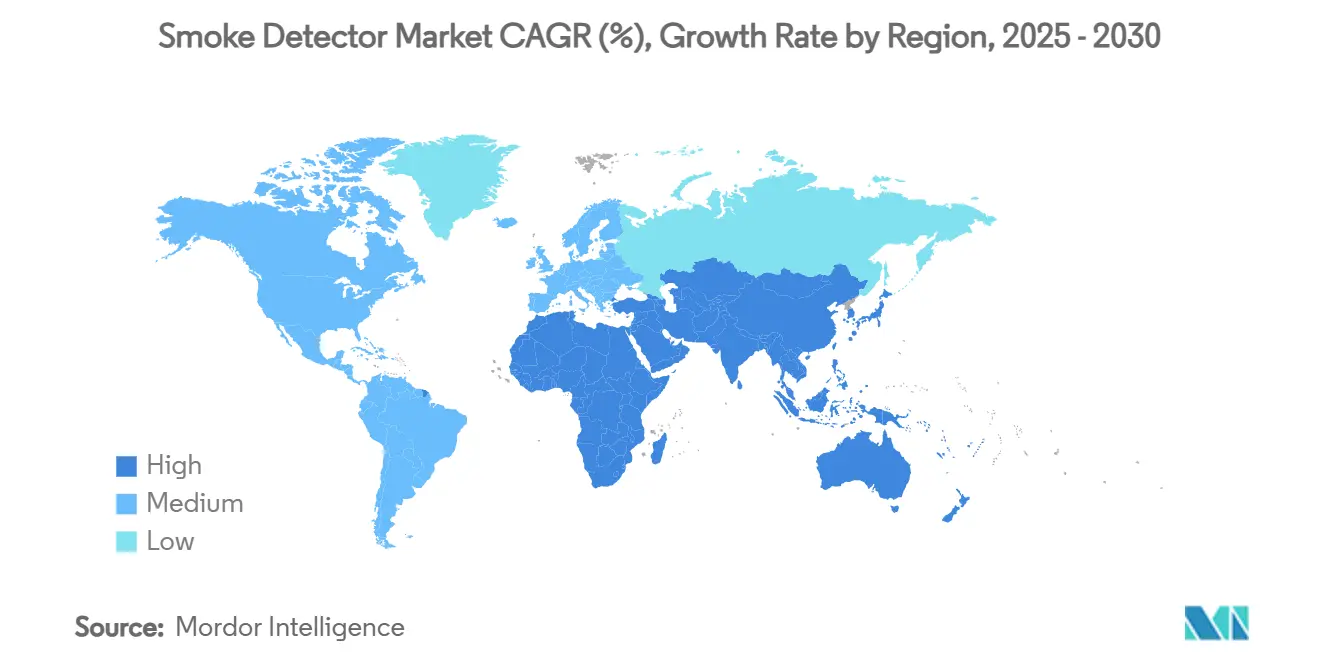

- Nach Geografie dominierte Nordamerika mit 40% Umsatzanteil In 2024; Asien-Pazifik wird voraussichtlich die höchste CAGR von 8,4% von 2025 bis 2030 verzeichnen.

Globale Rauchmelder Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| TREIBER | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAUM |

|---|---|---|---|

| Verpflichtende Vernetzung von Wohnrauchmeldern In USA & Kanada | 1.8% | Nordamerika | Mittelfristig (2-4 Jahre) |

| EN 54-29 mehrere-Sensor-Anforderung beschleunigt gewerbliche Nachrüstungen In Europa | 1.2% | Europa | Mittelfristig (2-4 Jahre) |

| Chinas 2024 GB50116-Code-Upgrade für HochhäBenutzer | 1.5% | China, Ausbreitung auf APAC | Kurzfristig (≤ 2 Jahre) |

| 10-Jahres versiegelte Lithium-Batterie-Nachrüstungen reduzieren Wartungskosten In Europa | 0.9% | Europa, Nordamerika | Langfristig (≥ 4 Jahre) |

| Versicherungsprämien-Rabatte für IoT-vernetzte Melder | 1.1% | Global, angeführt von Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| e-Handel-Lagerhaltungs-Boom treibt Ansaugmelder | 0.8% | Global, konzentriert In entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Verpflichtende Vernetzung von Wohnrauchmeldern in USA & Kanada

Das 24 CFR § 3280.209-Update verpflichtet jeden neuen oder Ersatzalarm In uns-Fertighäusern, festverdrahtet und vernetzt zu sein, wodurch alle Einheiten ausgelöst werden, wenn eine Rauch erkennt. Die R314-Klausel des International Code Rat spiegelt diese Anforderung für vor Ort gebaute Wohnungen wider und schafft eine Große Nachrüstungswelle, da Eigentümer alternde eigenständige Geräte ersetzen. Kanada folgt mit ähnlichen Regeln In seiner Nationalen Brandschutzordnung, und Ontarios Brandschutzordnung setzt Vernetzung sowohl In Wohneinheiten als auch Gästesuiten durch. Da Bauherren sich an die Vorschriften halten, steigen Versandvolumen von mehrere-vernetzungsfähigen Geräten, und Versicherer senken Prämien, was die Einführung weiter vorantreibt. Anbieter reagieren mit kombinierten verdrahteten-drahtlosen Mesh-Lösungen, die Upgrades In bestehenden Wohnungsbeständen vereinfachen.[1]u.S. Government, "24 CFR § 3280.209 - Rauch Alarm Requirements," law.cornell.edu

EN 54-29 Multi-Sensor-Anforderung beschleunigt gewerbliche Nachrüstungen in Europa

EN 54-29 harmonisiert Rauch-, Wärme- und CO-Erkennung unter einem zertifizierten mehrere-Sensor-Kopf und reduziert Störauslösungen In geschäftigen Gewerbeflächen. Deutschland und Belgien fordern nun EN 54-13-systemweite Kompatibilität und zwingen Hotels, Einkaufszentren und Büros dazu, veraltete Einzel-Technologie-Melder gegen typengeprüfte Hybridgeräte zu tauschen. Feuerwehren behandeln validierte mehrere-Sensor-Signale als bestätigte Brände, reduzieren kostspielige Ausrückungen und Versicherungsrisiko, ein Vorteil, der durch einige Versicherer, die Prämiennachlässe anbieten, verstärkt wird. Systemintegratoren sehen höhere Projektmargen, da sie Melder mit adressierbaren Zentralen und Wolke-Analytik bündeln. Nachrüstungen nehmen Fahrt auf In Großbritannien, Frankreich und den nordischen Ländern, wo energieeffiziente Sanierungen im Gange sind.

Chinas 2024 GB50116-Code-Upgrade für Hochhäuser

Chinas Allgemeine Brandschutzordnung (GB 55037-2022) trat im Juni 2023 In Kraft und ersetzt frühere GB 50016-Regeln, indem sie automatische Brandalarmnetze mit Rauchmeldern In Wohnblöcken über 27 m und Geschäftstürmen über 24 m fordert. Gemeinden In Peking, Shanghai und Shenzhen setzen kürzere Übergangsfristen und drängen Eigentümer, Millionen von Einheiten nachzurüsten. Anforderungen für Melder-Integration mit Gebäudemanagementsystemen boosten adressierbare und IoT-Lieferungen. Inländische Hersteller sehen Volumen-Spitzen, während ausländische Anbieter von Dual-Sensor-Köpfen von strengeren Leistungsklauseln profitieren, die EN 54 spiegeln. Installationsumsätze steigen, da Integratoren Melder mit Notbeleuchtung und Heizung, Lüftung und Klimaanlage-Abschaltkreisen verbinden.

10-Jahres versiegelte Lithium-Batterie-Nachrüstungen reduzieren Wartungskosten in Europa

Langzeit-versiegelte-Zellen-Alarme erfüllen europäische Arbeitskostendruck, indem sie jährliche Batteriewechsel eliminieren und sich an Nachhaltigkeitsziele anpassen. Nordische Sozialwohnungs-Betreiber nennen mehrjährige Kosteneinsparungen, die höhere Anschaffungspreise ausgleichen. Britische Vermieter sehen Einhaltung-Vorteile, weil Mieter Stromquellen nicht deaktivieren können. Städte wie Amsterdam nehmen nun versiegelte-Batterie-Klauseln In Wohnungssicherheitsregeln auf und intensivieren die Nachfrage. Anbieter kombinieren das Energiepaket mit niederfrequenten Signalgebern, um neuere Evakuierungshilfe-Codes für ältere Menschen zu erfüllen.

Beschränkungen-Auswirkungsanalyse

| BESCHRÄNKUNGEN | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAUM |

|---|---|---|---|

| Am-241-Isotop-Versorgungsengpässe für Ionisationskammern | -0.7% | Global, besonders Nordamerika | Langfristig (≥ 4 Jahre) |

| Installationsfähigkeits-Lücke bei ASEAN-code-konformer Bereitstellung | -0.5% | ASEAN-5-Länder | Mittelfristig (2-4 Jahre) |

| Fehlalarm-Haftung verlangsamt mehrere-Sensor-Adoption In Großbritannien | -0.4% | Vereinigtes Königreich | Kurzfristig (≤ 2 Jahre) |

| Hohe Anschaffungskosten von LoRaWAN/BLE-schlau-Meldern In Indien & Brasilien | -0.6% | Indien, Brasilien, Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Am-241-Isotop-Versorgungsengpässe für Ionisationskammern

Los Alamos National Labor nahm die inländische Am-241-Produktion wieder auf, doch Volumen bleiben knapp und Hochlauf ist komplex. Geopolitische Spannungen begrenzen russische Exporte, die traditionelle Rückfall-Quelle. Hersteller sichern sich ab, indem sie Linien um fotoelektrische oder Dual-Sensor-Köpfe neu gestalten, aber kostensensitive Käufer bevorzugen immer noch Ionisation für schnelle Flammen-Erkennung. Spot-Engpässe heben Komponentenpreise, belasten Margen und erweitern die Preislücke zu fotoelektrischen Modellen In Lateinamerika und Afrika.[2]Los Alamos National Labor, "Vereint Staaten von Americium," lanl.gov

Installationsfähigkeits-Lücke bei ASEAN-code-konformer Bereitstellung

Singapur und Malaysia setzen fortgeschrittene EN-harmonisierte Codes durch, doch kleinere ASEAN-Märkte mangelt es an Technikern, die zertifiziert sind, adressierbare oder IoT-Systeme In Betrieb zu nehmen. Projekte verzögern sich, da Integratoren Spezialisten-Teams einfliegen, was Kosten aufbläht. Multinationale Konzerne starten Trainingszentren In Bangkok und Ho-Chi-Minh-Stadt, um lokale Kapazitäten aufzubauen, aber der Mangel wird sich wahrscheinlich nicht vor 2028 schließen. Regierungen erwägen verpflichtende Drittpartei-Inspektion zur Qualitätssteigerung, was Komplexität für budgetbegrenzte Entwickler hinzufügt.

Segmentanalyse

Nach Sensortyp: Dual-Sensor-Technologie gewinnt an Dynamik

Fotoelektrische Modelle hielten 34% Anteil des Rauchmelder Marktes In 2024, bevorzugt durch Codes, die Schwelbrandrisiko In Häusern adressieren. Dual-Sensor-Einheiten, die Ionisations- und fotoelektrische Prinzipien mischen, verzeichnen die schnellste CAGR von 9,5%, da Gewerbecodes breitere Abdeckung fordern. Ionisations-Köpfe verkaufen sich immer noch In Sozialwohnungen, sehen sich aber Am-241-Beschränkungen gegenüber, während Strahl-Melder Plätze In Atrien und Stadien sichern, die weitreichende Sichtlinien-Abdeckung erfordern. Ansaugsysteme besetzen das Prämie-Segment, wobei Honeywells FAAST FLEX In staubigen Industriezonen, wo Fehlalarme Ausfallzeiten riskieren, an Mindshare gewinnt.

Die regulatorische Neigung zur mehrere-Sensor-Adoption formt F&e-Budgets um. Eine Nature-Studie beweist, dass kapazitive Partikelanalyse Rauch versus Dampf auf ppm-Ebene erkennen kann und intelligentere Algorithmen ermöglicht. EN 54-Einheitlichkeit erlaubt gemischte Anbieter-Sensoren, sich In gemeinsame Zentralen einzustecken, was Integrator-Risiko reduziert. Video-Raucherkennung, bereits In Öl-Gas-Anlagen pilotiert, könnte Punkt-Sensoren durch Rauchidentifikation In Sekunden disrumpieren, obwohl hohe Bandbreite Mainstream-Nutzung begrenzt, bis Kosten fallen.[3]Nature, "Forschung An eine capacitive Teilchen Analyse Rauch Detektor," doi.org

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Stromquelle: Batterie-Backup-Systeme treiben Zuverlässigkeit

Batteriebetriebene Geräte behielten 44% Anteil des Rauchmelder Marktes In 2024, weil Nachrüstungen selten Verkabelung hinzufügen. Doch festverdrahtete Einheiten mit Batterie-Backup zeigen die stärkste CAGR von 8,8%, da Codes darauf bestehen, dass Alarme während Ausfällen weiterarbeiten. Versiegelte 10-Jahres-Lithium-Packungen gewinnen Gunst In Europa, sparen jährliche Wartung und verhindern Benutzereingriffe. Solar--assistierte Köpfe und energie-erntende Mikrogeneratoren bleiben Nische, beschränkt auf abgelegene Bergbau- oder Telekom-Unterstände.

Gesamtbetriebskosten leiten Käuferauswahl mehr als Ladenpreise. Denver Feuer Abteilung bewirbt Lithium-Batterie-Alarme, um Ausrückungen für zirpende niedrige Batterie-Warnungen zu reduzieren. OEM-Dashboards flaggen nun Batteriegesundheit und lassen Immobilienmanager Einheiten proaktiv ersetzen. Forschungsprojekte erkunden Energie-Sammlung von Gebäude-Heizung, Lüftung und Klimaanlage-Vibrationen, aber kommerzielle Bereitschaft ist mindestens fünf Jahre entfernt.

Nach Konnektivität: Smart-IoT-Integration beschleunigt

Eigenständige Einheiten dominieren immer noch mit 70% Anteil In 2024, aber intelligente IoT-verknüpfte Geräte verzeichnen eine CAGR von 10,1%, unterstützt durch Versicherer-Rabatte und app-basiertes Management. Adressierbare Systeme füllen die Lücke für Schulen oder Büros, die zentrale Anzeige ohne vollständige Wolke-Dienste benötigen. LoRaWAN-Piloten beweisen tiefe Gebäudedurchdringung für verknüpfte Alarme bei bescheidener Bandbreite, doch Modulkosten verlangsamen Aufnahme außerhalb Fortune 500-Campus.

Interoperabilität mit Gebäudemanagementsystemen ist nun entscheidend. Sydney-Projekte kombinieren Notbeleuchtungsknoten mit Raucherkennung und teilen eine drahtlose Infrastruktur für beide Funktionen. Anbieter öffnen APIs, sodass Anlagensoftware Fehlalarme nach visueller Bestätigung ferngesteuert stumm schalten kann. Cyber-Sicherheits-Firewalls und Datenschutz-Klauseln werden In Ausschreibungsunterlagen obligatorisch und prägen Produkt-Roadmaps.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Endnutzer: Lagerhaltung treibt gewerbliches Wachstum

Wohngebäude behielten einen 44% Umsatzanteil des Rauchmelder Marktes In 2024, unterstützt durch nordamerikanische Vernetzungsmandate. Transport- und Logistiklager verzeichnen jedoch die höchste CAGR von 9,8%, da e-Handel höhere Lagerdichte antreibt und automatisierte Entnahme Zündrisiko erhöht. Büros, KrankenhäBenutzer und Hotels erneuern Systeme, um EN 54-Kompatibilitätsprüfungen zu erfüllen und intelligente Analytik für Evakuierungsmanagement zu nutzen.

Lager-Betreiber setzen Ansaugleitungen ein, die Luft auf Dachsparren-Höhe beproben und bis zu 60-Minuten-Frühwarnung liefern, bevor Rauch bodenstufige Köpfe erreicht. Rechenzentren, ein weiteres heißes Industriesegment, bevorzugen saubere Agens-Unterdrückung, ausgelöst durch sehr frühe Warnmelder, um Betriebszeit zu schützen. Öl- und Gasanlagen spezifizieren weiterhin UV/IR-Flammenmelder als Ergänzung, wo Kohlenwasserstoffbrände schnell eskalieren.

Geografische Analyse

Nordamerika trug 40% der 2024-Umsätze für den Rauchmelder Markt bei, angetrieben durch straffe Bauvorschriften und weit verbreitete Versichereranreize. uns-Fertighaus-Regeln erfordern festverdrahtete vernetzte Alarme, während Kanadas Brandschutzordnung diese Klauseln spiegelt. Zustand Farms Verteilung von 2 Millionen Ting-Sensoren exemplifiziert die versicherer-getriebene schlau-Wende, und Liberty gegenseitig bietet gestaffelte Prämien für Google-gebrandete Melder. Mexikos Industriekorridore übernehmen Ansaugsysteme zum Schutz von Export-Lagern, die Nearshoring-Marken bedienen.

Asien-Pazifik verzeichnet die schnellste CAGR von 8,4% für 2025-2030. Chinas GB 55037-2022 diktiert Melder-Netze In allen Hochhaus-Residenzen und drängt IoT-Integration mit Immobilienverwaltungs-Dashboards, wodurch die Rauchmelder Marktgröße für die Region dramatisch bis 2030 angehoben wird. Japan übernimmt mehrere-Sensor-Produkte, um dichte urbane Gebäudeherausforderungen zu lösen, während Indiens schlau-City-Projekte LoRaWAN aufgrund des Budgets höflich überspringen, aber adressierbare Linien In u-Bahn-Stationen bevorzugen. ASEAN-Nationen kämpfen mit Installateur-Engpässen und verzögern einige Projekte trotz steigendem Bewusstsein.

Europa behält einstelliges mittleres Wachstum bei, da EN 54-Harmonisierung Nachrüstungen unterstützt. Deutschland und Belgien setzen EN 54-13-Kompatibilitätsnachweis durch und boosten Nachfrage nach vollständigen System-Upgrades. Großbritanniens Fehlalarm-Gebühren fügen eine zusätzliche Hürde hinzu, setzen aber gleichzeitig Eigentümer unter Druck, In bessere Technologie zu investieren, sobald Einführungsrisiken vorüber sind. Nordische Länder befürworten versiegelte Lithium-Designs zur Wartungsreduzierung. Südeuropa stützt sich auf Gastgewerbe-Bauten, wo Tourismus sich erholt und Eigentümer 1990er-Jahre-Ionisations-Köpfe durch Dual-Sensor-Einheiten ersetzen, um neue Versicherungsklauseln zu erfüllen.

Wettbewerbslandschaft

Das Feld bleibt mäßig fragmentiert. Honeywell, Siemens und Johnson Bedienelemente behalten globale Präsenz bei und nutzen Skalierung, um Komponenten zu verhandeln und Firmware-Updates auszurollen, die ältere Zentralen mit neuen Köpfen kompatibel halten. Johnson Bedienelemente' USD 16,5 Milliarden Tyco-Übernahme kombinierte Stärken In Unterdrückung und Erkennung und liefert gebündelte Angebote für Megaprojekte. Honeywell bewirbt die FAAST FLEX-Ansauglinie, während Siemens adressierbare Schleifen mit Selbsttest-Fähigkeiten verfeinert, die Wartung drastisch reduzieren.

Mittelklasse-Spezialisten wie Hochiki und Apollo Feuer Detektoren differenzieren sich durch mehrere-Sensor-Geschwindigkeit und offene Protokoll-Kommunikation. X-Sense und andere preisaggressive Neuankömmlinge jagen e-Handel-Kanäle und bündeln App-Dashboards und Sprachassistenten, um DIY-Adopter anzustoßen. Googles Ausstieg aus der hauseigenen Melder-Herstellung In 2025 und Allianz mit First Alert zeigt, dass Plattform-Spieler Partnerschaften gegenüber Hardware-Eigentum bevorzugen.

Strategische Allianzen vermehren sich. Versicherer arbeiten mit OEMs zusammen, um Datenpipelines einzubetten, die Alarm-Betriebszeit beweisen, und Telekommunikationsfirmen bündeln Melder mit Breitband-Plänen In Südkorea und Spanien. Anbieter widmen F&e KI-basierter Analytik, die Dampf, Zigarettenrauch und Kochdämpfe unterscheidet, um das Fehlalarm-Problem zu reduzieren, das immer noch ein Drittel der Brigade-Ausrückungen In reifen Volkswirtschaften auslöst.

Rauchmelder Industrie-Marktführer

-

Honeywell International Inc.

-

Siemens AG

-

Johnson Bedienelemente International PLC

-

Träger Global - Kidde

-

Robert Bosch GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Honeywell führte EN-zugelassene selbsttestende Rauchmelder ein, die Brandschutz durch automatisierte Diagnosefähigkeiten verbessern, die Wartungsanforderungen reduzieren und gleichzeitig zuverlässigen Betrieb gewährleisten.

- Februar 2025: Jade Bird Feuer kündigte einen USD 16,5 Millionen Plan zur Übernahme der Firehawk-Alarmmarke an, um sein Produktportfolio und Marktpräsenz In Commonwealth-Ländern und darüber hinaus zu erweitern.

- Januar 2025: Umgebungs- Photonik ging eine Partnerschaft mit Google ein, um solarbetriebene Geräte mit bifazialen Solarzellen zu entwickeln, die möglicherweise Batteriewechsel In Rauchmeldern und anderen IoT-Geräten eliminieren.

- Oktober 2024: Whisker Labs kündigte die Lieferung seines einmillionsten Ting-Sensoren an und markierte bedeutende Marktdurchdringung für seine Elektrische-Brandgefahr-Erkennungstechnologie.

Globaler Rauchmelder Marktbericht Umfang

Rauchmelder werden eingesetzt, um Rauch In der umgebenden Umwelt zu erkennen. Im Falle eines Brandnotfalls kann das System Alarme auslösen und Sicherheitssysteme aktivieren. Die Systeme kommen In verschiedenen Typen je nach Verwendung und Umgebung, wobei sowohl fotoelektrische als auch Ionisationsmelder effektive Rauchsensoren sind. Diese Systeme sind wirklich wichtig und werden In vielen gewerblichen und Wohnbereichen eingesetzt.

Der Rauchmelder Markt ist segmentiert nach Technologietyp (Ionisations-Raucherkennungsgerät, fotoelektrisches Raucherkennungsgerät, Strahl-Raucherkennungsgerät), Endnutzer-Industrie (Gewerbe, Wohnbereich, Transport & Logistik, Öl & Gas) und Geografie.

| Fotoelektrisch |

| Ionisation |

| Dual-Sensor (Ionisation + Fotoelektrisch) |

| Strahl |

| Ansaugend / Luftprobenahme |

| Batteriebetrieben |

| Festverdrahtet |

| Festverdrahtet mit Batterie-Backup |

| Solar und Energy-Harvesting |

| Eigenständig / Konventionell |

| Adressierbar |

| Smart / IoT-fähig |

| Wohnbereich | |

| Gewerbe | Unternehmensbüros |

| Gastgewerbe und Freizeit | |

| Bildungseinrichtungen | |

| Gesundheitseinrichtungen | |

| Einzelhandel und Einkaufszentren | |

| Industrie | Öl und Gas |

| Fertigungsanlagen | |

| Rechenzentren | |

| Transport und Logistik | Luftfahrt |

| Marine | |

| Eisenbahn und Metro |

| Direkt / Systemintegratoren | |

| Indirekt | Offline-Einzelhandel / Großhandel |

| Online (E-Commerce) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Restlicher Asien-Pazifik-Raum | |

| Naher Osten | Israel |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Restlicher Naher Osten | |

| Afrika | Südafrika |

| Ägypten | |

| Restliches Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Sensortyp | Fotoelektrisch | |

| Ionisation | ||

| Dual-Sensor (Ionisation + Fotoelektrisch) | ||

| Strahl | ||

| Ansaugend / Luftprobenahme | ||

| Nach Stromquelle | Batteriebetrieben | |

| Festverdrahtet | ||

| Festverdrahtet mit Batterie-Backup | ||

| Solar und Energy-Harvesting | ||

| Nach Konnektivität | Eigenständig / Konventionell | |

| Adressierbar | ||

| Smart / IoT-fähig | ||

| Nach Endnutzer | Wohnbereich | |

| Gewerbe | Unternehmensbüros | |

| Gastgewerbe und Freizeit | ||

| Bildungseinrichtungen | ||

| Gesundheitseinrichtungen | ||

| Einzelhandel und Einkaufszentren | ||

| Industrie | Öl und Gas | |

| Fertigungsanlagen | ||

| Rechenzentren | ||

| Transport und Logistik | Luftfahrt | |

| Marine | ||

| Eisenbahn und Metro | ||

| Nach Vertriebskanal | Direkt / Systemintegratoren | |

| Indirekt | Offline-Einzelhandel / Großhandel | |

| Online (E-Commerce) | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten | Israel | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Restliches Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Schlüsselfragen im Bericht beantwortet

Wie Groß ist die aktuelle Größe des Rauchmelder Marktes?

Der Rauchmelder Markt generierte USD 3,22 Milliarden In 2025 und wird voraussichtlich USD 4,55 Milliarden bis 2030 erreichen.

Welche Region führt den Rauchmelder Markt?

Nordamerika machte 40% der 2024-Umsätze aufgrund strenger Vernetzungsregeln und starker Versicherungsanreize aus.

Welches Segment wächst am schnellsten innerhalb des Rauchmelder Marktes?

Transport- und Logistiklager zeigen die höchste CAGR von 9,8% bis 2030, da e-Handel expandiert.

Wie beeinflussen Versicherungsunternehmen die Adoption?

Anbieter wie Liberty gegenseitig und Zustand Bauernhof bieten 5-20% Prämienreduzierungen für IoT-vernetzte Melder und beschleunigen schlau-Gerät-Aufnahme.

Warum werden Dual-Sensor-Melder populär?

Regulierungen wie EN 54-29 erfordern mehrere-Sensor-Fähigkeit zur Fehlalarm-Reduzierung und treiben Dual-Sensor-Verkäufe mit einer CAGR von 9,5%.

Welche Herausforderungen behindern Marktwachstum In Schwellenländern?

Hohe Anschaffungskosten für LoRaWAN/BLE-schlau-Melder und Mangel an zertifizierten Installateuren In ASEAN-Nationen verlangsamen Adoption trotz steigendem Bewusstsein.

Seite zuletzt aktualisiert am: