schlau Flughafen Marktgröße und Marktanteil

schlau Flughafen Marktanalyse von Mordor Intelligenz

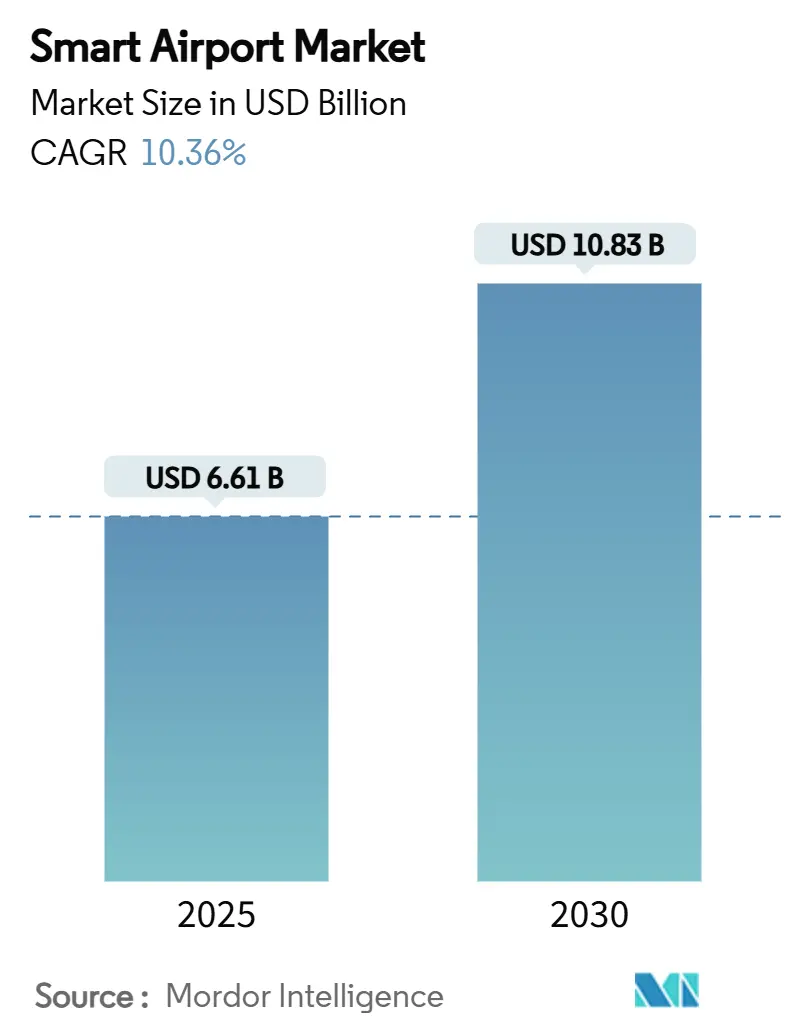

Der schlau Flughafen Markt erreichte USD 6,61 Milliarden im Jahr 2025 und wird voraussichtlich bis 2030 USD 10,83 Milliarden erreichen, mit einem Wachstum von 10,36% CAGR. Wachsende Passagierzahlen, strengere Sicherheitsvorschriften und der Bedarf an operativer Transparenz In Echtzeit veranlassen Flughäfen, die digitale Transformation zu beschleunigen. Biometrisches Identitätsmanagement, IoT-fähige Vermögenswert-Verfolgung und KI-gestützte Analytik sind zentrale Investitionsthemen, die Betreibern helfen, den Durchsatz ohne kostspielige physische Erweiterungen zu erhöhen. Cyber-Resilienz ist In den Vordergrund gerückt, da der Luftfahrtsektor seit 2020 einen Anstieg der Angriffe um 74% verzeichnete, was parallel zu Wachstum In Cybersicherheitsbudgets führte. Großangelegte Einführungen - wie Singapur Changis Plan, bis 2026 95% der Einwanderungsschalter zu automatisieren und Dubais biometrisches Einsteigen am Al Maktoum International bis 2025 - unterstreichen, wie schlau-Technologien sowohl Effizienz- als auch Passagiererfahrungsziele unterstützen.

Wichtige Berichtsergebnisse

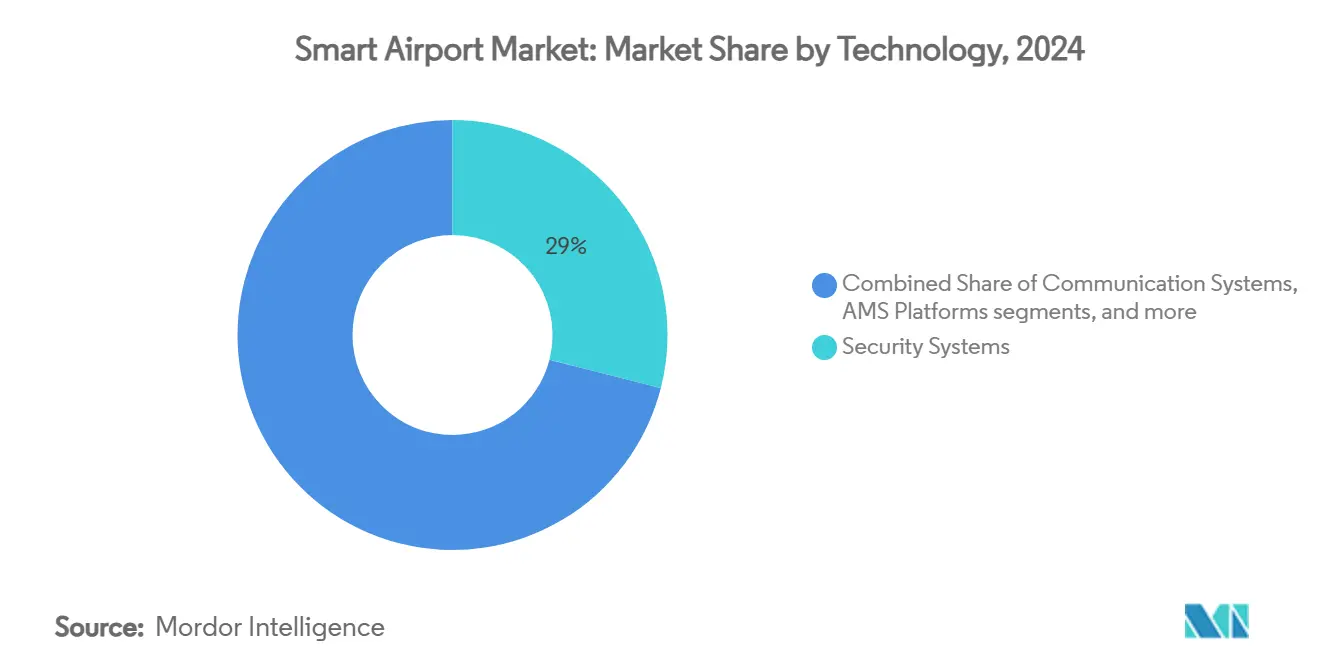

- Nach Technologie führten Sicherheitssysteme mit 28,97% Umsatzanteil In 2024; schlau Einzelhandel und Gastfreundschaft Systeme werden voraussichtlich mit einer CAGR von 13,20% bis 2030 expandieren.

- Nach Lösung hielt Hardware 41,89% des schlau Flughafen Marktanteils In 2024, während Dienstleistungen mit einer CAGR von 12,76% bis 2030 wachsen werden.

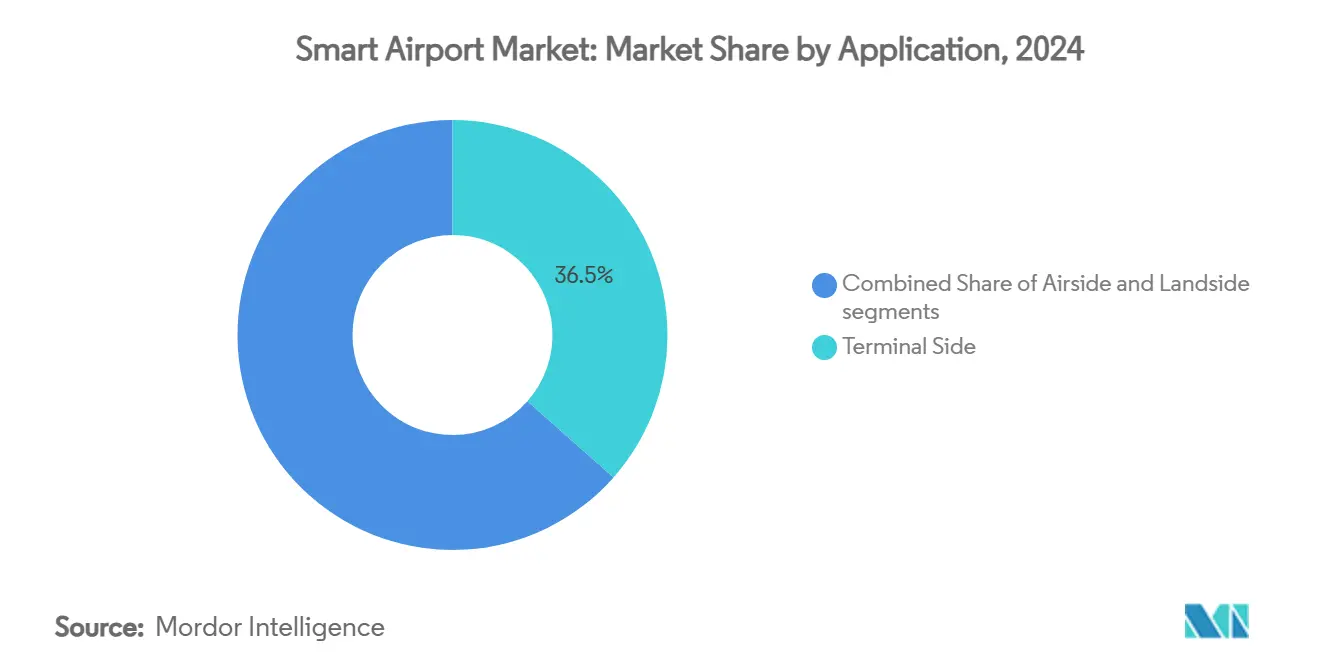

- Nach Anwendung machten Terminal-seitige Systeme 36,52% der schlau Flughafen Marktgröße In 2024 aus; Landside-Anwendungen entwickeln sich mit einer CAGR von 11,20% bis 2030.

- Nach Flughafengröße kontrollierten Große Hubs 51,24% des schlau Flughafen Marktanteils In 2024; kleine Flughäfen weisen die höchste CAGR-Prognose von 13,42% auf.

- Nach Technologie-Generation repräsentierten Flughafen 2.0 Plattformen 42,38% des Umsatzes von 2024, während Flughafen 4.0 Lösungen voraussichtlich mit einer CAGR von 16,21% steigen werden.

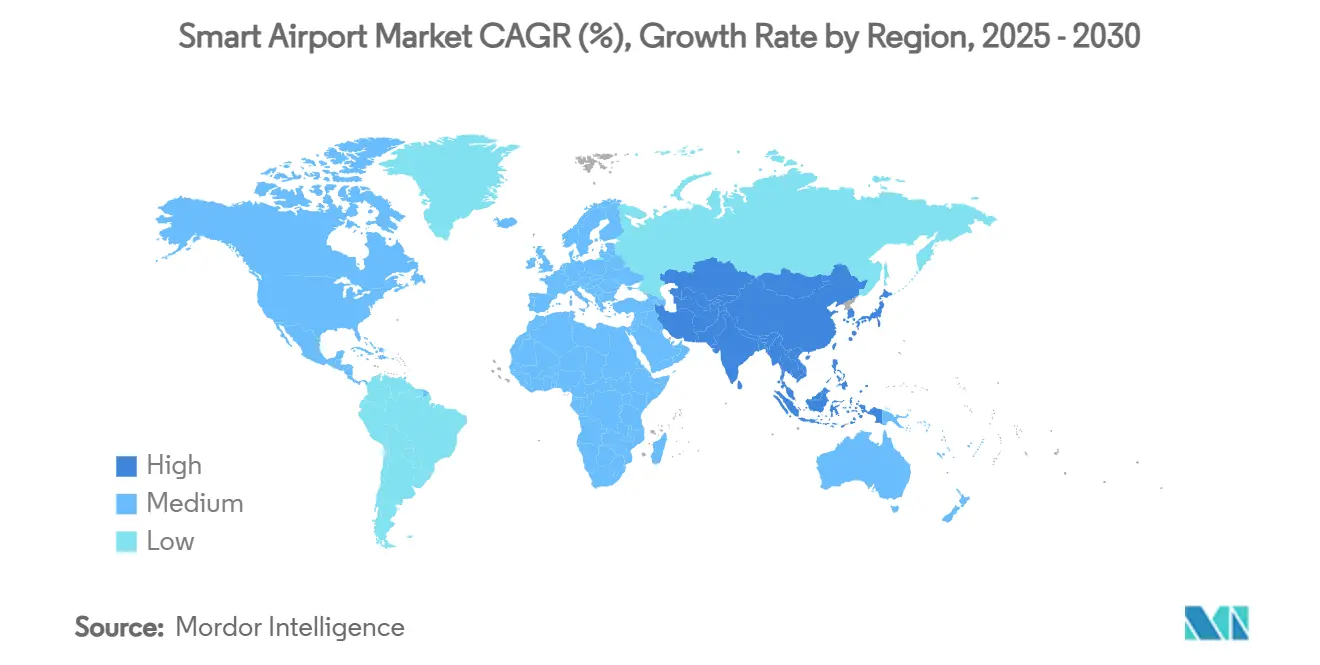

- Nach Region kommandierte Nordamerika 26,57% Umsatz In 2024; Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 12,44% bis 2030.

Globale schlau Flughafen Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Passagierzahlen beschleunigen die Nachfrage nach biometrischen Screening- und Selbst-Dienstleistung-Technologien | +2.1% | Global; Pionierstandorte In Asien-Pazifik und Naher Osten | Mittelfristig (2-4 Jahre) |

| Wachsende Flughafen-Es-Investitionen zur Unterstützung digital-erster Betriebsmodelle | +1.8% | Nordamerika und Europa, Ausdehnung nach APAC | Kurzfristig (≤ 2 Jahre) |

| Obligatorische Einhaltung aktualisierter Sicherheits- und Grenzkontrollbestimmungen | +1.5% | Global; am strengsten In entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Verbreitung von IoT und 5 g ermöglicht Echtzeit-Transparenz In Flughafenbetrieben | +1.7% | APAC-Kern; Übertragung auf Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Datengestützte Einzelhandelsanalytik verbessert nicht-aeronautische Umsatzgenerierung | +1.3% | Global, mit Prämie-Fokus In stark frequentierten Hubs | Kurzfristig (≤ 2 Jahre) |

| Einsatz digitaler Zwillinge für vorausschauende Planung und Wartungsoptimierung | +0.9% | Große Flughäfen global, schrittweise Adoption In mittleren Flughäfen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Passagierzahlen fördern biometrische und Self-Service-Einführungen

Die Pandemie-Erholung drückte Passagierschlangen über das Niveau von vor 2020 hinaus und zwang Flughäfen, Biometrie hinzuzufügen, die Dokumentenprüfungen um 40% reduziert und dabei Sicherheitsstandards aufrechterhält. Die TSA betreibt nun Berechtigungsnachweis-Authentifizierungseinheiten In 25 Großen uns-Hubs, und Changi strebt bis 2026 95% automatisierte Einwanderung an. Europas neues Eintrag/Exit-System, das 2025 startet, wird biometrische Erfassung für alle Nicht-EU-Reisenden erfordern und Regulierung In einen globalen Katalysator verwandeln. Obwohl Datenschutzbedenken und System-zu-System-Interoperabilität ungelöst bleiben, stärkt sich der Kosten-Nutzen-Fall, während Passagierzahlen steigen.

Wachsende Flughafen-IT-Ausgaben wenden sich digital-ersten Betrieben zu

Flughäfen re-architektieren Technologie-Stacks, um vorausschauende, Echtzeit-Entscheidungsunterstützung zu liefern. Amadeus berichtet, dass 94% der Betreiber Es-Budgets für 2025 erhöhten, mit digitaler Kundenerfahrung und operativer Resilienz als Spitze-Prioritäten.[1]Amadeus, "2025 Flughafen Es Trends Survey," amadeus.com Shenzhen Airports Verbindung mit Huawei zeigt den Vorteil: 30 schlau-Projekte, einschließlich KI-Standplatzzuteilung, reduzierten Flugzeugzuweisungszeit von 4 Stunden auf 1 Minute. Wolke-Passagierplattformen erweitern Dienste über feste Schalter hinaus, doch erfolgreiche Einführungen erfordern schwere Veränderungsmanagement-Investitionen.

Obligatorische Sicherheits- und Grenzkontroll-Upgrades

Regulatoren verschärfen Cyber- und physische Sicherheitsregeln. Die vorgeschlagenen Cyber-Richtlinien der FAA reagieren auf einen 74%igen Anstieg der Luftfahrtangriffe und erfordern ganzheitliche Risikobewertungen von jedem Anbieter In der Wertschöpfungskette. Die real ID-Frist der TSA im Mai 2025 drängt Flughäfen zu sicherer digitaler Identitätsinfrastruktur. Harmonisierte biometrische Standards unter ICAO-Rahmenwerken fördern globale Interoperabilität, erhöhen aber Einhaltung-Kosten, besonders für kleinere Flughäfen mit begrenzten Budgets.

Verbreitung von IoT und 5G für operative Echtzeitdaten

Privat 5 g-Netzwerke erlauben eine Million Geräte pro Quadratkilometer und übertreffen wi-fi-Kapazität bei weitem, wodurch dichte IoT-Einsätze ermöglicht werden. Ericsson listet Schlüsselfälle auf - Kameraüberwachung, Gepäckabfertigung und missionskritische Kommunikation - wo Unter-10-Millisekunden-Latenz Sicherheit und Effizienz verbessert.[2]Ericsson, "Privat 5 g für Luftfahrt," ericsson.com München Airports Startup-Accelerator testet bereits digitale Zwillinge, die live-Betriebe visualisieren und den nächsten Schritt zur vorausschauenden Ressourcenplanung signalisieren. Kapitalausgaben und Cyber-Härtung verlangsamen jedoch noch vollständige Adoption.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Erhebliche Kapitalinvestitionen und komplexe Systemintegrationsanforderungen | -2.3% | Global; am schwierigsten für kleine Einrichtungen | Kurzfristig (≤ 2 Jahre) |

| Wachsende Bedenken über Cybersicherheit und Passagierdatenschutz | -1.9% | Global; am strengsten In Europa und Nordamerika | Mittelfristig (2-4 Jahre) |

| Begrenzte Verfügbarkeit qualifizierter Fachkräfte für OT-Es-Systemkonvergenz | -1.2% | Global, mit akuten Engpässen In Entwicklungsmärkten | Langfristig (≥ 4 Jahre) |

| Inkompatibilität mit Legacy-Luftfahrtkommunikationssystemen | -0.8% | Global, mit höherer Auswirkung auf ältere Flughäfen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Kapitalbelastung und komplexe Integration

Die Integration von Biometrie, IoT und KI mit Legacy-Systemen übersteigt oft Budgets. Eine Studie der Universität Žilina über mitteleuropäische Flughäfen zeigt Finanzierungslücken und begrenztes Technikpersonal auf, die Projekte verzögern. Anbieter wie Aerosimple preisen SaaS-Suiten zwischen USD 6.000 und USD 50.000 jährlich, wodurch Barrieren reduziert, aber nicht Middleware-Komplexität eliminiert wird.

Eskalierende Cybersicherheits- und Datenschutzrisiken

Eurocontrol verzeichnete einen 131%igen Anstieg der Luftfahrt-Cyber-Vorfälle von 2022 bis 2023. Delta verlor USD 550 Millionen während des CrowdStrike-Ausfalls 2024 und unterstrich liefern-Kette-Vulnerabilitäten. SITA eingebettet jetzt Palo Alto KI-Bedrohungsanalytik In Flughafenplattformen, um kontinuierliche Überwachung zu liefern. DSGVO und ähnliche Gesetze zwingen Flughäfen, Null-Trust-Modelle beim Umgang mit wachsenden biometrischen Repositories zu übernehmen.

Segmentanalyse

Nach Technologie: Sicherheitssysteme verankern Adoption

Sicherheitssysteme kommandierten 28,97% Umsatz In 2024 und unterstreichen, wie obligatorische Screenings frühe digitale Ausgaben antreiben. Frankfurt Airports KI-Scanner, installiert In 2025, verkürzen Wartezeiten bei gleichzeitiger Verbesserung der Erkennungsgenauigkeit. Die schlau Flughafen Marktgröße für Sicherheitsplattformen wird voraussichtlich stetig wachsen, da neue Vorschriften biometrische und Cyber-Schichten hinzufügen. Kommunikationssysteme folgen, angetrieben durch 5 g-Backbone-Upgrades, die Echtzeit-Situationsbewusstsein unterstützen.

schlau Einzelhandel und Gastfreundschaft Plattformen, die mit einer CAGR von 13,20% wachsen, erfassen Flughäfen' Drang nach nicht-aeronautischen Umsätzen. Hong Kong Internationals kassenlose "Travelwell"-Filiale zeigt, wie datenreiches Einkaufen die Ausgaben pro Passagier erhöht. Da Analytik Angebote personalisiert, wandelt sich Kundenverweildauer In Marge um, was Einzelhandel-Tech zur sich am schnellsten bewegenden Linie im schlau Flughafen Markt macht.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Lösung: Hardware bleibt das Fundament

Physische Assets - biometrische Kioske, Sensoren, Netzwerkausrüstung - hielten 41,89% des 2024-Umsatzes. Höhere Software kann ohne diese Hardware-Schicht nicht funktionieren, was anhaltende Kapitalströme In Scanner und Rand-Geräte erklärt. Cisco stellt fest, dass 72% der Es-Führungskräfte jetzt nach domänenübergreifenden Plattformarchitekturen suchen, was Hardwares fundamentale Rolle verstärkt.[3]Cisco Systeme, "2025 Global Netzwerk Trends Bericht," cisco.com

Dienstleistungen, die mit 12,76% CAGR expandieren, adressieren Kompetenzengpässe. Heathrows fünfjährige Verlängerung mit SITA für Netzwerk-Verwaltung signalisiert Flughäfen' Präferenz, Lebenszyklus-Management auszulagern. Wolke-gelieferte verwaltete Dienste lassen kleinere Einrichtungen auf erstklassige Fähigkeiten zugreifen, ohne Große Es-Teams aufzubauen.

Nach Anwendung: Terminal-Seite dominiert, Landside beschleunigt

Terminalbereiche machten 36,52% des 2024-Umsatzes aus und spiegeln dichte Passagier-Berührungspunkte vom Check-In bis zum Einzelhandel wider. Berlin Brandenburgs BER Biometrie integriert jede Reisephase In einem digitalen Identitätskorridor. Die schlau Flughafen Marktgröße für Terminal-Lösungen wird weiter expandieren, da KI-basierte Crowd-Analytik Personalbesetzung und Warteschlangenmanagement verfeinert.

Landside-Plattformen steigen mit einer CAGR von 11,20%. schlau-Parking-Roboter, Verkehrsfluss-Dashboards und Ride-Hail-Integrationen erweitern nahtloses Reisen über die Gebäudehülle hinaus. Delhi Airports neue KI-Airside-Management-Suite trimmt auch Abfertigungszeiten und bestätigt, dass digitaler Wert tief In Bodenbetriebe reicht.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Flughafengröße: Große Hubs führen, kleine Flughäfen sprinten

Große Einrichtungen generierten 51,24% Umsatz In 2024 dank Skalenökonomie und hoher Passagiernachfrage. Changi Terminal 5s USD 10 Milliarden Erweiterung setzt auf Biometrie, IoT und digitale Zwillinge, um Kapazität auf 140 Millionen Reisende zu erhöhen. Diese Stufe schlau Flughafen Marktgröße wird stetig wachsen, da Mega-Hubs End-Zu-End-Anwendungsfälle präsentieren.

Kleine Flughäfen verzeichnen jedoch eine CAGR von 13,42% dank modularer SaaS-Einsätze. Des Moines und Waco nutzen Aerosimple, um Dashboards zu gewinnen, die einst nur Majors erschwingbar waren. Wolke-Kostenkurven und standardisierte APIs helfen regionalen Einrichtungen, veraltete Prozesse zu überspringen und beschleunigen Demokratisierung im schlau Flughafen Markt.

Nach Flughafentechnologie-Generation: 2.0 ist Mainstream, 4.0 ist die Zukunft

Flughafen 2.0-Plattformen repräsentieren 42,38% der aktuellen Installationen und umfassen Selbst-Dienstleistung-Kioske, automatisierte Gepäckabfertigung und erste-Welle-Analytik. Miami Internationals mehrjähriges Programm illustriert einen ganzheitlichen Flughafen 2.0-Blueprint, der immer noch starken ROI liefert.

Flughafen 4.0-Systeme, die mit 16,21% CAGR voranschreiten, bündeln KI, maschinelles Lernen, digitale Zwillinge und autonome Fahrzeuge In eine selbstoptimierende Umgebung. Nokias Privat-Drahtlos-Backbone bietet das Konnektivitäts-Gerüst, das Maschinen-Agenten ermöglicht, Daten In Echtzeit auszutauschen. Adoption wird auf gut finanzierte Betreiber beschränkt bleiben, bis Kosten fallen und offene Standards reifen.

Geografieanalyse

Nordamerika kontrollierte 26,57% des 2024-Umsatzes, unterstützt durch TSA-biometrische Einsätze und der FAA NextGen-Luftraumüberholung. Eine bis 2025 geplante Bauwelle modernisiert weiter Anschlüsse und erweitert schlau-Infrastruktur. Das tiefe Anbieter-Ökosystem der Region und stabile Finanzierungspipeline erhalten stetiges Wachstum im schlau Flughafen Markt.

Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 12,44%. Regierungen haben USD 240 Milliarden für Flughafenbauten und Upgrades bis 2035 bereitgestellt, um steigende Nachfrage zu bewältigen. Projekte von Singapur bis Vietnam und Philippinen übernehmen End-Zu-End-digital-Designs von Tag eins und einbetten Biometrie, Privat 5 g und digital-Zwilling-Rahmenwerke. Indiens DigiYatra-Einführung hebt politikgetriebene biometrische Adoption hervor.[4]SITA, "DigiYatra Biometric Programme Overview," sita.aero APACs schlau Flughafen Marktgröße wird Nordamerika vor 2030 überholen, wenn aktuelle Finanzierung auf Kurs bleibt.

Europa behält einen wesentlichen Anteil durch Ausrichtung von Nachhaltigkeitszielen mit Technologie-Adoption. Netto-Null-Roadmaps drängen energieeffiziente Systeme und robotische Parking-Erweiterungen wie Lyons 2.000-Einheiten-Rollout. Standardisierte EU-Datenschutzregeln formen biometrische Einsätze und gewährleisten Passagiervertrauen. Die kollaborativen F&e-Projekte der Region - von Collins Luft- und Raumfahrt Hochspannungsverteilung für Hybrid-elektrische Flugzeuge bis München Airports Innovationshub - bereichern eine reife, aber progressive schlau Flughafen Markt-Landschaft.

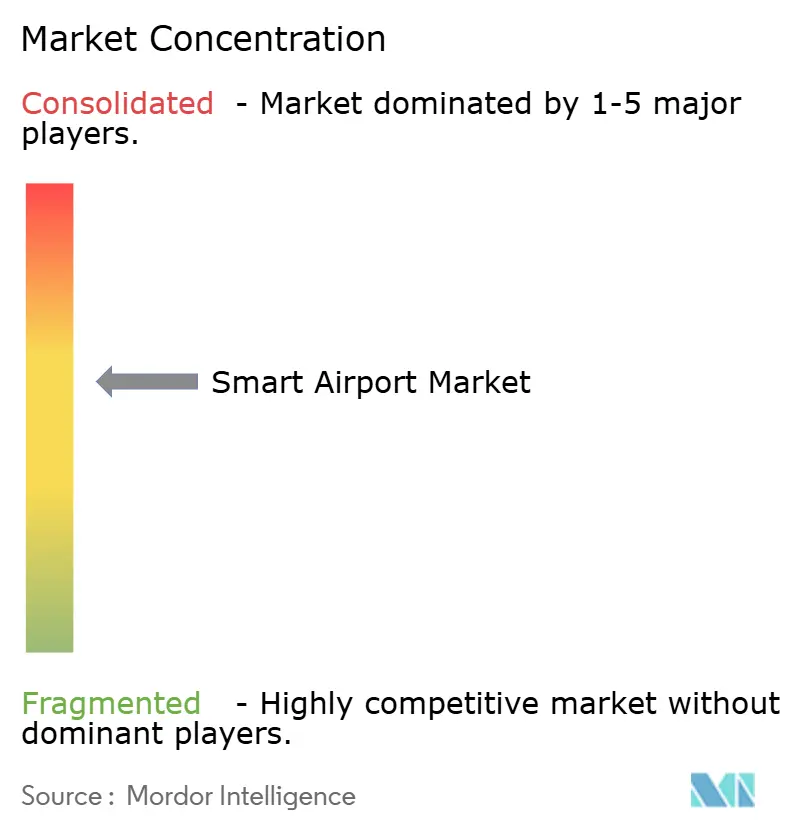

Wettbewerbslandschaft

Der schlau Flughafen Markt wird voraussichtlich halb-konsolidiert sein. Honeywell International Inc., Cisco Systeme, Inc., Siemens AG, Thales Gruppe und SITA N.V. führen mehrere-Schicht-Portfolios an, während Nischenfirmen KI-Analytik oder autonome Fahrzeuge liefern. Honeywells USD 4,95 Milliarden Buyout von Carriers Global Zugang Lösungen fügte LenelS2 und Onity hinzu und erweiterte seine Gebäudeautomations-Suite für Flughäfen.

Strategische Allianzen prägen Wettbewerb. SITA arbeitete mit Palo Alto Networks für KI-Cybersicherheit und IDEMIA für biometrische Identität zusammen und erweiterte seinen Stack ohne langwierige interne F&e. Honeywell und NXP co-entwickeln KI-fähige Flugdeck-Prozessoren, die Echtzeit-Analytik In Cockpit- und Bodensysteme einspeisen.

Start-Ups nutzen Lücken In Passagierfluss-Analytik, Einzelhandels-Personalisierung und digitalen Zwillingen aus. Doch etablierte Spieler kommandieren immer noch über 60% des Kern-Sicherheits-, Netzwerk- und Betriebssoftware-Umsatzes, was moderate Konzentration anzeigt. Flughäfen bevorzugen Lieferanten, die vollständiges Lebenszyklus-Risiko schultern können, was Konsolidierung anstoßt, da Punkt-Lösung-Anbieter Skala durch Fusionen oder Partnerschaften im schlau Flughafen Markt suchen.

schlau Flughafen Industrieführer

-

Honeywell International Inc.

-

Cisco Systeme, Inc.

-

Siemens AG

-

Thales Gruppe

-

SITA N.V.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Airbus Defence Und Raum unterzeichnete ein Memorandum von Understanding (MoU) mit Cluster 2 zur Implementierung digitaler schlau Flughafen Lösungen In Saudi-Arabien-Arabien. Die Vereinbarung umfasst die Agnet Turnaround-Plattform für Echtzeit-operative Koordination mit dem Ziel, Effizienz und Leistung In 22 Flughäfen des Landes zu verbessern.

- März 2025: Das britische Verkehrsministerium (DfT) teilte GBP 450.000 (USD 618.735) an sechs britische Technologieunternehmen zu, um schlau Flughafen Screening-Ausrüstung zu entwickeln. Die Investition, von Fluggesellschaften und Flughäfen begrüßt, zielt darauf ab, Bedrohungserkennung zu verbessern, Fehlalarme zu reduzieren und Passagier-Screening-Prozesse zu optimieren.

- Dezember 2024: In Saudi-Arabien-Arabien etablierten SITA und Rot Sea International Flughafen (RSI) eine strategische Partnerschaft zur Lieferung von schlau Flughafen Systemen für das Hauptterminalgebäude. Die Vereinbarung erweitert SITAs bestehende Luft Taxi Terminal-Arbeit und implementiert integrierte Lösungen für Passagierabfertigung, Gepäckabfertigung und automatisierten Check-In durch mobil-fähige SITA Flex und Maestro Systeme.

Globaler schlau Flughafen Marktbericht Umfang

Das Konzept eines schlau Airports, ähnlich wie schlau Städte, Gebäude und Fabriken, betont fortschrittliche Infrastruktur. Diese Infrastruktur umfasst Kommunikationssysteme, Fracht- und Gepäckabfertigung, Sicherheit, Bodenabfertigung, Parklösungen, Flugverkehrsmanagement und Einrichtungen wie Flugzeughangars und Parking. Terminal-Betriebe umfassen weiterhin Passagier- und persönlich-Benachrichtigungen, Informationsanzeigen, Beleuchtung und Durchsagen.

Der globale schlau Flughafen Markt ist nach Technologie, Flughafenbetrieb und Geografie segmentiert. Nach Technologie ist der Markt In Sicherheitssysteme, Kommunikationssysteme, Luft- und Bodenverkehrskontrolle und Passagier-, Fracht- und Gepäck-Bodenabfertigung segmentiert. Nach Flughafenbetrieb ist der Markt In Landside, Airside und Terminal Side segmentiert. Der Bericht deckt auch Marktgrößen und Prognosen für den schlau Flughafen Markt In wichtigen Ländern verschiedener Regionen ab. Für jedes Segment wird die Marktgröße In Werten (USD) bereitgestellt.

| Sicherheitssysteme |

| Kommunikationssysteme |

| Luft- und Bodenverkehrskontrolle |

| Passagier-, Fracht-, Gepäck- und Bodenabfertigung |

| Smart Retail und Hospitality Systeme |

| Smart Transport und Parking |

| Airport Management Software (AMS) Plattformen |

| Hardware |

| Software |

| Dienstleistungen |

| Landside |

| Airside |

| Terminal Side |

| Groß |

| Mittel |

| Klein |

| Airport 2.0 |

| Airport 3.0 |

| Airport 4.0 |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Rest von Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Katar | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Rest von Afrika | ||

| Nach Technologie | Sicherheitssysteme | ||

| Kommunikationssysteme | |||

| Luft- und Bodenverkehrskontrolle | |||

| Passagier-, Fracht-, Gepäck- und Bodenabfertigung | |||

| Smart Retail und Hospitality Systeme | |||

| Smart Transport und Parking | |||

| Airport Management Software (AMS) Plattformen | |||

| Nach Lösung | Hardware | ||

| Software | |||

| Dienstleistungen | |||

| Nach Anwendung | Landside | ||

| Airside | |||

| Terminal Side | |||

| Nach Flughafengröße | Groß | ||

| Mittel | |||

| Klein | |||

| Nach Flughafentechnologie | Airport 2.0 | ||

| Airport 3.0 | |||

| Airport 4.0 | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest von Asien-Pazifik | |||

| Südamerika | Brasilien | ||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Katar | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Rest von Afrika | |||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist der aktuelle schlau Flughafen Markt?

Der schlau Flughafen Markt erreichte USD 6,61 Milliarden In 2025 und wird voraussichtlich USD 10,83 Milliarden bis 2030 erreichen, mit einem Wachstum von 10,36% CAGR.

Welche Region wächst am schnellsten im schlau Flughafen Markt?

Asien-Pazifik zeigt die höchste Dynamik und expandiert mit einer CAGR von 12,44% bis 2030 dank USD 240 Milliarden geplanter Infrastruktur-Investitionen.

Welches Technologie-Segment führt heute den Umsatz an?

Sicherheitssysteme halten die Spitze-Position mit 28,97% Umsatzanteil, weil Flughäfen zunehmend strengen Screening-Regeln entsprechen müssen.

Welche ist die am schnellsten wachsende Region im schlau Flughafen Markt?

Asien-Pazifik erlebt einen rapiden Aufstieg mit einer CAGR von 12,44%. Wenn die aktuelle Finanzierungsтраjektorie fortsetzt, wird der regionale schlau Flughafen Markt Nordamerikas Größe vor 2030 übertreffen.

Warum sind Dienstleistungen das am schnellsten wachsende Lösungssegment?

Viele Flughäfen fehlen interne Expertise und bevorzugen ausgelagerte Integration und Cyber-Schutz, was Dienstleistungen auf eine CAGR von 12,76% treibt.

Wie unterscheidet sich Flughafen 4.0 von Flughafen 2.0?

Flughafen 2.0 umfasst Selbst-Dienstleistung-Kioske und grundlegende Analytik, während Flughafen 4.0 KI, digitale Zwillinge und autonome Systeme für selbstoptimierende Betriebe schichtet und mit 16,21% CAGR wächst.

Was sind die Hauptbarrieren für schlau Flughafen Implementierung?

Hohe Kapitalausgaben, komplexe Integration mit Legacy-Systemen und eskalierende Cybersicherheitsanforderungen bleiben die primären Hindernisse.

Seite zuletzt aktualisiert am: