| Studienzeitraum | 2020 - 2029 |

| Marktgröße (2024) | USD 11.81 Billion |

| Marktgröße (2029) | USD 19.35 Billion |

| CAGR (2024 - 2029) | 10.38 % |

| Schnellstwachsender Markt | Nordamerika |

| Größter Markt | Asien-Pazifik |

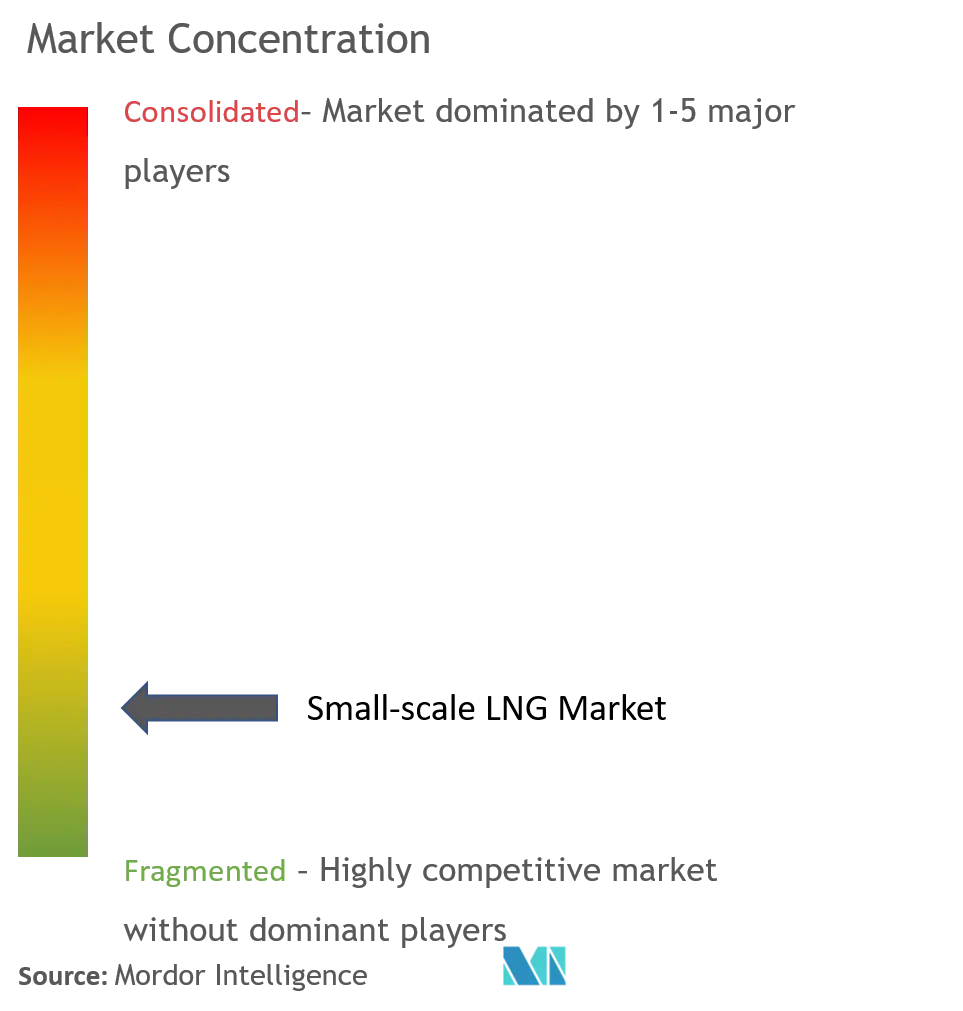

| Marktkonzentration | Mittel |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für LNG im kleinen Maßstab

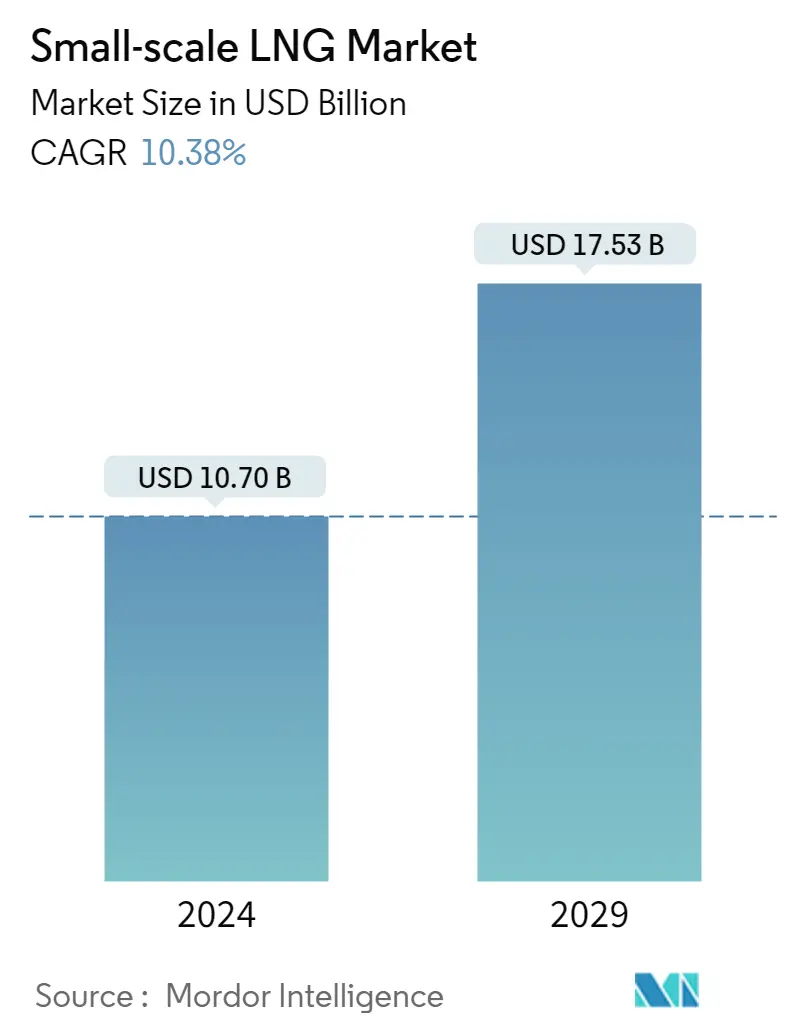

Die Größe des kleinen LNG-Marktes wird im Jahr 2024 auf 10,70 Milliarden US-Dollar geschätzt und soll bis 2029 17,53 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,38 % im Prognosezeitraum (2024–2029) entspricht.

- Langfristig wird erwartet, dass Faktoren wie die steigende Nachfrage nach LNG beim Bunkern, beim Straßentransport und bei der netzunabhängigen Stromversorgung den Markt für LNG im kleinen Maßstab in den kommenden Jahren antreiben werden.

- Andererseits sind Faktoren wie die hohen Betriebskosten von LNG im kleinen Maßstab und der Mangel an unterstützender Infrastruktur in Regionen wie dem Nahen Osten und Afrika sowie hohe CAPEX-Anforderungen zusammen mit einer langen Amortisationszeit von mehr als 12 Jahren Es wird erwartet, dass sie das Wachstum des untersuchten Marktes behindern.

- Dennoch wird erwartet, dass die Entwicklung einer kosteneffizienten kleinen LNG-Infrastruktur aufgrund der hohen Investitionsausgaben, die für eine kleine LNG-Infrastruktur erforderlich sind, den kleinen LNG-Technologieanbietern und -Transporteuren in Zukunft erhebliche Chancen bieten wird.

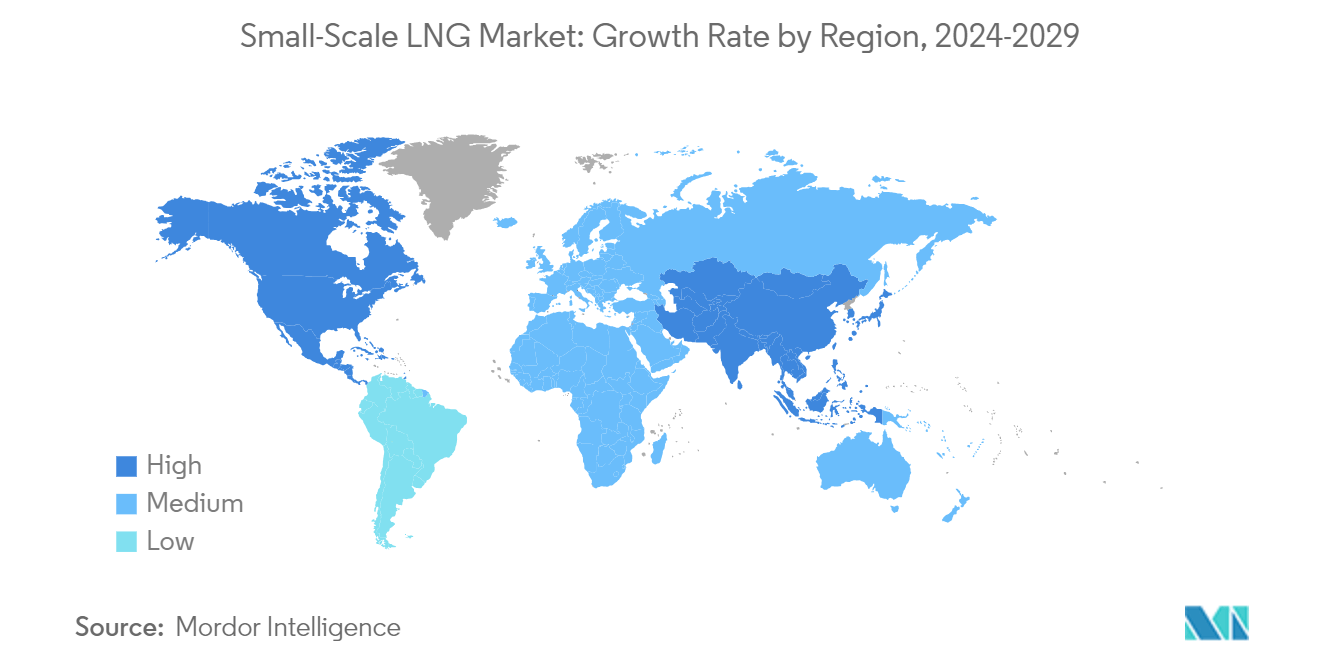

- Der asiatisch-pazifische Raum dominiert den Markt und dürfte im Prognosezeitraum auch die höchste CAGR verzeichnen. Dieses Wachstum ist auf die gestiegene Nachfrage nach LNG, die Netto-Null-CO2-Emissionsziele, die Initiative der Regierung zur Entwicklung der LNG-bezogenen Infrastruktur und steigende Investitionen privater Unternehmen aus Ländern wie Japan, China und Südkorea zurückzuführen.

Kleine LNG-Markttrends

Transportsegment wird voraussichtlich den Markt dominieren

- LNG wird hauptsächlich zum Betanken von Lastkraftwagen und Schiffen verwendet, vor allem aufgrund seiner wirtschaftlichen und ökologischen Vorteile im Vergleich zu Diesel und Heizöl. Da LNG von Natur aus nicht korrodierend und ungiftig ist, kann es die Lebensdauer eines Fahrzeugs um das Dreifache verlängern. Da LNG außerdem einen extrem niedrigen Siedepunkt hat, ist nur sehr wenig Wärme erforderlich, um es bei hohem Druck und vernachlässigbarer mechanischer Energie in eine gasförmige Form umzuwandeln. Dies macht LNG zu einem effizienten Kraftstoff für den Transport.

- Der Umgang mit LNG ist eine immense Aufgabe, da bereits ein geringer Temperaturunterschied zum Sieden und Verdampfen des Kraftstoffs führen kann, was wiederum zu Kraftstoffverschwendung führt. Daher sind Personenkraftwagen weitaus weniger rentabel als schwere Fahrzeuge wie Nutzfahrzeuge. Dies hat die Anwendung von LNG im Transportsegment eingeschränkt.

- Der Einsatz von LNG als Transportkraftstoff gewinnt weltweit an Bedeutung. China, die Vereinigten Staaten und Europa haben bereits mit dem Einsatz von LNG-betriebenen Lkw begonnen, hauptsächlich für den Güterferntransport. Dies ist vor allem auf die staatlichen Richtlinien und Vorschriften zur Dekarbonisierung und Emissionskontrolle zurückzuführen, wie z. B. China VI und der European Green Deal.

- Der 2019 von der Europäischen Kommission ins Leben gerufene European Green Deal besteht aus einer Reihe politischer Initiativen mit dem Ziel, Europa bis 2050 CO2-neutral zu machen. Die Richtlinien unterstreichen kurz die Bedeutung von LNG für die Erreichung dieses Ziels und betonen die Verwendung von LNG als Treibstoff für Lastkraftwagen und Seeschiffe.

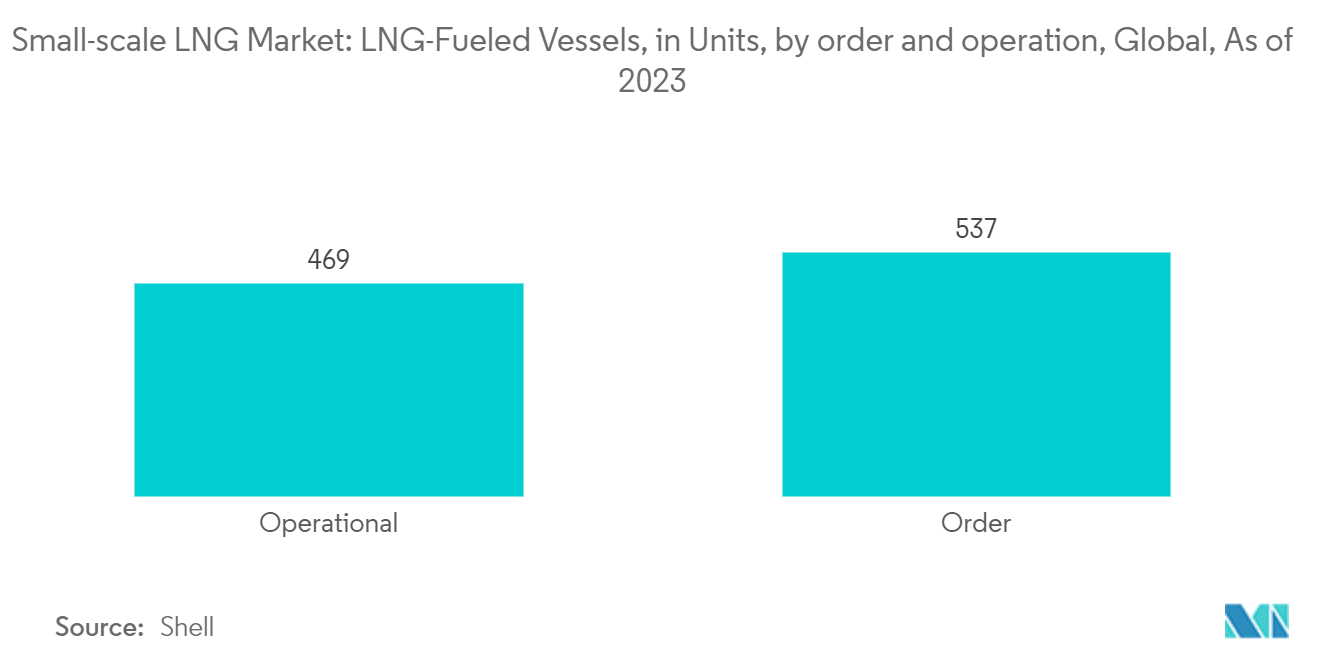

- Nach Angaben von SEA-LNG waren im Februar 2022 137 LNG-betriebene Schiffe in Betrieb und 350 LNG-betriebene Schiffe waren bestellt. Der schnell wachsende Auftragsbestand für LNG-betriebene Schiffe ist im Vergleich zu den Vorjahren rasant gewachsen und immer mehr Schiffseigner und -betreiber sind sich der Umwelt- und Klimavorteile von LNG bewusst.

- Im Januar 2020 begann die Internationale Seeschifffahrtsorganisation mit der Umsetzung einer neuen Verordnung, indem sie eine globale Schwefelobergrenze von 0,5 % für Schiffskraftstoffe festlegte. Somit ist LNG eine praktikablere Option als Schiffskraftstoff geworden, da es im Vergleich zu den bestehenden erdölbasierten Schiffskraftstoffölen fast 90 % weniger NOx und praktisch keine SOx und Partikel ausstößt. Daher wird LNG bei dieser Initiative für saubere Luft eine Schlüsselrolle spielen. Dies wird sich auch deutlich positiv auf den Small-Scale-LNG-Markt auswirken.

- Auch neue Schwellenländer planen, den Grundstein für die Zukunft von LNG im Transportwesen zu legen. Beispielsweise plant Mitsui OSK Lines (MOL) im April 2022, bis 2035 110 emissionsfreie Seeschiffe in Betrieb zu nehmen. Zusätzlich zur Förderung der breiten Einführung sauberer Energie plant die japanische Reederei, bis 2030 90 Schiffe mit LNG-Antrieb auf den Markt zu bringen Teil seines Ziels, die breite Einführung sauberer Energie zu fördern.

- Aufgrund der oben genannten Faktoren wird die Nachfrage nach kleiner LNG-Infrastruktur für das Transportsegment daher wahrscheinlich wachsen und den Markt im Prognosezeitraum deutlich dominieren.

Asien-Pazifik wird den Markt dominieren

- Asien-Pazifik war in den letzten Jahren ein Pionier bei der Umsetzung kleiner LNG-Projekte auf der ganzen Welt. Das Interesse an der Nutzung von Small-Scale-LNG (SSLNG) hat in den letzten Jahren zugenommen, da die Nachfrage nach Erdgas in Ländern wie China, Indien, Singapur, Japan und anderen weiter steigt.

- Ab 2021 ist China eines der wichtigsten Länder der Welt, das zum Wachstum der LNG-Nachfrage geführt hat. Der LNG-Import betrug im Jahr 2022 rund 64,4 Millionen Tonnen. Aufgrund dieses Nachfrageschubs wurde China zu einem der weltweit größten LNG-Importeure. Die erhöhte Nachfrage ist darauf zurückzuführen, dass chinesische LNG-Käufer langfristige Verträge über mehr als 20 Millionen Tonnen pro Jahr abschließen.

- Chinas Erdgasmarkt umfasst die inländische Produktion und den Import über Pipelines und LNG-Terminals. In China kommt die steigende Nachfrage nach LNG in kleinem Maßstab aus den Bereichen Industrie, Haushalt und Stromerzeugung, wobei das größte Potenzial im Transportsektor liegt. Es wird erwartet, dass die Zunahme der Zahl von LNG-Lkw aufgrund des höheren Dieselpreises im Vergleich zu Erdgas der Hauptgrund für das Wachstum kleiner LNG-Anlagen in China ist.

- In Indien befindet sich LNG im kleinen Maßstab zwar noch in den Kinderschuhen, es gibt jedoch einige LNG-Stationen, für die LNG-Transporte mit LNG-LKWs durchgeführt werden. Mit der Absicht, den Anteil von Erdgas in seinem Energiemix bis 2030 auf 15 % zu erhöhen, wird Indien voraussichtlich kleine LNG-Anlagen für die Erdgasversorgung entlegener Orte ohne Pipeline-Infrastruktur bauen. Beispielsweise hatte GAIL Limited, ein staatliches Erdgasexplorations- und -produktionsunternehmen, im Juni 2022 das Ziel, kleine Verflüssigungsanlagen für Gebiete zu errichten, die nicht an LNG-Pipelines angeschlossen sind. Darüber hinaus wird GAIL voraussichtlich zwei kleine Verflüssigungsanlagen auf Pilotbasis errichten.

- Das kleine LNG-Geschäft in Singapur wird hauptsächlich durch die LNG-Bunkeranlagen in den Häfen von Singapur vorangetrieben. Singapur verfügt über einen der führenden Handelshäfen und ist einer der Weltmarktführer in der internationalen Seeschifffahrt. Im Mai 2021 haben FueLNG und die Maritime and Port Authority of Singapore (MPA) Singapurs erste Bunkerung eines LNG-betriebenen Öltankers, Pacific Emerald, abgeschlossen.

- Aufgrund der oben genannten Punkte wird daher erwartet, dass der asiatisch-pazifische Raum das Wachstum des Kleinmarktes im Prognosezeitraum dominieren wird.

Überblick über die LNG-Branche im kleinen Maßstab

Der kleine LNG-Markt ist teilweise fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) zählen unter anderem Linde plc, Wartsila Oyj ABP, Shell PLC, Engie SA und PJSC Gazprom.

Marktführer für kleine LNG-Anlagen

-

Shell PLC

-

Linde plc

-

PJSC Gazprom

-

Engie SA

-

Wartsila Oyj ABP

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für kleine LNG-Anlagen

- Im November 2023 richtete Elengy, eine Einheit von Engies GRTgaz, einen neuen Beladungsdienst für kleine LNG-Tanker an seinem Terminal Fos Tonkin an der französischen Mittelmeerküste ein.

- Im Juli 2022 vereinbarten Edison, ein italienisches Energieunternehmen, und Snam, ein Energieinfrastrukturbauer, eine Zusammenarbeit bei Projekten entlang der gesamten LNG-Wertschöpfungskette im kleinen Maßstab. Im Rahmen der Vereinbarung werden beide Unternehmen Möglichkeiten zur Zusammenarbeit entlang der kleinen LNG-Wertschöpfungskette identifizieren und entwickeln, einschließlich Straßen- und Schiffstransport, Verflüssigung und Vertrieb.

- Im Juni 2022 bestellte die Gas Authority of India Limited (GAIL) zwei kleine Verflüssigungsanlagen, die als Pilotprojekt LNG produzieren können. Diese Anlagen werden Erdgas durch Verflüssigung im neuen städtischen Gasverteilungsnetz (CGD) verteilen und die Einrichtung von LNG-Tankstellen und Bunkeranlagen unterstützen.

Segmentierung der LNG-Industrie im kleinen Maßstab

Nach Angaben der International Gas Union (IGU) ist Small-Scale-LNG (SSLNG) als Verflüssigungs-, Regasifizierungs- und Importterminal in Anlagen mit einer Kapazität von weniger als 1 MTPA und mit Anwendungen in den Bereichen Stromerzeugung, Transport und industrielle Rohstoffe definiert und andere Anwendungen. Für den Transport werden SSLNG-Tanker als Schiffe mit einer LNG-Lagerkapazität von weniger als 30.000 Kubikmetern (m³) beschrieben. Der typische Bereich der SSLNG-Lagerkapazität liegt zwischen 500 m³ und 5.000 m³. Weitere Elemente von SSLNG sind LNG-Bunkeranlagen für LNG-betriebene Schiffe, LNG-Satellitenstationen und Infrastruktur zur Bereitstellung von LNG als Treibstoff für Straßenfahrzeuge.

Der Markt für LNG im kleinen Maßstab ist nach Typ, Lieferart, Anwendung und Geografie segmentiert. Nach Typ ist der Markt in Verflüssigungsterminals und Regasifizierungsterminals unterteilt. Je nach Lieferart ist der Markt in LKW, Umschlag und Bunkerung sowie Pipeline und Schiene unterteilt. Je nach Anwendung ist der Markt in Transport, Industrierohstoffe, Stromerzeugung und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den kleinen LNG-Markt in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Typ | Verflüssigungsterminal | ||

| Regasifizierungsterminal | |||

| Art der Versorgung | LKW | ||

| Umschlag und Bunkerung | |||

| Pipeline und Schiene | |||

| Anwendung | Transport | ||

| Industrieller Rohstoff | |||

| Energieerzeugung | |||

| Andere Anwendungen | |||

| Geografie (Regionale Marktanalyse {Marktgrößen- und Nachfrageprognose bis 2028 (nur für Regionen)}) | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Rest von Nordamerika | |||

| Europa | Deutschland | ||

| Frankreich | |||

| Großbritannien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Vereinigte Arabische Emirate | |||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur LNG-Marktforschung im kleinen Maßstab

Wie groß ist der Small-Scale-LNG-Markt?

Es wird erwartet, dass die Größe des kleinen LNG-Marktes im Jahr 2024 10,70 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 10,38 % bis 2029 auf 17,53 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Klein-LNG derzeit?

Im Jahr 2024 wird die Größe des kleinen LNG-Marktes voraussichtlich 10,70 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Small-Scale-LNG-Markt?

Shell PLC, Linde plc, PJSC Gazprom, Engie SA, Wartsila Oyj ABP sind die größten Unternehmen, die im Small-Scale-LNG-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Small-Scale-LNG-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Small-Scale-LNG-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Small-Scale-LNG-Markt.

Unsere Bestseller-Berichte

Popular Oil and Gas Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Bericht zur Small-Scale-LNG-Branche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Klein-LNG im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die LNG-Analyse im kleinen Maßstab umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.