Marktgröße für kleine Satelliten

|

|

Studienzeitraum | 2017 - 2029 |

|

|

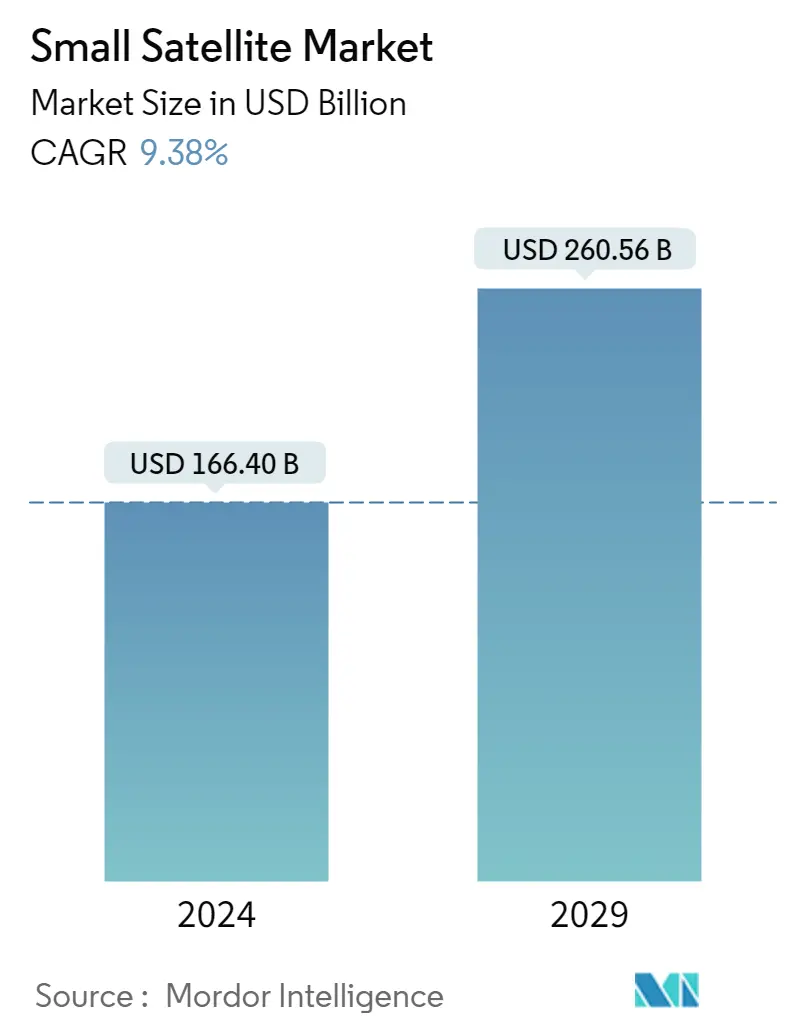

Marktgröße (2024) | 184.6 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 278.9 Milliarden US-Dollar |

|

|

Größter Anteil nach Orbitklasse | LÖWE |

|

|

CAGR (2024 - 2029) | 9.38 % |

|

|

Größter Anteil nach Region | Nordamerika |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Kleinsatelliten

Die Größe des Kleinsatellitenmarktes wird im Jahr 2024 auf 166,40 Milliarden US-Dollar geschätzt und soll bis 2029 260,56 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,38 % im Prognosezeitraum (2024–2029) entspricht.

LEO-Satelliten dominieren das Marktwachstum, indem sie den Großteil des Marktanteils einnehmen

- Ein Satellit oder ein Raumschiff wird normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder auf eine interplanetare Reise geschickt. Kleinsatelliten haben in den letzten Jahren die Raumfahrtindustrie revolutioniert, da sie einen kostengünstigen Zugang zum Weltraum für eine Vielzahl von Anwendungen ermöglicht haben, von der wissenschaftlichen Forschung bis hin zu kommerziellen und militärischen Anwendungen. Um das Potenzial von Kleinsatelliten voll auszuschöpfen, ist es wichtig, die verschiedenen Arten von Umlaufbahnen zu verstehen, in die sie gestartet werden können. Die meisten Wissenschaftssatelliten, darunter auch das Erdbeobachtungssystem der NASA, befinden sich in einer niedrigen Erdumlaufbahn.

- Der Markt für Kleinsatelliten verzeichnet weiterhin ein starkes Wachstum, angetrieben durch die steigende Nachfrage nach LEO-Satelliten für Kommunikation, Navigation, Erdbeobachtung, militärische Aufklärung und wissenschaftliche Missionen. Zwischen 2017 und 2022 wurden rund 2900 kleine LEO-Satelliten hergestellt und gestartet, die hauptsächlich zu Kommunikationszwecken eingesetzt werden. Dies veranlasste Unternehmen wie SpaceX, OneWeb und Amazon, den Start Tausender Satelliten in LEO zu planen. Aufgrund der steigenden Nachfrage nach erdnahen Umlaufbahnen aus verschiedenen Bereichen wie Erdbeobachtung, Navigation, Meteorologie und militärischer Kommunikation undefined ist auf dem Markt undefined ein Anstieg der Zahl der Starts von LEO-Satelliten zu verzeichnen.

- Obwohl in den letzten Jahren nur sehr wenige Kleinsatelliten in GEO- und MEO-Satelliten gestartet wurden, hat die Nutzung von MEO- und GEO-Satelliten durch das Militär dennoch zugenommen. Aufgrund der Vorteile wie erhöhter Signalstärke, verbesserter Kommunikations- und Datenübertragungsfähigkeiten und größerem Abdeckungsbereich wird auch mit einem Anstieg gerechnet. Beispielsweise entwickeln Raytheon Technologies und Boeings Millennium Space Systems den ersten Prototyp von Missile Track Custody (MTC) MEO OPIR-Nutzlasten für die US Space Force.

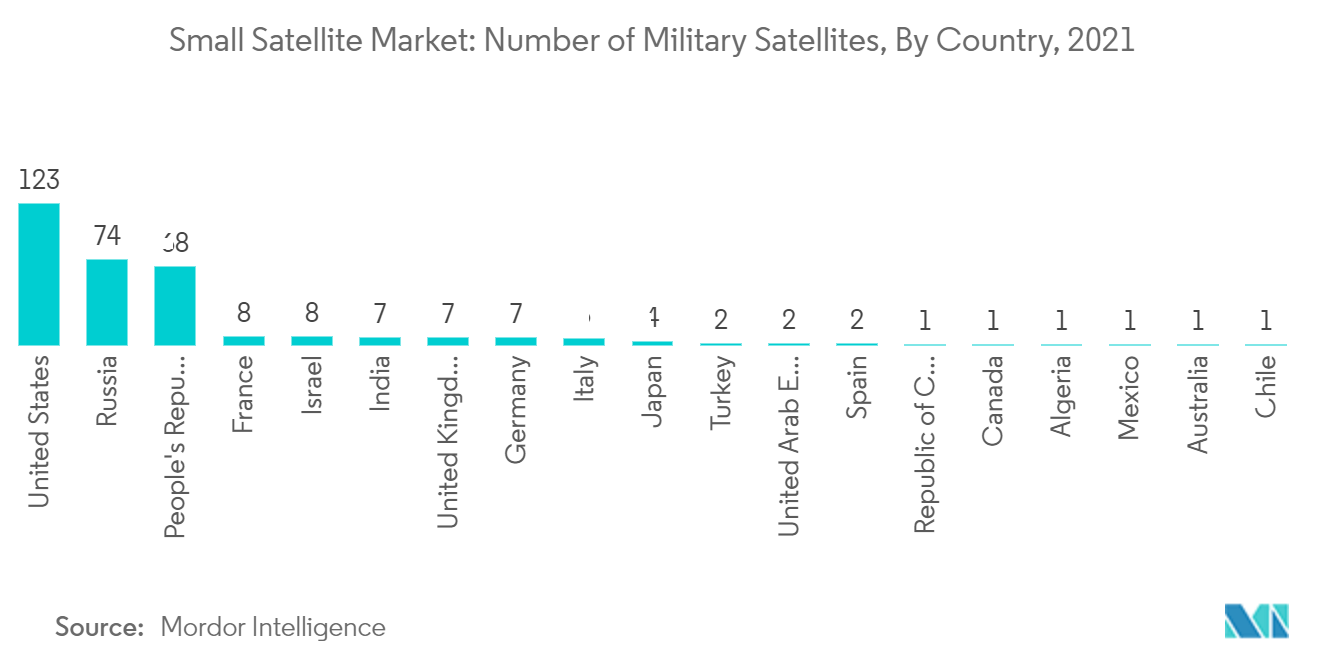

Es wird erwartet, dass das Militärsegment den Markt im Prognosezeitraum dominieren wird

Militärische Satelliten werden für Kommunikations-, Überwachungs- und Aufklärungsmissionsprofile verwendet. Militärische Satelliten können ein Gebiet kontinuierlich abdecken und zur Frühwarnung eingesetzt werden. Neben der Überwachung können militärische Satelliten auch strategische und taktische Operationen durchführen. Neben der Beobachtung feindlicher Waffenentwicklungen können die Satelliten auch die internationale Einhaltung der Rüstungsbegrenzungsverträge überprüfen und bei der strategischen Zielerfassung helfen, indem sie die Stationierung militärischer Mittel an strategischen Punkten im Falle eines bewaffneten Konflikts vorbestimmen. Die Hersteller von militärischen Kleinsatelliten konzentrieren sich auf kostengünstige Ansätze zur Massenproduktion von Kleinsatelliten, um die steigende Nachfrage zu befriedigen. Der Ansatz beinhaltet die Verwendung kostengünstiger, industrietauglicher Komponenten in der Entwicklungs- und Designvalidierungsphase. Die Implementierung standardisierter Satellitendesigns hat aufgrund der Flexibilität verschiedener Kleinsatelliten eine größere Flexibilität bei der Auswahl der Startsysteme ermöglicht. Kleinsatelliten können in mehrere Startsysteme eingebaut werden und reduzieren die Startkosten.

Kleine Militärsatelliten können auch als sekundäre Nutzlast gestartet werden. Die Akzeptanz nimmt aufgrund des zunehmenden Einsatzes von Satelliten in der taktischen Kriegsführung zu. Viele innovative Programme sind in der Pipeline, um Kleinsatelliten für Verteidigungszwecke zu produzieren und zu starten. So starteten die Niederlande im Juli 2021 den ersten Militärsatelliten des Landes. BRIK II, ein Nanosatellit der Firma Virgin Orbit, in eine Umlaufbahn um die Erde. BRIK II ist ein experimentelles Projekt der Königlich Niederländischen Luftwaffe und markiert den Einstieg des Militärs des Landes in den Weltraum. Es wird erwartet, dass sich solche Entwicklungen im Prognosezeitraum positiv auf die Nachfrage nach Militärsatelliten auswirken werden.

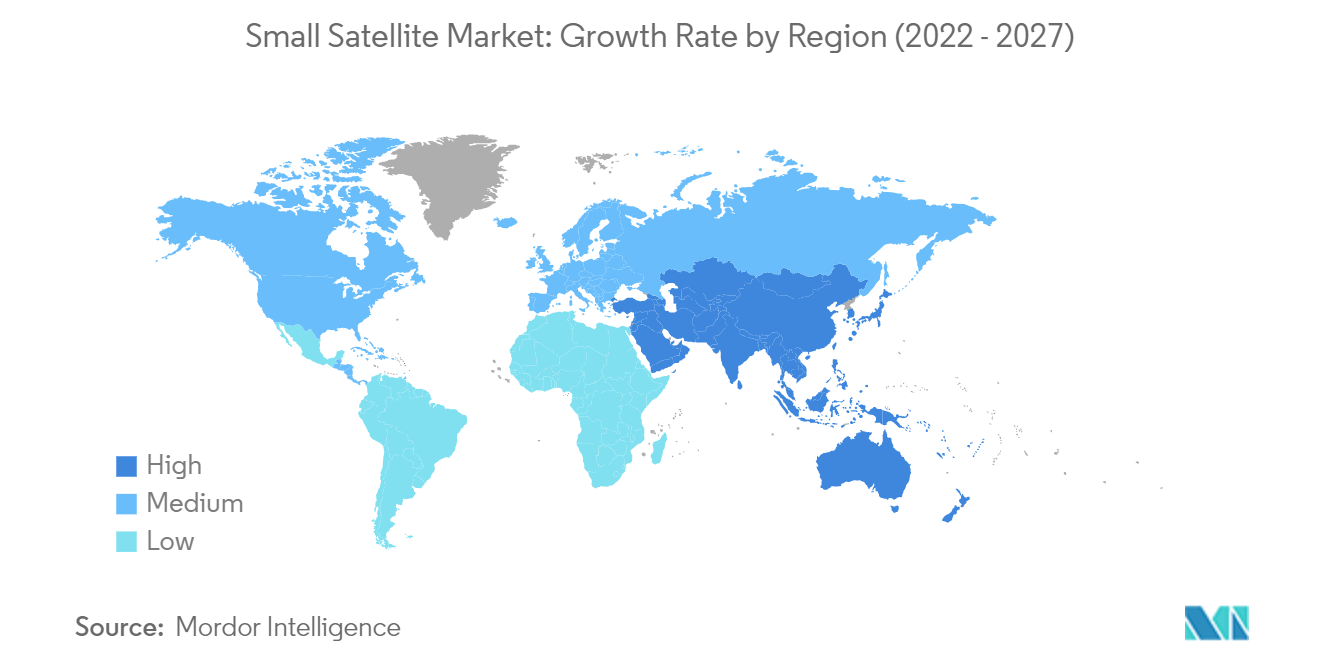

Es wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum die am schnellsten wachsende Region sein wird.

Es wird erwartet, dass die steigende Nachfrage nach Satellitendatendiensten in Bereichen wie satellitengestützter Netzwerkinfrastruktur und informationstechnologiebasierten Diensten aufgrund des gestiegenen Pro-Kopf-Einkommens in Entwicklungsländern des asiatisch-pazifischen Raums wie China, Indien und Vietnam den Kleinsatellitenmarkt im Prognosezeitraum unterstützen wird. Mit der zunehmenden Betonung der Weltraumforschung wird erwartet, dass Indien weltweit zu einem wichtigen Akteur bei Kleinsatellitenlösungen wird, da die Indian Space Research Organization (ISRO) den größten Teil ihrer kommerziellen Raumfahrtaktivitäten auf die Industrie verlagert und den Fokus auf fortschrittliche Forschung verstärkt. Die indische Regierung fördert auch Initiativen, um große private Organisationen in der Raumfahrtindustrie zur Zusammenarbeit und Zusammenarbeit zu bewegen. Darüber hinaus investiert ein weiteres großes Land in der Region, China, ebenfalls stark in die Weltraumtechnologie. Nach Angaben der China National Space Administration (CNSA) rechnet das Land damit, bis 2025 etwa 100 Satelliten zu starten. Angesichts der Zunahme der weltraumbezogenen Aktivitäten in der Region verbessern die Satellitenhersteller ihre Satellitenproduktionskapazitäten, um den schnell wachsenden Markt zu erschließen. Es wird erwartet, dass sich diese Entwicklungen positiv auf den Kleinsatellitenmarkt im Land und im asiatisch-pazifischen Raum auswirken werden.

Überblick über die Kleinsatellitenbranche

Der Kleinsatellitenmarkt ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 98,09 % ausmachen. Die Hauptakteure in diesem Markt sind Airbus SE, China Aerospace Science and Technology Corporation (CASC), ICEYE Ltd., Space Exploration Technologies Corp. und Thales (alphabetisch sortiert).

Marktführer für Kleinsatelliten

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

ICEYE Ltd.

Space Exploration Technologies Corp.

Thales

Other important companies include Astrocast, Axelspace Corporation, Chang Guang Satellite Technology Co. Ltd, German Orbital Systems, GomSpaceApS, Planet Labs Inc., Satellogic, SpaceQuest Ltd, Spire Global, Inc., Swarm Technologies, Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kleinsatelliten

- Juni 2022 Falcon 9 startet Globalstar FM15 vom Space Launch Complex 40 (SLC-40) an der Cape Canaveral Space Force Station in Florida in eine erdnahe Umlaufbahn.

- Mai 2022 Im Rahmen der Transporter-5-Mission wurden weitere fünf Satelliten, nämlich ICEYE-X17, -X18, -X19, -X20 und -X24, gestartet.

- April 2022 Swarm Technologies 12 Picosatelliten auf der Transporter-4-Mission für ein Kommunikationsnetzwerk mit niedriger Datenrate wurden gestartet.

Marktbericht für Kleinsatelliten – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Satellitenmesse

- 4.2 Ausgaben für Raumfahrtprogramme

-

4.3 Gesetzlicher Rahmen

- 4.3.1 Global

- 4.3.2 Australien

- 4.3.3 Brasilien

- 4.3.4 Kanada

- 4.3.5 China

- 4.3.6 Frankreich

- 4.3.7 Deutschland

- 4.3.8 Indien

- 4.3.9 Iran

- 4.3.10 Japan

- 4.3.11 Neuseeland

- 4.3.12 Russland

- 4.3.13 Singapur

- 4.3.14 Südkorea

- 4.3.15 Vereinigte Arabische Emirate

- 4.3.16 Großbritannien

- 4.3.17 Vereinigte Staaten

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Anwendung

- 5.1.1 Kommunikation

- 5.1.2 Erdbeobachtung

- 5.1.3 Navigation

- 5.1.4 Weltraumbeobachtung

- 5.1.5 Andere

-

5.2 Orbit-Klasse

- 5.2.1 GEO

- 5.2.2 LÖWE

- 5.2.3 MEINS

-

5.3 Endbenutzer

- 5.3.1 Kommerziell

- 5.3.2 Militär und Regierung

- 5.3.3 Andere

-

5.4 Antriebstechnik

- 5.4.1 Elektrisch

- 5.4.2 Auf Gasbasis

- 5.4.3 Flüssigen Brennstoff

-

5.5 Region

- 5.5.1 Asien-Pazifik

- 5.5.2 Europa

- 5.5.3 Nordamerika

- 5.5.4 Rest der Welt

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Airbus SE

- 6.4.2 Astrocast

- 6.4.3 Axelspace Corporation

- 6.4.4 Chang Guang Satellite Technology Co. Ltd

- 6.4.5 China Aerospace Science and Technology Corporation (CASC)

- 6.4.6 German Orbital Systems

- 6.4.7 GomSpaceApS

- 6.4.8 ICEYE Ltd.

- 6.4.9 Planet Labs Inc.

- 6.4.10 Satellogic

- 6.4.11 Space Exploration Technologies Corp.

- 6.4.12 SpaceQuest Ltd

- 6.4.13 Spire Global, Inc.

- 6.4.14 Swarm Technologies, Inc.

- 6.4.15 Thales

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOS

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Kleinsatellitenindustrie

Kommunikation, Erdbeobachtung, Navigation, Weltraumbeobachtung und andere werden als Segmente nach Anwendung abgedeckt. GEO, LEO, MEO werden als Segmente von der Orbit-Klasse abgedeckt. Kommerziell, Militär und Regierung werden als Segmente vom Endbenutzer abgedeckt. Elektro-, Gas- und Flüssigbrennstoff werden als Segmente von Propulsion Tech abgedeckt. Asien-Pazifik, Europa und Nordamerika werden als Segmente nach Regionen abgedeckt.

- Ein Satellit oder ein Raumschiff wird normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder auf eine interplanetare Reise geschickt. Kleinsatelliten haben in den letzten Jahren die Raumfahrtindustrie revolutioniert, da sie einen kostengünstigen Zugang zum Weltraum für eine Vielzahl von Anwendungen ermöglicht haben, von der wissenschaftlichen Forschung bis hin zu kommerziellen und militärischen Anwendungen. Um das Potenzial von Kleinsatelliten voll auszuschöpfen, ist es wichtig, die verschiedenen Arten von Umlaufbahnen zu verstehen, in die sie gestartet werden können. Die meisten Wissenschaftssatelliten, darunter auch das Erdbeobachtungssystem der NASA, befinden sich in einer niedrigen Erdumlaufbahn.

- Der Markt für Kleinsatelliten verzeichnet weiterhin ein starkes Wachstum, angetrieben durch die steigende Nachfrage nach LEO-Satelliten für Kommunikation, Navigation, Erdbeobachtung, militärische Aufklärung und wissenschaftliche Missionen. Zwischen 2017 und 2022 wurden rund 2900 kleine LEO-Satelliten hergestellt und gestartet, die hauptsächlich zu Kommunikationszwecken eingesetzt werden. Dies veranlasste Unternehmen wie SpaceX, OneWeb und Amazon, den Start Tausender Satelliten in LEO zu planen. Aufgrund der steigenden Nachfrage nach erdnahen Umlaufbahnen aus verschiedenen Bereichen wie Erdbeobachtung, Navigation, Meteorologie und militärischer Kommunikation ist auf dem Markt ein Anstieg der Zahl der Starts von LEO-Satelliten zu verzeichnen.

- Obwohl in den letzten Jahren nur sehr wenige Kleinsatelliten in GEO- und MEO-Satelliten gestartet wurden, hat die Nutzung von MEO- und GEO-Satelliten durch das Militär dennoch zugenommen. Aufgrund der Vorteile wie erhöhter Signalstärke, verbesserter Kommunikations- und Datenübertragungsfähigkeiten und größerem Abdeckungsbereich wird auch mit einem Anstieg gerechnet. Beispielsweise entwickeln Raytheon Technologies und Boeings Millennium Space Systems den ersten Prototyp von Missile Track Custody (MTC) MEO OPIR-Nutzlasten für die US Space Force.

| Kommunikation |

| Erdbeobachtung |

| Navigation |

| Weltraumbeobachtung |

| Andere |

| GEO |

| LÖWE |

| MEINS |

| Kommerziell |

| Militär und Regierung |

| Andere |

| Elektrisch |

| Auf Gasbasis |

| Flüssigen Brennstoff |

| Asien-Pazifik |

| Europa |

| Nordamerika |

| Rest der Welt |

| Anwendung | Kommunikation |

| Erdbeobachtung | |

| Navigation | |

| Weltraumbeobachtung | |

| Andere | |

| Orbit-Klasse | GEO |

| LÖWE | |

| MEINS | |

| Endbenutzer | Kommerziell |

| Militär und Regierung | |

| Andere | |

| Antriebstechnik | Elektrisch |

| Auf Gasbasis | |

| Flüssigen Brennstoff | |

| Region | Asien-Pazifik |

| Europa | |

| Nordamerika | |

| Rest der Welt |

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Bei den aufgeführten Zwecken handelt es sich um die vom Satellitenbetreiber selbst gemeldeten Zwecke.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivile (akademische, Amateur-), kommerzielle, staatliche (meteorologische, wissenschaftliche usw.) und militärische Zwecke beschrieben. Satelliten können sowohl für kommerzielle als auch für militärische Zwecke vielseitig genutzt werden.

- MTOW der Trägerrakete - Das MTOW (maximales Startgewicht) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete beim Start, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenumlaufbahnen sind in drei große Klassen unterteilt GEO, LEO und MEO. Satelliten auf elliptischen Umlaufbahnen weisen Apogäume und Perigäume auf, die sich deutlich voneinander unterscheiden, und kategorisieren Satellitenumlaufbahnen mit einer Exzentrizität von 0,14 und höher als elliptisch.

- Antriebstechnik - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satellitenmesse - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satelliten-Subsystem - In diesem Segment sind alle Komponenten und Subsysteme enthalten, darunter Treibstoffe, Busse, Solarpaneele und andere Hardware von Satelliten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.