| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

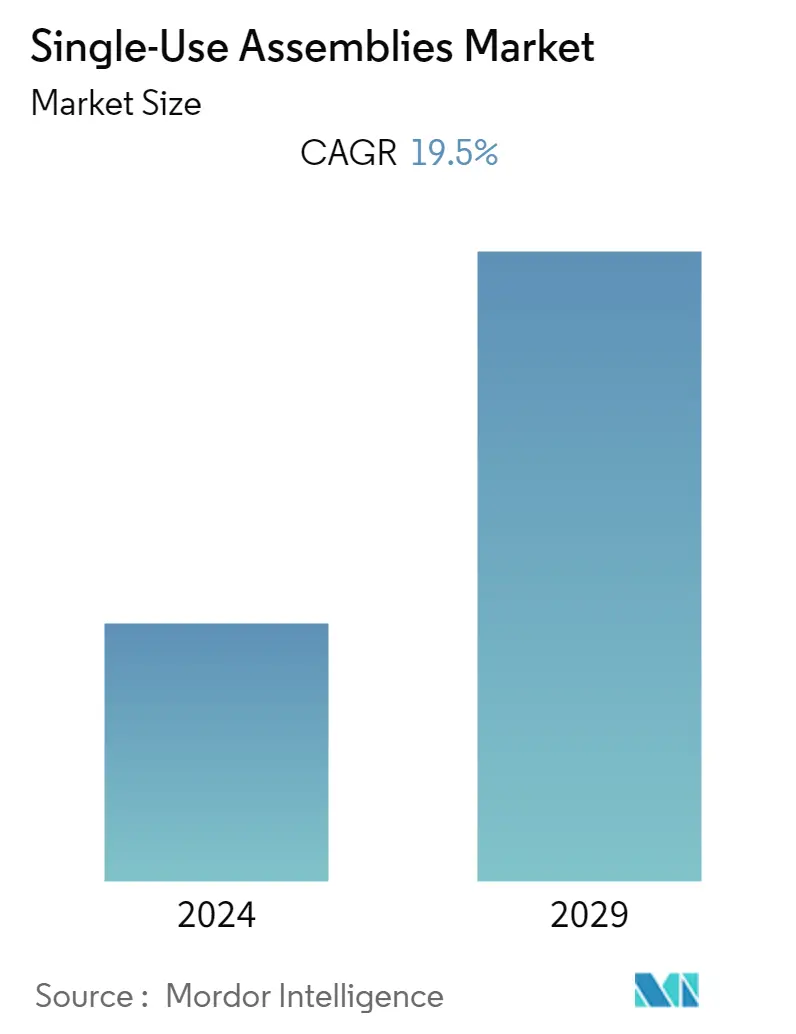

| CAGR | 19.50 % |

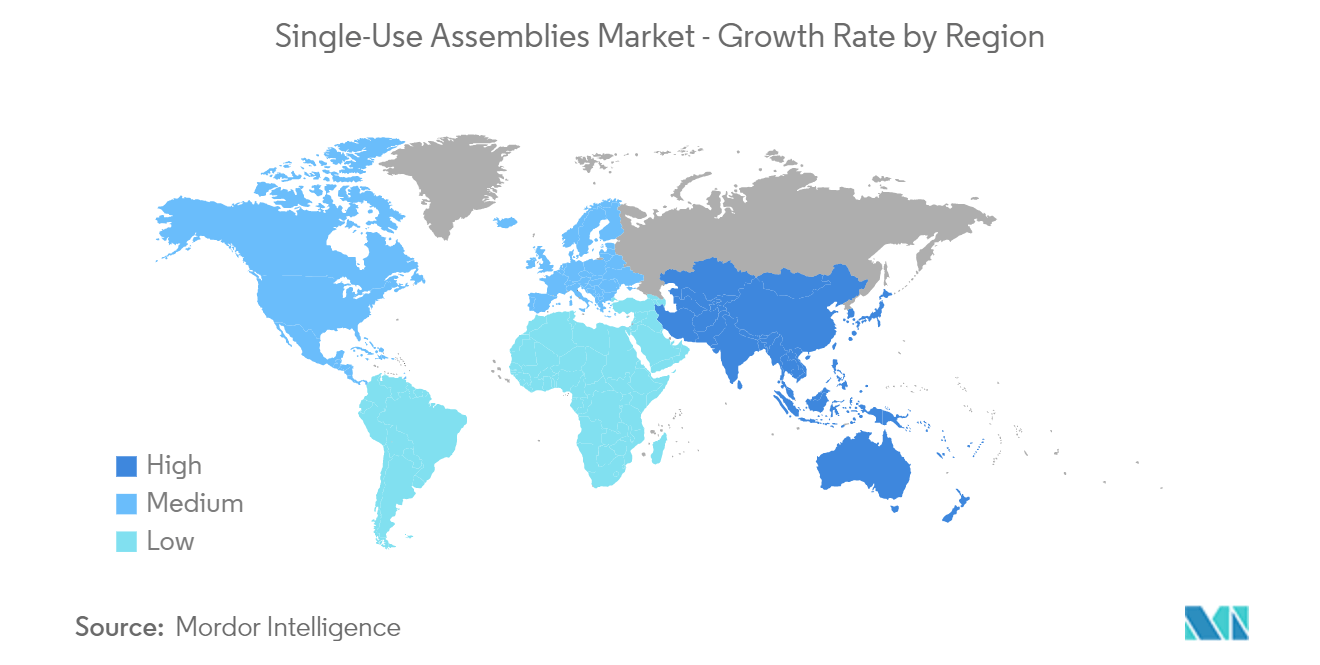

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Einwegbaugruppen

Der Markt für Einwegbaugruppen wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 19,5 % verzeichnen.

COVID-19 hatte erhebliche Auswirkungen auf den Markt für Einwegbaugruppen, da die Verwendung von Einwegtechnologie für Forschungsaktivitäten in der Entwicklung von COVID-19-Impfstoffen zunehmend zum Einsatz kam. Viele Akteure konzentrierten sich auf Forschungs- und Entwicklungsaktivitäten zur Entwicklung eines Impfstoffs, der Einwegbaugruppen erfordert. Die Zulieferer hatten während der Pandemie Schwierigkeiten, mit der Nachfrage Schritt zu halten, was das Marktwachstum bei Einwegbaugruppen vorantrieb. Laut dem im Mai 2021 in Bioprocess International veröffentlichten Artikel waren beispielsweise Einweg-Bioprozesssysteme und -materialien während der COVID-19-Pandemie als wesentliche Ressourcen für die Entwicklung und industrielle Herstellung potenzieller Impfstoffe und Behandlungen sehr gefragt. Die zur Entwicklung innovativer Impfstoffe wie mRNA, DNA und viraler Vektoren verwendeten Plattformen wurden aufgrund der erforderlichen Geschwindigkeit und Flexibilität im Allgemeinen unter Verwendung von Einwegtechnologien konstruiert. Die hohe Nachfrage nach Einwegbaugruppen könnte sich während der Pandemie positiv auf das Marktwachstum ausgewirkt haben. Darüber hinaus blieb die Nachfrage auch nach der Pandemie bestehen, da die biopharmazeutischen und pharmazeutischen Unternehmen, die das Marktwachstum vorantreiben, zunehmend Einwegbaugruppen bei der Entwicklung und Herstellung von Therapien gegen COVID-19 und andere Krankheiten einsetzen. Daher wird erwartet, dass der Markt in den nächsten drei bis vier Jahren ein stabiles Wachstum verzeichnen wird.

Zu den Faktoren, die das Marktwachstum vorantreiben, gehören eine schnelle und einfache Implementierung, ein geringes Risiko einer Kreuzkontamination, erhöhte FE-Investitionen von biopharmazeutischen Unternehmen und ein wachsender Markt für Biologika. Die Akzeptanz von Einwegbaugruppen in der globalen biopharmazeutischen Gemeinschaft hat im Laufe der Zeit aufgrund ihrer Vorteile zugenommen, wie z. B. der geringeren Gefahr von Kreuzkontaminationen, vereinfachten Reinigungsverfahren und maßgeschneiderten Lösungen durch die Verwendung von Einwegbaugruppen. Dies trägt dazu bei, die Arzneimittelentwicklung und den Herstellungsprozess zu beschleunigen.

Erhöhte FE-Investitionen von biopharmazeutischen Unternehmen tragen ebenfalls zum Wachstum des Marktes für Einweg-Assemblys bei. In den entwickelten Ländern gibt es einen enormen Anstieg der Forschungs- und Entwicklungsausgaben sowie der Einführung neuer Medikamente. So beliefen sich laut EFPIA die geschätzten FE-Ausgaben europäischer Pharmaunternehmen im Jahr 2021 auf 41.500 Millionen Euro. Daher wird erwartet, dass solch beträchtliche FE-Ausgaben das Marktwachstum ankurbeln werden, da die zunehmende Verwendung von Einwegbaugruppen in der Entwicklung, Prüfung und Skalierung in der Forschung das Marktwachstum vorantreibt.

Darüber hinaus wird erwartet, dass auch zunehmende Initiativen der Marktteilnehmer, wie Partnerschaften und Übernahmen, das Marktwachstum vorantreiben werden. Im Juni 2021 erwarb Avantor beispielsweise RIM Bio, einen chinesischen Hersteller von Einweg-Bioprozessbeuteln und -baugruppen für die biopharmazeutische Produktion. Durch diese Übernahme erhält Avantor Zugang zum RIM-Werk in Changzhou, China, und ist damit eine der ersten Einweg-Produktionsstätten von Avantor in der Region Afrika, Naher Osten und Asien (AMEA). Avantor beabsichtigt, seine Dienstleistungen für Single-Use-Kunden durch die Nutzung der exklusiven Technologie und kurzen Vorlaufzeiten von RIM zu differenzieren. Solche Fälle führen zu einer zunehmenden Akzeptanz von Einwegbaugruppen in verschiedenen Regionen und stärken das Marktwachstum.

Daher treiben die Vorteile von Einwegbaugruppen gegenüber herkömmlichen Verfahren und verstärkte biopharmazeutische Forschungs- und Entwicklungsaktivitäten das Marktwachstum voran. Es wird jedoch erwartet, dass Probleme im Zusammenhang mit extrahierbaren und auslaugbaren Stoffen das Marktwachstum behindern.

Markttrends für Einwegbaugruppen

Das Segment der biopharmazeutischen und pharmazeutischen Unternehmen verzeichnete einen erheblichen Marktanteil

Biopharmazeutische und pharmazeutische Unternehmen verwenden in großem Umfang Einwegbaugruppen und Verbrauchsmaterialien, einschließlich aseptischer Flaschentransfers, Einwegverteiler und kundenspezifischer Schlauchsets, um den vorgelagerten Prozess zu rationalisieren. Die Ausgaben für Forschung und Entwicklung biopharmazeutischer und pharmazeutischer Unternehmen sind erheblich gestiegen.

Es wird erwartet, dass der zunehmende Einsatz von Einwegbaugruppen in der biopharmazeutischen Produktion das Wachstum dieses Segments weiter vorantreiben wird. Eine in der Wiley Online Library veröffentlichte Studie zeigt, dass die Verwendung von Einwegbaugruppen in der biopharmazeutischen Verarbeitungsforschung, im Scale-up und in der kommerziellen Bioproduktion unverzichtbar geworden ist. Daher wird erwartet, dass die Bedeutung von Einwegbaugruppen in der biopharmazeutischen und pharmazeutischen Forschung das Segmentwachstum aufgrund der zunehmenden Akzeptanz vorantreiben wird.

Darüber hinaus wird erwartet, dass die zunehmenden Initiativen der wichtigsten Marktteilnehmer zur Ausweitung ihrer Dienstleistungen das Marktwachstum vorantreiben werden. Beispielsweise stärkte Merck im September 2022 seine Produktionskapazitäten für Einwegbaugruppen zur Herstellung von Covid-19-Impfstoffen und anderen lebensrettenden Therapien durch eine Investition von mehr als 130 Millionen Euro in Molsheim, Frankreich. Es wird erwartet, dass solche Initiativen das Wachstum des Segments vorantreiben werden, da pharmazeutische und biopharmazeutische Unternehmen in entwickelten Ländern zunehmend Einwegbaugruppen einsetzen.

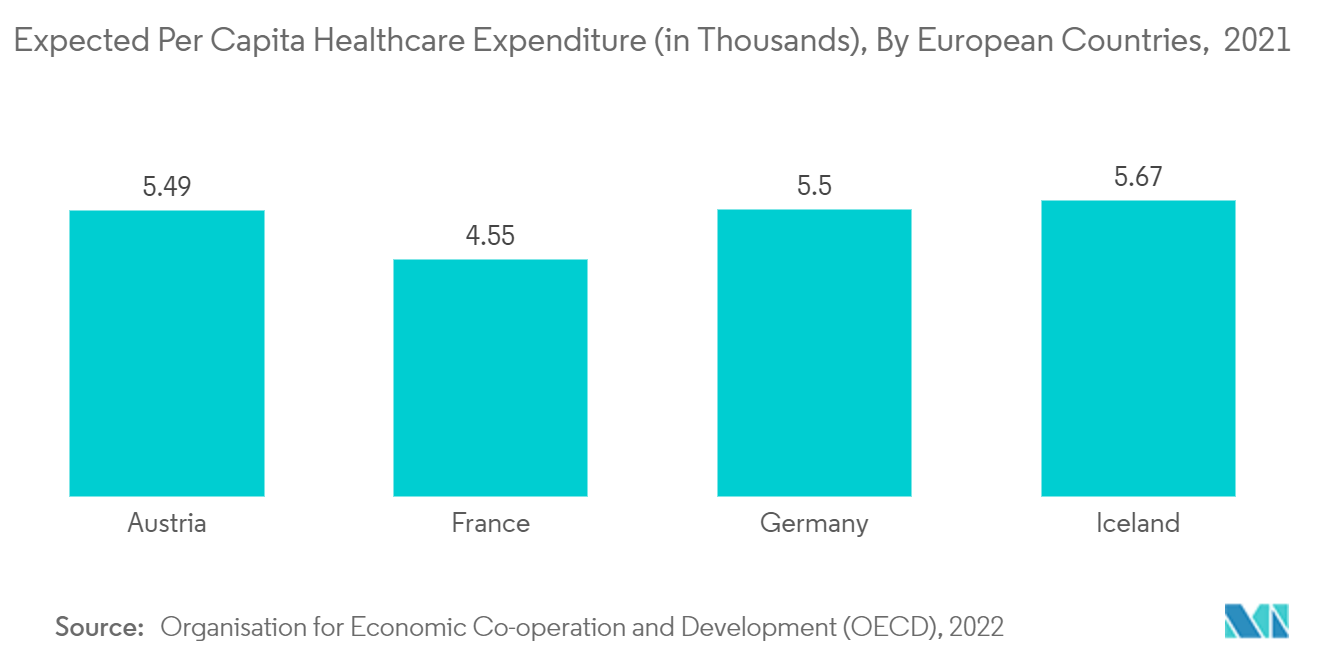

Darüber hinaus wird erwartet, dass die steigenden Pro-Kopf-Gesundheitsausgaben in den Ländern die Zugänglichkeit innovativer Medikamente verbessern werden. Aufgrund der steigenden Nachfrage investieren Unternehmen daher mehr in die Forschung und Entwicklung von Arzneimitteln. Daher besteht in pharmazeutischen und biopharmazeutischen Unternehmen ein steigender Bedarf an Einwegbaugruppen.

Daher wird erwartet, dass Faktoren wie die zunehmende Einführung von Einwegbaugruppen in der biopharmazeutischen Forschung und steigende Investitionen der wichtigsten Marktteilnehmer das Wachstum des Segments der biopharmazeutischen und pharmazeutischen Unternehmen im Prognosezeitraum erheblich vorantreiben werden.

Nordamerika verfügt über einen bedeutenden Markt

Zu den Faktoren, die den erheblichen Marktanteil ausmachen, gehören der gut etablierte biopharmazeutische Sektor, die weitverbreitete Verfügbarkeit von Einwegbaugruppen, die von regionalen Marktführern geliefert werden, sowie die zunehmende Herstellung von Biologika und Biosimilars.

Das unterstützende häusliche Umfeld und die hochentwickelten biopharmazeutischen und pharmazeutischen Sektoren in den Vereinigten Staaten tragen einen erheblichen Anteil zum Markt für Einweg-Assemblys bei.

Im Juli 2021 investierten Cytiva und Pall Corporation 1,5 Milliarden US-Dollar, um der wachsenden Nachfrage nach Biotechnologielösungen gerecht zu werden. Diese Erweiterung wird die Herstellung wesentlicher Produkte zur Herstellung biologischer Arzneimittel steigern, wie z. B. Einwegtechnologien, darunter Bioreaktorbeutel für die Züchtung von Zellen, die zur Herstellung personalisierter Medikamente verwendet werden, und Spritzenfilter für die wissenschaftliche Forschung. Es wird erwartet, dass solche Investitionen das Wachstum des untersuchten Marktes in Nordamerika aufgrund der zunehmenden Verbreitung von Einwegbaugruppen zur Herstellung von Biologika weiter vorantreiben werden.

Darüber hinaus stiegen nach Angaben des Canadian Institute for Health Information 2022 die gesamten Gesundheitsausgaben in Kanada und beliefen sich im Jahr 2021 auf 3,08,043 Millionen US-Dollar. Es wird erwartet, dass solch erhebliche Gesundheitsausgaben in Kanada das Wachstum des dort untersuchten Marktes vorantreiben werden würde die Ausgaben für innovative Medikamente erhöhen, was zu einer verstärkten pharmazeutischen und biopharmazeutischen Forschung führen und damit die Akzeptanz von Einweg-Baugruppen erhöhen würde.

Daher wird erwartet, dass unter anderem Faktoren wie steigende FE-Ausgaben und Fortschritte im Gesundheitswesen das Marktwachstum in Nordamerika vorantreiben werden.

Branchenüberblick über Einwegbaugruppen

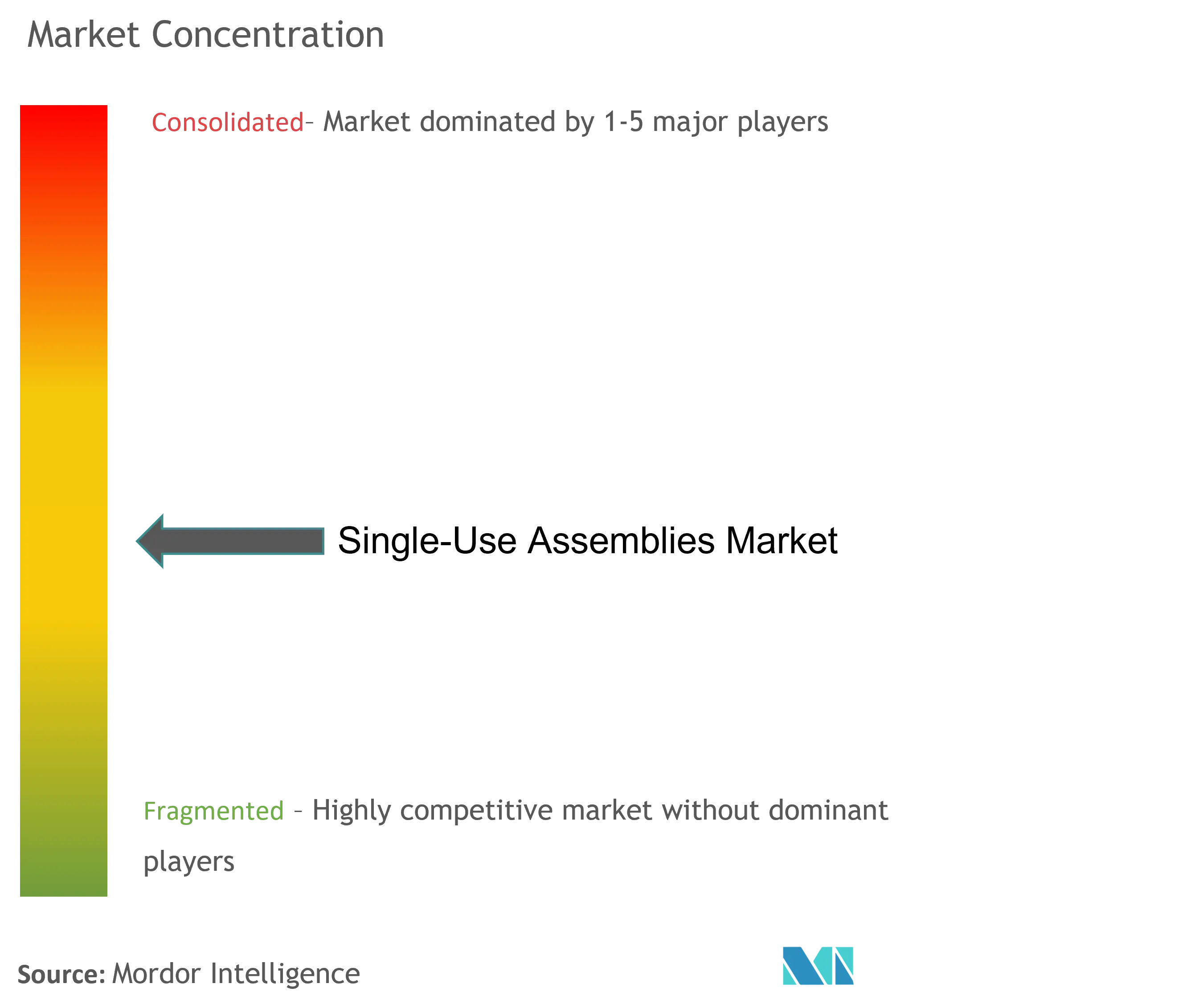

Der Markt für Einweg-Baugruppen ist mäßig wettbewerbsintensiv und besteht aus vielen bedeutenden Akteuren. Gemessen am Marktanteil dominieren einige große Player den Markt. Der Markt wird durch Faktoren wie die zunehmende Einführung von Einwegbaugruppen, die zunehmende Akzeptanz von Forschung und Entwicklung sowie die pharmazeutische Herstellung angetrieben. Einige auf dem Markt tätige Unternehmen sind Sartorius AG, Thermo Fisher Scientific, Danaher Corporation, Merck KGaA, Avantor Inc., Parker Hannifin Corporation und Saint-Gobain.

Marktführer bei Einwegbaugruppen

-

Sartorius AG

-

Thermo Fisher Scientific

-

Merck KGaA

-

Avantor, Inc

-

Danaher (Pall Corporation)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Einwegbaugruppen

- Oktober 2022 Single Use Support, ein österreichischer Lösungsanbieter, erweitert sein Produktportfolio um neue Einweg-Bioprozessbehälter unter dem Markennamen IRIS. Das Unternehmen nutzte sein Know-how, um zuverlässige Prozesslösungen im biopharmazeutischen Flüssigkeitsmanagement bereitzustellen und verfolgte dabei weiterhin seinen herstellerunabhängigen Ansatz.

- September 2022 Thermo Fisher Scientific Inc. stellt auf der Bioprocess International-Konferenz in Boston, MA, das Thermo Scientific DynaSpin Single-Use-Zentrifugensystem vor. Das System ist als optimale Einweglösung für die Zellkulturernte im großen Maßstab konzipiert.

Branchensegmentierung für Einwegbaugruppen

Eine Einwegbaugruppe ist ein in sich geschlossener und vormontierter Flüssigkeitsweg aus Kunststoff, der aus einer Mischung von Standardkomponenten besteht, die im Allgemeinen aus Gründen der Sterilität gammabestrahlt werden und gebrauchsfertig sind. Einwegbaugruppen können an spezifische Anwendungen und Geräteaktivitäten angepasst werden.

Der Markt für Einwegbaugruppen ist segmentiert nach Produkttyp (Filtrationsbaugruppen, Beutelbaugruppen, Flaschenbaugruppen und Mischsystembaugruppen), Anwendung (Zellkultur und Mischen, Filtration, Lagerung, Probenahme, Abfüll- und Endanwendung und andere Anwendungen). Endbenutzer (biopharmazeutische und pharmazeutische Unternehmen, Auftragsforschungs- und Auftragsfertigungsorganisationen sowie akademische und Forschungsinstitute) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Produkttyp | Filterbaugruppen | ||

| Taschenbaugruppen | |||

| Flaschenbaugruppen | |||

| Mischsystembaugruppen | |||

| Auf Antrag | Zellkultur und Mischen | ||

| Filtration | |||

| Lagerung | |||

| Probenahme | |||

| Fill-Finish-Anwendung | |||

| Andere Anwendungen (aseptischer Transfer und Flüssigkeitsmanagement) | |||

| Vom Endbenutzer | Biopharmazeutische und pharmazeutische Unternehmen | ||

| Auftragsforschungs- und Auftragsfertigungsorganisationen | |||

| Akademische und Forschungsinstitute | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Häufig gestellte Fragen zur Marktforschung für Einwegbaugruppen

Wie groß ist der Markt für Einwegbaugruppen derzeit?

Der Markt für Einwegbaugruppen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 19,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Einwegbaugruppen?

Sartorius AG, Thermo Fisher Scientific, Merck KGaA, Avantor, Inc, Danaher (Pall Corporation) sind die wichtigsten Unternehmen, die auf dem Markt für Einwegbaugruppen tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Einwegbaugruppen?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Einwegbaugruppen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Einwegbaugruppen.

Welche Jahre deckt dieser Markt für Einwegbaugruppen ab?

Der Bericht deckt die historische Marktgröße des Marktes für Einwegbaugruppen für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Einwegbaugruppen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Branchenbericht zu Einwegbaugruppen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Einwegbaugruppen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Einwegbaugruppen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.