Größe des Logistikmarktes in Singapur

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 67.22 Milliarden |

| Marktgröße (2029) | USD 92.18 Milliarden |

| CAGR(2024 - 2029) | 4.00 % |

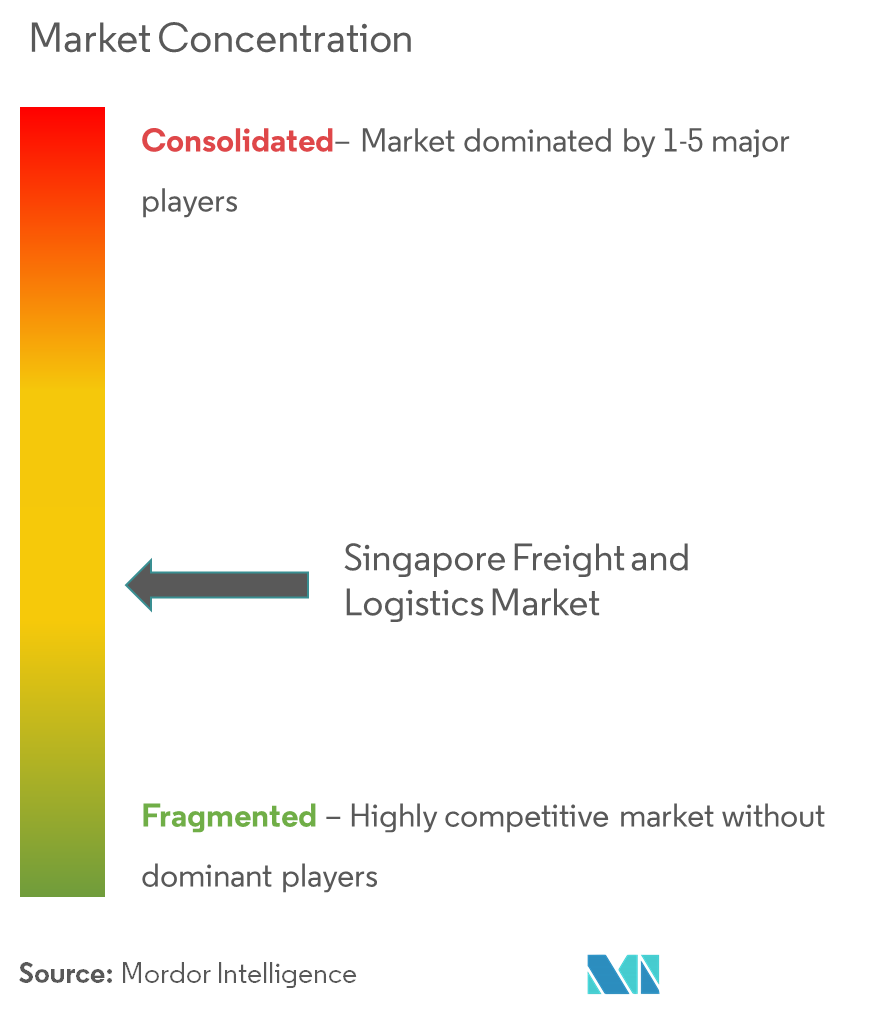

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des Logistikmarktes in Singapur

Die Größe des Fracht- und Logistikmarkts in Singapur wird im Jahr 2024 auf 67,22 Milliarden US-Dollar geschätzt und soll bis 2029 92,18 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4 % im Prognosezeitraum (2024–2029) entspricht.

Während der COVID-19-Pandemie sorgte die Maritime and Port Authority of Singapore (MPA) für minimale Störungen in der Schifffahrtsbranche, da diese für die Unterstützung Singapurs bei der Bewältigung der Pandemie von entscheidender Bedeutung ist. Der Hafen von Singapur bleibt für den Frachtbetrieb und die Seedienstleistungen, einschließlich Bunkerarbeiten, Schiffslieferungen und Werftreparaturen, geöffnet, um sicherzustellen, dass der Seehandel und die globalen Lieferketten unterbrechungsfrei bleiben.

- Singapur hat seinen Status als globales Logistikzentrum inmitten der COVID-19-Pandemie gestärkt und nutzt dabei seine Wettbewerbsvorteile wie die Effizienz, Zuverlässigkeit und Widerstandsfähigkeit seines Netzwerks.

- Da Singapur ein wichtiger Umschlagplatz ist und als Tor zu einigen der Schlüsselregionen dient, wirken sich alle Veränderungen in der globalen Schifffahrtsbranche auf den Logistikmarkt Singapurs aus, vor allem im See- und Luftverkehr. Auch Singapur ist von den Veränderungen im globalen Fertigungssektor erheblich betroffen.

- Regierungsbehörden haben daran gearbeitet, sicherzustellen, dass Störungen im Lieferkettennetzwerk Singapurs schnell behoben werden, indem sie Optionen in anderen Teilen des Netzwerks bereitstellen. Singapur hat sich auf Logistikdienstleistungen mit höherer Wertschöpfung wie Kontraktlogistik zubewegt, die maßgeschneiderte und umfassende Lösungen für Unternehmen bieten.

- Führende internationale Logistikunternehmen wie DHL, UPS und DB Schenker haben Singapur zu ihrem regionalen Hauptsitz gemacht, während multinationale Konzerne wie GlaxoSmithKline und Unilever ihre regionalen Supply-Chain-Management-Teams angesiedelt haben.

Trends auf dem Logistikmarkt in Singapur

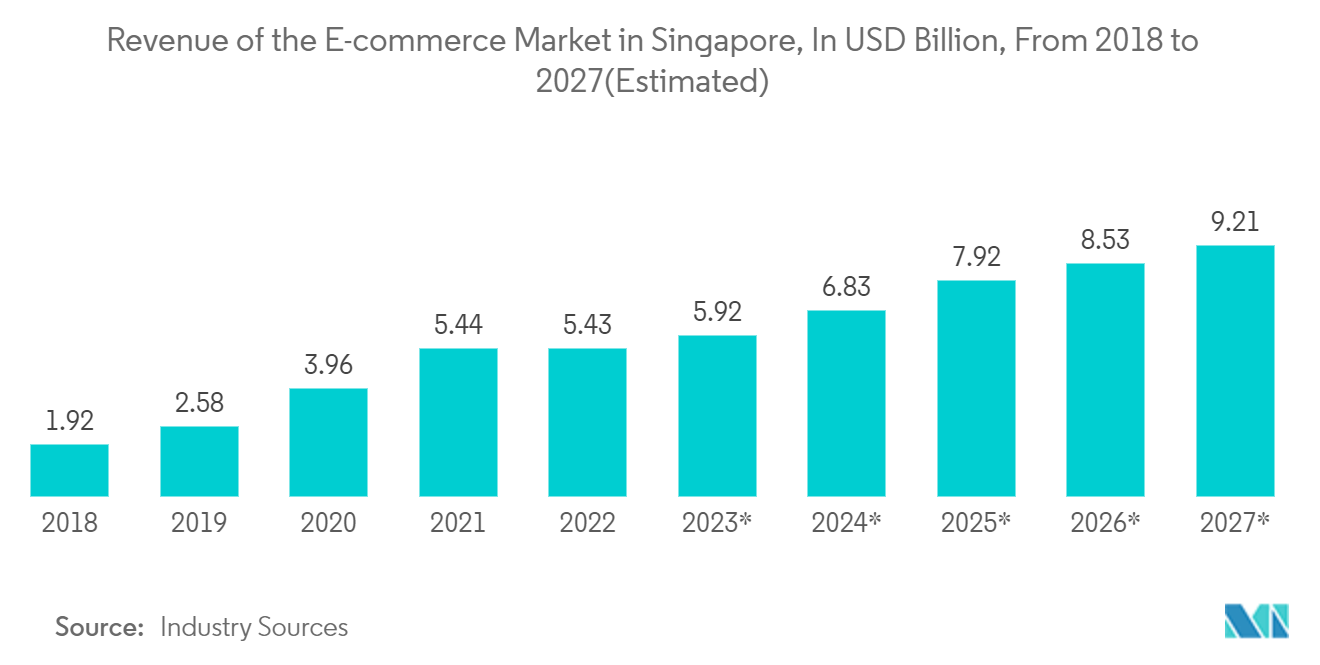

Wachsender E-Commerce in Singapur

Singapur entwickelt sich weiterhin zu einem wichtigen E-Commerce-Markt und wird voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 16,2 % von 7,8 Mrd. SGD (5,9 Mrd. USD) im Jahr 2021 auf 14,2 Mrd. SGD (10,7 Mrd. USD) im Jahr 2025 wachsen.

Die erste Initiative wird Singapurs digitale Infrastruktur stärken, insbesondere digitale Konnektivität, Datenanalyse, Zahlungssysteme und neue Geschäftsinnovationen.

Eine Schlüsselinitiative wird die Entwicklung der 5G-Infrastruktur sein, dem Rückgrat der digitalen Wirtschaft des Landes. Etwa 50 % des Landes werden innerhalb von zwei Jahren über eine 5G-Abdeckung verfügen, und bis 2025 wird es zwei landesweite 5G-Netze geben. Die größere Bandbreite der Netze wird die Kapazität zur Abwicklung großer E-Commerce-Bestellungen erhöhen.

Singapur baut seine Cybersicherheitskapazitäten aus, um Unternehmen zu schützen und sicherzustellen, dass der grenzüberschreitende Datenfluss sicher ist.

Um diesen Aspekt zu stärken, unterzeichnete das Land im Rahmen des Digital Economy Partnership Agreement (DEPA) mit Neuseeland und Chile das weltweit erste rein digitale Handelsabkommen. Durch dieses Abkommen möchte Singapur internationale Rahmenbedingungen entwickeln, um Unternehmen zu unterstützen, die sich im grenzüberschreitenden digitalen Handel und E-Commerce engagieren.

Entwicklung der Logistikinfrastruktur und Konnektivität

Die Regierung von Singapur investiert weiterhin in die Verkehrsinfrastruktur, um die Position des Landes als Weltklassestadt und wichtiger Verkehrsträger zwischen Asien und der Welt zu behaupten.

Singapur hat wichtige zugrunde liegende Infrastrukturen identifiziert, von denen es glaubt, dass sie dem Land den Weg ebnen, ein globales und regionales E-Commerce-Zentrum zu werden. Seine fünfgleisige Strategie umfasst den Ausbau lokaler 5G-Netze, Lieferkettenkapazitäten und Zahlungsplattformen.

Singapur verfügt über eine nahtlose Verkehrsanbindung. Es verfügt über ein dichtes See- und Straßennetz für den multimodalen Umschlag und eine nahtlose intermodale Konnektivität zwischen einem der verkehrsreichsten Seehäfen und Flughäfen der Welt. PSA verfügt im Land über vier Containerterminals, ein Mehrzweckterminal und ein Fahrzeugumschlagterminal. PSA verfügt außerdem über ein riesiges Reedereinetz mit 200 Reedereien, die 123 Länder mit Schiffen verbinden, mit einer Frequenz von 60 pro Tag.

Singapur wird auch seine Lieferkettenkapazitäten weiter ausbauen. In diesem Zusammenhang werden Enterprise Singapore und andere Regierungsbehörden mit dem Logistiksektor zusammenarbeiten, um einen Mehrwert für das Kühlkettenmanagement, den Einzelhandel und die Pharmalogistik zu schaffen. Für den sicheren Datenaustausch über Lieferketten hinweg wird eine Grundlage für die Dateninfrastruktur geschaffen.

Die Regierung von Singapur hat im Rahmen ihres 4,5 Milliarden US-Dollar schweren Industry Transformation Programme bereits mit der Umgestaltung der Logistik begonnen. Das Hauptziel des Programms besteht darin, Spitzenleistungen im Logistikbereich voranzutreiben und Innovationsführer zu werden und gleichzeitig einen starken Kern lokaler Logistiktalente aufzubauen, um Singapur für ausländische Investitionen attraktiv zu machen. Dieses Programm trägt den Namen Logistics Industry Transformation Map (ITM) und folgt ähnlichen Plänen für die Lebensmittel- und Getränkebranche sowie die Präzisionstechnik in Singapur.

Überblick über die Logistikbranche in Singapur

Der Markt ist fragmentierter Natur. Die meisten produzierenden Unternehmen haben ihre Kontrolltürme und Vertriebszentren für die Lieferkette in Singapur angesiedelt, um ihre regionalen und globalen Lieferketten zu koordinieren. Dieses Szenario hat globale Logistikunternehmen dazu veranlasst, ihre Präsenz in der singapurischen Logistikbranche zu markieren. Der Flughafen Changi ist die Heimat von vier großen Expressanbietern DHL Express, FedEx Express, TNT Express und UPS.

Der Airport Logistics Park of Singapore (ALPS) beherbergt die weltweit führenden Drittlogistikunternehmen (3PLs) wie Expeditors, DB Schenker und Nippon Express mit umfangreichen Einrichtungen.

Marktführer für Logistik in Singapur

-

United Parcel Service

-

Deutsche Post DHL Group

-

Nippon Express Co. Ltd

-

Kerry Logistics Network Limited

-

YCH Group Pte Ltd

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Logistikmarkt in Singapur

- Mai 2023 Nippon Express hat die Übernahme des österreichischen Komplettlogistikanbieters Cargo-Partner bekannt gegeben und ist damit eine Tochtergesellschaft des japanischen globalen Logistikdienstleisters. Der Deal wurde am 12. Mai 2023 unterzeichnet und wird vorbehaltlich der üblichen behördlichen Genehmigungen (Kartellrecht und ausländische Direktinvestitionen) in voraussichtlich vier bis sieben Monaten zusammen mit dem anschließenden Abschluss in Kraft treten.

- April 2023 DHL Express ist eine Partnerschaft mit Pick Network eingegangen, einem landesweiten Paketschließfachnetzwerk der Infocomm Media Development Authority of Singapore, um sein vollständiges Schließfachnetzwerk in Singapur zu nutzen. Dadurch können DHL-Kunden ihre Pakete zusätzlich zu den bestehenden vier DHL Express-Servicezentren und über 450 Servicepunkten auf der ganzen Insel an weiteren 1.008 Schließfächern in der Nähe ihres Wohnortes abholen.

Singapur-Logistikmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK UND EINBLICKE

4.1 Aktuelles Marktszenario

4.2 Marktführer

4.2.1 Wachsende globale Handelsaktivitäten

4.2.2 Die Infrastrukturentwicklung nimmt zu

4.3 Marktbeschränkungen

4.3.1 Mangelnde Kontrolle der Hersteller über Logistikdienstleistungen und auch steigende Logistikkosten

4.4 Marktchancen

4.4.1 Der Import und Export von Waren sowie das weltweite Wachstum von Transport und Handel

4.5 Wertschöpfungsketten-/Lieferkettenanalyse

4.6 Porters Fünf-Kräfte-Analyse

4.6.1 Bedrohung durch neue Marktteilnehmer

4.6.2 Verhandlungsmacht von Käufern/Verbrauchern

4.6.3 Verhandlungsmacht der Lieferanten

4.6.4 Bedrohung durch Ersatzprodukte

4.6.5 Wettberbsintensität

4.7 Regierungsvorschriften und -initiativen

4.8 Technologische Trends und Automatisierung

4.9 Kurzinfo zu den Frachtraten

4.10 Einblicke in Bunkerdienste

4.11 Rückblick und Kommentar zu Singapurs Beziehungen zu anderen ASEAN-Ländern (Analystenmeinung)

4.12 Spotlight – Rolle Singapurs als Umschlagplatz

4.13 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert)

5.1 Nach Funktion

5.1.1 Güterverkehr

5.1.1.1 Straße

5.1.1.2 Meer

5.1.1.3 Luft

5.1.1.4 Schiene

5.1.2 Spedition

5.1.3 Lagerhaltung und Lagerung

5.1.4 Mehrwertdienste und andere

5.2 Vom Endbenutzer

5.2.1 Fertigung und Automobil

5.2.2 Öl und Gas, Bergbau und Steinbrüche

5.2.3 Land-, Fischerei- und Forstwirtschaft

5.2.4 Konstruktion

5.2.5 Vertriebshandel (Groß- und Einzelhandel)

5.2.6 Gesundheitswesen und Pharmazie

5.2.7 Andere Endbenutzer

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick (Marktkonzentration und Hauptakteure)

6.2 Firmenprofile

6.2.1 United Parcel Service

6.2.2 Deutsche Post DHL Group

6.2.3 Singapore Post Limited

6.2.4 ACW Logistics Pte Ltd

6.2.5 Keppel Logistics Pte Ltd

6.2.6 CWT Pte Ltd

6.2.7 YCH Group Pte Ltd

6.2.8 Yamato Transport

6.2.9 Deutsche Post DHL Group

6.2.10 DSV

6.2.11 Kuehne + Nagel International AG

6.2.12 Nippon Express Co. Ltd

6.2.13 Expeditors International

6.2.14 Yusen Logistics Co. Ltd

6.2.15 FedEx Corporation

6.2.16 Deutsche Bahn AG

6.2.17 Agility Logistics

6.2.18 CEVA Logistics*

7. ZUKUNFT DES MARKTES

8. ANHANG

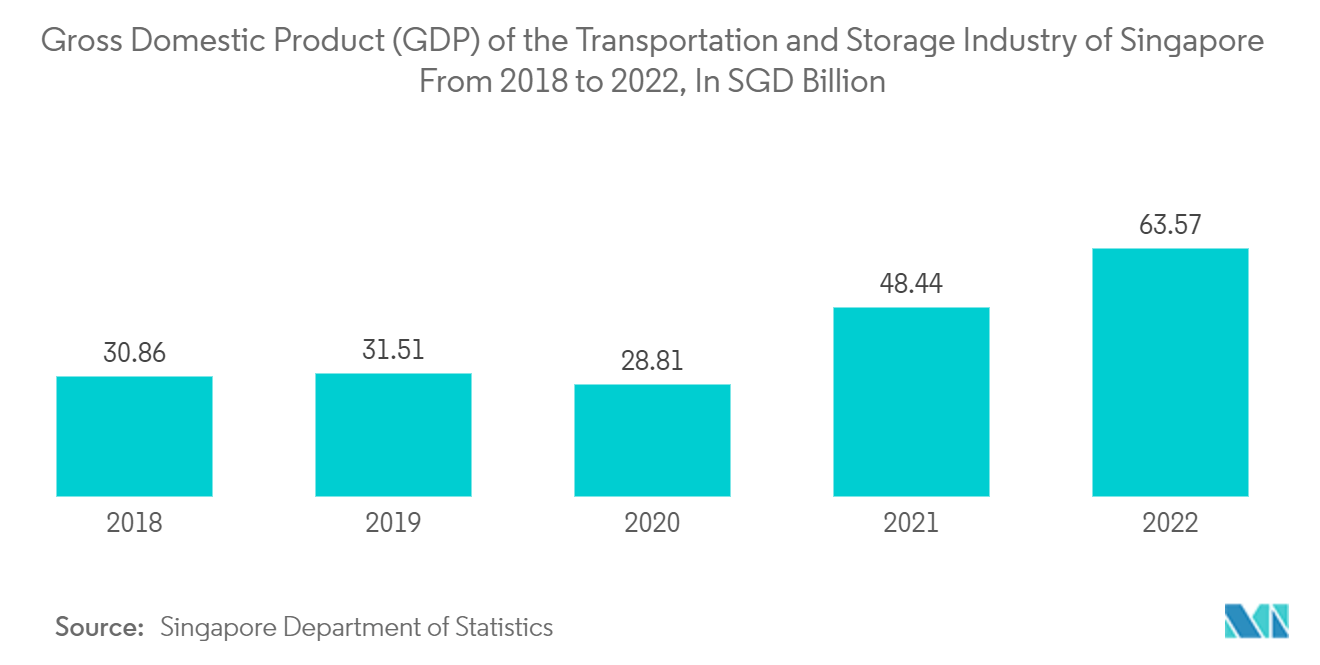

8.1 BIP-Verteilung nach Aktivität

8.2 Einblicke in Kapitalflüsse

8.3 Wirtschaftsstatistik – Transport- und Lagersektor und Beitrag zur Wirtschaft

8.4 Außenhandelsstatistik – Export und Import, nach Produkten

8.5 Einblicke in wichtige Exportziele

8.6 Einblicke in die wichtigsten Importherkunftsländer

Segmentierung der Logistikbranche in Singapur

Unter Fracht versteht man Güter, Artikel oder Waren, die in großen Mengen per Lufttransport, Landtransport oder See-/Seetransport transportiert werden. Unter Logistik versteht man die Verwaltung der Art und Weise, wie Ressourcen beschafft, gelagert und an ihren endgültigen Bestimmungsort transportiert werden.

Eine umfassende Hintergrundanalyse des Singapurer Fracht- und Logistikmarktes, die aktuelle Markttrends, Beschränkungen, technologische Aktualisierungen und detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche abdeckt. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

Der Fracht- und Logistikmarkt in Singapur ist nach Funktion (Gütertransport, Spedition, Lagerung und Lagerung sowie Mehrwertdienste und andere Dienstleistungen) und Endbenutzer (Fertigung und Automobilindustrie, Öl und Gas, Bergbau und Steinbrüche, Landwirtschaft) segmentiert. Fischerei und Forstwirtschaft, Baugewerbe, Vertriebshandel, Gesundheitswesen und Pharmazeutik sowie andere Endverbraucher). Der Bericht bietet Marktgrößen und Prognosen für den Singapur-Fracht- und Logistikmarkt in Wert (USD) für die oben genannten Segmente.

| Nach Funktion | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Logistikmarktforschung in Singapur

Wie groß ist der Fracht- und Logistikmarkt in Singapur?

Die Größe des Fracht- und Logistikmarkts in Singapur wird im Jahr 2024 voraussichtlich 67,22 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4 % auf 92,18 Milliarden US-Dollar wachsen.

Wie groß ist der Fracht- und Logistikmarkt in Singapur derzeit?

Im Jahr 2024 wird der Fracht- und Logistikmarkt in Singapur voraussichtlich 67,22 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Fracht- und Logistikmarkt in Singapur?

United Parcel Service, Deutsche Post DHL Group, Nippon Express Co. Ltd, Kerry Logistics Network Limited, YCH Group Pte Ltd sind die wichtigsten Unternehmen, die auf dem Singapurer Fracht- und Logistikmarkt tätig sind.

Welche Jahre deckt dieser Fracht- und Logistikmarkt in Singapur ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Fracht- und Logistikmarktes in Singapur auf 64,53 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Singapurer Fracht- und Logistikmarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Singapurer Fracht- und Logistikmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der Fracht- und Logistikbranche in Singapur

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Fracht und Logistik in Singapur im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Singapore Freight And Logistics umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.