Größe des Silbermarktes

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

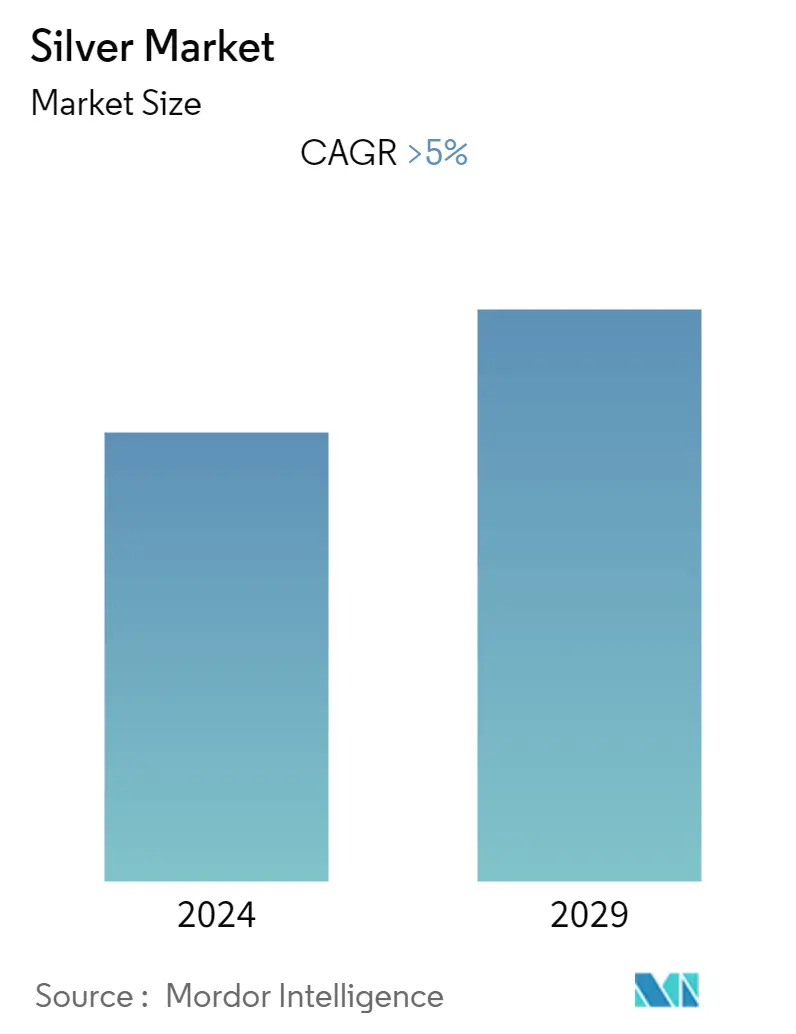

| CAGR | > 5.00 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

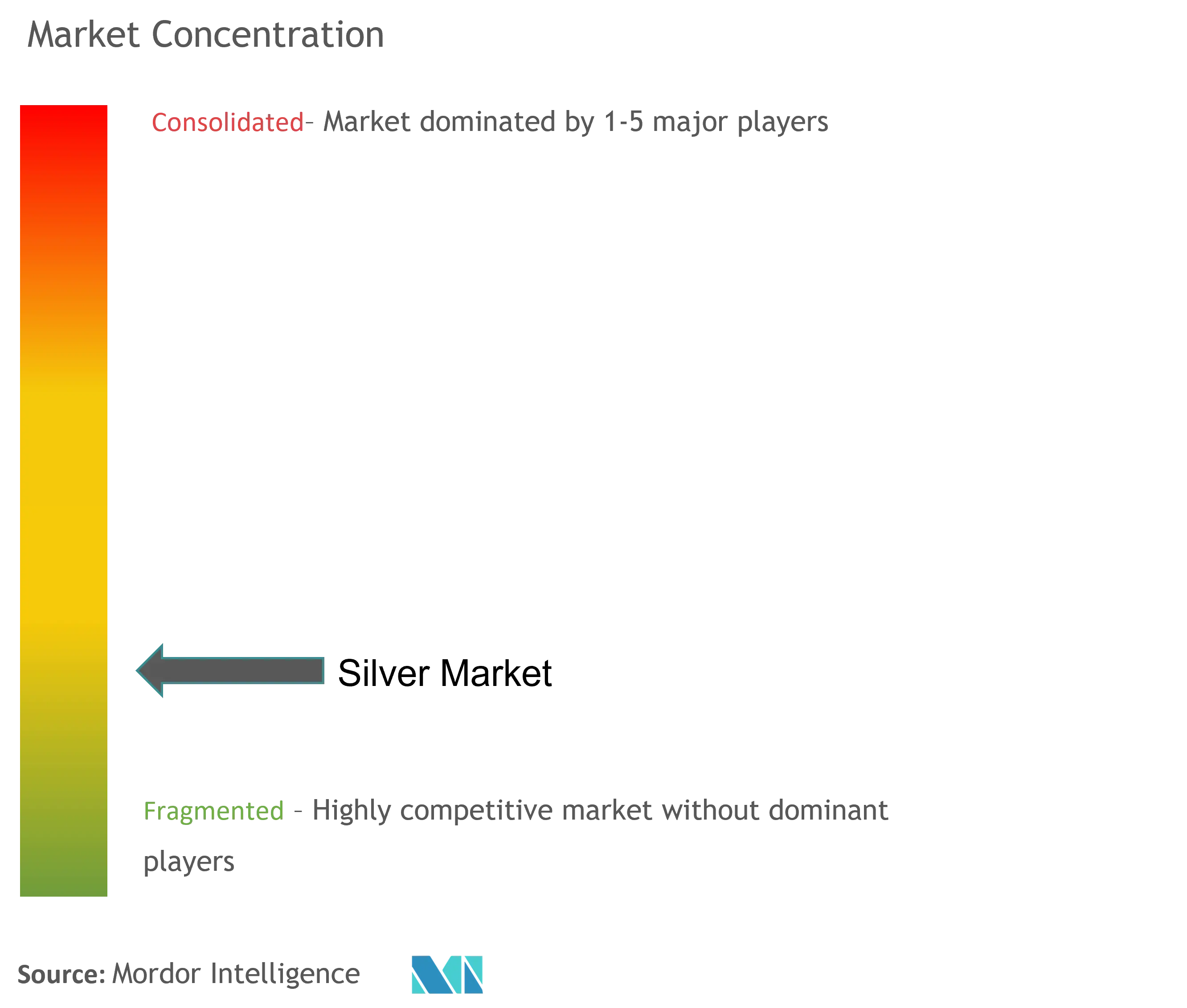

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Silbermarktanalyse

Es wird erwartet, dass der globale Silbermarkt im Prognosezeitraum eine CAGR von über 5 % verzeichnen wird.

Die COVID-19-Epidemie wirkte sich negativ auf den Silbermarkt aus. Einige Anwendungen erlitten durch den Lockdown und die vorübergehenden Unterbrechungen der Produktionsanlagen erhebliche Schäden, wodurch der Silberverbrauch reduziert wurde. Nach 2020 wuchs der Markt jedoch aufgrund der anhaltenden Bemühungen in den Primäranwendungen weiterhin leicht und wird voraussichtlich dem Trend folgen.

- Die steigende Nachfrage nach Silber in industriellen und elektrischen Anwendungen wie Superkondensatoren, Katalysatoren und Hochleistungsbatterien ist der Haupttreiber des Marktes. Darüber hinaus wird prognostiziert, dass die steigende Nachfrage nach Silber in Schmuck und Silberwaren den Markt antreiben wird.

- Strenge Vorschriften für die Produktion und den Verbrauch von Silber aufgrund gesundheitlicher Probleme dürften jedoch das Wachstum des Marktes behindern.

- Die zunehmende Verwendung von Silber in Solarmodulen und Elektrofahrzeugen wird im Prognosezeitraum wahrscheinlich enorme Chancen für den Markt bieten.

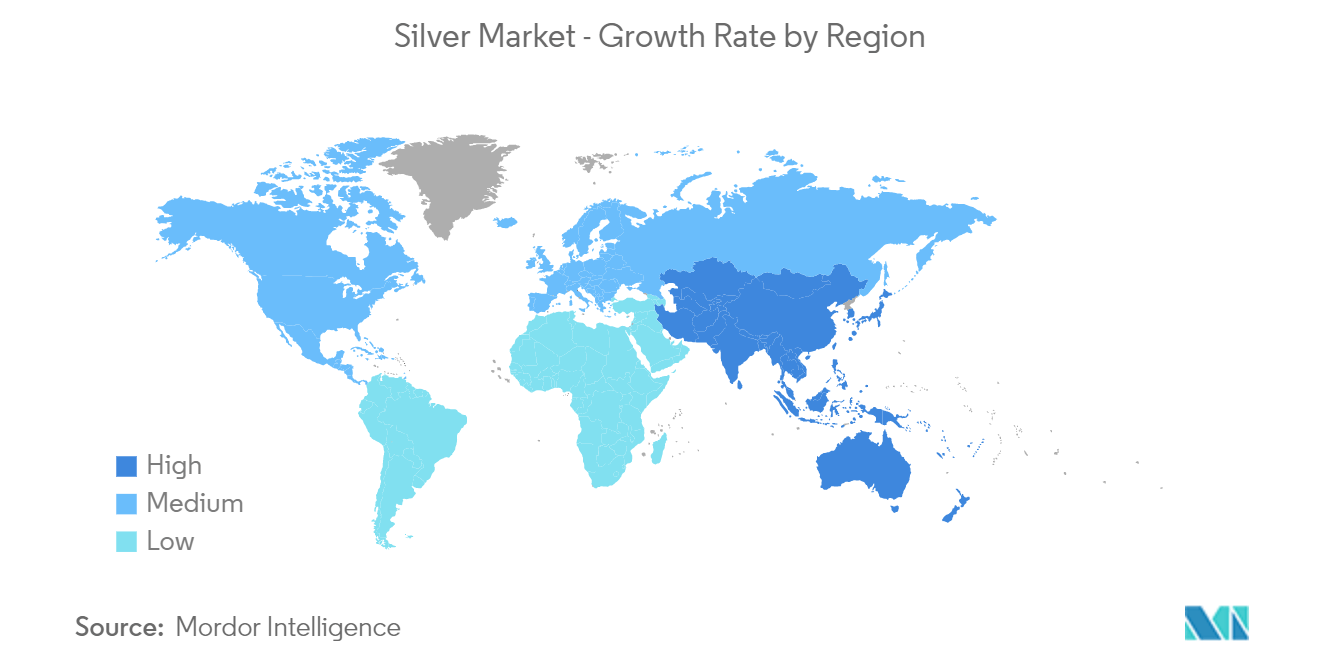

- Die Region Asien-Pazifik hat den höchsten Marktanteil und wird voraussichtlich den Markt im Prognosezeitraum dominieren.

Trends auf dem Silbermarkt

Elektro- und Elektronikanwendung wird dominieren

- Aufgrund seiner starken elektrischen Leitfähigkeit auch im angelaufenen Zustand ist Silber in der Elektronik für Leiter und Elektroden von besonderer Bedeutung. Bulk-Silber und Silberfolien wurden zum Bau von Vakuumröhren verwendet und werden heute zur Herstellung von Halbleiterbauelementen, Schaltkreisen und deren Komponenten verwendet. Diese gestiegene Nachfrage nach elektrischen und elektronischen Anwendungen wird voraussichtlich die Nachfrage nach Silber auf dem Markt ankurbeln.

- In Nordamerika, insbesondere in den USA, wird erwartet, dass die Elektronikindustrie moderat wachsen wird. Es wird erwartet, dass eine steigende Nachfrage nach neuen technologischen Produkten dazu beitragen wird, dass der Markt in Zukunft expandieren wird. Laut dem USGS-Bericht wurden 27 % des in den Vereinigten Staaten produzierten Silbers in elektrischen und elektronischen Anwendungen verwendet.

- Darüber hinaus belief sich die Wertschöpfung durch die Produktion von elektrischen Geräten, Geräten und Komponenten in den Vereinigten Staaten im vierten Quartal 2022 auf rund 76 Milliarden US-Dollar, was einem Anstieg von fast 8 % gegenüber dem Vorjahreszeitraum entspricht, so das Bureau of Economic Analysis. Die gesamte Wertschöpfung des Landes belief sich in den ersten vier Quartalen 2022 auf fast 295 Milliarden US-Dollar.

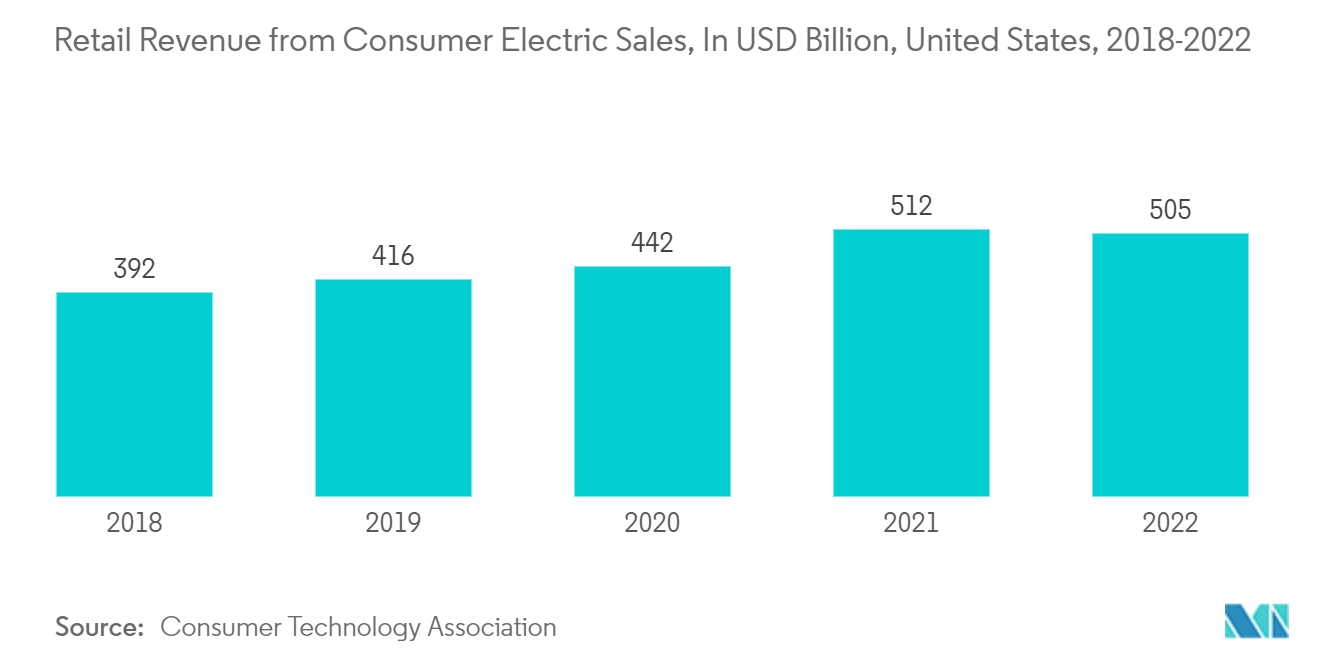

- Darüber hinaus wurde nach Angaben der Consumer Technology Association der Einzelhandelsumsatz aus dem Verkauf von Unterhaltungselektronik oder Technologie in den Vereinigten Staaten im Jahr 2022 auf 505 Milliarden US-Dollar geschätzt, verglichen mit 461 Milliarden US-Dollar im Jahr 2021.

- In Europa ist die deutsche Elektronikindustrie die größte in der Region. Laut ZVEI belief sich der Umsatz der Elektro- und Digitalindustrie in Deutschland im November 2022 auf 21,1 Mrd. EUR (21,7 Mrd. USD), was einer Wachstumsrate von 14,4 % gegenüber November 2021 entspricht.

- Da die Elektronikindustrie kontinuierlich bemerkenswerte Fortschritte und Entwicklungen macht, wächst die Nachfrage nach dem untersuchten Markt rasant. Die Produktion von Mobiltelefonen, tragbaren Computergeräten, Spielsystemen und anderen persönlichen elektronischen Geräten wird weiterhin die Nachfrage nach elektronischen Komponenten ankurbeln, was die Nachfrage nach dem untersuchten Markt voraussichtlich weiter ankurbeln wird.

Asien-Pazifik dominiert den Markt

- Der asiatisch-pazifische Raum dominierte den Silbermarkt aufgrund der steigenden Nachfrage nach Endverbraucheranwendungen wie Elektrik und Elektronik, Schmuck und Silberwaren sowie Pharmazeutika, unter anderem in Ländern wie China, Indien und Japan.

- Laut ZVEI erreichte der asiatische Elektromarkt im Jahr 2021 3.106 Mrd. EUR (3.674 Mrd. USD), was einem Anstieg von 10 % entspricht. Der Markt stieg im Jahr 2022 um 13 %, und Analysten schätzten für 2023 eine Wachstumsrate von 7 %. Chinas Markt ist der größte der Welt, sogar größer als die Märkte aller Industrieländer zusammen. Im Jahr 2021 trug der chinesische Markt 2.069 Mrd. EUR (2.447 Mrd. USD) oder 41,6 % des Weltmarktes bei; Darüber hinaus wuchs die chinesische Elektronikindustrie im Jahr 2022 um 14 %, und der Sektor wird voraussichtlich um 8 % im Jahr 2023 wachsen.

- Der Gesamtproduktionswert des Elektroniksektors in Japan wurde von der Japan Electronics and Information Technology Industries Association (JEITA) im November 2022 auf rund 10,1 Billionen JPY (84,5 Milliarden USD) geschätzt, was etwa 100,7 % des Vorjahreswerts entspricht.

- Der indische Elektronikmarkt wird bis 2025 voraussichtlich 400 Milliarden US-Dollar erreichen. Es wird erwartet, dass Indien bis 2025 die fünftgrößte Unterhaltungselektronik- und Haushaltsgeräteindustrie der Welt sein wird. Laut dem PLI-Programm wird die Regierung wahrscheinlich Anreize bieten, wenn die Hersteller die Produktion in Indien erhöhen, wobei über fünf Jahre 5,5 Milliarden US-Dollar zur Verfügung stehen. Dies dürfte die Produktion von Elektronik im Land ankurbeln, was voraussichtlich eine Marktnachfrage schaffen wird.

- Silber wird auch in Wundauflagen eingearbeitet und als antibiotische Beschichtung auf Medizinprodukten verwendet. Reines Silbermetall wird als Lebensmittelfarbstoff verwendet. Traditionelle Gerichte in südasiatischen Ländern enthalten manchmal dekorative Silberfolie, die als Vark bekannt ist, und in verschiedenen anderen Kulturen wird Silberdragée verwendet, um Kuchen, Kekse und andere Desserts zu dekorieren.

- Darüber hinaus stiegen nach Angaben des Finanzministeriums der Volksrepublik China die gesamten öffentlichen Ausgaben für Gesundheitsversorgung und Hygiene im Jahr 2022 im Vergleich zu 2021 um etwa 17 % auf etwa 2,25 Billionen CNY (0,33 Billionen USD).

- Nach Angaben der Generaldirektion für kommerzielle Intelligenz und Statistik (DGCI&S) exportierte Indien in den ersten vier Monaten des Geschäftsjahres 2022-23 landwirtschaftliche und verarbeitete Lebensmittel im Wert von über 9,6 Milliarden US-Dollar. Im Vergleich zum Vorjahreszeitraum stiegen die Exporte um über 30 %.

- Daher wird erwartet, dass die oben genannten Faktoren den Markt in den kommenden Jahren erheblich beeinflussen werden.

Überblick über die Silberindustrie

Der Silbermarkt ist teilweise fragmentiert, wobei einige wenige Akteure den Marktanteil abdecken. Zu den großen Akteuren auf dem Silbermarkt gehören (nicht in einer bestimmten Reihenfolge) Polymetal International plc, Wheaton Precious Metals Corp., Fresnillo plc, Coeur Mining, Inc. und Industrias Peñoles.

Marktführer im Silberbereich

-

Polymetal International plc

-

Fresnillo plc

-

Wheaton Precious Metals Corp

-

Coeur Mining, Inc.

-

Industrias Peñoles

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Silbermarkt

- April 2023 Impact Silver Corp. gab den Abschluss des Aktienkauf- und Verkaufsvertrags mit Consolidated Zinc Limited aus Australien bekannt, den Kauf aller ausstehenden Aktien seiner Tochtergesellschaft Minera Latin America Zinc S.A.P.I de C.V., die eine 100%ige Beteiligung an der hochgradigen Zink-Blei-Silber-Mine Plomosas im Bundesstaat Chihuahua hält. Nordmexiko. Die Vereinbarung besteht aus einem Gesamtpreis von 6 Mio. USD, wovon 3 Mio. USD in bar und der Rest in Form von IMPACT-Aktien zu geben sind.

- März 2023 Pan American Silver Corp gab den Erwerb aller ausgegebenen und ausstehenden Stammaktien von Yamana Gold im Wert von 4,8 Mrd. USD bekannt, nachdem Yamana seine kanadischen Vermögenswerte, einschließlich bestimmter Tochtergesellschaften und Partnerschaften, verkauft hatte. Mit dieser Akquisition erwartet das Unternehmen eine wesentliche Steigerung der Silber- und Goldproduktion und bietet gleichzeitig weiterhin eine bevorzugte Möglichkeit, durch große Silbermineralreserven und Wachstumschancen in Silber zu investieren.

Table of Contents

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Steigende Nachfrage nach Silber in industriellen und elektrischen Anwendungen

4.1.2 Steigende Nachfrage nach Silber für Schmuck und Silberwaren

4.2 Beschränkungen

4.2.1 Aus gesundheitlichen Gründen gelten strenge Vorschriften für die Produktion und den Konsum von Silber

4.3 Branchen-Wertschöpfungskettenanalyse

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch Neueinsteiger

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße in Volumen)

5.1 Typ

5.1.1 Feinsilber

5.1.2 Sterlingsilber

5.1.3 Argentium Silber

5.1.4 Münze Silber

5.1.5 Andere Arten

5.2 Anwendung

5.2.1 Physische Investition (Barren)

5.2.2 Elektrik und Elektronik

5.2.3 Fotografische Filme

5.2.4 Lötlegierungen

5.2.5 Schmuck und Silberwaren

5.2.6 Pharmazeutika

5.2.7 Andere Anwendungen

5.3 Erdkunde

5.3.1 Produktionsanalyse

5.3.1.1 Vereinigte Staaten

5.3.1.2 Argentinien

5.3.1.3 Australien

5.3.1.4 Bolivien

5.3.1.5 Chile

5.3.1.6 China

5.3.1.7 Indien

5.3.1.8 Mexiko

5.3.1.9 Peru

5.3.1.10 Polen

5.3.1.11 Russland

5.3.1.12 Rest der Welt

5.3.2 Verbrauchsanalyse

5.3.2.1 Asien-Pazifik

5.3.2.1.1 Indien

5.3.2.1.2 China

5.3.2.1.3 Japan

5.3.2.1.4 Südkorea

5.3.2.1.5 Restlicher Asien-Pazifik-Raum

5.3.2.2 Nordamerika

5.3.2.2.1 Vereinigte Staaten

5.3.2.2.2 Kanada

5.3.2.2.3 Mexiko

5.3.2.3 Europa

5.3.2.3.1 Deutschland

5.3.2.3.2 Großbritannien

5.3.2.3.3 Italien

5.3.2.3.4 Frankreich

5.3.2.3.5 Rest von Europa

5.3.2.4 Südamerika

5.3.2.4.1 Brasilien

5.3.2.4.2 Argentinien

5.3.2.4.3 Restliches Südamerika

5.3.2.5 Naher Osten und Afrika

5.3.2.5.1 Saudi-Arabien

5.3.2.5.2 Südafrika

5.3.2.5.3 Restlicher Naher Osten und Afrika

6. WETTBEWERBSLANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil(%)**/Ranking-Analyse

6.3 Strategien führender Akteure

6.4 Firmenprofile

6.4.1 Americas Gold and Silver Corporation

6.4.2 Avino Silver & Gold Mines Ltd.

6.4.3 Coeur Mining, Inc.

6.4.4 Compañía de Minas Buenaventura S.A.A.

6.4.5 First Majestic Silver Corp.

6.4.6 Fortuna Silver Mines Inc.

6.4.7 Fresnillo plc

6.4.8 Hecla Mining Company

6.4.9 Hindustan Zinc

6.4.10 Honey Badger Silver Inc

6.4.11 IMPACT Silver Corp.

6.4.12 Industrias Peñoles

6.4.13 MAG Silver Corp

6.4.14 Orla Mining Ltd.

6.4.15 Pan American Silver Corp

6.4.16 Polymetal International plc

6.4.17 Royal Gold Inc.

6.4.18 Silvercorp Metals Inc.

6.4.19 Wheaton Precious Metals Corp.

7. Marktchancen und zukünftige Trends

7.1 Zunehmende Verwendung von Silber in Solarmodulen und Elektrofahrzeugen

Segmentierung der Silberindustrie

Silber ist ein weiches, weißes, glänzendes Übergangsmetall, das die höchste elektrische Leitfähigkeit, Wärmeleitfähigkeit und Reflektivität aller Metalle aufweist. Silber kommt in der Natur typischerweise in Verbindung mit anderen Metallen oder in mineralhaltigen Mineralien vor, die Silberverbindungen enthalten, am häufigsten in Form von Sulfiden. Der Silbermarkt ist nach Typ, Anwendung und Geografie unterteilt. Nach Typ ist der Markt in Feinsilber, Sterlingsilber, Argentiumsilber, Münzsilber und andere Typen unterteilt. Nach Anwendung ist der Markt in physische Investitionen (Barren), Elektrik und Elektronik, Fotofilme, Lötlegierungen, Schmuck und Silberwaren, Pharmazeutika und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und die Prognosen für den Silbermarkt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden Marktgrößen und Prognosen auf der Grundlage des Volumens (Millionen Unzen) erstellt.

Frequently Asked Questions

Wie groß ist der aktuelle Silbermarkt?

Der Silbermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 5 % verzeichnen

Wer sind die Hauptakteure auf dem Silbermarkt?

Polymetal International plc, Fresnillo plc, Wheaton Precious Metals Corp, Coeur Mining, Inc., Industrias Peñoles sind die wichtigsten Unternehmen, die auf dem Silbermarkt tätig sind.

Welches ist die am schnellsten wachsende Region auf dem Silbermarkt?

Es wird geschätzt, dass der asiatisch-pazifische Raum im Prognosezeitraum (2024-2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Silbermarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Silbermarkt.

Welche Jahre deckt dieser Silbermarkt ab?

Der Bericht deckt die historische Marktgröße des Silbermarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Silbermarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Silber-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Silber im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Silberanalyse enthält einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.