Marktanalyse für Öl- und Gassensoren

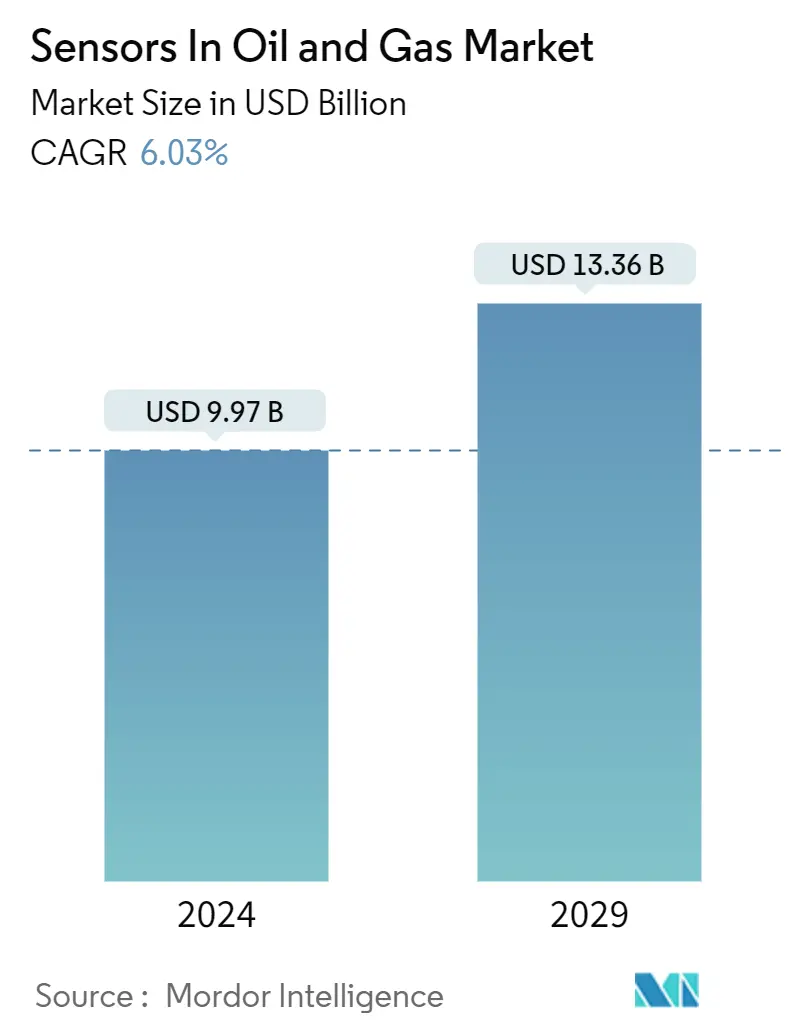

Die Größe des Marktes für Sensoren im Öl- und Gassektor wird im Jahr 2024 auf 9,97 Milliarden US-Dollar geschätzt und soll bis 2029 13,36 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,03 % im Prognosezeitraum (2024–2029) entspricht.

- Die Weltwirtschaft hängt von der Öl- und Gasindustrie ab. Der Öl- und Gassektor produziert nicht nur den größten Teil der weltweiten Grundenergie, sondern dient auch als wesentliche Rohstoffquelle für verschiedene chemische Güter wie Insektizide, Düngemittel, Medikamente, Lösungsmittel und Polymere. Steuerung und Überwachung sind für einen effizienten und stabilen Betrieb der Öl- und Gasindustrie von entscheidender Bedeutung. Es verbessert die Produktivität, senkt die Kosten und fördert die Rentabilität. Die Steuerung und Überwachung der Öl- und Gasindustrie hängt stark von Sensoren ab.

- Die Hauptfaktoren, die die Marktexpansion beeinflussen, sind ein stärkerer Fokus auf technischen Fortschritt und unterstützende staatliche Maßnahmen. Die zunehmende Industrialisierung und die strengere Durchsetzung verschiedener Sicherheits- und Arbeitsschutzvorschriften verringern den Marktwert. Der Markt wird aufgrund des gestiegenen Bewusstseins für Luftverschmutzung und des wachsenden Angebots an miniaturisierten drahtlosen Sensoren wachsen. Ein weiterer Faktor, der zum Aufschwung des Marktes beiträgt, ist die Expansion und das Wachstum des mikroelektromechanischen Sektors.

- Der zunehmende Einsatz von IIoT-Sensoren (Industrial Internet of Things) in der Öl- und Gasindustrie ist hauptsächlich auf die Notwendigkeit zurückzuführen, Kosten zu senken. Die Installation dieser Sensoren dauert weniger Zeit und kostet weniger, dank technologischer Fortschritte und einfacher Montageoptionen, die Sensorhersteller Endbenutzern bieten.

- Das aktuelle Ölpreisumfeld führt zu erheblichen Veränderungen und schwierigen Entscheidungen in der gesamten Öl- und Gasindustrie. Um auf die kurz- und mittelfristige Marktangebots- und Nachfragedynamik zu reagieren, sind neue Betriebsmodelle und Strategien erforderlich, die CAPEX und OPEX verbessern. Der langfristige Bedarf an nachhaltigen Lösungen, die die Sicherheit und Umweltleistung verbessern, hat oberste Priorität. Vom Bohrplatz bis zur Raffinerie hilft der Einsatz von Sensoren den Betreibern, durch ein Spektrum an vor-, mittel- und nachgelagerten technologischen Innovationen und Lösungen ein einzigartiges Gleichgewicht zu erreichen.

- Sensorhersteller bieten zunehmend Sensoren mit einfacher Montagemöglichkeit an. Aufgrund des technischen Fortschritts verschärft sich der Wettbewerb zwischen bedeutenden Herstellern von Sensoren und Dienstleistern von IoT-Produkten und beschleunigt so deren Einführung in der Öl- und Gasindustrie.

- Darüber hinaus leidet die Öl- und Gasindustrie unter einem Fachkräftemangel. Das Vorhandensein eines geringen Talentpools hat es für Öl- und Gasunternehmen erschwert, neue Mitarbeiter einzustellen, die über die technischen Fähigkeiten verfügen, die für die Arbeit an neuen Energiequellen erforderlich sind. Darüber hinaus wurde erwartet, dass der Stress mit den Ölpreisen während COVID-19 und der Preiskampf zwischen Ländern wie Saudi-Arabien und Russland die Ölförderunternehmen dazu veranlassen würden, ihre Produktionseffizienz zu steigern und die Nachfrage in diesem Sektor zu steigern.

Markttrends für Öl- und Gassensoren

Upstream-Industrien bieten potenzielles Wachstum

- Im Upstream-Bereich werden Erdgas und Erdöl entdeckt und gefördert. Stromerzeugung, Industrieprozesse und Transport sind stark auf Rohöl angewiesen. Gesteinsschichten verbergen die tiefen unterirdischen Lagerstätten von Erdgas und Erdöl. Viele Stauseen liegen unter Wasser oder an schwer zugänglichen Orten mit rauem Klima.

- Daher helfen Sensoren und andere wichtige seismische Bilder den Herstellern dabei, präzise Informationen über den Bohrort zu erhalten. Dies hilft ihnen, die zusätzlichen Kosten im Zusammenhang mit dem Bohren zu reduzieren. Darüber hinaus wird die Nachfrage nach Sensoren im Öl- und Gasbeschaffungsprozess durch erschwingliche Sensoren, zunehmende Konnektivität und steigende Rechenleistung getrieben. Echtzeitdaten, die von in die Ausrüstung integrierten Sensoren bereitgestellt werden, unterstützen Unternehmen bei der Planung von Reparaturen und der Rationalisierung des täglichen Betriebs.

- Die Systeme, Geräte und Sensoren des Öl- und Gassektors müssen Daten kommunizieren und voneinander lernen, um Effizienz, Produktivität, Gesundheit und Sicherheit zu verbessern. Mithilfe drahtloser Sensoren und persönlicher Überwachungsgeräte lässt sich daher leicht erkennen, wann Arbeitnehmer gesundheitsschädlichen Gefahrstoffen ausgesetzt sind. Folglich können wirksame Maßnahmen ergriffen werden. Daher wird erwartet, dass sich die oben genannten Faktoren im gesamten Prognosezeitraum positiv auf den Sensormarkt der Öl- und Gasindustrie auswirken werden.

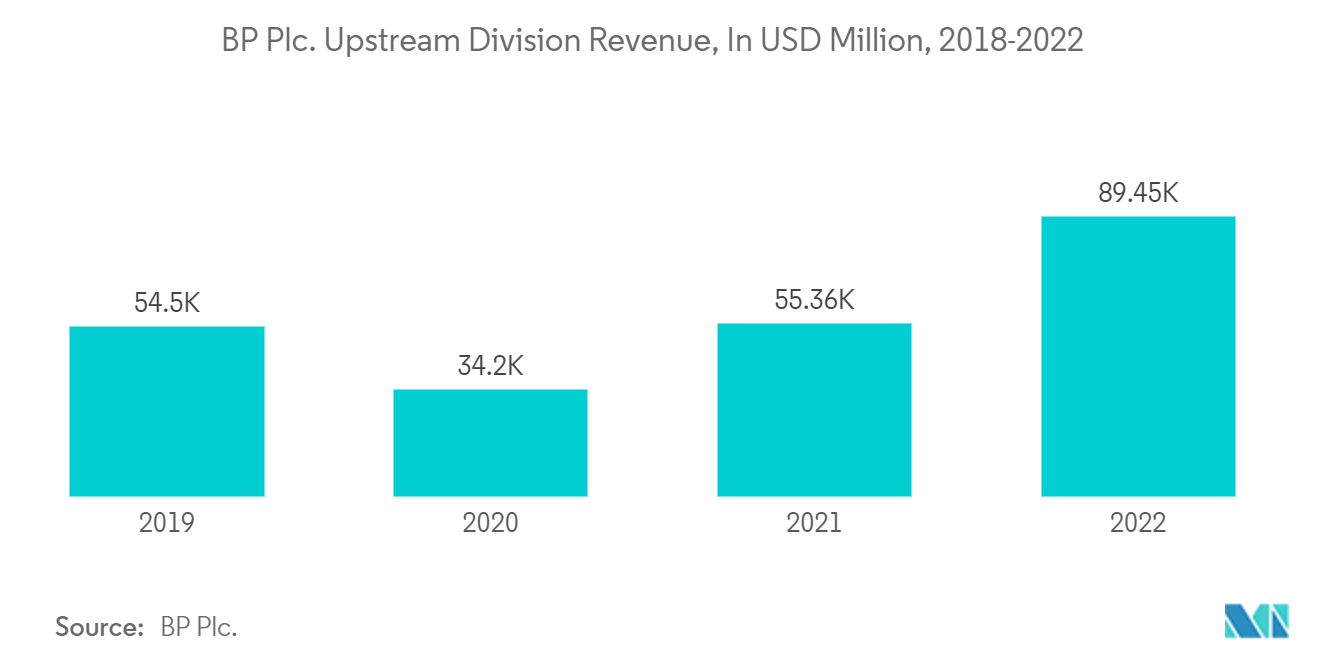

- Das Upstream- und kohlenstoffarme Energiegeschäftssegment großer Unternehmen wie BP PLC erwirtschaftete im Jahr 2022 89,44 Milliarden US-Dollar. Darüber hinaus gab die Abu Dhabi National Oil Company (ADNOC) bekannt, dass sie ihr Upstream-Methanintensitätsziel überarbeitet hat und bis 2025 0,15 Prozent erreichen will Das neue Ziel, das niedrigste im Nahen Osten, stärkt die Position von ADNOC als Pionier bei der ethischen Produktion kohlenstoffarmer Energie. Um die Überwachung von Methanemissionen zu verbessern, untersucht ADNOC auch experimentelle Technologien, darunter Satellitenüberwachung und auf Drohnen montierte Sensoren.

Europa hält einen bedeutenden Marktanteil

- Aufgrund der zunehmenden Konzentration der Regierungen auf die Kontrolle der Umweltverschmutzung und die Anforderungen an die Energieeffizienz sind Öl- und Gassensoren in europäischen Ländern, darunter Deutschland, Frankreich und dem Vereinigten Königreich, immer häufiger anzutreffen. Eine wachsende Endbenutzerbasis und erweiterte Anwendungen für Gassensoren sind zwei Faktoren, die das Marktwachstum in diesem Sektor ankurbeln würden.

- Den strengen Emissionskontrollanforderungen und staatlichen Aktivitäten in der Europäischen Union zur Förderung der Energieeffizienz wird eine Erweiterung des Zielmarktes in Europa zugeschrieben. Diese Gassensoren werden auch in Gas- oder Rauchmeldern eingesetzt, die nach den gleichen Prinzipien funktionieren. Darüber hinaus wird das wachsende Bewusstsein der Verbraucher für die Umweltsicherheit durch die zunehmende Verwendung von Produkten vorangetrieben, die in Luftüberwachungssystemen zur Erkennung von Verschmutzungsgraden und flüchtigen organischen Verbindungen verwendet werden. Die Gassensortechnologie Infrarotsensoren dominiert derzeit den europäischen Markt.

- Die zukunftsorientiertere Öl- und Gasindustrie in Europa richtet ihre Aufmerksamkeit weg von intelligenten Objekten wie Sensoren und anderen Geräten im Internet der Dinge (IoT) und hin zur Entwicklung mutiger Strategien zur Nutzung der von diesen Objekten gewonnenen Daten zum Aufbau intelligenterer Geschäftsmodelle die ihrem Unternehmen zum Wachstum verhelfen.

- Öl- und Gasraffinerien können mithilfe der von IoT-Sensoren gesammelten Informationen über die gelieferten Ölsorten informiert werden. Dies ermöglicht es Unternehmen, über wichtige Herstellungs-, Lagerbestands- und Betriebsentscheidungen zu entscheiden. Echtzeit-Bestandsverwaltung mit IoT-Sensoren und verbesserter Konnektivität kann für eine effizientere Lieferkette für die europäische Öl- und Gasindustrie sorgen.

- Darüber hinaus hat die norwegische Polizei als Reaktion auf die jüngsten Schäden an den Nord Stream-Gaspipelines Drohnenerkennungssysteme an Offshore-Öl- und Gasanlagen installiert, um jüngste Sicherheitsverstöße zu untersuchen. Die strategische Platzierung der Sensoren ermöglichte die Erkennung nicht registrierter Drohnen und die Verhinderung ihres Einsatzes.

Branchenüberblick für Öl- und Gassensoren

Der Markt für Öl- und Gassensoren ist fragmentiert und wettbewerbsintensiv. Der Einsatz von Sensoren bei verschiedenen Aktivitäten in der Öl- und Gasindustrie, wie Upstream, Midstream und Downstream, nimmt auf organisatorischer Ebene zu. Dadurch entsteht ein Wettbewerbsumfeld unter den Spielern. Einige Akteure sind Honeywell International Inc., Siemens AG und ABB Ltd.

Im März 2023 kündigte das Ministerium für Elektronik und Informationstechnologie die Einführung von drei IoT-Sensorprodukten an, darunter ein intelligentes digitales Thermometer, ein IoT-fähiges Umweltüberwachungssystem und ein Mehrkanal-Datenerfassungssystem im CoE für IoT-Sensoren.

Im Oktober 2022 stellte Honeywell seine neuesten Sensortechnologien auf der Abu Dhabi International Petroleum Exhibition and Conference vor, um den Übergang zu nachhaltiger Energie zu unterstützen. Zu den ausgestellten Technologien gehörten Energiespeichersysteme, Emissionsüberwachungssysteme, die fortschrittliche Kunststoffrecyclingtechnologie des Unternehmens, sein Portfolio an Arbeitssicherheitslösungen sowie Technologien zur Kohlenstoffabscheidung und Wasserstofferzeugung.

Marktführer für Öl- und Gassensoren

-

Honeywell International Inc

-

TE Connectivity Ltd

-

Robert Bosch GmbH

-

ABB Ltd

-

Siemens AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Öl- und Gassensoren

- Oktober 2022 Svanehj Tank Control Systems lieferte die Tankmesssysteme für sechs 220.000 m3 LNG-Tanks am LNG-Terminal Longkou Nanshan, das in China gebaut wird. Der Kunde ist COOEC, einer der größten EPCI-Auftragnehmer für die Offshore-Öl- und Gasindustrie im asiatisch-pazifischen Raum. Die 18 Servo-Füllstandsmessgeräte, sechs LTD-Messgeräte, 12 Mehrpunkt-Temperatursensoren, Hardware und Software für die Datenerfassung und Überschlagsvorhersage sind alle Teil der Bestellung von COOEC.

- Oktober 2022 Die Abu Dhabi National Oil Company (ADNOC) sollte von der Oil and Gas Methane Partnership 2.0 (OGMP 2.0), unterstützt von der Climate and Clean Air Coalition und dem Umweltprogramm der Vereinten Nationen, in der Kategorie Gold Standard bewertet werden ( UNEP) aufgrund seines Ziels. Um die Überwachung von Methanemissionen zu verbessern, untersucht ADNOC auch experimentelle Technologien, darunter Satellitenüberwachung und den Einsatz von auf Drohnen montierten Sensoren.

Branchensegmentierung für Öl- und Gassensoren

Die Öl- und Gasindustrie bewegt sich in einem sehr volatilen Umfeld. Die Ölpreisschwankungen und der Digitalisierungsboom der Branche haben die Nachfrage nach Innovationen und Investitionen erhöht, um die Kosten zu decken, die Kosten zu senken und den Betrieb der Branche zu optimieren. Daher ist der Einsatz der Sensoren für die Überwachung spezifischer Parameter für die Sicherheit und Optimierung von Prozessen in der Öl- und Gasindustrie von entscheidender Bedeutung. Aufgrund ihrer geringen Kosten, einfachen Bereitstellung, Flexibilität und Benutzerfreundlichkeit werden hierfür häufig drahtlose Sensoren eingesetzt.

Der Markt für Öl- und Gassensoren ist nach Sensortyp (Gassensor, Temperatursensor, Ultraschallsensor, Drucksensor, Durchflusssensor, Füllstandsensor, andere Sensortypen), Konnektivität (kabelgebunden, drahtlos) und Aktivität (Upstream, Midstream, Downstream) segmentiert. und Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig in USD angegeben.

| Nach Sensortyp | Gassensor | ||

| Temperatursensor | |||

| Ultraschallsensor | |||

| Drucksensor | |||

| Durchflusssensor | |||

| Füllstandssensor | |||

| Andere Sensortypen | |||

| Durch Konnektivität | Verdrahtet | ||

| Kabellos | |||

| Nach Aktivität | Stromaufwärts | ||

| Mittelstrom | |||

| Stromabwärts | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Deutschland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Indonesien | |||

| Rest des asiatisch-pazifischen Raums | |||

| Lateinamerika | Mexiko | ||

| Brasilien | |||

| Argentinien | |||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Öl- und Gassensoren

Wie groß ist der Markt für Sensoren im Öl- und Gassektor?

Es wird erwartet, dass der Markt für Sensoren in der Öl- und Gasbranche im Jahr 2024 9,97 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,03 % auf 13,36 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Sensoren in der Öl- und Gasindustrie?

Im Jahr 2024 wird die Größe des Marktes für Sensoren in der Öl- und Gasbranche voraussichtlich 9,97 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Sensoren im Öl- und Gasmarkt?

Honeywell International Inc, TE Connectivity Ltd, Robert Bosch GmbH, ABB Ltd, Siemens AG sind die wichtigsten Unternehmen, die auf dem Markt für Sensoren im Öl- und Gasmarkt tätig sind.

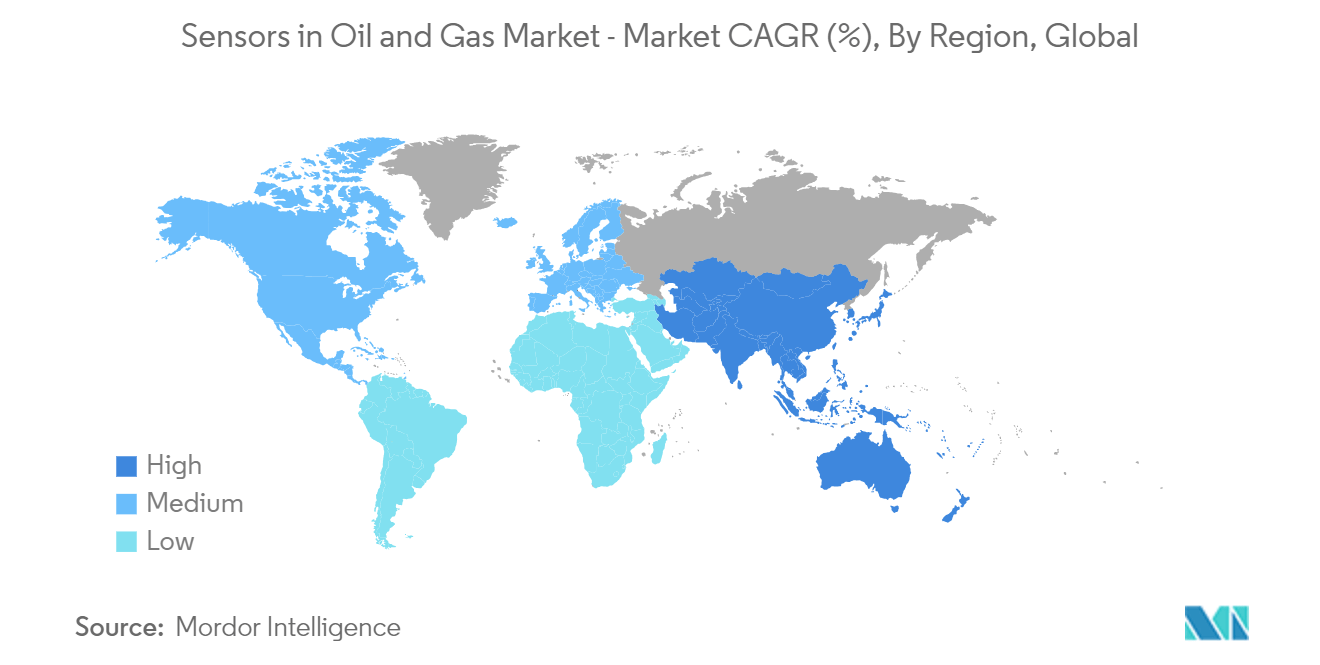

Welches ist die am schnellsten wachsende Region im Markt für Sensoren für Öl und Gas?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Sensoren in Öl und Gas?

Im Jahr 2024 hat Europa den größten Marktanteil im Markt für Sensoren im Öl- und Gassektor.

Welche Jahre deckt dieser Markt für Sensoren in der Öl- und Gasindustrie ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Sensoren in der Öl- und Gasbranche auf 9,37 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße für Sensoren im Öl- und Gasmarkt für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Sensoren im Öl- und Gasmarkt für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht Öl- und Gassensoren

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Sensoren in der Öl- und Gasindustrie im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Sensoren in Öl und Gas umfasst eine Marktprognose für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.