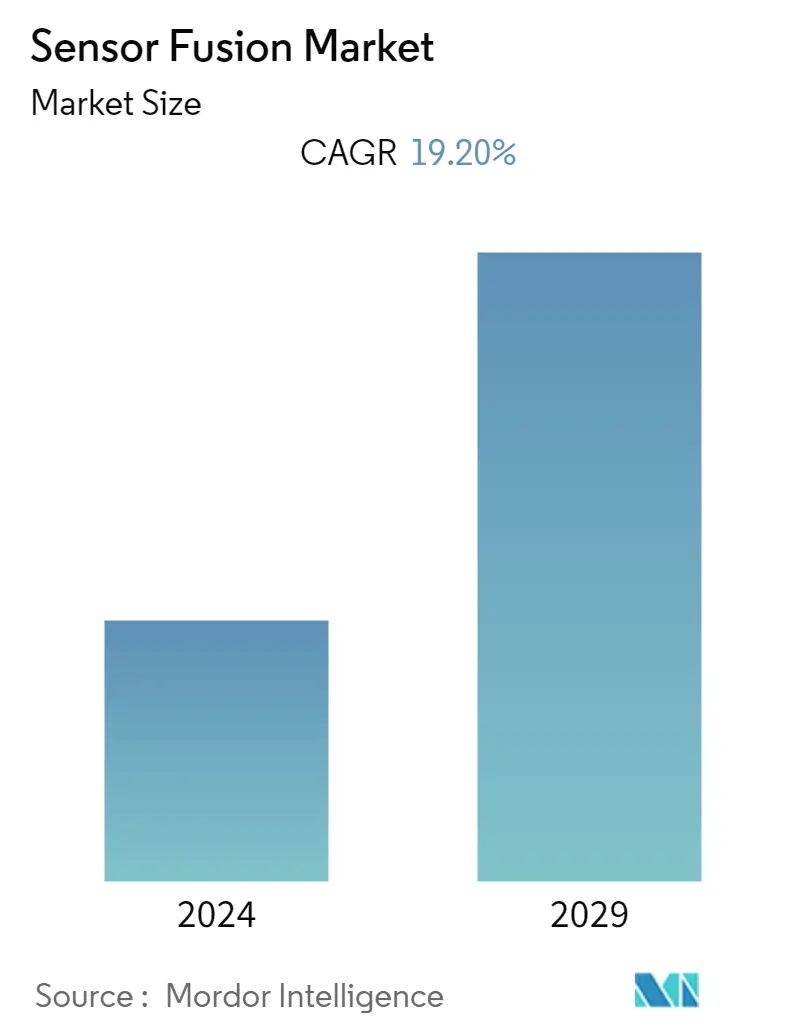

Marktgröße für Sensorfusion

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | 19.20 % |

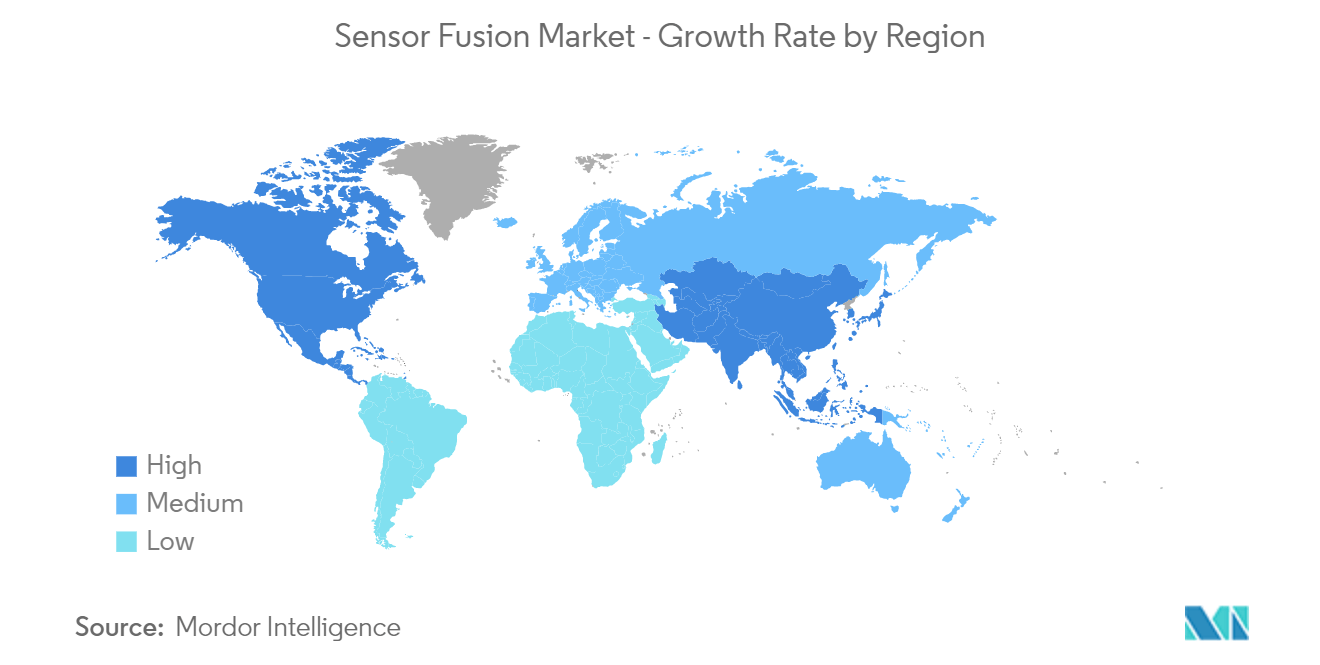

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Sensorfusion

Es wird erwartet, dass der Sensorfusionsmarkt im Prognosezeitraum mit einer durchschnittlichen jährlichen Wachstumsrate von 19,2 % wachsen wird. Der wachsende Trend zu autonomen Fahrzeugen und fortschrittlichen Fahrerassistenzsystemen (ADAS) führt dazu, dass neue Radar-, Kamera-, Lidar- und GNSS-Sensoren in diese Fahrzeuge integriert werden. Dieser schnelle Wandel erfordert flexible Testsysteme, um Produkte schnell und sicher einzusetzen, was den Bedarf der Branche an Sensorfusionssystemen steigert. Daher treibt vor allem die wachsende Funktionalität autonomer Fahrzeuge das Wachstum des Sensorfusionsmarktes im Prognosezeitraum voran.

- Widersprüche zwischen Sensoren aufzulösen, Sensoren zu synchronisieren, die zukünftige Position von Objekten vorherzusagen und Sicherheitsanforderungen für automatisiertes Fahren zu erfüllen, sind einige der Hauptziele der Sensorfusion in einer autonomen Fahrzeuganwendung. Es wird erwartet, dass die zunehmende Integration autonomer Funktionen in Automobilen das Wachstum des untersuchten Marktes im Prognosezeitraum vorantreiben wird.

- Nach Angaben des Weltwirtschaftsforums (WEF) werden bis 2035 voraussichtlich jährlich mehr als 12 Millionen vollständig autonome Autos verkauft, und autonome Fahrzeuge werden 25 % des globalen Automobilmarktes ausmachen. Darüber hinaus kann laut Intel ein einzelnes autonomes Fahrzeug durchschnittlich 4 Terabyte an Daten pro Tag erzeugen. Daher können Sensorfusionslösungen eine wichtige Rolle bei der Nutzung dieser riesigen Datenmengen in Echtzeit spielen.

- Auch strenge staatliche Vorschriften auf der ganzen Welt befeuern die Nachfrage nach den untersuchten Marktprodukten. Beispielsweise schreibt Euro NCAP (European New Car Assessment Program) in Europa den Einsatz von mindestens einem Fahrerassistenzsystem vor. Auch Länder wie Japan und die Vereinigten Staaten übernehmen ähnliche Kriterien in ihre nationalen NCAP-Regeln.

- Darüber hinaus erweitert die zunehmende Einführung der 5G-Technologie den Anwendungsbereich der Sensorfusion weiter auf schwere Nutzfahrzeuge und autonome Fahrzeuge wie Drohnen und Industrieroboter. 5G wird die Vehicle-to-Everything (V2X)-Technologie massiv in die Automobil- und Transportindustrie bringen und die Nachfrage nach Sensorfusion aufgrund des Wachstums in den Märkten Mobility-as-a-Service (MaaS), Smart Bus und Robotertaxis erhöhen. unter anderen.

- Viele Automobilhersteller initiieren auch Entwicklungsprogramme für die Sensorfusion, vor allem um Wettbewerbsvorteile zu erzielen. Beispielsweise eröffnete LeddarTech, ein Anbieter flexibler, robuster und präziser ADAS- und AD-Sensortechnologie, im Mai 2022 das Sensor Fusion and Perception Development Center von LeddarTech in Tel Aviv.

- Allerdings ist die Standardisierung einer der Hauptfaktoren, die die Entwicklung von Sensorfusionssystemen behindern, da das Fehlen eines spezifischen globalen Standards die weitere Entwicklung und Masseneinführung dieser Technologie erheblich behindert.

- Die jüngste Rezession im globalen Automobilsektor aufgrund des COVID-19-Ausbruchs hat nicht nur die Nachfrage im untersuchten Markt beeinträchtigt, sondern kann angesichts der Nachwirkungen der Pandemie auch mittelfristig Auswirkungen auf die Akzeptanzrate haben. Langfristig wird jedoch das Wachstum von Elektro- und autonomen Fahrzeugen das Wachstum des untersuchten Marktes unterstützen.

Markttrends für Sensorfusion

Wachsende technologische Trends im Automobilsektor zur Ankurbelung des Marktwachstums

- Die wachsende Entwicklung im Bereich ADAS und die zunehmende Nutzung des Prinzips der GPS-IMU-Fusion (Inertial Measurement Unit) tragen dazu bei, akkumulierte Fehler der Koppelnavigation in Intervallen mit absoluten Positionsmessungen zu beheben. Die automatisierte Fahrfunktion Autopilot von Tesla ist ein Beispiel für ein ADAS, das Funktionen wie das Halten des Fahrzeugmittelpunkts auf einer Autobahnspur ausführen kann, indem es die genaue Position des Fahrzeugs anhand der von einer nach vorne gerichteten Kamera gesammelten Daten ermittelt und die Lenkung steuert.

- Adaptive Geschwindigkeitsregelung (ACC), autonome Notbremsung (AEB) und Vorwärtskollisionswarnung (FCW) gehören zu den zielgerichtetesten Anwendungen im untersuchten Markt. Beispielsweise gab Honda, der führende Automobilhersteller im Jahr 2022, seine Markteinführungspläne bekannt den City Hybrid auf dem indischen Markt mit Honda Sensing Tech, bestehend aus aktiven und passiven Sicherheitsfunktionen. Nach Angaben des Unternehmens wird es auch Funktionen wie Notbremsung, adaptive Geschwindigkeitsregelung und Spurhalteassistent umfassen Frontkollisionswarnsystem.

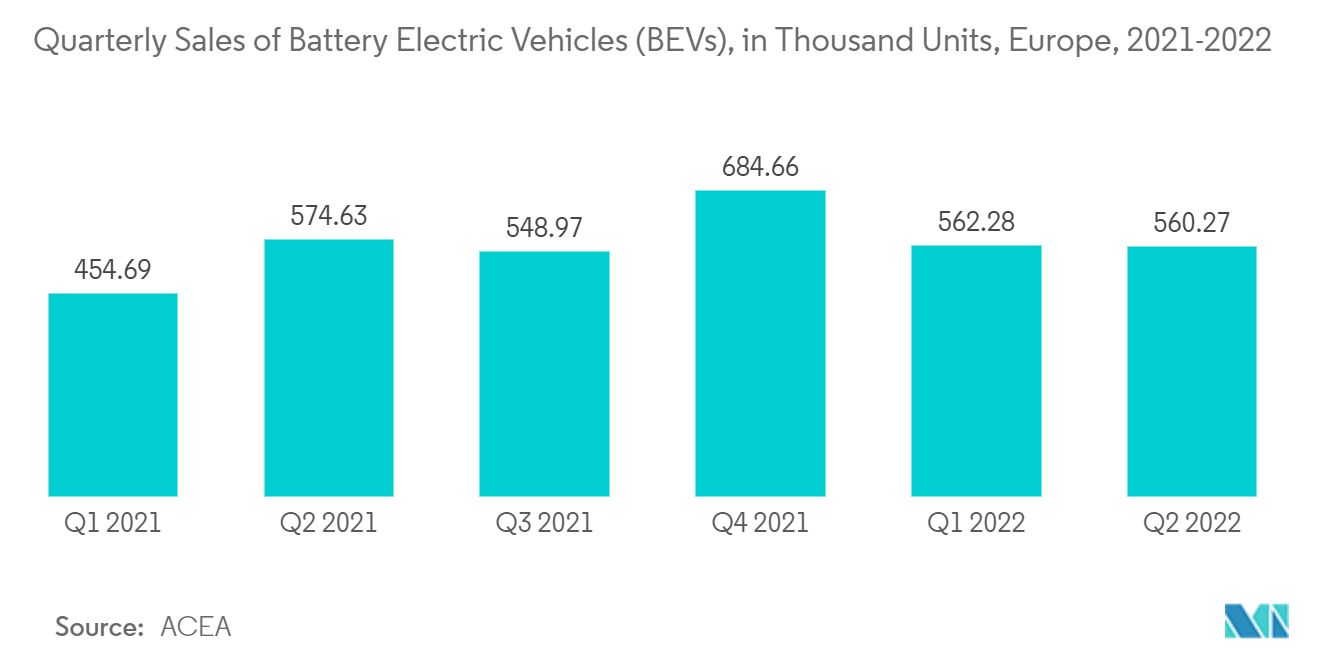

- Auch die steigende Nachfrage nach Elektrofahrzeugen begünstigt das Wachstum des untersuchten Marktes, da diese Fahrzeuge über eine höhere Anzahl an Sensoren und erweiterte Funktionen verfügen. Schätzungen der IEA zufolge dürften im Jahr 2022 etwa 13 % der verkauften Neuwagen elektrisch sein. Darüber hinaus beliefen sich die vierteljährlichen Verkäufe von batterieelektrischen Fahrzeugen in Europa nach Angaben von ACEA im ersten und zweiten Quartal 2022 auf etwa 562,28 bzw. 560,27 Tausend Einheiten.

- Darüber hinaus wird erwartet, dass das Aufkommen von 5G die Automobilindustrie grundlegend verändern wird, da die schnelle Konnektivität und die höhere Abdeckungsdichte von 5G das Wachstum autonomer Fahrzeuge beschleunigen und ein günstiges Szenario für das Wachstum des untersuchten Marktes schaffen werden.

Für die Region Asien-Pazifik wird ein deutliches Wachstum erwartet

- Der asiatisch-pazifische Raum ist aufgrund der zunehmenden Verbreitung autonomer Fahrzeuge, strenger staatlicher Vorschriften und der zunehmenden Dominanz in der globalen Halbleiterindustrie eine der wichtigsten Regionen für Sensorfusion in autonomen Anwendungen. Darüber hinaus erweitern die massiven Investitionen der Region in 5G zusammen mit der Förderung von C-V2X den Umfang von Automobilanwendungen wie autonomes Fahren, Vehicle-to-Everything (V2X) und den MaaS-Markt weiter.

- China ist eines der größten Automobilproduktionszentren der Welt. Das Wirtschaftswachstum der Region hat Auswirkungen auf den Verkauf von Pkw und Nutzfahrzeugen. Beispielsweise wurden nach Angaben des China Association of Automobile Manufacturers (CAAM) im April 2022 in China etwa 996.000 Personenkraftwagen und 210.000 Nutzfahrzeuge produziert.

- Auch bei der Entwicklung und Einführung elektrischer und autonomer Fahrzeuge ist China weltweit führend. Im Dezember 2022 gaben beispielsweise Baidu, ein chinesischer Automobilhersteller, und Pony.ai, ein von Toyota Motors unterstütztes Startup-Unternehmen, bekannt, dass sie ihre erste Lizenz zum Testen vollständig autonomer Fahrzeuge in Peking erhalten haben.

- Auch die Regionalregierung spielt eine wichtige Rolle bei der Marktentwicklung. Beispielsweise kündigte der indische Minister für Straßen- und Autobahnverkehr an, dass das Land plant, bis 2022 ADAS in allen Fahrzeugen vorzuschreiben. Mehrere Automobilhersteller haben bereits damit begonnen, Fahrzeuge mit ADAS auf den Markt zu bringen. Beispielsweise stellte MG Motor India im Januar 2023 die nächste Generation von SUVs, Hector, mit ADAS-Technologie vor. Nach Angaben des Unternehmens wird der SUV auch über Funktionen wie einen Stauassistenten (TJA) und automatische Blinker verfügen. Solche Trends schaffen ein günstiges Szenario für das Wachstum des untersuchten Marktes im asiatisch-pazifischen Raum.

Überblick über die Sensorfusionsbranche

Der Sensorfusionsmarkt ist fragmentiert. Es handelt sich um einen hart umkämpften Markt mit mehreren Akteuren, und es gibt keinen dominanten Akteur. Mit Innovationen und Weiterentwicklungen erhöhen jedoch viele Unternehmen ihre Marktpräsenz, indem sie neue Märkte erschließen. Zu den wichtigsten Marktteilnehmern zählen die Robert Bosch GmbH, die Infineon Technologies AG, NXP Semiconductor und STMicroelectronics NV.

- Januar 2023 – Der Automobilzulieferer ZF präsentiert mit der Smart Camera 6 seine nächste Kamerageneration. Diese neue Kamerageneration führt in ihrem Image Processing Module (IPM) verschiedene Sensordaten zusammen, um eine detaillierte 3D-Rundum-Fahrzeugansicht sowie die Erkennung und Verwaltung komplexer Verkehrssituationen. Nach Angaben des Unternehmens wird diese Technologie ein wichtiger Baustein bei der Entwicklung automatisierter Fahr- und Sicherheitssysteme sein.

- November 2022 – STMicro bringt seine neueste 6-Achsen-IMU mit eingebetteter KI und Sensorfusionsfunktionen auf den Markt. Ziel ist es, Sensoranwendungen mit geringem Stromverbrauch wie Wearables und AR/VR zu ermöglichen, und stellt Sensorfusionsblöcke und Kerne für maschinelles Lernen (ML) bereit.

Marktführer im Bereich Sensorfusion

-

Robert Bosch GmbH

-

Infineon Technologies AG

-

NXP Semiconductor

-

STMicroelectronics NV

-

Kionix Inc (Rohm Semiconductor)

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Sensorfusion

- September 2022 – Rutronik System Solutions bringt mit dem Rutronik Adapter Board RAB1 seine neueste hochmoderne Sensorfusionslösung auf den Markt. Nach Angaben des Unternehmens bietet das Adapterboard eine eigene Plattform, die eine auf maschinellem Lernen (ML) basierende Sensorfusion ermöglicht, die die Grundlage und die Zukunft der künstlichen Intelligenz (KI) bildet. Ausgestattet mit den leistungsstärksten Sensoren von Bosch, Infineon und Sensirion eignet sich die Platine ideal für eine Vielzahl von Sensorfusionsanwendungen, wie z. B. Rauch- und Gasmelder oder Luftqualitätsmessungen.

- Juni 2022 – CEVA erweitert seine Familie von Sensorfusionsprodukten mit der Einführung von FSP201, einer leistungsstarken Sensor-Hub-MCU mit geringem Stromverbrauch, die eine präzise und genaue Sensorfusion für Bewegungsverfolgung, Orientierung und Kurserkennung bietet. Nach Angaben des Unternehmens nutzt der FSP201 I2C- und UART-Industrieschnittstellen für die Chip-Konnektivität und fügt sich problemlos in jedes Design ein.

Marktbericht für Sensorfusion – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.2.1 Verhandlungsmacht der Lieferanten

4.2.2 Verhandlungsmacht von Käufern/Verbrauchern

4.2.3 Bedrohung durch neue Marktteilnehmer

4.2.4 Bedrohung durch Ersatzprodukte

4.2.5 Wettberbsintensität

4.3 Analyse der Branchenwertschöpfungskette

4.4 Technologie-Schnappschuss

4.5 Auswirkungen von COVID-19 auf den Markt

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Wachsende Nachfrage nach Miniaturisierung in der Automobilelektronik

5.1.2 Steigende Nachfrage nach ADAS-Systemen und autonomen Fahrzeugen

5.2 Marktbeschränkungen

5.2.1 Fehlende Standardisierung im Sensorfusionssystem

6. WICHTIGSTE MARKTRENDS

6.1 Wichtige Patente und Forschungsaktivitäten

6.2 Wichtige und neue Anwendungen

6.2.1 Adaptive Geschwindigkeitsregelung (ACC)

6.2.2 Autonome Notbremsung (AEB)

6.2.3 Elektronische Stabilitätskontrolle (ESC)

6.2.4 Vorwärtskollisionswarnung (FCW)

6.2.5 Andere Anwendungen

7. MARKTSEGMENTIERUNG

7.1 Nach Fahrzeugtyp

7.1.1 Personenkraftwagen

7.1.2 Leichtes Nutzfahrzeug (LCV)

7.1.3 Schweres Nutzfahrzeug (HCV)

7.1.4 Andere autonome Fahrzeuge

7.2 Nach Geographie

7.2.1 Nordamerika

7.2.2 Europa

7.2.3 Asien-Pazifik

7.2.4 Lateinamerika

7.2.5 Naher Osten und Afrika

8. WETTBEWERBSFÄHIGE LANDSCHAFT

8.1 Firmenprofile

8.1.1 Robert Bosch GmbH

8.1.2 Continental AG

8.1.3 Infineon Technologies AG

8.1.4 BASELABS GmbH

8.1.5 NXP Semiconductor

8.1.6 BASELABS GmbH

8.1.7 STMicroelectronics NV

8.1.8 Memsic Inc

8.1.9 Kionix Inc (Rohm Semiconductor)

8.1.10 TDK Corporation

8.1.11 CEVA Inc

9. INVESTITIONSANALYSE

10. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Sensorfusionsbranche

Unter Sensorfusion versteht man den Prozess der Zusammenführung von Daten mehrerer Sensoren, um die Unsicherheit bei der Navigationsbewegung oder Aufgabenausführung eines Roboters zu verringern. Zu diesen Sensoren gehören Kameras, Radar, LiDAR, Time-of-Flight (ToF), Mikrofone und Trägheitsmesseinheiten (IMU). Die drei grundlegenden Arten der Kombination von Sensordaten sind redundante Sensoren, komplementäre Sensoren und koordinierte Sensoren.

Der Markt wurde nach Fahrzeugtyp und Geografie segmentiert. In die Studie wurden Personenkraftwagen, leichte Nutzfahrzeuge und schwere Nutzfahrzeuge einbezogen. In anderen Segmenten autonomer Fahrzeuge werden Drohnen und autonome Roboter bei der Bewertung des Segmentumfangs berücksichtigt. Die Studie bewertet auch die Auswirkungen von COVID-19 auf den Markt. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (in Mio. USD) angegeben.

| Nach Fahrzeugtyp | ||

| ||

| ||

| ||

|

| Nach Geographie | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Sensorfusion-Marktforschung

Wie groß ist der Sensorfusion-Markt derzeit?

Der Sensorfusionsmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 19,20 % verzeichnen.

Wer sind die Hauptakteure im Sensorfusion-Markt?

Robert Bosch GmbH, Infineon Technologies AG, NXP Semiconductor, STMicroelectronics NV , Kionix Inc (Rohm Semiconductor) sind die wichtigsten Unternehmen, die auf dem Sensorfusionsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Sensorfusionsmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Sensorfusion-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Sensorfusionsmarkt.

Welche Jahre deckt dieser Sensorfusionsmarkt ab?

Der Bericht deckt die historische Marktgröße des Sensorfusionsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Sensorfusionsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht zur Sensorfusion

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Sensor Fusion im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Sensor Fusion umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.