Marktanalyse für Seefrachtspedition

Die Größe des Seefrachtspeditionsmarkts wird im Jahr 2024 auf 75,21 Milliarden US-Dollar geschätzt und soll bis 2029 96,86 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,19 % im Prognosezeitraum (2024–2029) entspricht.

- Der weltweite Seefrachtspeditionsmarkt boomt aufgrund der zunehmenden Internetdurchdringung, der zunehmenden Kaufkraftparität und der Entwicklung von Infrastruktur und Dienstleistungen speziell für die E-Commerce-Branche. Die Epidemie wirkte sich negativ auf die Schifffahrtsbranche aus, da die Belegschaft in diesen Sektoren aus Sicherheitsgründen und zur Verhinderung der Ausbreitung von COVID-19 geschlossen wurde.

- Die Seefrachtspedition hat sich bei mehreren Endverbraucherbranchen als bevorzugte Transportart herausgestellt, und auch mehrere strategische Partnerschaften dürften im Prognosezeitraum das Wachstum der Seefrachtspedition fördern. Der wachsende globale grenzüberschreitende E-Commerce-Markt treibt das LCL-Volumen voran und wirkt sich positiv auf das Wachstum des Seefrachtspeditionsmarktes aus.

- Die Seefracht ist seit Jahrtausenden ein wichtiges Transportmittel für Güter, Produkte und Menschen. Heute transportieren Schiffe lebenswichtige Güter wie Kohle, Öl und Gas und unterstützen so die Weltwirtschaft. Allein im Jahr 2021 wurden rund 1,5 Millionen Tonnen Kohle und rund 1,10 Millionen Tonnen Öl verschifft.

- Noch wichtiger ist, dass etwa 85 % aller Güter auf dem Seeweg transportiert werden, hauptsächlich mit Containerschiffen. Im Vergleich zu anderen Transportmitteln verfügen Schiffe über große Kapazitäten für den Transport großer, schwerer und sperriger Güter, die wirtschaftlicher sind und gleichzeitig relativ geringe Emissionsmengen verursachen.

- Laut Reedern und Analysten wird erwartet, dass die Schifffahrtsraten für den Rest des Jahres und bis 2023 weiter sinken werden. Da in den nächsten zwei Jahren eine Reihe neuer Schiffe in Dienst gestellt werden, wird ein Nettowachstum der Flottengröße von 2023 bis 2024 voraussichtlich über 9 % betragen. Im Gegensatz dazu könnte das Wachstum des Containervolumens im Jahr 2024 laut Braemer leicht negativ ausfallen.

Markttrends für Seefrachtspeditionen

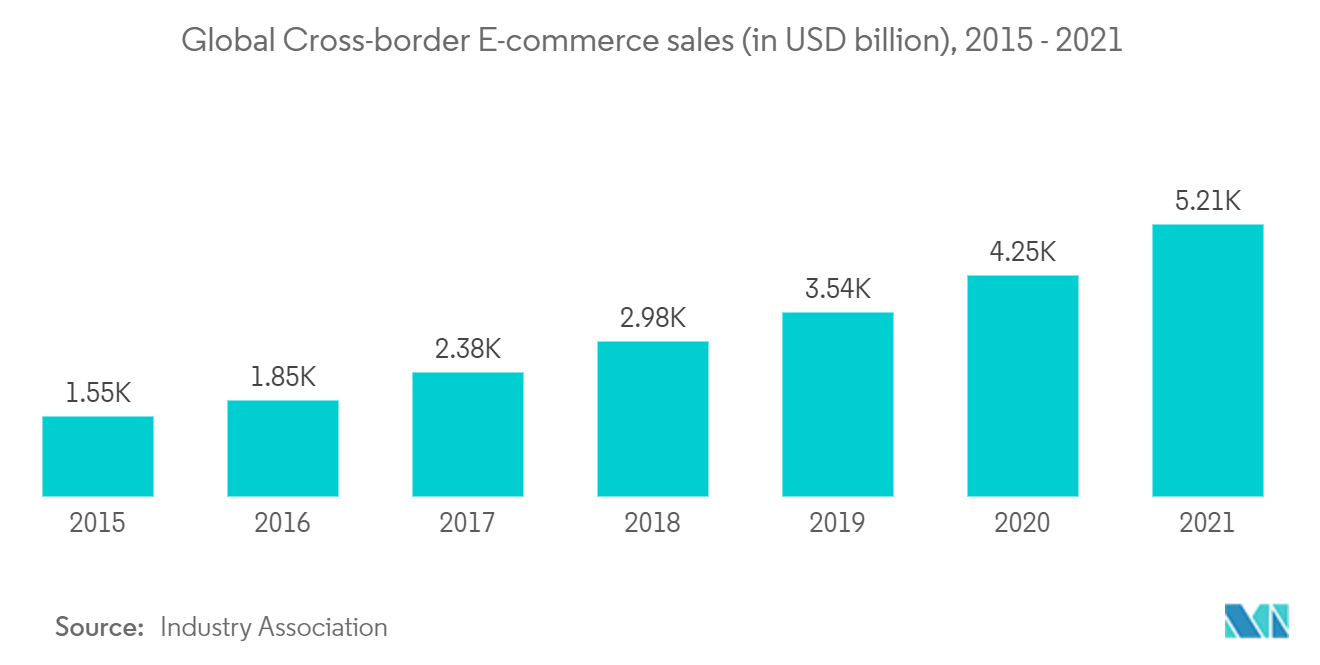

Der zunehmende Cross-Broder-E-Commerce treibt den Markt voran

Im Jahr 2021 beliefen sich die weltweiten E-Commerce-Einzelhandelsumsätze auf rund 5.211 Milliarden US-Dollar, und es wird prognostiziert, dass die E-Commerce-Umsätze in den kommenden Jahren noch schneller wachsen werden. Da Online-Shopping eine der beliebtesten Online-Aktivitäten weltweit ist, treibt es darüber hinaus sowohl den inländischen als auch den grenzüberschreitenden E-Commerce in Entwicklungsmärkten wie China, Indien und Indonesien voran. Dies umfasst nicht nur den Direktverkauf an Endverbraucher, sondern auch den Versand von Elektronikartikeln, Arzneimitteln und verpackten Konsumgütern.

Das Wachstum des E-Commerce ist sehr eng mit dem Konsumwachstum in der Region verknüpft, da die Entwicklungsländer den allmählichen Übergang vom Wachstum durch Produktion für den Export hin zu einem höheren Konsumniveau durch die wachsende Mittelschicht vollziehen.

In China machten grenzüberschreitende E-Commerce-Transaktionen bereits bis zu 25 Prozent des gesamten Import- und Exporthandelsvolumens aus. Im Vergleich zu China ist die Größe der E-Commerce-Unternehmen in anderen Regionen viel kleiner, aber das Wachstum ist ebenfalls schnell. Einer der am meisten bevorzugten Transportwege für den E-Commerce-Frachtversand ist der Seeweg, und viele Unternehmen bevorzugen diesen, wie der Anstieg des Seefrachtvolumens auf 20 Milliarden Tonnen im Jahr 2021 zeigt.

Anstieg des Seehandelstransportvolumens

Das Wachstum des Seehandels kommt Kunden auf der ganzen Welt zugute, indem die Versandkosten gesenkt werden. Die Aussichten für ein weiteres Wachstum der Branche bleiben aufgrund der zunehmenden Effizienz des Transportmittels Schifffahrt und der weiteren wirtschaftlichen Liberalisierung günstig.

Trotz der aktuellen Umstände sind die langfristigen Aussichten der Branche weiterhin äußerst günstig. Die Weltbevölkerung wächst immer noch und die Entwicklungsländer werden weiterhin mehr Güter und Rohstoffe benötigen, die per Schifffahrt so sicher und effektiv transportiert werden. Das Volumen des internationalen Seehandels nimmt in letzter Zeit wieder stetig zu. Die Tatsache, dass die Schifffahrt die umweltfreundlichste und kostengünstigste Methode des kommerziellen Transports ist, sollte letztendlich dazu führen, dass der Anteil des Welthandels, der über den Seeweg abgewickelt wird, steigt.

Über 50.000 Handelsschiffe verkehren im Ausland und befördern Waren aller Art. Mehr als eine Million Seeleute nahezu aller Nationalitäten bilden die Weltflotte, die in mehr als 150 Ländern registriert ist.

Nach Angaben der Handels- und Entwicklungskonferenz der Vereinten Nationen (UNCTAD) generiert der Betrieb von Handelsschiffen Frachtraten im Wert von etwa 380 Milliarden US-Dollar für die Weltwirtschaft oder etwa 5 % des gesamten Handels.

Die Ausweitung des Freihandels und die Nachfrage nach Konsumgütern wurden durch die zunehmende Industrialisierung und die Liberalisierung der Volkswirtschaften vorangetrieben. Technologische Fortschritte haben auch die Effektivität und Geschwindigkeit des Transportmittels Schifffahrt erhöht.

Zwischen 1990 und 2020 hat sich das Seehandelsvolumen auf 10,65 Milliarden Tonnen mehr als verdoppelt. Im Jahr 2020 wurden 1,85 Milliarden Tonnen des internationalen Seehandels mit Containerschiffen befördert. Im Januar 2021 verfügte Panama mit 343,6 Millionen DWT-Betreibersitzen über die weltweit größte Handelsflotte. Das Geschäftsvolumen der Seefrachtspeditionen nimmt stetig zu, denn in den letzten drei Jahrzehnten hat sich das Transportvolumen im Seehandel etwa verdreifacht und erreicht im Jahr 2021 150 Milliarden Tonnen.

Überblick über die Seefrachtspeditionsbranche

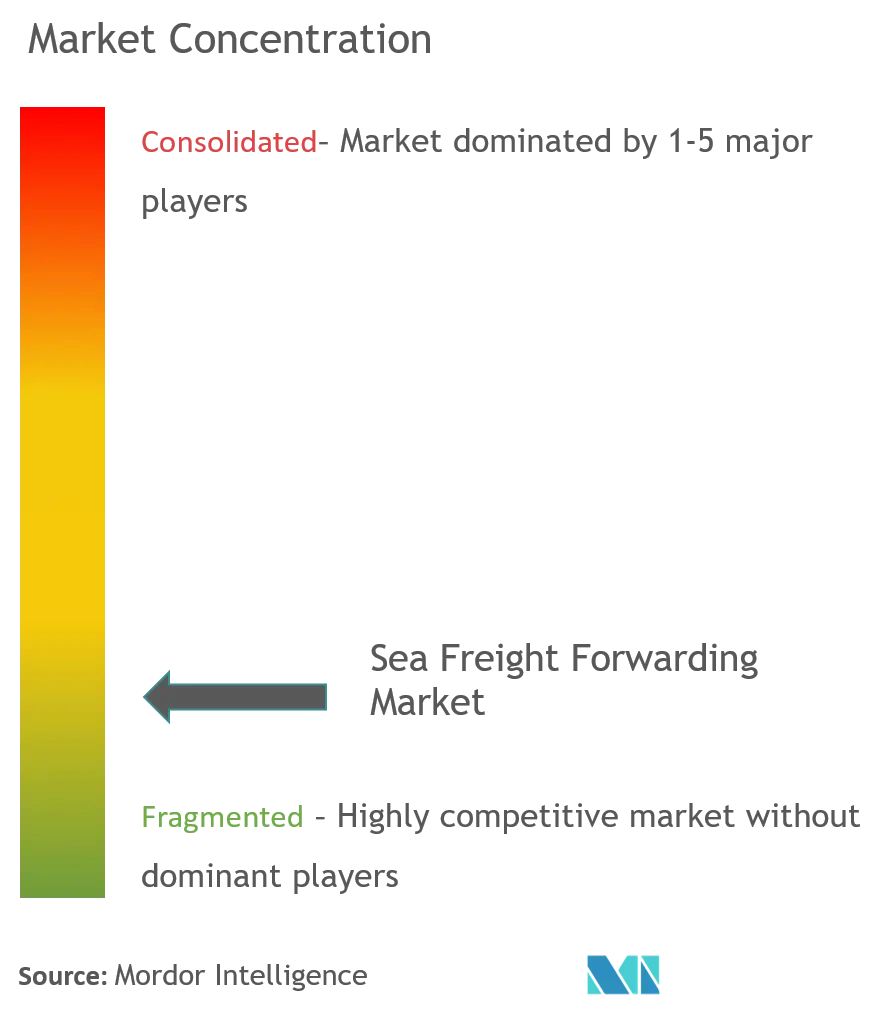

Der Seefrachtspeditionsmarkt ist hart umkämpft und aufgrund der Präsenz vieler Akteure stark fragmentiert. Ein Seefrachtspediteur ist eine Einzelperson oder ein Unternehmen, das als Vermittler fungiert und die Sendungen über gewöhnliche Seefrachtführer versendet und im Namen seiner Kunden alle Vorkehrungen für diese Sendungen trifft.

Seefrachtspediteure kümmern sich um die gesamte erforderliche Logistik und führen Aktivitäten im Zusammenhang mit den Sendungen durch. Da sich das Seefrachtvolumen von 2012 bis 2022 verdreifacht hat, sind in den letzten Jahren viele neue Akteure in den Markt eingetreten.

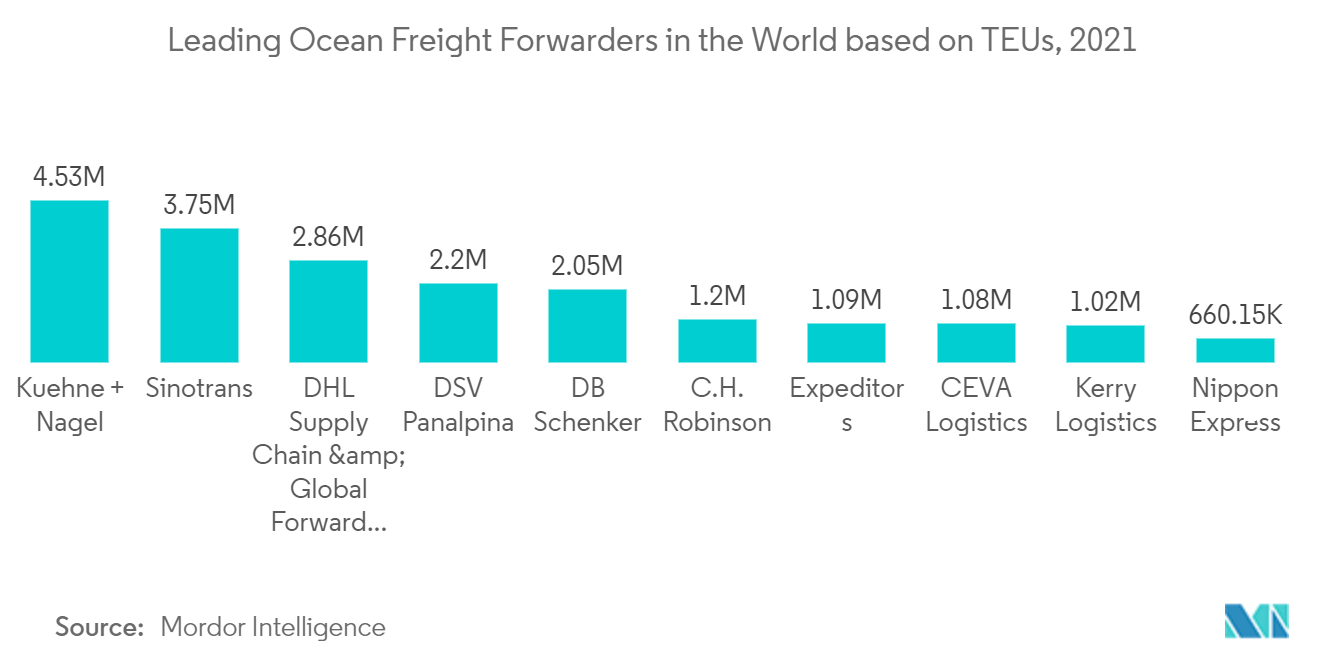

Zu den bestehenden Hauptakteuren auf dem Markt gehören Kühne + Nagel, DHL Supply Chain Global Forwarding, DB Schenker, DSV Panalpina, Sinotrans, Expeditors, Nippon Express, CEVA Logistics, CH Robinson und Kerry Logistics.

Marktführer in der Seefrachtspedition

-

Kuehne + Nagel

-

Sinotrans

-

DHL Supply Chain & Global Forwarding

-

DB Schenker

-

DSV Panalpina

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Seefrachtspeditionen

- Oktober 2022: Sea/ gibt die Übernahme von Chinsay bekannt, einem Technologieunternehmen mit Standorten in Singapur und einem Hauptsitz in Stockholm. Durch die Zusammenlegung der beiden Unternehmen erhält der gesamte Sektor Zugang zu einem verbesserten digitalen Charter-Party-Ökosystem mit über 450 aktiven Broker-Benutzern und einem jährlichen Gesamtvolumen von 34.000 Vorrichtungen.

- Juni 2022: AP Moller – Maersk (Maersk) gibt den Abschluss der Übernahme von Senator International, einem weltbekannten Transportunternehmen, bekannt. Durch die Ergänzung der nordamerikanischen landseitigen Logistikkapazitäten von Maersk für Business-to-Business- (B2B) und Business-to-Consumer-Vertriebsmodelle (B2C) um maßgeschneiderte inländische, internationale und grenzüberschreitende Logistik wird die strategische und äußerst komplementäre Übernahme den Kunden zugute kommen.

Segmentierung der Seefrachtspeditionsbranche

Global Sea Freight Forwarding ist eine Methode zum Transport großer Warenmengen mit Frachtschiffen, bei der Waren in Container verpackt und auf Schiffe verladen werden. Ein typischer Frachter kann etwa 18.000 Container befördern, was die Seefracht zu einer kostengünstigen Möglichkeit macht, große Mengen über große Entfernungen zu transportieren.

Der Seefrachtspeditionsmarktbericht bietet Einblicke in den Markt wie Marktüberblick, Marktdynamik, Wertschöpfungsketten-/Lieferkettenanalyse, technologische Trends, Investitionsszenarien, staatliche Vorschriften und Initiativen, Seefrachttransportkosten/Frachttarife, Einblicke in die E-Commerce-Branche , Auswirkungen von COVID-19 auf den Seefrachtspeditionsmarkt und die Branchenattraktivität. Darüber hinaus bietet der Bericht auch Unternehmensprofile führender Marktteilnehmer, um die Wettbewerbslandschaft des Marktes zu verstehen.

Der Seefrachtspeditionsmarkt ist nach Typ (FCL, LCL und andere) und nach Geografie (Nordamerika [USA, Kanada und Mexiko], Europa [Deutschland, Frankreich, Niederlande, Vereinigtes Königreich, Italien und übriges Europa) segmentiert ], Asien-Pazifik [China, Japan, Australien, Indien, Singapur, Malaysia, Indonesien, Südkorea und übriger asiatisch-pazifischer Raum], Naher Osten und Afrika [Südafrika, Ägypten, GCC-Länder, übriger Naher Osten und Afrika] und Südamerika [Brasilien, Chile, übriges Südamerika]). Der Bericht bietet Marktgrößen und Prognosen zum Wert (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Volle Containerladung (FCL) |

| Kleincontainerladung (LCL) |

| Andere |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Frankreich | |

| Niederlande | |

| Großbritannien | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Australien | |

| Indien | |

| Singapur | |

| Malaysia | |

| Indonesien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | Südafrika |

| Ägypten | |

| GCC-Länder | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Chile | |

| Rest von Südamerika |

| Nach Typ | Volle Containerladung (FCL) | |

| Kleincontainerladung (LCL) | ||

| Andere | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Frankreich | ||

| Niederlande | ||

| Großbritannien | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Australien | ||

| Indien | ||

| Singapur | ||

| Malaysia | ||

| Indonesien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | Südafrika | |

| Ägypten | ||

| GCC-Länder | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Chile | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Marktforschung für Seefrachtspeditionen

Wie groß ist der Seefrachtspeditionsmarkt?

Die Größe des Seefrachtspeditionsmarktes wird im Jahr 2024 voraussichtlich 75,21 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 5,19 % auf 96,86 Milliarden US-Dollar wachsen.

Wie groß ist der Seefrachtspeditionsmarkt derzeit?

Im Jahr 2024 wird die Größe des Seefrachtspeditionsmarkts voraussichtlich 75,21 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Seefrachtspeditionsmarkt?

Kuehne + Nagel, Sinotrans, DHL Supply Chain & Global Forwarding, DB Schenker, DSV Panalpina sind die wichtigsten Unternehmen, die auf dem Seefrachtspeditionsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Seefrachtspeditionsmarkt?

Schätzungen zufolge wird Asien im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Jahre deckt dieser Seefrachtspeditionsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Seefrachtspeditionsmarktes auf 71,50 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Seefrachtspeditionsmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Seefrachtspeditionsmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Seefrachtspeditionsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Seefrachtspedition im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Seefrachtspedition umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.