Scale-Out-NAS-Marktanalyse

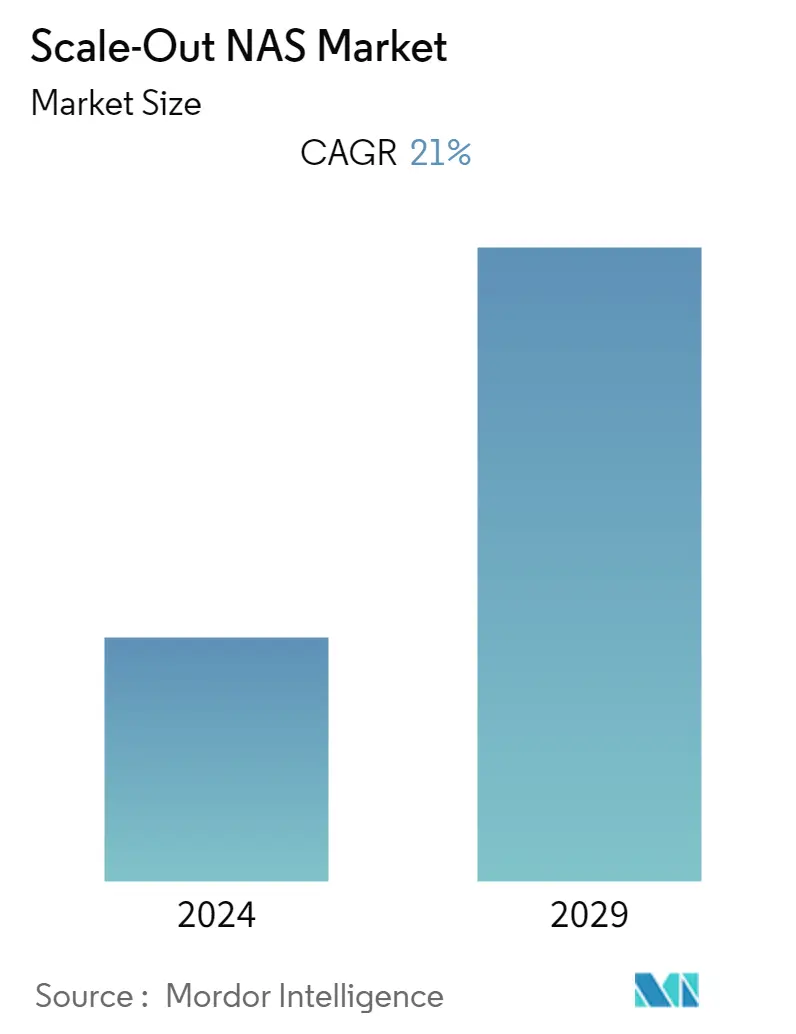

Der Scale-out-NAS-Markt wurde im Jahr 2020 auf 16,2 Milliarden US-Dollar geschätzt, was einer durchschnittlichen jährlichen Wachstumsrate von 21 % im Prognosezeitraum 2021–2026 entspricht. Bei allen Unternehmensprodukten, einschließlich Netzwerkspeicher, besteht ein Trend zu geringeren Kosten bei höheren Kosten Funktionen und Fähigkeiten. Herkömmliche Speicherlösungen sind für Endbenutzer, die jetzt nach einer besseren Skalierbarkeit suchen, weniger attraktiv als in der Vergangenheit. Der Trend geht weg von herkömmlichen Speichersystemen hin zu softwaredefinierten Infrastrukturen, die die Verwaltung deutlich größerer Speicherkapazitäten ermöglichen und gleichzeitig die Integrations- und Verwaltungskosten unter Kontrolle halten.

- Die steigende Nachfrage nach hoher Durchsatzrate, erhöhter I/O-Kapazität (Eingabe/Ausgabe) und geringer Latenz treibt den Markt an. Benutzer verwalten den Cluster als einzelnes System und verwalten die Daten über einen globalen Namespace oder ein verteiltes Dateisystem. Innerhalb eines Cluster-Arrays können Dateien verteilt und Daten über Knoten verteilt werden, um den Durchsatz zu verbessern. Beispielsweise lässt sich die dreiköpfige Dell EMC Diese Funktionen sorgen für eine hohe Verarbeitungsleistung, wodurch die Nutzung herkömmlicher Speicherlösungen eingeschränkt wird.

- Big Data Analytics treibt das Wachstum fortschrittlicher paralleler Speicherplattformen voran. Die riesigen Mengen an Big Data haben keinen Wert, solange sie nicht markiert oder analysiert werden. Laut der Accenture-Studie stimmen 79 % der Führungskräfte in Unternehmen zu, dass Unternehmen, die Big Data nicht nutzen, ihre Wettbewerbsposition verlieren und vom Aussterben bedroht sein könnten. Daher wird branchenübergreifend eine Softwarekomponente benötigt, die darauf ausgelegt ist, Daten auf mehreren vernetzten Servern zu speichern und einen leistungsstarken Zugriff durch gleichzeitige, koordinierte Eingabe-/Ausgabevorgänge (IOPS) zwischen Clients und Speicherknoten zu ermöglichen.

- Beispielsweise folgt die Big-Data-Analyseplattform von Flytxt einer hybriden Architektur, die Scale-out-Cluster mit Hadoop mit RDBMS und einer In-Memory-Datenbank für die Verarbeitung von Transaktionsdaten in Echtzeit kombiniert.

- Für Scale-out-NAS-Systeme fallen jedoch recht hohe Lizenzgebühren an, die zu den Mehrkosten hinzugerechnet werden, die mit dem Hinzufügen von Netzwerkgeräten verbunden sind. Außerdem sind die Betriebskosten (Strom und Kühlung) höher, weshalb viele Unternehmen zögern, herkömmliche Speichersysteme durch einen Ersatz zu ersetzen. Darüber hinaus mangelt es Scale-out-Systemen in der Regel an der Funktionalität etablierter Scale-up-NAS-Systeme, was das Marktwachstum hemmt.

Scale-out-NAS-Markttrends

Cloud-Bereitstellung hält den erheblichen Anteil am Markt

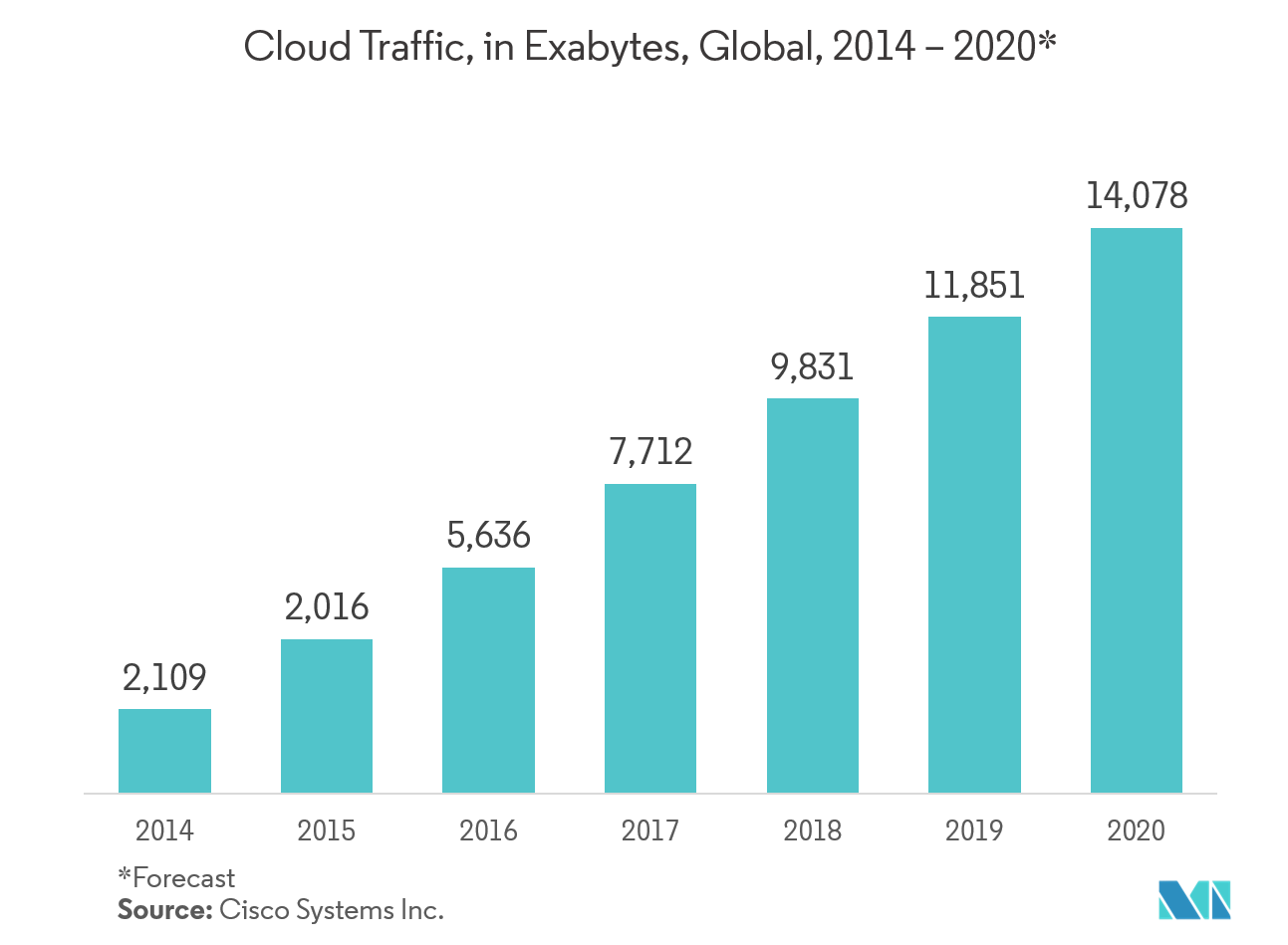

- Unternehmen haben ständig Schwierigkeiten, dem wachsenden Bedarf an Datenspeicherung, insbesondere unstrukturierten Daten, einen Schritt voraus zu sein. Scale-out-NAS-Systeme sind in diesem Kampf ein immer wichtigeres Werkzeug. Unter den Scale-Out-Produkten der fünf großen Speicheranbieter sind Hardware-Angebote der Grundstein für die Nutzung der Cloud.

- Beispielsweise bietet der führende Anbieter Dell die Scale-out-NAS-Systeme von Dell EMC an, die CloudPools unterstützen. Hierbei handelt es sich um das Cloud-Tiering-System des Anbieters, das private Clouds auf Isilon oder Dell EMC ECS sowie Dell EMCs eigenes Virtustream, AWS S3, Google Cloud Platform und Microsoft Azure unterstützt.

- Verschiedene Firmen entwickeln eine neue Lösung zur einfachen Integration in die Cloud-Plattform. Beispielsweise stellte Cohesity im Oktober 2019 Cohesity SmartFiles vor, eine intelligente NAS-Lösung für den Web-Scale, die über die herkömmlichen Scale-out-NAS-Funktionen (Network Attached Storage) hinausgeht. Es bietet transparentes Daten-Tiering sowohl vor Ort als auch in der Cloud. Mit SmartFiles ist es einfach, eine automatisierte Richtlinie zu erstellen, um ausgewählte Daten von einem vorhandenen NetApp-, Isilon-, Pure Storage-Gerät oder einem anderen Speichersystem auf SmartFiles zu übertragen und sogar noch kältere Daten in der Cloud zu archivieren. Dieser Initiative-Ansatz ist die Art und Weise, wie sich der Speicher weiterentwickeln muss, um die immer komplexer werdenden Multi-Cloud-Datenverwaltungsanforderungen von heute zu unterstützen.

- Oftmals waren Kunden gezwungen, sich zwischen Kapazität und Einstiegspunkt, Leistung und Preis oder Größe und zusätzlichen Kosten zu entscheiden, insbesondere in kleinen und mittleren Unternehmen. Unternehmen verbessern und erweitern ihre Software ständig, um ihren Kunden in allen Branchen mehr Leistung und Kapazität pro Dollar zu bieten.

- Beispielsweise stellt Qumulo im April 2019 eine neue Hybridspeicherplattform und erweiterte Dateisystemfunktionen vor, die die Dynamik im Speichermarkt für Medien und Unterhaltung beschleunigen. Die Einführung von C-72T führt zu einer Steigerung der Leseleistung um 200 Prozent gegenüber früheren Einstiegsknoten und einer Steigerung der Speicherdichte um 300 Prozent gegenüber einem früheren Hochleistungs-Hybridknoten. Es erweitert die Unterstützung für ältere Scale-out-NAS und ermöglicht gleichzeitig leistungsstarke Hybrid-Cloud-Funktionen.

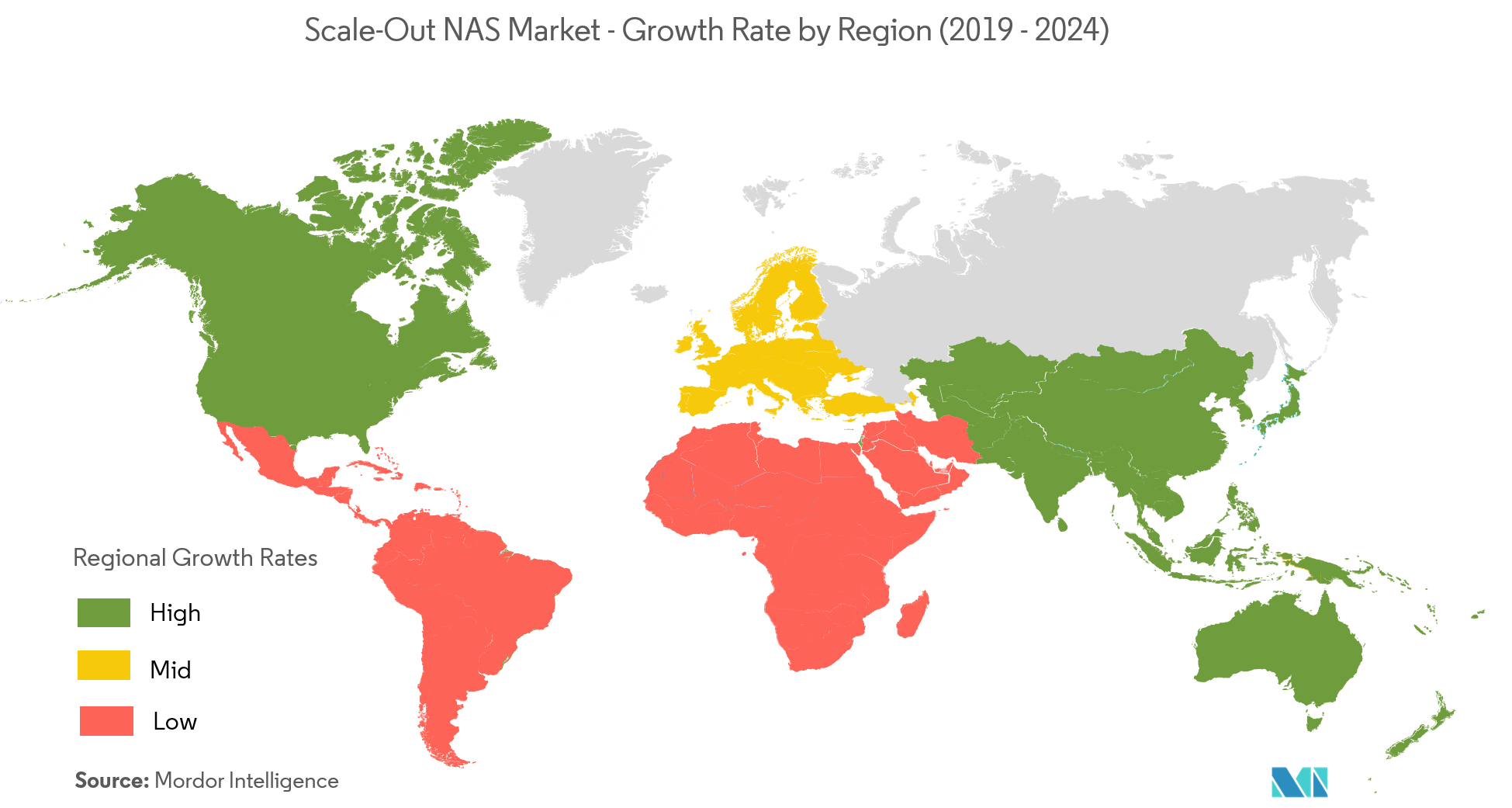

Nordamerika hält den höchsten Marktanteil

- Nordamerika hat den größten Marktanteil aufgrund der frühen Einführung fortschrittlicher Analyselösungen, die einen enormen Datenspeicherbedarf mit sich bringen. Laut Forbes haben 55 Prozent der nordamerikanischen Unternehmen Big-Data-Analysen eingeführt. Darüber hinaus hat die Nutzung digitaler Lösungen in Sektoren wie professionellen Dienstleistungen und dem verarbeitenden Gewerbe zur Erzeugung erheblicher Mengen unstrukturierter Daten geführt. Die Präsenz etablierter Marktteilnehmer wie Dell Emc, IBM Corporation, HP Development Company und Seagate Technology im Speichersegment ist ein weiterer Faktor, der das Wachstum des Scale-out-NAS-Marktes voraussichtlich fördern wird. Darüber hinaus erweitern viele andere Unternehmen ihren Vertrieb in der Region Nordamerika.

- StorONE beispielsweise, das kostengünstigen Speicher bietet und mit jedem Protokoll oder Anwendungsfall, insbesondere mit Scale-out-NAS, funktioniert, kam zunächst über einen begrenzten Kanal auf den Markt und wird nun mit mehr Vertriebskanälen weiter ausgeweitet. Im April 2019 gab StorONE bekannt, dass das Unternehmen nun mit einem Vertriebsvertrag mit Tech Data expandiert, wodurch StorONE-Produkte zunächst in Nordamerika und schließlich weltweit über Tech Data erhältlich sein werden.

- Darüber hinaus sind verschiedene Global Player an der Verbesserung von Speicher-, Datenmanagement- und Datenschutzlösungen beteiligt, die sich direkt auf das Datenkapital eines Unternehmens auswirken. Um Kunden beispielsweise dabei zu helfen, mit der Datenflut in KI-Anwendungsfällen wie autonomem Fahren und in Schlüsselindustrien wie Medien und Unterhaltung sowie Gesundheitswesen Schritt zu halten, kündigte Dell EMC im April 2019 an, die Fähigkeiten seiner branchenführenden Isilon-Skalierung zu erweitern -out NAS-Familie. Die neueste Isilon-Version bietet enorme Skalierbarkeit, verbesserte Cloud-Integration und Sicherheit, um die anspruchsvollsten Datei-Workloads zu unterstützen. Diese erhöhte Skalierbarkeit wird den Unternehmen dieser Region in verschiedenen Branchen dabei helfen, ihre Produktivität effektiv zu steigern.

Überblick über die Scale-out-NAS-Branche

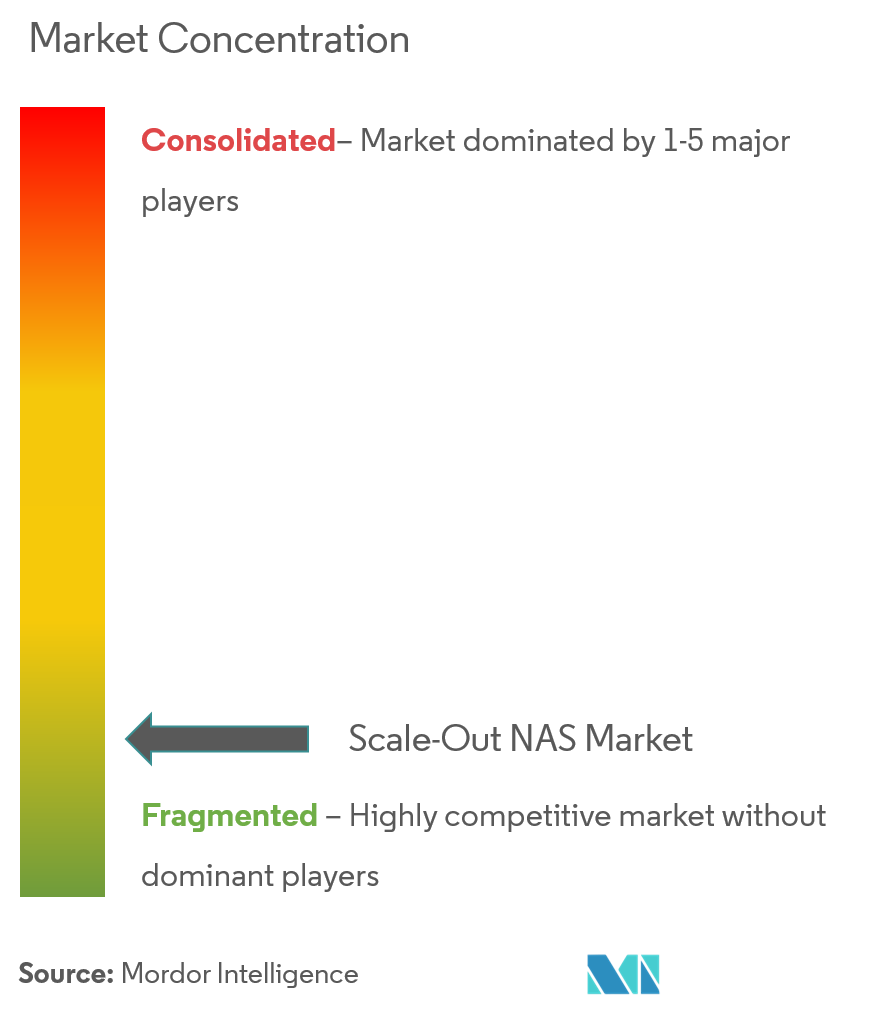

Der Scale-out-NAS-Markt ist fragmentiert. Die Globalplayer haben den Markt dominiert, doch die wachsende Nachfrage von Unternehmen nach Datenspeicherung lockt auch viele neue Akteure in den Markt, was den Markt wettbewerbsfähig macht. Hauptakteure sind Dell EMC, Hewlett-Packard Enterprise usw. Aktuelle Entwicklungen auf dem Markt sind:.

- November 2019 – IBM stellt seine Innovation in Elastic Storage 3000 vor, die mit der Verwendung von NVMe und der Hinzufügung des parallelen Dateisystems Spectrum Scale (ehemals GPFS) von IBM einhergeht, um ein hochleistungsfähiges, skalierbares NAS-Produkt zu schaffen, das auf führende Fälle auf Basis unstrukturierter Daten abzielt.

- Juni 2019 – WekaIO kündigte die Erweiterung seines Scale-out-NAS-Produkts (Network Attached Storage) um Unternehmensfunktionen an, darunter LDAP-Zugriffskontrolle (Lightweight Directory Access Protocol) und Verschlüsselung. Das Unternehmen betrachtet diese als wichtige Ergänzungen zu seinem parallelen Dateisystem, das sich über On-Premise- und Cloud-Standorte erstrecken und auf Billionen von Dateien skalieren kann.

Marktführer für Scale-out-NAS

-

Dell EMC

-

Hewlett Packard Enterprise

-

Nasuni Corporation

-

NetApp, Inc.

-

IBM Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Scale-out-NAS-Branchensegmentierung

Der Scale-out-NAS-Markt hat sich von kleinen Unternehmen zu großen Unternehmen ausgeweitet, die Petabytes an Speicher benötigen, die sich aufgrund des Bedarfs an speziellen Geräten für den Einsatz für eng begrenzte Einsatzzwecke leisten konnten. Die Bereitstellung basiert hauptsächlich auf Cloud- und On-Premise-Segmenten in Branchen wie BFSI, Gesundheitswesen usw.

| Vor Ort |

| Wolke |

| Große Unternehmen |

| Kleine und mittlere Unternehmen |

| BFSI |

| Gesundheitspflege |

| IT & Telekommunikation |

| Einzelhandel |

| Medien und Unterhaltung |

| Andere Endverbraucherbranchen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Rest der Welt |

| Durch Bereitstellung | Vor Ort |

| Wolke | |

| Nach Organisationsgröße | Große Unternehmen |

| Kleine und mittlere Unternehmen | |

| Nach Endverbraucherbranche | BFSI |

| Gesundheitspflege | |

| IT & Telekommunikation | |

| Einzelhandel | |

| Medien und Unterhaltung | |

| Andere Endverbraucherbranchen | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

Häufig gestellte Fragen zur Scale-out-NAS-Marktforschung

Wie groß ist der Scale-out-NAS-Markt derzeit?

Der Scale-out-NAS-Markt wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 21 % verzeichnen.

Wer sind die Hauptakteure auf dem Scale-out-NAS-Markt?

Dell EMC, Hewlett Packard Enterprise, Nasuni Corporation, NetApp, Inc., IBM Corporation sind die größten Unternehmen, die auf dem Scale-out-NAS-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Scale-out-NAS-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Scale-out-NAS-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Scale-out-NAS-Markt.

Welche Jahre deckt dieser Scale-out-NAS-Markt ab?

Der Bericht deckt die historische Marktgröße des Scale-out-NAS-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des Scale-out-NAS-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Scale-out-NAS-Branchenbericht

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Scale-out-NAS im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Scale-Out-NAS-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.