Marktgröße im Verkehrsinfrastrukturbau in Saudi-Arabien

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

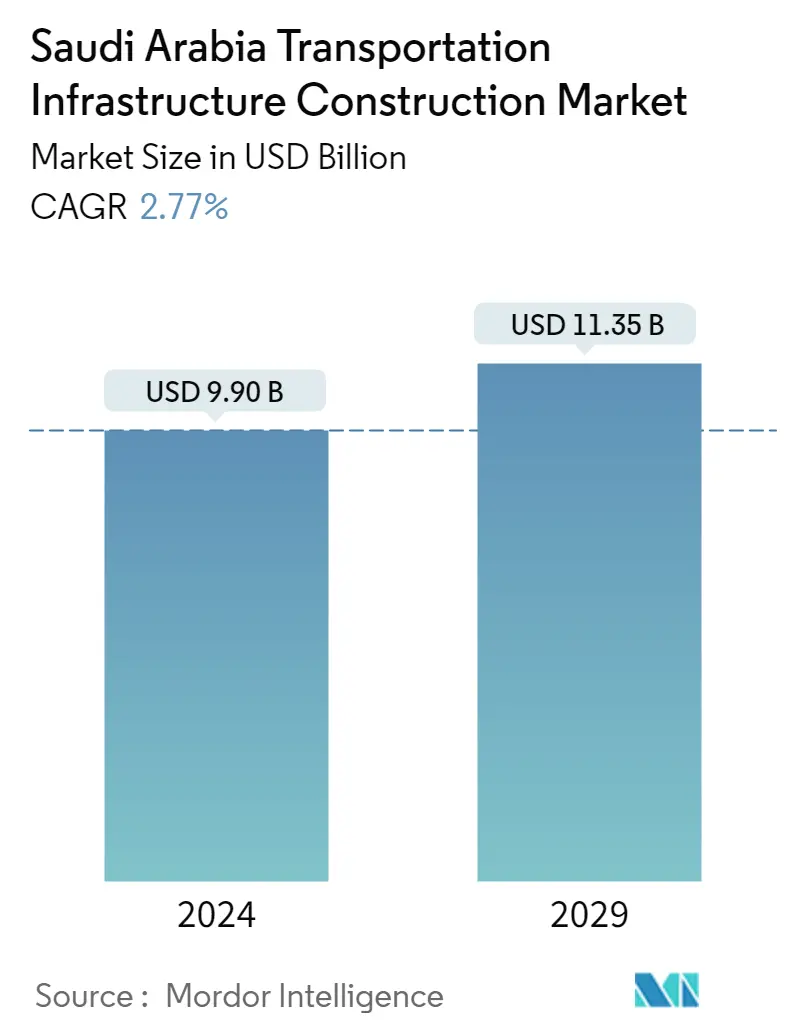

| Marktgröße (2024) | USD 9.90 Milliarden |

| Marktgröße (2029) | USD 11.35 Milliarden |

| CAGR(2024 - 2029) | 2.77 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für den Bau von Verkehrsinfrastrukturen in Saudi-Arabien

Die Größe des Verkehrsinfrastrukturbaumarkts in Saudi-Arabien wird im Jahr 2024 auf 9,90 Milliarden US-Dollar geschätzt und soll bis 2029 11,35 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,77 % im Prognosezeitraum (2024–2029) entspricht.

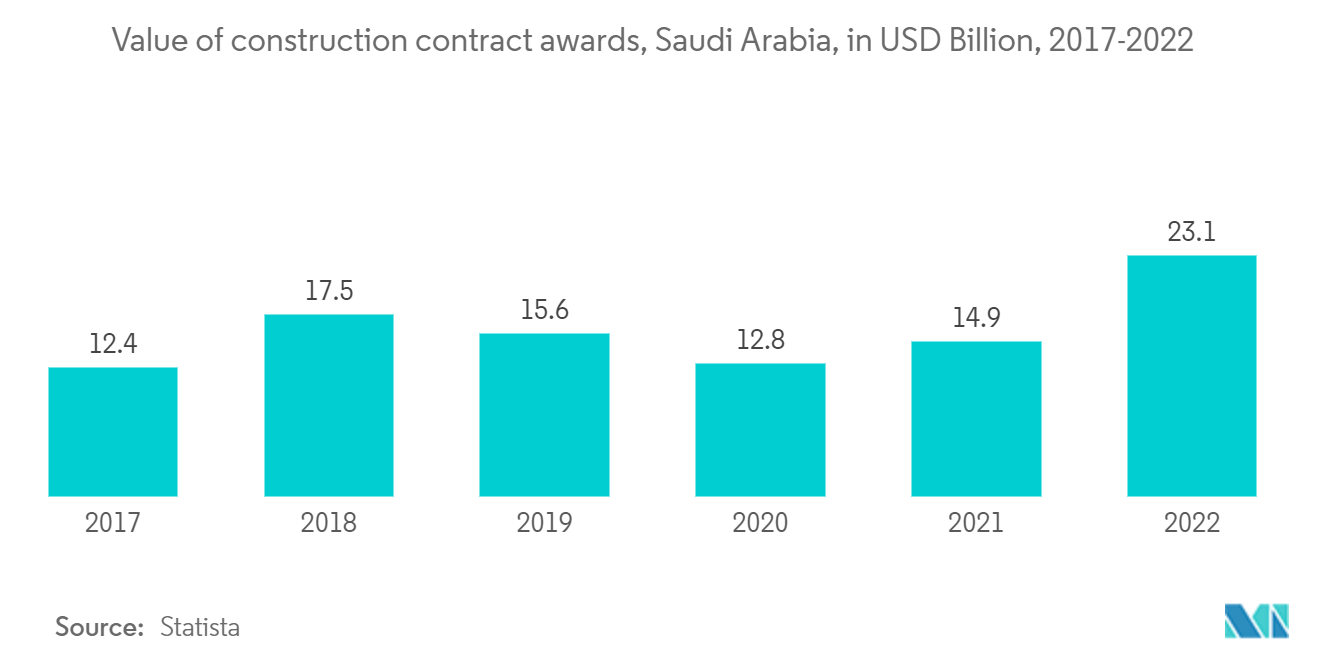

Das COVID-19 hatte im Jahr 2020 nur geringe Auswirkungen auf den Bausektor in Saudi-Arabien, der um 0,9 % schrumpfte. Diese Pandemie hatte keine Auswirkungen auf den Markt für den Bau von Verkehrsinfrastrukturen, da die saudi-arabische Regierung kontinuierliche Investitionen tätigte.

Kürzlich plante Saudi-Arabien ein umfangreiches Infrastrukturentwicklungsprogramm mit 22 Projekten im Wert von über 134 Milliarden US-Dollar, davon acht für Straßenbauarbeiten, was zu einer enormen Nachfrage nach Transportbauunternehmen führen wird.

Saudi-Arabiens Vision 2030 belebt zusammen mit erheblichen Investitionen in den Wohnungsbau und die Infrastrukturentwicklung, die im ganzen Land von den lokalen Behörden gefördert werden, die Transportbaubranche wieder und weckt das Interesse einer wachsenden Zahl internationaler Akteure.

Markttrends im Verkehrsinfrastrukturbau in Saudi-Arabien

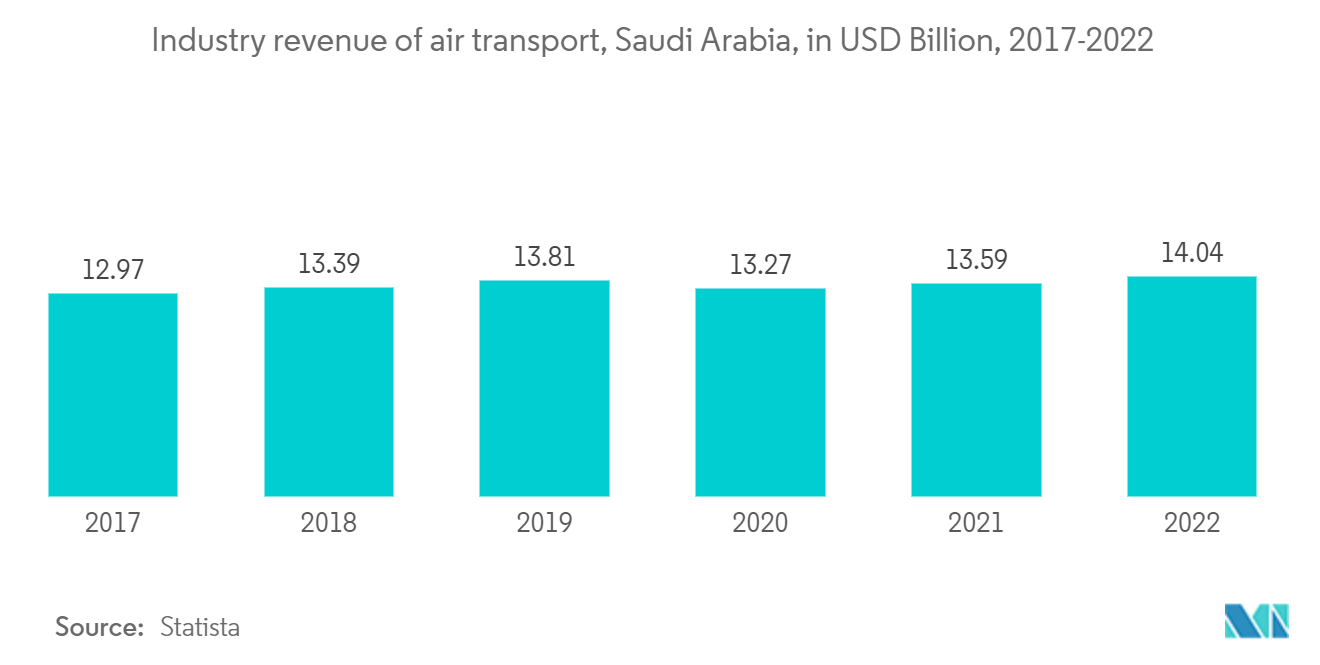

Erhöhte Investitionen in die Fluginfrastruktur treiben den Markt voran

- Das Königreich verfügt über vier internationale und 21 inländische Flughäfen, von denen zwei zu den fünf wichtigsten Importeintrittspunkten gehören der King Khalid International Airport in Riad, der im Jahr 2021 einen Anteil von 13 % an den Importen hatte, und der King Fahd International Airport in Dammam, der diesen Anteil hatte ein Anteil von 6,4 %. GACA sagte, dass der King Khalid International Airport und der King Abdulaziz International Airport in Jeddah bis 2021 vergrößert werden könnten, sodass sie insgesamt 100 Millionen Passagiere pro Jahr abfertigen könnten. Saudi-Arabien und regionale Fluggesellschaften bieten einen wettbewerbsfähigen Markt für Passagiere.

- Im Rahmen der Pläne, das Königreich zum fünftgrößten Luftverkehrsdrehkreuz der Welt zu machen, sind Pläne für eine neue nationale Fluggesellschaft in Arbeit, die im internationalen Wettbewerb bestehen soll. Dies dürfte den Wettbewerb noch härter machen. Der Plan ähnelt dem Plan von Emirates Airlines, Dubais Flaggschiff-Fluggesellschaft, und Qatar Airways, die Rechte der sechsten Freiheit zu nutzen, um Personen und Güter zwischen internationalen Zielen mit Zwischenstopps und Verbindungen zu befördern Saudische Flughäfen.

- Während das Königreich auf seine Vision 2030-Ziele der globalen Konnektivität und Passagiermobilität hinarbeitet, werden Investitionsmöglichkeiten wahrscheinlich weiterhin ein wichtiger Bestandteil seiner Wachstums- und Entwicklungspläne bleiben. Privatisierungen, Joint Ventures und andere Strukturen werden im Rahmen eines umfassenden, mehrgleisigen Plans zum Aufbau großer Infrastrukturen, zur Suche nach Möglichkeiten zur Effizienzsteigerung des Betriebs und zur Umsetzung von Digitalisierungsstrategien eingesetzt.

Erhöhte Investitionen in verschiedene Projekte und Regierungsinitiativen treiben den Markt voran

- Mit der Umsetzung der Reformen der Vision 2030, die dem privaten Sektor Investitionen erleichtern sollen, werden sich die Rollen mehrerer Gruppen ändern. Die Regierung geht davon aus, dass die Privatisierung die betriebliche Effizienz steigern und gleichzeitig finanzielle Vorteile bringen wird. GACA wird gemäß NIDLP zu einer Regulierungsbehörde und trennt das Eigentum an Vermögenswerten von der Betriebskapazität. Zur Vorbereitung der Privatisierung werden seine Vermögenswerte an die GACA-eigene Saudi Civil Aviation Holding Company übertragen. Im Jahr 2021 einigten sich die beiden staatlichen Bahnbetreiber Saudi Railway Company und Saudi Railways Organization auf eine Fusion und ebneten damit den Weg für die Privatisierung einiger Vermögenswerte und Funktionen. Saudi Arabia Railways ist der Name des fusionierten Unternehmens.

- Bei der geplanten GCC-Eisenbahn handelt es sich um ein 15,5 Milliarden US-Dollar teures Projekt, das die sechs Länder mit einem Schienennetz von 2172 Kilometern verbinden wird. Es werden bis zu 29 Millionen Tonnen der 61 Millionen Tonnen umgeschlagen, die jedes Jahr mit allen Transportmitteln in der Region bewegt werden. Bahnausbaupläne benötigen Geld von außerhalb des Landes, und das Königreich heißt Partner sowohl aus dem öffentlichen als auch aus dem privaten Sektor willkommen. Im Jahr 2022 unterzeichnete Al Jasser als Minister für Verkehr und Logistikdienstleistungen zwei Absichtserklärungen mit dem französischen Verkehrsminister Jean-Baptiste Djebbari, um bei der Schiene und anderen bevorstehenden Logistikinnovationen zusammenzuarbeiten.

Überblick über die Transportinfrastrukturbaubranche in Saudi-Arabien

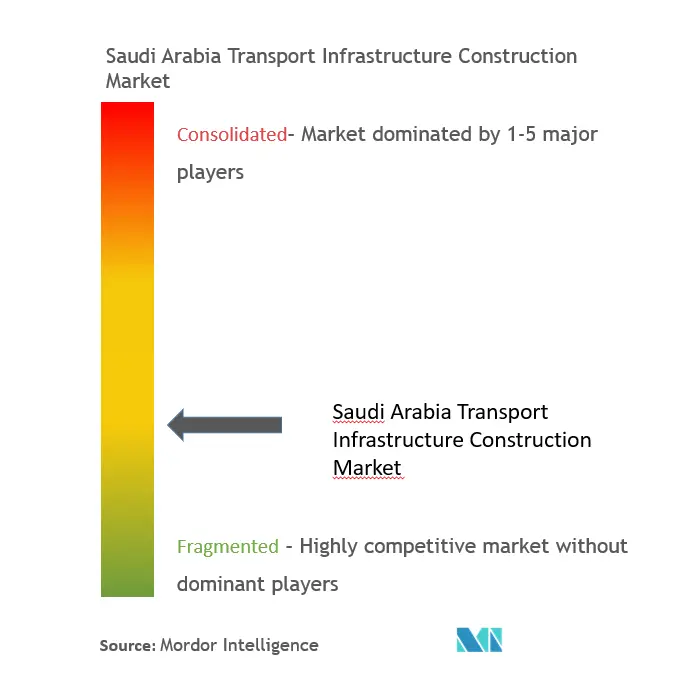

Der Markt für den Bau von Verkehrsinfrastrukturen in Saudi-Arabien ist relativ fragmentiert, mit einer großen Anzahl lokaler und regionaler Akteure und einigen globalen Akteuren. Zu den Hauptakteuren zählen Almabani, CCC, AL-Ayuni, SCCSA, BINYAH und viele andere. Es gibt viele neue Projekte in diesem Sektor, die zunehmend öffentlich-private Partnerschaften auf dem Markt eingehen, um Möglichkeiten zu erkunden. Dies hat den Global Playern Möglichkeiten eröffnet, in den Markt zu investieren, da sie über erstklassige Anlagen verfügen, um dort zu liefern.

Marktführer im Verkehrsinfrastrukturbau in Saudi-Arabien

-

Almabani

-

AL-Ayuni

-

SCCSA

-

BINYAH

-

Consolidated Contractors Company (CCC)

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für den Transportinfrastrukturbau in Saudi-Arabien

- Januar 2023 – RATP Dev gab bekannt, dass es einen Vertrag mit der Royal Commission über 360 Mobility-Dienste für Al Ula unterzeichnet hat. Im Rahmen dieses Vertrags wird RATP Dev RCU bei der Entwicklung der Pläne, Richtlinien, Governance und Infrastruktur sowie der Transportmittel des hochmodernen Mobilitätsnetzwerks von AlUla für Bewohner und Besucher unterstützen.

- Oktober 2022 – Alstom, ein weltweit führender Anbieter von umweltfreundlicher und intelligenter Mobilität, sollte voraussichtlich ein neues Regionalbüro in Riad eröffnen. Dies wird zeigen, dass sich Alstom noch stärker für die Entwicklung des Eisenbahnnetzes in Saudi-Arabien und Umgebung einsetzt. Alstom wird das neue Büro als Drehscheibe für den Ausbau seiner Aktivitäten in der Golfregion und im Rest der Region nutzen. Das neue Büro soll Marketing-, Steuer- und Finanzdienstleistungen sowie Eisenbahnwartungsdienste, Qualitätsentwicklung und -überwachung sowie Lieferantenqualitätsentwicklung anbieten.

Marktbericht für den Transportinfrastrukturbau in Saudi-Arabien – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienergebnisse

1.2 Studienannahmen

1.3 Umfang der Studie

2. FORSCHUNGSMETHODIK

2.1 Analysemethodik

2.2 Forschungsphasen

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE UND -DYNAMIK

4.1 Marktübersicht

4.2 Technologische Trends auf dem Markt

4.3 Staatliche Vorschriften und Initiativen

4.4 Einblicke in große Verkehrsinfrastrukturprojekte (laufende und bevorstehende)

4.5 Marktdynamik

4.5.1 Marktführer

4.5.2 Marktbeschränkungen

4.5.3 Marktchancen

4.6 Wertschöpfungsketten-/Lieferkettenanalyse

4.7 Porters Fünf-Kräfte-Analyse

4.7.1 Bedrohung durch neue Marktteilnehmer

4.7.2 Verhandlungsmacht von Käufern/Verbrauchern

4.7.3 Verhandlungsmacht der Lieferanten

4.7.4 Bedrohung durch Ersatzprodukte

4.7.5 Wettberbsintensität

4.8 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert)

5.1 Nach Modus

5.1.1 Straßen

5.1.2 Eisenbahnen

5.1.3 Flughäfen

5.1.4 Wasserstraßen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick (Marktkonzentration und Hauptakteure)

6.2 Firmenprofile

6.2.1 Binyah

6.2.2 CCC

6.2.3 Almabani

6.2.4 SCC

6.2.5 Al-Ayuni

6.2.6 Bechtel

6.2.7 CB&I LLC

6.2.8 China Energy Engineering Corp. Ltd.

6.2.9 China Railway Construction Corp. Ltd.

6.2.10 Fluor Corp.

6.2.11 Tekfen Construction and Installation Co. Inc.

6.2.12 Gilbane Building Co.

6.2.13 Jacobs

6.2.14 AL Jazirah Engineers & Consultants

6.2.15 Al Latifa Trading and Contracting

6.2.16 Afras For Trading And Contracting Company

6.2.17 Al-Rashid Trading & Contracting Company

6.2.18 Al Yamama For Business And Contracting

6.2.19 Mohammed Al Mojil Group Co.

6.2.20 Al-Jabreen Contracting Co*

7. ZUKUNFT DES SAUDI-ARABIEN-TRANSPORT-INFRASTRUKTUR-BAUMARKTES

8. ANHANG

Segmentierung der Transportinfrastrukturbauindustrie in Saudi-Arabien

Als Verkehrsinfrastruktur wird der Rahmen bezeichnet, der das Verkehrssystem ermöglicht. Dazu gehören Straßen, Schienen, Häfen und Flughäfen. Täglich verbindet die Verkehrsinfrastruktur Menschen mit Arbeitsplätzen, Gesundheitseinrichtungen, Bildungseinrichtungen usw. Sie erleichtert die Bereitstellung und den Empfang von Waren und Dienstleistungen weltweit. Eine vollständige Hintergrundanalyse des Verkehrsinfrastrukturbaumarkts in Saudi-Arabien, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, einer Marktübersicht, einer Schätzung der Marktgröße für Schlüsselsegmente, aufkommender Trends in den Marktsegmenten, Marktdynamik und geografischen Trends , und die Auswirkungen von COVID-19 werden im Bericht behandelt.

Der Markt für den Bau von Verkehrsinfrastrukturen in Saudi-Arabien ist nach Verkehrsträgern (Straßen, Eisenbahnen, Flughäfen und Wasserstraßen) segmentiert. Der Bericht bietet Marktgröße und Prognosewerte (USD) für alle oben genannten Segmente.

| Nach Modus | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung im Verkehrsinfrastrukturbau in Saudi-Arabien

Wie groß ist der Markt für Verkehrsinfrastrukturbau in Saudi-Arabien?

Es wird erwartet, dass der Markt für Verkehrsinfrastrukturbau in Saudi-Arabien im Jahr 2024 ein Volumen von 9,90 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 2,77 % bis 2029 auf 11,35 Milliarden US-Dollar wachsen wird.

Wie groß ist der Verkehrsinfrastrukturbaumarkt in Saudi-Arabien derzeit?

Im Jahr 2024 wird der Verkehrsinfrastrukturbaumarkt in Saudi-Arabien voraussichtlich ein Volumen von 9,90 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Verkehrsinfrastrukturbau-Markt in Saudi-Arabien?

Almabani, AL-Ayuni, SCCSA, BINYAH, Consolidated Contractors Company (CCC) sind die größten Unternehmen, die auf dem saudi-arabischen Verkehrsinfrastrukturbaumarkt tätig sind.

Welche Jahre deckt dieser Markt für Verkehrsinfrastrukturbau in Saudi-Arabien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Verkehrsinfrastrukturbaumarkts in Saudi-Arabien auf 9,63 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Verkehrsinfrastrukturbaumarkts in Saudi-Arabien für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Verkehrsinfrastrukturbaus in Saudi-Arabien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

null Branchenbericht

Statistiken für den Null-Marktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Nullanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.